天风证券:大吨小标及国三换车潮支撑销量,2020年重卡销量或达111万辆

本文来自微信公众号“学学看汽车”,作者天风汽车邓学团队。

导语

通过复盘,可以发现此轮重卡行业景气周期,市场对重卡行业的预期的上调是逐步实现,而不是一蹴而就的。

我们测算的重卡行业保有量销量模型是我们对20年重卡行业乐观的核心。通过我们优化后的模型测算,明后年重卡行业销量仍然将维持在105万辆以上。

同时,数个存在的微观因素将更有力地支撑明后年的板块表现:(1)国三重卡加速淘汰提升行业销量;(2)大吨小标使得部分轻卡需求转移到重卡;(3)可能到来的治超加严有望进一步抬升保有量和销量中枢;(4)重卡企业并未由于行业持续景气,大幅扩张产能

看好重卡板块继续超预期带来的估值上修,继续推荐重卡发动机龙头:潍柴动力(02338),治理改善的重卡整车标的:中国重汽(03808)。

摘要

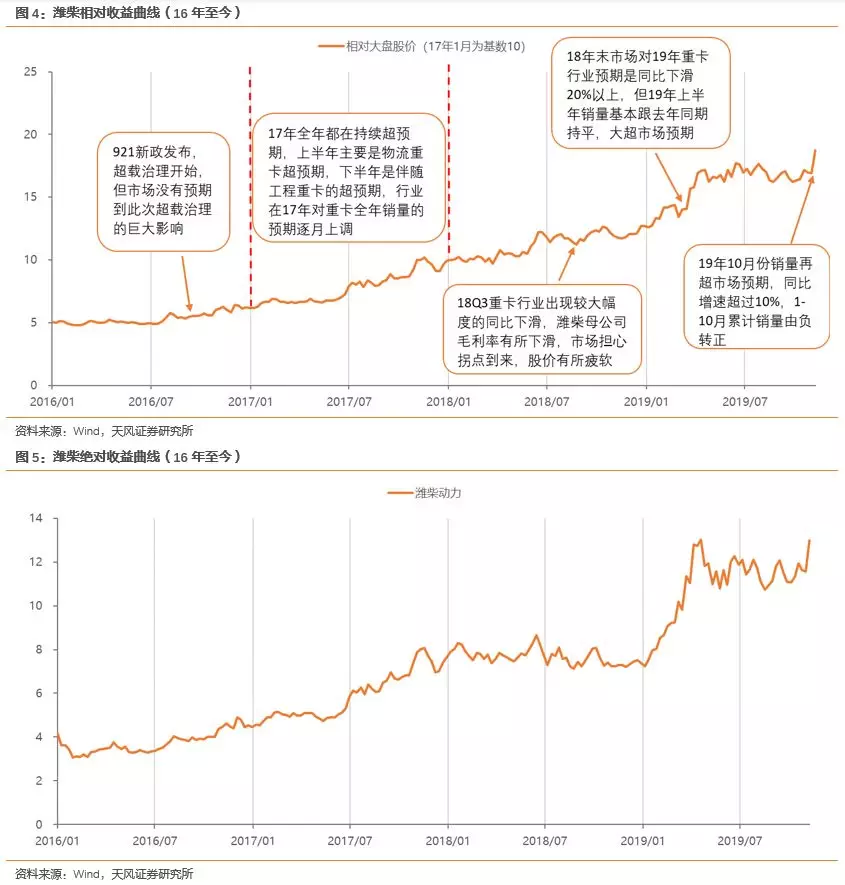

通过对此轮重卡的景气周期的复盘,可以发现此次周期的持续时间是超过了大多数投资人的预期,同时也因为超预期的发生是持续的,市场对重卡行业的预期的上调也是逐步实现,因此重卡板块的标的的上涨也不是一蹴而就的,而是持续稳步上行。以潍柴动力为例,尽管潍柴的绝对收益在19Q1体现得最为明显,但我们认为相对收益更能反映投资者对行业观点的判断变化,从相对收益的角度来看,16H2至今,潍柴的表现都相对稳定,每个季度稳步上涨。

我们测算的重卡行业保有量销量模型是我们对20年重卡行业乐观的核心。我们发现重卡的更新周期在逐步延长,通过我们优化后的模型测算,预计19-21年重卡行业的销量分别113万辆、111万辆和109万辆,明后年行业不会出现市场担心的断崖式下跌。同时,数个存在的微观因素将更有力地支撑明后年的行业表现。

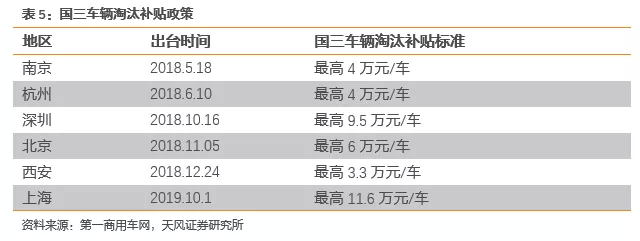

国三重卡加速淘汰提升行业销量。《打赢蓝天保卫战三年行动计划》中对重卡销量影响最大的为:提出大力推进国三及以下排放标准营运柴油货车提前淘汰更新。我们通过测算,推算出19年和20年每年边际新增的国三重卡更新需求大概率超过12.3万辆。政策上来看,逐步有地区出台相关政策引导国三重卡报废(限行+报废补贴),鼓励国三标准车辆提前淘汰。

大吨小标使得部分轻卡需求转移到重卡。今年5月21日央视《焦点访谈》曝光蓝牌轻卡大吨小标乱象,揭露了当前轻卡市场存在的普遍行业不规范现象。事件的曝光与治理,杜绝了这一现象的继续,致使轻卡运力的下降,但运输量的需求仍在,使得部分原来的轻卡驾驶员改用14吨以上的重卡作为运输工具,从而推动重卡销量的增加和保有量的提升。

重卡企业并未由于行业持续景气,大幅扩张产能。这次行业景气过程中,重卡企业远比2010年时候理智,并没有大规模扩产能,因此也不会有2010年时候过度扩产能导致的后几年产能过剩这一包袱。因此就算未来两、三年行业下行,各个重卡企业的表现也是会远好于当年的。

按轴收费促进行业进一步规范。国务院发布《深化收费公路制度改革取消高速公路省界收费站实施方案》,计划从2020年1月1日起,取消原有计重收费制度,全国高速公路对货车实行统一按轴收费,并全面实行入口不停车称重检测。新标准的实施有助于整个行业日趋规范,逐渐杜绝超载超限现象,刺激我国物流运输行业发展,加速轻重卡销量增长。

可能到来的治超加严有望进一步抬升保有量和销量中枢。近期的超载事故使得各地的治超加严,交通部表示将会改进安全管理措施,加强重点领域、重点环节安全监管。在严格的治超政策之下,将会导致运价指数的上涨,单车运力的下降,这有望带来重卡需求的边际增长,提升重卡保有量。

投资建议

继续推荐重卡发动机龙头潍柴动力,治理改善的重卡整车标的中国重汽。

风险提示

宏观经济不及预期,社会物流运输结构发生大幅变化。

1. 重卡板块此轮景气周期的复盘

2. 依然看好20年重卡板块的原因 2.1. 保有量销量模型

2.1.1. 重卡的更新周期在逐步延长

2.1.2. 优化后的模型对明后年的重卡行业的销量预判

2.2. 国三重卡加速淘汰

2.3. 大吨小标推动部分轻卡需求转移到重卡

2.4. 重卡企业并未由于持续景气,大幅扩张产能

2.5. 按轴收费的影响

2.6. 超载事件带来的超载治理

3. 投资建议

正文

1、重卡板块此轮景气周期的复盘

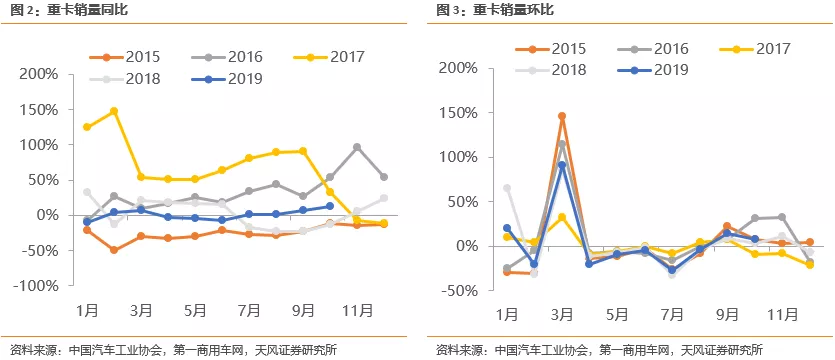

此轮重卡板块的景气周期持续时间超过了很多投资者的预期,我们首先复盘一下此轮周期下的行业表现以及重点公司的股价表现。

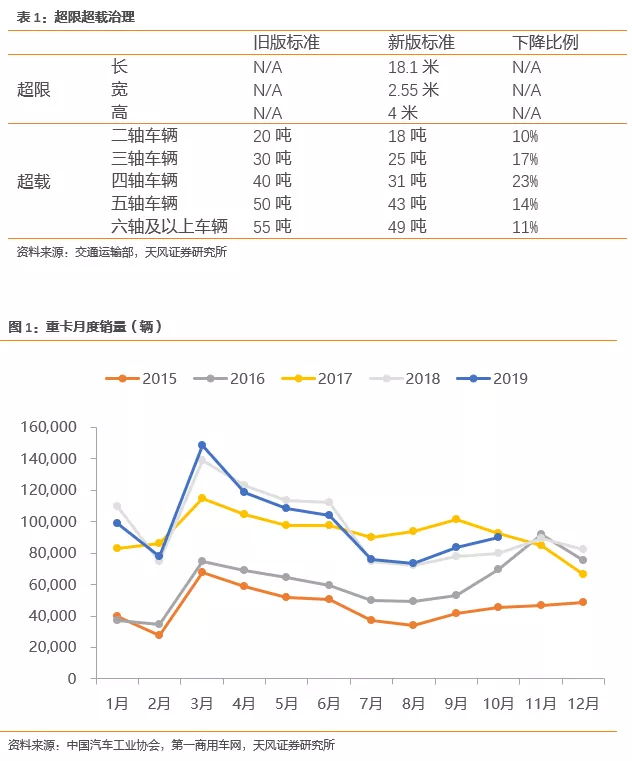

16年下半年的超限超载治理是此次重卡回暖的导火索。2016年9月21日新的强制性国家标准《汽车、挂车及汽车列车外廓尺寸、轴荷及质量限值》(GB1589-2016)执行,对车辆的最大载荷做了详细的说明和规定。另外叠加超载治理的因素,超载现象大幅降低,使得单车运力明显下降,导致了物流供给的真空,出现了大量的新增购置需求。重卡行业销量从16年10月开始销量大幅增长。

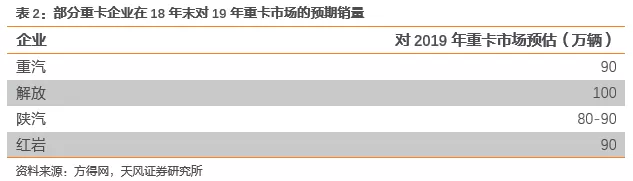

此轮周期的持续时间是超过了大多数投资人的预期,同时也因为超预期的发生是持续的,市场对重卡行业的预期的上调也是逐步实现,因此重卡板块的标的的上涨也不是一蹴而就的,而是持续稳步上行。

我们认为使用相对收益相比使用绝对收益更有利于分析,因为相对收益的曲线剔除了牛熊市的影响。

2016年:

上半年行业依然在景气低位运行,潍柴相对收益曲线变化不大,921治超新政发布后,股价有一定的上涨,但市场没有预期到此次921超载治理的深远影响。

2017年:

全年都在持续超预期,上半年主要是物流重卡超预期,下半年是伴随工程重卡的超预期,行业在17年对重卡全年销量的预期逐月上调,潍柴的相对收益曲线稳步向上。

2018年:

尽管从绝对股价的角度来看,潍柴在18年上半年股价基本上没涨没跌,但观察相对收益的曲线还是能够看出来公司股价的表现是优于大盘的,这主要也得益于18年上半年行业依然景气,好于17年底时候市场对18年行业的悲观预期。

但18Q3行业出现了明显的环比和同比双双下滑,市场开始担心是否是重卡行业的拐点到来,加之潍柴18Q3母公司的毛利率有所下滑,18Q3的相对收益一般,但也没有出现明显的下滑。但我们认为销量的波动是暂时的,而且也是正常的,因为上半年的销量基数足够高,下半年刚开始时销量有所下滑是非常正常的。在18年10月25日我们也发布了一篇59页的潍柴动力深度报告《国之重器,潍柴动力——掘金重卡预期差》,通过保有量销量的模型测算以及行业性的分析,指出了重卡行业目前存在的预期差依然巨大。

到了18Q4,伴随着重卡行业的旺季到来,行业正常回暖,股价表现再次强势。但在18年底时,市场对于19年全年是依然悲观的,对19年重卡行业预期是同比下滑20%以上,对应销量在90万辆左右。

2019年:

18年末时,市场预期19年要同比下滑20%以上,同时又因为18年的季度行业销量分布是前高后低,因此市场对19年上半年的预期下滑幅度是大于20%的。但19Q1半挂牵引车增速转正,前三个月累计销量同比基本持平,行业大超市场预期,因此19Q1也是潍柴相对收益最为明显的一个季度,同时伴随着大盘的回暖,绝对股价表现更强。

19年10月份销量再超市场预期,同比增速超过10%,1-10月累计销量由负转正,潍柴相对收益曲线再创16年以来的新高。

值得指出的一点是,尽管潍柴的绝对收益在19Q1体现得最为明显,但我们认为相对收益更能反映投资者对行业观点的判断变化,从相对收益的角度来看,16H2至今,潍柴的表现都相对稳定,每个季度稳步上涨。

2、依然看好20年重卡板块的原因

2.1.保有量销量模型

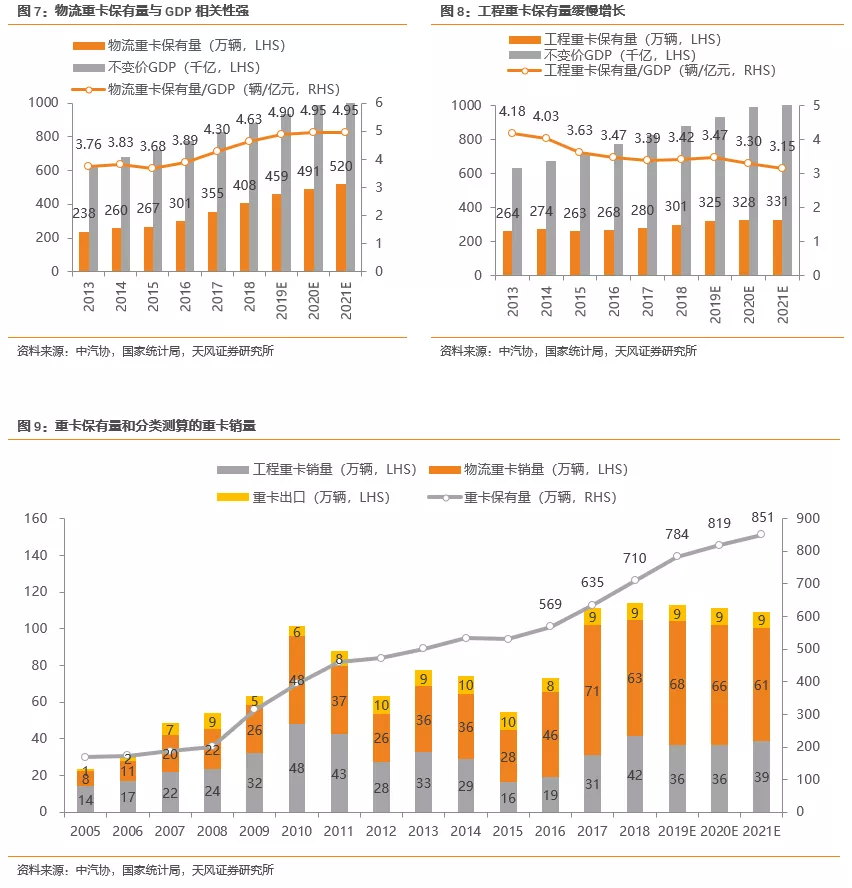

我们测算的重卡行业保有量销量模型是我们对未来重卡行业销量乐观的核心。

我们在2018年10月发布的深度报告《国之重器,潍柴动力——掘金重卡预期差》首次提出该模型,并对模型进行了详细分析解释,该模型的核心是:物流重卡的保有量将随着GDP的增长而增长。

我们通过最新的行业数据后优化该模型,得到的结论还是类似的:未来2年重卡行业的销量仍将在100万辆以上的水平,行业难以出现市场担心的断崖式下跌。

2.1.1.保有量销量模型

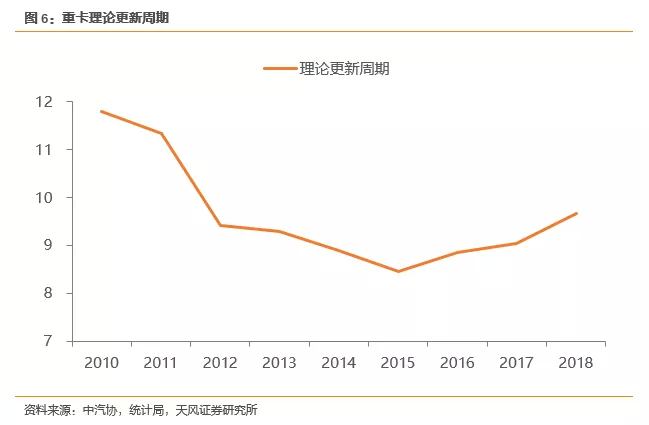

我们在此前的深度报告推算出国内重卡的更新替换周期是9年左右。而根据国家统计局在近期公布的2018年的重卡保有量数据基础上,我们修正了关于更新周期的判断,我们认为目前国内重卡的更新周期在逐步延长。

我们认为重卡更新周期的延长主要源于两方面:

(1)近十几年重卡品质的进步,使得产品的耐用性得到较大的提高

(2)治超的加严,使得重卡的载重量有所减少,进而减缓重卡的老化损坏。

目前看来更新周期延长的趋势在未来几年还将持续。

2.1.2.优化后的模型对明后年的重卡行业的销量预判

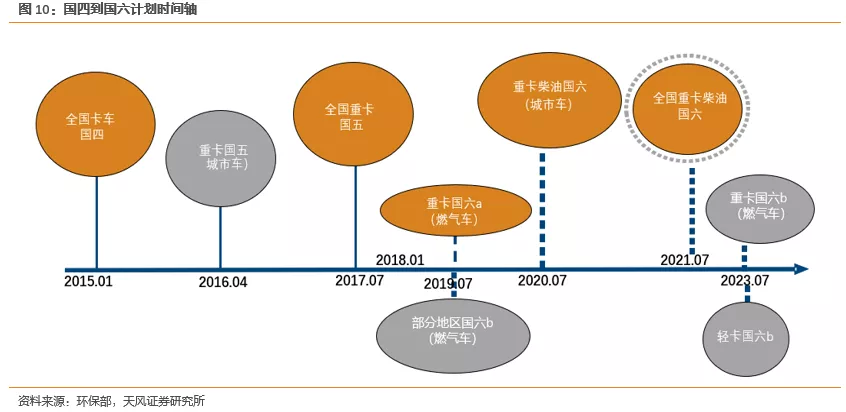

通过我们优化后的模型测算,我们预计19-21年重卡行业的销量分别113万辆、111万辆和109万辆,明后年行业不会出现市场担心的断崖式下跌。

同时,我们将在后文分析数个微观因素,而这些微观因素能够更有力地支撑明后的年销量将依然景气的这一结论。

2.2.国三重卡加速淘汰

2018年7月3日由国务院公开发布《打赢蓝天保卫战三年行动计划》旨在经过3年努力,大幅减少主要大气污染物排放总量,协同减少温室气体排放,进一步明显降低细颗粒物(PM2.5)浓度,明显减少重污染天数,明显改善环境空气质量,明显增强人民的蓝天幸福感。其中重点提出“积极调整运输结构,发展绿色交通体系”。

《打赢蓝天保卫战三年行动计划》中对重卡销量影响最大的为:提出大力推进国三及以下排放标准营运柴油货车提前淘汰更新。2020年底前,京津冀及周边地区、汾渭平原淘汰国三及以下排放标准营运中型和重型柴油货车100万辆以上。2019年7月1日起,重点区域、珠三角地区、成渝地区提前实施国六排放标准。推广使用达到国六排放标准的燃气车辆。

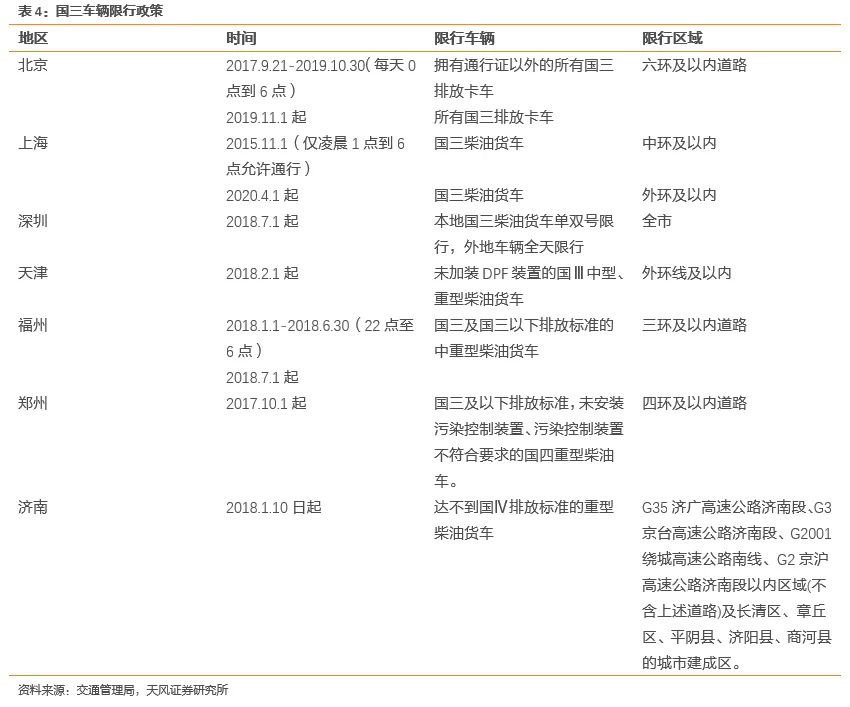

我国《轻型汽车污染物排放限值及测量方法(中国第六阶段)》和《重型柴油车污染物排放限值及测量方法(中国第六阶段)》均已落地:轻型车国六a、国六b分别于2020年7月、2023年7月实施;重型车方面,燃气汽车、城市车辆、重型柴油车国六排放标准分别将于2019年7月1日、2020年7月1日、2021年7月1日起实施。

重卡柴油车国三标准开始实施时间为2008年1月1日,国四标准于2013年7月1日起分地区陆续实施并于2015年1月1日开始全国实施。虽然各地区推行时间有所不同,在研究国三重卡现在保有量的时候,以2008年1月1日为国三重卡开始销售的时间2014年12月31日为国三重卡停止销售的时间,整体的时间跨度为七年,并保守假设2013年7月1日至2013年12月31日国三重卡占总体销量的70%,2014年重卡销量中,30%的销量为国三重卡。

在此按照重卡更新周期为9年的假设。2017年底,国内国三重卡保有量为09年到13年上半年重卡的销量与2013年下半年到2014年底重卡销量中国三重卡部分。2017年底,国三重卡的保有量约为366万辆。按照九年更新假设,今年上半年更新的国三重卡数量为2009年上半年重卡的销量25.3万辆。所以截止7月1日,国务院公开发布《打赢蓝天保卫战三年行动计划》之前,国内国三重卡保有量约为340.8万辆。国三重卡将在五年半之后完全退出市场,每年的更新需求大致为62万辆。

《打赢蓝天保卫战三年行动计划》中提出2020年底前,京津冀及周边地区、汾渭平原淘汰国三及以下排放标准营运中型和重型柴油货车100万辆以上。下面提出两种假设来探讨国三重卡加速更新的影响。第一种是京津冀与汾渭平原地区按要求更新,另一种则是京津冀及周边地区、汾渭平原按要求更新。

在第一种假设下,假设上述地区国三重卡于2020年底强制报废,而全国其他省份国三重卡报废时间为原更新周期,研究蓝天保卫战对国三重卡加速更新的影响。按照2016年上述地区重卡保有量占全国重卡保有量计算,上述地区截至2018年7月1日国三重卡保有量约为56.3万辆。到2020年底,上述地区国三重卡的剩余更新时间为2.5年,而按照传统的更新周期,国三重卡将于5.5年后完全退出市场。因此2018、2019年和2020年每年新增国三重卡更新需求分别为为6.1、12.3、12.3万辆。

在第二种假设下,上述地区截至2018年7月1日国三重卡保有量约为89.3万辆。因此推算2018、2019年和2020年每年新增国三重卡更新需求分别为为9.8、19.5、19.5万辆。

目前许多地区就国三车辆已经出台限行政策,国三车辆使用便捷性大大降低。随着国六实施日期的日益临近,为加速国三及以下排放标准老旧车辆淘汰,2019年1月,国家生态环境部等11部委联合印发《柴油货车污染治理攻坚战行动计划》,部分地区已经出台相关政策引导国三重卡报废,鼓励国三标准车辆提前淘汰。因此每年边际新增的国三重卡更新需求大概率超过12.3万辆。

限行政策与淘汰补贴政策的双管齐下,有效的推动了国三车辆的淘汰,加速国六车辆的置换速率。浙江省于2018年三季度实行国三车辆淘汰补贴政策后,2018年完成车辆淘汰任务3000辆,随着政策实施的推广,预计2019年全年将实现淘汰车辆达10000辆。此外,北京、上海、深圳以及西安等全国多个地区也推出相应补贴政策来加速国三车辆淘汰。因此每年边际新增的国三重卡更新需求大概率超过12.3万辆。

2.3.大吨小标推动部分轻卡需求转移到重卡

今年5月21日央视《焦点访谈》曝光蓝牌轻卡大吨小标乱象,揭露了当前轻卡市场存在的普遍行业不规范现象。报道中,一辆轻型货车在空车状态下就已经超过了额定荷载,远远超过了标识重量,而这一现象已成为了轻卡行业的常态。由于轻卡车厢限定在4.2米,可以悬挂和普通轿车一样的蓝牌,方便车主在限行区以及城区内配送货。同时,为了提高车辆的载重能力,生产厂商对车身结构进行了加强,提升配置。整个供求市场的不合理关系导致了大吨小标情况的泛滥。

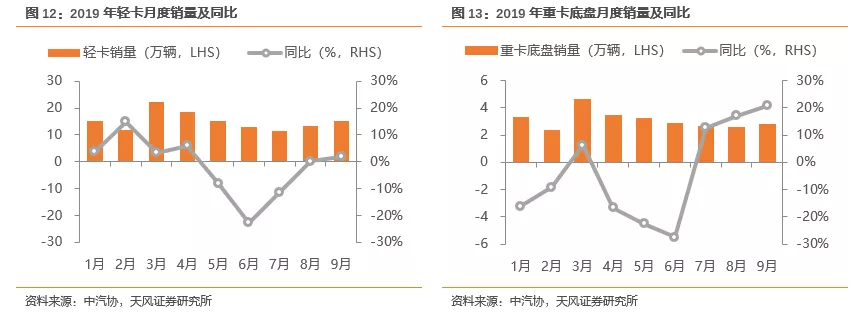

新闻曝光后,各地政府相继出台政策对大吨小标现象进行治理,严格把控轻卡车辆上牌,在加上近年来愈来严格的超载治理,致使轻卡行业销量出现明显下滑,六月份轻卡销量同比下降达23%。到8月份,大吨小标事件影响的逐渐消散,部分地区治理情况出现好转,从而销量有所回升,但仅仅与去年同期持平。

大吨小标事件后,严格的治超波及到了重卡行业,导致5月份开始重卡底盘销量也出现了一定程度的下滑,8、9月份出现回升。但从长期的趋势上来看,大吨小标的治理导致轻卡单车运力的明显下降,对应正在增长的物流运输需求,这意味着轻卡销量以及保有量会在行业趋于规范后出现上涨。

同时,大吨小标现象的出现还有一个原因,原本载重能力较弱的轻卡,在加装配件和其他材料后,可以达到接近14吨重卡的承重能力,结合其蓝牌进城的优势,某种程度给司机带来了投机的机会。事件的曝光与治理,杜绝了这一现象的继续,致使轻卡运力的下降,但运输量的需求仍在,使得部分原来的轻卡驾驶员改用14吨以上的重卡作为运输工具,从而推动重卡销量的增加和保有量的提升。

2.4.重卡企业并未由于持续景气,大幅扩张产能

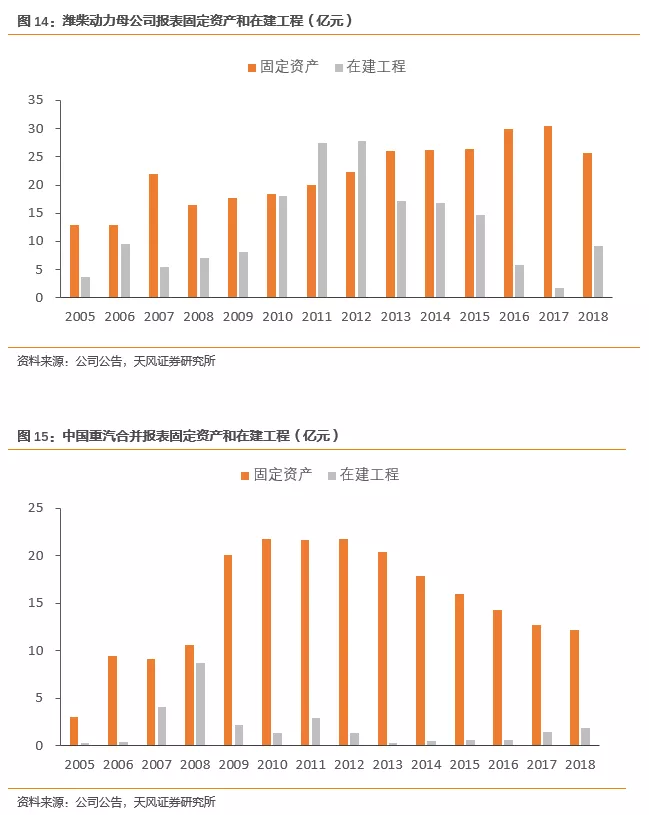

这次行业景气过程中,重卡企业远比2010年时候理智,并没有大规模扩产能,因此也不会有2010年时候过度扩产能导致的后几年产能过剩这一包袱。2010年行业景气时,各大厂商过度投入了固定资产,以潍柴动力母公司报表和中国重汽的合并财务报表为例。

潍柴动力的母公司的在建工程在10到13年都处于极高的位置,跟固定资产达到了一个量级。而到了17年,在建工程不到2亿元,可见这一次景气周期潍柴并没有进一步大规模的进行固定资产投入,尽管18年在建工程有所增加,但伴随着固定资产折旧摊销,固定资产反而在下行通道。

中国重汽的固定资产在09年到13年都处于20亿以上的位置,而之后固定资产不断降低,到18年底时已降到12.2亿元,从在建工程来看也没有大规模扩产能的迹象。

10年之后很多重卡企业是有前期固定资产投入过多的包袱的,但这一轮重卡景气周期重卡企业并没有这样做,因此就算未来两、三年行业下行,各个重卡企业的表现也是会远好于当年的。

2.5.按轴收费的影响

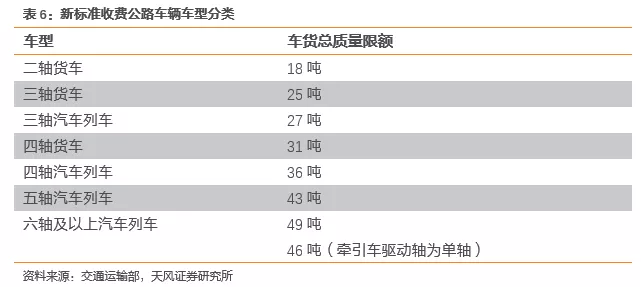

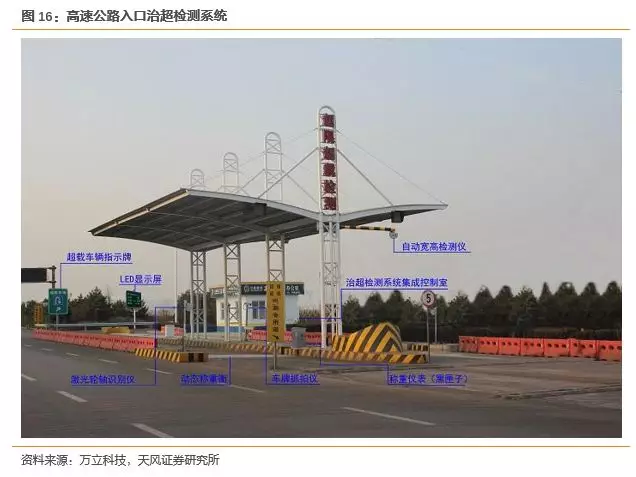

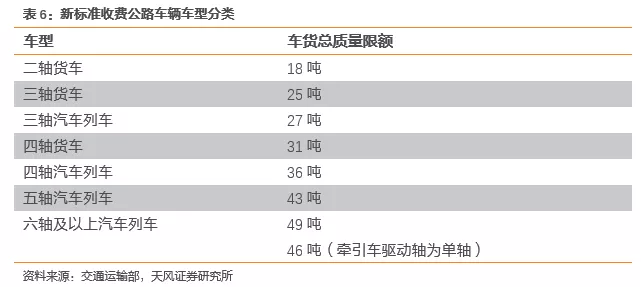

2016年921治超之后,重卡单车运力明显下降,带来了运力不足,运价指数大幅上升。受央视曝光大吨小标事件的影响,国务院发布《深化收费公路制度改革取消高速公路省界收费站实施方案》,计划从2020年1月1日起,取消原有计重收费制度,全国高速公路对货车实行统一按轴收费,并全面实行入口不停车称重检测。新标准将各类货车按照总轴数、车长和允许总质量进行分类。新标准实施后,高速公路承载效率将大幅提高,通行效率也会得到提升。

此外,国务院公布了取消高速公路省界收费站方案,实现“不停车快捷收费”的目标,各高速公路路口实现地秤全覆盖,超限车辆直接禁行,从根源杜绝超载的发生。人工执法向机器执法的转变也降低了灰色利益链形成的可能性。

不停车计重收费和按轴收费政策的结合将大幅提高货车的通行效率,有效抑制超载的发生,同时从根源上解决大吨小标的问题,实现货车收费费率趋于公平合理。随着政策的不断蔓延,从高速公路普及到国道和省道,超载现象将会被完全扼制。整体来看,新标准的实施有助于整个行业日趋规范,逐渐杜绝超载超限现象,刺激我国物流运输行业发展,加速轻重卡销量增长。

2.6.超载事件带来的超载治理

近期的超载事故促使多地区陆续下发了新的超载治理政策,进一步加大超载治理。同时,目前正处于《推进运输结构调整三年行动计划(2018-2020年)》实施时期,明年1月将进入第二考核期,预计各省市治超力度将进一步加大,范围也会向全国蔓延。政府也将会出台相应的政策对运输业做进一步地规范,从刑罚,经济和征信等多方面对超载司机进行惩处。

无锡事件发生后,交通部在10月24日的发布会上介绍了无锡桥面侧翻事故调查最新情况,初步分析系严重超载所致。下一步,交通运输部将会同有关部门深刻剖析事故原因,及时进行事故警示,改进安全管理措施,加强重点领域、重点环节安全监管,确保同类事故悲剧不再重演。

严格的治超政策之下,将会导致运价指数的上涨,单车运力的下降,我们认为这有望带来重卡需求的边际增长,提升重卡保有量。同时,随着高速公路省界收费站的逐步取消,超限车辆将无法驶入高速公路,提升高速公路的承载效率,维持重卡行业景气状态。

3、投资建议

继续推荐重卡发动机龙头潍柴动力,治理改善的重卡整车标的中国重汽。

扫码下载智通APP

扫码下载智通APP