美股或迎“蚊子腿”时代,华尔街有何策略应对?

本文来自“万得资讯”。原文标题《低回报率环境或将到来,华尔街给出“三招”应对》。

美股今年以来不断走高,但风险因素打压市场继续向上动能。华尔街预期未来几年投资回报率将降低,股利股、价值股和多元化投资将受到欢迎。

美股或将迎来低回报时代

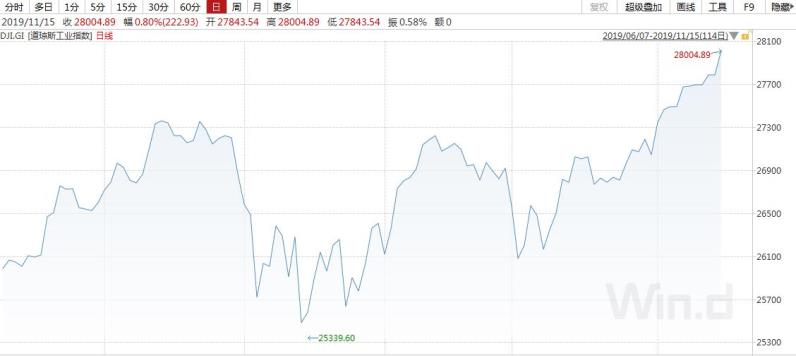

今年以来,美股一路上涨,标普500在11月15日上涨至历史新高3120.46,年内涨幅达到24.48%;道琼斯工业指数创下涨至历史新高28004.89,年内涨幅达到20.05%。但随着美股投资热情升温,却有三个方面显示出警示指标。

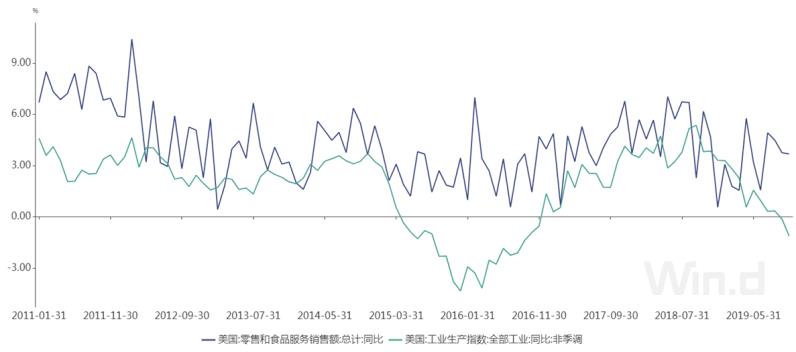

首先,近期美国的工业生产及零售数据显示出更多放缓迹象:由于出口疲软、油价下跌等因素,美国10月工业产值创2018年5月以来最大降幅;零售数据虽然在10月有所反弹,但消费者大部分额外支出都花在了加油站,食品和机动车等必需品上,服装、家具、体育用品和电子产品等零售支出则明显疲软。

工业产出和零售数据是了解企业和消费者表现的窗口,两大数据均显示出动能不足。 Naroff Economic Advisors的Joel Naroff认为,如果消费者保持谨慎,则企业没有动力在短期内加快商品和服务生产。

其次,随着美股一路上涨,极端超买现象已经出现。Cannacord Genuity高级董事总经理兼首席市场策略师托尼•德怀尔(Tony Dwyer)认为,美股指数创新高、乐观情绪增强、波动率低以及位于10日及50日均线上方的股票减少,四个指标都表明投资者应该谨慎行事,等待风险释放。

最后,外部风险和政策不确定性仍是悬在美股上空的阴云。花旗集团全球经济学家达娜•彼得森(Dana Peterson)表示,在这种情况下,对企业信心的打击可能是巨大的,负面的资本投资后果将损害工业股。美国未来可能通过的全民医保将让医疗保健股蒙受损失,而更高的税收会伤害与消费者相关的股票。

Destination Wealth Management首席执行官兼创始人Michael Yoshikami称,鉴于多种因素,期望美股继续拥有近期的上涨动能是不合理的。我相信利率将保持在较低水平,但许多利好因素已经在市场上发挥了作用。

华尔街的应对策略

在低回报环境下,降低风险会是未来华尔街的投资主题。另一方面,由于债券收益率或在低利率环境下维持低位,华尔街也开始寻找更多元化的投资。

Key Private Bank首席投资官George Mateyo表示,我们正在寻找私人股本及对冲基金等替代品,这些替代品的表现不及标准普尔500指数,但即使在市场下跌时也能提供相当稳定的回报。

另一方面,高质量、股息收益率高的股票在整体回报利率降低的背景下,仍具备投资价值。标普高派息指数(S&P Dividend Aristocrats)今年以来上涨近23%,与标普500基本持平。

(S&P Dividend Aristocrats 图片来源:spindices)

遵循低回报环境中的投资方针,高盛正在引导投资者关注可提供强劲股本回报率的公司。高盛美国首席股票策略师戴维•科斯汀(David Kostin)在今年夏季的一项分析中表示:“标普500净资产收益率未来可能会更具挑战性,工资加速增长将为企业利润带来压力。”

基于上述因素,高盛推荐了包括安德玛(UA.US)、苹果(AAPL.US)以及思科(CSCO.US)在内的一篮子高派息股,认为这些股票“在疲弱的增长环境中表现优于大市,因为投资者为能够扩大股本回报率的公司分配了稀缺的溢价。”

此外,ESG道德投资,即环境、社会和公司治理(Environment、Social Responsibility、Corporate Governance)也被视为低回报率背景下的投资方向。按标普全球1200 ESG指数衡量,ESG分组今年的表现优于市场,回报率为25%。

安联的全球策略师尼尔•德瓦尼(Neil Dwane)认为,“公司发现认真解决气候变化和高管薪酬等问题可以帮助他们改善竞争地位;而投资者正在看到证明,ESG投资可以帮助他们管理风险并提高回报潜力。”

安联还支持一项包括私人信贷、基础设施债务和股权在内的投资策略,认为这一策略资产标的相关性较低,在回报滞后时表现较为良好。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP