下一个投资前沿:流动性替代ETF

本文来自“万得资讯”。原文标题《下一个投资前沿:流动性替代ETF》。

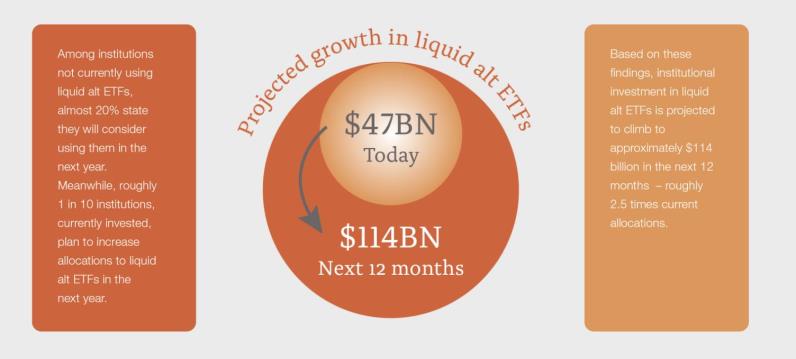

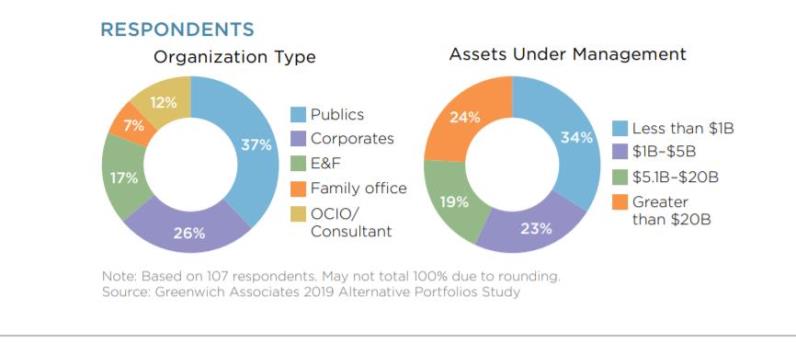

咨询公司Greenwich Associates机构在流动性方面投资的流动性替代ETF,将在未来12个月内将增长2.5倍。

什么是流动性替代ETF?

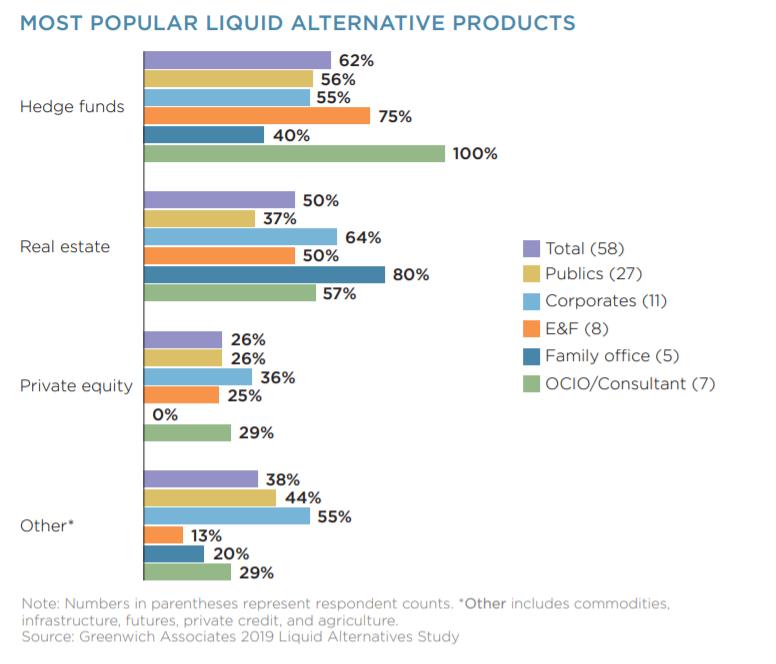

Greenwich Associates的解释是,机构采用流动替代品的方式,作为获取对冲基金、房地产、私人股本和其他资产类别的风险敞口的一种手段 。ETF的收益与流动性替代品的收益相结合,形成了一个相对较新的投资机会,即流动性替代ETF。

更准确的讲,所谓流动性替代品,是一篮子具有替代策略敞口的证券。它们可以通过ETF、共同基金或具有每日流动性的封闭式基金获得。非传统投资是指任何非股票或债券的资产,如大宗商品、房地产或私人股本。

Greenwich Associates在报告中表示,最近, 机构一直在采用ETF作为一种综合性工具,它足以提供短期流动性,同时还提供承担长期战略投资的有效工具。这些趋势的交叉最终可能导致机构投资组合中,对非传统资产类别的转变。

流动性替代ETF有什么优点?

流动性好的非传统ETF,具备机构投资者青睐的特质:高度透明、低廉的费用、流动性好、投资分散。作为在交易所交易的一篮子证券ETF,可以包含各种资产类别,包括股票、债券、大宗商品或混合资产。

费用方面,所有55只美国流动性替代ETF的平均费用比率仅为1.04%。相比之下,对冲基金平均收取1.3%的管理费,外加20%-30%的绩效费。

透明度方面,与一些另类投资不同,流动性替代ETF在投资策略、持股、报告和费用方面具有高度的透明度。

流动性替代ETF与传统资产类别的相关性较低。从历史上看,这增加了多样化,降低了风险。

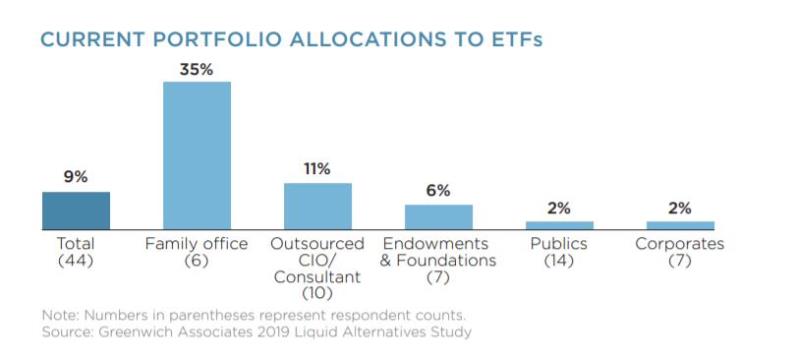

流动性替代ETF是在交易所交易的流动性替代的一个小分支。然而,目前的应用并不广泛。在最近的一项调查中,只有8%的机构投资者目前使用或过去使用过它们。

机构投资者为何还没大量应用这一工具?

简单地说,由于投资者缺乏对资产类别的了解,因此用途有限。传统意义上,机构投资者将“市场压力期间的流动性”视为流动性替代ETF的一大劣势。

实际上,在大多数市场条件下,流动性替代ETF的流动性是足够的。ETF受益于两层流动性:ETF本身的流动性和标的证券的流动性,即隐含流动性。

隐含的流动性是通过做市商(通常是大型银行)获得的,这些做市商促进了投资者资金的流动。

通常情况下,当市场对特定ETF有超额需求时,做市商购买标的证券,并出售ETF份额; 当供给较多,做市商购买ETF份额,并出售标的证券。

当投资者长时间出售ETF份额时,做市商有很多选择:出售个别标的证券,调整定价以确保盈利;持有ETF份额及其标的证券,直至抛售压力消失;通过从其他细分市场购买衍生工具或ETF来对冲风险。

这一系列选择确保了流动性替代ETF的流动性优势,即使在动荡的市场中也是如此。

流动性替代ETF还具有相当多的用途

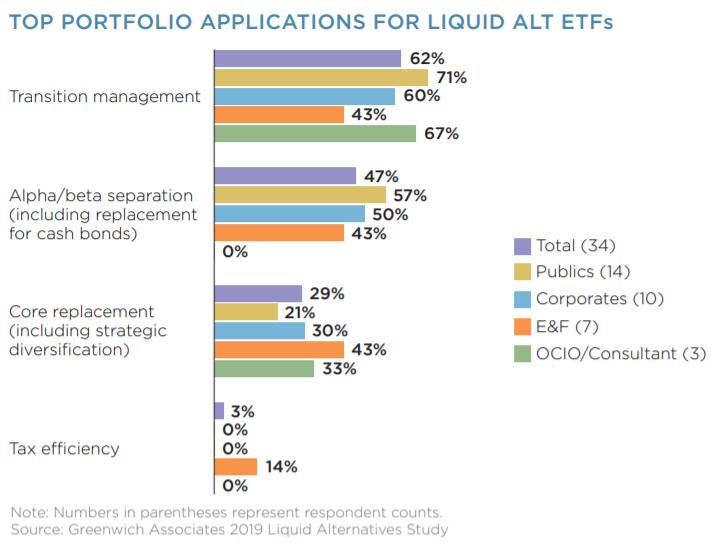

机构投资者主要通过三种方式使用流动性替代ETF。

最常见的,投资者战略性地将流动性替代ETF用作长期、多样化的投资组合组成部分。

其次,作为过渡管理工具。虽然现金和货币市场基金是最常见的过渡工具,但流动性替代ETF以合理的成本提供有效的市场敞口。

第三,基金置换。许多机构投资者在他们的另类投资组合中使用基金置换,但这种策略带来了额外的费用、缺乏透明度和潜在的过度分散。流动性替代ETF是一个引人注目的替代品。

随着众多的好处和应用,流动性替代ETF正逐渐受到重视。 随着越来越多的机构投资者了解这一多功能资产类别,预计到2020年底,市值将从470亿美元增长到1140亿美元。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP