中金2020年保险展望:低增长持续,看好港股投资价值

本文来自微信公众号“中金点睛”,作者:田眈、薛源、王瑶平。

寿险增长依然缓慢,新业务价值同比增长4.6%

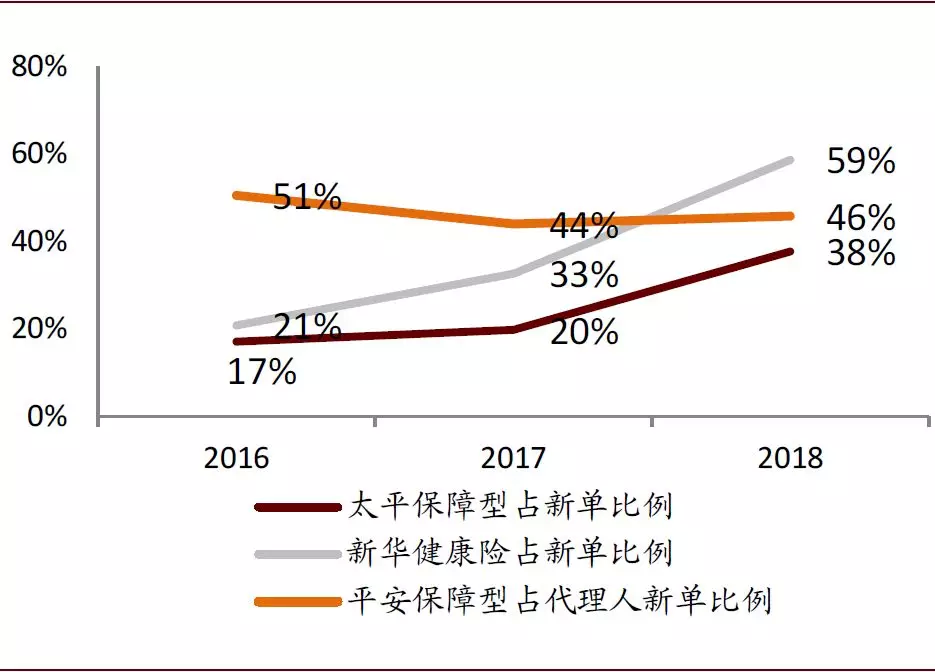

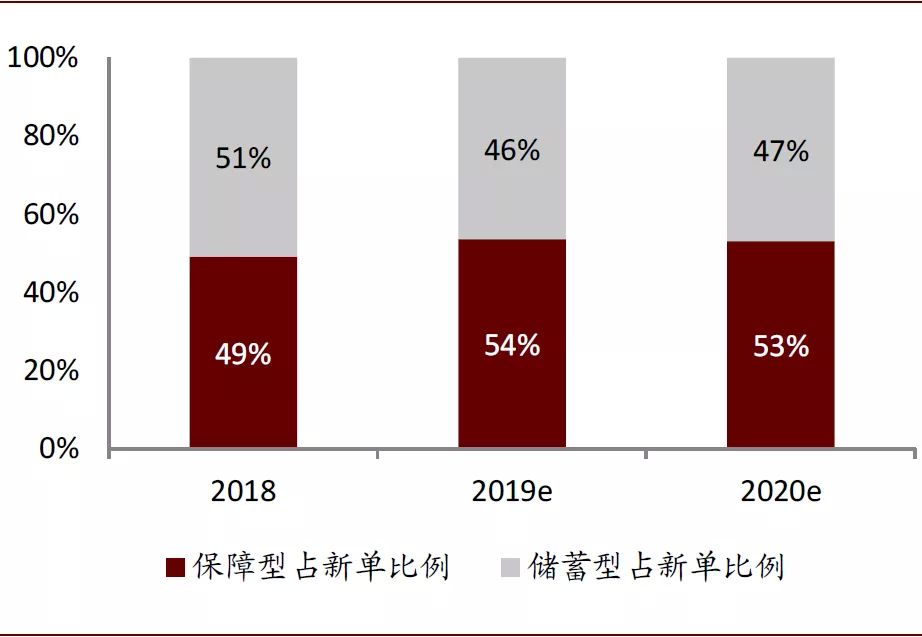

我们预计2020年中国上市公司新业务价值同比增长4.6%,新单保费同比增长5.2%。尽管开门红阶段的保费有望两位数正增长,但是全年寿险增长依然乏力:全年新业务价值增速持续低位,同时产品结构中保障类占比进一步提升空间有限导致新业务价值率难以继续上行。

图表: 过去2年保障类产品占比提升(以平安、新华和太平为例)

资料来源:公司公告,中金公司研究部

图表: 但我们认为2020年保障类占比提升空间有限

资料来源:公司公告,中金公司研究部 注:数据为估计的行业值

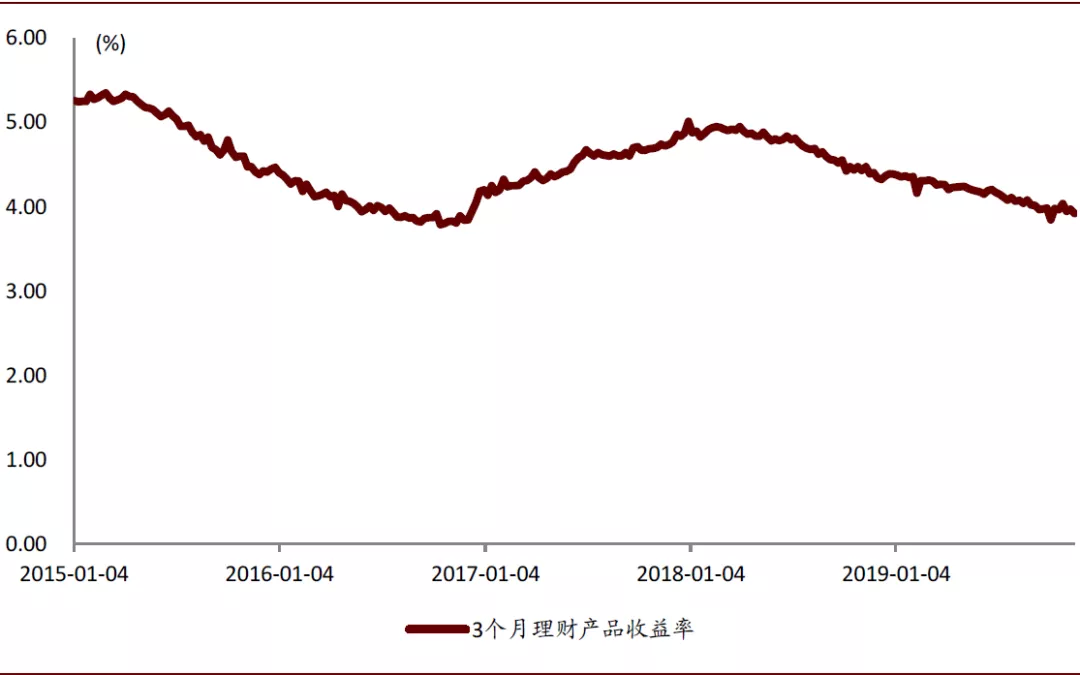

图表: 年初以来3个月银行理财产品收益率大幅下降

资料来源:万得资讯,中金公司研究部

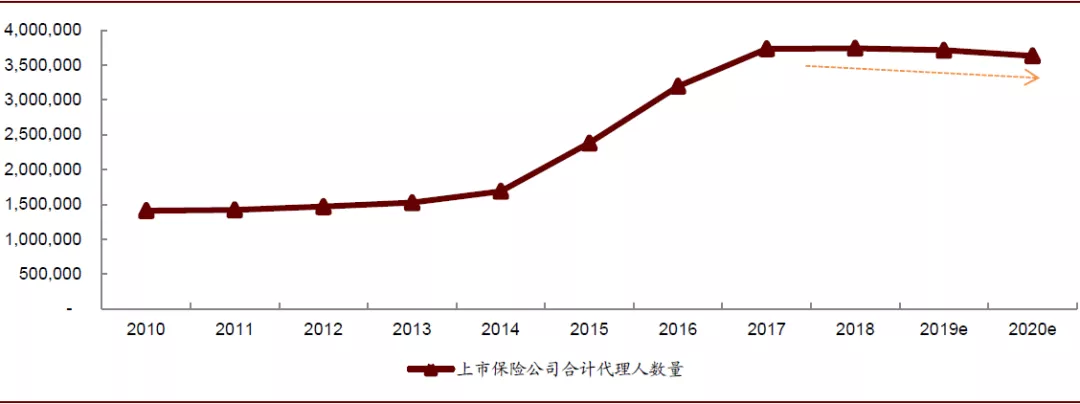

代理人规模继续收缩,人均产能被动提升

2018-19年上市公司人力持续下滑,我们认为这主要由于2016-17年寿险产品形态监管变化间接导致代理人留存困难和收入缩水,在此背景下,我们预计2020年各公司仍将通过费用投入来努力维持人力规模稳定,但是由于19年开始费用投入的边际效果已十分有限,20年各家公司费用投入的激进程度下降,并可以容忍人力规模的小幅缩水。因此我们预计行业代理人人力的缩水在2020年将小幅收缩2%,并且人力收缩周期大概率在2020年之后持续。

同时人均产能将有所提升,需要注意的是,人均产能提升是新人留存困难导致高质量人力占比被动提升的结果,而不是新业务的增长的驱动因素。

图表: 预计2020年行业代理人人力继续收缩

资料来源:公司公告,中金公司研究部

内含价值和盈利增速放缓

我们预计2020年内含价值增速放缓至16.4%(2019年18.7%),主要由于:1)新业务价值增速保持低位;2)股市和利率的变化均不利于投资收益率;3)2019年税收政策变化导致的一次性税收返还影响。我们预计2020年利润显著放缓至-6%(2019年83%),这是由于:1)2018-2020年新业务增速持续低位;2)2019年税收政策变化导致的2019年增速高基数;3)2019年A股市场全年表现总体较强,投资收益基数较高。

财险保费增长8%,承保盈利继续改善

我们预计2020年中国财险行业总保费同比增长8%,其中车险/非车险同比增长4%/15%;预计2020年中国财险综合成本率同比改善0.6个百分点至97.4%,其中车险综合成本率同比改善0.8个百分点至97.2%。

首先,车险承保盈利能力(COR)继续改善。车险手续费严监管和2018年高手续费对于COR的递延负面影响出清将驱动公司承保盈利水平在2020年继续改善。此外,我们预计2020年农险保费增速或有放缓,主要由于生猪数量同比下降(尽管政策驱动单均保费上升);2020年承保盈利有望同比提升,来自农险承保盈利由于19年猪瘟影响造成的承保盈利低基数。

图表: 严监管周期有利于综合成本率改善

资料来源:公司公告,银保监会,中金公司研究部

中国国有保险公司现金分红水平开始提升

国有保险公司均有较大的提升分红的潜力。由于新业务资本占用需求下降和近期国家财政需要,我们预计这些公司将在 2019 年报开始显著提升现金分红水平,且长期分红政策亦有调整空间。这将推动保险股重估,其中估值长期处于低位、股息提升空间大、未来股息可预测性高、资本情况(自由盈余/可动用资金)披露透明的公司将更受益。

风险

长端利率持续下行;股市大幅波动;新单保费增长不及预期;车险三次费改超预期推进;猪瘟疫情反复。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP