国信证券:外卖行业2:1格局基本形成,期待美团点评(03690)长线发展

本文来自微信公众号“学恒的海外观察”,作者: 王学恒。

报告摘要

Q3单季度利润创新高

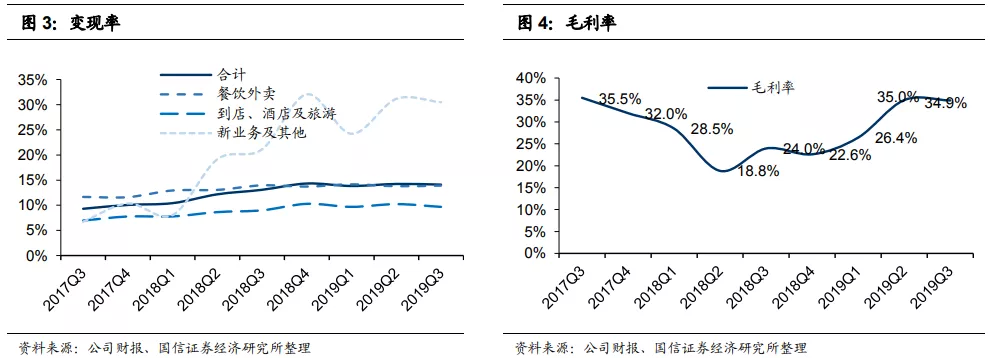

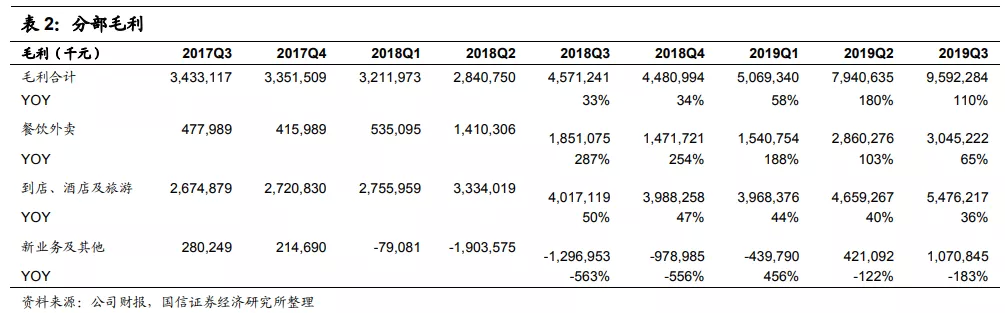

美团点评(03690)三季度表现再超市场预期。其中,营业收入增长44%,毛利增长110%,毛利率维持在35%,经调整单季度盈利超19亿元,为历史最高。

外卖行业2:1格局基本形成

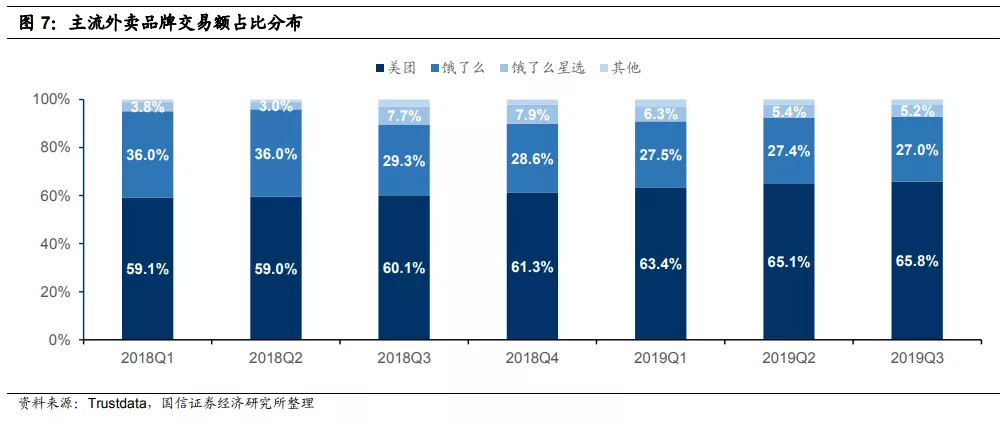

Trustdata发布了《2019年Q3中国外卖行业发展分析报告》显示,2019年Q3,美团点评的外卖业务份额继续保持小幅上升,至65.8%,可以看出,阿里(09988)收购百度外卖并未取得料想中的成功,饿了么星选份额一直在下降。自此,外卖的份额趋于2(美团):1(饿了么)的格局基本形成。

应期待公司稳健发展而不是连续超预期

我们认为对公司的发展眼光应放在长远:一是公司加速外卖业务的低线城市下沉,这需要稳定商户体验,变现率可能短期不会提升;二是到店业务的酒旅进一步拓展低星市场及购票业务,这可能会带来投入的增加;三是公司的自营买菜、快驴、摩拜等业务都需要继续投入,而今年总体投入比较谨慎,明年大概率是增加的;因此我们认为公司明年将重视投入,而轻视短期业绩的连续超预期。

投资建议

我们采用分部估值。

外卖业务:本季度有两个明显的变化:一是外卖业务实现了盈利的可见性,二是市场格局区域趋于2:1的稳定局面,进而这种盈利的长期性变得可能。我们维持外卖业务3倍市销率,取10%的稳态利润率,对应2020年30倍PE,折合市值2165亿元人民币(309亿美元);

到店业务:到店业务我们给予35%的OP利润率,30%的净利率,给予2020年倍33倍PE,折合市值2920亿元人民币(417亿美元);

新业务:给予2020年1倍市销率,对应311亿人民币(44亿美元)。最终给予公司合理估值区间102-107港元,由于近一年的显著上涨已经部分包含了明年增长的预期,我们予增持评级。

风险提示

公司新业务投入加大,可能导致的亏损增加;来自阿里巴巴的竞争压力增加。

报告正文

一、外卖、到店业务均超预期,单季度盈利创新高

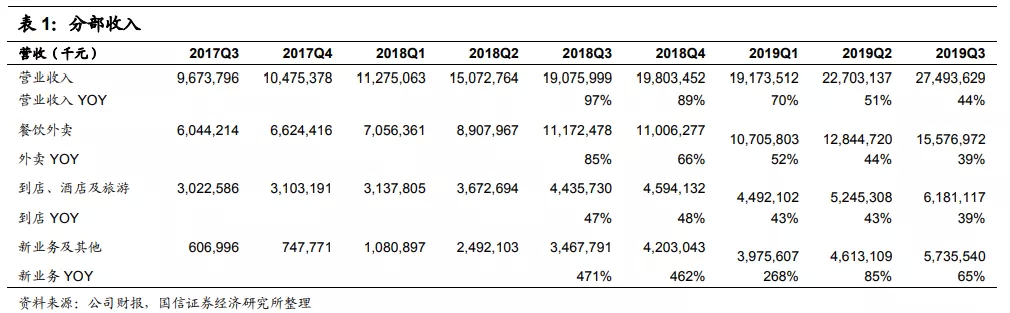

公司三季度表现再超市场预期。其中,营业收入增长44%,毛利增长110%,毛利率维持在35%,经调整单季度盈利超19亿元,为历史最高。

本季度,估计外卖业务实现盈利2-3亿元,新业务亏损收窄至10亿元左右。

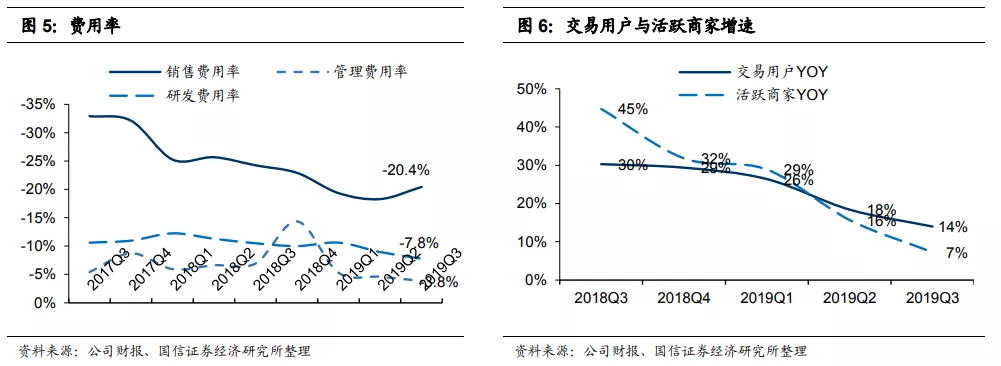

外卖业务的订单量同比增长38%,较Q2(35%)有增长,反映出外卖业务依然处在可持续发展阶段,但我们认为不能寄期望于Q4环比继续增长,主要是考虑市场体量已然不小,以及去年的基数并不低。公司目前骑手日活数量已达80万,且本季度骑手成本有惊喜的下降。考虑到Q4天气转向寒冷,因此骑手的成本在Q2/Q3可能为低点,Q4会有小幅的攀升。

由于变现率在去年下半年增长比较快,最近几个季度随着单量的增长,公司正考虑优化商户体验,因此在本季度变现率小幅下降,Q4不排除变现率的继续小幅下降。费用率相对稳定,料未来总体呈现小幅下降,年对年同比则明显下降。

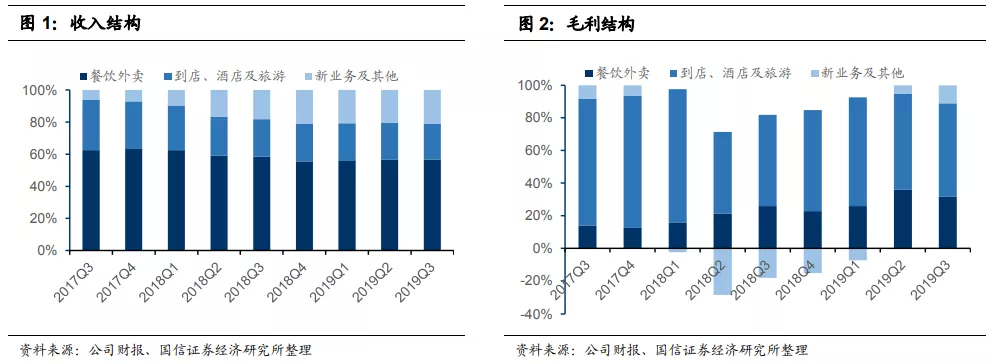

分业务来看,外卖业务同比增长44%,到店业务增长39%,新业务增长65%。

外卖业务Q3主要是加大力度为优选餐厅制定综合在线运营解决方案,帮助优质餐厅提高其餐饮外卖运营能力、客户流量、流量转化及留存率。因此,优选餐厅产生的餐饮外卖订单量大幅增加。此外,公司继续优化平台产品,向餐厅提供更有用的工具提高其营销效率。

到店、酒店及旅游业务的交易金额增长加速,由2018年同期的493亿元增长29.4%至2019年Q3的639亿元。主要归功于公司商家基础进一步扩大促进了在线营销服务收入的增长、交易类服务收入增长以及酒店预订业务的规模加速增长。此外,于2019年Q3,餐饮外卖业务的强劲增长进一步增加了到店、酒店及旅游业务的用户流量及增加了额外的交叉销售机会。

酒店预订业务进一步巩固了领导地位。于2019年Q3平台上的国内酒店消费间夜量同比增长44.4%,季度酒店间夜量首次超过1亿,及日均间夜价亦同比稳步增长。

二、外卖行业2:1格局基本形成

Trustdata发布了《2019年Q3中国外卖行业发展分析报告》,显示,2019年Q3,美团点评的外卖业务份额继续保持小幅上升,至65.8%,可以看出,阿里收购百度外卖是不成功的,饿了么星选在持续下降。自此,外卖的份额趋于2(美团):1(饿了么)的格局基本形成。

外卖平台独立APP黏性,美团也高于饿了么与饿了么星选。

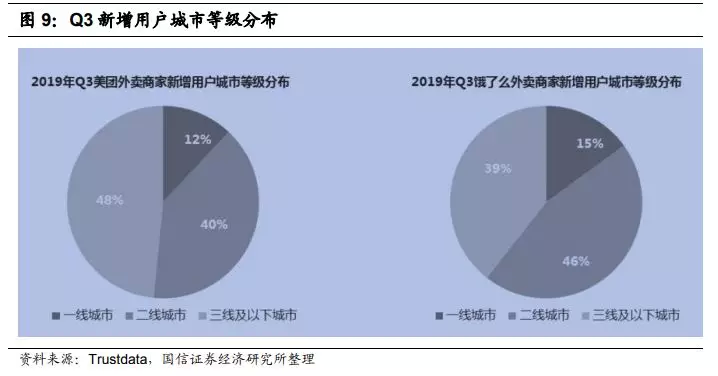

从Q3新增用户城市分布来看,美团加速了三线城市的下沉,这为外卖业务的可持续发展打下来较好的基础。

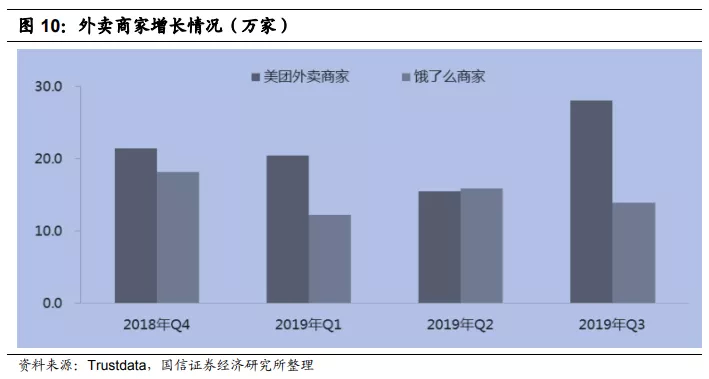

最后,2019年Q3,美团商家的净增数为30万,约为饿了么的两倍。

综上,我们认为,行业的格局可能正在超预期的向着良好的方向发展。若美团、饿了么可以维持2:1的份额格局,则双方的补贴大战或将告一段落,盈利有望较快的恢复到较为合理的水平,如两到三年内,每单实现1-1.5元的利润,即外卖业务净利率实现10%左右。三、新业务未来依然加大投入

2019年Q3,公司的新业务毛利为10.7亿元,单季度为近年最高,主要是源于摩拜单车的第一批车辆折旧已经完成,且至今新款单车的投放约为100万辆,存量500万辆,投资并不激进。但我们认为,随着行业格局的稳定,摩拜可能在四季度以及明年开始加速投资,且未来单车存量可能会明显超过500万辆。

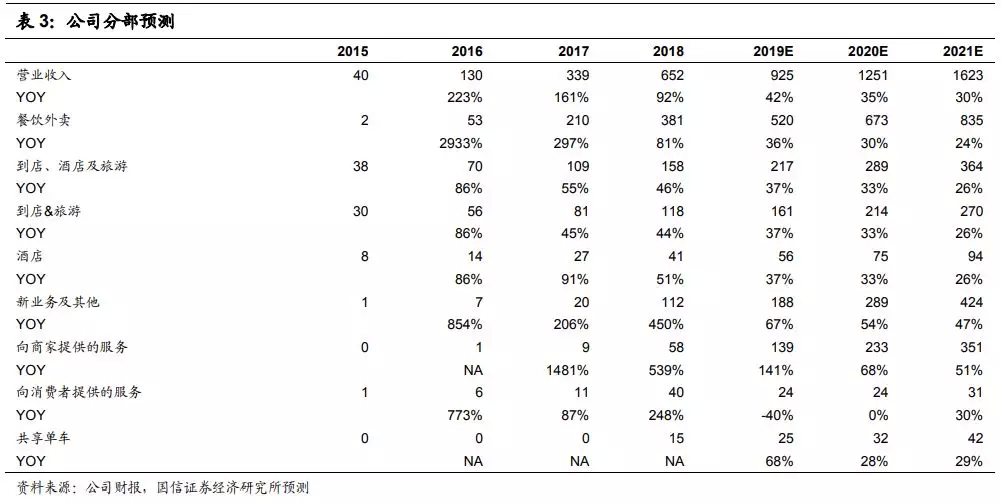

此外,无论是自营买菜、SAAS、快驴等业务,都是公司未来发展的重要方向,因此明年可能会加大投入。四、投资建议1、财务预测我们对公司的分部收入预测如下:

2、投资建议

我们采用分部估值来计算公司的整体估值。

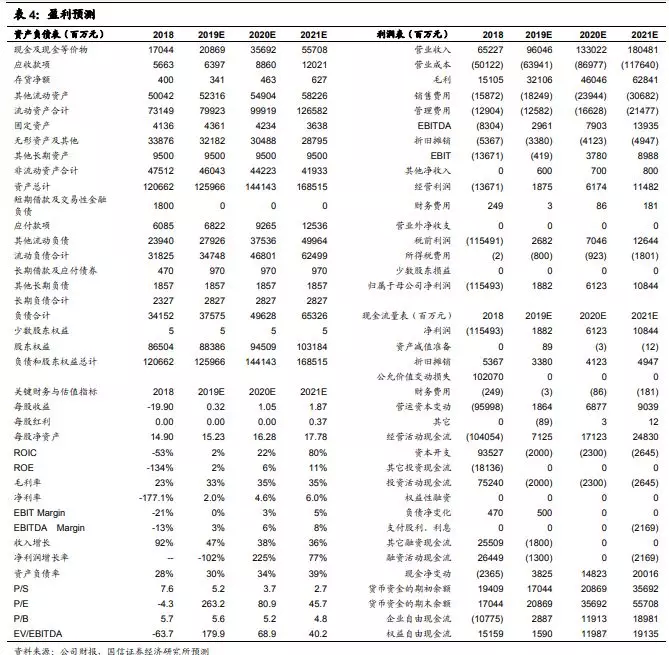

外卖业务:本季度有两个明显的变化:一是外卖业务实现了盈利的可见性,二是市场格局区域趋于2:1的稳定局面,进而这种盈利的长期性变得可能。我们维持外卖业务3倍市销率,取10%的稳态利润率,对应2020年30倍PE,折合市值2165亿元人民币(309亿美元);

到店业务:到店业务我们给予35%的OP利润率,30%的净利率,给予2020年倍33倍PE,折合市值2920亿元人民币(417亿美元);

新业务:给予2020年1倍市销率,对应311亿人民币(44亿美元)。最终给予公司合理估值区间102-107港元,由于近一年的显著上涨已经部分包含了明年增长的预期,我们予增持评级。

3、风险提示

公司未来可能涉足部分盈利前景未见明朗的市场而导致亏损增加;来自阿里巴巴的竞争压力增加。

扫码下载智通APP

扫码下载智通APP