光大:大湾区学校稳步扩张,睿见教育(06068)业绩增长确定性强

本文来自微信公众号“EBSCNEDU研究”,作者刘凯、贾昌浩。

收入同比增长35%,核心净利润+33%。

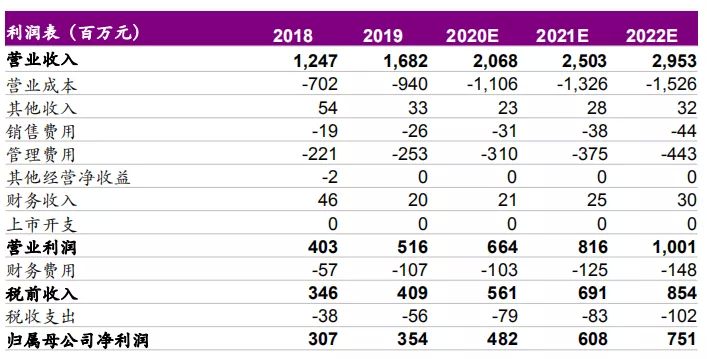

睿见教育(06068)实现营业收入16.82亿元人民币,同比增长34.9%。学费住宿费收入11.45亿元,占比68.1%,同比增长36.2% ;配套服务收入5.36亿元,占比31.9%,同比增长32.1%。收入的增长主要由于招生人数的增加及配套服务项目的平均单价增加。毛利7.42亿元,同比增长36.1%;核心净利润4.29亿元,同比增长33.1%。

在校生人数强劲增长,生均学费稳步提升。

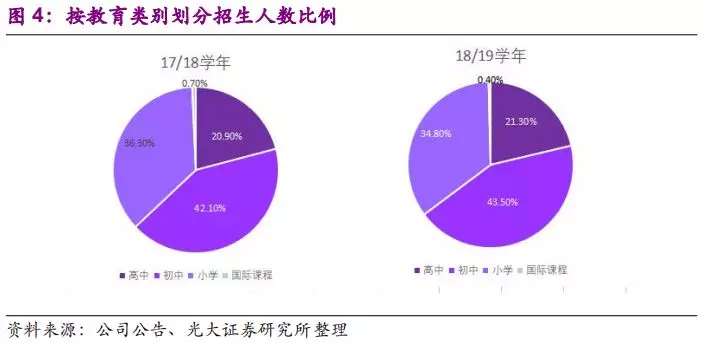

公司在校生人数同比增长32%至54,420人。高中生11,555人,占比21%;初中部23,680人,占比44%;小学部18,943人,占比35%;国际课程部242人,占比0.4%。学生总容量增加约27%至63,000名学生,学校利用率约86%。集团平均学费及住宿费增加8.2%至21,049元。18/19学年超过90%的高中毕业生进入大学,且有超过50%的光明中学高中毕业生被一类本科大学录取,学生升学质量稳步提升。

双管齐下的扩张战略,学校总数达到12所。

截至2019年8月31日,公司共运营 12所高端民办学校:东莞3所、惠州1所、揭阳1所、辽宁1所、山东2所、四川2所、福建2所。公司基于可扩展、可复制的商业模式,采取“双管齐下”的扩张策略,即1)扩建现有学校,提升学生容量;2)以自建及轻资产方式开办更多学校。学校总容量预计于19/20 达到70,000名学生。若可用于扩张的全部土地充分利用,则该公司学校预计最大容量可超过140,000名学生。公司未来扩张仍立足于广东省大湾区。目前公司正在潮州、江门开平两地筹建新学校,其中潮州市学校最大可容纳8,000人;江门开平学校最可够容纳7,500人。两所学校第一期预计均于20/21学年开学。广州、肇庆两地也在筹办新学校,另外东莞、佛山正在商议轻资产项目。预计筹备中的新学校小牧总计最大容量超过15,500名学生。

维持 “增持”评级。

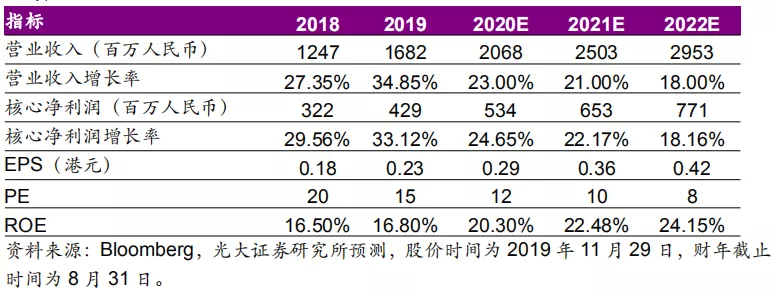

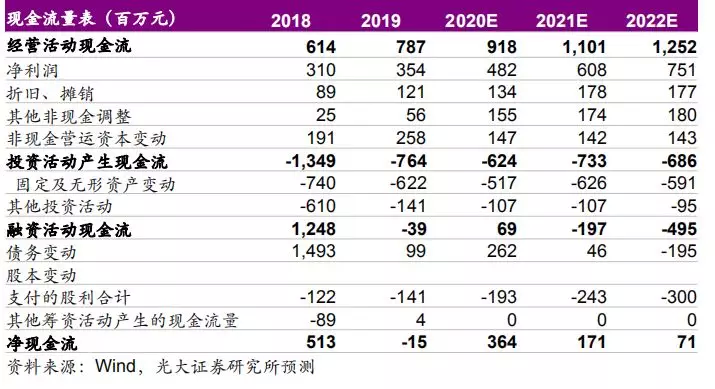

我们维持20-21年核心净利润预测分别为5.34/6.53亿元,同比增长25%/22%;新增22年核心净利润预测为7.71亿元,同比增长18%。考虑到公司新增学校的顺利推进,未来业绩增长确定性强,维持“增持”评级。

风险提示:教学质量下滑、教育政策变动、外延扩张策略不达预期。

业绩预测和估值指标

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP