平安证券:2020年煤炭产能过剩,政策托底价格稳定,关注高股息率公司

本文来自微信公众号“平安研究”。原文标题《稳稳的煤价,分化的机会》。

摘要

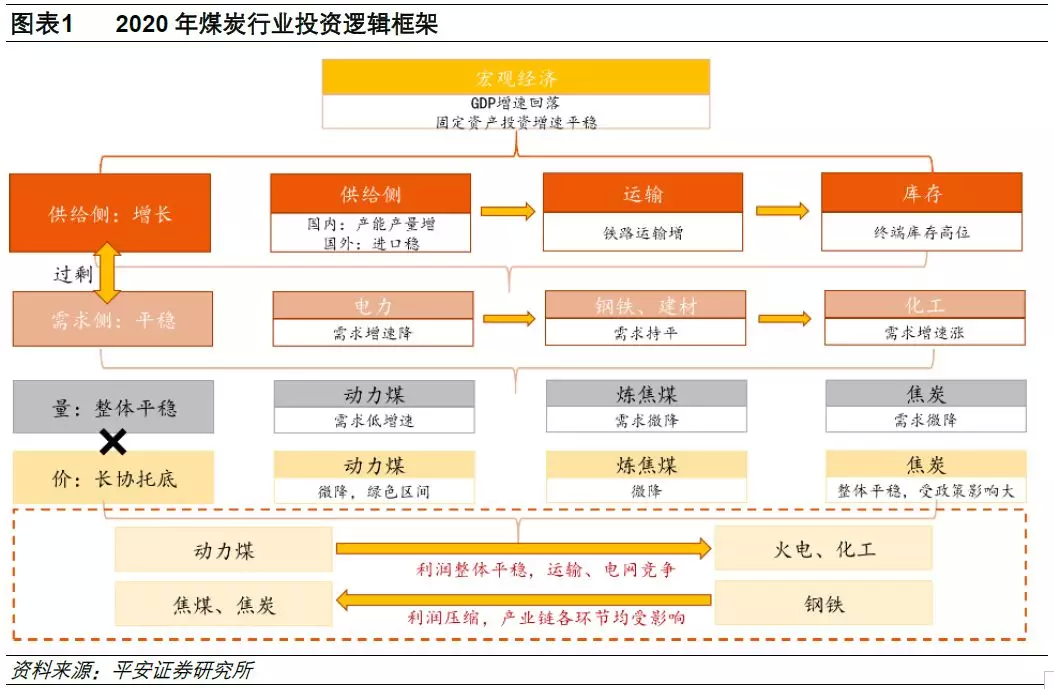

2020年,“过剩”与“稳定”是煤炭行业两大关键词。“过剩”是指煤炭整体供大于求;“稳定”是指煤价稳定在绿色区间。

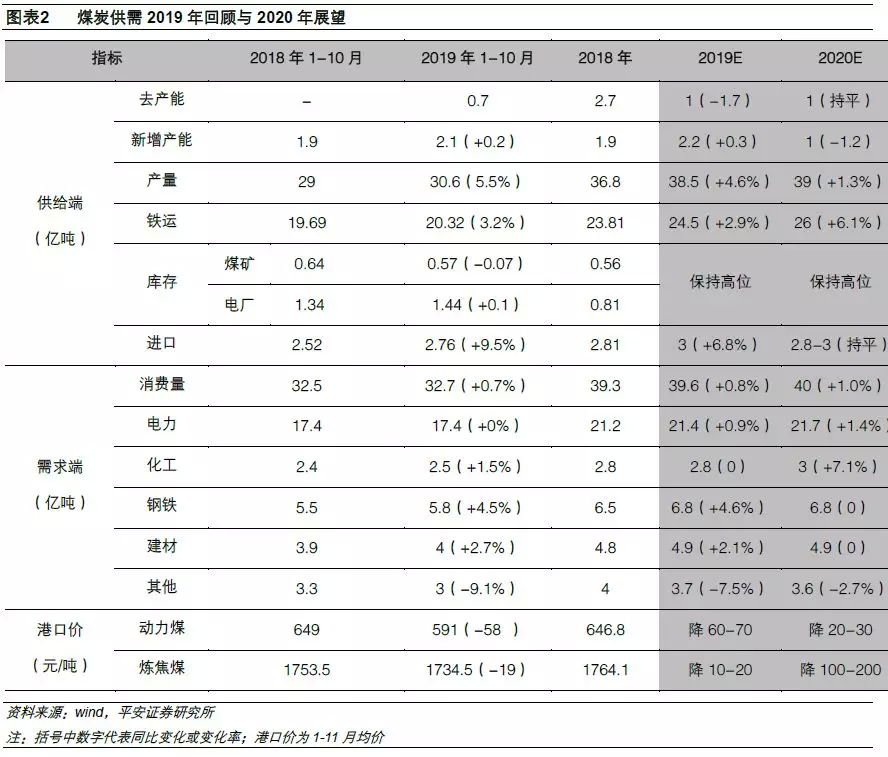

2019年煤炭供需平衡前紧后松,价格中枢下降。全年核准产能约2.2亿吨,产量增长约1.7亿吨;铁路运输增长0.7亿吨,运力偏松;煤炭进口量维持较快增长,预计全年3亿吨;从需求侧看,煤炭消费增速前低后高,需求探底回升,电力化工总体平稳,钢铁需求旺盛;价格方面,全年动力煤、焦煤、焦炭价格中枢下降,坑口价格坚挺。

2020年煤炭产能继续释放,过剩成为常态。预计煤炭产能产量继续提升,全年去产能1亿吨,新增产能1亿吨;煤炭产量有望达到39亿吨,增长约0.5亿吨;运输能力进一步提高,全年铁路煤炭发运量约26亿吨,增运约1.5亿吨。预计煤炭进口将维持2.8-3亿吨。

2020年煤炭需求小幅增长,化工用煤增长。全球经济增速回落,煤炭需求增速也将回落,预计全年煤炭消费约为40亿吨,增长1%。电力消费21.7亿吨,增长1.4%;钢铁、建材行业煤炭消费持平,分别为6.8亿吨、4.9亿吨;化工消费3亿吨,增长7.1%。

2020年煤炭价格中枢略降,政策托底有力。在煤炭供应过剩情况下,煤炭价格面临下行压力。但是,在长协价、库存制度、安全检查、去产能等政策支撑下,动力煤价格维持在绿色区间(港口价格中枢下调20-30元/吨)、焦煤价格中枢下降100-200元/吨。同时,坑口价格坚挺、运输成本下降、财务成本下降等因素有利于行业利润整体平稳。

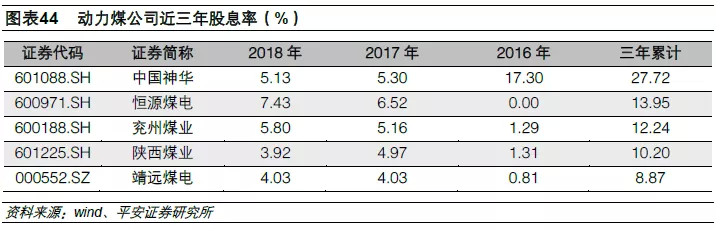

投资建议:2020年,煤炭行业整体供大于求,“过剩”将成常态,煤炭价格易跌难涨,因此我们维持行业“中性”评级。但是,在长协价、库存等制度下,煤炭价格保持整体稳定略有下降,维持在绿色区间内。我们认为行业主要公司资产负债表不断修复,煤炭产能水平不断提升,行业利润水平仍将保持高位。从整体看,稳健的高股息率动力煤公司值得关注,推荐中国神华(01088)、陕西煤业;从区域看,西南地区经济发展较快、煤炭供需紧张,且浩吉铁路开通后,难以辐射到西南地区,推荐盘江股份。

风险提示:1)煤炭需求大幅下降:受国外贸易保护、国内房地产下行等因素影响,可能出现用煤需求低迷导致煤炭消费量和煤价出现大幅下降;2)煤炭产能大量释放:随着煤炭行业产能优化推进,可能出现煤炭产能释放超过预期,导致供应大于需求;3)新能源的替代加快:太阳能、风能、天然气以及其他低成本、低排放新能源技术大量替代煤炭;4)煤矿安全事故影响:煤矿安全事故发生,导致相关公司停业整顿,对生产经营造成影响;5)进口煤炭大幅增加:国内外煤炭价差扩大,进口可能进一步大幅增加,导致煤炭进一步过剩。

引言:2020年,“过剩”与“稳定”是两大关键词

2016年以来,在供给侧改革持续推进以及能源消费需求拉动下,煤炭行业化解过剩产能任务基本完成,产业集中度和规模进一步提高,优质产能占比进一步提升,行业利润达到较高水平。2018年去产能任务基本完成,逐步由“总量性去产能”转变为“结构性去产能、系统性优产能”。2018年新增产能1.9亿吨/年,截止2019年11月新核准产能2.1亿吨/年,但需求增速逐步放缓,煤炭供需逐步转向过剩。

回顾2019年,年初受安全事故影响,煤炭供需紧张,随着陕北产能复产和加大煤炭进口,供需逐步平衡,年底甚至略有宽松;铁路煤炭运力运输不断增长,煤炭库存向终端转移,运输出现阶段性过剩,年中部分铁路运费下调;由于国内外煤炭价差原因,煤炭进口量大幅增长,预计全年进口煤炭3亿吨;从需求侧看,煤炭消费增速前低后高,全年增速预计1%,其中电力行业消费增速显著下降;价格方面,全年动力煤、焦煤价格中枢微降。

2020年,投资煤炭行业需关注两个关键词,一是“过剩”,二是“稳定”。

“过剩”是指煤炭整体供大于求。全球以及国内经济增速或继续放缓,能源需求增速也将回落。我们预测20年电力消费增速维持低位,钢铁、建材行业煤炭消费持平,化工消费增速有所上涨。从供给侧来看,煤炭产能产量继续释放,运输能力进一步提高,煤炭供需整体过剩,预计煤炭进口控制在3亿吨以内。

“稳定”是指煤价稳定在绿色区间。在长协价、库存等制度下,煤炭价格保持整体稳定略有下降,维持在绿色区间内。我们认为行业主要公司资产负债表不断修复,煤炭产能水平不断提升,行业利润水平整体保持高位。

1、2019年:安全扰动,供需前紧后松,煤价中枢下降

(1)供给端

产能:全年煤炭行业去产能或超过1亿吨(1-10月份完成去产能任务7000万吨);全年核准产能或超过2.2亿吨(1-10月份核增2.1亿吨产能)。

产量:全年煤炭产量有望达到38.5亿吨,同比增长约1.7亿吨,同比增长4.6%(1-10月份生产30.6亿吨,同比增长5.5%)。

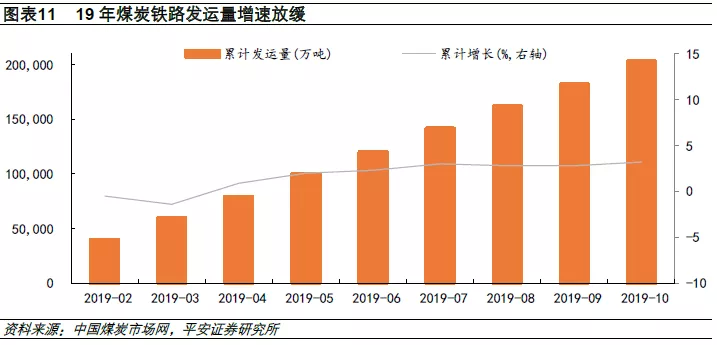

运输:全年铁路煤炭发运量约24.5亿吨,增长约0.7亿吨,同比增长2.9%(1-10月20.3亿吨,同比增长3.2%)。

进口:全年煤炭进口大幅增长,进口量约3亿吨(1-10月2.76亿吨,同比增长9.5%)。

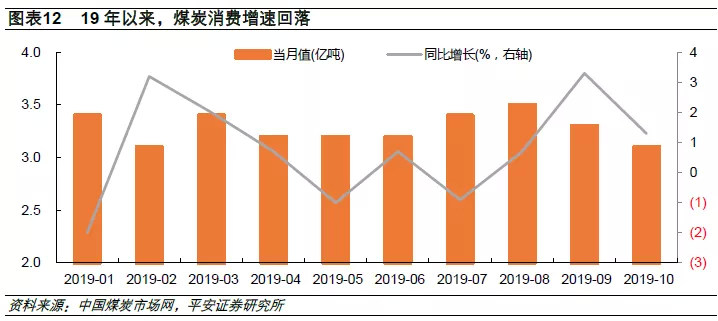

(2)需求端

消费总量:全年煤炭消费增速显著回落,预计同比增长约1%,煤炭消费约为39.6亿吨。

分行业看:电力行业煤炭消费增速1%,煤炭消费21.4亿吨。

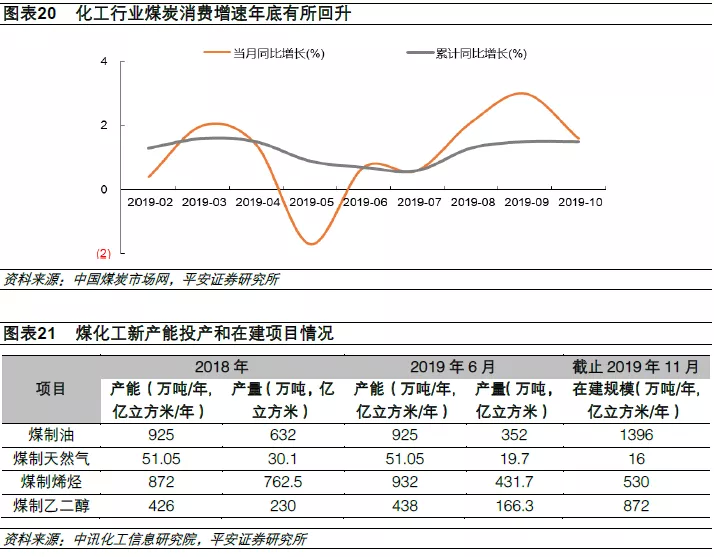

化工行业煤炭消费平稳,煤炭消费2.8亿吨。

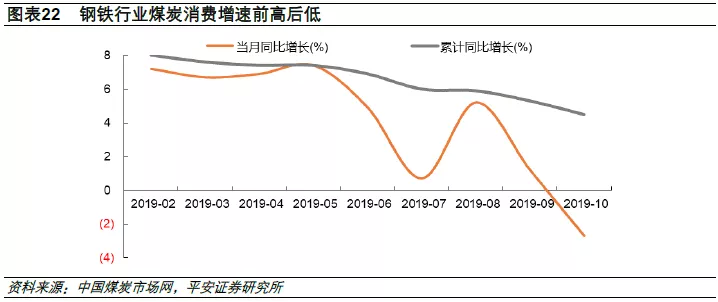

钢铁行业煤炭消费增速4.6%,煤炭消费6.8亿吨。

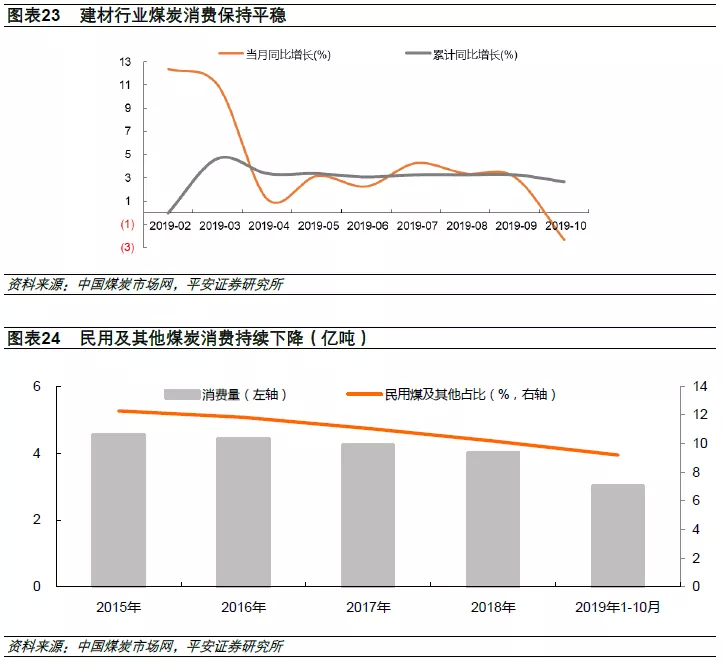

建材行业煤炭消费增速2.1%,煤炭消费4.9亿吨。

民用煤及其他消费变化-7.5%,煤炭消费3.7亿吨。

(3)煤炭价格

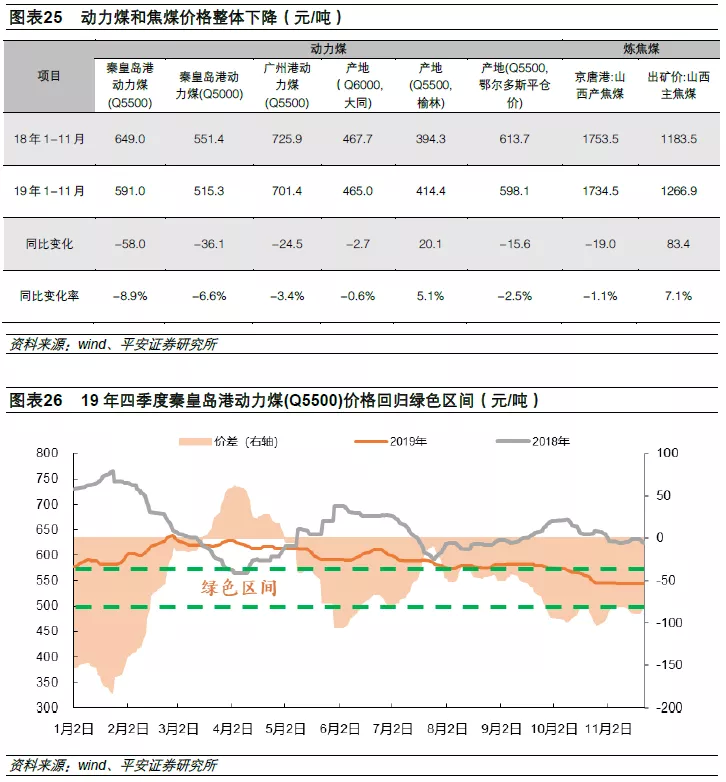

动力煤:全年供需偏松,价格中枢下降,坑口、港口分化,高卡煤和低卡煤分化。

炼焦煤:全年价格前高后低,10月后价格环比大幅下降。

2、2020年:供需逐步过剩,煤价稳定在绿色区间

(1)供给端

产能:预计全年煤炭行业去产能1亿吨;全年新增产能1亿吨。

产量:预计全年煤炭产量有望达到39亿吨,增长约0.5亿吨,同比增长1%。

运输:预计全年铁路煤炭发运量约26亿吨,增长约1.5亿吨,同比增长6%。

进口:预计整体持平,预计2.8-3亿吨。

(2)需求端

消费总量:预计全年煤炭消费增速1%,煤炭消费约为40亿吨。

分行业看:

预计电力行业煤炭消费增速1%,煤炭消费21.7亿吨。

预计化工行业煤炭消费增速7%,煤炭消费3亿吨。

预计钢铁行业煤炭消费持平,煤炭消费6.8亿吨。

预计建材行业煤炭消费持平,煤炭消费4.9亿吨。

预计民用煤及其他消费变化-2.7%,煤炭消费3.6亿吨。

(3)煤炭价格

动力煤:预计全年煤炭供需趋松、库存进一步向终端转移,价格中枢下降20-30元/吨。

炼焦煤:预计全年价格平稳,下降100-200元/吨。

3、煤炭供给:产能进口皆增,运输逐渐宽松

3.1 煤炭产量继续增长,过剩成为常态

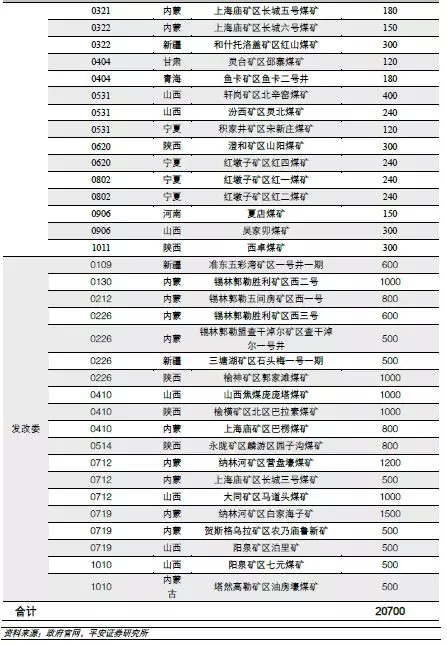

2019年,去产能进入尾声,由“总量性去产能”转变为“结构性去产能、系统性优产能”。据不完全统计,19年1-10月份完成去产能任务约7000万吨,预计全年去产能1亿吨。在淘汰落后产能的同时,先进产能快速释放。1-10月,国家发改委、能源局共核准煤矿2.1亿吨。

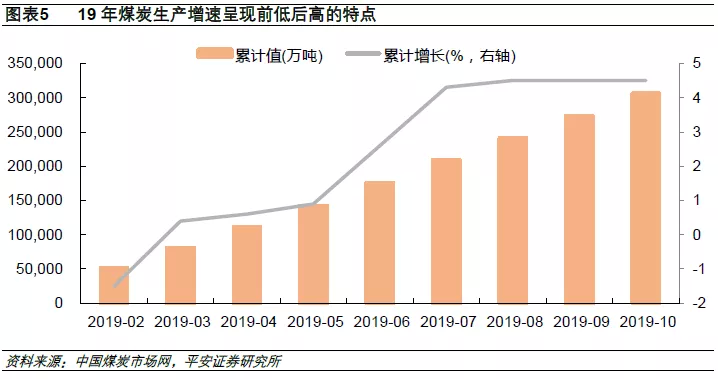

19年1-10月份,原煤产量30.6亿吨,同比增长5.5%,其中10月份同比增长4.4%。从增速来看,全年增速呈现前低后高的特点。预计19年全国原煤产量有望达到38.5亿吨(增速4.6%),增长约1.7亿吨。

2020年,随着新建产能的释放,预计全国原煤产量有望达到39亿吨,增长1.3%。

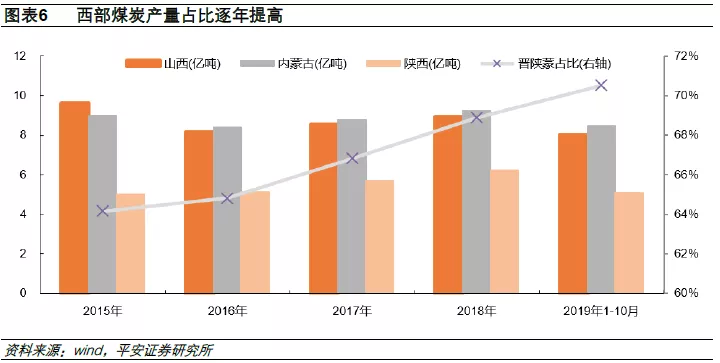

产能继续向西集中

2015年以来,煤炭产量进一步向晋陕蒙集中。西部三省占全部煤炭产量比例从2015年的64%提升到2019年10月份的71%。2019年,除陕西受安全事故影响,山西、内蒙产量同比均大幅增长,1-10月份,陕西下降0.3%,内蒙古同比增长9.%,山西增长7.8%。2019年新核准产能中,除河南夏店煤矿外,其他煤矿均位于陕西、山西、内蒙和宁夏,未来产能将进一步向西部集中。

3.2 煤炭进口继续增长,内外价差为主因

(1)19年煤炭进口继续增长

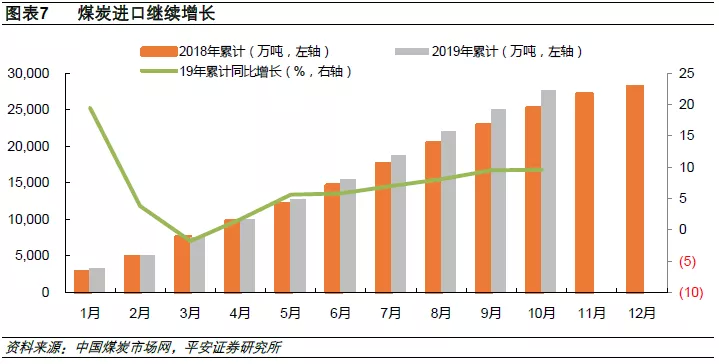

进口煤方面,19年1-10月全国进口煤炭2.76亿吨,同比增长9.5%,其中10月份进口2569万吨,同比增长11.3%。预计19年全年进口约3亿吨,同比增长6.8%。

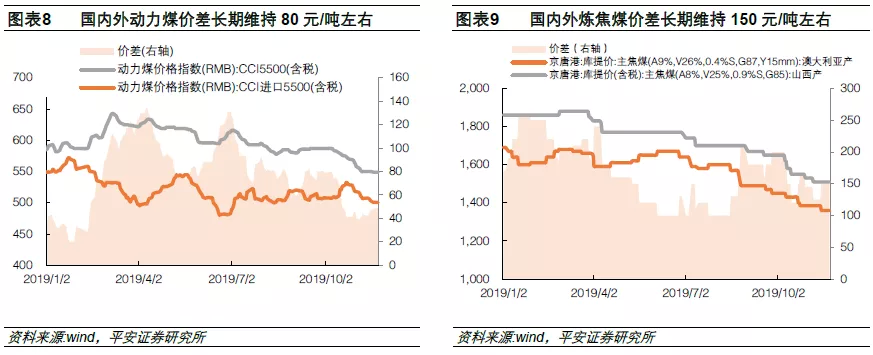

(2)国内外价差处于高位

年初以来,受海外需求偏弱影响,国内外煤炭价差处于高位,动力煤(Q5500)价差平均为77元/吨,炼焦煤价差平均为164元/吨。较高的价差驱使贸易商和下游用户更多采购和使用进口煤。近期内贸煤价格快速回落,而进口煤方面并未出台严格的进口煤收紧政策,进口煤价格偏强,导致内外贸煤炭价差快速缩小。预计2020年,国内外煤炭价差缩小,煤炭进口或将维持3亿吨左右。

3.3 铁路运输逐渐宽松,部分运费已下降

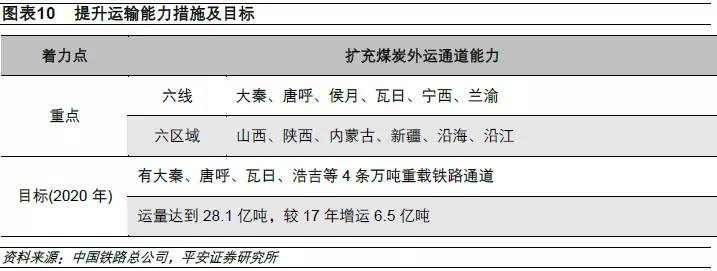

(1)铁总规划2020年铁路煤炭运量达到28.1亿吨

铁总制定了《2018-2020年货运增量行动方案》,明确提出,到2020年,全国铁路煤炭运量达到28.1亿吨,较2017年增运6.5亿吨,占全国煤炭产量的75%,较2017年产运比提高15个百分点。

(2)19年铁路煤炭运输增速放缓

19年1-10月,全国铁路煤炭发运量20.32亿吨,同比增长3.2%,其中10月发运煤炭2.15亿吨,同比增长7%。预计全年铁路煤炭发运量增长2.9%,发运量约24.5亿吨,增运约0.7亿吨,距离2020年铁路煤炭运输目标仍有3.5亿吨的差距。

(3)19年铁路运费出现下调

19年,呼和浩特铁路局及西安铁路局铁路运费均下降。5月份呼和浩特铁路局部分园区发运至曹西运费下降20-24元/吨。6月16日,西安局下调曹家伙场、神木西、中鸡到曹西的铁路运费30-60元/吨。

(4)预计20年铁路运力继续增加

根据方案,到2020年,全国铁路煤炭运输较2017年增运6.5亿吨,随着唐呼线、瓦日线等运输能力提高以及浩吉铁路开通等因素影响,预计2020年将增加煤炭运输1.5亿吨。

4、煤炭需求:电力化工平稳,钢铁维持高位

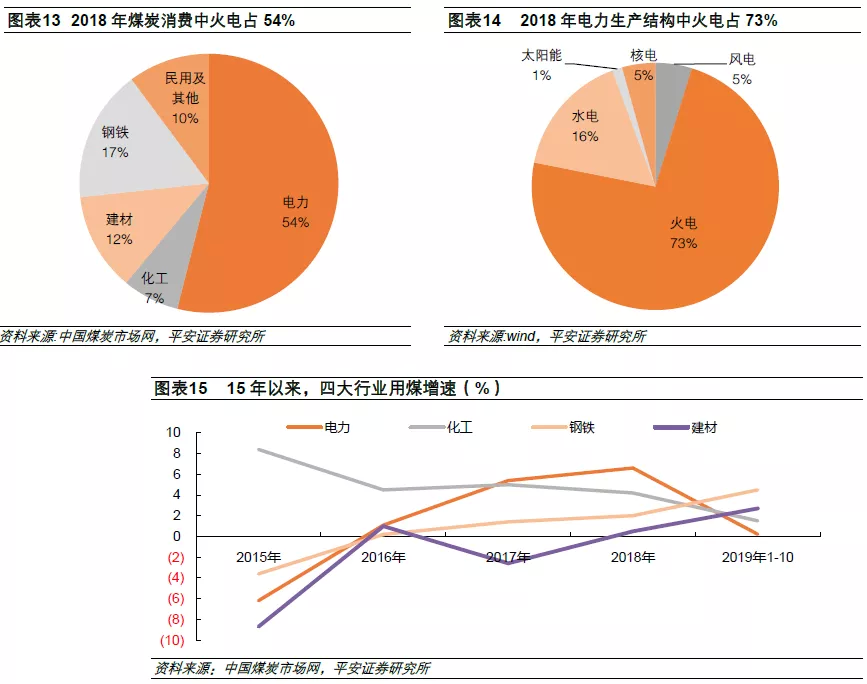

我国煤炭消费主要用于燃煤发电、钢铁、化工和建材四大行业,其中电力行业用煤占54%左右,钢铁行业用煤占17%,化工行业用煤占7%,建材行业用煤占12%,民用及其他用煤占10%。其中钢铁行业用煤主要为炼焦煤和喷吹煤,其他行业主要消费动力煤。

4.1 整体看煤炭消费增速约1%

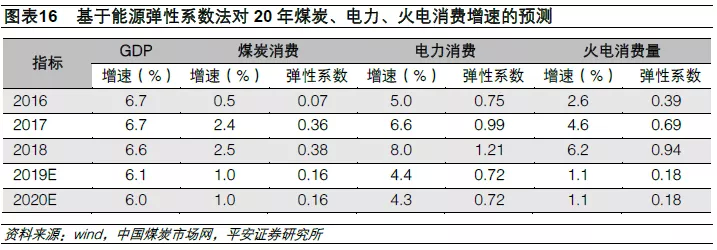

从煤炭消费总量来看,2019年全年煤炭消费增速显著回落,全年增速预计1%,煤炭消费约为39.6亿吨。我们采用煤炭消费弹性系数法预测2020年煤炭消费量,考虑到未来GDP增长方式转变,能源消费特别是煤炭消费增速会逐步放缓,2020年煤炭消费弹性系数取19年预测数据。其中2019年能源消费数据参考1-10月份数据预测。

弹性系数法:经济增长需要消耗能源,能源消费与经济增长之间必然存在某种函数关系,目前国际上通常采用能源消费弹性系数来定量的对能源消费和经济增长之间的关系加以考察。

2018年GDP增速6.6%,煤炭消费增速2.5%,电力消费增速8%,火电发电量6.2%。

预计2019年GDP增速6.1%,煤炭消费增速1.0%,电力消费增速4.4%,火电发电量增速1.1%。

预计2020年GDP增速6.0%,煤炭消费增速1.0%,电力消费增速4.3%,火电发电量增速1.1%。

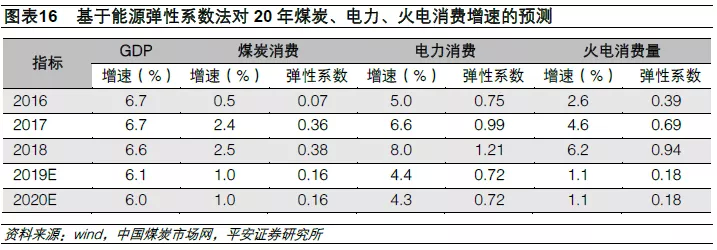

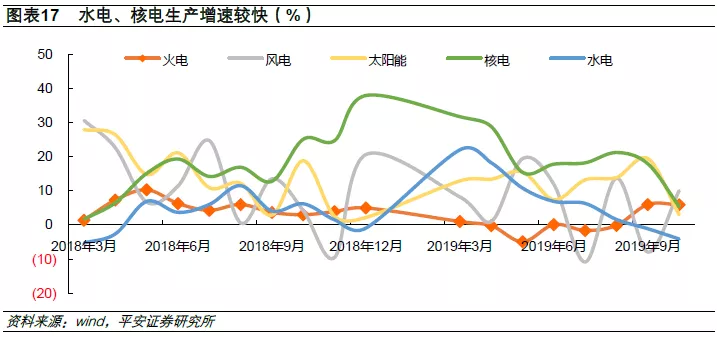

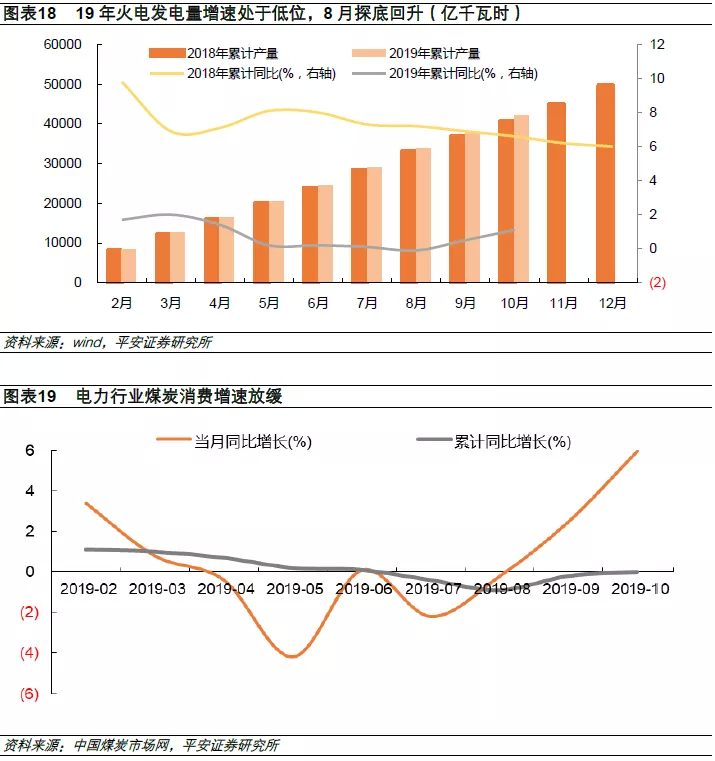

4.2 水电核电冲击,火电增速放缓

2019年以来,全社会用电量增速显著下降,同时水电、核电、风电等其他电力生产增速维持高位,对火电带来一定冲击,火电发电量增速有所回落。预计2019年全年电煤消费增速1.1%,电力行业煤炭消费21.4亿吨。根据能源弹性系数法进行预测,2020年电力消费增长2.8%,其中火电增长1.1%,电力行业煤炭消费21.7亿吨。

4.3 化工消费平稳,新产能拉动需求

19年1-10月份,受化工产品需求较弱影响,甲醇、烯烃、乙二醇等价格低迷,在产能增长的情况下,开工率较低,行业煤炭消费增量有限,预计全年化工行业用煤维持2.8亿吨左右。

根据规划项目,19年上半年新增煤制烯烃产能60万吨/年、煤制乙二醇12万吨/年,在建产能中煤制油1396万吨/年、煤制天然气16亿立方米/年、煤制烯烃530万吨/年、煤制乙二醇872万吨/年。从开工率看,各产品19年上半年相比18年均有所下降,煤制油由68%下降到38%,煤制气由59%下降到39%,煤制烯烃由87%下降到46%,煤制乙二醇由54%下降到38%。即便不考虑新建产能,现有产能的开工率提升也将增加煤炭消费量,煤化工的逐步投产将减少对外依存度。预计2020年化工行业用煤增长到3亿吨以上。

4.4 钢铁建材持平,民用及其他下降

(1)钢铁行业煤炭消费:2019年1-10月份,受钢铁行业需求提升影响,行业用煤量增长4.5%;预计全年钢铁行业煤炭消费增速4.6%,煤炭消费6.80亿吨。2020年,预计钢铁用煤需求基本持平,预计仍为6.8亿吨。

(2)建材行业消费:2019年1-10月份,建材行业煤炭消费同比增长2.7%;预计全年建材行业煤炭消费4.9亿吨,同比增长2.1%。2020年,预计建材需求基本持平,20年建材煤炭消费4.9亿吨。

(3)民用煤及其他:2019年1-10月份,民用煤及其他用煤消费变化-9.1%,随着清洁煤取暖推进,预计全年民用煤及其他用煤消费变化-7.5%,煤炭消费3.7亿吨。2020年,预计民用煤及其他煤炭消费将继续下降,降幅2.7%,消费量为3.6亿吨。

5、长协价稳预期,政策底或已到

5.1 19年煤炭价格整体下降,分化明显

2019年,受煤炭供给增加、需求偏弱等因素影响,煤炭价格整体下降。

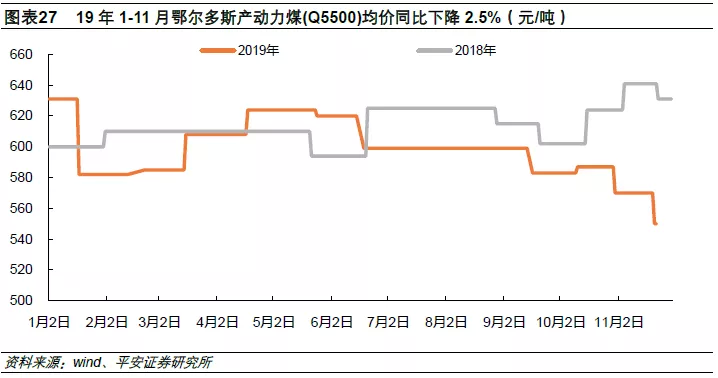

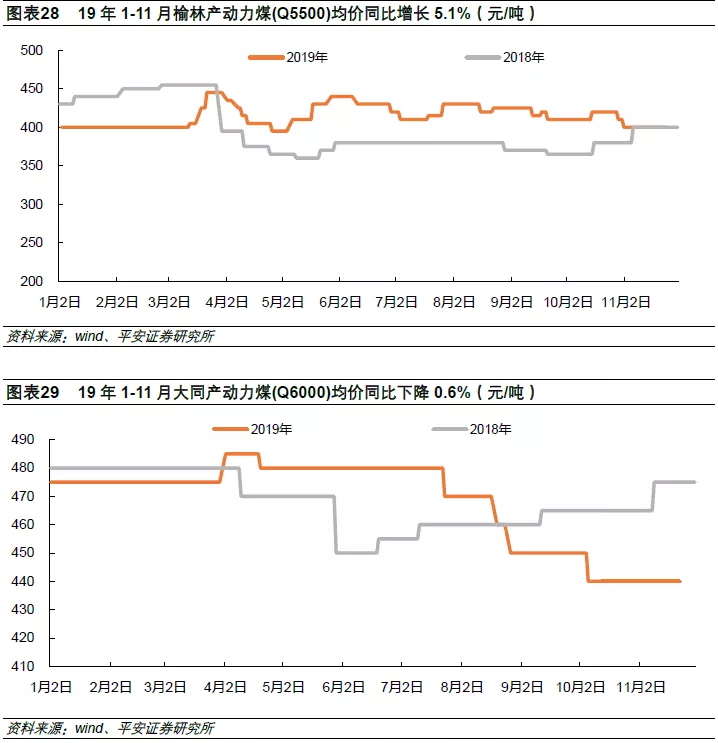

动力煤方面:19年前三个季度,秦皇岛港(Q5500)平均煤价高于570元/吨;10月后,煤价快速下行至绿色区间内(12月煤价维持550元/吨左右)。从均价看,1-11月份,各大主要港口均下降,坑口基本平稳,其中榆林(Q5500)动力煤均价上涨5.1%。

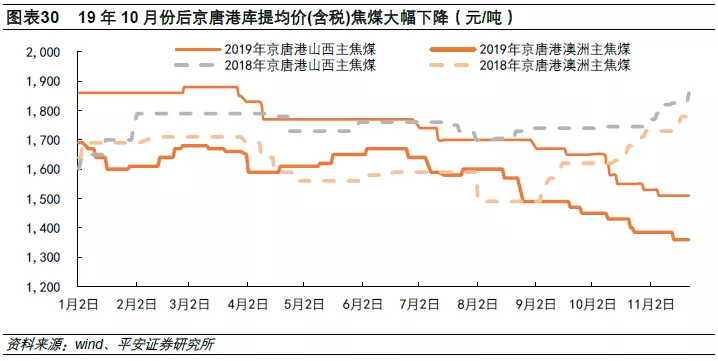

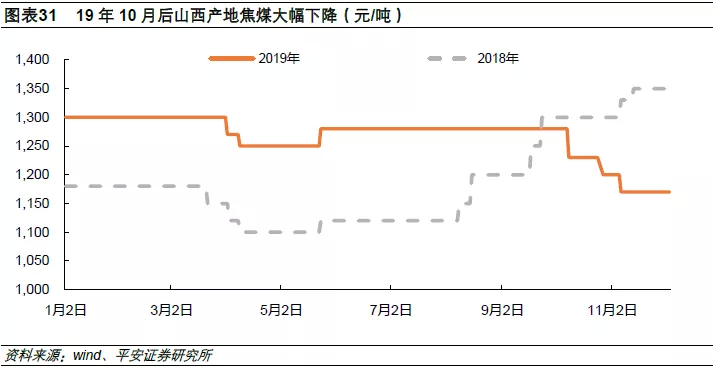

焦煤方面:在钢铁需求旺盛和长协价支撑下,前三季度保持高位,10月份后受需求下降影响,价格回落。

5.2 20年动力煤价格稳定在绿色区间

2020年,虽然供给和铁路运输偏松,但是需求整体平稳,在长协价格、库存制度、安全检查、去产能等影响下,价格维持在绿色区间(秦皇岛港Q5500动力煤均价下调20-30元/吨)。

(1)国家四部门联合制定“基准价+浮动价”的定价模式

2016年,为促进煤炭及相关行业平稳健康发展,平抑价格大幅波动,保障上下游产业健康发展和经济平稳运行,国家发改委等四部门联合签署了《关于平抑煤炭市场价格异常波动的备忘录》(下称《备忘录》)。《备忘录》显示,2016年到2020年期内,在煤炭综合成本的基础上,充分考虑煤炭市场发展情况等因素,按照兼顾煤电煤钢双方健康稳定发展的原则,原则上以年度为周期,建立电煤钢煤中长期合作基准价格确定机制,以重点煤电煤钢企业中长期基准合同价为基础,建立价格异常波动预警机制。

2019年12月,国家发展改革委办公厅发布《关于推进2020年煤炭中长期合同签订履行有关工作的通知》,提出坚持“基准价+浮动价”定价机制。煤电双方应继续参照“基准价+浮动价”定价机制,协商确定年度中长期合同价格。同时完善各种中长期合同价格机制。季度、月度以及外购煤中长期合同等均应按年度中长期合同价格机制执行,价格原则上应稳定在《关于印发平抑煤炭市场价格异常波动的备忘录的通知》(发改运行〔2016〕2808号)规定的绿色区间内。对确因采购成本较高的外购煤长协,价格应不超过黄色区间上限。

(2)逐步建立完善库存制度

2017年11月,国家发改委、能源局印发《关于建立健全煤炭最低库存和最高库存制度的指导意见(试行)》及考核办法的通知(发改运行规〔2017〕2061号)。当前,重点电厂已经建立较为完善的库存制度。但是除电厂外的其他用户、煤炭生产和经营者仍有库存建设的需求,未来利用库存保障用煤安全、平抑煤价波动是政策支持方向。

(3)去产能仍有空间

2019年8月19日,国家发展改革委等六部委研究制定了《30万吨/年以下煤矿分类处置工作方案》,提出通过三年时间,力争到2021年底全国30万吨/年以下煤矿数量减少至800处以内,华北、西北地区(不含南疆)30万吨/年以下煤矿基本退出,其他地区30万吨/年以下煤矿数量原则上比2018年底减少50%以上。

根据2018年底产能,30万吨/年以下煤矿产能16480万吨/年(1629处),平均产能10.1万吨/年。预计2021年底前退出近1亿吨产能。同时,30万吨/年产能还有1.1亿吨/年。

(4)供给集中度显著提升

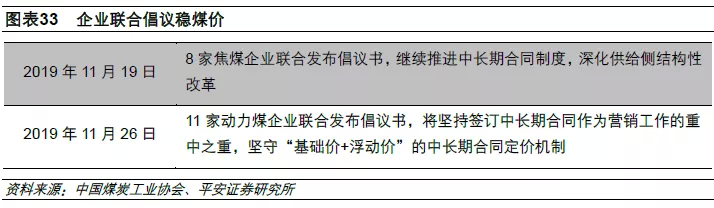

全国煤炭产量进一步往主产区集中,通过兼并重组(比如神华与国电重组),企业集中度提升,国家能源集团一家产量占全国13%,7家产量达到亿吨级。动力煤和焦煤已经形成大企业联盟,有助于稳定市场价格。

5.3 20年港口煤价下降,煤企利润影响有限

(1)坑口价格比港口坚挺

陕北煤炭质量高,价格坚挺:陕北以低硫低灰高热值动力煤为主,电厂采购作为配煤提高煤质,相对较为稀缺。

进口煤冲击沿海煤炭价格:在海外需求偏弱情况下,国产煤与进口煤价差处于高位,煤炭大量进口对沿海煤炭市场造成一定影响,但对中西部地区坑口煤炭价格影响有限。

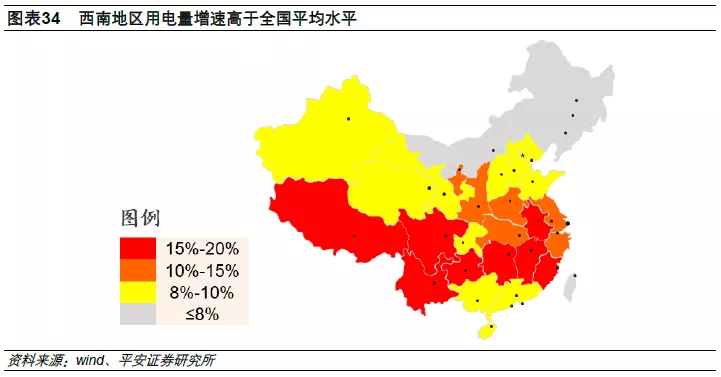

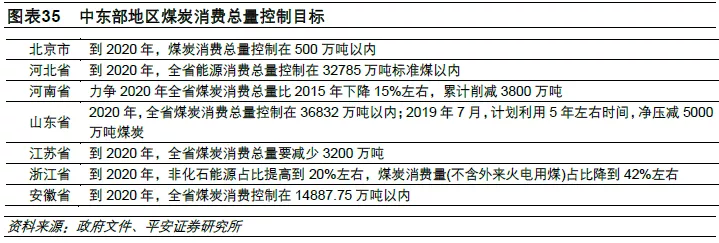

旺盛的需求支撑坑口价格:西部地区能源消费增长高于全国平均水平:18年,广西、重庆、四川等用电量增速10%以上。19年前三季度,东、中、西部和东北地区全社会用电量同比分别增长3.0%、5.1%、6.7%和3.4%。江苏、浙江、山东、河南等地出台政策限制煤炭消费总量。

(2)运力宽松,运输成本或下降

到2020年,全国铁路煤炭运量达到28.1亿吨,较2017年增运6.5亿吨。如果按照规划实施,相比2019年,2020年将增加3.5亿吨煤炭运量。在需求平稳的情况下,运力或进一步宽松。

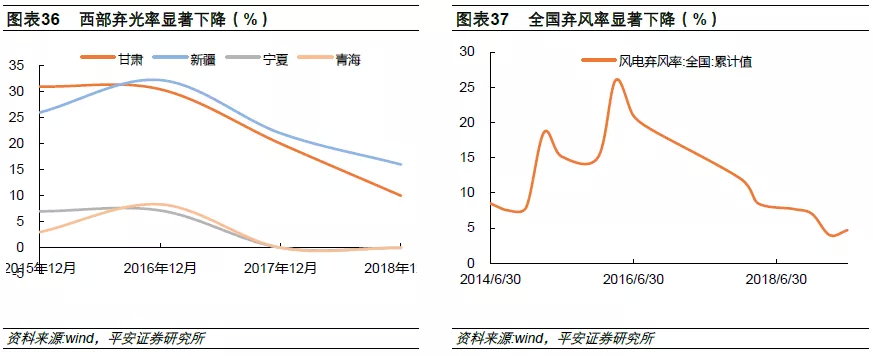

西电东送与铁路运输竞争,运力进一步宽松。一大批特高压线路运行,西电东送把西部能源转化成电力(水电、风电、光伏、煤电),输送到电力紧缺的东部地区,近几年西部地区弃光、弃风显著下降,东部地区电力输送占比明显提高。19年1-10月同比16年1-10月,江苏、浙江、山东外购电增长100%左右。

(3)产能质量提升,成本下降

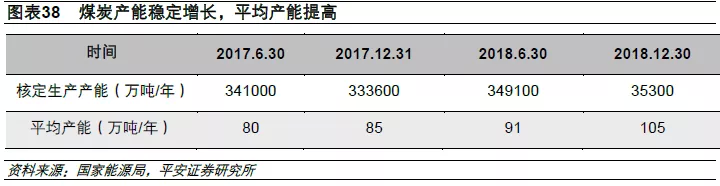

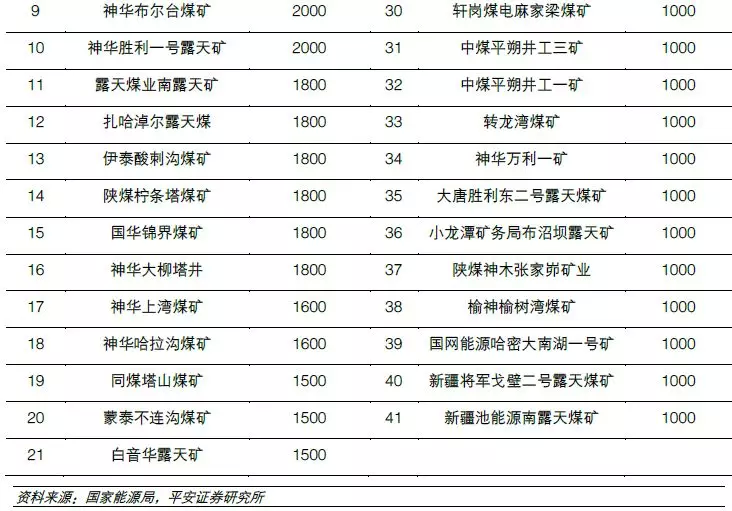

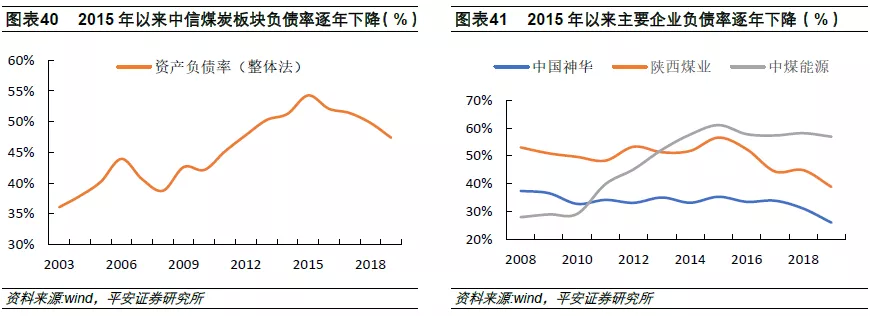

从产能规模来看,平均规模逐步提高,煤炭平均产能由2017年6月底的80万吨/年提高到2018年12月底的105万吨/年,1000万吨级生产煤矿也由36个增长到41个。同时,在建矿井中,1000万吨及以上煤矿20座;2019年新核准矿井中,1000万吨及以上煤矿7座。平均产能规模提高以及千万吨及以上及煤矿的投产将带来成本的逐步下降。近几年煤炭企业负债率逐年下降,财务成本有所下降。

5.4 焦煤价格将维持稳定,焦炭受政策影响

(1)长协机制下,焦煤价格稳定

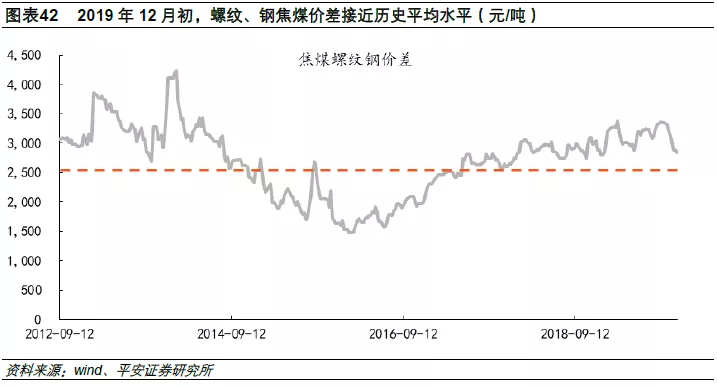

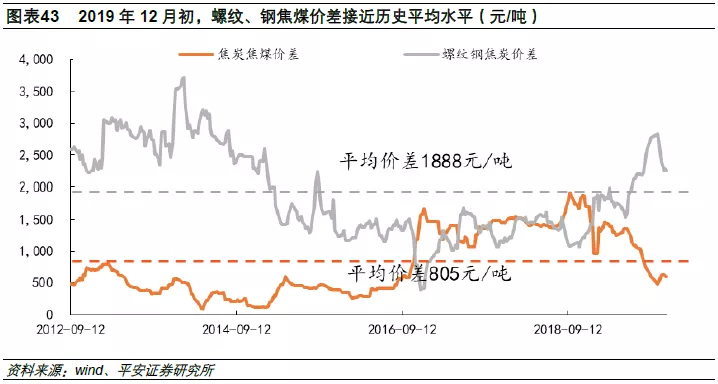

2017年以来,山西焦煤带头与20家大型钢铁、焦化企业签订长协战略合作协议,维持了焦煤价格的整体平稳。2019年11月19日,在煤钢焦中长期合同洽谈衔接会在上,八家焦煤企业联合发布倡议书,提出“以诚信的品格,始终做中长期合同制度的坚定执行者和深化供给侧结构性改革的践行者”,稳定了市场预期。从煤焦钢产业链来看,在当前的螺纹钢价格下,螺纹钢、焦煤价差约2850元(平均2693元),接近历史平均水平,较为合理。

(2)焦炭价格要看去产能政策

焦化行业集中程度较低,行业仍处于多、小、散的状况:从设备规模来看,4.3米及以下的焦炉产能占比40%以上,落后产能占比高;从环保来看,焦化行业属于典型的重污染行业,环保改造需要大量资金投入,一些中小规模企业难以承受。

政策要求:2020年炼焦产能与钢铁产能比达到0.4左右,预计明年将是淘汰落后焦化产能的关键年,具体要看政策落实情况。

截止11月底,焦炭和焦煤价差约600元(平均805元),螺纹和焦炭价差约2250元(平均1888元),焦炭价格相对偏低,价格有一定提升空间。

6、投资策略:关注高股息率和西南区域公司

(1)动力煤确定性强,关注高股息公司

煤价跌到绿色区间,未来保持平稳:动力煤价格近期已经跌到550元/吨附近,接近政策底部。

坑口价格坚挺,运输环节成本下降:铁路运输逐步过剩,浩吉铁路带来竞争、运煤与输电竞争。

产能优化与去杠杆降低成本:供给侧以来,1000万吨/年及以上矿井占比提升;企业负债率下降。

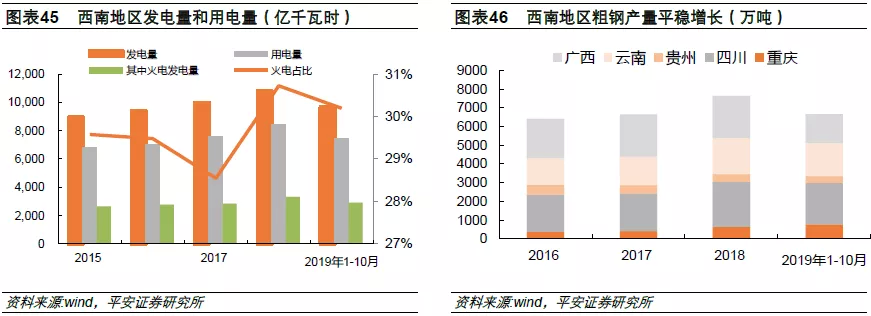

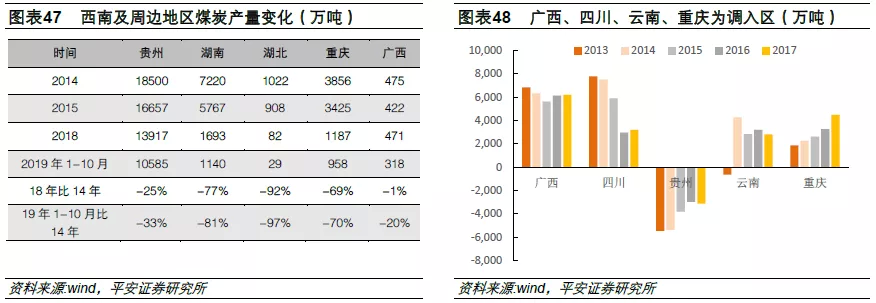

(2)西南煤炭需求旺盛,关注西南煤企

西南及周边煤炭产量大幅下降:相比14年,湖南、湖北、重庆18年分别下降77%、92%、69%,贵州下降25%;相比14年1-10月,湖南、湖北、重庆19年1-10年分别下降81%、97%、70%。

西南地区煤电产量及占比均提升:西南火电发电回到上升趋势,占区域发电总量由17年的28%提高到18年的31%;2019年1-10月,西南地区火电发电量同比增长10.3%。

西南地区粗钢产量平稳增长:17年、18年分别同比增长4%、15%;2019年1-10月,同比增长5.9%,产量超过17年全年。

7、投资建议

2019年,年初受安全事故影响,煤炭供需紧张,随着陕北产能复产和加大煤炭进口,同时1-10月份核增2.1亿吨/年产能,供需逐步平衡,年底甚至略有宽松。2020年,煤炭行业整体供大于求,“过剩”将成常态,煤炭价格易跌难涨,因此我们维持行业“中性”评级。但是,在长协价、库存等制度下,煤炭价格保持整体稳定略有下降,维持在绿色区间内。我们认为行业主要公司资产负债表不断修复,煤炭产能水平不断提升,行业利润水平仍将保持高位。

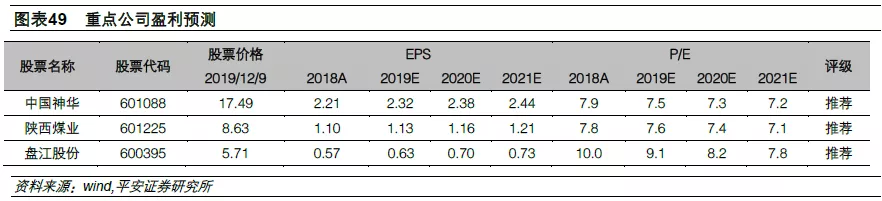

从整体看,稳健的高股息率动力煤公司值得关注,推荐中国神华、陕西煤业;从区域看,西南地区经济发展较快、煤炭供需紧张,且浩吉铁路开通后,难以辐射到西南地区,推荐盘江股份。

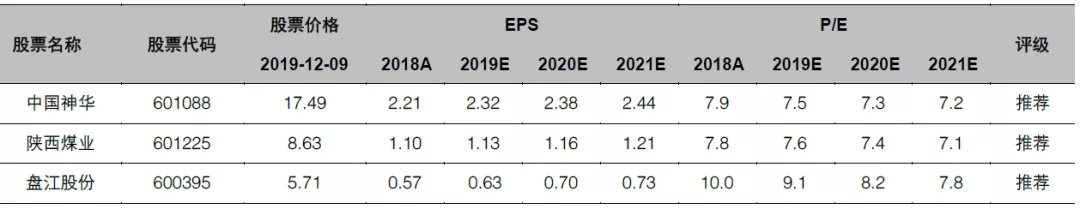

推荐公司的盈利预测如下表:

8、风险提示

1)煤炭需求大幅下降。受国外贸易保护、国内房地产下行等因素影响,可能出现煤炭消费端电力、钢铁、建材、化工等用煤需求低迷导致煤炭消费量和煤价出现大幅下降。

2)煤炭产能大量释放。随着煤炭行业产能优化推进,可能出现煤炭产能释放超过预期,导致供应大于需求,造成煤价较大幅度下跌,影响煤企利润。

3)新能源的替代加快。太阳能、风能、天然气以及其他低成本、低排放新能源技术出现大量替代煤炭,导致煤炭需求下降,煤炭价格大幅下降。

4)煤矿安全事故影响。煤矿安全事故发生,导致相关公司停业整顿,对生产经营造成影响。

5)进口煤炭大幅增加。全球经济不景气,对能源需求下降,国内外煤炭价差扩大,进口可能进一步大幅增加,导致煤炭进一步过剩。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP