全球车企陷入裁员潮,困境孕育了什么机会?

本文来自微信公众号“CITICS汽车研究”,作者陈俊斌、尹欣驰。

核心观点

随着全球汽车销量增速放缓,叠加电动化、智能化转型的大额研发投入,全球车企纷纷启动了裁员计划。但我们认为,困境亦孕育着机会,一方面是下游加大电动化、智能化投入,以及特斯拉(TSLA.US)Model 3爆款示范效应,给中国锂电池供应链、特斯拉供应链带来的明确机会;另一方面,海外车企给中国优质零部件企业开放更多的配套机会,也开启中国企业从“进口替代”到“全球替代”的过程。

投资要点

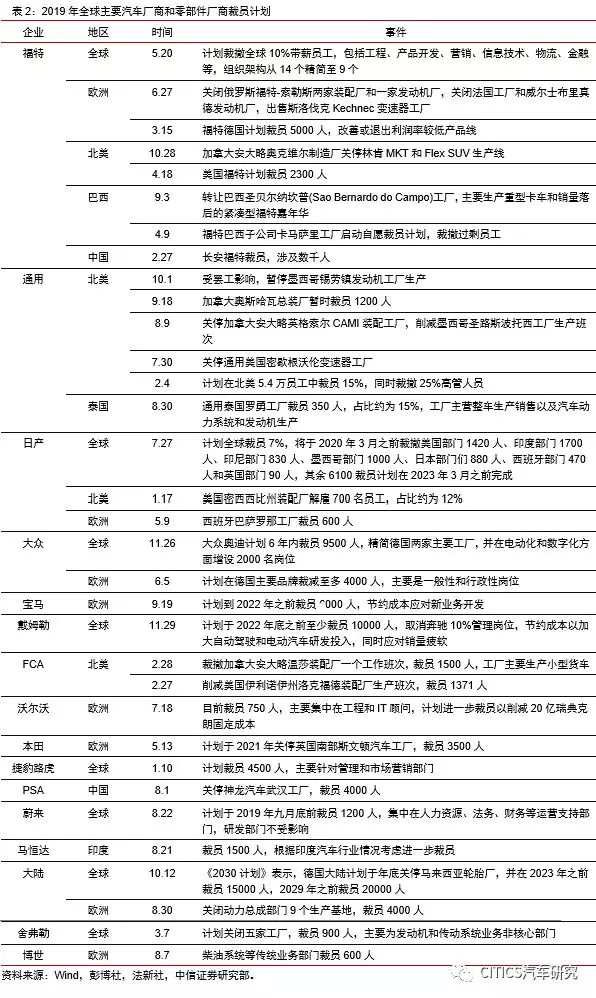

全球车企盈利承压,纷纷启动裁员计划。2019年以来,全球各大整车厂、零部件厂商陆续公布裁员计划,福特(F.US)、通用(GM.US)、大众等13家整车厂和博世等3家零部件厂的裁员计划合计超过12.9万人,其中通用、福特计划裁员数量占比超过了现有员工的10%。除裁员外,车企和零部件厂还计划通过关停工厂、精简产品线等方式,减少整体开支合计超过230亿美元/年。

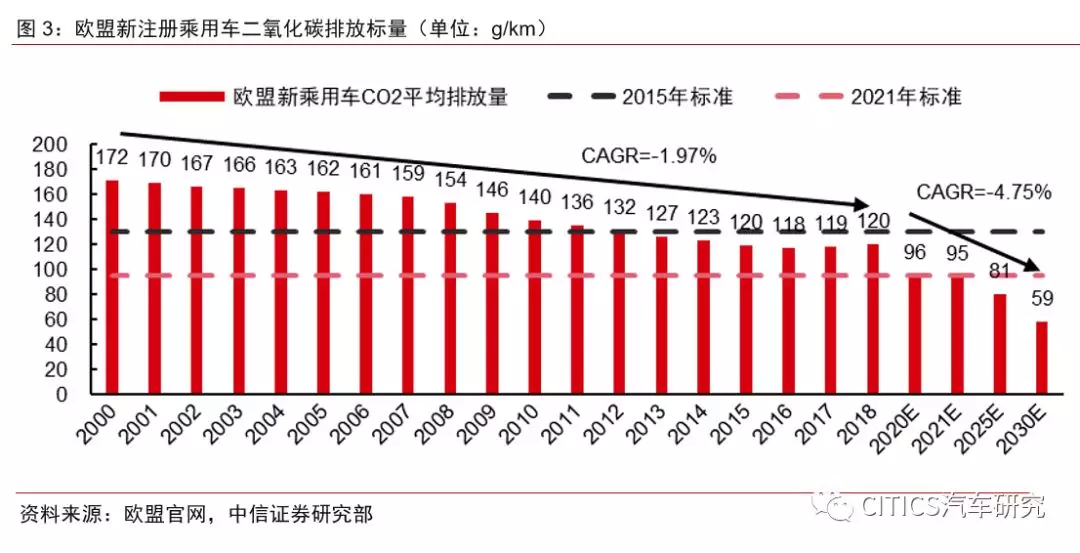

全球车企均面临销量增速放缓、电动智能转型的压力。2018年以来,全球汽车销量增速放缓,叠加电动化、智能化转型的压力,各家车企需要大额的持续研发投入,均面临较大的盈利压力。其中,电动、智能的转型需求,一方面来自政策压力:欧盟碳排放政策要求到2021年新车CO2排放降低至95g/km,2030年标准将在2021年基准上减少37.5%。另一方面,也面临着以特斯拉Model 3为代表的爆款产品挑战。

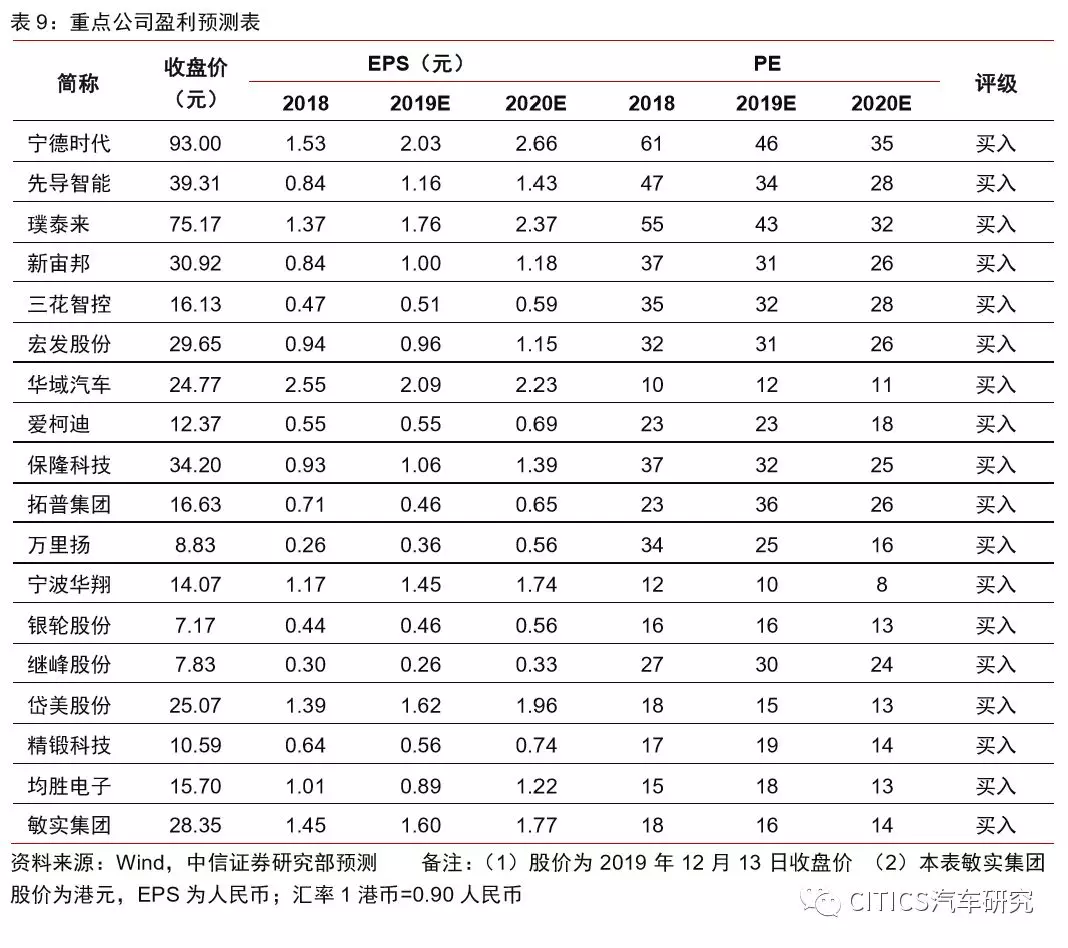

困境亦孕育着机会:电动化、智能化给中游带来的明确增量,例如:锂电产业链。各大车企纷纷加大电动、智能的投入,将给全球电动化、智能化的中游供应链带来明确的增量。例如:大众将2023年之前未来技术业务(电动化+数字化)投资额提升至210亿美元(190亿欧元)。同时,还有特斯拉Model 3这样的爆款产品起到示范效应。其中,中国的锂电池产业链、零部件产业链,凭借最完备的产业集群、最高效的成本优势,有望复制苹果智能手机给中国消费电子产业链带来的黄金十年,重点推荐:宁德时代、先导智能、璞泰来、新宙邦、三花智控、宏发股份、拓普集团等,建议关注恩捷股份。

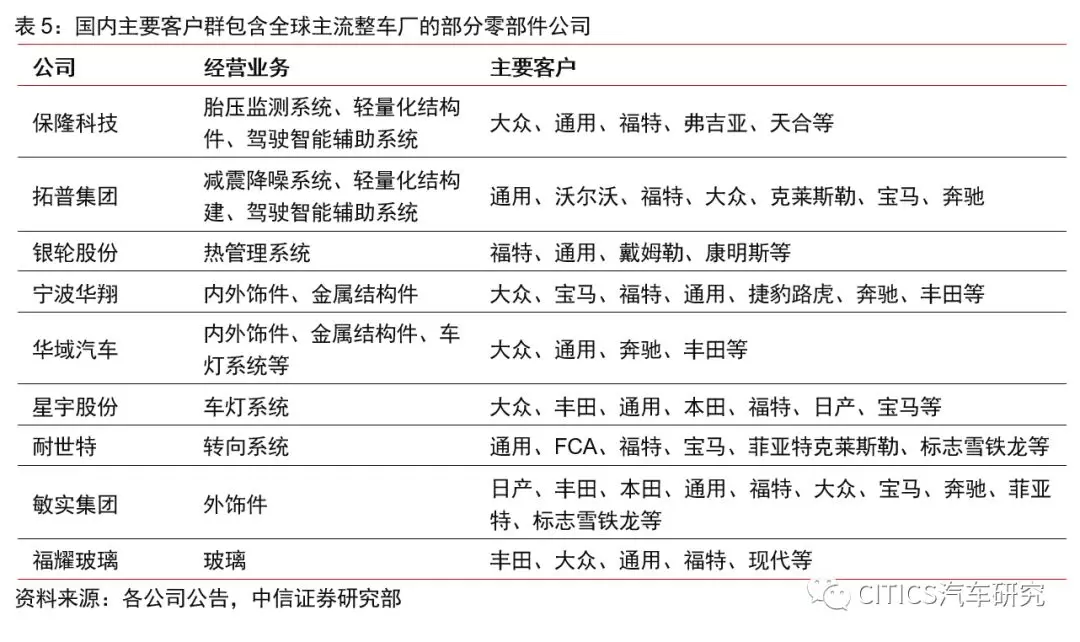

困境亦孕育着机会:海外车企出于降本压力,中国优质零部件企业从进口替代走向全球替代的机会。海外车企的裁员、关停工厂等只是短期一次性的降本手段,长期料将转向高效的零部件供应链,从而实现更可持续的综合降本。预计海外汽车企业将向中国优质零部件企业开放更多的配套机会,进而给中国企业开启从过去10年“进口替代”时代逐渐步入“全球替代”时代的窗口,例如:敏实集团(00425)、玲珑轮胎、星宇股份等相继公告在塞尔维亚建厂配套。重点推荐:华域汽车、爱柯迪、保隆科技、拓普集团、万里扬、宁波华翔、银轮股份、继峰股份、岱美股份、精锻科技、均胜电子等。

风险因素:新能源汽车销量不达预期,技术进步不及预期,原材料价格波动;汽车电动化、智能化技术推广不及预期。

投资建议:随着全球汽车销量增速放缓,叠加电动化、智能化转型的大额研发投入,全球车企纷纷启动了裁员计划。但我们认为,困境亦孕育着机会,一方面,下游纷纷大力投入电动化、智能化,叠加特斯拉Model 3的爆款示范效应,将给中游供应链带来明确增量,尤其是中国的锂电供应链、特斯拉供应链,重点推荐:宁德时代、先导智能、璞泰来、新宙邦、三花智控、宏发股份等;建议关注恩捷股份。另一方面,海外车企给中国优质零部件企业开放更多的配套机会,进而开启中国企业从“进口替代”到“全球替代”的过程,市场份额持续提升,重点推荐:华域汽车、爱柯迪、保隆科技、拓普集团、万里扬、宁波华翔、银轮股份、继峰股份、岱美股份、精锻科技、均胜电子、敏实集团等。

报告正文

01、全球车企纷纷启动裁员计划

2019年以来,全球各大整车厂、零部件厂商陆续公布裁员计划,以应对不断加剧的经营压力。根据统计,福特、通用、大众等13家整车厂和博世等3家零部件厂合计裁员计划超过12.9万人,其中通用、福特、蔚来计划裁员数量占比超过了现有员工的10%。除裁员外,车企和零部件厂还计划通过关停工厂、精简产品管线等方式,减少整体开支合计超过230亿美元/年。

缩减的具体措施为:(1)通过自愿离职、裁员或买断等方式,裁撤部分传统业务部门生产、管理及研发人员,主要涉及发动机、变速器、变速箱、柴油系统等;(2)简化行政结构,精简财务、法务、行政管理等运营支持性部门,部分高管人员也被裁撤;(3)欧洲和北美地区产能调整幅度较大,中国生产基地调整幅度较小,关停或暂停了部分总装厂以及制造厂,削减生产班次,解雇外聘人员及部分正式员工;(4)关停部分落后车型和销量大幅度下降车型生产线。

02、销量增速放缓,叠加电动智能转型压力

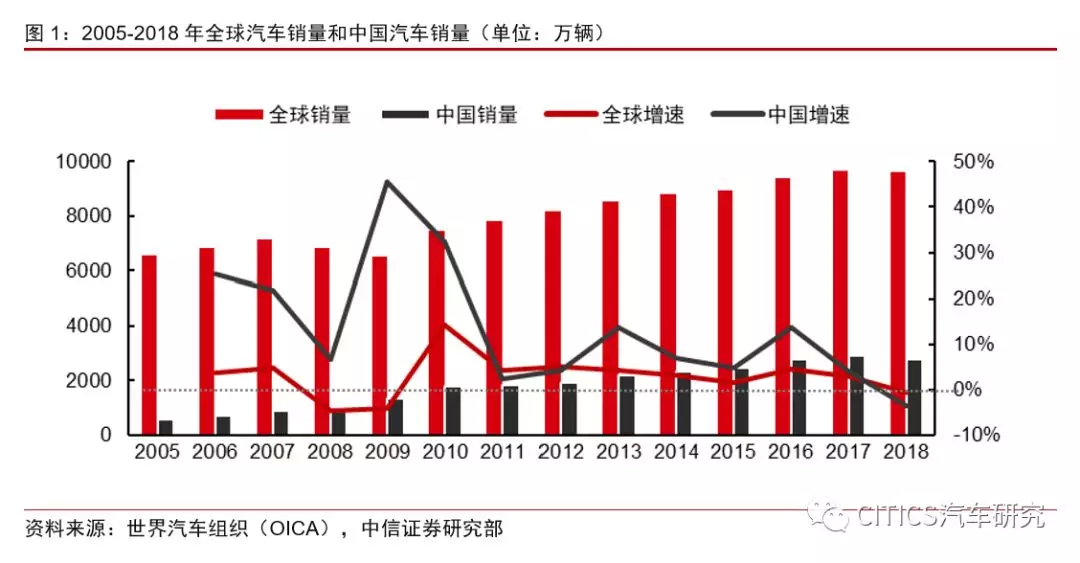

车企降本节流的原因首先来自全球汽车销量增速放缓,各大车企出现盈利压力。2005年至2018年,全球汽车销量增长3039万辆,中国汽车销量增长2232万辆。中国汽车销量增长占全球销量增长的73%,全球汽车近十年的新产能投放大部分都在中国。2018年国内汽车销量出现首次负增长(-3.6%),受此影响全球汽车销量-0.5%,是2010年以来首次负增长,2018年全球14家主流整车厂销售量同比-0.8%。而2019年中国、印度等新兴汽车市场下滑趋势加速,欧洲车市要仍未走出WLTP标准执行的带来的销量阵痛期,各大车企盈利明显承压。

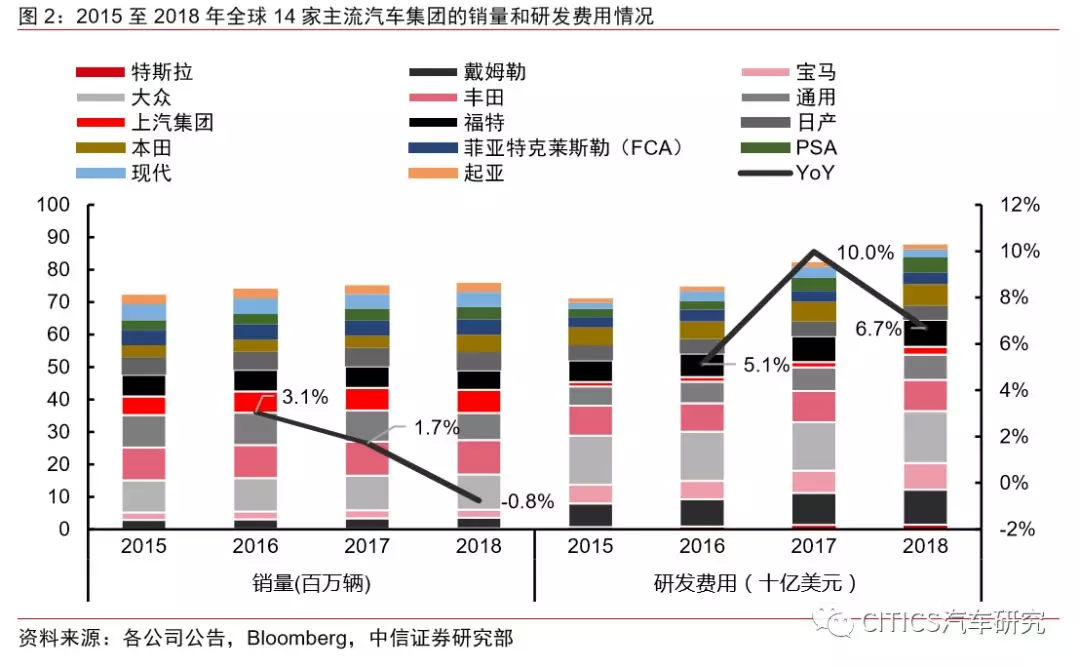

其次,在电动化、智能化转型的背景下,各家车企需要大自身的研发投入,保证自身在技术变革趋势下继续保持领先身位。我们统计了全球14家车企销量和研发费用情况,发现近年来虽然销售量下滑,但车企研发费用2016-2018年同比增加5.1%、10.0%和6.7%。

研发投入的必须性一方面来自碳排放的压力。欧盟在2009年出台了首个针对增量乘用车的二氧化碳排放的强制性标准(EU443/2009),标准要求到2015年乘用车碳排放应降低至130g/km,超额部分将进行罚款。虽然受到德国等方面游说,欧盟对新车碳排放的标准依旧进一步下降。2014年欧盟设定标准,要求到2021年新车碳排放降低至95g/km;2018年12月,欧盟议会达成协议,到2030年新车二氧化碳排放量将在2021年基准上减少37.5%,即约59g/km。

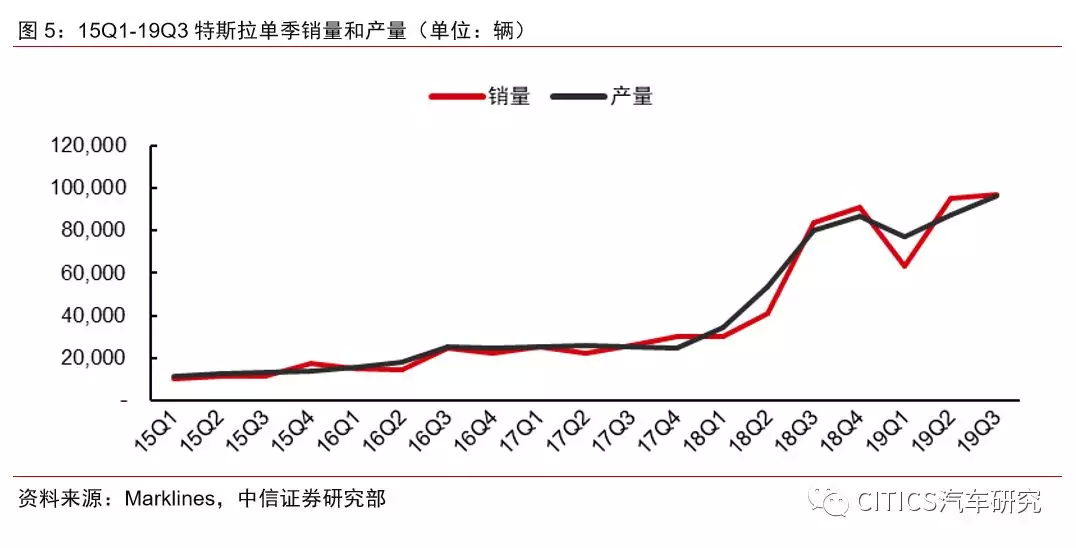

另一方面,车企需要投入研发以应对新物种特斯拉带来的挑战。特斯拉2018年下半年解决产能瓶颈后,Model 3月销量大幅提升,从2018年上半年月均4000辆提升至下半年月均1.9万辆。2018年7月,美国市场Model 3销量一跃超过BBA的对应车型在美销量总和,并到目前为止一直是美国市场最畅销的入门级豪车。传统车企需要加快打造可与特斯拉抗衡的新能源车型。

03、困境亦孕育着机会:电动和智能汽车供应链的明确增量

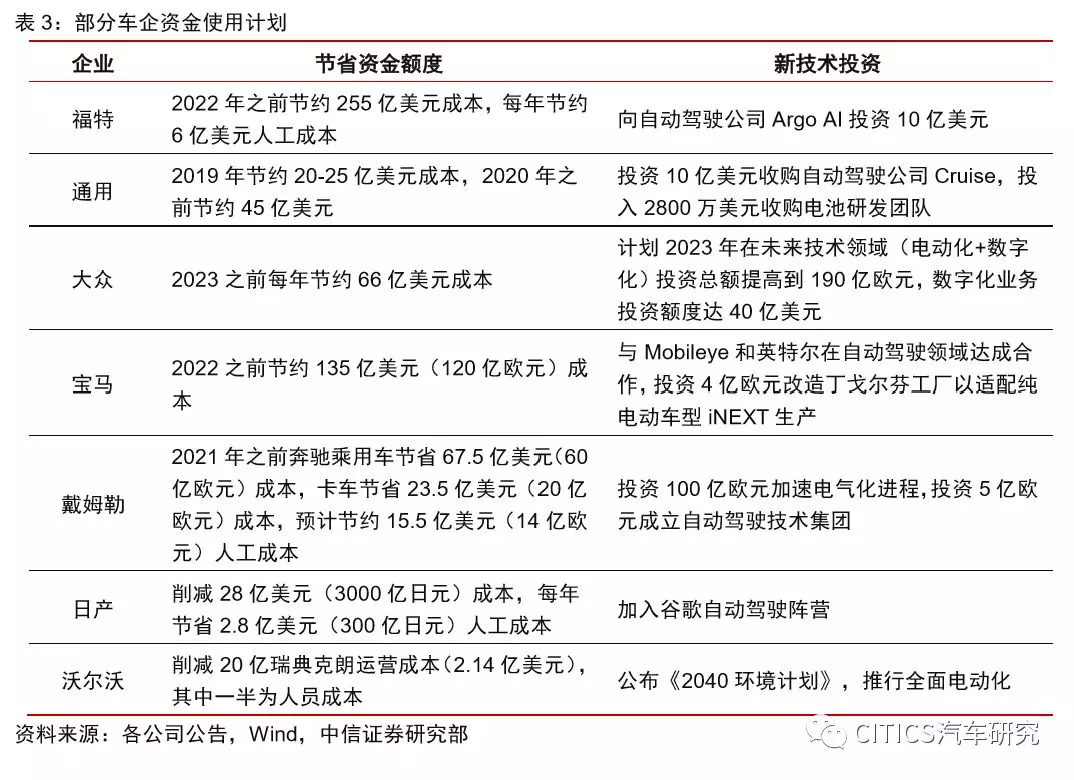

各大车企纷纷加大电动、智能的投入,会给全球的优质电动、智能供应链带来明确的增量需求。根据各公司公告整理,大众将2023年之前未来技术业务(电动化+数字化)投资额提升至210亿美元(190亿欧元),同时扩大IT部门人员数量;FCA投资50亿欧元用于开发电动车型;通用汽车2018年投资2800万美元收购电池研发团队,此前还投资10亿美收购自动驾驶公司Cruise;日产与Waymo合作,在日本和法国探索无人驾驶移动服务。

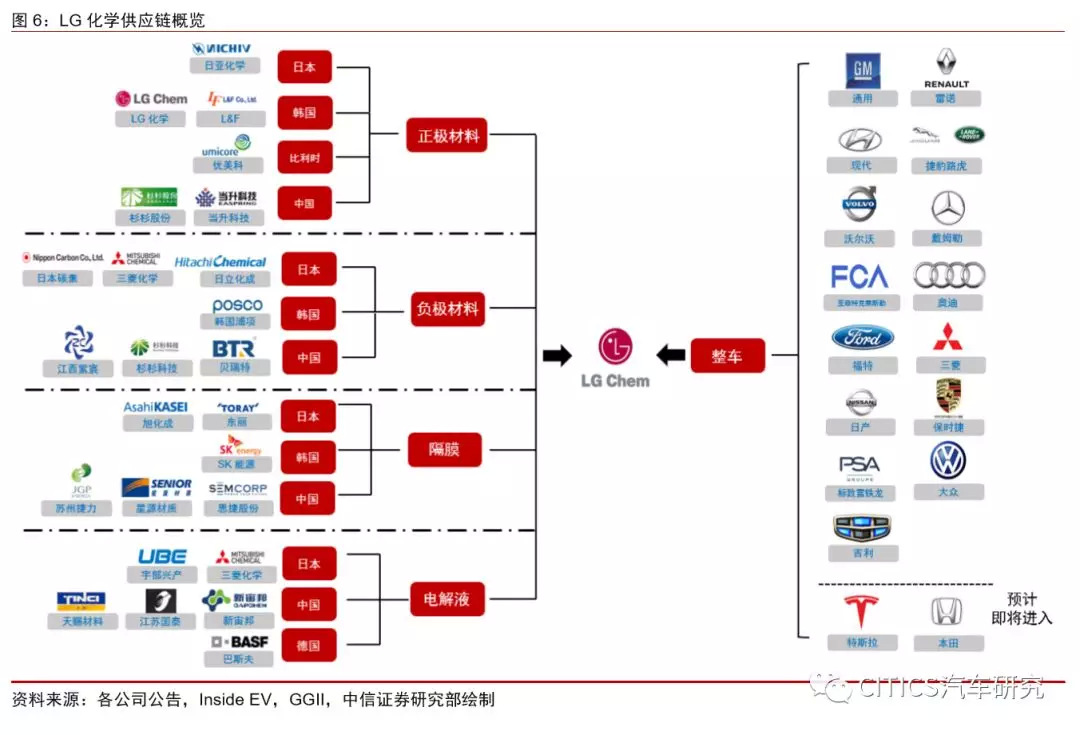

中国电动汽车上游供应商,尤其是锂电池产业链最为完善且具备全球竞争力,有望全球汽车电动化过程中率先受益。短期来看,整车环节的特斯拉、锂电池环节的LG化学正处于爆发增长前夕,对其上游需求有望明显提升,其供应链中的中国企业多为各领域具备竞争力的龙头。短期看,锂电产业链量增明显,中长期看行业技术壁垒高,进入特斯拉和LG产业链对其他主机厂有很强的示范效应。展望未来3年,大众、沃尔沃、宝马、通用等传统整车公司将陆续进入电动、智能汽车领域,具备行业经验的头部厂商将望进一步受益。重点推荐:宁德时代、LG化学、先导智能、璞泰来、新宙邦、三花智控、宏发股份、拓普集团等具备全球竞争力的企业,建议关注恩捷股份。

04、困境亦孕育着机会:中国零部件从“进口替代”走向“全球替代”

海外车企的裁员、关停工厂等直接降本措施只是短期一次性手段,预计整车厂将转向更高效的零部件供应链,从而实现更大幅度、可持续的综合降本。此前,由于海外车企利润率处于相对高位,降本压力不大,加上中国零部件企业在部分领域技术积累不足,导致海外车企的在中国的零部件本土化过程较慢,更青睐使用原生体系内的供应商。预计在目前的行业调整阶段,由于海外车企更急迫的降本压力,属地化生产的海外汽车企业将向中国优质零部件厂开放更多机会。

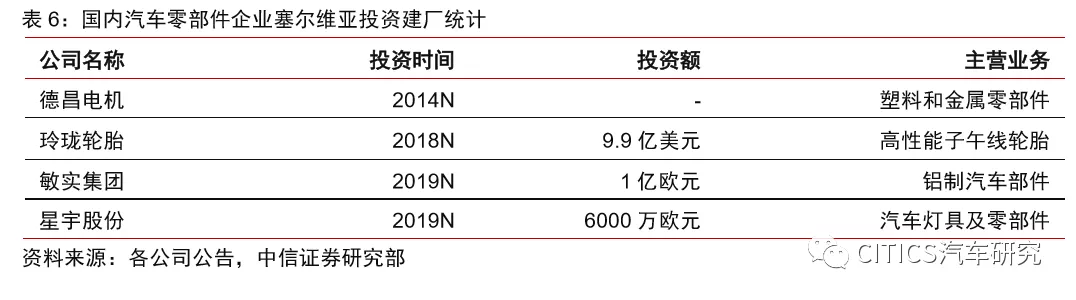

长期看中国优质零部件企业正从进口替代走向全球替代。近年来,塞尔维亚正在成为中国汽车零部件企业走出国门,加码欧洲市场的重要落脚地。塞尔维亚位于欧洲东南部,是连接欧亚大陆以及东南欧与西欧的陆路枢纽,交通便利。中国优质零部件企业纷纷落户塞尔维亚,加速从进口替代到全球替代。据不完全统计,在国内零部件企业中,德昌电机于2014年在塞尔维亚投资建厂,主要生产塑料及金属零部件;玲珑轮胎于2018年投资9.9亿美元在塞尔维亚建厂,主要生产高性能子午线轮胎;敏实集团于2019年投资1亿欧元在塞尔维亚建厂,主要生产铝制汽车部件;星宇股份于2019年公告于塞尔维亚建厂的计划,拟投资6000万欧元,从事汽车灯具及零部件等产品的生产和销售。

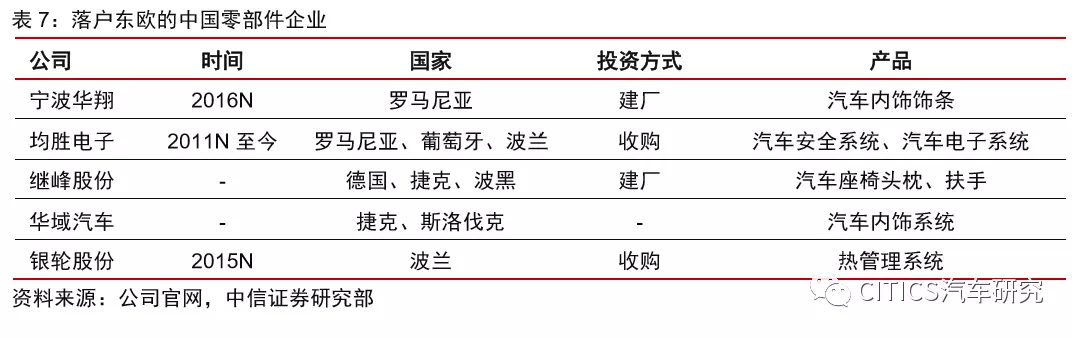

2016年,宁波华翔在欧洲追加投资3000万美元,在罗马尼亚建设新厂。2011年,均胜电子通过收购德国Preh,Preh在罗马尼亚和葡萄牙均有生产基地;公司收购的KSS和高田均在罗马尼亚有汽车安全系统零部件生产工厂。继峰股份在上市之前就在德国成立了合资子公司,并于波黑、捷克设立产线;2018年大股东并购Grammer,预计2019年装入上市股东体内,欧洲版图进一步扩大;华域汽车旗下延锋汽车内饰在捷克、斯洛伐克均有生产基地。

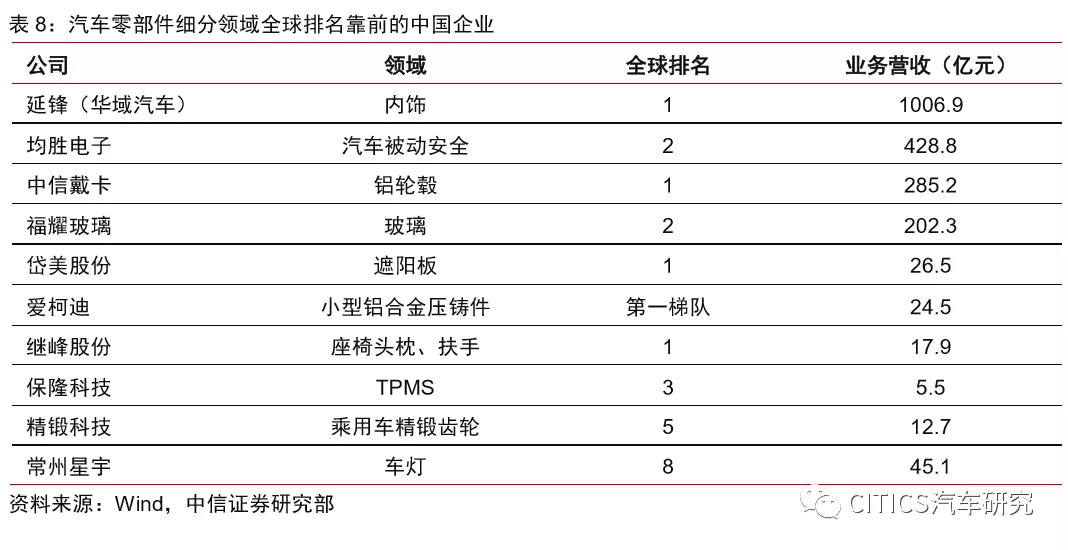

我们认为,中国零部件企业正在从过去10年的“进口替代”时代逐渐步入“全球替代”时代,塞尔维亚、罗马尼亚、捷克等地设厂的中国零部件企业是这一大趋势下的最好印证。随着越来越多的中国公司在汽车零部件的细分领域做到行业领先,预计中国零部件将诞生一批具有全球影响力的公司。目前,延锋、均胜、戴卡等8家中国汽车零部件分别在汽车内饰、被动安全、铝轮毂等细分领域排名位居世界前三,精锻科技、常州星宇在乘用车精炼齿轮、车灯领域全球排名分别为第五名、第八名,这一榜单预计将在未来几年持续扩容。

风险因素

(1)汽车消费不及预期;

(2)电动化、智能化技术推广不及预期;

投资建议

随着全球汽车销量增速放缓,叠加电动化、智能化转型的大额研发投入,全球车企纷纷启动了裁员计划。但我们认为,困境亦孕育着机会,一方面,下游纷纷大力投入电动化、智能化,叠加特斯拉Model 3的爆款示范效应,将给中游供应链带来明确增量,尤其是中国的锂电供应链、特斯拉供应链,重点推荐:宁德时代、先导智能、璞泰来、新宙邦、三花智控、宏发股份、拓普集团等,建议关注恩捷股份。另一方面,海外车企给中国优质零部件企业开放更多的配套机会,进而开启中国企业从“进口替代”到“全球替代”的过程,市场份额持续提升,重点推荐:华域汽车、爱柯迪、保隆科技、拓普集团、万里扬、宁波华翔、银轮股份、继峰股份、岱美股份、精锻科技、均胜电子、敏实集团等。

扫码下载智通APP

扫码下载智通APP