这个行业即将进入黄金10年

本文源自“君临成长股动态”。

1848 年,加州锯木厂的工人在科洛马附近发现了黄金。这个消息很快传开,掀起了一股淘金热,疯狂的人们不惜借钱、抵押房产、花费一生的积蓄加入艰苦的淘金之旅。

然而等待他们的却是荒凉、恶劣的环境,很多人没有见到金子,就已经渴死、饿死途中。一个年轻人也加入到淘金队伍中,在发现真相之后他没有像其他人那样抱怨。

在与矿工交流中,他得知棉布做的裤子不耐穿,几天就磨破。他敏锐的将废弃的帐蓬收集起来,缝制成裤子卖给这些矿工,因为大赚一笔。

这个年轻人就是李维,作为牛仔裤的发明人,他以自己的名字“Levi's”(李维斯)的品牌,风靡全球。

故事没有什么新意,但是这样的故事以各种形式在各个行业上演。

今年以来,在“两票制”、“一致性评价”“4+7带量采购”各种政策重锤之下,医药板块成为重灾区。唯一能够一枝独秀的,只有创新药板块。创新药真的像我们想象之中那么好吗?

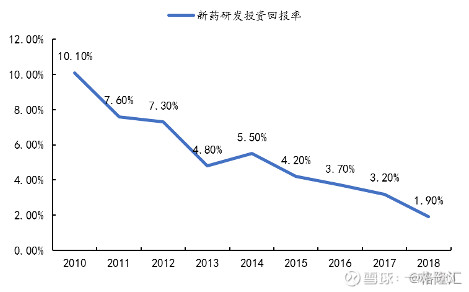

有一组数据或许可以说明问题,全球新药研发平均周期长达10.5年,平均成本约26亿美金,如此大的投入但风险却巨大,全球新药研发成功率不足12%。回报率却连年走低,只有可怜的1.9%。

▼

图一:新药研发投资回报率

新药研发无疑是沙漠中寻找金矿,我们把目光投向上游,有一个行业充当了卖水人的角色,CRO将会是未来医药行业低风险、高成长一本万利的行业。

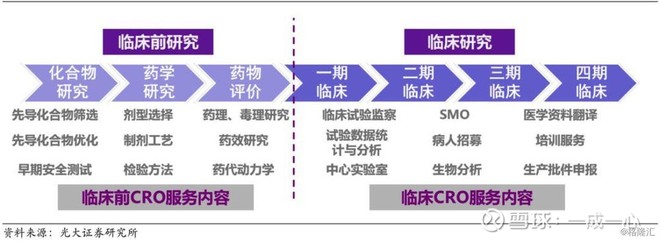

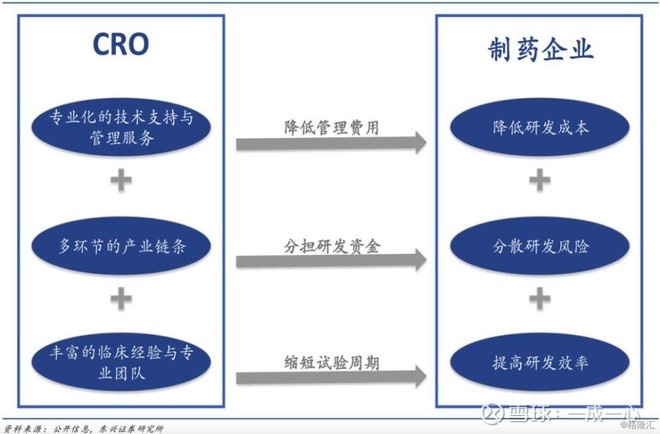

CRO(合同研究组织)是为医药企业在药物研发过程中,提供专业化外包服务的组织或者机构。CRO企业的主要职责是接受药企的委托,执行新药研究中的部分工作。

我们都知道药物研发是一个复杂且长期的活动,整个CRO产业链的工作流程主要分为由化合物研究(药物筛选)、药学研究和药物评价组成的临床前研究,以及由临床1-4期组成的临床研究。

▼

图二:CRO产业链及细分领域

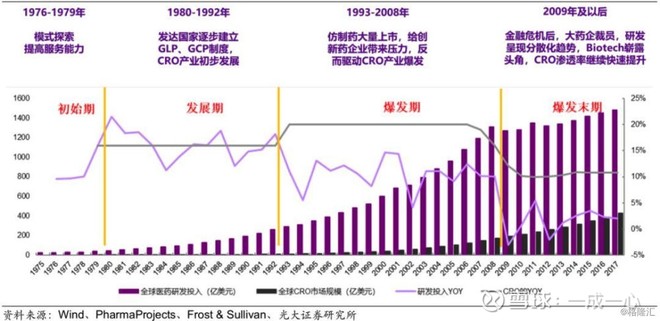

CRO行业诞生于上世纪70年代,早期的CRO业务较为单一,主要以药物评价和临床一期为主。随着发达国家逐步建立起规范的外包制度,CRO行业迎来了发展期。

到了1990年,创新药企的集体迸发使得CRO行业进入了爆发期。尽管2008年金融危机之后药企大幅降低研发费用导致CRO行业进入了低速增长期,但是行业的渗透率却还是在不断提升。

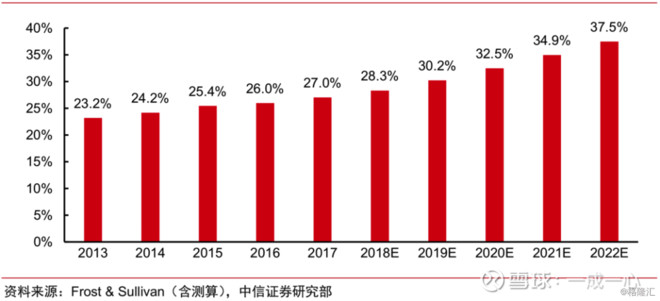

根据 Evaluate Pharma 和 Frost & Sullivan 的统计,2018 年全球 CRO 行业市场规模达到 487 亿美元(其中临床业务规模 330 亿美元,临床前业务 157 亿美元),预计未来5年复合增速保持10%。渗透率方面,2018年全球CRO渗透率达到了28.3%,预计2022年将达到37.5%。

▼

图三:全球CRO企业发展史

▼

图四:全球CRO行业渗透率变化

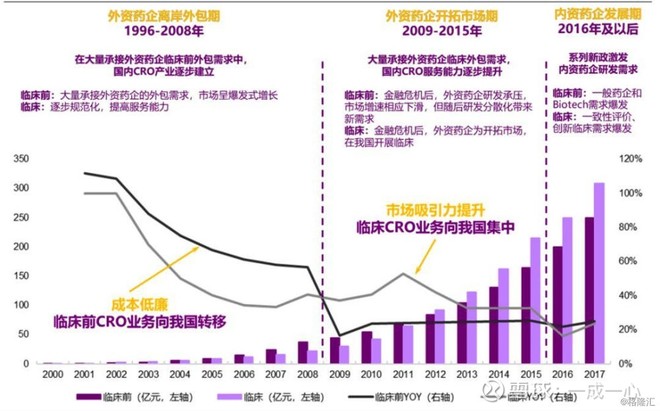

国内CRO行业起步晚于发达国家,在2000-2015年间,国内CRO企业才凭借着成本优势和工程师红利,承接了大量海外药企的订单迅速发展。而2016年至今的增长主要来自于大药企和初创药企(biotech)在国家政策推动下对药物研发需求的迸发。

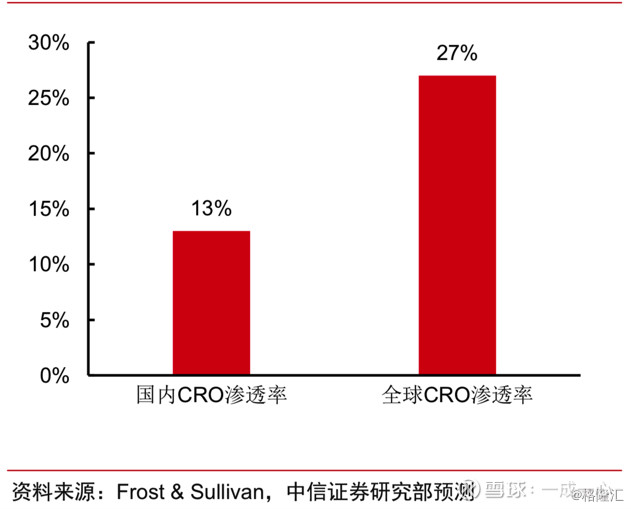

根据 Frost & Sullivan 统计,2017 年国内 CRO 行业市场规模 36 亿美元(其中临床业务 23 亿美元,临床前业务 13 亿美元),近五年复合增长率为 25%,预计2020年将达到100亿美元。在渗透率方面,国内CRO行业渗透率为13%远低于全球的27%。

▼

图五:国内CRO企业发展3阶段

▼

图六:国内CRO行业渗透率VS全球CRO行业渗透率

通过对比我们发现国内CRO13%的渗透率相当于美国市场1990-1993年的水平。巧合的是当时克林顿政府在面对美国巨大的财政赤字和联邦债务压力下提出了削减医疗支出的指导方针。

在整体控制医疗费用的背景下,仿制药市场竞争加剧,药企均主动或被动实行降价措施来增加销量。在降价压力下,美国本土top10药企平均净利率从1991年25.1%下滑至1993年的18.9%。

仿制药巨头们在巨大的降价压力下开始增加研发投入,1990-1994年期间top10药企的研发投入从10.9%提升至13.1%。

随着药企研发投入的不断增加,药企对研发的成本、风险以及效率也更加看重,在这样的环境下越来越多的药企选择和CRO合作。

▼

图七:CRO对药企研发成本、风险、效率的正面影响

在政策的引导和下游需求的爆发下,美国CRO行业进入了高速发展的通道。

根据 Frost & Sullivan 数据,1993 年全球 CRO 的行业规模约 17 亿美元,增速约 25%,远超同时期美国药企 1.7%的收入增速。

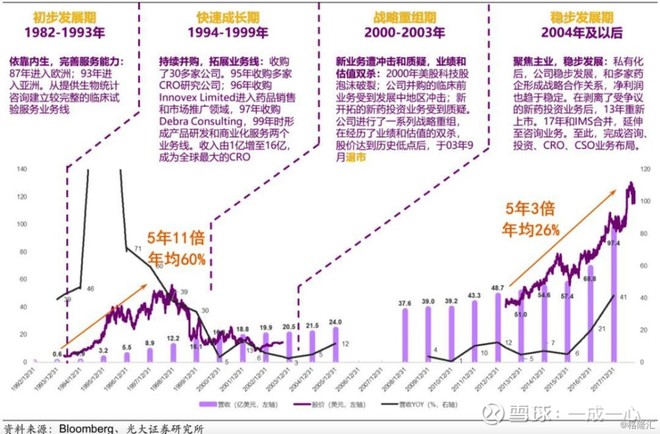

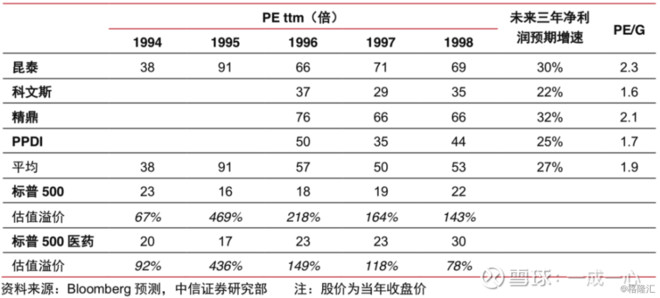

昆泰、科文斯、PPD、Paraxel、ICON 先后在 1995-1998 年上市,在行业高景气度背景下,业绩保持快速增长,同时也给投资者创造了丰厚的回报。

当我们把视野放回国内,不难发现无论是在国家政策的实施上还是药企的发展规划上,目前中国医药行业的生态变化与90年代的美国市场如出一辙。

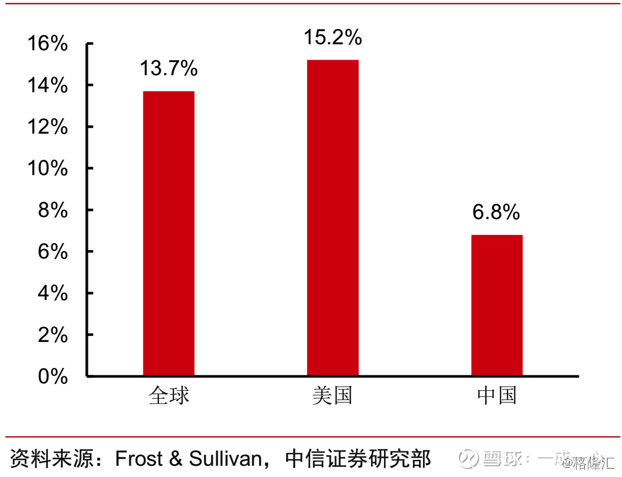

根据 Frost & Sullivan 的统计数据,2018年国内药企研发支出占销售收入比例为 6.8%,远低于全球医药企业 13.7%和美国 15.2%的比例,虽然部分国内一线药企研发投入占比已和海外接近,但总量上仍存在数量级上的差距。

▼

图八:2018年各地区药企研发费用率

假设未来国内制药企业研发投入和外包比例达到全球平均13.7%和27.3%的水平,那么国内药企研发外包金额将增长近5倍,在海外订单维持不变的情况下将提升国内CRO行业2-3倍的市场空间。

过去5年国内CRO行业增速(25%)已经远高于全球CRO行业增速(10%),我们相信这个剪刀差在未来会进一步扩大,中国CRO行业即将进入类似于美国90年代的黄金10年。

纵观全球CRO巨头的发展路径,不难发现它们一开始都是精耕各自的细分领域,在获得了一定的竞争力之后对其他细分领域进行并购整合,逐步实现业务横向和纵向的一体化。同时通过全球范围的布局增加新兴市场的份额,以此来扩大公司的规模。

▼

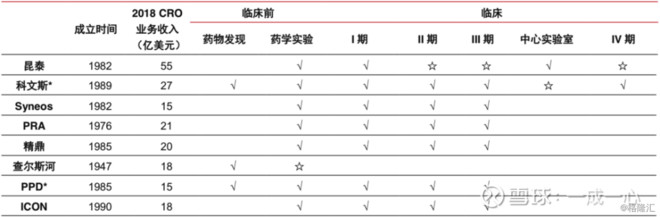

图九:国际CRO龙头营收&业务布局

规模效应和产业链一体化可以说是所有CRO巨头们在行业中胜出的核心关键。

首先,业务覆盖面更广的CRO公司可以满足客户在药物研发阶段不同的需求。同时,对于研发流程把控能力较弱的小药企,也往往会选择和大型的CRO公司进行合作。

其次,由于药物研发的环节紧密相扣,全产业链布局的CRO企业在不同业务间有更强的协同效应,在药物研发过程中效率明显比小企业更高。因此,药企都会倾向于选择全产业链布局的CRO企业。

最后,随着规模的不断扩大,企业在化学物库、动物模型、临床医院资源、以及业务人员经验的累积上会有越来越明显的优势,最终体现出来的就是客户粘性的不断增强。对于CRO企业来说,一旦通过了大药企的考察期,就会建立起非常稳固的合作关系。

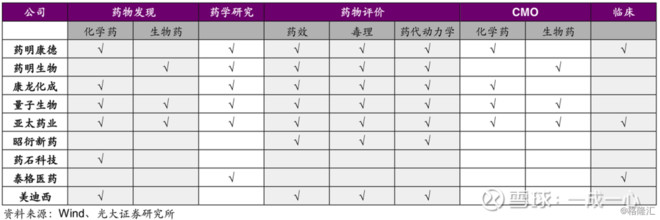

尽管全产业链布局已经成为了我国大部分CRO企业的发展规划,而且国内龙头药明康德目前基本实现了全产业链的布局。

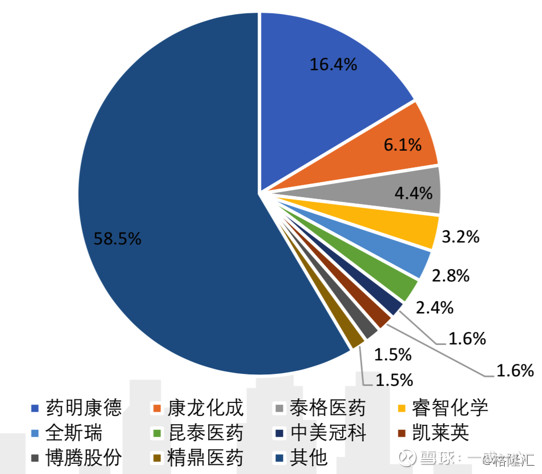

但是相对于全球CRO巨头,国内的CRO企业在技术水平上仍有明显的差距。截止2018年,国内前10大CRO企业在国内的市场份额不足20%,与全球前10大CRO公司在全球市场份额超过50%相比,竞争力明显不足。

▼

图十:2018年我国前10CRO企业市场占有率

▼

图十一:我国CRO企业产业链布局情况

因此站在现阶段来投资CRO企业,我们不但要关注企业的产业链布局情况,更重要的是看清楚CRO各细分领域的发展前景以及企业在各细分领域的竞争力。

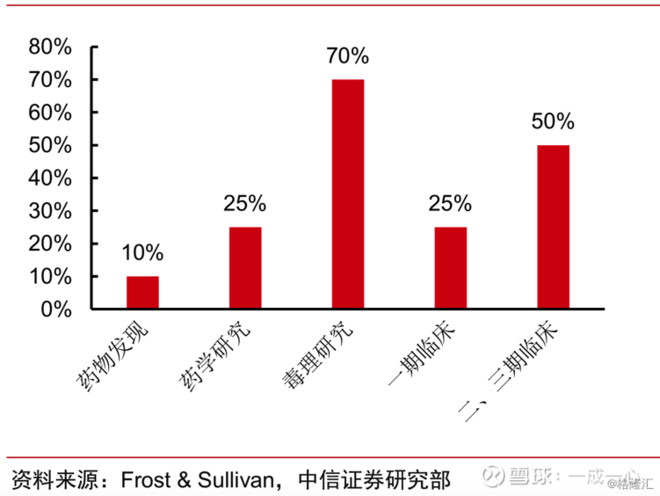

从CRO 各阶段业务的外包率来看,研发早期的化合物发现阶段由于是药企研发的核心,外包率往往较低,在 10%左右。

临床阶段由于流程标准化的工作更多,更适合外包,因此外包率更高,在 25%-50%之间。

药理毒理试验由于需要 GLP 实验室,因此药企较多会选择外包,该阶段外包率达 70%左右。

▼

图十二:药物研发各阶段外包率

我们可以通过各阶段的研发支出占比来计算细分领域的市场空间,临床前研究占整个行业价值量的30%(其中化合物研究占比为5%、药学研究占比为10%、药物评价占比为15%),临床研究占整个行业价值量的70%(其中临床一期占比为5%、临床二期占比为15%、临床三期占比为50%)。

▼

图十三:药物研发各阶段研发支出占比

虽然临床CRO环节的市场规模远比临床前CRO环节要高,但是由于各国监管机构对本地区上市的药品有针对当地人种临床试验的要求,所以各国的临床CRO企业只能承接在本国上市药品的订单。

这间接导致了中国临床CRO业务在过去10年并没有享受到工程师红利,增速比临床前CRO业务要低10%。

但正是由于临床CRO业务的地域限制,随着我国仿制药一致性评价和创新药研发的不断推进,未来几年国内临床CRO业务的需求将会迸发,并带动临床CRO业务增速反超临床前CRO业务。

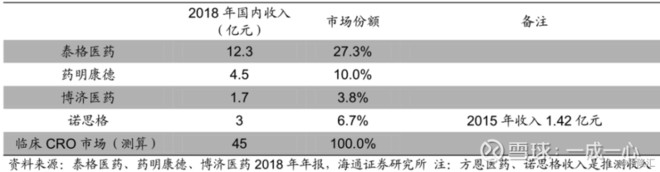

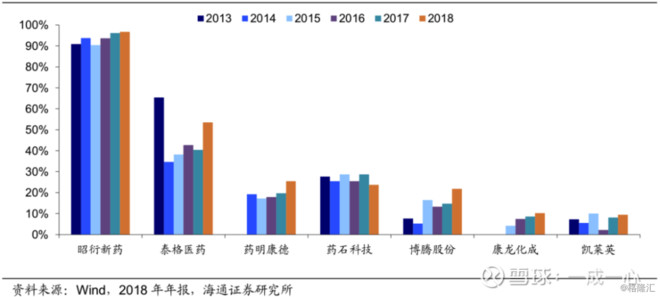

从目前国内临床CRO业务占有率来说,泰格医药以27%的市场份额位列第一,是国内当之无愧的CRO临床龙头。公司在2004年成立初期便根据GCP和ICH-GCP的规范要求,建立了全面的临床试验标准操作规程 SOP。

▼

图十四:2018年国内CRO企业临床试验营收占比

目前公司业务范围涵盖了I-IV期临床、BE(一致性评价)、临床注册申报、临床数据管理和统计分析、BIO、CMC、SMO 和 医疗器械 CRO 等,以药品+医疗器械一体化服务平台的方式运营。

▼

图十五:泰格医药业务细分&服务主体

目前国内仅有 825 家的临床试验机构,其中能够承担一期临床试验和一致性评价的机构仅有 100 多家,已成为医药创新的瓶颈。

公司通过与医院共建临床试验基地的方式与 18 家医院建立了排他性的合作关系,提供 BE 和 1 期临床试验服务,同时与 700 家医院保持创新药临床试验服务关系。

对于临床CRO企业来说,业务网点的覆盖是程度是核心竞争力。而泰格医药在与大型医疗机构和医院的合作过程中渐渐建立起了在资源优势方面的护城河。

根据产业调研,一个致性评价的批件可以为临床前 CRO 市场带来150w 收入,为临床 CRO 市场带来 360w 收入。目前一致性评价需求大约有 1 万个批文,总体会给 CRO 企业带来 510 亿市场空间,其中临床前CRO占 150 亿,临床CRO占 360 亿。

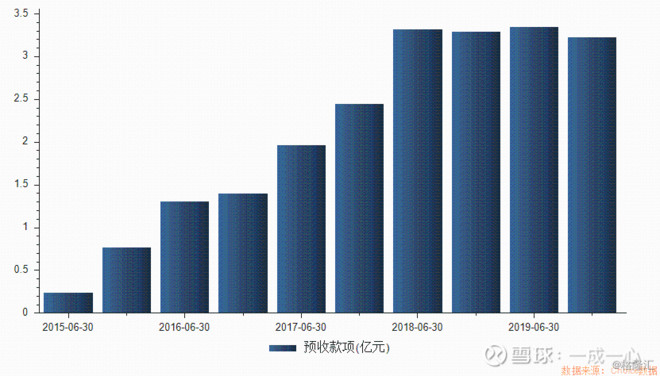

由于一致性评价和创新药临床试验需求的迸发,泰格医药获得了大量的订单。2018 年公司新增合同金额 33.1 亿元,累积待执行订单金额 36.8 亿元,充足的订单确保了未来几年公司收入的稳定性。

从预收账款来看,公司从2017年初的1.74亿增长至2018年底3.67亿元,增长率达到110%。

▼

图十六:泰格医药2015-2019Q3预收账款变化情况

同时公司开始涉足临床前 CRO 领域,通过对方达医药、泰州康利华等公司的收购,获得生物分析、CMC 等临床前 CRO 业务,其中方达医药具有国内领先的生物样本分析技术,具备熟练地专业人员并配备了最先进的设备,可为客户提供高质量的全方位服务。

▼

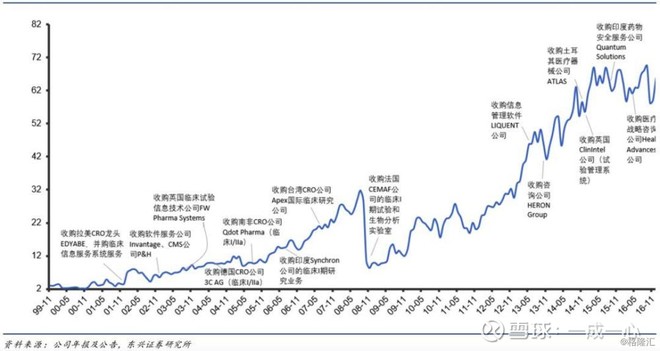

图十七:泰格医药产业链延伸之路

目前世界上最大的CRO组织QuintilesIMS(昆泰)和第二大的CRO上市公司Parexel(精鼎)最初均是以临床CRO试验做为主营业务,后来利用资本市场融资进行外延并购完成了全产业链的布局并形成了属于自己的综合信息服务系统。自IPO以来,昆泰和精鼎都给投资者带来了令人满意的回报。

在国内CRO行业中,泰格医药是唯一拥有与昆泰和精鼎同样先发优势的企业,并且公司在数据统计方面业务的投入也在不断加大,是未来最有可能复制昆泰和精鼎的国内CRO企业。

▼

图十八:昆泰自上市以来的发展之路和股价变化

▼

图十九:精鼎自上市以来的发展之路和股价变化

细心的读者应该也发现除了临床CRO以外,药物评价在整个产业链中价值量的占比也非常高。药物评价的价值主要体现在供给的不足以及进入的壁垒。

由于药物安全性评价涉及到药物毒性的研究,各国都有严格的准入和数据认可标准。根据 CFDA 和 FDA 的法规要求,药物安全性评价只能在具备 GLP 资质的实验室开展。GLP 实验室从建设、团队组建、运行到通过审查通常需要 3 年时间,固定资产和人力前期投入较大,具有较高的进入壁垒。

目前国内有 CFDA GLP 资质的安评中心仅 60 个,其中同时通过 FDA 审核的仅有 6 个,行业竞争格局十分好。

昭衍新药自1995年成立以来长期聚焦药物安全性评价业务,经过20多年的深耕,积累了丰富的经验在行业中建立了非常好的口碑。

目前公司旗下有北京、苏州两个GLP实验室,是国内唯一有两家同时通过CFDA和FDA审核GLP实验室的CRO企业。

受限于GLP实验室的高壁垒,目前安全性评价业务市场供给严重不足,导致公司新签订单和在手订单增速迅猛。目前公司披露的在手订单额达到了8.5亿,是2018年收入的2倍左右。为了进一步确认公司的在手订单,我们也可以从公司预收账款和存货的变化着手分析。

公司预收账款从2015年底的0.16亿上升至2019年3季度的4.1亿,复合增长率达到了26%。由于公司完成一个安全性评价项目的周期大概在1-1.5年的时间,因此可以预估公司每年预收账款余额当中的70~80%为预收账款新的增量。

▼

图二十:昭衍新药2015-2019Q3预收款变化情况

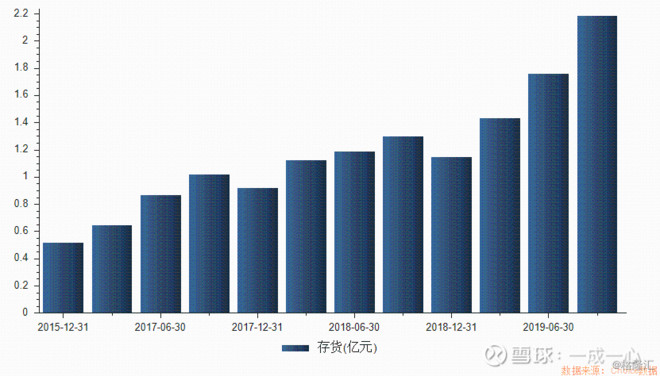

公司的存货从2015年底的0.51亿上升至2019年Q3的2.185亿,复合增长率为43.8%。

根据2017、2018年公司披露的存货明细可以看到“未完工项目成本”为存货的主要构成部分,占比分别为74%、86%。这里的“未完工项目成本”指的是公司正在进行的项目所需要耗费的成本。因此“未完工项目成本”的增加也就意味着公司目前正在进行的项目在不断增加。

▼

图二十一:昭衍新药2015-2019Q3存货变化情况

为了应对产能瓶颈的问题,公司在2018 年完成近 10800 平米的动物房装修,已经于2019 年 5 月重新启用,该产能预计可以满足 2.5 亿元的收入体量需求。

此外,苏州昭衍 2019 年计划再装修改建实验室约 4000 平米,以满足相应人员和动物设施增加的配套应用,届时动物房总面积可达34500 平米。

▼

图二十二:昭衍新药产能扩张情况

除了现有的业务以外,昭衍新药于 2018 年 8 月注册成立了全资子公司苏州昭衍医药科技有限公司。

昭衍医药主要业务为药物早期临床试验服务(临床I期及 BE 试验),包括法规/注册业务、医学撰写业务、临床监察/稽查业务、数据管理与统计业务以及提供临床试验机构服务,结合昭衍新药的生物样本分析业务,昭衍医药已经有能力为药企提供一条龙的早期临床研究解决方案。

美国CRO巨头Charles River目前的主营业务包括安全性评价、动物模型研究、生产支持三大板块,与昭衍新药的业务布局十分相似。我们可以从Charles River的成长路径推演昭衍新药未来的发展空间。

Charles River自1947年以繁育和销售实验鼠起家,1992年起从单一品种向外拓展,由动物模型研究向提供全方位安全性评价业务拓展。

2000年6月上市后,在奠定了以安全性评价为核心业务的基础上,在CRO产业链横向和纵向并购了28家公司,强化自身业务的同时向美国以外地区扩展业务,并对CRO细分领域有了更广泛的覆盖。

▼

图二十三:Charles River上市以来成长历程&股价变化

我们可以看到即使是以安全性评价为主业的CRO公司也可以做的很大,关键在于是否能立足优势业务,再通过整合并购来拓宽自己的业务覆盖范围。我们认为目前专心精耕安全性评价,同时向临床研究拓展的昭衍新药有机会可以复制Charles River的成长之路。

除了临床试验和安全性评价以外,CRO其他赛道的公司也十分值得投资者关注。

专注于药物发现阶段分子砌块(化学原料药)的药石科技凭借着20年在该领域的沉淀,目前已经构建了超过40000种不同结构的分子砌块库,可以大大缩短药企在化合物筛选过程中耗费的时间。

目前药石科技的主要客户都是跨国大药企,它们对价格相对不敏感,更看重供货和及时性。这也使得药石科技的毛利率维持在60%左右,显著高于国内CRO行业水平。

总体来说,我国药物发现阶段的业务已经十分成熟,药明康德和康龙化成作为中国最大的两家药物发现CRO服务提供商,已经占据了全球药物发现CRO服务市场份额的3.0%和1.7%。剔除查尔斯河实验室的安评业务,药明康德的药物发现CRO 业务的份额甚至在全球市场排到了第一。

药物发现作为CRO产业链的最上游,占据了流量入口的优势,给予了药明康德和康龙化成在进行产业链一体化时其他竞争对手无法比拟的优势。

关于CRO企业的估值相信也是大部分投资者在作出投资决策时比较关心的因素。

在文章开头部分,我们提到了从宏观层面来看,目前国内CRO行业和美国90年代CRO行业高速发展的时期相似,而当时美国CRO企业同样享受了较高的估值。

1996-1998年美国CRO龙头企业平均的市盈率在50倍以上,较当时医药行业的平均市盈率溢价80%-150%,其中规模最大的昆泰市盈率长期保持在70倍左右。市场调研结果显示,未来三年国内CRO龙头企业净利润增速在30%-40%左右,较90年代美国市场CRO龙头企业净利润27%的增速更高。因此,参考美国90年代CRO行业的估值水平,国内CRO龙头企业未来三年合理市盈率应该在55-75倍之间。

▼

图二十四:1994-1998年美股CRO龙头企业估值情况

从国内CRO企业目前的估值来看,昭衍新药和泰格医药的PE相对较高。我们认为背后的逻辑主要是昭衍新药和泰格医药的客户主要以国内药企为主,分别为96%、43%。在国内CRO行业增速高于全世界CRO行业增速的前提下,这两家企业的业绩弹性更大。

▼

图二十五:CRO上市公司国内收入占比

短期来看,无论是昭衍新药的安全性评价业务还是泰格医药的一致性评价业务目前在国内都存在供需不平衡的状态,两家企业业绩增长的逻辑和确定性更加清晰。

长期来看,泰格医药、药明康德(02359)、康龙化成(03759)三家企业的产业链一体化以及规模化进程均快于其他CRO企业,更有希望在长期的竞争中取得更大的市场份额。(编辑:任白鸽)

扫码下载智通APP

扫码下载智通APP