中金2020年半导体展望:国产化和上行周期的投资机会

本文来自中金公司。

在科创板以及半导体国产化大潮的推动下,半导体板块在过去一年已经成长为超过一万亿元市值的重要投资板块。我们认为2020年将是这些企业兑现业绩增长预期的关键一年。我们建议投资人沿着半导体国产化和5G两条主线把握国内企业的投资机会,并关注5nm量产/存储器涨价/云端计算芯片市场增长等全球趋势对中国半导体行业的影响。

摘要

半导体已经成为重要投资板块,2020年是业绩兑现的关键一年:得益于新企业登陆科创板以及国产化推动现有企业加速增长,A/H股半导体板块主要公司总市值从2019年初至12月20日上升了241%,达到1.12万亿元人民币,接近了消费电子板块,成为重要的投资板块。从估值水平来看,目前A股半导体2020年P/E平均估值为56.8倍,远高于消费电子的21.7倍,反映投资人对半导体板块公司未来业绩高速增长的预期。对这些企业来说,我们认为2020年正是兑现高增长预期的关键一年。

2020年投资主线一:半导体国产化。2019年我国企业在射频、模拟芯片上取得了较大突破:海思开始具备5G基带芯片、功率放大芯片(PA),以及AI计算芯片等产品的自研能力。而制造端来看,封测企业受益最为明显。设备端我们不断看到一些公司开始获得更多的国内新增产能相关设备订单。我们认为半导体国产化将是长期而持续的过程,2020年除继续看好企业在各自领域拓宽产品线实现加速发展以外,我们也建议投资者关注CPU、存储器及大硅片的国产化发展机会。

2020年投资主线二:5G。我们在2020年手机品牌展望报告中指出,5G手机渗透有望快于4G。我们认为在射频前端、基带/AP、电源管理、物联网、生物识别等相关半导体芯片需求及单位价值量提升的拉动下,5G将带动相关半导体公司业绩增长。

2020年投资主线三:5nm、存储器涨价以及云端计算芯片市场增长等全球趋势。我们认为2020年全球半导体行业有望进入5nm制程时代。5nm工艺对应的资本开支强度较先前明显上升,EUV光罩层数增多也将带动EUV光刻设备制造商ASML业绩加速增长。存储器价格经历了一年半的下滑后,NAND/DRAM的价格和供需关系开始呈现底部转好态势。此外,我们认为云端计算芯片是全球半导体行业一个重要成长机会。

2020年投资主线

半导体已经成为重要投资板块:今年半导体板块市值上升明显,明年将是业绩兑现一年

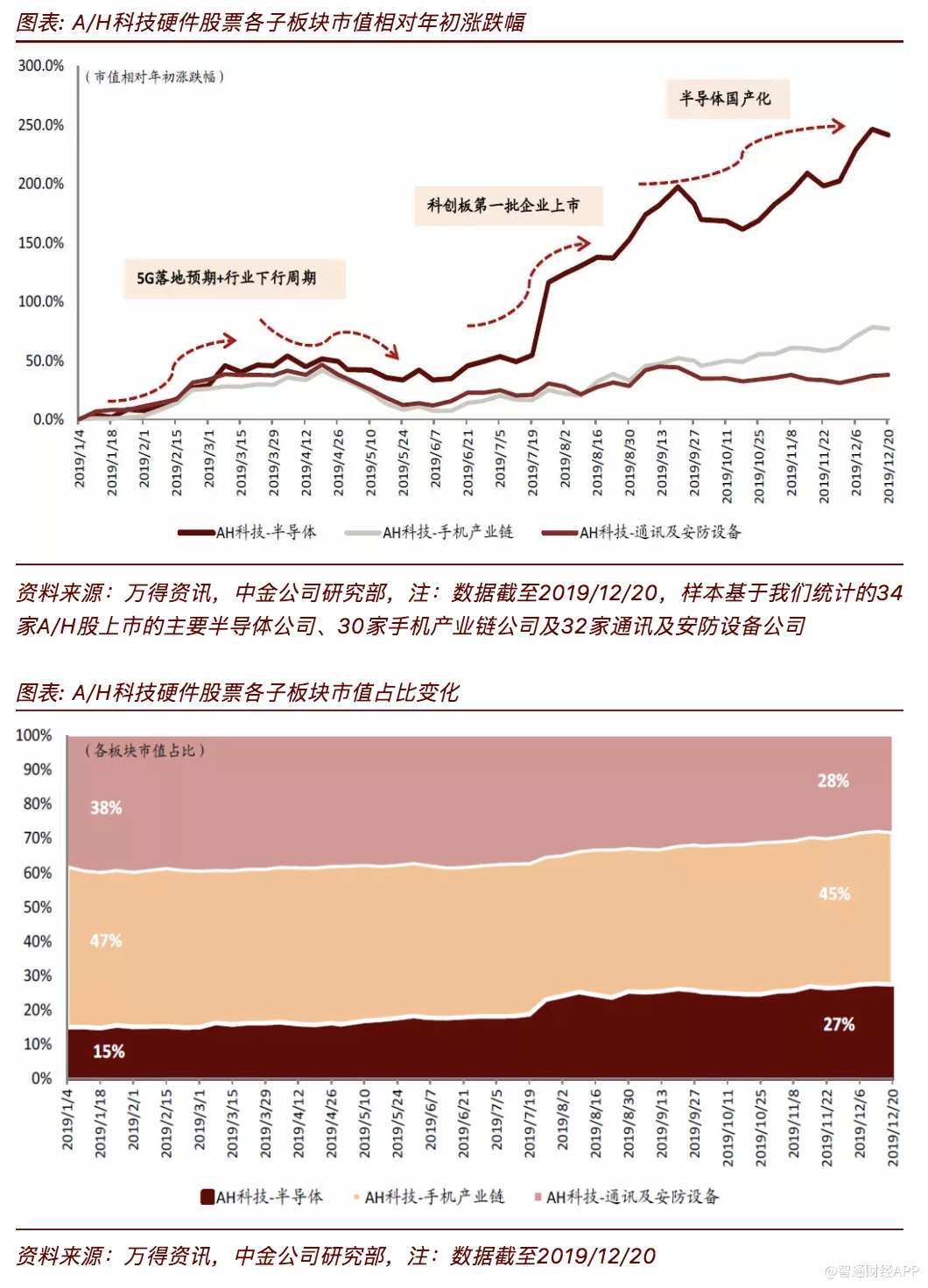

2019年半导体板块市值占比增加明显,行业地位在A股市场重要性显著提高。根据我们统计,自2019年初以来至12月20日,得益于半导体国产化及科创板落地,A/H科技股半导体子板块市值增加了241%(包含个股股价上涨,及新上市公司加入的贡献),达到1.12万亿元,相比之下A/H科技股手机产业链子板块市值增加了77%,通信及安防设备子板块市值仅增加了38%。从市值占比来看,半导体板块从年初的15%增加到12月20日的27%,在A股市场重要性显著提高。

中国主要半导体企业估值处于较高水平,我们认为明年将是半导体公司业绩兑现的重要一年。根据我们统计,目前A股半导体主要公司平均2020年P/E估值为56.8倍,远高于消费电子行业的平均值21.7倍及通信设备行业的平均值26.0倍,充分体现投资者对A股半导体企业战略地位及业绩高增速的预期。我们认为,在行业全球周期从底部走出及半导体国产化的双重利好推动下,明年将是半导体企业业绩兑现的重要一年。

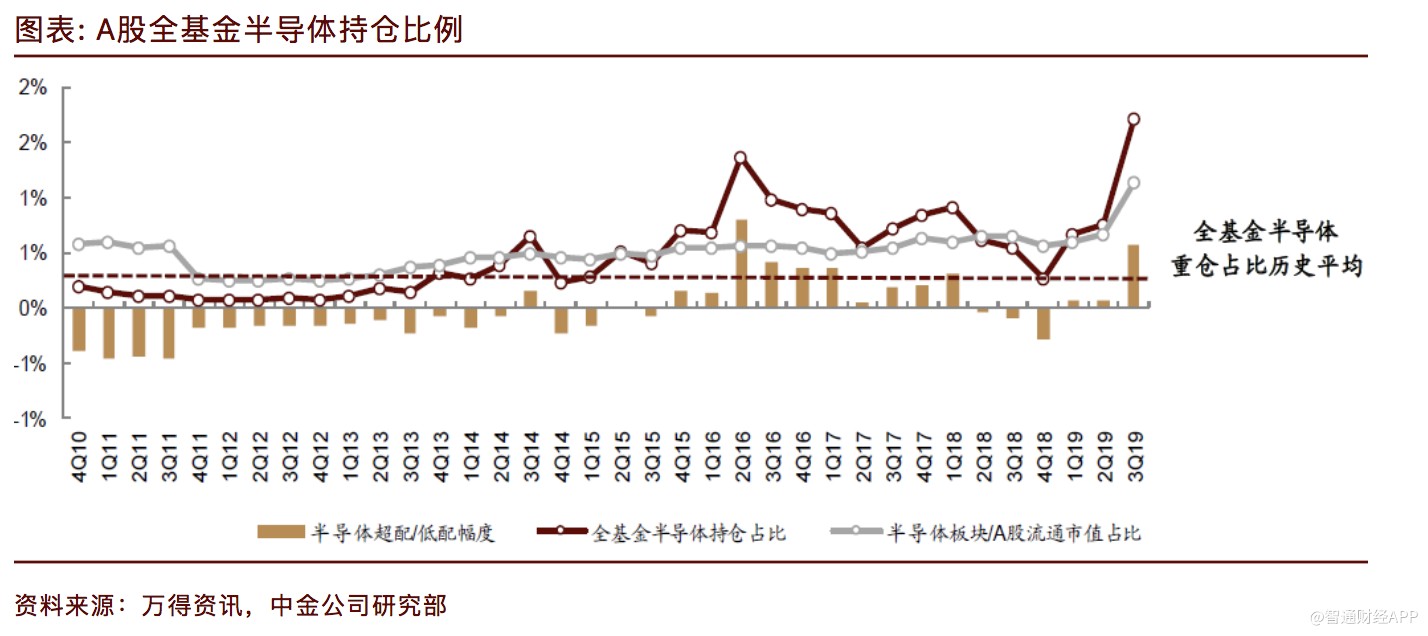

3Q19半导体板块基金持仓占比加大。历史基金持仓情况来看,半导体通常属于低配板块,3Q19受到华为产业链内移、国产替代预期抬升以及科创板正式开板等因素催化,半导体板块仓位达到历史新高1.7%,环比提升1ppt。细分行业看,存储器、射频前端、传感器、封测等领域国产替代受益标的持仓排名持续上升。

半导体国产化:华为供应链内移加速国产替代,目前中国企业市值地位高于收入地位

2019年华为供应链内移催化半导体国产化进程。今年5月以来,华为供应链本土化加速,其余中国手机OEM厂商考虑到供应链安全,也在华为引领下开始加大采购国产芯片力度。我们重申半导体国产化将是长期趋势,2020年我们继续看好上述取得突破企业的业绩表现。

除了被动受益于下游客户转单,中国半导体企业也通过主动性内升增长或外延并购在全球市场中继续加强竞争力。今年兆易创新的NOR产品切入海外大客户可穿戴产品供应链,MCU产品组合进一步丰富。而闻泰科技、韦尔股份分别通过外延并购优质资产切入高端半导体器件领域,在功率、图像传感器产品的行业地位迅速得到提升。

半导体国产化整体进度来看,中国企业市值占全球比重暂时明显高于收入。现今,中国半导体公司收入与海外对标企业仍存在较大差距,但不乏细分领域龙头。如在指纹识别芯片中竞争优势明显的汇顶科技就是其中代表之一。此外在特种存储器(Specialty memory)、内存缓冲芯片(Memory interface chip)外包封装测试(OSAT)、后道设备(back-end equipment)等领域中国公司拥有了一定竞争实力。今年科创板落地,国内资本市场进一步开放带领二级市场半导体相关投资火热,各公司股价整体上涨明显,出现了市值扩张速度快于收入的情况。根据我们的统计,目前除硅晶圆代工、分立器件制造、及后道设备三个细分领域外,其余板块中国半导体上市公司的在全球收入占比均还远不及市值占比。

5G元年:新机普及有望快于4G,拉动半导体行业需求从底部走出

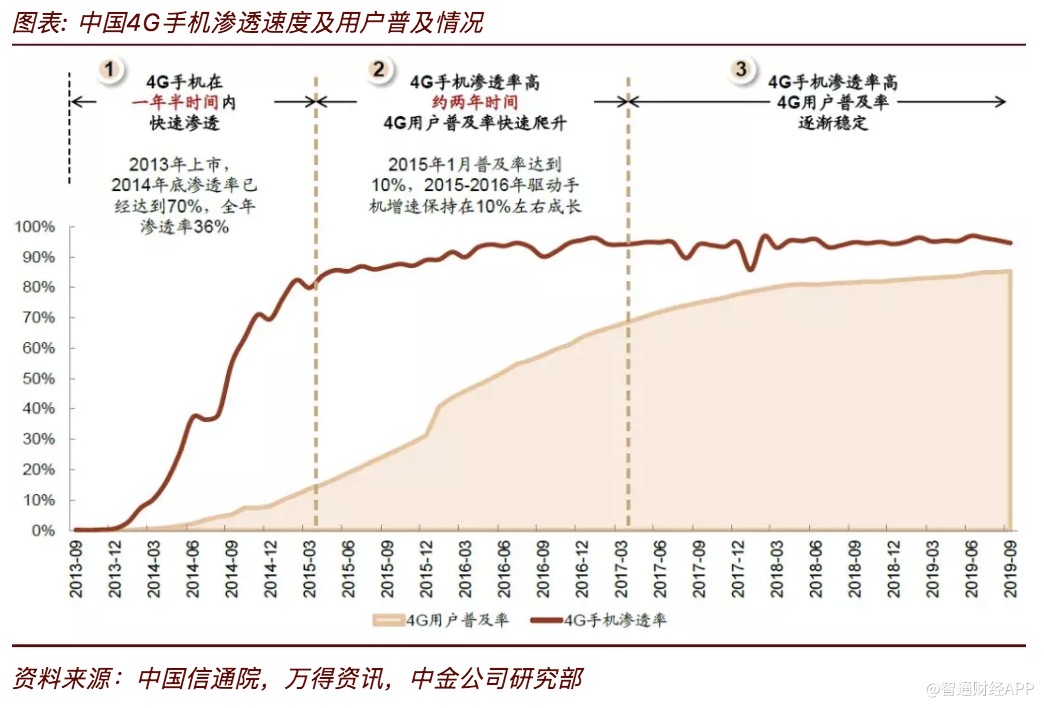

明年全球将有2.5亿部5G手机出货。根据信通院最新数据,2019年11月中国5G手机渗透率已达15%,我们认为,智能手机市场在经历了2018/19的衰退后,有望于5G推动下重回增长。我们预计2020年全球手机5G手机出货量有望达到2.5亿部,中国区有望达到1.52亿部,以此数字计算,2020年底5G手机渗透率将达到70%,全年渗透率将达到37%,快于4G。

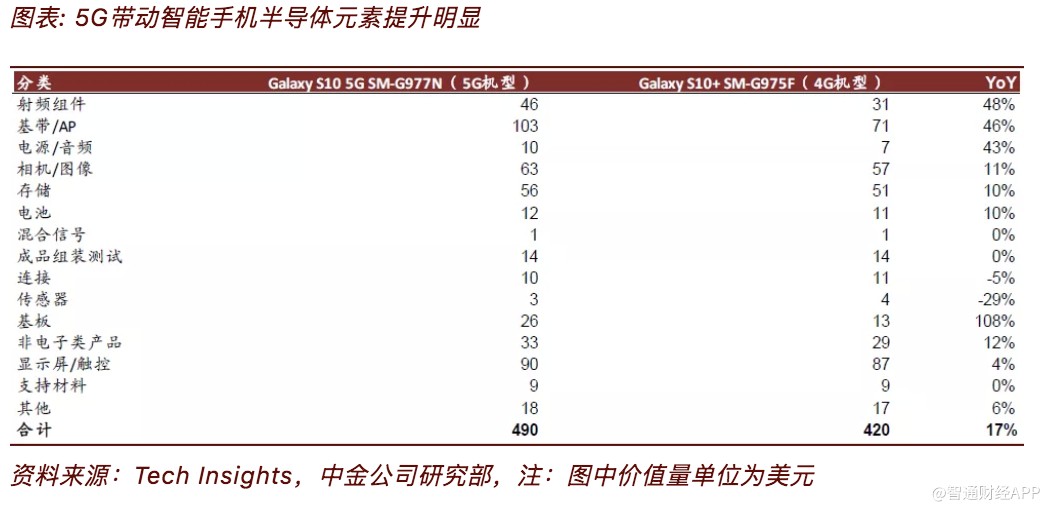

智能手机作为5G最先落地的场景之一,其中半导体元素价值增长明显,驱动行业需求端反弹。以三星Galaxy S10手机为例,5G版本相比4G来看,射频、基带/AP、电源类产品半导体元素价值增长幅度较大,分别为48%/46%/43%。单从射频来看,我们认为5G智能手机单机射频前端价值量有望提升78%,有望大幅拉动射频半导体需求。随着数据处理量增长,智能手机中存储器价值量也有望不断攀升,但受内存、闪存价格下跌影响,存储芯片半导体元素价值量仅增长10%。结合以上分析及我们对5G手机渗透速度快于4G的乐观预测,我们认为,2020年5G手机将为半导体行业需求端带来明显的拉动,半导体行业有望从底部走出。

具体来看,我们认为中国半导体公司将会从以下几个方面受益于5G:

1)晶圆代工:我们认为,中国硅晶圆代工厂商有望受益于5G驱动下的物联网芯片、电源类芯片需求增加。化合物半导体厂商将受益于大客户5G相关射频产品供应链内移的利好;

2)封装测试:我们认为位于半导体制造环节最下游的封装测试厂商与全球智能手机需求景气度高度耦合;

3)芯片设计:5G手机对超薄方案的需求将加速指纹识别、电源类芯片产品的迭代。5G也将拉动物联网普及;

4)半导体设备:5G将拉动后道设备中先进封装相关投资、新基站及手机产品对SMT设备需求也有望加速。

全球趋势:建议关注5nm、存储器价格回升及云计算资本开支回暖

5nm制程即将投产。因看好5G/HPC需求,台积电(TSM.US)在今年3Q19业绩会中大幅上调2020年资本开支40亿美元至140-150亿美元,其中包含5nm的25亿美元追加投资。公司预计5nm将快速爬坡并成为具有竞争力长节点。由于5nm使用EUV的光罩层数继续增加,光刻设备投资占比上升,建议关注未来先进制程近一步迭代驱动下光刻设备龙头的业绩表现。

存储器价格回升。根据我们对DRAM行业供需关系的分析,2020年需求端增速将进一步扩大,同比增速达到19%(落在行业15-20%区间的高位);而供给端由于海力士和美光对于明年资本开支相应保守,我们预计行业供给增速将达到15%。我们判断主流DRAM合约价格有望于1Q20底单月止跌,略晚于我们先前预期的2019年底。NAND主流价格由于先前跌价周期更长,厂商压力较大,通过需求回暖以及供给端控制,目前价格已平稳开始上涨。我们建议投资者关注存储器制造商利润率回暖带来的投资机会,及中国厂商加入竞争后行业可能出现的格局变化。

北美云计算资本开支率先回暖。2H18开始,为消化先前激进资本开支导致的库存、同时受到贸易摩擦等宏观经济因素掣肘,云厂商资本开支走弱,带动服务器市场量、价涨势同步趋弱。自2Q19开始,美国头部四家ISP企业(亚马逊(AMZN.US)、微软(MSFT.US)、谷歌(GOOG.US)、Facebook(FB.US))资本开支之和的同比增速已连续反弹两个季度。我们建议投资者关注云计算资本开支回暖驱动下,AMD/Nvidia GPU产品在云厂商客户侧销售增长情况及份额,以及GPU厂商与Intel在AI赛道上的竞争。国内方面,未来海思、寒武纪、和阿里平头哥能否本土市场占据一席地位也成为值得关注的问题。

我们对行业趋势具体分析如下:

晶圆代工

尽管今年整体来看,晶圆代工厂商下游需求端先抑后扬,各公司前三季度整体业绩还是受到了下行周期的拖累。随着半导体行业需求端即将从底部走出,2020年代工厂商业绩整体展望向好:结合市场一致预期及中金预测,在行业需求端逐步回暖的驱动下,2020年全球主要硅晶圆代工厂商依靠自身扩产或并购实现产能扩张,有望带动收入规模呈现双位数增长。

封装测试

2019年业绩先抑后扬,国产替代结构性变化推动封测厂商业绩快速回升,四季度产能利用率继续维持高位。受下行周期影响,今年封测厂资本开支明显收缩,但好于我们年初的预估。我们重申封测公司业绩表现与半导体芯片终端需求直接相关的观点,并看好2020年行业需求从底部走出使封测厂业绩进一步受益。

今年来国产替代需求呈现明显加速,我们预测,2019年中国主要封测厂商国内客户收入在129亿元左右,本土设计企业若均在中国本土公司中封测,将带来市场约540亿元的市场空间,以此来看中国封测厂实际来自于国内设计客户的收入与整体需求相比仍然存在较大差距(占比24%左右)。我们认为投资者不必担心短期内封测业的国产替代天花板,与国内设计企业一同成长将是长期、可持续的趋势。2020年中国封测厂资本开支存在进一步向上弹性构成进一步利好。

芯片设计

我们认为,目前在对外融资、并购难度提升的大环境下,国内资本市场全面开放,科创板相对宽松的上市条件利好了一批具有一定技术实力、未来有望高速成长的半导体企业。根据我们统计,自科创板正式交易第一天(7月22日)至本报告发布日,已有8家具有一定规模的半导体企业成功在科创板上市,目前还有7家在进行注册上市流程中。

我们提示投资者留意明年三季度起科创板大规模解禁的风险。流通盘过小,大量股份锁定限售成为科创板相关公司上市初期估值较高的原因之一。经历了近半年的发展,目前二级市场对于科创板投资逐步趋于理性,科创板芯片设计企业平均估值仅小幅高于主板/创业板,估值溢价风险正呈现逐步降低。但由于绝对估值水平仍然较高,我们仍提示投资者留意解禁后的股价波动风险。

半导体设备

根据SEMI预测,全球半导体设备厂商销售额2019年将倒退18%至527亿美元。其中韩国地区跌幅最大,达到48%,我们认为主要由于存储厂商设备相关资本开支减少所致。台湾地区逆周期下同比增长21%,主要由于5G及AI带动逻辑类产品制程演进,晶圆产线布局先进制程。SEMI同时预测,2020年全球半导体设备厂商销售额同比增长12%至588亿美元,韩国、台湾地区以及大陆地区均有不同程度的增长,代表半导体行业产能扩张对于设备采购的回暖,同时大陆地区也将成为全球设备厂商销售额最大的区域,占比达到25%。

从投资趋势上来看,设备厂商的订单额与下游晶圆代工以及封测产线的资本开支息息相关,根据我们对于主要制造厂商资本开支的梳理,我们预计2020年中国主要厂商将进一步加大资本开支,同比增速达到48%,高于今年的34%。

风险

全球宏观经济疲软,中美贸易摩擦缓和不达预期

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP