2019年内房板块:洗牌继续,头部房企淡定,中型房企快跑

2019年是本轮房地产调控收紧的第三年,在“住房不炒”的基调下,智通财经APP观察到,行业增速似乎再进一步放缓。

“调控”和“破产”

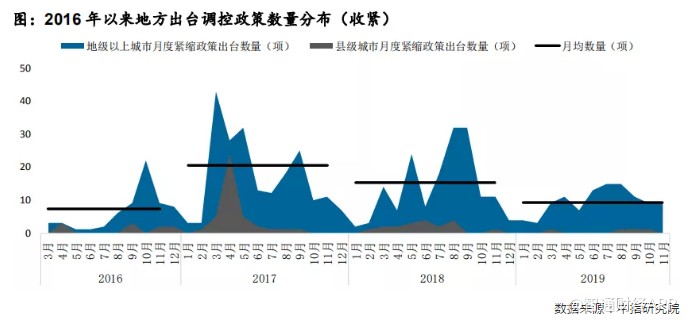

众所周知,中国房地产行业的周期性明显随政策而动。今年以来,政策环境依然整体偏紧。据统计,中央层面针对房地产市场调控明确表态或出台相关政策的次数在48次左右,相比2017年的9次,2018年33次,今年的次数有所增加。

但与前几轮调控相比,本轮调控的一大不同之处在于“因城施策、分类调控”,因此各城市间、城市内部各板块之间的政策分化较为明显。各地出台紧缩性政策的数量较前两年有所减少。

从融资环境来看,全年融资政策先松后紧,5月之后,银行信贷、信托融资等融资渠道不断收紧,房企融资压力加大,中小房企兑付问题频发,很多房企甚至不惜密集发行票面成本较高的海外债。

由于房地产调控持续,融资环境收紧,行业集中度不断提升,破产潮再次成为今年房地产行业的关键词。

据业内机构统计数据显示,今年以来,截至11月底,房地产企业破产数量已经超过450家,超过2018年全年的破产数量。破产的企业主要以三四线城市的中小型房企为主,一些曾经规模较大的企业也出现在今年的破产名单上,如银亿股份、新光集团等。

不过有市场人士认为,这个破产房企数量并不足为奇。在房地产市场火爆的时候,例如2009年、2015年,每年也会近300家左右房企倒闭,2014年房企倒闭达到2000多家。据统计,我国有近10万家房地产企业,即便450家破产,占比也不足0.5%。

调控往往伴随着行业的洗牌与整合,随着房地产去产能的深化,行业集中度会继续上升,实力较差,抵御风险能力较弱的房企被淘汰很正常。中国国际经济交流中心副理事长黄奇帆曾表示,今后十几年,中国房地产开发企业数量会减少三分之二以上。

房企拿地、销售出现分化

整体来看,2019年代表企业销售业绩保持增长,但增速有所放缓。新房价格方面表现平稳,十大城市新房价格环比涨幅持续震荡在低位区间。其中一线城市累计涨幅在低位水平略有回升,二、三四线代表城市累计涨幅较去年同期均收窄。与此同时,一线城市成交面积同比显著增长,三线代表城市成交面积则明显下降。

土地市场方面,今年前11个月,全国300个城市共推出各类用地20.7亿平方米,同比由2018年同期的增长24.3%转为下降1.4%。下半年,随着融资收紧,全国土地市场流拍水平上升,但仍低于2018年下半年的流拍水平。截止2019年11月底,全国300城土地市场成交建筑面积23亿平方米,较2018年同期下降了3.7%。

在资金面趋紧的背景下,代表房企拿地热情下降,成交地块多以低溢价成交为主。不过各房企实际拿地却出现了分化,有的企业战略收缩,有的企业则逆势扩张。

智通财经APP观察到,部分龙头房企投资相对更为保守,拿地面积在收缩。今年1-11月,碧桂园(02007)、保利发展、中海地产、华润置地(01109)等房企拿地金额虽然同比有所上升,但拿地面积均同比下降两位数。

今年7月,富力地产(02777)表示原则上下半年暂停拿地。中指研究院数据显示,1-11月,富力地产拿地金额172亿元,同比仅增1.18%;拿地面积633万平米,同比下降15.26%。究其原因,该公司刚踏入千亿阵营,但却因为杠杆过高,加上融资渠道收紧,资金压力大而被迫暂停扩张。

融创(01918)和万科(02202)则是今年拿地较为激进的头部房企,前11个月,融创拿地金额和拿地面积分别同比上升179.94%、37.9%,万科则分别同比增加25.6%、16.87%,去年同期这两家房企的拿地金额和拿地面积均录得同比下降。

更为激进的是一些中型房企。智通财经APP注意到,今年拿地TOP50房企的名单里出现了新面孔,主要是大华集团、宝龙地产(01238)和金辉集团等中型房企。土储不足、上市前准备、冲刺目标规模等,是这些房企追逐土地规模的原因。

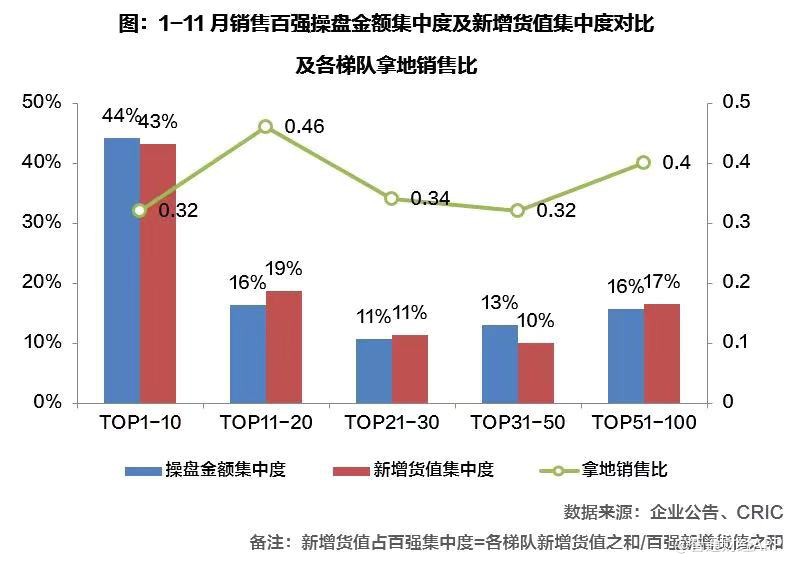

从绝对值看,土地资源仍进一步向头部房企集中,TOP50房企占据了百强新增货值的83%。

区域布局方面,房企投资战略以回归一二线为主。据中指研究院,2019年以来至10月,二线城市的新增权益面积占比达49.6%,同比增长10个百分点。其中,旭辉、龙湖、融创及中海在二线城市的新增土储权益面积均在60%以上。

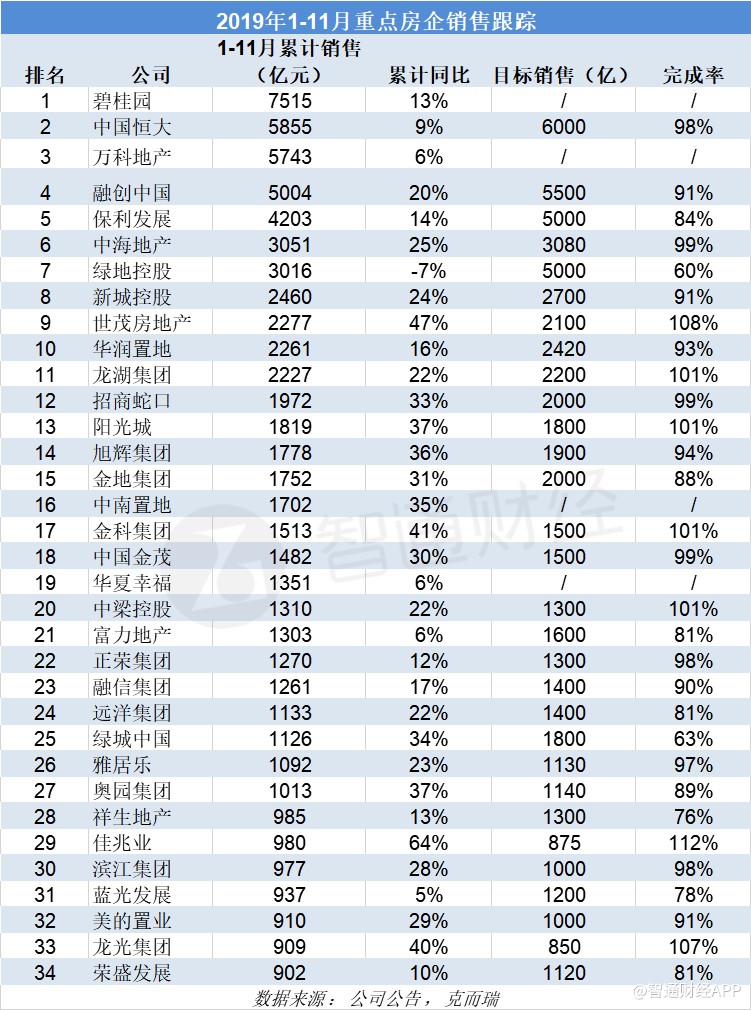

从销售数据看,2019年百强房企1-11月全口径累计销售金额约10.3万亿元,同比增加17.7%。其中,TOP10房企销售同比增长14%,TOP11-30增长26%,TOP31-50增长17%,TOP50-100增长21%,中等规模房企增速领先。

百强房企中,部分公司已经在11月超额完成全年目标,比如世茂房地产、龙湖集团、阳光城、佳兆业等。绿地控股、绿城中国、蓝光发展、嘉禾集团等房企销售目标完成率不足80%,12月销售压力较大。今年前11个月,绿地控股、泰禾集团、佳源集团这三家TOP50房企合约销售额出现负增长。

克尔瑞预计,2020核心一二线城市销售规模有望保持稳步增长态势,中西部等欠发达地区三四线销售形势不容乐观,或将面临巨大的回调压力。在土储集中在一二线城市的房企未来有望表现更出色。

港股内房股整体表现好于去年

在严监管的高压下,港股地产板块表现差强人意,2019年以来至今(截至12月24日)该板块上涨13.1%,虽然不及物业管理、生物科技、半导体、医疗设备等行业,但涨幅跑赢恒指的7.81%。

智通财经APP了解到,由于整体市场氛围较去年改善,今年涨幅超过50%的地产股有21只,而2018年仅1只,2019年上涨个数和涨幅均完胜去年。

今年表现最亮眼的地产股要数中国奥园(03883),累计涨幅为155.86%,此外,中国海外宏洋集团(00081)、时代中国控股(01233)、宝龙地产、融创中国等均录得70%以上涨幅。从数据可以发现,今年表现抢眼的地产股大多为中等规模房企,这些房企销售持续增长,增速领先。

以涨幅最大的中国奥园为例,该公司聚焦粤港澳大湾区,布局中国华南、华东、中西部核心区及环渤海等地区共75个城市,去年合约销售额同比增长100%,今年前11个月首次突破千亿规模,同比增长37%,高于年初25%的全年预期,也高于大部分头部房企的增速。

数据显示,截至上半年末,中国奥园总土储约4000万方,其中权益占比81%,对应货值约4255亿,静态观测可供公司未来3-4年左右销售,该公司同时拥有逾30个不同阶段的城市更新项目,将提供可售资源约2000亿元,优质土储及充沛的城市更新项目预计为公司带来可持续性销售高增长。

今年以来共有5家房企在香港上市,而2018年新上市房企有6家。今年上市的房企包括德信中国(02019)、银城国际控股(01902)、中梁控股(02772)、新力控股集团(02103)、景业名邦集团(02231)。其中表现最好的德信中国,截至目前已涨20.92%,中梁控股上市半年内即被纳入港股通,上市至今涨约6%,新力控股集团微涨,景业名邦集团勉强维持在发行价水平,银城国际控股已破发。

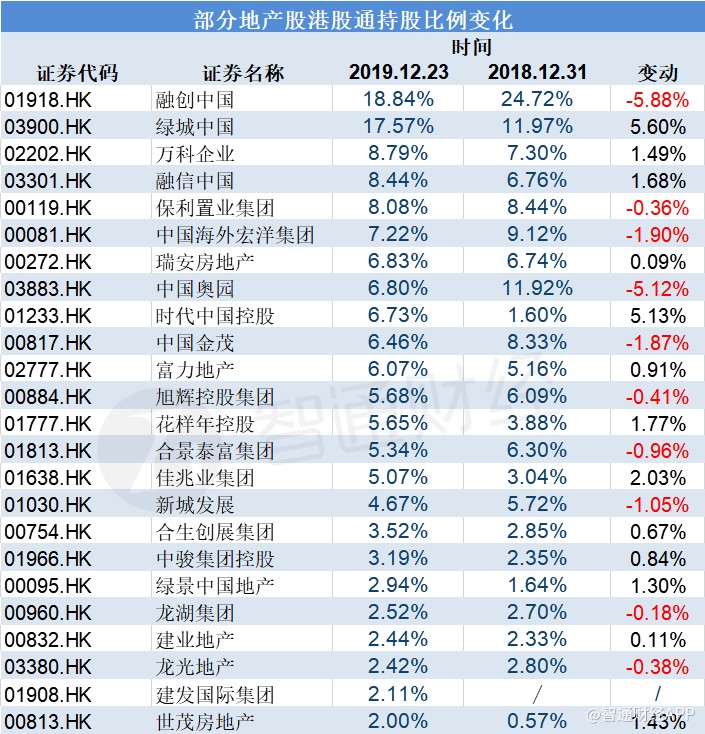

智通财经APP统计,今年新纳入港股通的地产股有4只,除了上文提及的中梁控股之外,还包括建发国际集团(01908)、弘阳地产(01996)、美的置业(03990)。截至目前港股通名单里共有34只地产股,其中港通资金持股比例最高的融创中国。相比年初,南下资金对绿城中国(03900)、时代中国控股、佳兆业集团(01638)、花样年控股(01777)等内房股的持股比例显著增加。

展望2020年,不少大行依然看好内房股,麦格理预计2020年内房政策环境稳定。摩根大通称,内地楼市可持续回稳,企业风险会有所下降,预计大型内房商会更具防守性。该行看好具良好风险管理的内房商,并称资产负债表较强的内房股未来可以较低成本取得地块,并推动2021年增长。

花旗预计,明年房地产市场会加快整合,令上市内房企业有更多可售资源,及融资能力增强。未来催化剂包括房地产政策的改善、首季降息展望等,加上仍然吸引的估值,该行看好融创、世茂 、旭辉 、龙光地产、龙湖集团、华润置地、时代中国。

扫码下载智通APP

扫码下载智通APP