东方优播跑马圈地,新东方在线(01797)业务调整能否得到市场认可?

本文来自微信公众号“纺服新消费马莉团队”,作者马莉、陈腾曦、林骥川。

1、K12加速扩张,大学业务优化调整

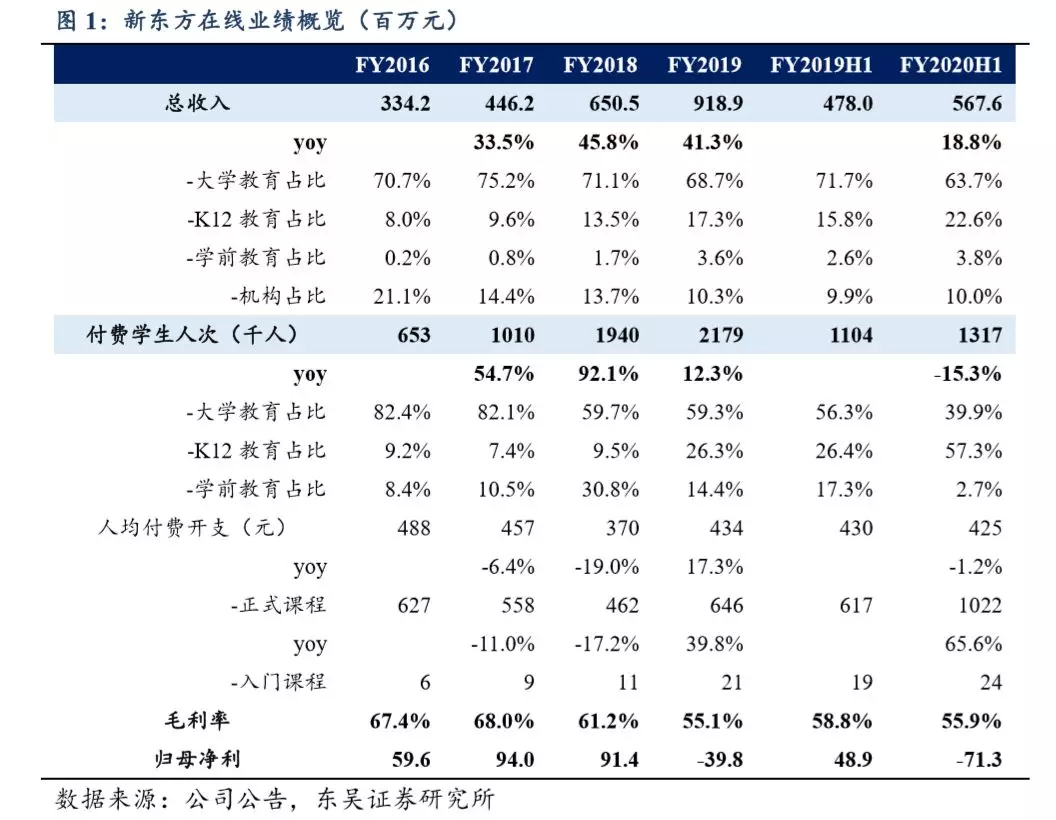

新东方在线(01797)FY20H1营收5.68亿同增18.8%,归母净亏损7128万,经调整净利润亏损5625万。FY20H1总付费人次131.7万同降15.3%,正式课程每名付费学生平均开支1022元同增65.6%,总计平均开支425元同降1.2%。毛利率55.9%同降3pct主要由于加速拓展K12业务、教学人员及课程研究人员成本增加所致。

业务结构来看,K12业务占比快速提升。公司FY20H1大学/K12/学前/机构客户营收占比分别为64%/23%/4%/10%,大学/K12/学前付费人次占比分别为40%/57%/3%,K12营收/付费人次占比显著提升6.7/30.9pct。

具体分业务来看:

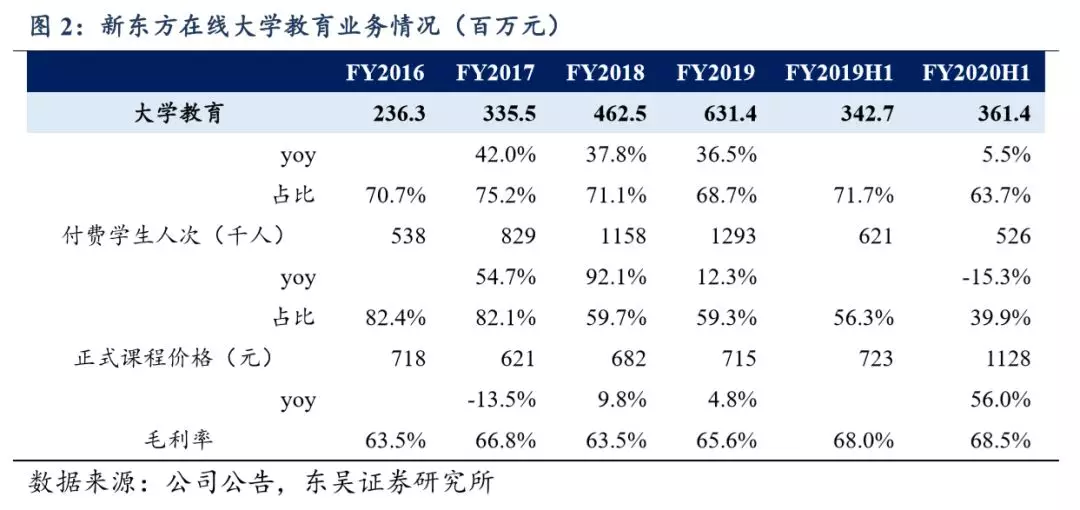

1)大学业务改革年:营收3.6亿同增5.5%,步入产品线精简的结构调整阶段。公司大学部分的课程主要包括大学备考、海外备考、英语学习等,其中大学备考营收增速23.7%(剔除产品线重组影响增速为11.1%,占比超一半的考研增速10.8%),海外备考营收增速12.9%。由于进一步改善产品结构,定价更高的大学备考及海外备考业务占比提升使得正式课程价格大幅提高56%至1128元,而英语语言学习课程占比降低使得付费学生人次下滑15%至52.6万。盈利能力稳步提升,毛利率同增0.5pct至68.5%。

2)K12业务加速扩张:营收1.3亿同增69.4%,在线大班东方优播分别约5500/6200万,同增61%/208%,由于私播课完成1200万较去年同期较低,相对拉低整体增速。付费学生人次达到75.5万,大幅增长158.6%,其中在线大班/东方优播付费学生人次增长157.5%/186.2%。盈利能力角度,K12毛利率12.8%同降3.2pct主要由于在线大班在暑期的低价班策略所致,大班毛利率16%同降9pct。

优播模型已跑通:毛利率从去年同期-25%提升至5.3%,明显提升。根据已开拓的三年批次城市来看,班均人数稳步提高,低价班从17人提高到23人,正价班第一年9人、第二年14人、第三年20人。毛利率方面,第1/2/3批城市今年预计在20-30%/10-20%/10%左右,每年会有10个点的改善。K12细分赛道拥有千亿刚需市场,是公司未来主要的增长驱动力,依托东方优播平台,主打“小班模式”,具备课程设计本地化、高互动直播等特点,聚焦低线城市,推动教育下沉,FY2020H1东方优播新开拓65个城市,累计进入23个省的128个城市。

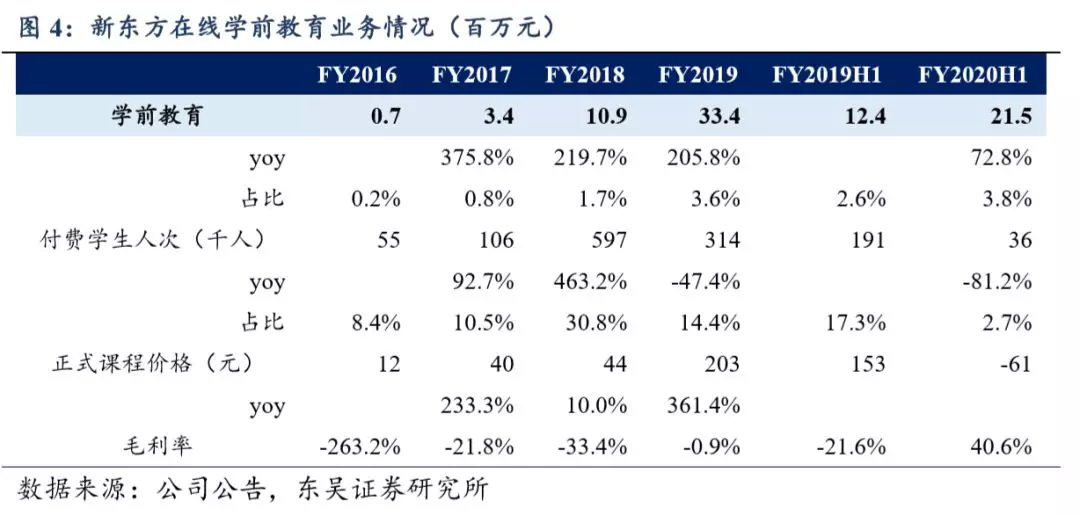

3)学前业务仍在优化调整:营收0.2亿同增72.8%,由于调整多纳外教学堂英语直播课程的产品线,整合优化多纳应用程序,学生付费人次下滑。

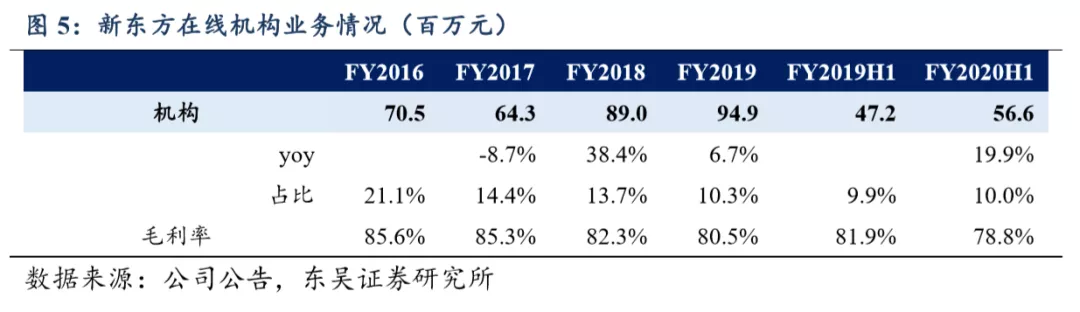

4)机构:营收0.6亿同增19.9%,保持稳定发展。

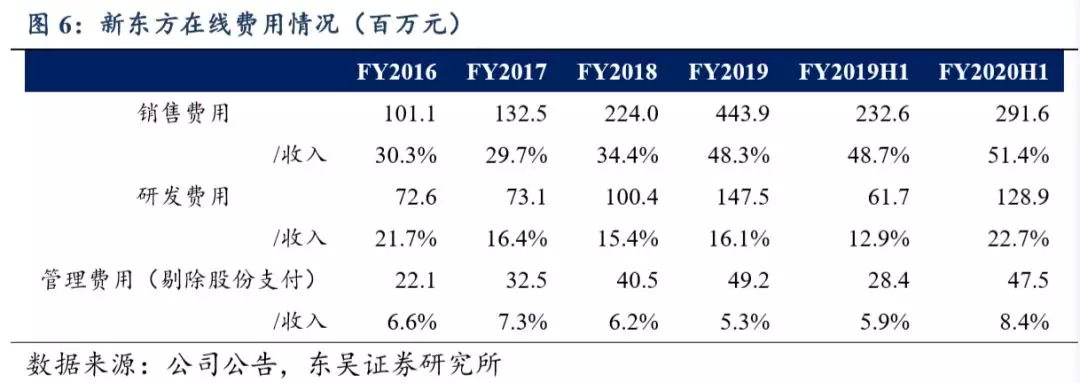

2、K12业务快速扩张下销售、研发费用投入持续加强

公司销售及研发费用均增加6000万投入。销售费用率同增2.7pct至51.4%,主要由于招聘客户及增加当地体验店销售人员所带来的人员成本增加,实际的营销费用并没有过多提高,获客成本在100元左右,显著低于同业。研发费用率提升9.8pct至22.7%,主要由于增加专业的研发人员以提升互联网平台和用户体验,支撑业务扩张。

3、优播将持续加速城市开拓,大中台战略将提高整体运营效率

K12市场广阔,公司未来将持续快速扩张。根据Frost & Sullivan,在线K12课后辅导市场的渗透率持续快速提升,从2013年的1%增长至2018年的9.5%,对应市场规模从2013年的14亿元增加到2018年的302亿元,CAGR高达85.2%,预计2023年渗透率将达到45%,对应3672亿市场规模,仍将保持约65%的高速增长。新东方在线通过打造教学效果更优的小班快速开拓市场,同时强化师资招聘及培训,不断提升核心竞争力。FY20H1东方优播已新开拓就65个城市,完成原设的全年目标,现在计划全年开拓80-100个城市,预计FY2021也将以80-100个城市的速度推进,计划的300个百万人口城市有望在2-3个财年内铺满。

持续建设灵活高效的中央支持平台,提高整体运营效率。公司上市后采取“大中台”战略,对组织架构进行了调整。公司引进了头部互联网公司的成熟管理人才,持续升级职能部门,将原有分属各事业部独立运营的市场营销、IT运营、客户中心集中于总部统一管理;前台端也从新东方集团引进了大量的教学管理人才,大学、K12、学前三大事业部专注教学内容研发及产品运营,有效提高整体的运营及管理效率。

4、盈利预测与投资评级

我们预计FY20-22公司实现营收10.8/13.8/19.1亿元,同增18.0%/27.4%/38.4%;归母净利润分别为-1.9/-1.2/0.1亿元,有望在FY22实现扭亏为盈。考虑到公司作为大学在线教育龙头公司,背靠新东方,改革优化大学业务,同时重点布局K12东方优播业务,未来增长潜力较高,维持“买入”评级!

风险提示

业务发展不及预期、市场竞争加剧、教育政策风险

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP