国泰君安:看好中国中铁(00390)2020年业绩延续高增趋势,A股估值仅5.7倍创5年新低

本文来自微信公众号“ 乐建其成”,作者:韩其成、陈笑。

导读:

Q1基建淡季占比低,全年受影响或较轻;调整周期将提升基建重要性,且考虑专项债提速/宽松政策或加码/受益带一路等因素,看好订单业绩延续高增长。

事件:

公司于2月5日公告联合中标约221亿元高速公路PPP项目。

评论:

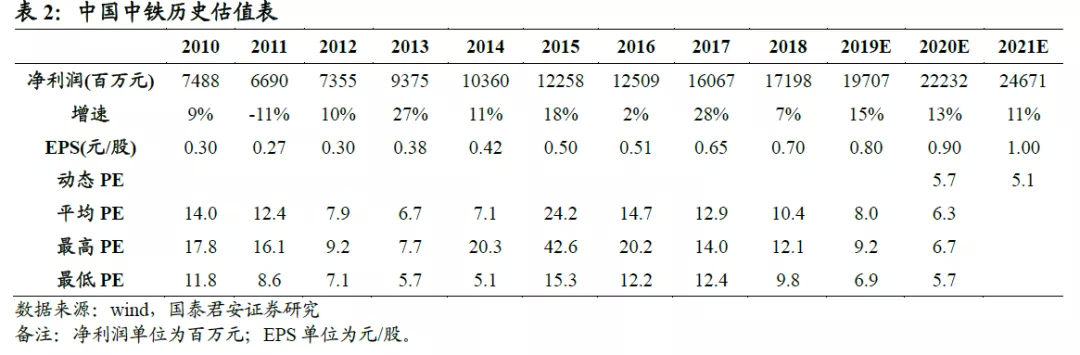

1、维持增持。Q1淡季占比低,考虑新增专项债发行提速、铁路轨交超2万亿招投标推进,看好订单业绩延续较高增长,维持预测公司2019/20/21年EPS为0.8/0.9/1元增速15/13/11%,维持目标价10.02元,对应A股2020/21年11.1/10倍PE,增持。

2、Q1淡季占比低,调整周期基建重器重要性增强。1)Q1基建施工淡季,公司过往5年Q1收入/净利占全年比重均值仅20/18%;若2月事件有效控制则实质性影响比往年晚最多2周,且考虑旺季赶工期全年影响有限;2)2020年全面小康经济增长有底线,服务业/社零等受影响较高,而基建项目对制造业全产业链具有一定拉动和刺激作用,基建将成稳经济稳就业重器;3)部分中心城市基建/民生建设明显不足,补短板力度较强;4)后续逆周期调节力度望增强、更积极货币财政政策或可期,助推基建提速。

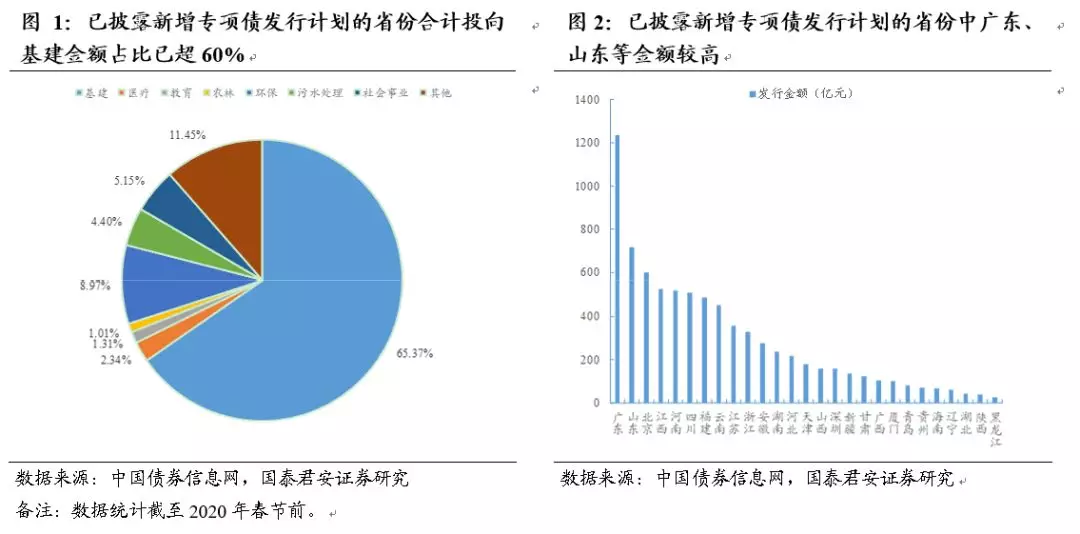

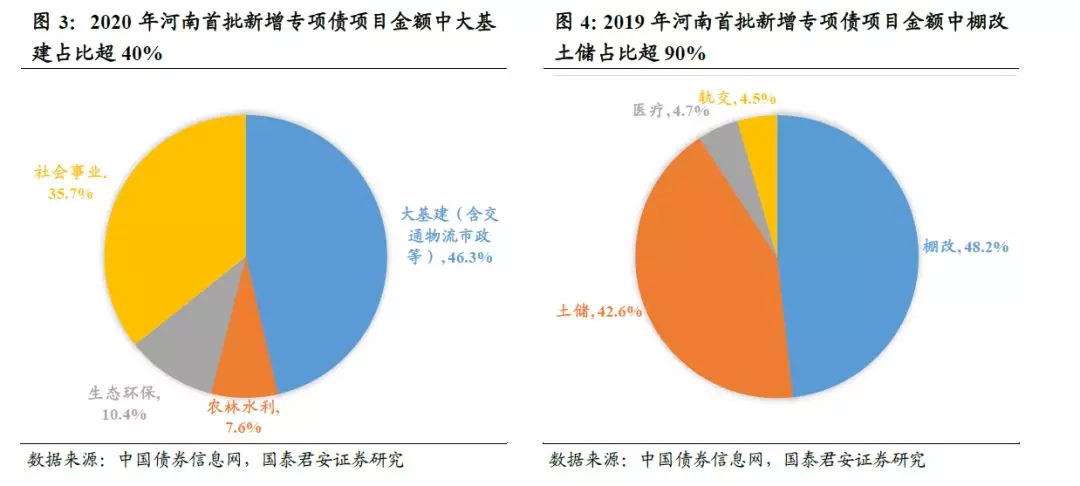

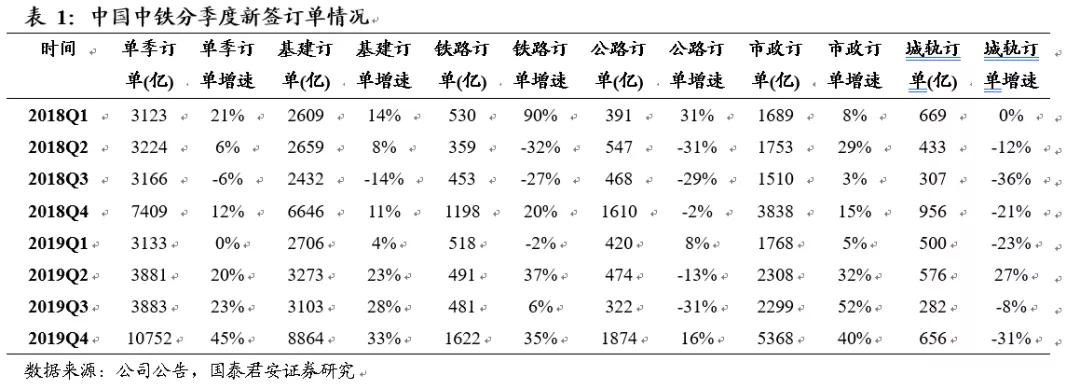

3、2019Q4新签增速45%近3年新高,看好2020年延续高增趋势。1)2019年新签订单约2.16万亿增速27.9%(同比+19.2pct);基建约1.79万亿增速25.1%(同比+19.2pct),其中铁路3112亿元增速22.5%/公路3091亿元增速2.5%/房建增速75.2%/市政增速51.5%;2)2019年单季新签增速0/20/23/45%逐季提速,Q4为近3年最高,彰显拿单实力及龙头地位;3)看好2020年延续高增:①新增专项债发行提前并大幅增长(1月已超7000亿/2019Q1仅6660亿),投向基建比例提升(超60%)②据基建通大数据统计,2019年约2.3万亿公铁轨重大项目获批(分别4584/8878/9700亿元),2020年开工大年③政策支持加码/十三五最后一年需赶工期/铁路轨交超2万亿招投标④恢复收购马来西亚邦达望受益一带一路⑤国内中长期基建空间仍高。

4、2020年业绩望延续好转、负债率望降低,预测PE仅5.7倍创新低。1)在手订单丰沛(订单保障倍数近4倍)/订单结构优化(市政/房建高增长)助盈利改善/新签望保持高增,看好2020年业绩延续好转;2)子公司中铁交通拟向招商公路/工银投资出售中铁高速51%股权及相关债权,交易对价99.5亿元,净回笼资金拟用于归还银行借款,将助负债率由77.28%降低到76.46%;3)2020年预测PE仅5.7倍创近5年新低。

5、核心风险:基建投资不及预期、资金面转紧等

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP