新股消息 | 第三次闯关港交所,香港承建商玮溢国际这次能否成功?

智通财经APP获悉,据港交所2月13日披露,玮溢国际(控股)有限公司(下称“玮溢国际”)向港交所递交上市申请,丰盛融资有限公司为其独家保荐人。该公司曾于2018年6月12日向港交所递表,在失效后又于2019年2月28日再次提交IPO聆讯资料。

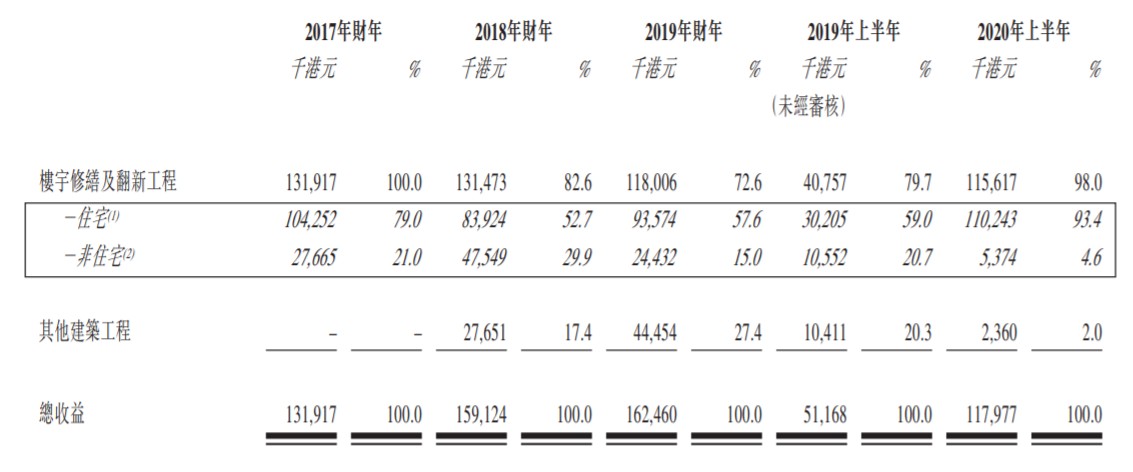

玮溢国际是一家主营楼宇修缮及翻新服务的香港承建商,自2018年以来承接其他建筑项目,包括装修、斜坡工程及地盘平整工程。目前是香港屋宇署的注册一般建筑及小型工程认可承建商、消防处的注册消防装置承办商、机电工程署的注册电业承办商。其客户主要为香港住宅业务的业主立案法团、建筑公司及业主。

香港楼宇修缮及翻新服务行业竞争激烈且分散。据弗若斯特沙利文报告,2018年,前五大从业者收益占行业总收益的约5.8%。

截至2019年9月,香港约有700名注册一般建筑承建商,地盘平整工程类别的注册专门承建商亦超过180家。截至2017年3月31日止年度,集团实现收益1.32亿港元,占2017年整个市场总收益的0.4%。

于业绩纪录期间,该公司已完成77项楼宇修缮及翻新项目以及14项其他建筑项目。于2019年9月30日,其有29项正在进行的楼宇修缮及翻新项目以及3项其他建筑项目,合约总额为7.627亿港元。

自2019年10月1日起至最后实际可行日期,拥有3个合约总额约为2650万港元的新获授项目,其中约980万港元及1670万港元预期分别于2020年财年及2021财年确认收益。

2017年、2018年、2019年及2020年上半年,玮溢国际的五大客户分别占其收益的约70.3%、59.5%、73.8% 及89.5%,而最大客户分别占其收益的约30.2%、18.3%、31.3%及62.6%。

近几年其中标率起伏不定,2017年、2018年、2019年及2020年上半年分别为14.5%、28.5%、19.5%及12.7%。

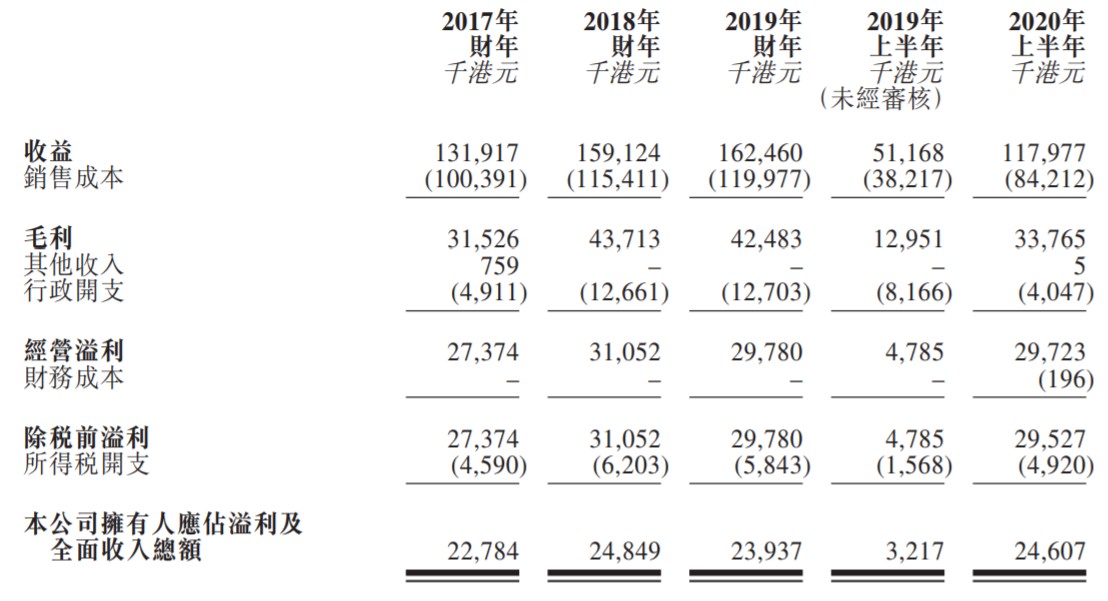

2017年、2018年、2019年及2020年上半年,该公司收益分别为1.31亿港元、1.59亿港元、1.62亿港元及1.17亿港元;毛利分别为3162.6万港元、4371.3万港元、4248.3万港元及3376.5万港元。

玮溢国际近几年业绩增长较为平稳,负债情况有所好转。2016年、2017年及2018年,资本负债比率分别为118.5%、6.8%及22.3%。2017年资本负债比率较2016年大幅下降,是由于2017年所赚取的纯利增加导致权益增加以及应付董事款项减少所致。

至于上市募资用途方面,一是将用于增强集团的营运资金状况,以促进集团的投标,并为未来项目的前期付款提供资金;二是将用作增加集团的劳动力;三是将用作支持集团满足获得M1组别(保养)建筑承建商牌照所需的适用营运资金需求;四是将用作偿还应付股东款项;五是将用于投资资讯科技及管理系统,以提升集团的营运效率;及将用作截至2020财年及2021财年的一般营运资金及其他一般企业目的。

集团于业绩记录期间从未派付任何股息。

值得注意的风险因素包括:

玮溢国际客户集中。招股书中提及,最大客户占其2020年上半年收益的62.6%,同期,五大客户占其收益的89.5%。且公司依赖主要管理人员。

该公司的收益主要来自属非经常性质的项目,若未能通过任何投标获得合约,可能影响其经营及财务业绩。该公司依赖分判商,若任何分判费用大幅增加或不及格的分判商工程,均可能对其财务业绩造成不利影响。

玮溢国际是根据项目估计所需时间及所涉成本来厘定合约价格,但实际时间及成本可能与其估计不符。错误的估计或无效成本管理也可能对公司业绩造成不利影响。

此外,若公司因所完成工程的纠纷而未获得全额支付款或保固金,其流动资金状况可能受到不利影响。

扫码下载智通APP

扫码下载智通APP