亚马逊(AMZN.US)年底股价有望达到2500美元?看看分析师怎么说

智通财经APP获悉,随着美国经济以历史性的速度扩张,亚马逊(AMZN.US)将成为最大的受益者之一,并使其成为世界上最大的贸易公司。自2009年以来,亚马逊的股价一直在上涨,涨幅近3500%。自周四美股收盘,亚马逊微跌0.79%,报2153.1美元。有分析师近日发文称,亚马逊的增长完全符合它的自然趋势,股价有望到年底达到2500美元。

1. 技术参数

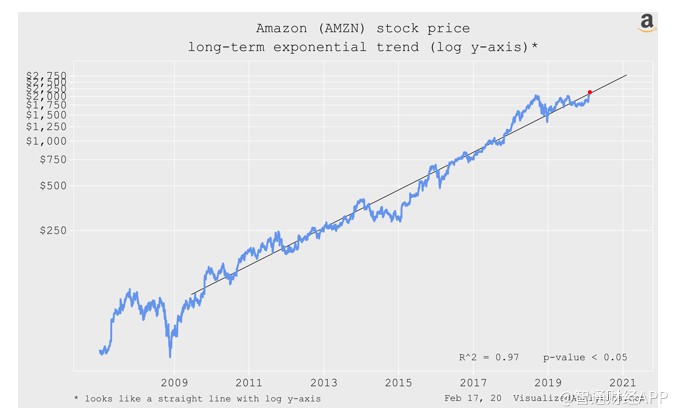

从2010年开始,亚马逊的股价就符合其长期的指数趋势,这对于一个成长中的上市公司来说是很典型的:

自年初以来,公司的实际股价几乎一直与这一趋势保持一致。这表明股价呈指数上涨,虽然很快,但很正常——因此没有出现股票价格泡沫的数学迹象。这使得亚马逊有别于微软,后者显示出泡沫形成的迹象。

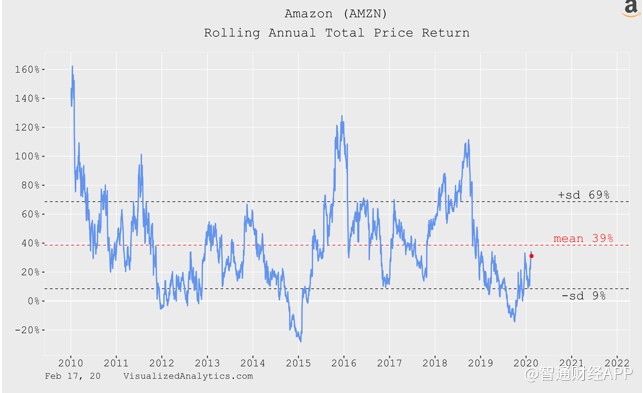

亚马逊的滚动年度总价格回报率回到了平均水平。这也是一个稳定的迹象。

从技术层面上讲,亚马逊的股价看起来是平衡的。

2. 增长动力

亚马逊有几个稳定且高质的相关性指标,这让我们可以判断公司目前的资本化是如何平衡的。

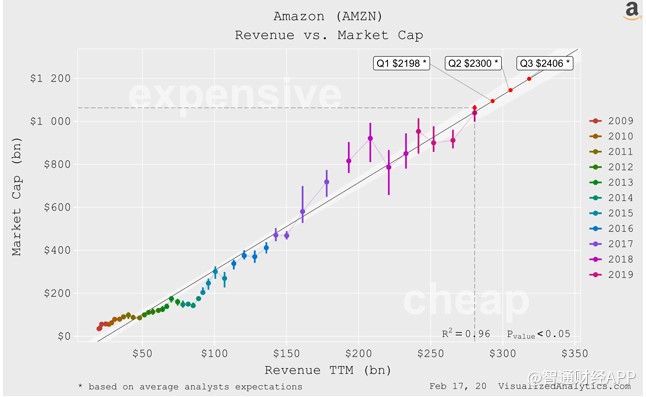

第一个是亚马逊的收入TTM绝对规模和公司资本之间的高度相关性:

这种模式表明亚马逊目前的资本状况是平衡的。但是,根据分析师的平均预期,在2020年第三季度,亚马逊的收入TTM将在3180亿美元左右,在以下模型中,在其他条件相同的情况下,这意味着该公司的平衡股价将超过2400美元,比当前的实际价格高出12.5%。

看看最后一张图,投资者要注意关键的细微差别:揭示的依赖关系是线性的。这意味着,亚马逊的资本化对收入增长的响应近似为常系数。一般来说,这反映了投资者对公司进一步增长潜力的信心。例如,Facebook (FB.US)的情况就不同。

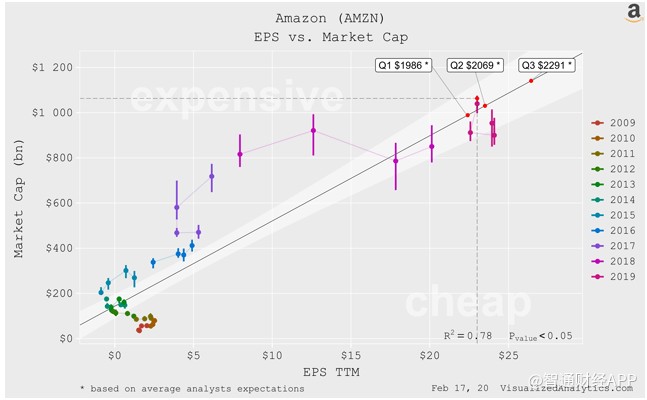

考虑到EPS TTM绝对规模与公司资本化之间的长期关系,我们也可以得出结论,亚马逊依然具有资本化的增长潜力:

就建立良好的关系而言,亚马逊目前的价格被归类为与近期增长潜力相平衡的价格。

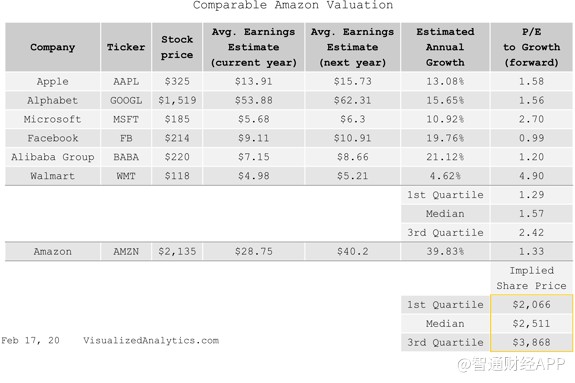

3.可比估值

这部分将通过倍数来提供亚马逊的可比估值。

为什么投资者会购买亚马逊的股票?

显然,他们这样做不是因为他们指望潜在的股息或回购。在分析师看来,在公司发展的现阶段,最主要的原因是公司的增长率。或者,更具体地说,主要原因是投资者对亚马逊未来增长速度的预期。因此,通过之前根据预期增长率调整的预期市盈率来比较亚马逊是合理的。分析师建议用P/E(远期)倍数除以预期的收入增长率来评估亚马逊。

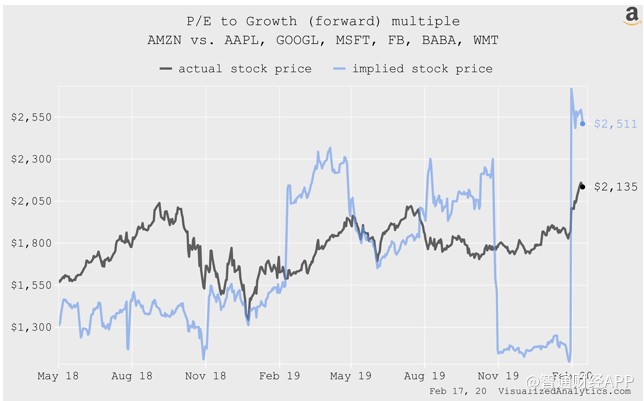

因此,从这个倍数来看,亚马逊被低估了18%:

但更重要的是,从11月到2月,隐含价格低于实际价格。只有在最后一次调整预测之后,情况才有所改变:

4. 风险参数

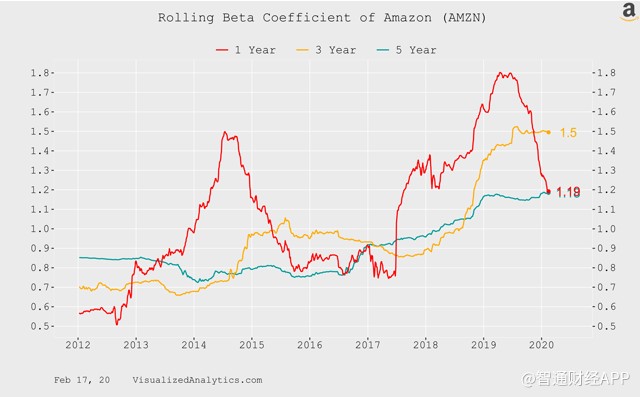

贝塔系数是一个很好的指标,可以反映投资者的投机兴趣,他们往往会在股市上涨时积极买进股票,即使股市小幅下跌也会迅速卖出。

在这种情况下,不得不承认亚马逊的贝塔系数在下降:

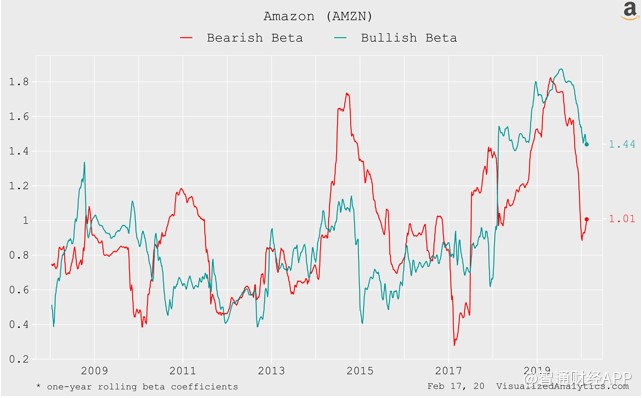

与此同时,亚马逊的熊市贝塔(股市下跌时股价如何下跌的衡量标准)远低于牛市贝塔(股市上涨时股价如何上涨的衡量标准):

这意味着亚马逊的股票对股市整体增长的反应要比对其下跌的反应快。

底线

当前由于巨大的国内需求,美国经济足够强劲。这对亚马逊来说是一个很大的优势,因为它60%的收入来自美国。此外,只有北美部分给亚马逊带来了利润,而国际部分却始终无利可图。此外,不要忘记,即使亚马逊云服务的盈利能力在不久的将来由于竞争加剧而下降,亚马逊的广告业务也能够保持公司目前的利润增长率。

所以,很难相信,但事实就是如此:亚马逊仍然被低估了。根据目前的市场预期,亚马逊的股价很有可能在今年年底超过2500美元。

扫码下载智通APP

扫码下载智通APP