华创证券:境内外全投资级民营标杆,龙湖集团(00960)多元业务估值可观

本文来自微信公众号“地产豪声音”,文中观点不代表智通财经观点。

要点

1 公司概况:战略前瞻、精细运营,多元化发展、胸怀壮志

龙湖集团(00960)十年重庆深耕、十五年全国扩张,四大航道稳健发展,地产销售规模排名行业第十。公司具有长远战略规划,并持续调整以适应市场,多元化业务如商业、长租、物业等已成为细分领域龙头。公司一直以来注重及实施职业经理人体系化管理;精细化运营业内领先;财务方面亦是民营房企标杆;城市深耕卓有成效、单城市销售规模行业第三;核心高管激励股份占比7.4%、居行业高位。过去4年平均分红率31%,18A/19E股息率为4.7%/3.7%。

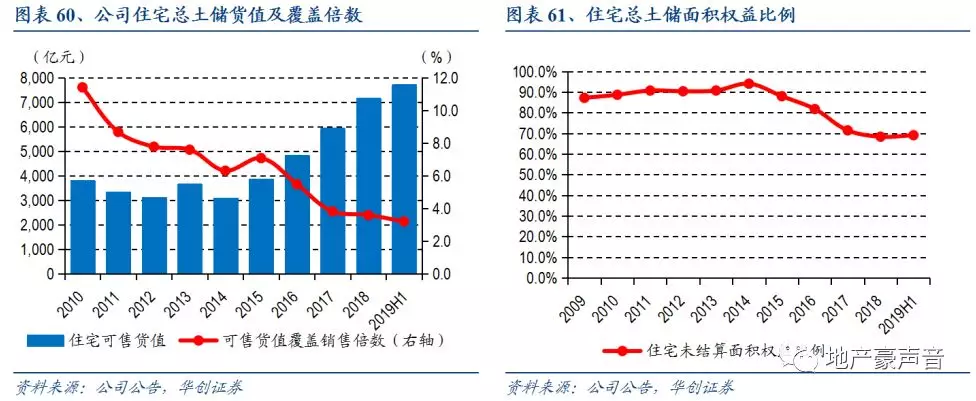

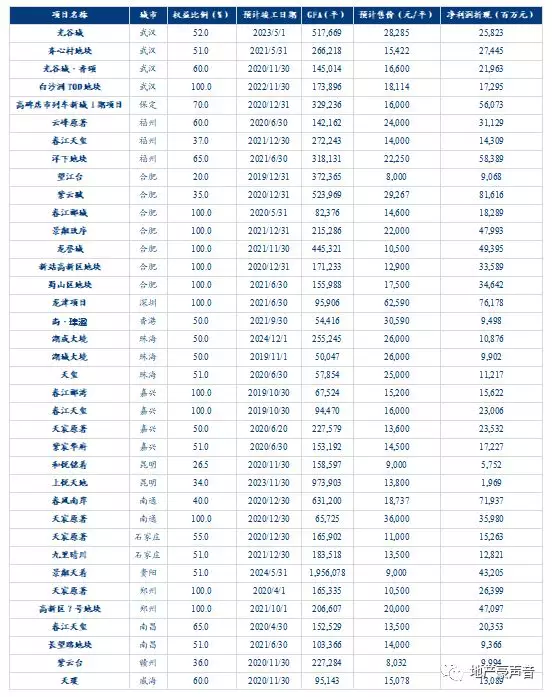

2 住宅开发:坚持一二线、稳健前行,土储丰富、资源优质

住宅开发,公司长期销售与业绩增速持续处于主流房企中上水平,在不下沉、控风险的情况下仍达到十年销售额CAGR29%、业绩CAGR25%,19年销售额2,425亿元、排名回升行业第十。15-18年连续4年加仓拿地,平均拿地额/销售额达73%;19年平仓拿地,但拿地力度(拿地额/销售额41%)处于主流房企中上水平,且权益比例回升至78%。截至19H1末,总土储面积7,301万方,其中持有型1,303万方;住宅5,998万方、权益比例69%,其中86%位于一二线;对应住宅货值1.02万亿元;可售面积4,528方,对应可售货值7,713亿元,覆盖2019年销售额3.2倍,处于行业中上水平。

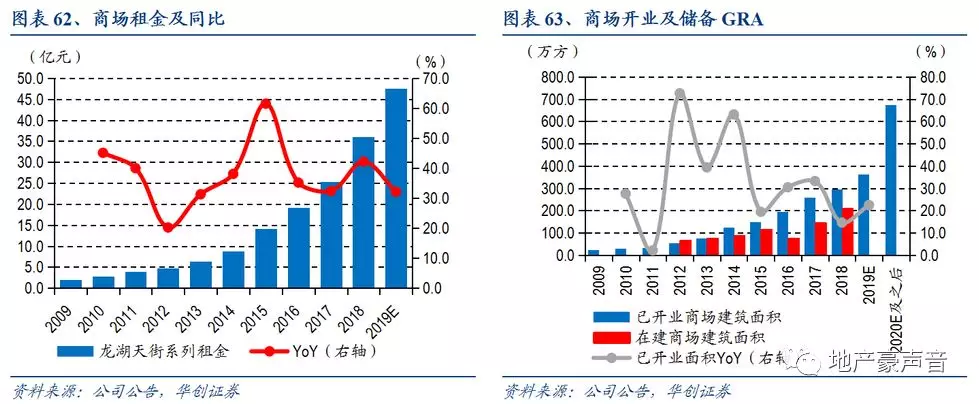

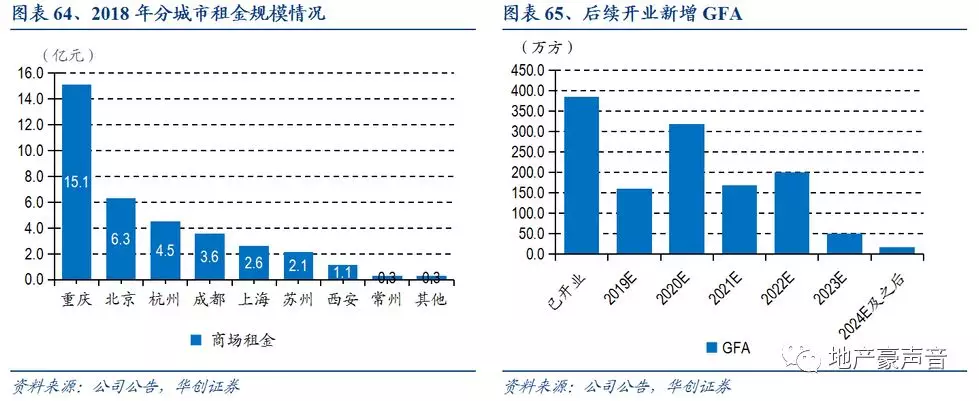

3 多元业务:商业业内领跑,长租初具规模,物管快速增长

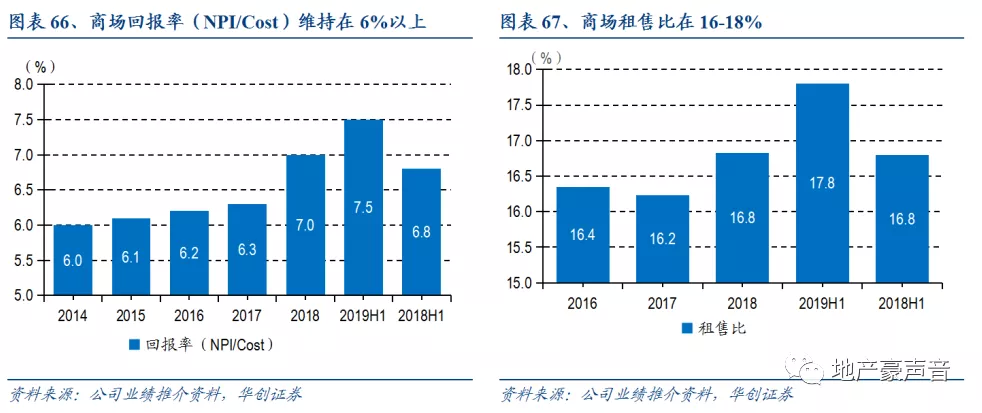

商业方面,目前商业品牌居行业前列,商场主要位于一线城市非核心、二线次中心区域。18年商场已开业29个、GRA296万方(对应GFA386万方)、租金36亿元(20E54亿);19H1末在手IP GFA1,303万方,待开业数量可观,预计19-22E开业GFA CAGR31%、租金CAGR 23%。长租方面,目前冠寓品牌居行业前三,已开业房源6万间、位于30城,20E租金20亿元。物管方面,龙湖智慧服务居18年物业百强榜第九,实现营收30亿元(20E60亿元)、5年CAGR36%;合同面积2.68亿平、5年CAGR79%。此外,近期公司收购绿城服务5%股权、并计划提至10%,未来双方合作值得期待。

4 财务&估值:境内外全投资级民营标杆,多元业务估值可观

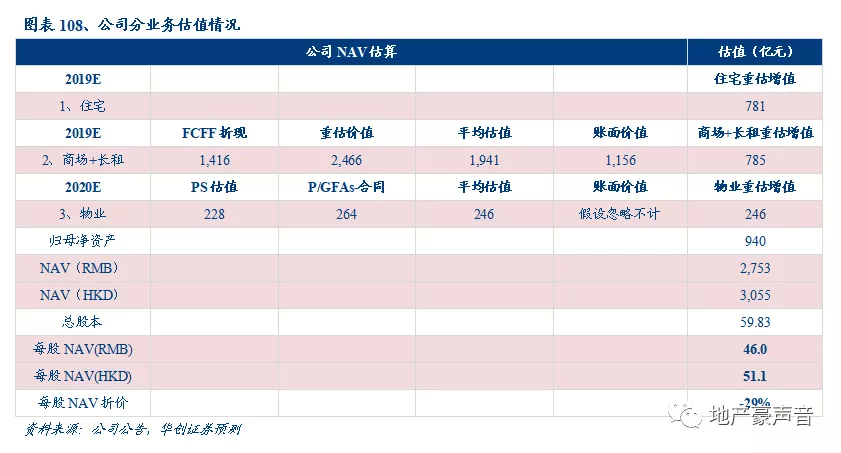

公司财务优势属民营房企之最:融资成本稳定在4.5-5.0%,净负债率稳定在50-60%,如EBITDA/利息支出、EBITDA/有息负债、现金短债比、资金使用效率及长债占比等指标也均引领行业,并获得标普/穆迪/惠誉等境内外全投资级评级。毛利率自15年起逐步回升,目前稳定在33%左右。19H1末已售未结2,470亿元(+20%),覆盖18年地产结算收入2.3倍。我们对公司开发(净利润折现)+持有(FCFF&市场比较法)+物管(PS&P/GFA)进行分部估值,对应增值分别为781、785和246亿元, NAV合计为2,753亿元(3,055亿港元),对应每股NAV46.0元(51.1港元),现价较之折价29%。

5 投资建议:龙跃云津上,泛舟山湖间,首次覆盖、并给予“强推”评级

龙湖集团作为行业龙头,25载稳健发展历程树立了公司守信笃行的市场形象;我们认为公司后续将继续凭借战略前瞻、精细运营、财务稳健和城市深耕四大特色稳健前行,同时多元业务表现也值得期待。我们预测公司2019-21年每股收益分别为3.32、3.92和4.79元,并按照NAV折价15%给予目标价43.40港元、相当于20PE10.0倍,首次覆盖、并给予“强推”评级

5 风险提示:房地产调控政策超预期收紧

一、公司概况:十年重庆深耕、十五年全国扩张,四大航道业务稳健发展

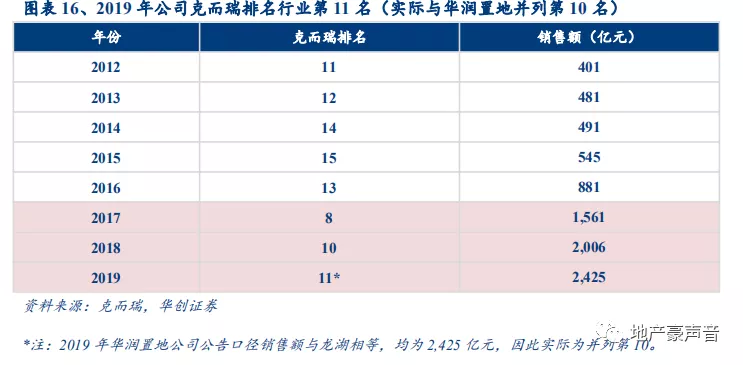

龙湖集团控股有限公司(下文简称龙湖集团)1993年创建于重庆,1997年在重庆开发首个住宅项目重庆龙湖花园南苑,一举打响产品口碑;2005年首次走出重庆、进入成都和北京,开启全国化布局。公司于2009年在香港联交所上市,股票代码0960.HK。2017年公司正式提出四大主航道业务,即“以地产开发为核心,商业运营、长租公寓租赁式住宅及智慧服务”。2019年公司地产销售金额2,425亿元,行业排名并列第10名*。

*注:克而瑞榜单中实际排名11,但以公司公告口径来看,龙湖集团与华润置地2019年度销售额均为2,425亿元,并列第10名。

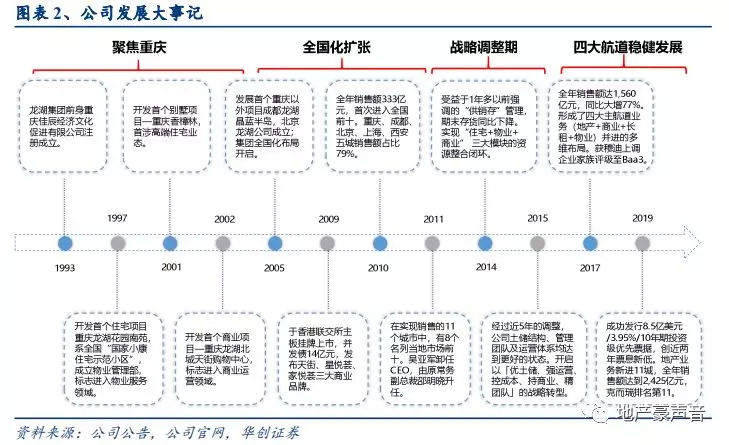

(一)发展历程:聚焦重庆-快速全国化-战略调整期-四大航道稳健发展

我们将公司发展分为四个阶段:

1)1993-2005年,聚焦重庆。公司在2005年之前主要聚焦在重庆发展,十年间以重庆龙湖花园南苑为首的一系列产品打响市场口碑,重庆深耕卓有成效;并在2004年,以当时不到20亿元的销售规模与世界500强旗下香港置地合作开发40亿元项目,获得当时先进的开发管理经验。

2)2005-2011年,快速全国化扩张。2005年公司进入北京、成都,并扩展环渤海区域;2006-2007年进入上海、并扩展长三角区域;2009年的上市打开资本市场融资渠道,加速发展。2010年公司销售规模达到333亿元,首次进入行业前十。

3)2011-2015年,战略调整期。这5年中公司销售增速放缓,规模在400-500亿元徘徊;原因主要在于2012和2014年的地产政策调控对早期储备的大体量郊区大盘产品去化率影响颇大,期间公司着力于优化土储结构、控成本、强运营。

4)2016-至今,四大航道稳健发展。2017年公司确立了四大主航道业务(地产+商业+长租+物业)并进的多维布局;同年地产销售额达1,560亿元,同比大增77%;并获穆迪上调企业家族评级至Baa3,资金面再受认可,成为国内民营房企中融资成本最低的公司之一。

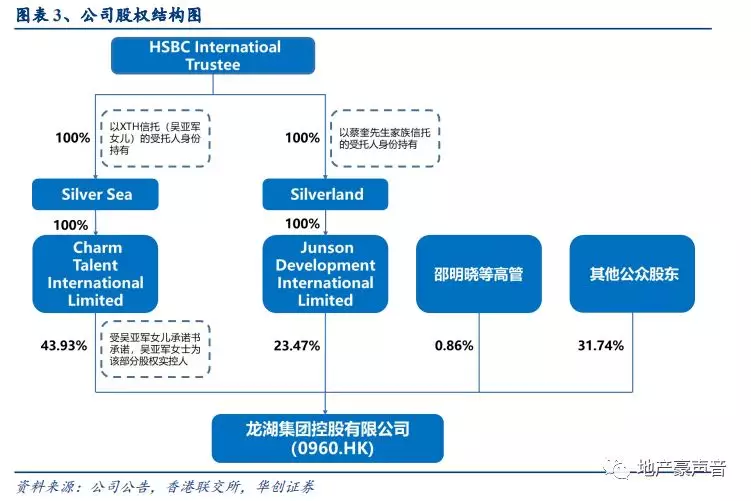

(二)股权结构:公司股权结构稳定,吴氏、蔡氏信托合计持股67.4%

公司2009年上市时便由吴氏、蔡氏两只家族信托共同控制,前者实际控制人为龙湖集团创始人吴亚军女士,后者则为其前夫蔡奎先生(已于2012年离婚);当时吴、蔡两人通过信托分别持有公司的45.51%和30.34%的股份,合计持股占比75.85%。2018年末,吴亚军将其所持吴氏信托转让给其女,同时其女无条件承诺由母亲行使公司股份投票权。截至2020年1月10日,吴氏和蔡氏信托分别持股公司43.93%和23.47%,邵明晓(0.61%)等高管合计持股0.86%;联交所公布蔡氏信托最近一次于2019年1月21日进行减持。

(三)激励机制:多元激励、制度完善,两次激励计划覆盖核心高管

公司的激励机制主要包括购股权计划和限制性股票激励,覆盖对象主要包括历任核心高级管理层;两者目前合计占比总股本7.41%,处于行业高位。

1)购股权计划自2009年开始四次实施,合计授出购股权数量3.17亿股,占比目前总股本5.3%;行权价格在8.28-12.528港元不等;截至2019H1末未行权9,010万股。

2)限制性股票计划采纳于2014年10月28日,8年内有效;具体实施方式是公司以现金于市场回购股份,并以信托形式代持,总股本占比不超过采纳日期的3%。截至2019H1,公司已于市场上合共购入1.15亿股股份,累计代价18.3亿港元,占采纳日期已发行股本约2.11%;未行权8,902万股。

二、公司特色:战略前瞻、精细运营、财务稳健、城市深耕

(一)战略前瞻:领先的战略管理理念和多元化转型

1、较早搭建职业经理人体系,多维度推进人才储备计划

公司一直具有较强的战略前瞻性和定力,当然过程中也经过一些调整期的波折。公司早在2005年谋求上市之时,就确定要走职业经理人道路,如2004年针对应届生的“仕官生”计划、2005年针对外部人才的“空降兵”计划等人才储备计划先后落地。后续一批中海系和华润系高管(包括陈凯、颜建国等)加入龙湖,公司注重成本管控、财务稳健、城市深耕等策略得到进一步深化。2011年吴亚军辞任CEO、邵明晓接任加快了职业经理人团队搭建步伐;并且在经历了2015-2016年的高管变动后,目前公司高管结构基本稳定。

2、持续调整战略以适应市场变化,组织迭代标准化成型

上文已经提到,公司自2011年起经历了近5年的调整期,其中调整方向主要分为以下5个方面:

1)团队迭代更替:公司2011年将三员优秀地区总经理任命为公司CEO、COO、CBO,而2010年这三个公司完成了全年集团销售的70%左右。因此,大部分地区总经理与团队的新任职造成了之前的效率损失以及团队动荡。而在2016年这个问已基本解决,5级以上员工离职率在4%-6%左右,满岗率和到到岗速度都在加快。

2)集分权微调:2013年之前,公司集团对于地区的支持和干预较多;2013年之后,在“强地区,精集团”的理念下,公司将许多责权利落到地区公司,配强PMO团队,取消集团的一些阶段性指标如集团营销月度指标等,并减少营销集权。

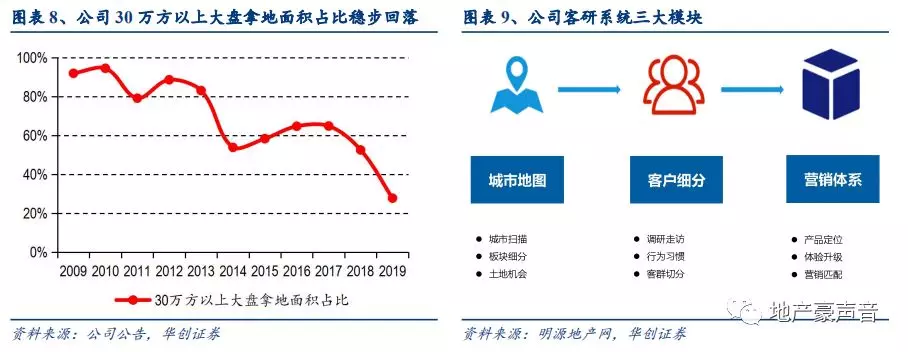

3)拿地策略调整:调整期中公司着力于原本的郊区大盘储备去化,保持产品竞争力的同时优化土储结构。从公司拿地面积来看,30万方以上大盘的占比从2009年的92%降至2015年的58%,2019年已经降至28%。小盘快周转的策略更适合后续市场的发展,公司轻装上阵后销售增速也持续加速。

4)地区布局更趋平衡:公司在2009年上市前后的拓展重点落于长三角,但同等销售规模之下贡献销售的地区公司较业内标杆如万科、中海仍存在一定差距,过度布局某一板块面临较大行业风险。因此,公司在2010年抓紧卖完郊区大盘中的低密度;同时尝试新进城市、布局商业以分散风险。

5)产品体系更新:集团开始成立“客户研究体系”,而目前公司的客研体系在业内领先。公司将客研分为城市地图、客户细分以及营销体系三个模块输出,其中包括子板块分析、客群切分、体验升级等细化内容;如公司将客群切为包括扎根、安居、功改等8个大类,根据收入、家庭结构、购房次数、配套需求等因素进行相应产品匹配。

3、行业内较早实践多元化发展,目前商业+长租业务已显成效

公司在以地产为中心的多元化业务方面也进行了较早的实践。2002年首个商业项目——重庆龙湖北城天街购物中心的开发标志着公司进入商业运营领域;2009年上市时公司已经提出除了住宅开发业务之外,另一重要策略是逐步增加收租物业的持有量,特别是购物中心。

经过近20年的发展,2019H1公司商场租金收入(包括天街等)21.1亿元,同比+25.7%;我们估算2019-2020年将分别达到48亿元和60亿元(包括物业管理费)。考虑到今年公司对旗下商场所有租户进行2个多月的租金减半,我们调降2020年租金规模至在54亿元(+17%)。预计后续公司商场运营也将恢复正常。

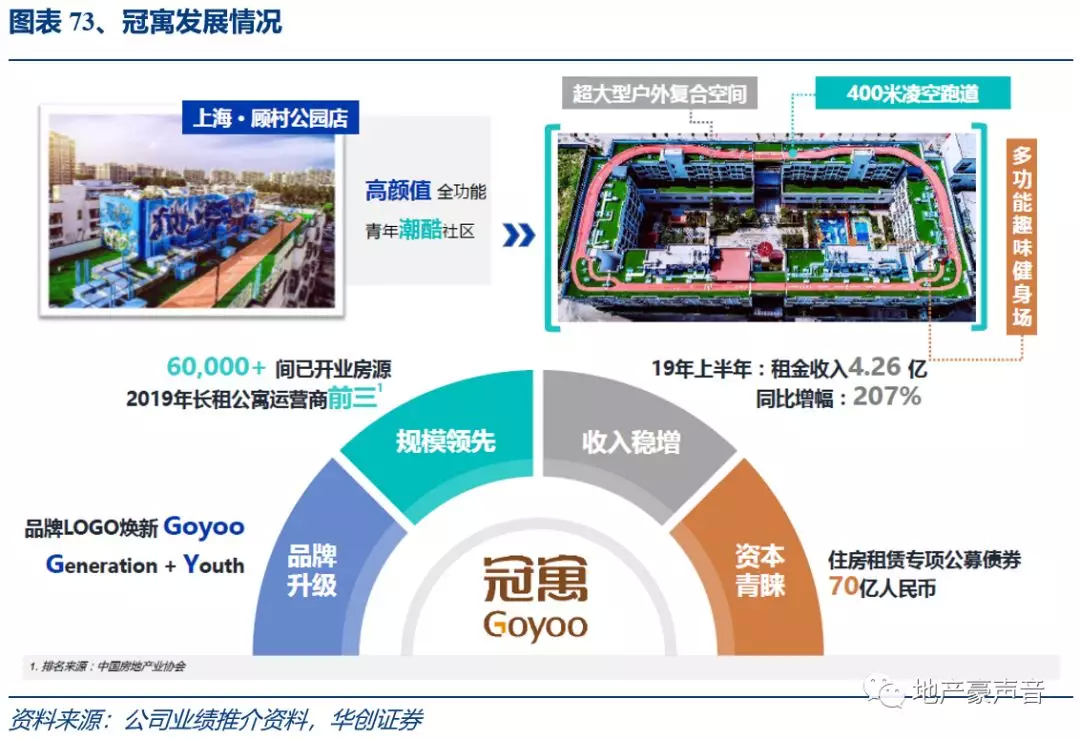

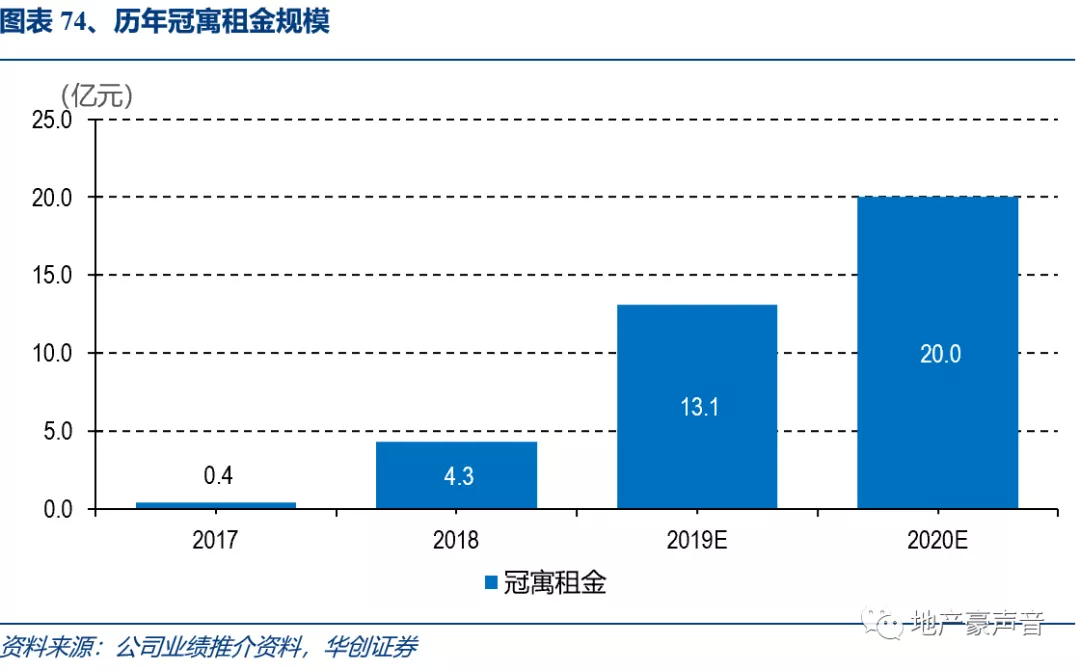

长租业务方面,冠寓品牌力居行业前三,我们预计在2020年达到20亿元租金规模。

*注:2020年1月30日,龙湖集团正式宣布,对旗下商场的所有商户,2020年1月25日(农历大年初一)至2020年3月31日期间,租金费用(含物管费、推广费)减半。

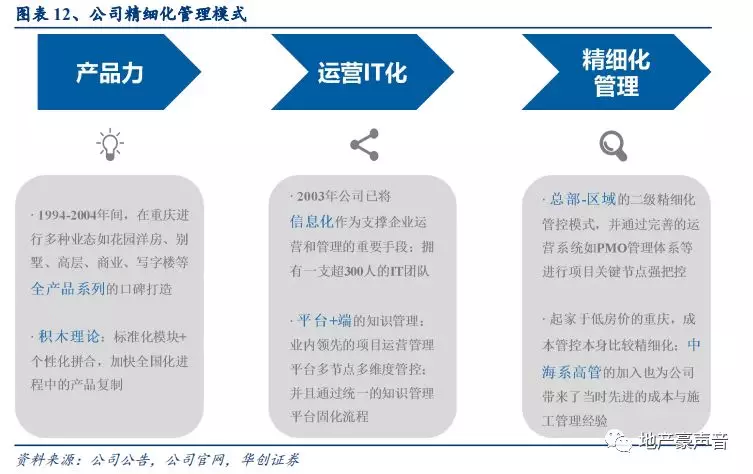

(二)精细运营:产品力+运营IT化+精细化管理

产品力:公司作为民营房企,起家于重庆,并且初创时选择做中高端产品;因此在内部竞争力和外部市场条件一般的情况下,选择通过产品系列打响市场口碑并完成扩张。公司在产品端的“积木理论”在业内领先,初期“不做首置,只做再改和豪宅”的定位,标准化模块+个性化拼合的经验在后期全国化扩张中显得不可或缺。

运营IT化:早在2003年,公司就将信息化作为支撑企业运营和管理的重要手段,目前公司拥有一支超300人的IT团队。具体来看,公司通过项目运营管理平台实现对项目进度、成本、采购以及分供方管理;并且通过集团内统一的知识管理平台进行不同业务模块、不同产品类型的沉淀,并在系统中固化。

精细化管理:一方面,公司采用总部-区域的二级精细化管控模式,并通过完善的运营系统如PMO管理体系*等进行项目关键节点强把控。另一方面,公司早年起家于低房价的重庆,成本管控本身比较精细化;中海系高管的加入也为公司带来了当时先进的成本与施工管理经验。

*注:PMO:Project Management Office,地区公司项目决策运营机构。

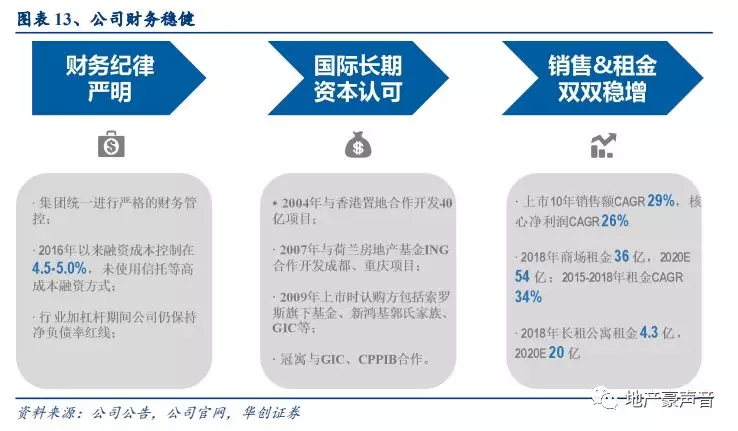

(三)财务稳健:民营房企融资标杆,平均融资成本低至4.6%

作为国内唯一一家获得全部三家国际信用评级机构(标普/穆迪/惠誉)投资级评级的民营房地产企业,并且成为境内外评级机构全投资级民营房企标杆,龙湖平均融资成本4.6%的背后是:

1)近20年的严明财务纪律。集团进行统一的资金把控,在行业加杠杆期间也仍保持净负债率50-60%红线,回款率始终保持80%以上。

2)优秀的境内外资本市场融资能力以及国际长期资本的认可。2004年以来,公司先后与香港置地、荷兰房地产基金ING、加拿大养老基金CPPIB和新加坡GIC进行项目合作,2009年上市时认购方包括索罗斯旗下基金、新鸿基郭氏家族、GIC等国际知名机构。

3)销售和租金双双稳增。上市以来地产销售额稳定增长,同时持有型物业租金的快速增长也将成为公司业绩的压舱石。

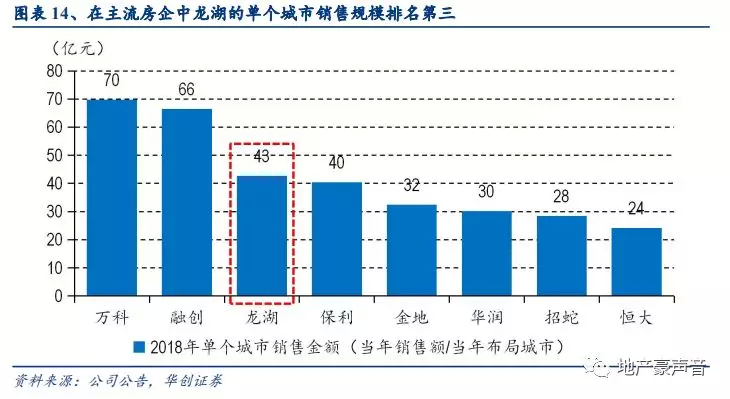

(四)城市深耕:深耕核心一二线城市,单城市销售额排名行业第三

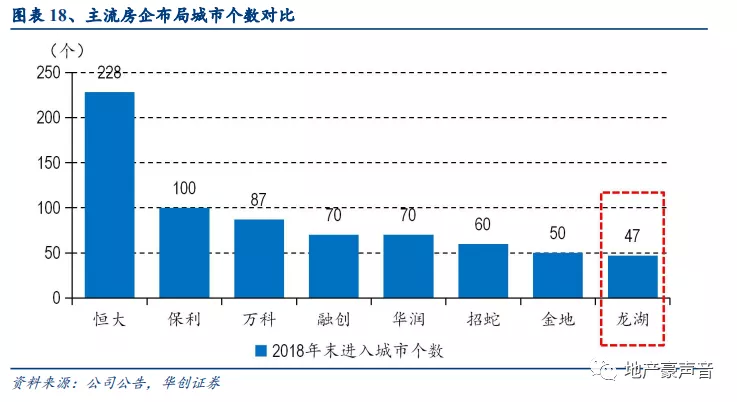

与万科一样,龙湖早期也将美国房企龙头帕尔迪(Pulte Homes)作为标杆,学习其围绕全国经济带布局以及城市聚焦的策略。横向对比来看,我们用当年销售额除以当年布局城市个数,那么在主流房企中,龙湖的单个城市销售规模排名第三、达到43亿元,仅次于万科的70亿元和融创的66亿元,而万科和融创的销售规模已经达到龙湖的2-3倍。此外,公司2018年在主流一二线18城销售排名位列当地前十,其中泉州、济南、厦门市占率*超过10%。

*注:城市销售规模采用克而瑞口径。

三、销售&结算:上市10年销售额CAGR29%、核心净利润CAGR26%,稳健前行

(一)销售:2015年以来销售重回高增长通道,过去5年销售额CAGR 45%

上文已经提到,公司在2011年之前进行了全国化快速扩张,之后进入了5年的调整期,销售排名也从2010年的行业第10名降至2015年的第15名。2015年公司土储结构优化、大盘库存逐步去化,当年销售额达到545亿元。之后公司调整拿地策略,30万方以上大盘占比逐步下降;并稳步进行城市扩张,从2015年的24个城市扩张至2019年末的58个城市,其中2017-2019年分别新进10城、12城和9城。在规模房企中,公司相对偏少的城市个数也为公司后续销售规模成长留下了相对更多的空间。

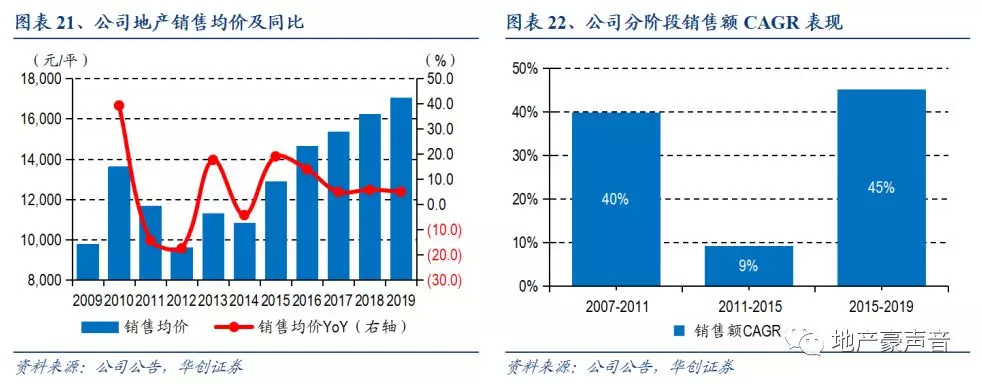

从销售增速来看,公司在2015-2019年的销售额CAGR高达45%,超过2007-2011年的40%。2018年公司销售规模2,006亿元,其中重庆、北京、杭州、成都等核心15个一二线城贡献68%,城市深耕卓显成效;2019年实现销售额2,425亿元,同比+20.9%,位列行业第10名(与华润置地并列第10名);对应实现销售面积1,424万方,同比+15.2%。

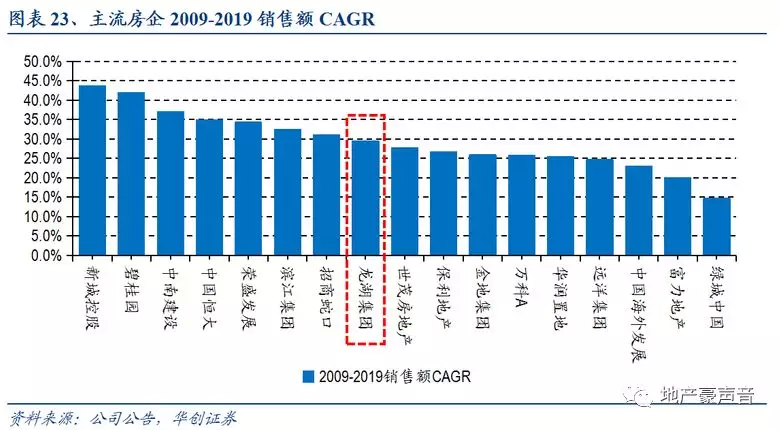

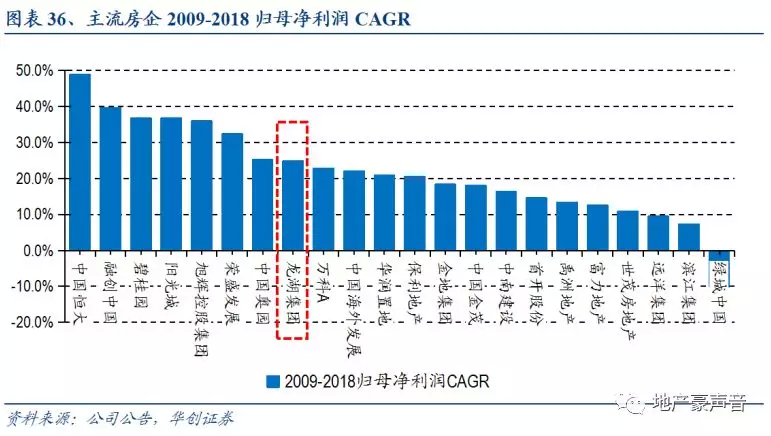

公司的特色在于稳健发展。拉长时间轴来看,2009-2019年,公司地产销售额实现CAGR29%,在17家房企中排名第9名,处于中等水平。但值得注意的是,公司在没有下沉、控制风险、保持销售质量的情况下,仍保持了行业中上水平的销售增速。

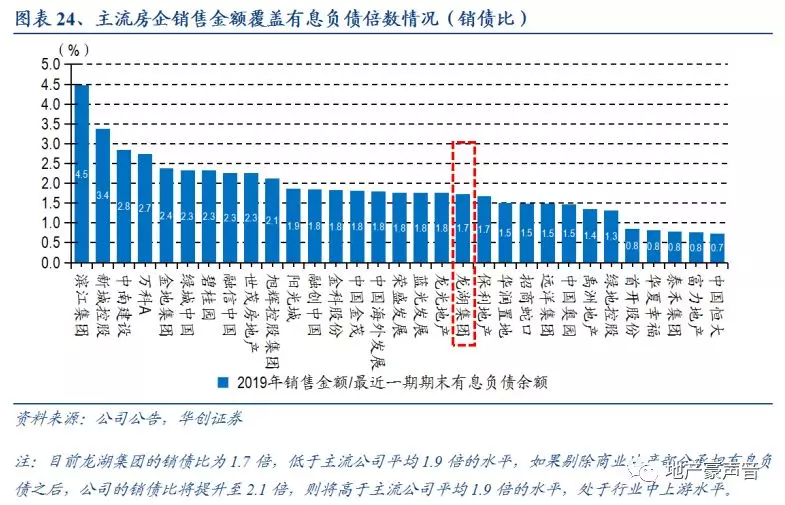

从销债比来看(销售金额/有息负债),公司的销债比为1.7倍,在31个房企中排名第19名,低于主流公司平均1.9倍的水平,其中值得注意的是主要由于商业地产沉淀较多资金,如果剔除商业地产承担的有息负债后销债比显著高于目前水平。我们假设商业地产部分的有息负债率(有息负债/总资产)持平于公司,那么可以估算出商业地产部分有息负债为265亿元,剔除该部分之后,公司的销债比将提升至2.1倍,则将高于主流公司平均1.9倍的水平,处于行业中上游水平。

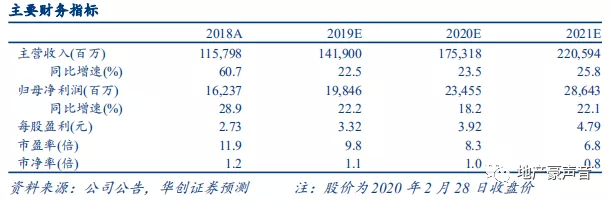

(二)结算:上市10年核心净利润CAGR26%,持续在稳健中保持较高增速

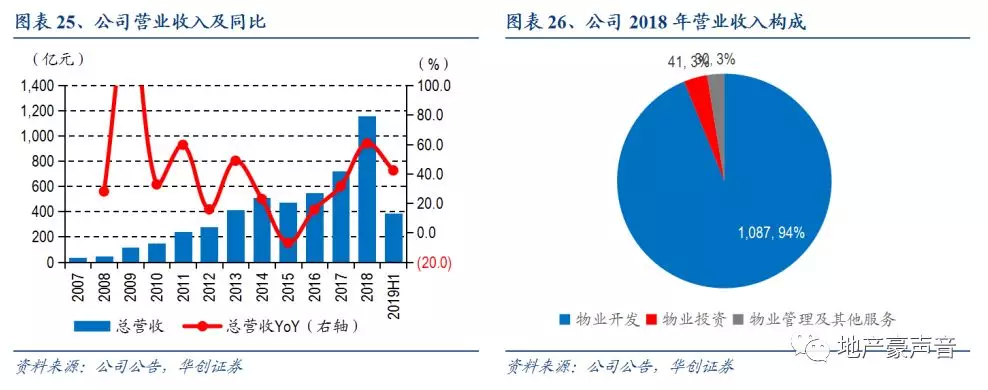

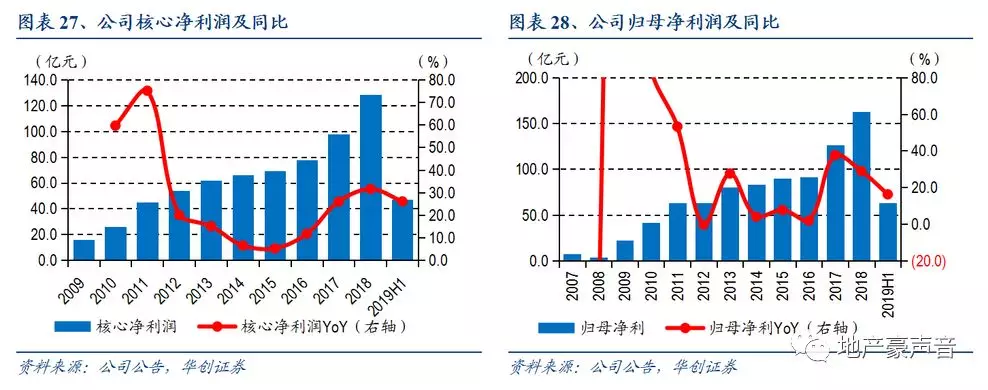

自2009年上市以来,公司9年间营业收入CAGR29.4%,归母净利润CAGR24.8%;核心净利润CAGR26.0%,并且从未出现负增速。2018年公司营业收入1,158亿元,同比+60.7%;其中地产结算收入占比93.9%,持有型物业收入(商场+长租)占比3.5%,剩余2.6%为物业管理收入。2018年度公司归母净利润162.4亿元,同比+28.9%;核心净利润128.5亿元,同比+31.5%。

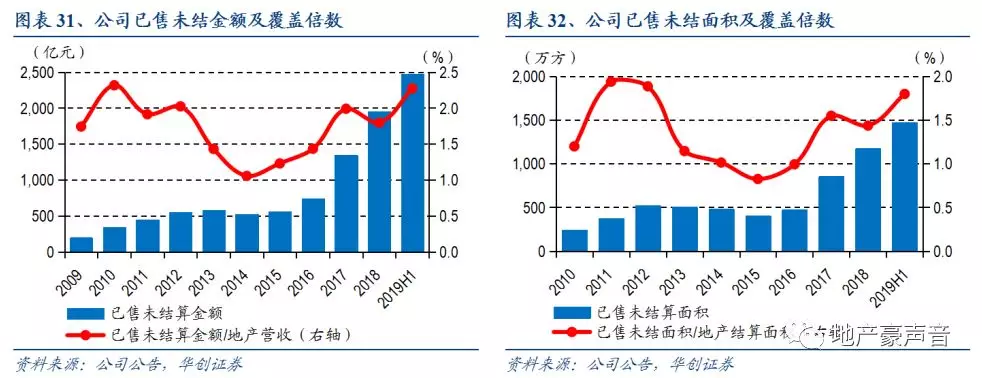

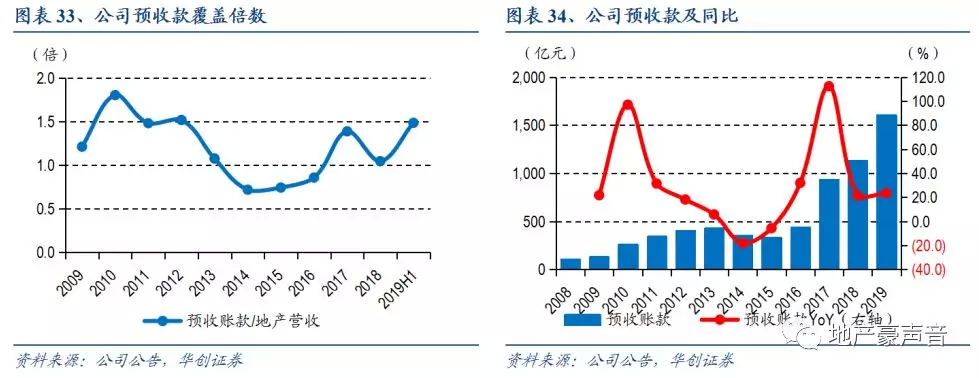

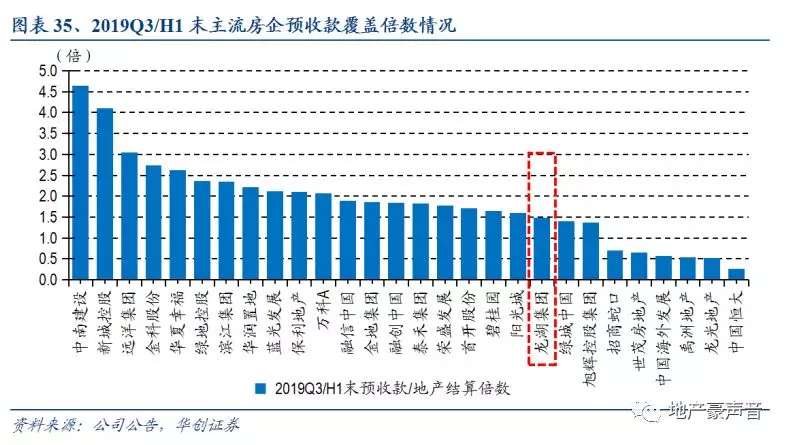

截至2019H1末,公司已售未结金额2,470亿元,同比+20.1%,覆盖2018年地产结算收入2.3倍,处于行业高位;预收账款1,612亿元,同比+23.5%,覆盖2018年地产结算收入1.5倍,为后续业绩释放提供有力保障。

从长期业绩增速来看,公司在2009-2018年归母净利润CAGR达到25%,在22家房企中排名第8名,处于中上水平,并且就稳健性而言高于排名在前的8家房企。

从预收款覆盖倍数来看,龙湖的预收账款覆盖地产营收倍数排名20名,在我们统计在29家AH房企中处于中下水平,主要由于并表比例原因。上文已经提到,公司已售未结覆盖倍数在2.3倍,与万科水平一致,处于行业较高位置。

四、土地储备:住宅总土储6,000万方、86%位于一二线,可售货值覆盖3.2倍

(一)拿地:城市扩张加速,拿地深耕一二线

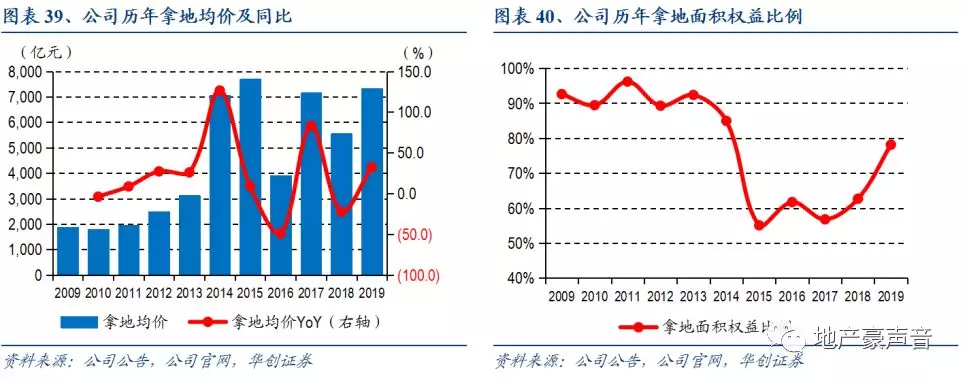

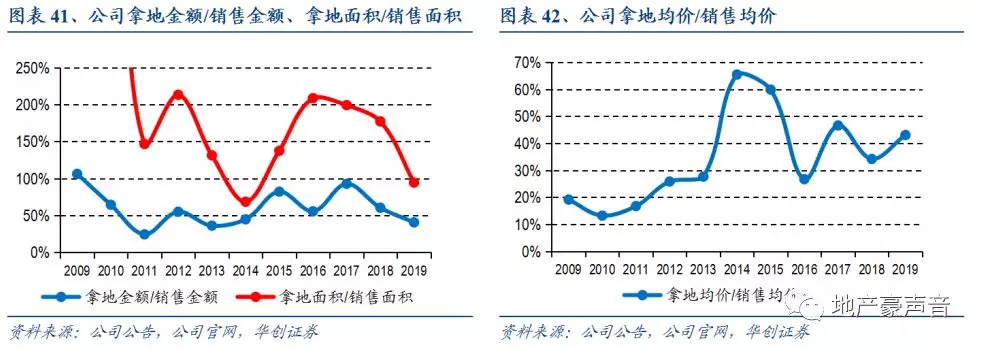

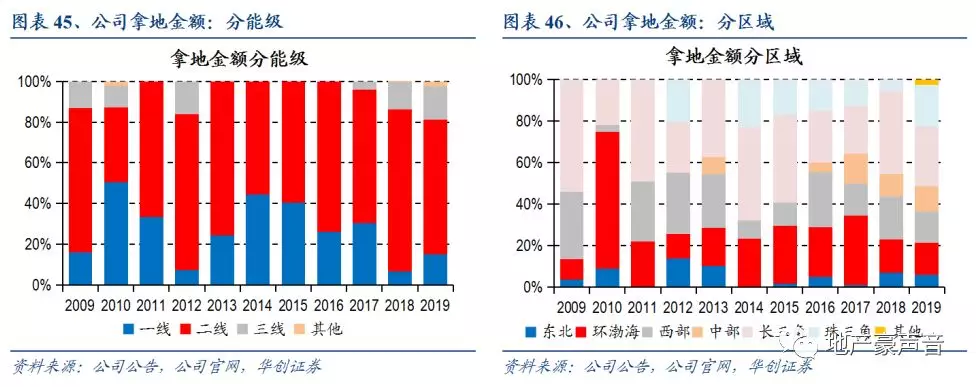

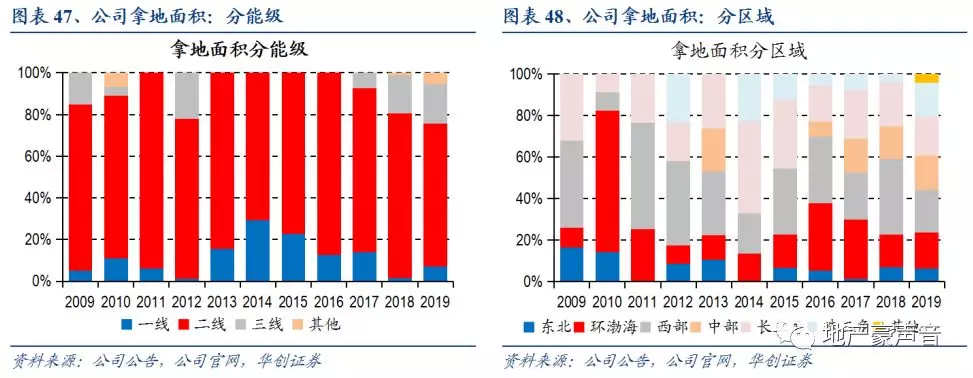

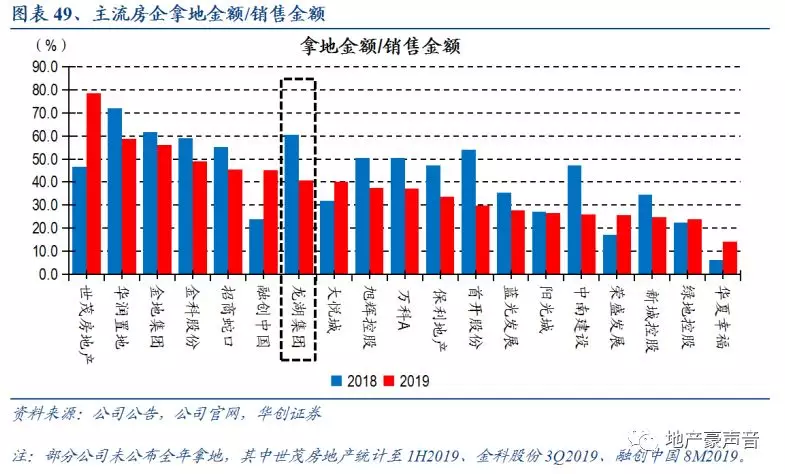

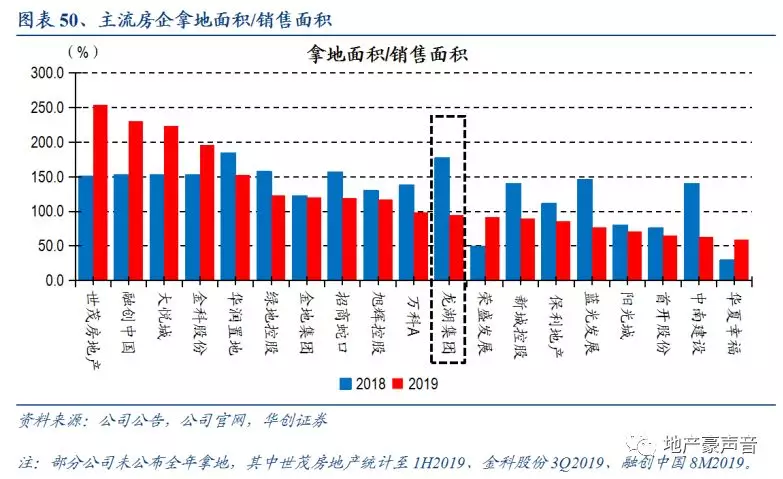

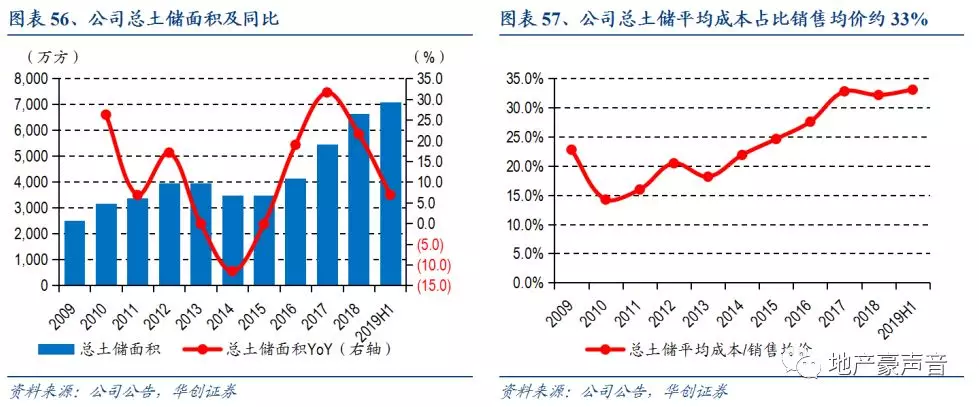

从拿地节奏来看,2015年公司调整期基本告一段落,拿地开始显著增加,当年拿地金额达到448亿元,占同期销售金额82%;后续连续三年加仓拿地,2015-2018年平均拿地金额占比销售金额73%,拿地面积占比销售面积180%。2019年随着销售增速放缓,公司选择平仓拿地,全年拿地金额986亿元,占比销售金额41%;拿地面积占比销售面积为94%。

从权益比例来看,在2015年降至最低点55%以来持续回升,2019年全年拿地比例回升至78%。

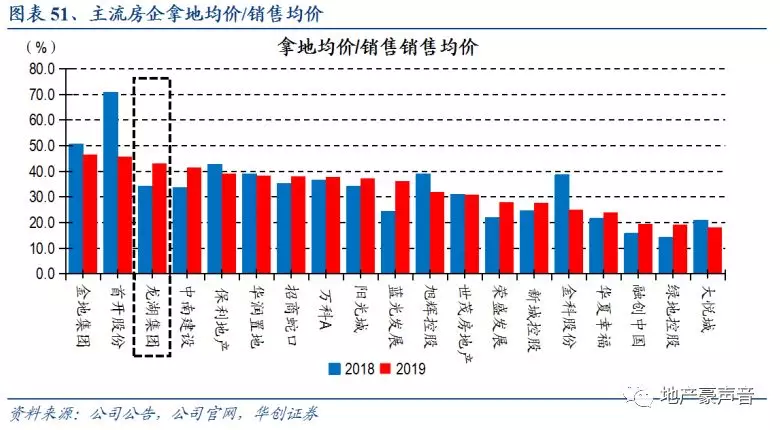

从拿地成本来看,2016-2019年平均拿地均价占比销售均价38%,整体成本可控;2017年拿地成本较高(拿地均价/销售均价47%)主要由于在香港、深圳等一线城市拿地,但我们测算这些一线城市地块的总体利润率仍有一定保障。

上文已经提到,公司2013年之前多拿一二线城市郊区大盘,2009-2013年拿地面积中平均30万方以上项目占比达到87%,并且试探性下沉至常州、绍兴、泉州等三线城市;而这些项目在2012年和2014年的政策调控中去化乏力。因此在2013-2016年中,公司拿地回归聚焦一二线中小盘项目,2017年开始结合所布局的城市圈强三线城市下沉,2019年公司一二线拿地金额占比81%,新进咸阳、漳州、中山、惠州等三线城市。

分区域来看,长三角、珠三角、环渤海和西部是拿地重心,2019年四个区域拿地金额分别占比29%、20%、15%和15%,近年中部区域拿地有所增加、长三角区域拿地有所减少。

横向对比来看,公司在2019年拿地力度(拿地金额/销售金额)处于中上水平,在已公布全年拿地的房企中排名第4。2018-19年全年拿地金额/销售金额分别为61%和41%,拿地面积/销售面积分别为177%和94%,拿地均价/销售均价分别为34%和43%,2019年拿地成本略高主要由于增加一线城市拿地。

*注:部分公司未公布全年拿地,其中世茂房地产统计至1H2019、金科股份3Q2019、融创中国8M2019。

(二)土储:住宅总土储6,000万方、86%位于一二线,可售货值覆盖3.2倍

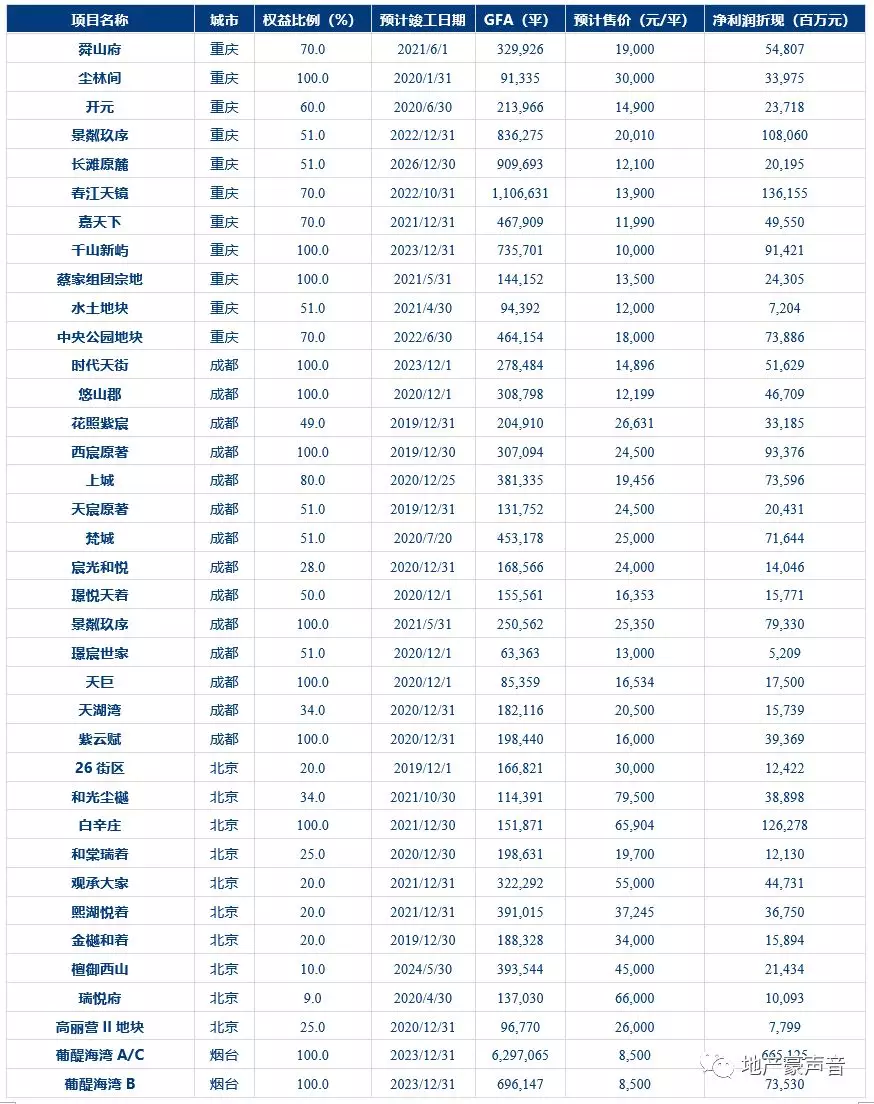

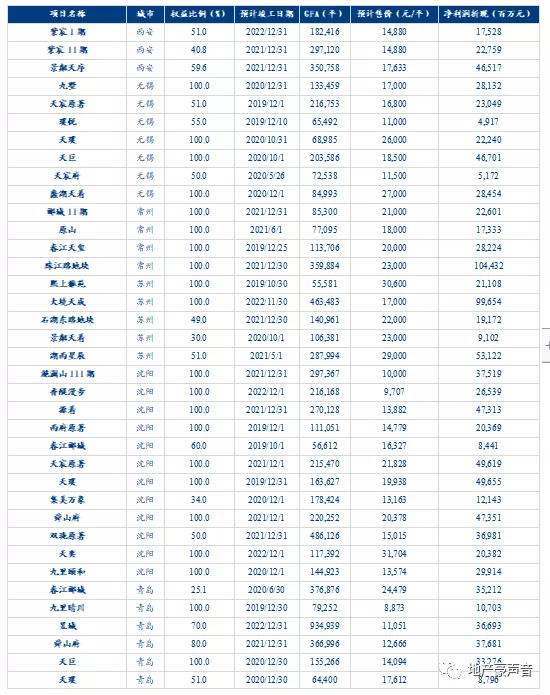

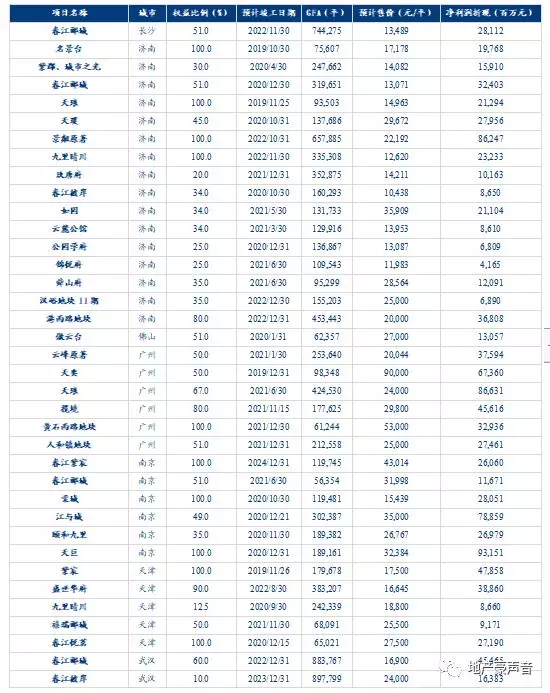

截至2019H1末,公司总土储面积*(包括商业等)7,301万方*,权益比例69%;平均成本5,632元/平,占比2019年销售均价33%,处于行业低位。

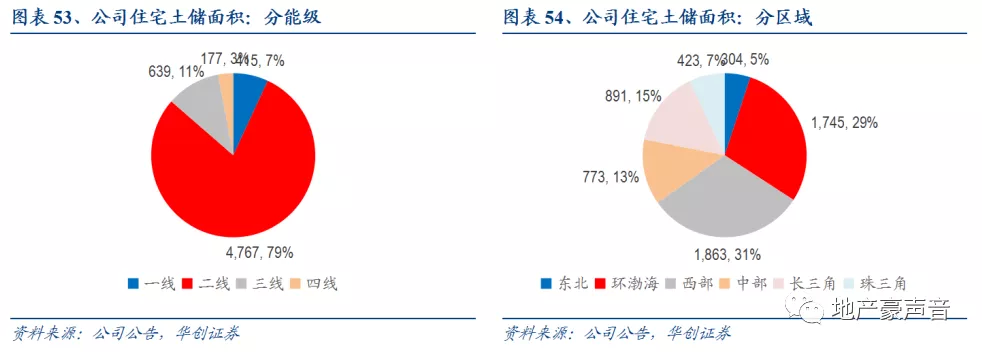

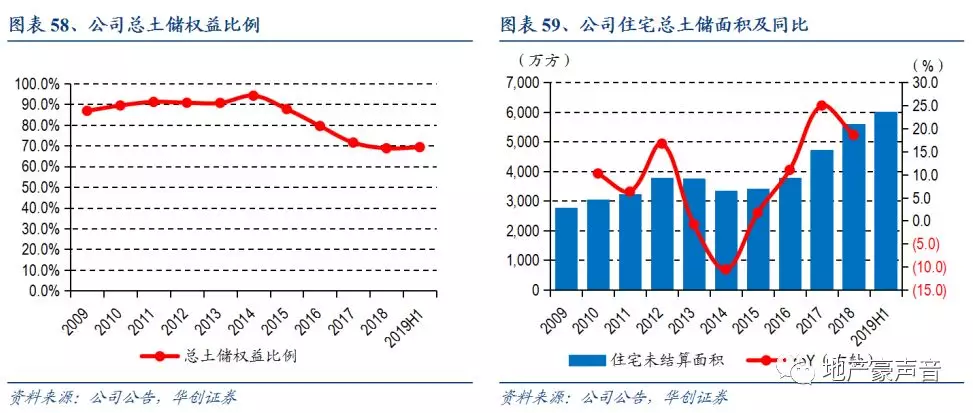

剔除商场、长租等持有型物业后,住宅类总土储面积5,998万方,权益比例69%。对应住宅总土储货值1.02万亿元。横向对比来看,公司2018年末土储面积覆盖销售面积倍数在4.5倍,处于主流房企的中等水平。

从住宅土储面积占比来看,其中一二线面积占比86%,三线面积占比11%。分区域来看,西部、环渤海、长三角和中部分别占比31%、29%、15%和13%,珠三角和东北合计占比12%;分城市来看,重庆和烟台单城市面积占比最高,达到16%和12%,布局的核心15城占比总面积的75%。

*注:此处公司总土储面积根据2019H1公司项目表明细计算得到,为已完工仍未出售建筑面积、发展中建筑面积与规划建筑面积三部分之和。

剔除住宅的已售未结面积后,2019H1末公司可售面积4,528方,按照销售均价1.7万元/平估算对应可售货值7,713亿元,覆盖2019年销售额3.2倍;优质且充裕的土储将保障公司未来销售稳定增长。

五、多元化业务:商场+长租+物管业内规模领先,未来估值贡献可观

(一)商业运营:2020E租金规模54亿元,过去4年租金CAGR34%

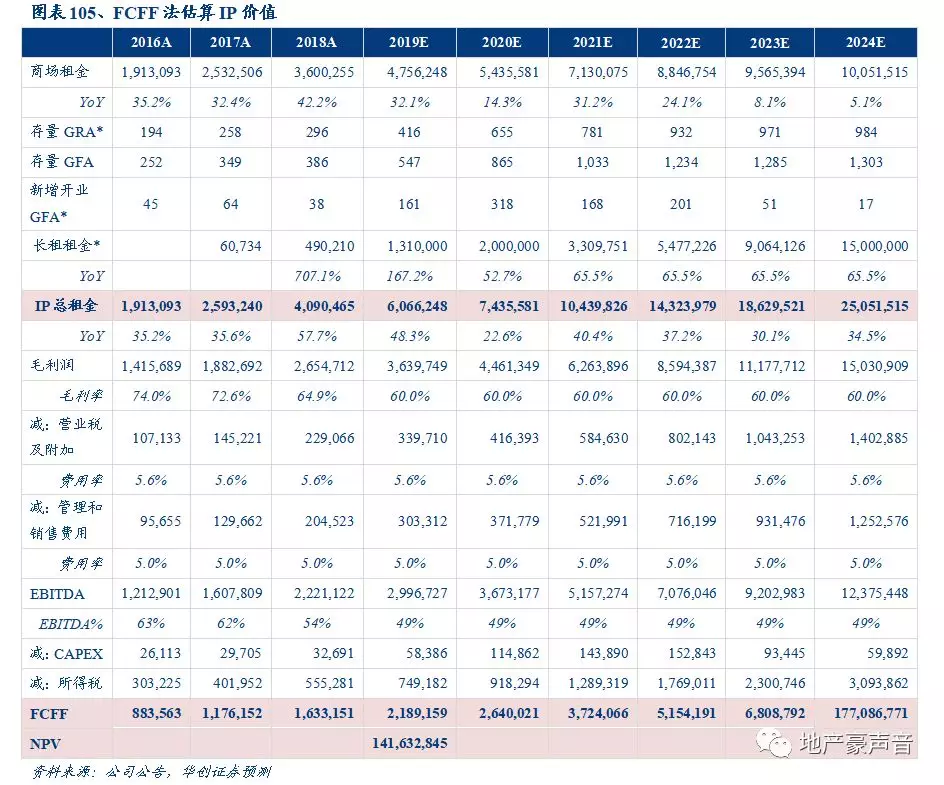

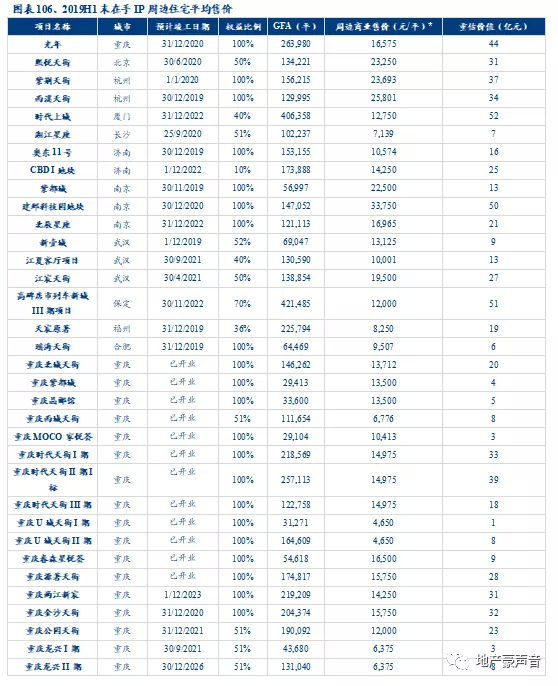

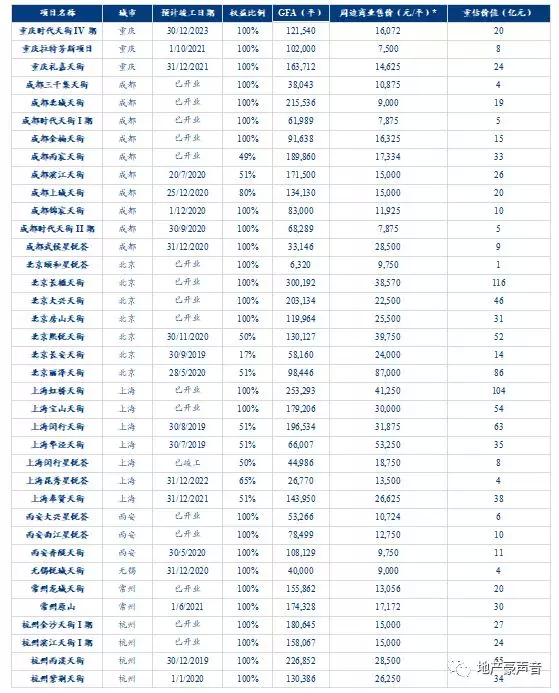

2018年末公司已开业29个商场,合计GFA386万方,GRA(不含停车场建面) 296万方;预计2019年开业GRA362万方,2020年及之后开业GRA合计675万方。根据公司2019H1末的项目明细表,公司在手投资性房地产(Investment property,以下简称IP)GFA合计1,303万方,包括商场、长租和停车场等业态。已开业商场分布于重庆、成都、北京、杭州、上海等8个城市,在持有型物业发展方面也秉承了城市深耕的战略。根据2019H1末的项目进度,我们预计未来3年公司持有型物业新增GFA CAGR在31%,对应的租金CAGR约23%。

注:GFA指总建面、GRA为GFA剔除停车场面积。

2018年度公司商场租金收入36.0亿元,其中重庆(12个)和成都(5个)分别占比42%和18%。商场租金在2015-2018年实现了CAGR34.1%。我们根据过去4年上半年租金平均占比全年46%,估算得到2019年预计租金47.6亿元,同比+32%。

考虑到公司主动将今年1月25日-3月31日商场租户租金减半,因此我们调低原先预计2020E租金60亿元至54.4亿元(对应同比+14%)。但我们认为公司商场也将恢复正常运作,长远来看公司商业运营能力仍是公司重要的核心竞争力之一。

2016年至今公司商场租售比稳定在16-18%,略高于华润和大悦城的15%。此外,公司商场回报率(NPI/Cost)已从2014年的6.0%提升至2019H1的7.5%,超出2019H1资金成本3pct;预计随着成熟物业的增加,后续回报率仍有望提升。

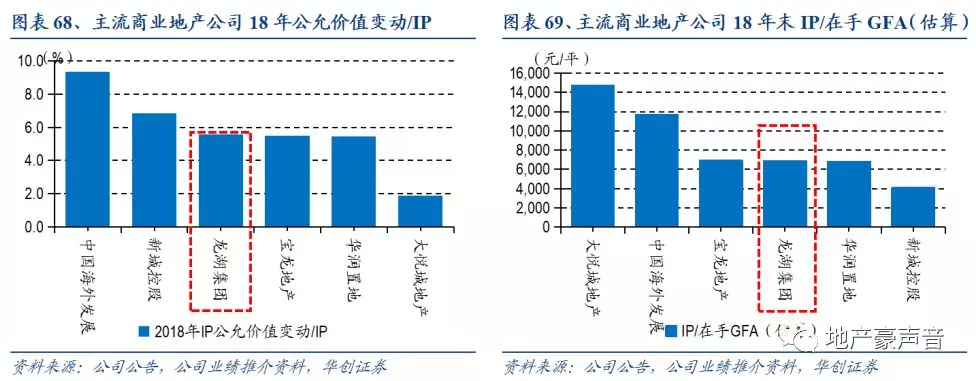

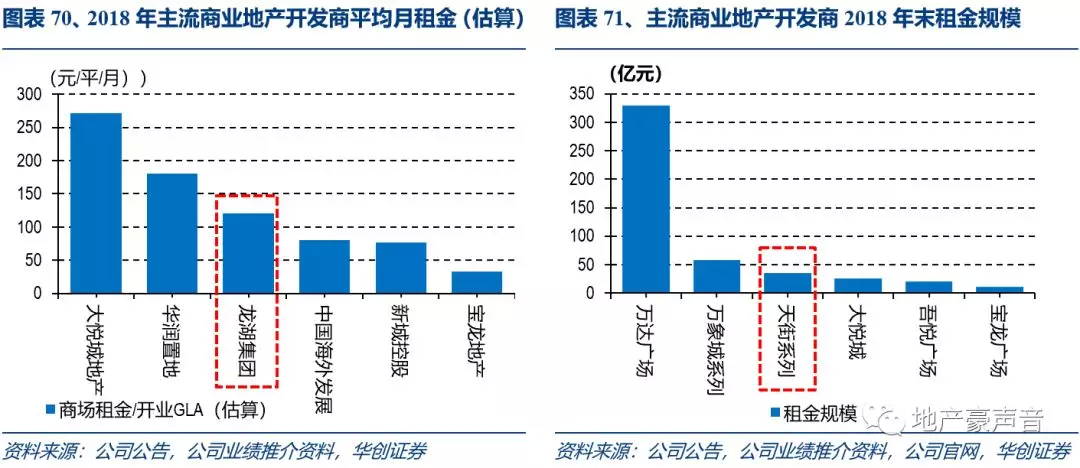

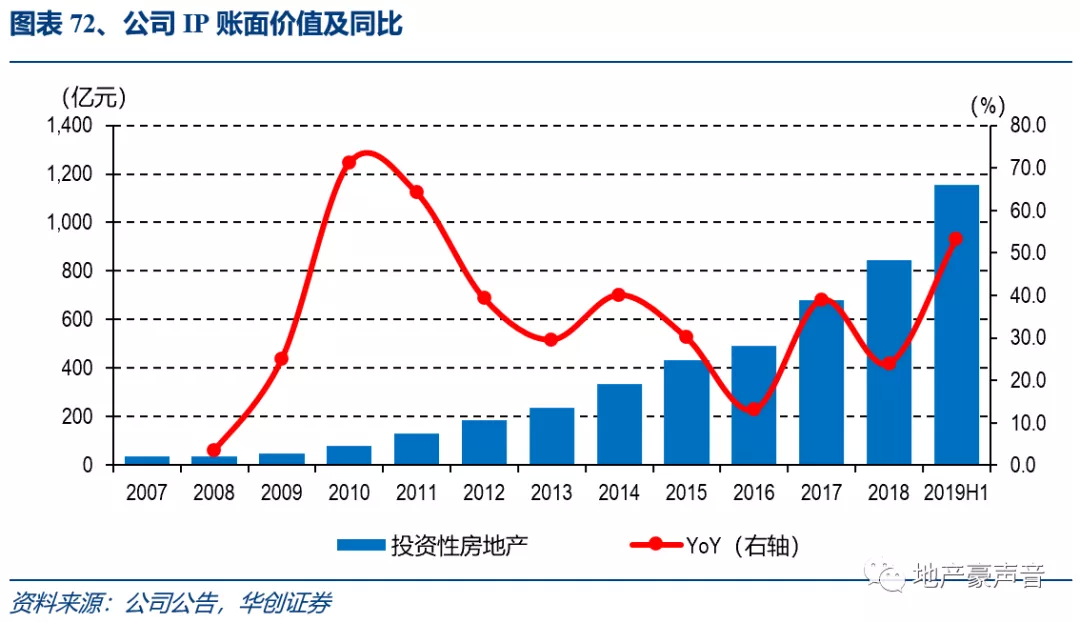

此外,2019H1末公司IP账面价值为1,156亿元,同比增长+53.3%,上市10年的CAGR为37.8%。我们对主流房企的IP进行了面积口径的统一*,并进行指标估算对比。从公允价值变动/IP来看,公司5%左右的比例处于合理水平;从公司口径IP价值重估来看,截至2019H1末公司IP总土储为1,303万方(GFA口径),对应在手IP均价8,872元/平(GFA口径);而公司IP主要布局一线非核心区域、二线次中心区域,显示公司的IP重估口径仍较谨慎,预示着后续IP仍有较大的上行重估空间;从已开业商场租金/开业GLA来看,龙湖约在120元/月/平,处于合理水平。

注:假设GRA=77%*GFA,GLA=65%*GFA。

(二)长租公寓:2020E租金规模20亿,规模行业前三

公司自2016年推出长租公寓品牌“冠寓”,2017年实现租金仅4,079万元,2018年已经增至4.3亿元,2019H1达到4.26亿元、同比+207%;预计在2020年达到20亿。截至2019H1末,冠寓品牌影响力排名行业前三(来自中国房地产业协会),已开业房源6万间,布局全国30余个一二线城市。

(三)智慧服务:龙湖物业合约管理面积2.68亿平,行业排名第九

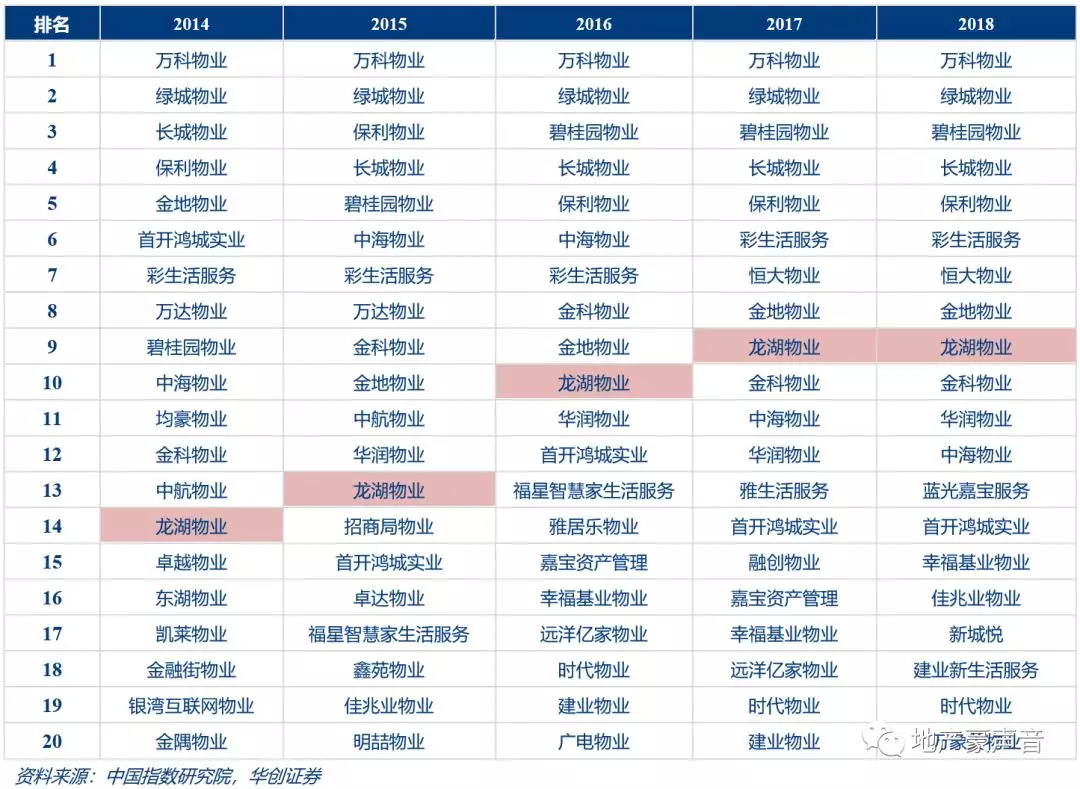

截至2019H1末,龙湖智慧服务(物业管理)累计进入73个城市,超过龙湖中期末布局的55个城市,表明公司外拓面积能力较强;龙湖智慧服务服务家庭240万户,10年客户满意度均在90%以上。2018龙湖物业在中国物业服务百强企业综合实力排名中位列第九,并获得2018中国物业服务百强企业经营绩效第三名及科技物业领先企业等。

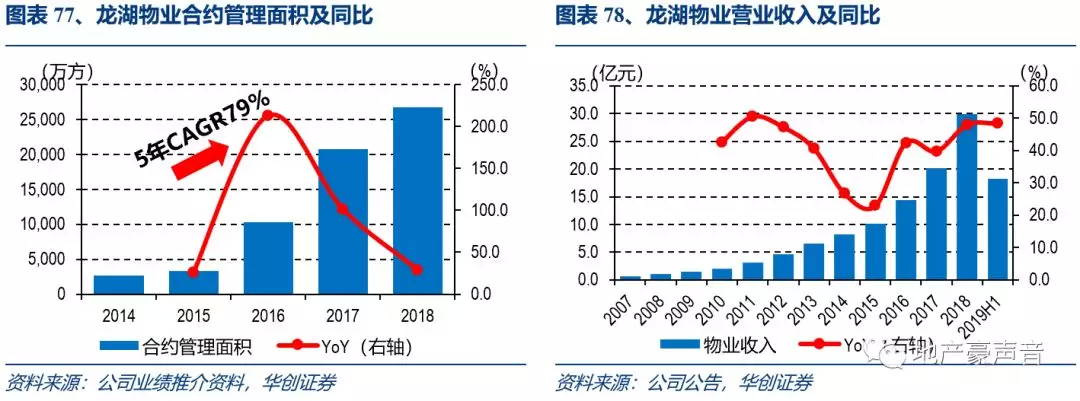

截至2018年末,龙湖物业合约管理面积2.68亿平,实现5年CAGR达79%。2018年龙湖物业实现营业收入*29.9亿元,同比+48.0%,实现5年CAGR达35.6%;2019H1营业收入18.3亿元*,同比+48.3%。

注:此营业收入包括物业管理及相关服务、以及其他少量分部收入。

此外,2019年12月29日,公司公告将通过买入已发行股份和认购新股的方式,持有绿城服务集团有限公司(2869.HK)10%的股份;其中公司先以10.76亿港元买入绿城服务1.39亿股股份,占比5%,于2020年1月6日前完成交割,同时委任一名非执行董事;此后,公司将在2020年6月30日前完成5%配股认购。后续,不排除公司与绿城服务在物业管理方面的深度合作。

六、财务预测&估值分析:财务优势明显,已售未结充裕,现价较每股NAV折价29%

(一)财务分析&盈利预测:利润率稳定、财务优势明显,已售未结充裕

1、利润率稳定,已售未结充裕锁定业绩释放

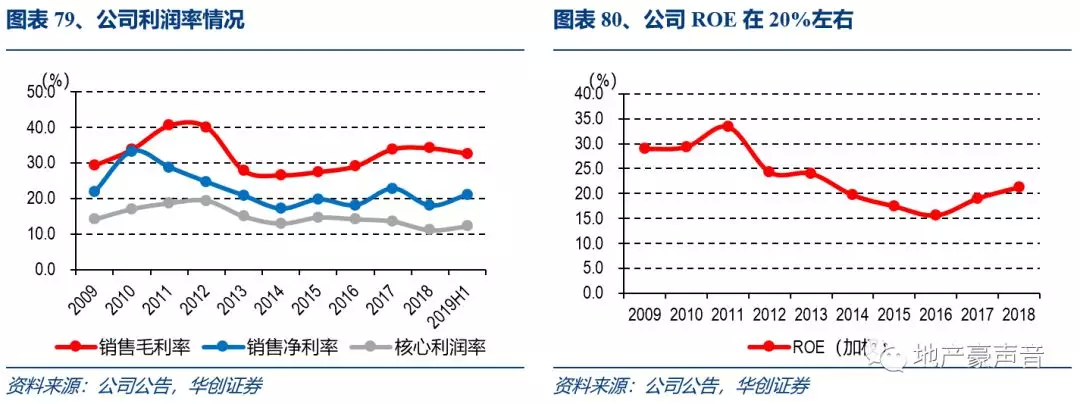

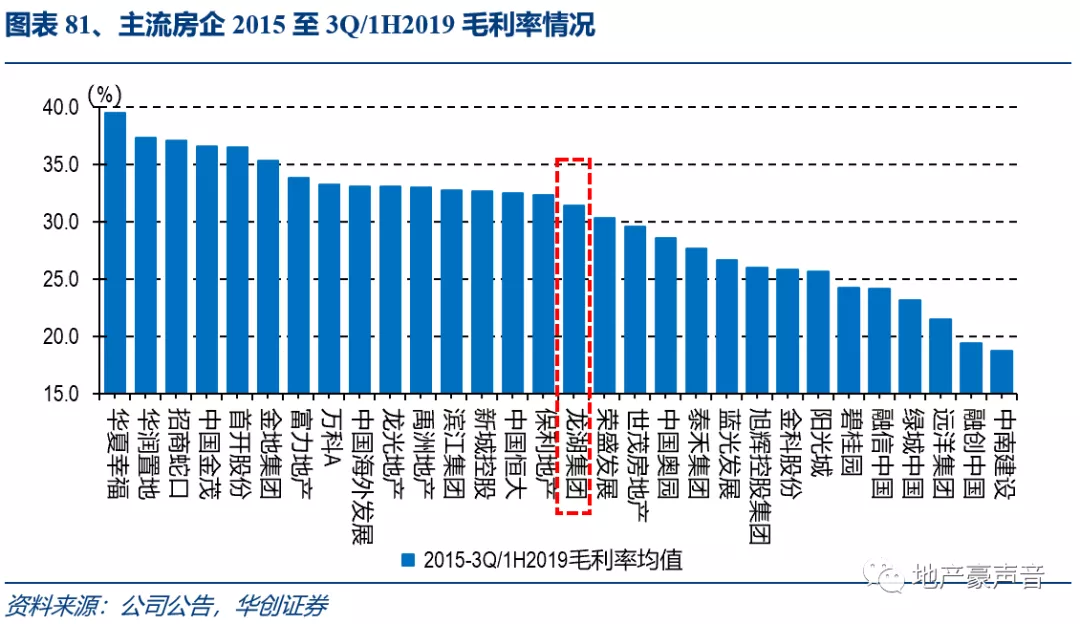

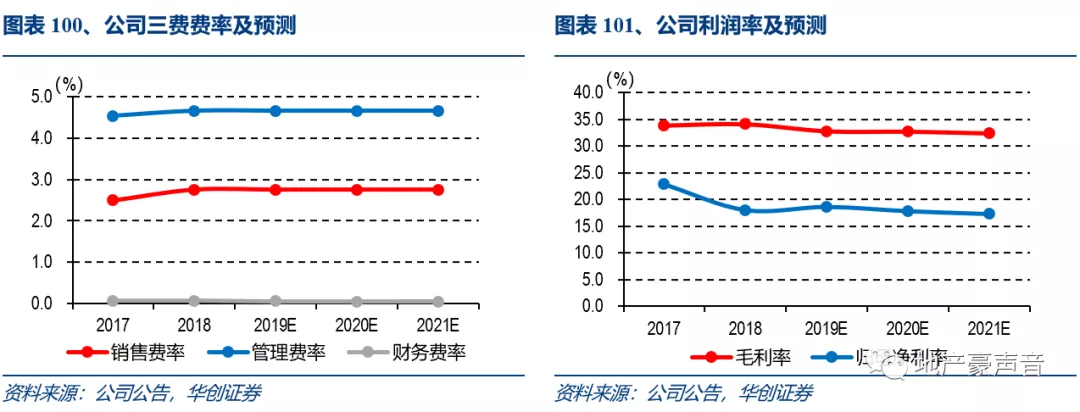

公司毛利率自2015年开始逐步回升,目前毛利率稳定在33%左右;由于每年投资性房地产公允价值变动导致销售净利率在较高的位置、基本处于18-20%;2018年与2019H1核心利润率分别为11.1%和12.2%,处于行业中上水平。从2015年以来平均毛利率来看,公司在30家房企中排名第16名,处于中等水平;考虑到公司自2015年以来销售均价每年仍至少有5%增长,并且拿地均价占比销售均价均值在38%左右,后续3年中利润率或将稳中略降。此外,公司ROE稳定在20%左右。

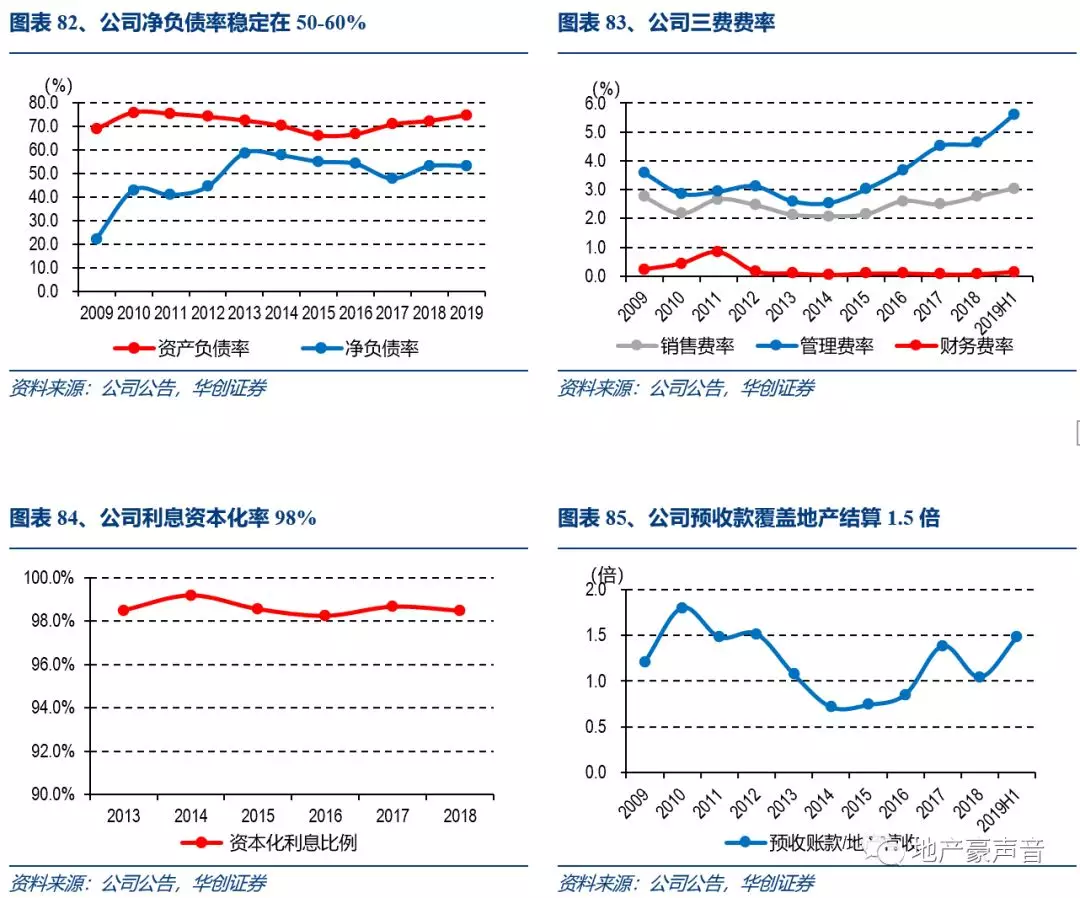

2019H1公司三费费率为8.8%,总体处于行业平均水平;其中财务费率一直接近于0,主要源于公司净负债率较低、融资成本较低、以及利息资本化率一直保持在98%左右;管理费率5.6%,近几年有所提升。截至2019H1末,公司资产负债率74.7%;净负债率53.0%,后续也将维持在50-60%的区间。截至2019H1末,公司预收款覆盖地产结算金额1.5倍,已售未结金额覆盖2.3倍。

2、财务成本处于民营房企最低位,过去4年平均分红率达31%

公司在财务管控方面一直是业内标杆,并是境内外评级机构全投资级民营房企标杆,我们对比了几个财务指标,龙湖均处于行业领先地位。

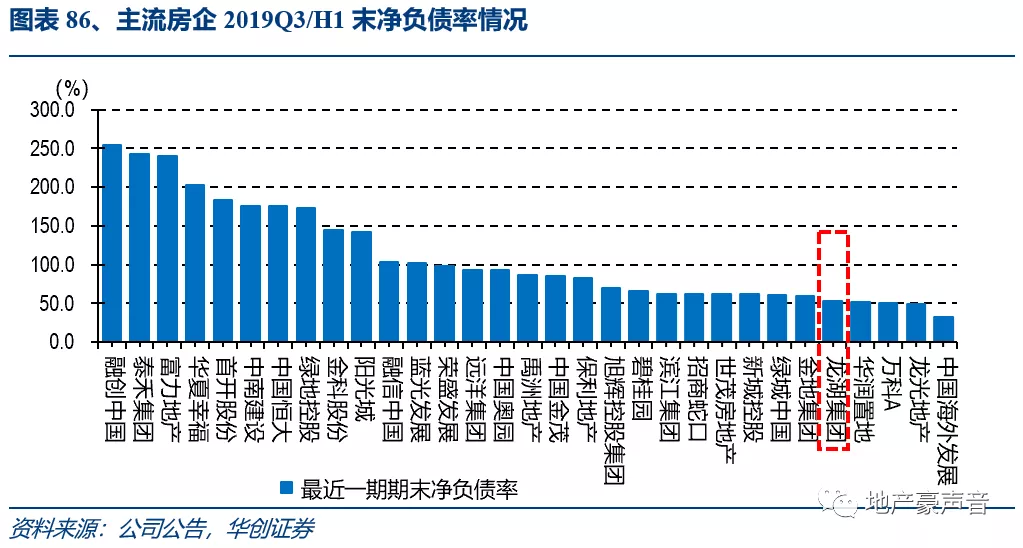

1)净负债率:公司在31家房企中排名倒数第5,属于民营全国性房企中最低;2019H1末为53.0%,并且常年稳定在50-60%,处于行业低位,体现了公司对于杠杆率的严格管控。

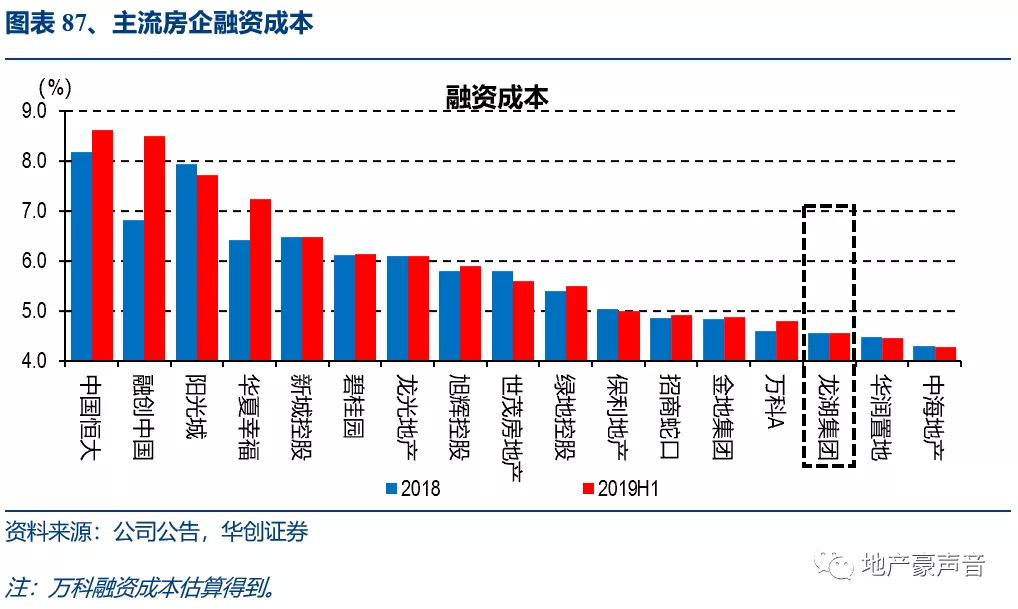

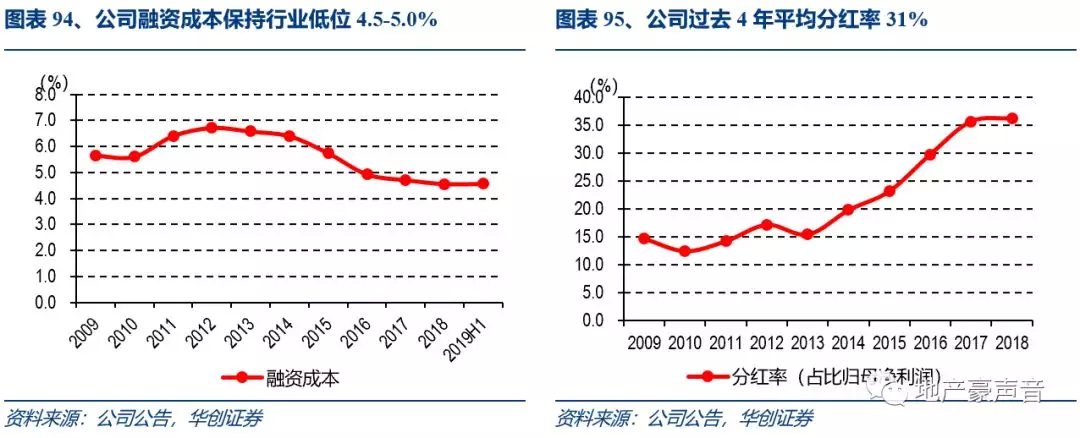

2)加权融资成本:自2016年以来公司融资成本控制在4.5-5.0%,2019H1融资成本4.56%,处于行业低位,在主流房企中仅略高于华润和中海,为民营房企最低,体现了公司强大的财务管控能力。

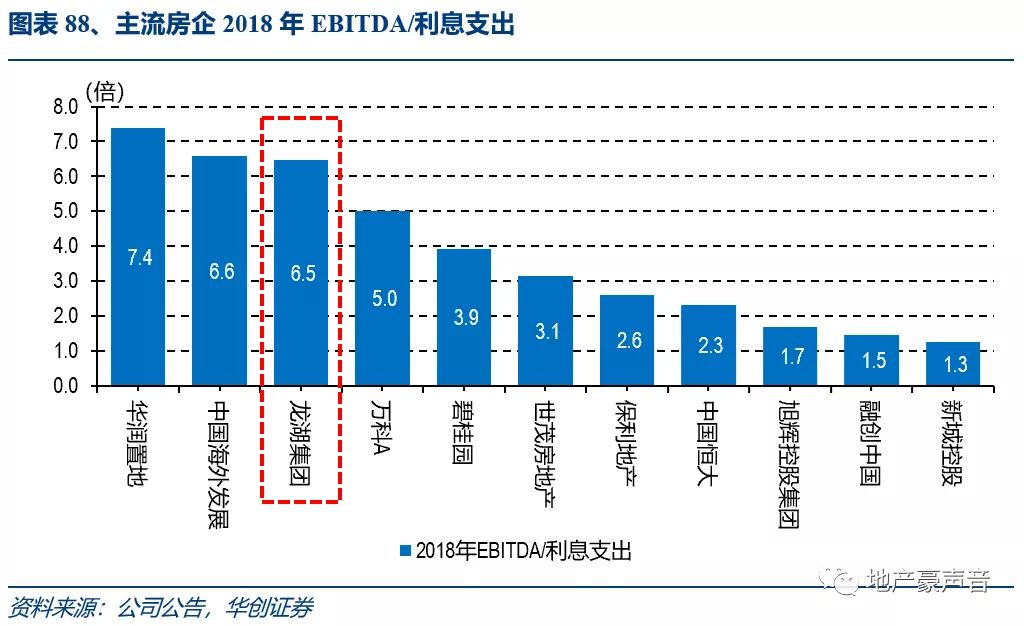

3)EBITDA/利息支出:公司2018年EBITDA/利息支出倍数为6.5倍,处于行业高位,仅次于中海和华润,体现了公司强大的偿债能力。

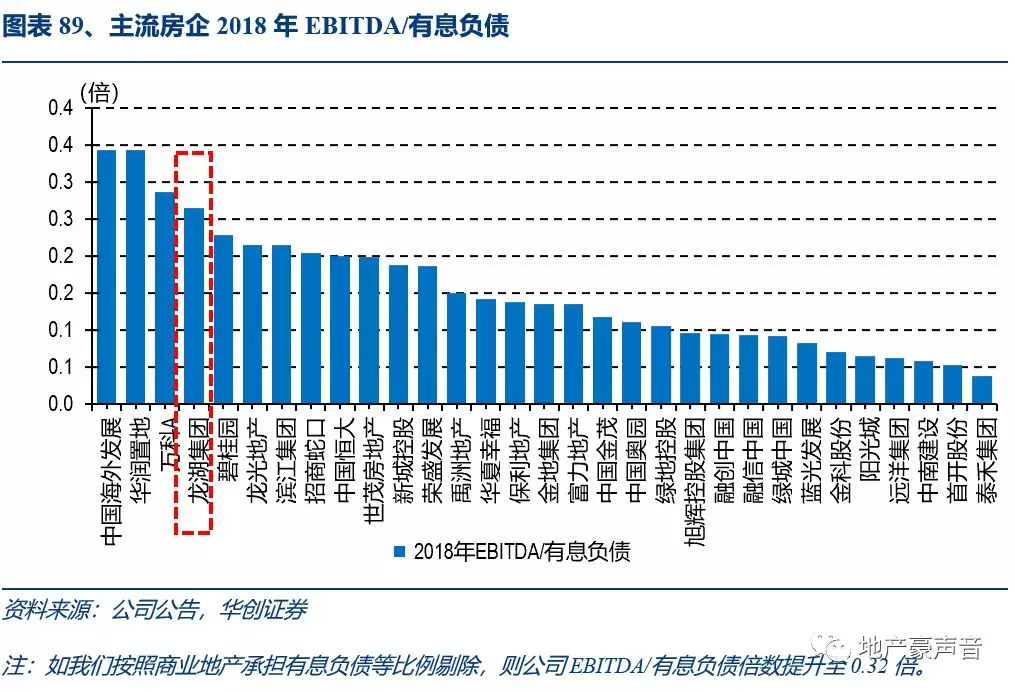

4)EBITDA/有息负债:公司2018年EBITDA/有息负债倍数为0.26倍,在31家房企中排名第4,处于行业高位,仅次于中海、华润和万科。并且,如我们按照商业地产承担有息负债等比例剔除,则公司EBITDA/有息负债倍数提升至0.32倍。该指标则体现了公司强大的单位债务的盈利能力。

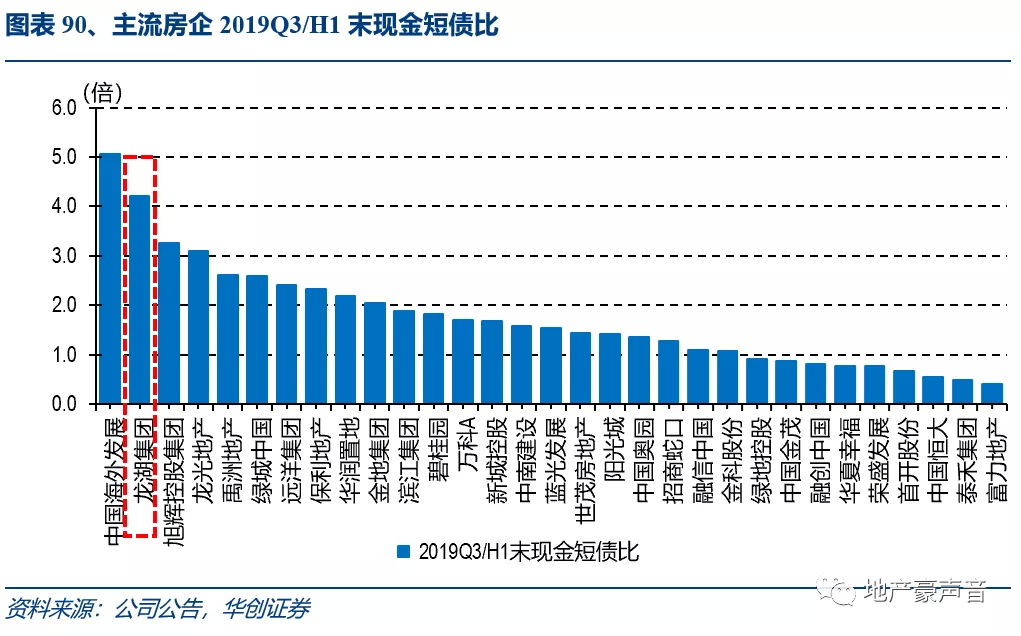

5)现金短债比:公司2019H1末现金短债比4.2倍,在31家房企中排名第2,处于行业高位,仅次于中海,体现了公司强大的短期债务偿付能力。

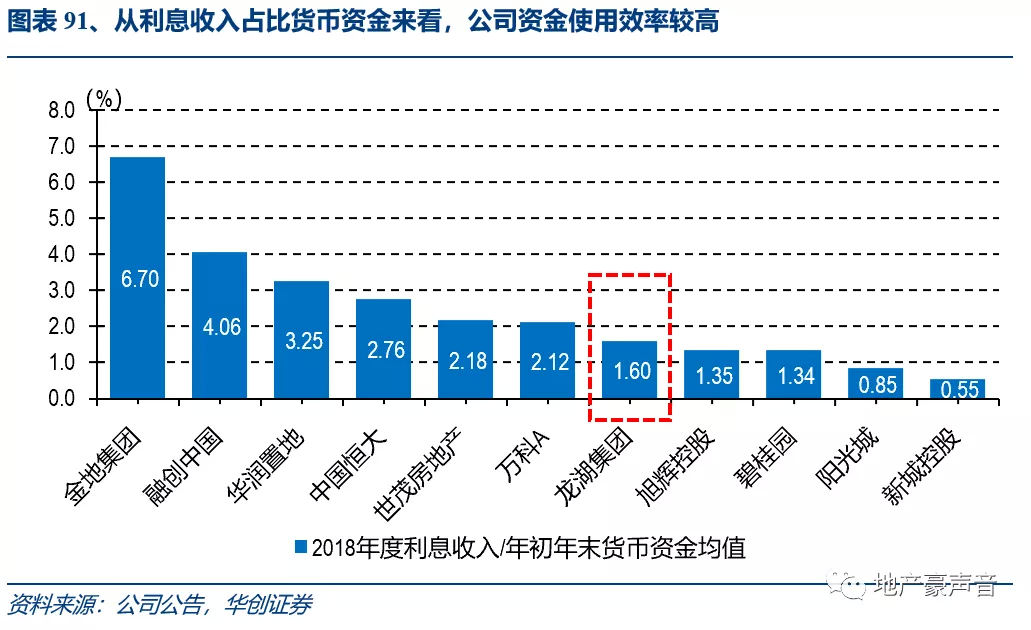

6)资金使用效率:从利息收入占比货币资金来看,公司2018年度为1.60%,处于稳健型房企低位,表明资金没有闲置,财务操作能力较强。

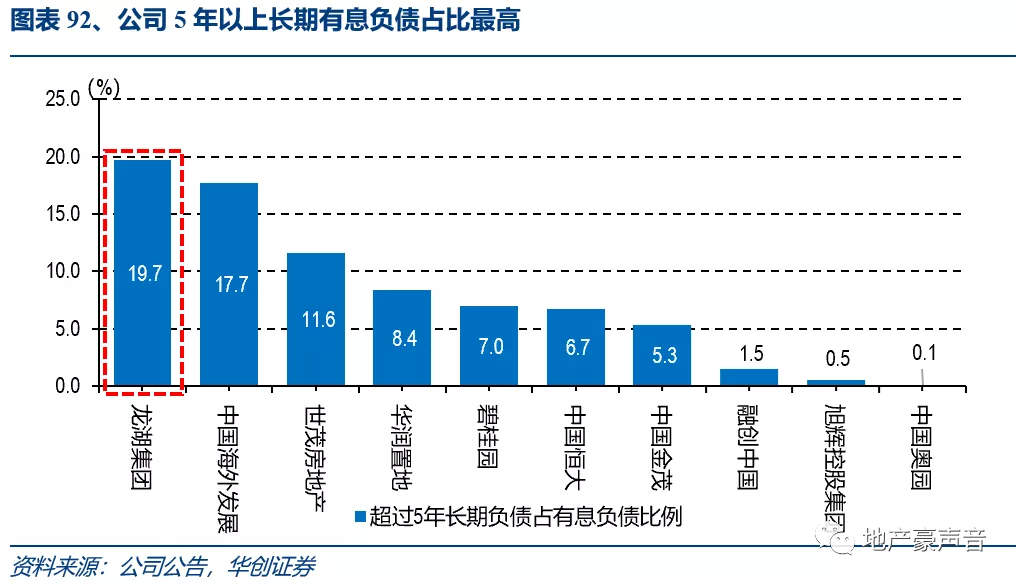

7)长债占比:从有息负债构成来看,公司5年期以上有息负债占比达到19.7%,为主流房企中最高,甚至超过了华润、中海,体现了公司债务结构优良。

由此可见,公司近20年持续兑现承诺、稳健发展的财务形象已经根植于海内外债券投资人,壁垒效应明显;2019H1销售回款率95%以上,充裕的经营现金流为严格的负债管控下的发展提供支撑。

2019年以来,公司在国内5-7年债券发债成本在3.5-5.0%;2020年1月6日,公司成功发行6.5亿美元票据,其中2.5亿为7.25年期,票息3.375%;4亿为12年期,票息3.85%,创下国内民营房企“最长年期”和“最低票息”双纪录。

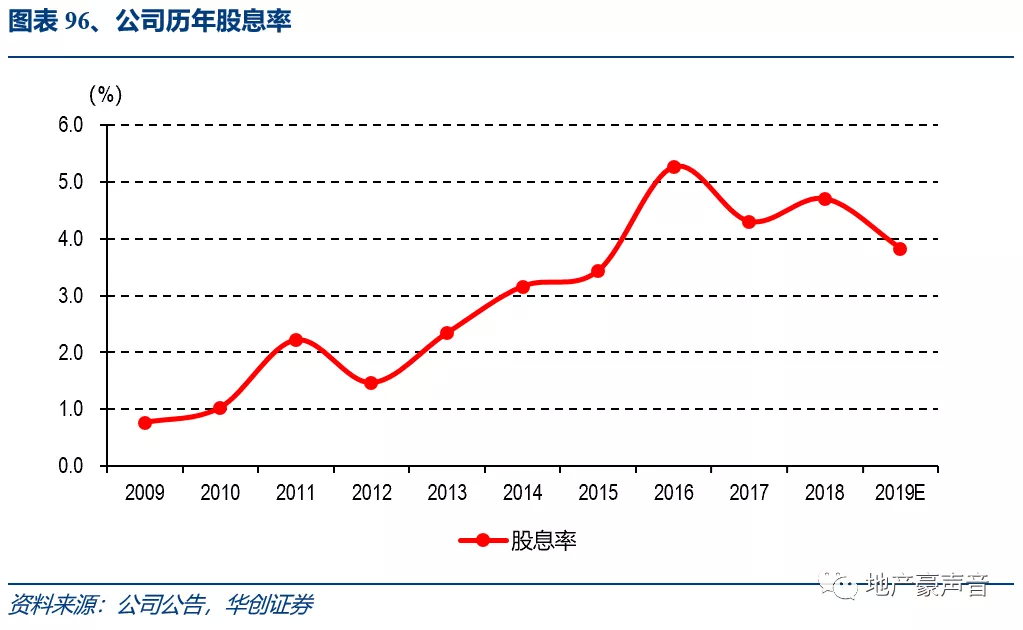

并且,在保持财务稳健、快速扩张的情况下,公司过去4年的平均分红率达到31%(占比归母净利润),占比核心净利润均值为39%,对应股息率18A/19E分别为4.7%和3.7%。

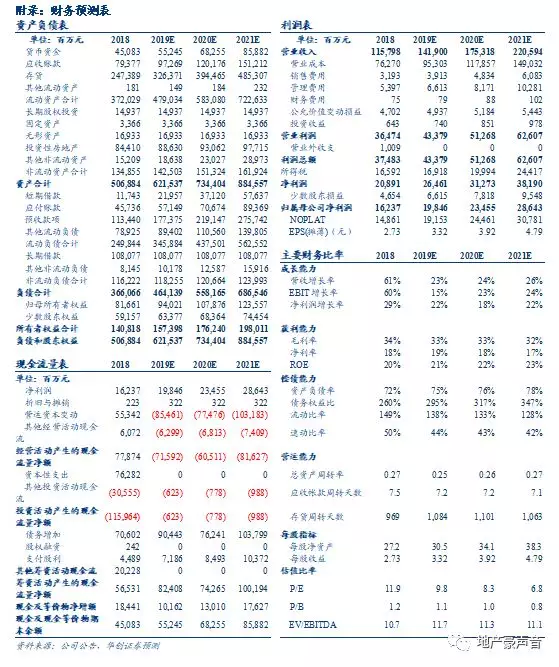

3、盈利预测:预计未来三年业绩增速分别为22%、18%和22%

我们判断公司2019-2021年业绩增速分别为22%、18%和22%,主要出于以下四个原因:

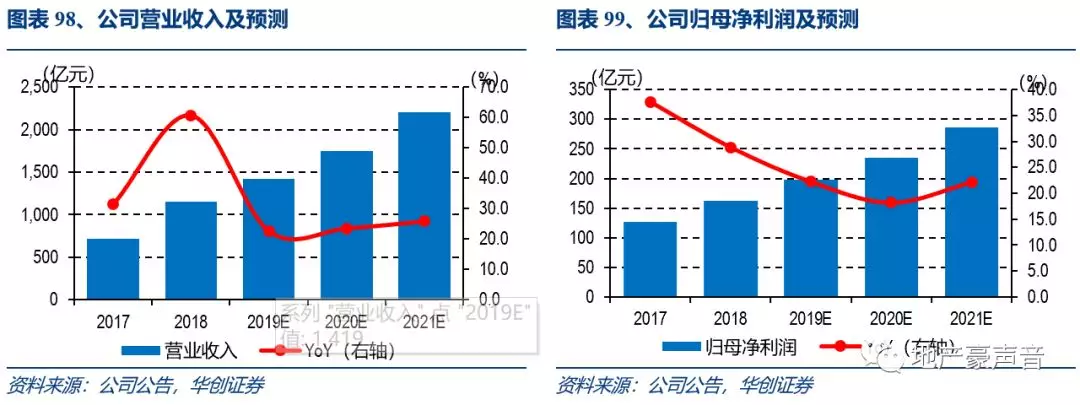

1)销售高增+已售未结丰富推动结算加速:公司2016-2019年销售额分别为881、1,561、2,006和2,425亿元,四年翻近三倍。并且2019H1末在手已售未结金额2,470亿元,同比+20.1%,覆盖2018年地产结算收入2.3倍;预收账款1,612亿元,覆盖2018年地产结算收入1.5倍,预示着2018-2020年的结算量将有明显增长。鉴于公司地产业务并表比例有所下降,同时商业+长租+物业快速扩张,我们预测公司2019-2021年营收分别为1,419、1,753和 2,206亿元,同比增速分别23%、24%和26%。

2)销售均价稳增&拿地均价稳定保证未来结算毛利率稳定:由于2016-2019年拿地均价占比销售均价分别为27% 、47%、34%和43%,而2016年以来销售均价每年至少增长5%,因此较强的产品力赋予了公司在行业涨幅有限的背景下,能够实现销售均价的上涨;另一方面,公司一贯稳定的精细化运营也将保障结算毛利率稳定。我们根据分业务毛利率综合得到2019-2021年公司毛利率稳中略降,预计分别为32.8%、32.8%和32.4%。

3)财务成本和管理成本稳定:公司作为民营房企融资标杆,多年来恪守严明的财务纪律,并灵活择时运用多种境内外资本市场融资手段,获得国际长期资本认可;2018年三费费率7.5%、处于行业低位。我们预计2019-2021年公司三费费率较2018年持平、稳定在7.5%左右。

综上预测,我们预计公司2019-2021年归母净利润分别为198、235和286亿,同比增速分别为22%、18%和22%,对应EPS为3.32、3.92和4.79元。

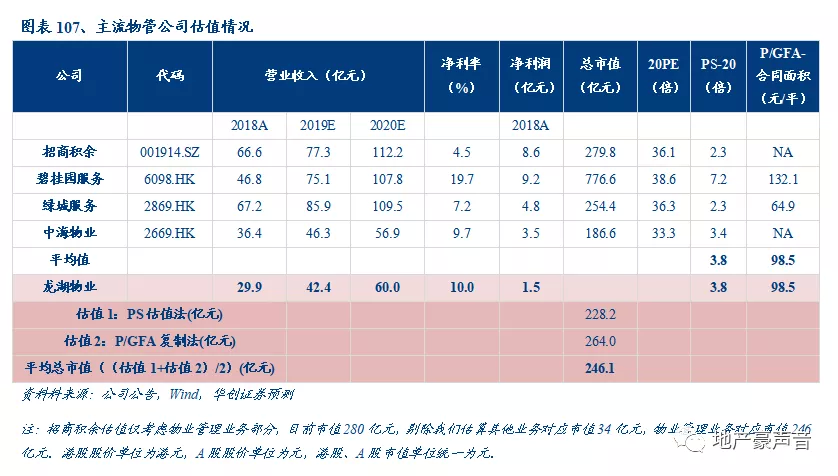

(二)估值分析:每股NAV51港元,目前股价较之折价29%

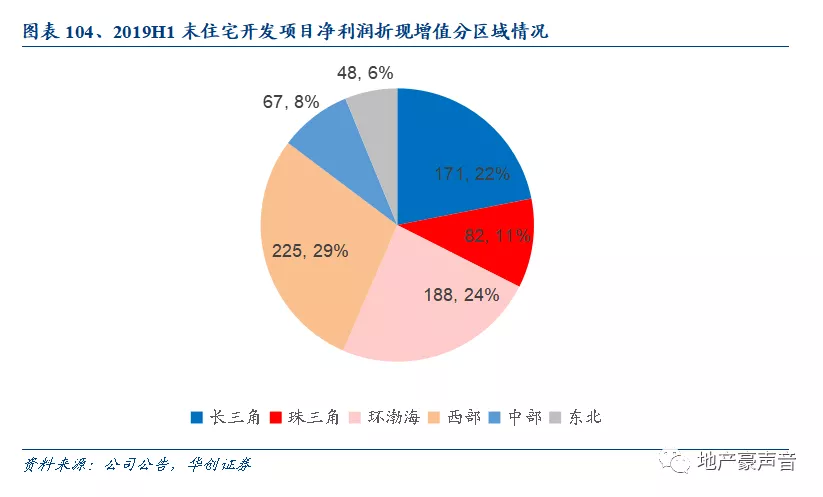

1、住宅开发业务净利润折现增值约781亿元

住宅开发业务方面,我们对公司住宅开发业务的总土储面积5,998万方进行资产价值重估,得到净利润折现增值约为781亿元;其中,西部、环渤海、长三角分别占比29%、24%和22%,珠三角、中部和东北分别占比11%、8%和6%。

2、持有型业务FCFF和市场比较法重估增值平均约785亿元

持有型业务方面(商场+长租),我们用两种方法进行重估:

1)FCFF现金流折现法:我们根据公司2019H1末IP项目进度表得到未来商场开业面积,其中2019-2022年是商场开业高峰期,分别新增开业GFA 161万方、318万方、168万方 和201万方;并且,考虑到后续新增大量开业面积将拉低单位租金,长租租金(我们估算2018年毛利率约20%,但后续预计稳步提升)规模增加或将拉低整体毛利率,整体测算假设保持中性;此外,由于公司商业运营能力处于业内领先,我们对永续租金增速预测在3%、略高于CPI增速。综上我们重估得到IP价值约1,416亿元。

2)市场比较法:由于商业地产成交不太活跃,我们用项目周边住宅均价的75%作为对应商业项目的售价,得到目前在手IP重估价值约2,466亿元;对应平均售价1.9万元/平,与公司一线非核心、二线次中心的商场项目定位基本匹配。

值得注意的是,在上述两种估值防范中:1)FCFF现金流折现法仅是对于产生该类现金流资产组合的重估价值,但并没有额外考虑到物业所处地段附加价值,尤其是未来一二线城市的的土地增值空间;2)市场比较法则仅是对于物业所处地段以及建筑物的重估价值,但并没有额外考虑到物业现金流贡献的价值,尤其优秀商业模式和招商运营团队贡献长远价值。

考虑到商业地产项目的成功在于物业所处地段和与之匹配的定位及招商运营团队,因而,我们综合上述FCFF现金流折现法和市场比较法两种方法,取两种方法均值1,941亿元作为IP重估价值,则较2019H1末账面价值1,156亿元增值785亿元。

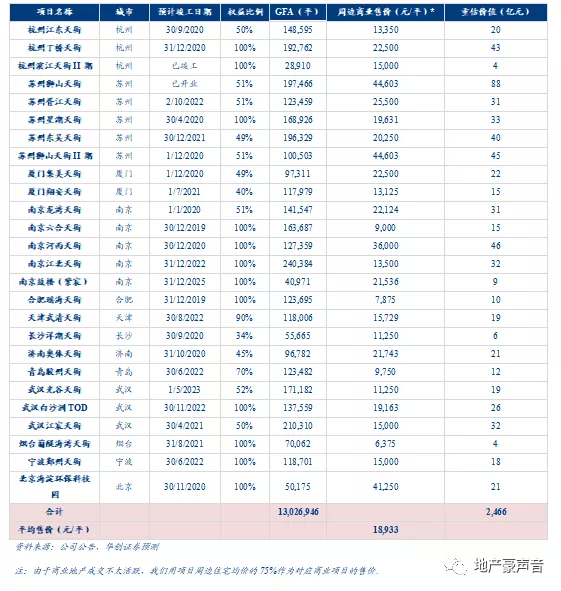

3、物管业务PS和P/GFA估值法平均估值约为246亿元

物管业务方面,由于公司物管业务还未上市,因此我们参考主流上市的4家可比物管公司(碧桂园服务、绿城服务、中海物业、招商积余)进行PS和P/GFA(合同面积)估值。这4家公司平均PS和P/GFA分别为3.8倍和98.5元/平;而龙湖物业2020E收入60亿元,2018年末合同面积2.68亿平,因此对应两种方法估值结果分别为228和264亿元。我们采取两者均值246亿元作为龙湖物管业务估值。

综上,我们对公司住宅开发业务(净利润折现)+持有型业务(FCFF&市场比较法)+物管业务(PS&P/GFA)进行分部估值,对应增值分别约为781、785和246亿元,合计重估增值约1,812亿元,加上归母净资产940亿元后,得到NAV合计约为2,753亿元(对应3,055亿港元),对应每股NAV46.0元(对应51.1港元),目前现价较每股NAV折价29%。

七、投资建议:龙跃云津上,泛舟山湖间,首次覆盖、并给予“强推”评级

龙湖集团十年重庆深耕、十五年全国扩张,四大航道稳健发展,地产销售规模排名行业第十。公司具有长远的战略规划,并持续调整以适应市场,多元化业务如商业、长租、物业等已成为细分领域龙头。公司一直以来注重及实施职业经理人体系化管理;精细化运营业内领先;财务方面亦是民营房企标杆;城市深耕卓有成效、单城市销售规模行业第三;核心高管激励股份占比7.4%、处于行业高位。公司作为行业龙头,25载稳健发展历程树立了公司守信笃行的市场形象;我们认为公司后续将继续凭借战略前瞻、精细运营、财务稳健和城市深耕四大特色稳健前行,同时在多元业务如商业、长租、物业的表现也值得期待。我们预测公司2019-2021年每股收益分别为3.32、3.92和4.79元,并按照NAV折价15%给予目标价43.40港元、相当于20PE10.0倍,首次覆盖、并给予“强推”评级。

八、风险提示:房地产调控政策超预期收紧

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP