全球风险资产暴跌后 投资者何去何从?

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

云锋导读

上周,海外公共卫生事件蔓延,市场风险资产全线下跌,美股创2008年10月金融危机以来最大单周跌幅12%,美国10年国债收益率创历史新低1.15%,原油暴跌,恐慌指数VIX(美股波动率指数)飙升。对于很多年轻交易员,如此巨大的波动是职业生涯首见,而市场老兵似乎嗅到了12年前那场危机的味道。

大跌原因是什么?是否会开启“衰退—危机”模式?投资者此时该如何应对? 上述问题非常复杂,但又是此时必须面对的。云锋金融试图在有限的篇幅里分享我们初步的想法。

一、 惨烈的一周

暴跌伴随着公共卫生事件的蔓延。

2月23日,韩国总统文在寅政府决定把病毒公共卫生事件预警上调至最高级别“严重”,上调预警的当天,韩国确诊602例。同日,意大利确诊157例,伊朗28例。周六,美国出现了首例死亡病例,华盛顿地区宣布进入紧急状态。

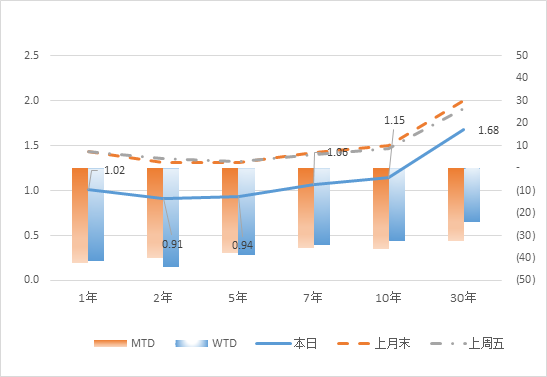

风险市场每日下跌。美股道指当周下跌12.36%,总计自高点回撤14%,而此前十年内最大回撤为2018年四季度的18.7%。日经225指数和欧洲斯托克50指数分别下跌9.5%和12.4%。债市上,美国国债10年和30年收益率均创历史新低,分别收于1.15%、1.68%,3个月与10年国债收益率曲线再次倒挂;黄金突破1650美元/盎司后高位回落;布伦特原油跌破50美元/桶,跌幅超过15%。

股票市场

数据来源:彭博社 云锋金融整理 MTD代表上月至今 WTD代表上周至今

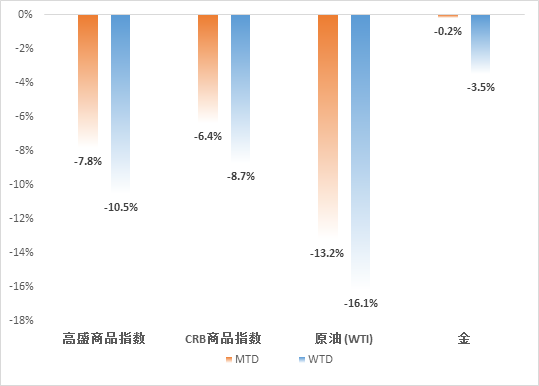

商品市场

数据来源:彭博社 云锋金融整理

美国国债收益率

数据来源:彭博社 云锋金融整理

目前美、欧、日、韩等多国公共卫生事件爆发。爆发初期一定是非常恐慌的。那么未来在可防可控的情况下,这些国家是否能做好防控?这是留给的各国的挑战。我们只知道,根据公共卫生事件的一般规律,最后总是会经过顶峰,逐步得到控制。这个过程会有二阶影响。

一阶的经济影响是本国经济活动的影响。例如日本奥运会,如果不能如预期召开将显著拖累本已低迷疲弱的本国经济。又如,意大利北部作为区域制造业经济中心对于供应链将有扰动。

二阶的影响则更为深远:去全球化。流行病全球蔓延的根源是全球化(蔓延:为什么全球流行病越来越频繁?),防控措施本身已经包含了经贸、交通等物理上的去全球化。预计公共卫生事件对社会和心理的冲击也将进一步指向去全球化。今年原本有望复苏的全球贸易再度蒙上阴影。

美国民主党候选人伯尼·桑德斯在近期选举中异军突起,被认为是美股暴跌的又一诱因。

桑德斯属于民主党左派,他反对贫富分化,主张对富人征收重税、改进全民福利、加强金融业监管、拆分科技巨头,在诸多候选人对股市最为不利。本周将迎来美国“超级星期二”,有可能揭晓民主党最终候选人。请关注云锋金融,获取后续跟踪和分析。

总结而言,公共卫生事件带来的去全球化、美国大选带来逆贫富分化,是美股暴跌的两大诱因。

二、开启大衰退和危机模式?

今年的全球经济本来是弱复苏,期待Fed put和中国的财政put的来支撑(2020年全球宏观经济展望及一季度资产配置策略),公共卫生事件的确令经济越发不乐观,也可能发生连续两个季度的负增长,从而满足“衰退”的技术定义。

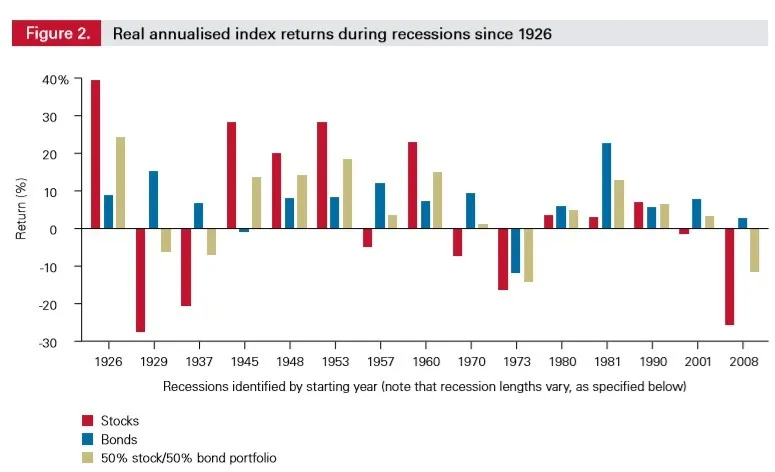

但是,如今美股已经自高点下跌了15%, 即便在衰退中,这样的跌幅也是很显著了。在1926年以来的15次衰退中,美股有9次真实回报为正,6次为负,2次跌超负的20%。

美股、美债和50/50组合在历次经济衰退中的真实回报

数据来源:Vanguard

下一个问题就是,我们到了哪里?是该逃跑、观望还是抄底?

这关系到这场可能由公共卫生事件蔓延导致的衰退(也可能没有衰退),是否会演变成再一次的大危机。

一般的衰退和大危机,重要的区别是有没有 “金融体系去杠杆——实体经济融资受困——实体衰退和去杠杆——金融市场加剧下跌”的恶性循环。

云锋金融经常转载橡树资本霍华德马克思的备忘录。我们从中学到很多。我们承认目前的经济和金融市场有诸多脆弱之处。例如:资产估值较高、公司债务占GDP比例高企、一级市场和并购估值高,杠杆贷款质量恶化、投资级公司债中最低信用等级BBB占比上升等等

但有两点原因,令我们认为,本次演变成全面危机的概率或许不是很高。

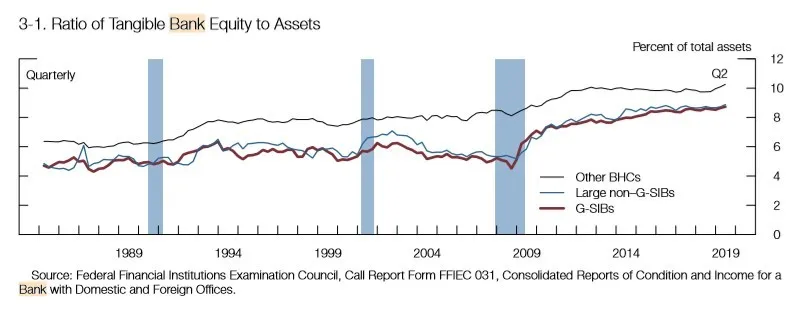

第一点是,目前美国金融体系相对稳健。

银行体系的资本较为充足、经纪商、保险公司、对冲基金等的杠杆比例相比上一次危机之前都明显降低。

美国银行体系有形资本比率

数据来源:美联储 2019年11月金融稳定报告

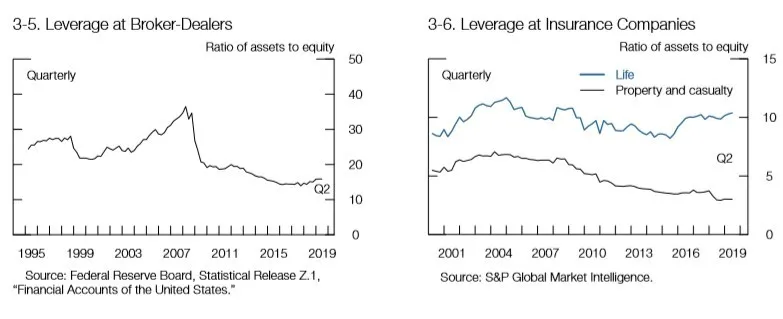

经纪商(左)和保险公司(右)杠杆率

数据来源:美联储 2019年11月金融稳定报告

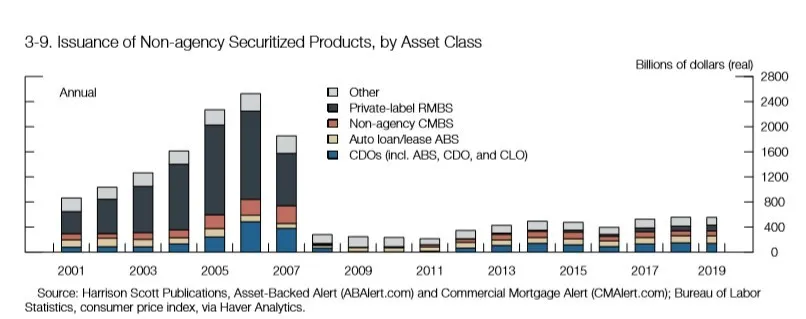

这一次证券化产品的发行量未有泡沫式增长。包括住房抵押证券(RMBS)、商业地产抵押证券(CMBS)、资产支持证券(ABS)以及其他债务支持证券在内,近年来年度发行量在6000亿美元左右,不到危机前2006年的1/4。 非机构*证券化资产发行规模

数据来源:美联储 2019年11月金融稳定报告*注:该口径排除了机构MBS,机构MBS的底层资产信用较好,是美国房贷证券化主要渠道。

美联储在去年11月发布的“金融稳定报告”中,详细分析了各个部门的脆弱性,并探讨了危机的可能因素。我们近期也将编译其中部分内容。在当下大家普遍关心系统性风险之时,美联储的评估框架值得一看。

第二点是,政策工具箱尚未枯竭。

的确,欧元区、日本都深陷负利率泥潭,政策有效性打折。但美国还有一定货币政策空间。我们倾向于认为,美联储和财政部在上一次金融危机吸取了经验教训,在情况需要的时候,他们会更加积极地进行救助(参见“这次,金融危机会来吗?——从美国金融危机的教训说起” )。

当然,终极问题是,“现代货币理论”(MMT)是否会失效?是否有储备货币发行国印钱解决不了的问题?是否本不应无限推迟危机而是迎接该来的出清?

这个讨论会更加学术,云锋金融亦有推介(风口浪尖上的“现代货币理论”)。至少在目前,在实践层面,美联储还没有弹尽粮绝。

三、市场策略

我们在去年四季度和今年全年展望中都对美股表达了中性偏负面的观点。

当市场发生如此巨变,接下来要面对的问题是:是现金为王,还是去国债避险?风险资产是持有还是抛售?

我们还是回到每类资产最基本的估值情况。

国债在多国都处于或接近历史最贵的水平。

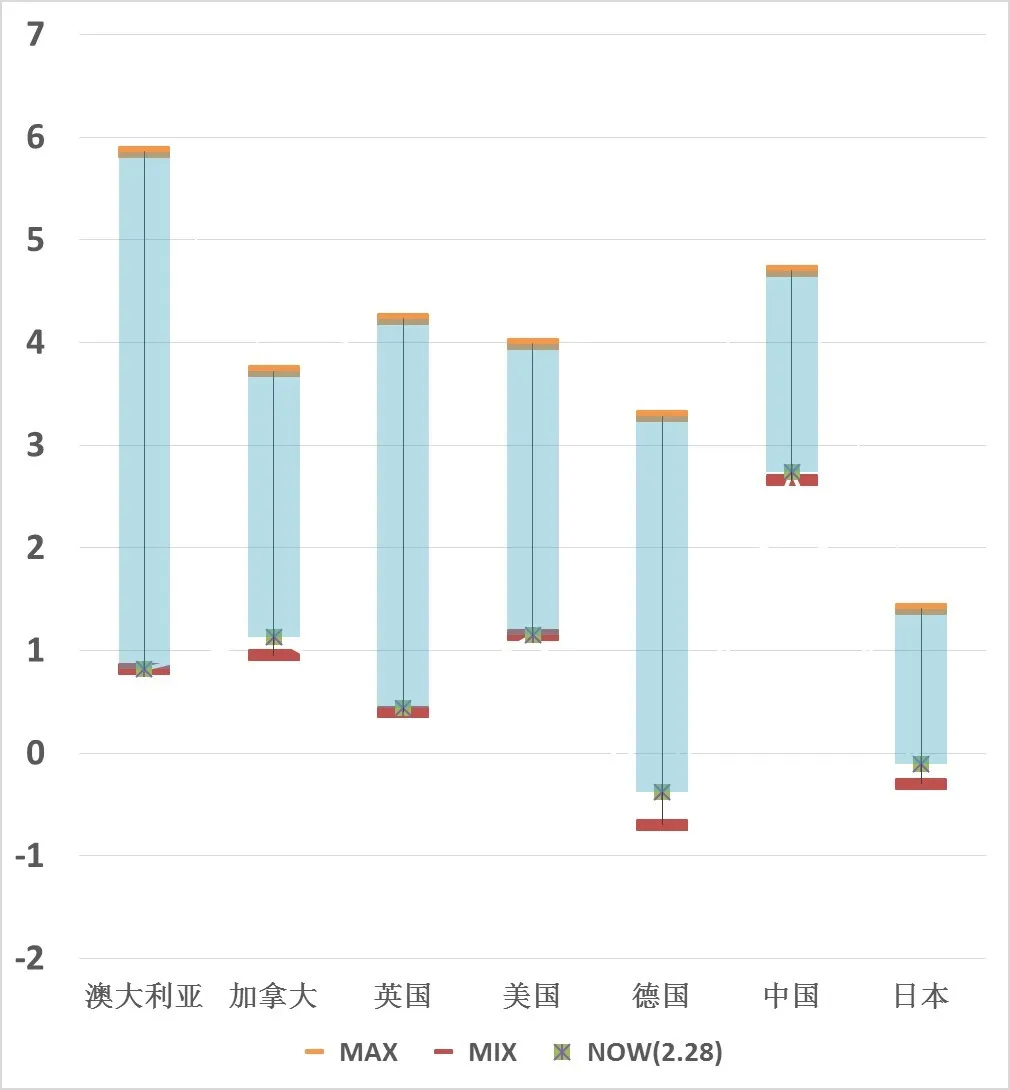

国债收益率当前水平与历史区间(%)

数据来源:彭博社 云锋金融整理

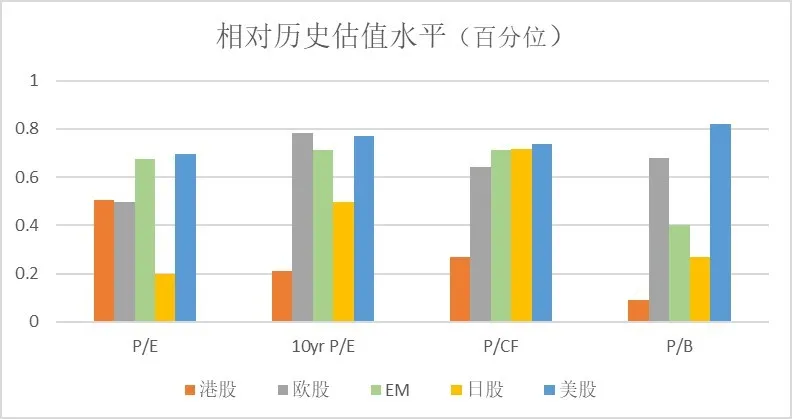

股市方面,在经过上周大跌之后,美股TTM P/E降为19倍,相比历史由接近最贵降为70%分位数。

数据来源:彭博社 云锋金融整理 截至日期至2020.2.28

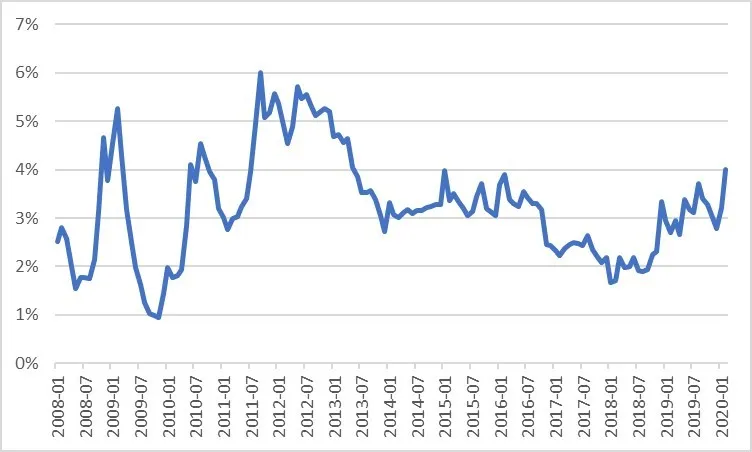

而股债相对价值,利用盈利率(E/P)减去国债收益率,看到美股风险溢价为4%,约处于历史75-80%左右的分位数,也即股票相对债券较为便宜。

美股风险溢价

数据来源:彭博社 云锋金融整理 截至日期至2020.2.28

信用市场方面,投资级和高收益债券利差分别处于历史37%和63%分位数,也即投资级略贵但没有国债那么极端,高收益略便宜。

我们在上周二的文章“市场暴跌后,投资者何去何从?”中建议减少美股头寸,转投短债和港股。尽管港股上周后半周下跌,我们觉得仍然值得关注。在不确定性上升的时候,资金亦有可能趋向低估值、高股息地区。

如果投资者目前持有美股等发达国家股票,我们建议暂时不再调整。上周众多消息来袭,市场处于惊吓恐慌的状态。未来公共卫生事件、美国大选选情、以及货币政策,都仍然有很多变数。一方面是股票相对价值好了一些,另外周五美股尾盘在鲍威尔“合适时将采取行动”的讲话后,纳指收涨、VIX指数收平,短期有可能趋稳。不妨先等等看公共卫生事件进一步的情况,以及美联储的3月17-18日议息会议风向。

上周市场变动显示出股债分散化配置的好处。在今年黑天鹅频发之际,有必要继续保持多元化的资产配置。

(编辑:程翼兴)

扫码下载智通APP

扫码下载智通APP