中信证券:“稳定”汽车消费政策可期,自主、豪华品牌的销量弹性最大

本文来自微信公众号“ CITICS汽车研究”,作者:陈俊斌、尹欣驰。

核心观点

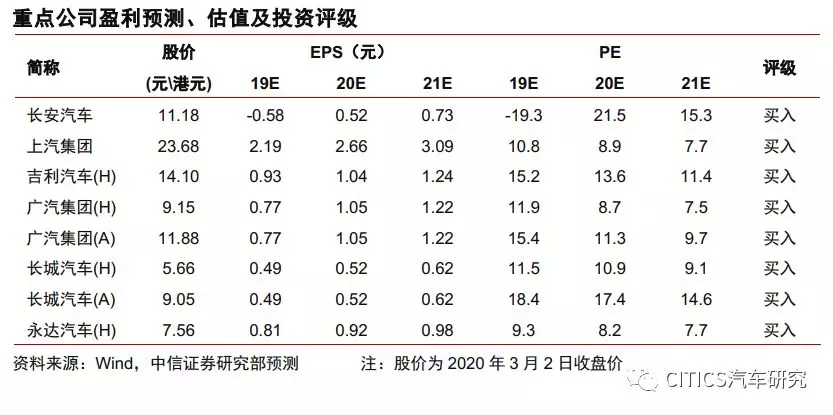

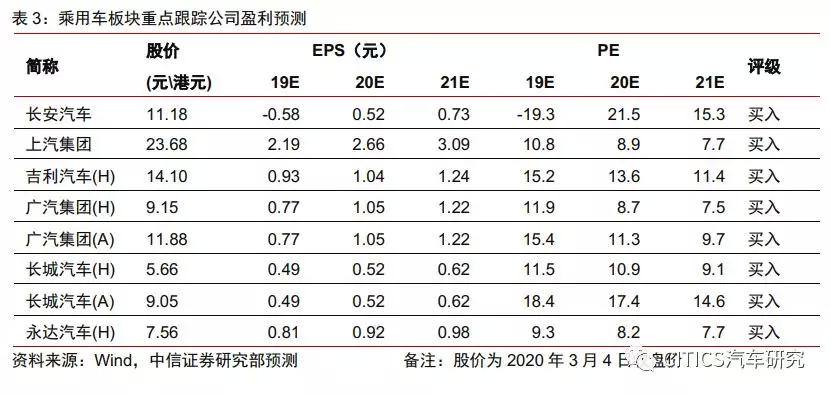

在政治局关于稳定汽车消费的指示下,各地刺激汽车消费政策陆续落地。考虑新增需求主要为家庭首次购车,以及限购城市未来牌照数量增加的潜在影响,预计自主品牌和豪华品牌的销量弹性最大,重点推荐:A股长安汽车、上汽集团,H股吉利汽车(00175)、广汽集团(02238)、长城汽车(02333)。

投资要点

汽车作为“可补偿性”消费,“稳定”汽车消费政策可期。我们认为,汽车作为“可补偿性”的大额消费,而且在当前影响下,消费者更愿意采用私家车出行,出台“稳定”汽车消费政策的必要性明显提升。同时,从中央政治局常委会明确给出要积极稳定汽车等传统大宗消费的指示来看,政府的重视程度也比以往更高。结合近期佛山、广州等地已经出台的刺激汽车消费政策,我们预计后续有条件的地方(汽车工业占比大、地方财政条件好,例如:广东、浙江、上海等)将陆续有政策落地,主要包括增加牌照指标、新能源汽车购车补贴、国六车型置换补贴等。

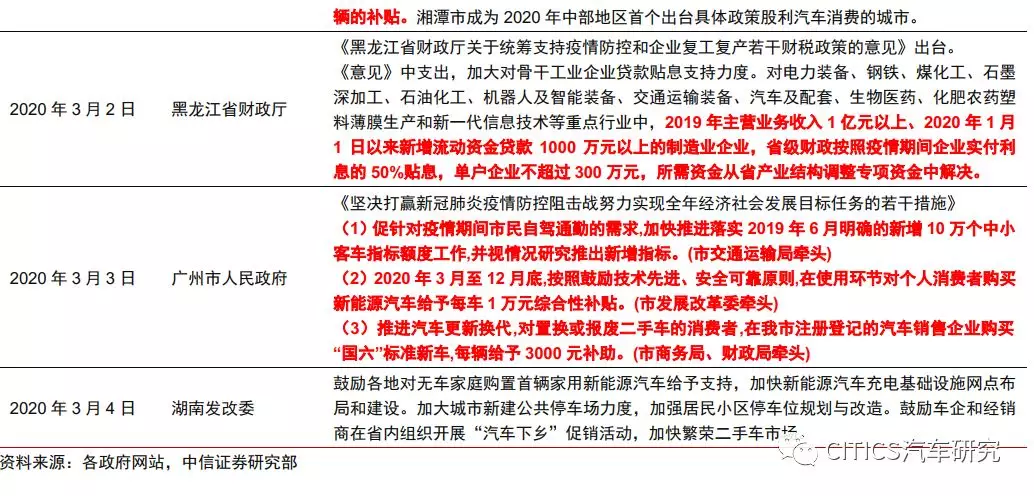

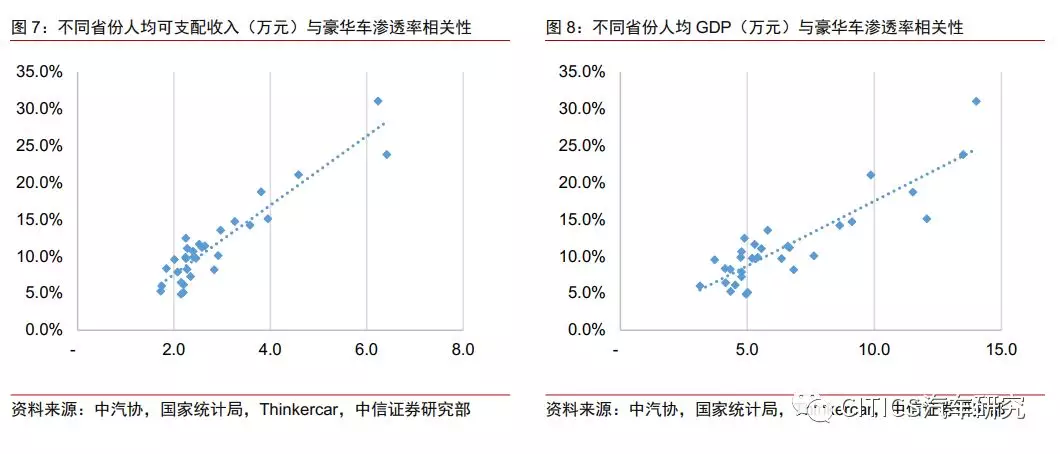

销量角度看,自主品牌和豪华品牌的弹性最大。我们认为,消费刺激政策下提前释放出来的主要是家庭首次购车需求,对于自主品牌最为有利。回顾历史,自主品牌市场份额最高(43%-45%)也是出现在2009年、2016年等实施消费刺激政策的期间。而目前自主品牌的市场份额已经下降至38%以下,后续若出台消费政策,预计市场份额有望回升2-3个百分点,受益明显。同时,考虑北京、上海、广州、深圳等限购城市的消费能力、豪华品牌渗透率达到20%以上,预计若加大限购城市的牌照投放数量,豪华品牌的销售也将显著收益。

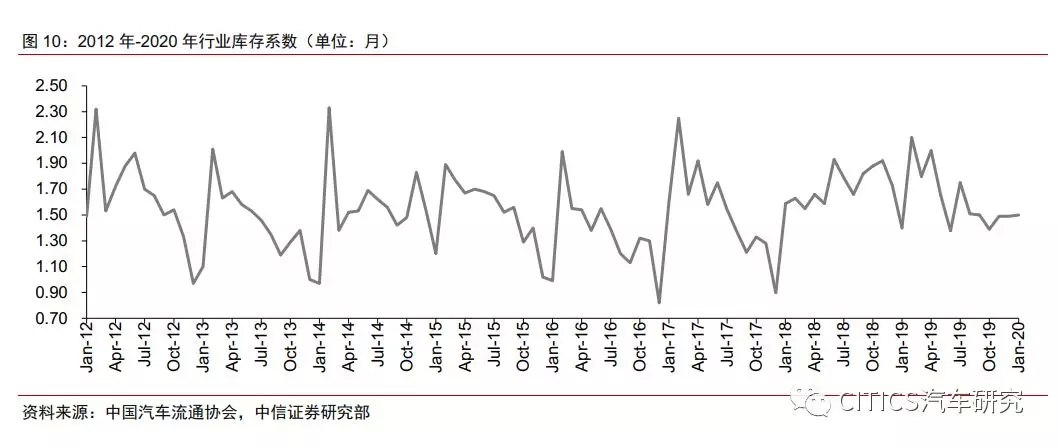

盈利角度看,自主品牌和经销商的边际改善最为明显。经历了连续两年的销量下滑,以及2019年7月1日部分地区国六排放升级带来的去库存压力,行业盈利明显下滑,尤其是弱势品牌已经出现大幅度亏损的情况,进而导致行业对于2020年的销量预期普遍比较谨慎,收缩供给。我们认为,现阶段决定行业盈利的核心已经从销量转移为终端售价,前瞻指标则是行业库存。根据流通协会的最新统计,目前行业库存处于1.5个月以内的低位,同时终端优惠维持去年下半年以来的回收态势。预计若后续边际需求改善,供需相对紧平衡,一线自主品牌、经销商的盈利能力将得到明显改善。

风险因素:稳定汽车消费的政策进度、力度低于预期;汽车销量持续低于预期;行业库存高企,导致终端出现大幅的价格促销等。

投资建议:汽车作为“可补偿性”的大额消费,在当前的影响下,出台稳定汽车消费政策的必要性大幅提升。结合近期中央在中央政治局常委会上的明确指示,以及近期佛山、广州等地的快速跟进,我们认为后续有条件的地方刺激政策将陆续落地。从销量弹性的角度看,一线自主品牌和豪华品牌最为受益;从盈利能力改善的角度看,自主品牌车企和经销商的边际改善最为明显。重点推荐:A股长安汽车、上汽集团,H股吉利汽车、广汽集团、长城汽车;重点关注:A股广汇汽车、H股永达汽车(03669)、中升控股(00881)、美东汽车(01268)等。

报告正文

01 乘用车消费刺激政策可期

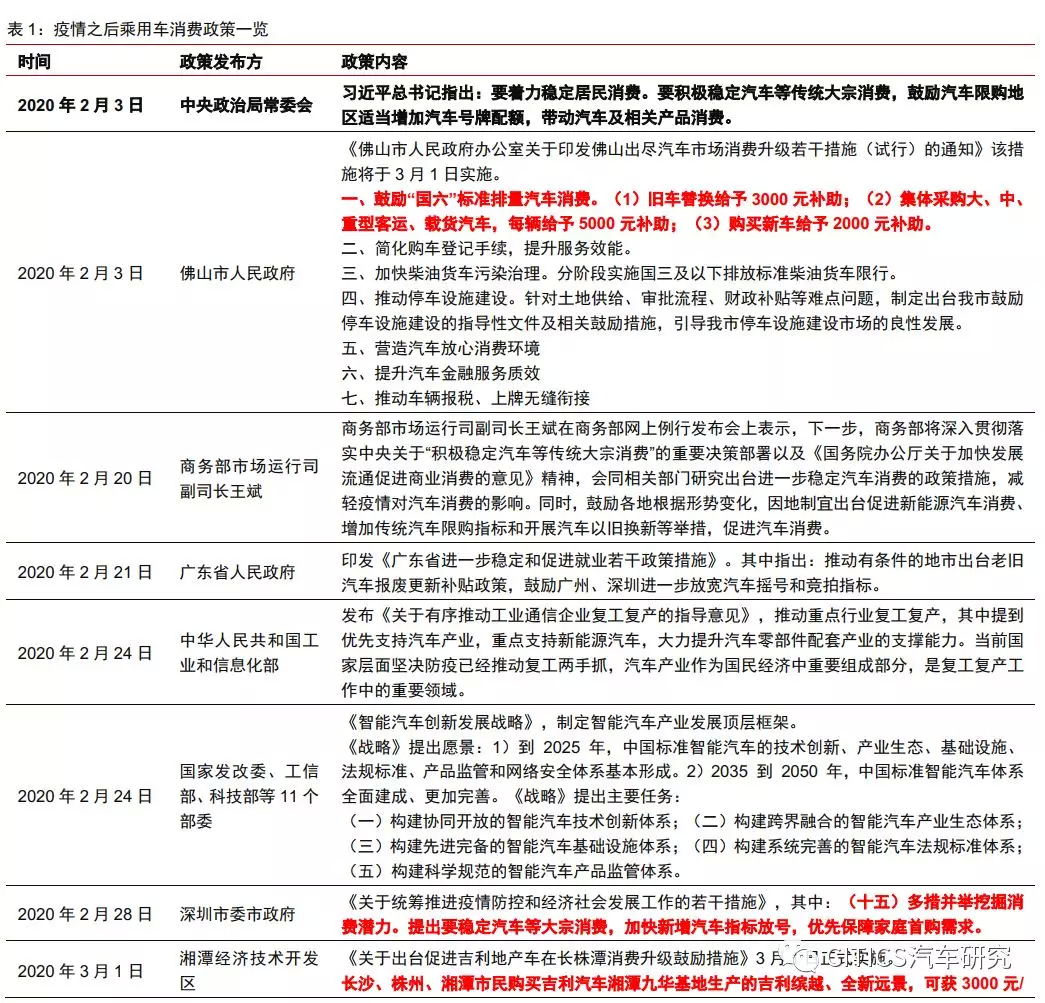

乘用车消费刺激政策陆续陆地,后续依然可期。中央于2月3日在中央政治局常委会明确提出:要积极稳定汽车等传统大宗消费,鼓励汽车限购地区适当增加汽车号牌配额,带动汽车及相关产品消费。此前,2018年至2019年以来各次汽车消费刺激政策的预期均是“雷声大,雨点小”,最终地方政府的落实力度均低于市场预期(仅有贵阳市、海南省取消了已有的购车限制)。此次中央的讲话是近两年来首次由中央政治局常委会提及汽车消费刺激,预计其后的政策落实力度也将明显提高。

从2月3日起,佛山市、广州市等地方政府陆续发文,通过增加号牌、补贴等形式落实支持辖区内的消费者购车或支持制造业实体企业。预计在未来的一段时间内,更多有条件的地方政府将有望通过类似形式支持本地的汽车消费。

02 自主品牌、豪华品牌的销量弹性最大

2000年以来,中国乘用车年度增速的三个相对高点分别发生在:2003年SARS之后,以及2009年、2016年的两次小排量汽车购置税优惠的消费刺激政策之后,该三个年份的乘用车年度销量增速分别为50.0%、52.9%和15.3%,均为销量增速相对高位。

此次问题对汽车行业的影响不可直接类比13年:首先,我国汽车行业已经步入平稳发展阶段,安全事件虽然会导致部分消费者更多考虑采用私家车出行,避免公共交通,但是当前汽车保有量较2003年高一个数量级,因此预计潜在的汽车消费政策的刺激效应是边际递减的,行业长期潜在增速仍在低个位数。

但从结构性的角度来看,一线自主品牌及豪华品牌依然有较大的销量弹性。

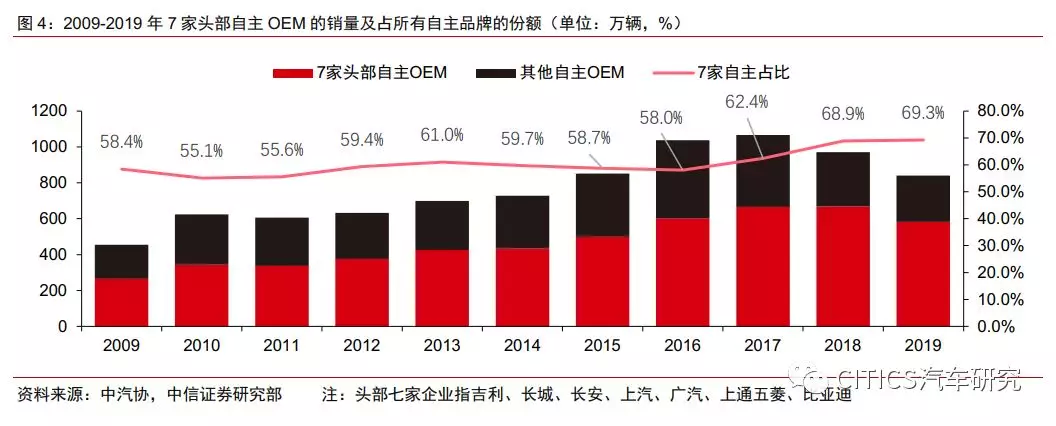

自主品牌方面,从2005年以来,自主品牌的市场份额长期维持在37%到44%的区间上下波动。特别是在2009-2010、2015-2016年等有政策刺激的年份,市场份额更高。

但2018年以来,受宏观经济增速下行、三四五线等低线城市销量承压的影响,自主品牌份额一路走低。在2019年7月国VI切换时,自主品牌的份额曾一路跌至30%以下。截止2019年12月,自主品牌份额也只恢复到35.7%,处于历史的绝对低位。

考虑到此次消费刺激的购车需求更多是家庭首次购车的需求,预计对均价在10万元左右的自主品牌最有弹性。当前自主品牌的市场份额已经下跌至38%以下,如果刺激政策导致自主品牌的市场份额回升,增量的部分对于自主品牌(特别是一线自主品牌)有充足弹性。因为从2009年起,自主品牌车企的竞争格局从“共荣共存”已经转变为了“优胜劣汰”,一些自主品牌长尾车企(比如:众泰、华泰、力帆、海马、江淮等)已经在大幅丢失市场份额,部分企业已经退出乘用车市场的激烈竞争。自主品牌内7家头部分企业的市场份额从2016年的58%提升到了2019年69%。预计本轮刺激和需求恢复的过程中,主要是头部的7家自主品牌受益(吉利、长城、长安、上汽、广汽、上通五菱、比亚迪)。

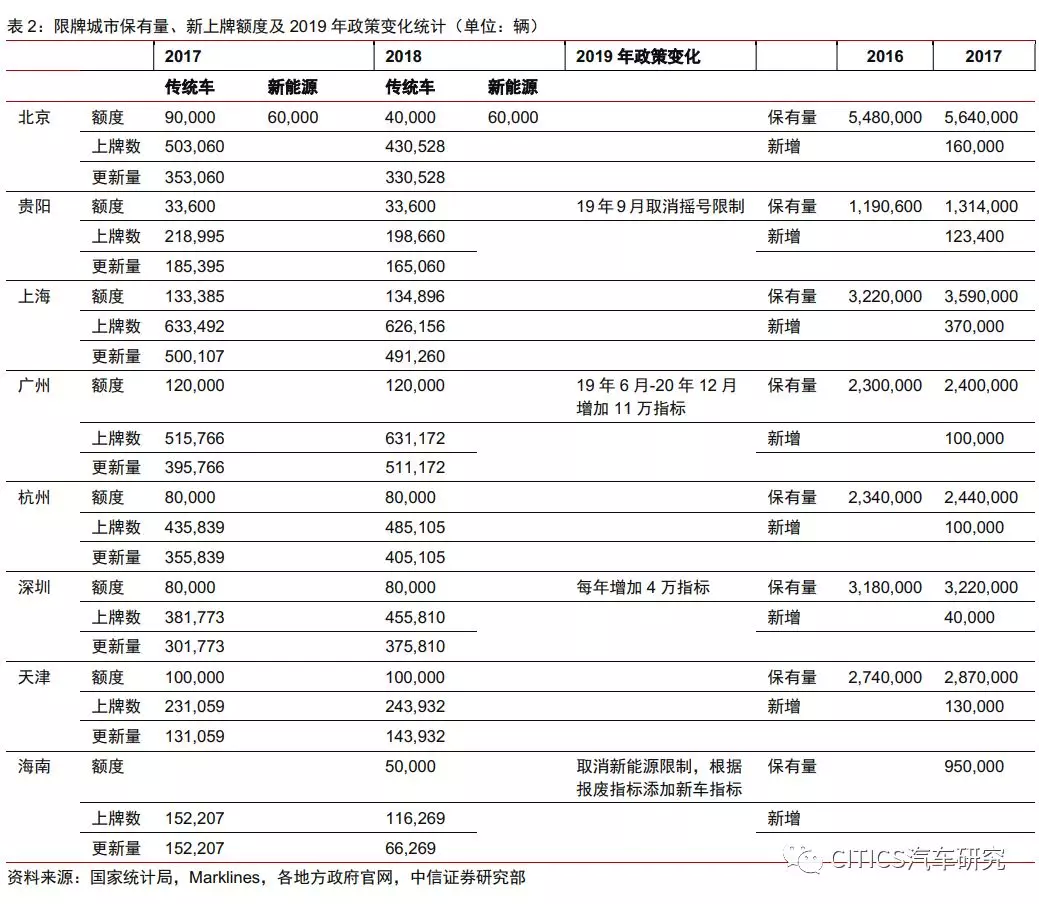

此外,另一种可能的汽车消费刺激是“解除限购”。当前,中国尚有北京、上海、广州、杭州、深圳、天津、海南等地出于“控制汽车保有量规模,减轻交通压力”的考虑,出台了各类限牌政策,较大程度上抑制了销量需求(贵阳已解除)。预计除北京、上海之外,其余城市的限制政策有望进一步宽松,为汽车消费稳增长贡献增量。

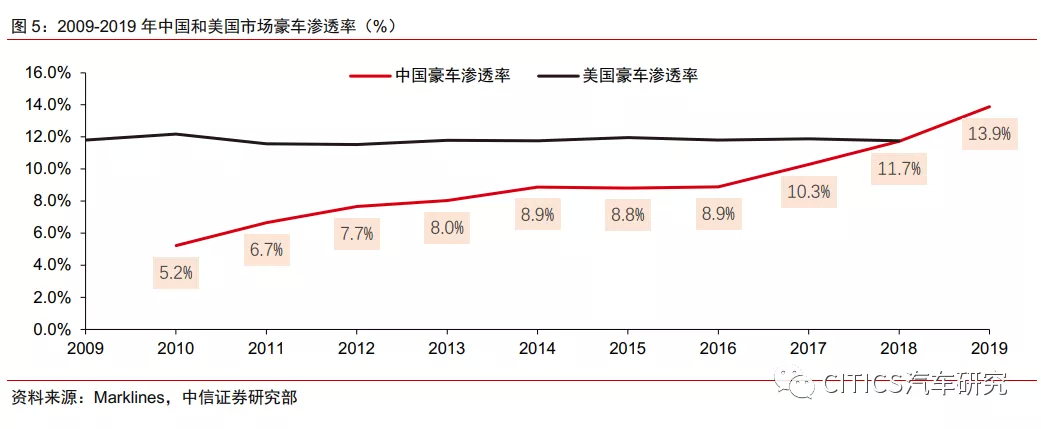

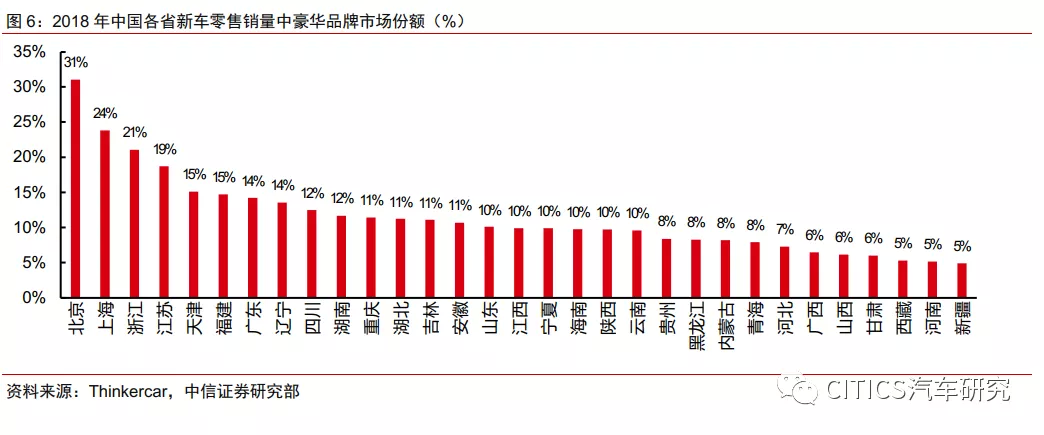

限购城市豪车份额较高,预计若限购解除,豪华品牌增长确定性高。受益于消费升级,中国豪华品牌的渗透率持续增长,2019年预计已达到13.9%,未来仍有增长动力。分省份来看,北京(31%)、上海(24%)、浙江(21%)等较为富裕的省份豪华品牌渗透率已超过20%。如若以上几类限购城市出现购车宽松的政策,预计将对一二线城市布局较多的豪车经销商产生盈利弹性。

03 行业盈利能力有望触底回升

受行业景气下行影响,2019年企业盈利大幅下降,企业转向谨慎,收缩供给。2018年以来,行业销量持续下行,叠加2019年7月1日部分地区实施国六排放升级带来的去库存,企业盈利能力明显下降,甚至出现弱势品牌大幅亏损的情况。展望2020年,行业普遍保持谨慎态度,收缩供给。

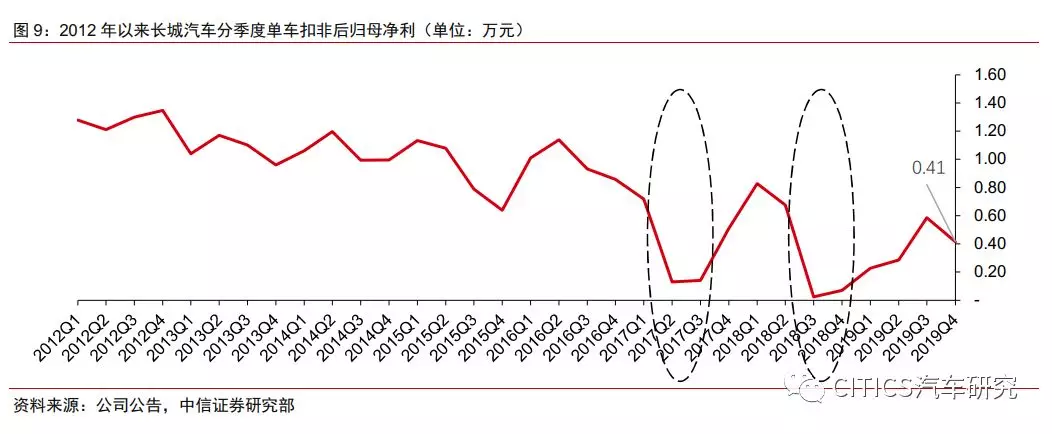

当前影响行业盈利的核心指标从销量变至价格,前瞻指标是库存。我们认为,随着行业总量增长中枢下行(量的弹性不大),以及行业竞争格局的逐渐优化(主要看是否有终端价格竞争),影响车企盈利的核心指标已经从销量演变为价格。以长城汽车为例,最近几年长城汽车的年销量均维持在100万辆以上的水平,但是季度盈利能力波动很大,主要是由于终端促销导致,2019年下半年随着终端优惠的回收,单车盈利明显回升。

乘用车行业经历了2年多的下行以来,虽然没有说最终竞争格局完全出清,但是已经进行了一轮“十进五”的淘汰,目前各家车企对于行业都比较谨慎,调整供给和库存。特别是2019年下半年升级国六之后,供给端是整体呈现阶段性收缩态势,当前供需格局较2018-2019年实际上出现了明显的改善。即便行业总量长期看很难有大幅增长,在需求回暖和刺激政策的叠加下,单车盈利有较大可能出现边际改善。

根据中国汽车流通协会数据,当前行业的零售端库存系数为1.50月,已经处于近3年来的低位,终端价格已经相比2019年二季度优惠减少。我们预计终端的价格在短期内不会有大幅的松动,整车企业的盈利能力明确触底,如果有刺激消费政策,叠加需求的集中爆发,可能会呈现较大的盈利弹性。

![]()

风险因素

(1)稳定汽车消费的政策进度、力度低于预期;

(2)乘用车销量持续低于预期;

(3)行业库存高企,导致终端出现大幅的价格促销等。

投资建议

中央于2月3日在中央政治局常委会明确提出:要积极稳定汽车等传统大宗消费,鼓励汽车限购地区适当增加汽车号牌配额,带动汽车及相关产品消费。这是近两年来首次由中央政治局常委会提及汽车消费刺激。此后,佛山市、广州市等地方政府陆续发文,通过补贴等形式落实支持辖区内的消费者购车。预计在未来的一段时间内,更多的鼓励汽车消费的政策细则将落实出台,为经济稳增长实现逆周期调节。

从结构上讲,预计一线自主品牌(事件催生首次购车人群的需求)和豪华品牌将受益明显(部分城市的限购政策有望宽松)。自主品牌方面,2019年12月自主品牌份额仅为35.7%,处于历史的绝对低位,刺激政策有望帮助自主品牌提升市场份额。此外,从2009年起,自主品牌车企的竞争格局从“共荣共存”已经转变为了“优胜劣汰”,一些自主品牌弱势车企已经逐渐退出竞争。自主品牌内7家头部分企业的市场份额从2016年的58%提升到了2019年69%。预计本轮刺激和需求恢复的过程中,主要是头部的7家自主品牌受益(吉利、长城、长安、上汽、广汽、上通五菱、比亚迪)。

从盈利能力角度看,我们认为,此前行业盈利大幅下行主要是由于终端需求持续大幅低于预期叠加终端库存高企导致的。当前来看,即便行业总量很难有大幅增长,市场恢复理性的供需关系后,单车盈利仍有可能阶段性回升。2020年1月的行业零售端库存系数为1.50,处于历史同期低位,预计终端价格不会有大幅松动。行业盈利能力触底,如果有刺激消费政策,叠加需求的集中爆发,可能会呈现较大的盈利弹性。

综合考虑潜在消费刺激政策的影响,自主品牌和豪华品牌的销量弹性、盈利边际改善等,重点推荐:A股长安汽车、上汽集团,H股吉利汽车(H)、广汽集团(H)、长城汽车(H);重点关注:A股广汇汽车,H股永达汽车(H)、中升控股(H)、美东汽车(H)等。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP