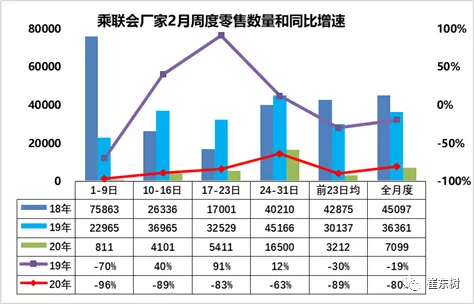

2月乘用车零售25.2万台,同比降78.5%,自主燃油龙头车企表现较好

本文来自“崔东树”

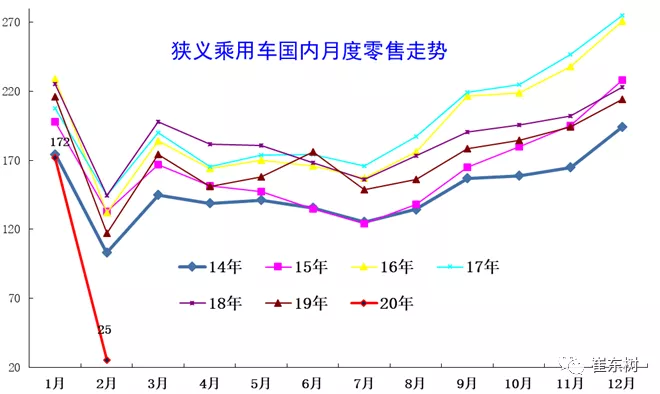

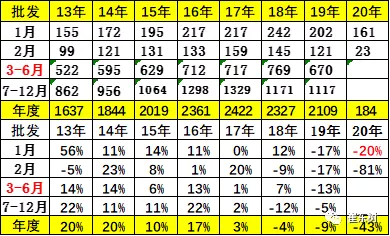

近年狭义乘用车零售走势

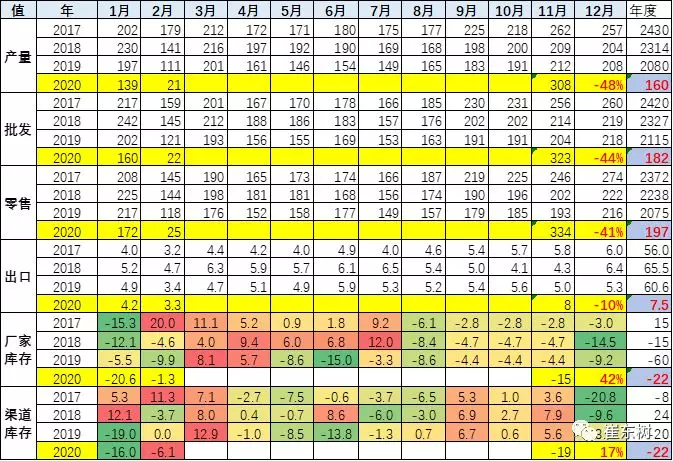

2020年2月全国乘用车市场零售25.2万台,同比19年2月下降78.5%,对比19年2月因春节因素同比下降20%属于超低基数,说明今年公共卫生事件影响下的车市严重异常。

1-2月零售累计同比下降41.0%,公共卫生事件因素的影响远大于春节因素的干扰。

2月零售受到公共卫生事件因素影响巨大。由于突如其来的公共卫生事件影响,自春节放假开始,全国各地经销商零售基本闭店、全面停止销售服务运营,因此绝大部分经销店2月前三周的零售销量基本为零。

春节期间用户车辆开动率异常低迷,保养需求不强,很多经销商综合平衡成本收益后,复工积极性不高。

由于期间部分地区车辆上牌手续暂停,因此2月交付也有延期的现象,抑制了购车积极性。。

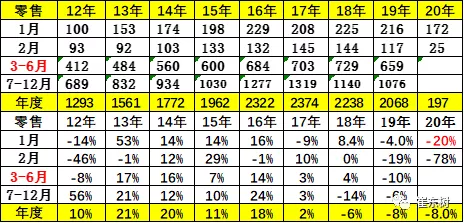

1、2月零售负增长达到80%的分析

2月前三周的零售回暖速度较慢,从第一周的同比下降96%,到第二周的下降89%,随后到第三周的下降87%,前三周的乘用车市场零售基本处于冰封状态。

尤其是考虑到同期的春节因素的零售偏低,19年2月前三周基本处于春节期间的谷底期,但今年的第二周已经过了元宵节,因此市场走势的严重偏弱相对明显。

从2月22日起部分地区的公共卫生事件响应降低到二级水平,叠加月末的部分前期存量释放,最后一周的销量同比下降63%,恢复速度仍是相对缓慢。

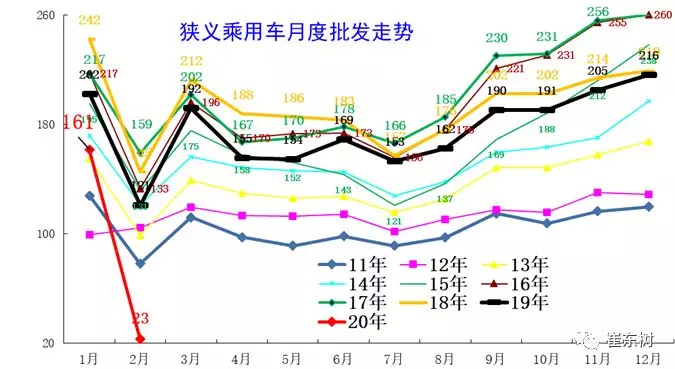

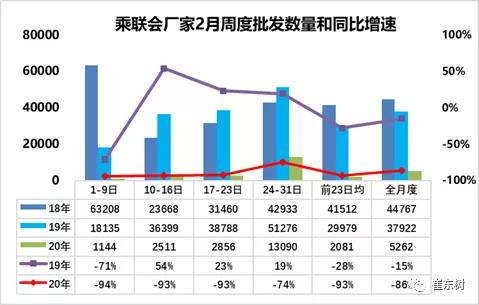

2. 近年狭义乘用车批发走势。

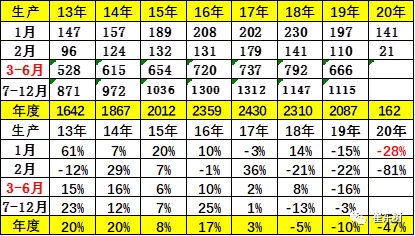

2月乘用车生产21.5万台,同比19年2月下降80.6%;。

19年车市的批走势出现前高后低趋势,对2020年年初压力很大,但国六实施后的库存增量对批发回稳有促进作用。

19年年初的批发增速剧烈下滑。19年1到4月份下滑的波动幅度达到较高水平。

20年2月份车市批发销量下降,同比增长-80%,相对于19年2月份的同比增长速度-17%,今年增速表现仍较差。1-2月累计生产160.7万台,同比下降47.8%。由于今年春节早属于小年,厂家考虑春节前减压降本及春节后生产时间充裕,因此厂家年初生产少、厂家库存偏低。

3. 19年2月全国乘用车市场周度批发异常低迷

2月的厂家很早就已经大部分上班,但由于汽车产业链长,全面恢复生产的条件比较难,因此节后营销体系早已开工,但居家办公效果也很好。而生产物流的跟进速度偏慢,复产的节奏也是较稳健的。因此批发销量数据特别低,而且不均衡,因此暂时没列分析。

为了缓解经销商压力,厂家大部分都放弃了销量考核,加之厂家连续11个月大力降库存,厂家库里也没有紧俏资源,因此批发销量暂时处于极低水平。

考虑到2月的特殊因素,进货也可能运输受阻而成为经销商的长期在途库存,经销商资金也很紧张,少进车是合理的选择。厂家也不能给经销商压力,因此2月销量可以忽略,目前看2月的批发也就靠最后一周的生产和物流恢复后的批发增量。

目前数据还不全,初步看2月的厂家销量将大幅低于预期,同比下降幅度估计在-86%左右。1-2月因此的累计销量估计下降在43%左右,较原来的1-2月预期下降10个点的水平。

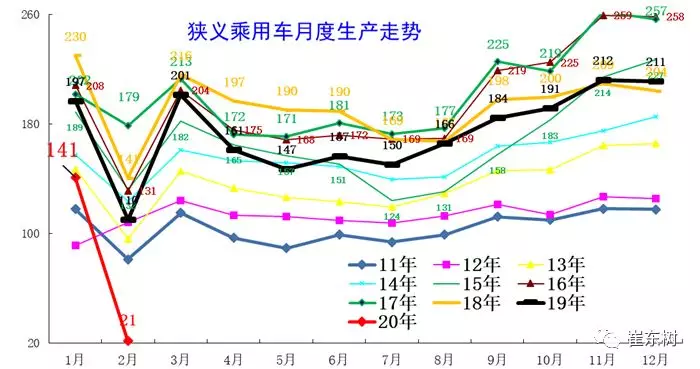

4. 近年狭义乘用车生产走势。

19年的生产波动巨大,3月生产走势相对正常,4月开始剧烈的下滑到15年更低的水平。5-7月的狭义乘用车生产保持在150万台的低位水平,远低于2014年的生产走势,说明调整之力度很大。

2月乘用车生产141万台,同比19年2月下降28%,这是较低迷的走势,厂家去库存减压特征明显。

2月的生产表现明显较差,增速由同期的-15%大幅下降到-28%。后期仍会逐步的走强。

5. 产销库存月度变化特征

2月渠道库存下降6万台,相对于历年2月库存增长的规模。20年2月零售偏弱并未减缓渠道库存下降速度。2019年全年渠道库存下降14万台,而2018年是增长23万台,因此2020年渠道去库存还是偏低的。今年2月厂家整体库存下降1万台,而17年2月同样春节在1月下旬,17年2月厂家库存增20万台。

2月零售很差,经销商谨慎提车。车企分化走势加剧,吉利(00175)、长城(02333)、上汽乘用车等自主燃油车龙头车企表现较好。虽然部分企业国六车型的逐步到位,但企业生产安排极其谨慎,亟待市场反馈速度升级

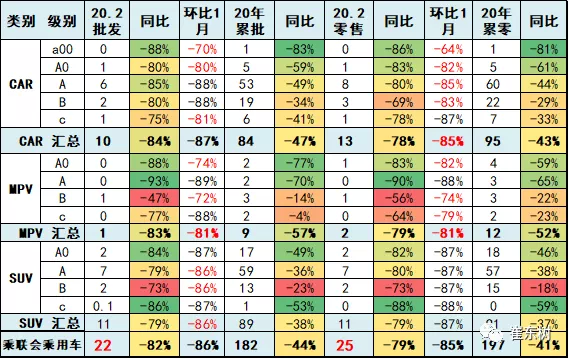

6. 狭义乘用车各级别增长特征

2月SUV零售同比下降79%,其中B级SUV同比去年2月下降73%,A级SUV同比去年2月降80%,大众等合资SUV较强,自主的长安、长城等SUV表现突出。

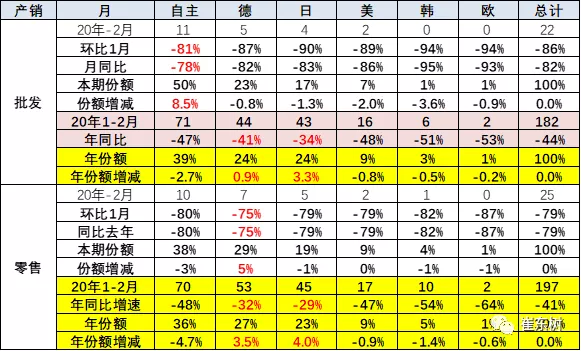

7. 狭义乘用车国别增长特征

2月零售仍同比下降80%,其中德系轿车同比去年2月降75%,自主轿车同比降80%。各车系表现相近。

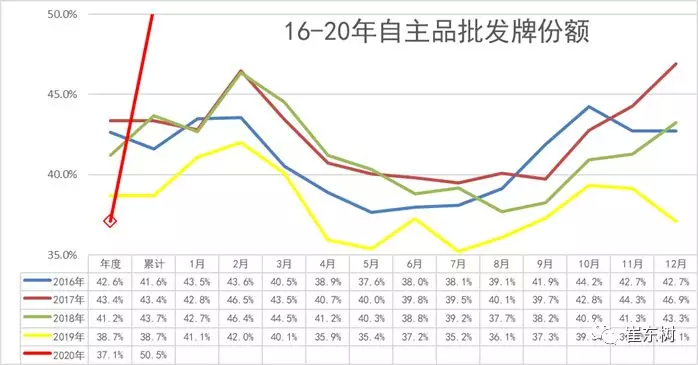

8. 自主品牌份额走势

2009年2月份自主品牌份额50%,较前几年的份额大涨,变通能力强。2月主力自主厂家零售表现与前期排名有较大变化,主要是一些厂家的渠道有合理库存储备、节后复工开业积极、节前订单维护较好等原因。

自18年5月以来,连续20个月的自主品牌份额都同比下降较大。19年的全年份额下降速度仍然较大。

9. 2020年2月品牌产销特征

车企分化走势加剧,SUV增长红利不复存在,新能源市场高增长也逐步降温,合资向下布局入门级市场,存量竞争白热化,自主品牌份额逐渐被挤压。多数企业体量持续低于盈亏平衡点,预计部分企业将逐步深化车型精简及整合平台策略优化成本。

2月自主品牌稍好,但入门级消费乏力仍较明显。自主品牌批发下降78%,合资批发下降87%,豪华车下降74%,因此自主表现稍好。

零售看仍是豪华最强。豪华品牌零售同比去年2月增速下降75%,主流合资品牌同比下降78%,自主品牌同比下降80%。虽然大众表现优秀,但欧美系总体不强。豪华车的零售表现最强。

自主品牌的出口较强,自主出口增长9%,对份额提升促进较大。

10.新能源与传统车走势对比

2月新能源乘用车批发销量1.5万台,同比下降70%,环比1月下降70%。

19年1-12月新能源乘用车批发106.0万台,同比增速5.1%。2020年2月新能源市场仍处于退坡后的持续调整期,叠加冲击,新能源车表现也相对较弱,但相对于传统车有很强的核心车型增量,传统车的走势压力较大。

(编辑:彭谢辉)

扫码下载智通APP

扫码下载智通APP