华西证券:2月长城汽车(02333)产销承压 预计3月逐步回暖

本文来源微信公众号“汽车琰究”,作者华西证券分析师崔琰/周沐。

01事件概述

长城汽车(02333)发布2020年2月产销快报:单月批发销量1.0万辆,同比减少85.5%。其中,哈弗品牌销量0.7万辆,同比减少85.5%;WEY品牌销量451辆,同比减少92.7%;欧拉品牌销量256辆,同比减少92.2%;皮卡风骏、长城炮销量分别1,090、1,037辆;出口销量3,003辆,同比增长2.4%。公司前两月累计汽车销量9.0万辆,同比减少50.1%。

02分析判断

受卫生事件影响2月产销承压,预计3月起逐步回暖

1)受卫生事件影响,2月公司各品牌销量全面下滑,整体批发销量同比减少85.5%,其中哈弗/WEY/欧拉/风骏分别同比减少85.5%/92.7%/92.2%/89.1%;生产线延时复工产量一度中断,2月公司产量1.0万辆,同比减少85.4%;

2)2月亮点在于稳定发挥的出口业务。2月出口销量3,003辆,同比增长2.0%,前两月累计出口销量7,445辆,同比增长11.2%,主要得益于公司笃定全球化战略目标和“11+5”的全球化生产布局,已在全球60多个国家建立500余家优质经销网络,尤其是俄罗斯市场份额快速扩张;在不确定风险面前,公司突围进击全球,展现了良好的抗压能力;

3)我们预计3月起公司产线恢复正常运作,销量逐步回暖。3月第一周长城皮卡日均销量达500辆,单日最高突破620辆;公司乘用车预计逐步上量,各地方政府陆续颁布新政刺激下,首购需求释放,公司销量有望迎来阶段性爆发领先行业实现正增长。

强化各品牌建设,展望2020全年销量稳步增长

公司维持乘用车“哈弗+WEY+欧拉”、皮卡“风骏+炮”的多品牌战略,并继续强化各品牌建设,大力投入研发;展望2020全年,产品周期蓄力,销量预计稳步增长:

1)哈弗老车型包括H6、H2、F5、F7等将陆续推出改款,H9换代车型预计在20Q1落地,我们预测20H2哈弗有望推出全新平台的SUV车型,新车型都将在智能化及轻量化方面实现配置升级;

2)WEY预计推出三款主力车型VV5/VV6/VV7的改装增配版本;

3)欧拉预计将在20Q2推出全新纯电动车型R2,进军A00级纯电动车型的主流竞争市场;

4)皮卡长城炮有望推出增配越野版本。长城炮将进一步助力长城皮卡达成“1-2-3”战略,在保持国内、出口销量第一的同时,力争于2020年实现年销量突破20万辆,2025年全球累计销量突破300万辆的目标。

长期来看,公司坚定全球化布局,光束进展顺利

1)公司不断收购海外工厂,推动全球化战略。2020年1-2月间,公司与通用汽车签署协议,将收购通用在印度塔里冈、泰国罗勇府的两个工厂,双方计划在2020年底完成交易,从而加码公司全球化布局;

2)光束汽车项目进展顺利,加速电动化布局。2019年12月30日,公司与宝马集团合资的光束汽车有限公司获营业执照,光束汽车项目总投资为51亿元,年标准产能达16万台,预计于2020年开始建设、2022年投产;我们认为,光束项目的启动不仅限于整车制造,还包括了纯电动汽车的研发,加快公司电动化的布局,提供长期成长逻辑。

03投资建议

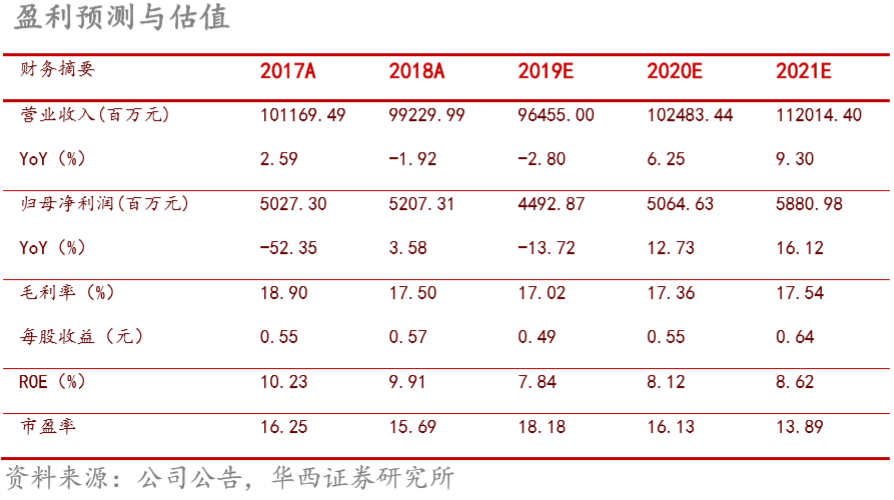

乘用车行业长期复苏趋势不变,公司经营有望持续向好。短期内卫生事件影响供需两端,公司产销承压;中长期来看,在产品周期、全球化战略及光束汽车落地等逻辑驱动下,自主龙头销量及业绩有望持续增长。参考2019年公司业绩快报,我们上调盈利预测:预计2019-2021年归母净利44.9/50.6/58.8亿元(上调前39.4/48.2/55.1亿元),EPS为0.49/0.55/0.64元(上调前0.43/0.53/0.60元),对应PE为18.0/16.0/13.8倍。2020年继续给予公司行业平均水平20倍PE,目标价由10.60元上调至11.00元,维持 “买入”评级。

04风险提示

乘用车板块销量低于预期;自主品牌SUV市占率下滑;新能源车销量低于预期;海外工厂合并整合、光束汽车项目进展低于预期。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP