油价暴跌后 警惕美国企业债违约潮

本文来自“熊园观察”,作者为国盛分析师熊园、刘新宇。

由于公共卫生事件冲击以及沙特和俄罗斯计划增产,WTI原油自1月6日高点累计下跌50%,区间跌幅为1985年以来第三高。原油暴跌的同时,美股也持续暴跌,油价暴跌与美股暴跌的背后有何逻辑关联?

本篇报告中,我们详细分析了美国企业债市场的结构,以及油价对美国企业债的影响路径,认为美股跟随原油暴跌,主要反映了市场担忧低油价将引发美国企业债违约潮。

核心结论:

1、美国企业债市场基本面:

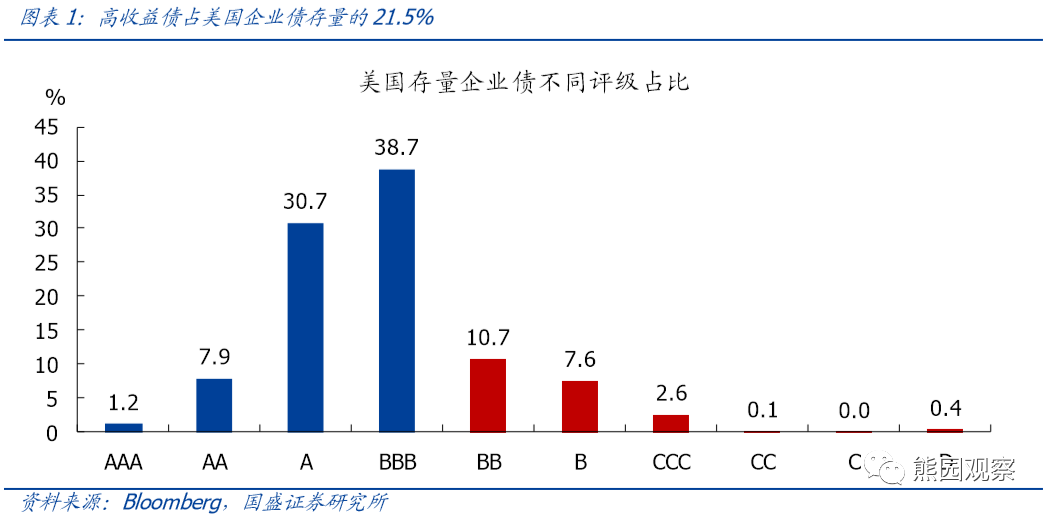

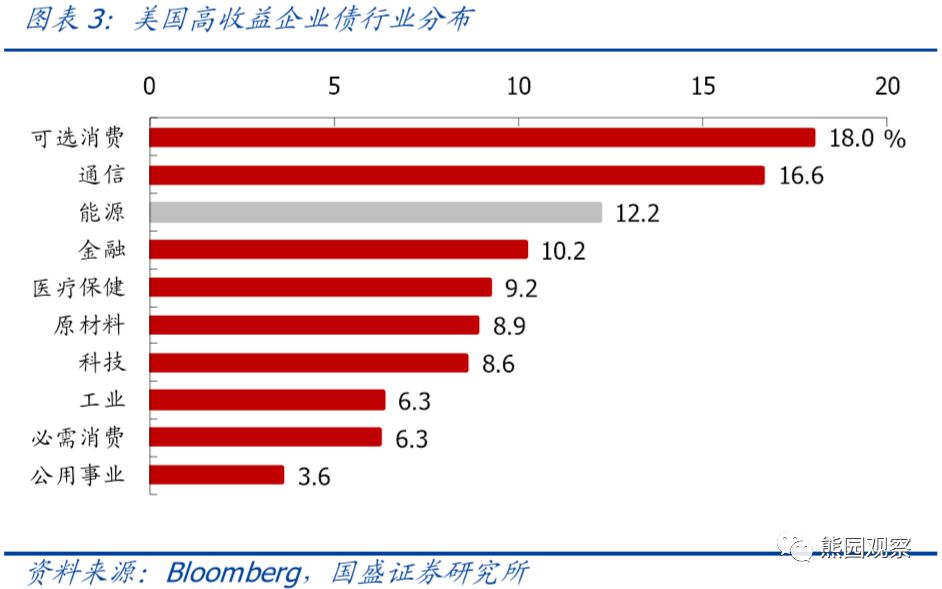

>美国企业债的评级和行业分布:当前美国企业债存量规模已突破10万亿美元,其中投资级(BBB及以上)占比78.5%,高收益(BB及以下)占比21.5%。美国投资级企业债中,金融行业独占三分之一,其他行业占比普遍较低;高收益债方面,能源行业占比较大为12.2%,排在所有行业第三位,前二分别为可选消费18.0%、通信16.6%。

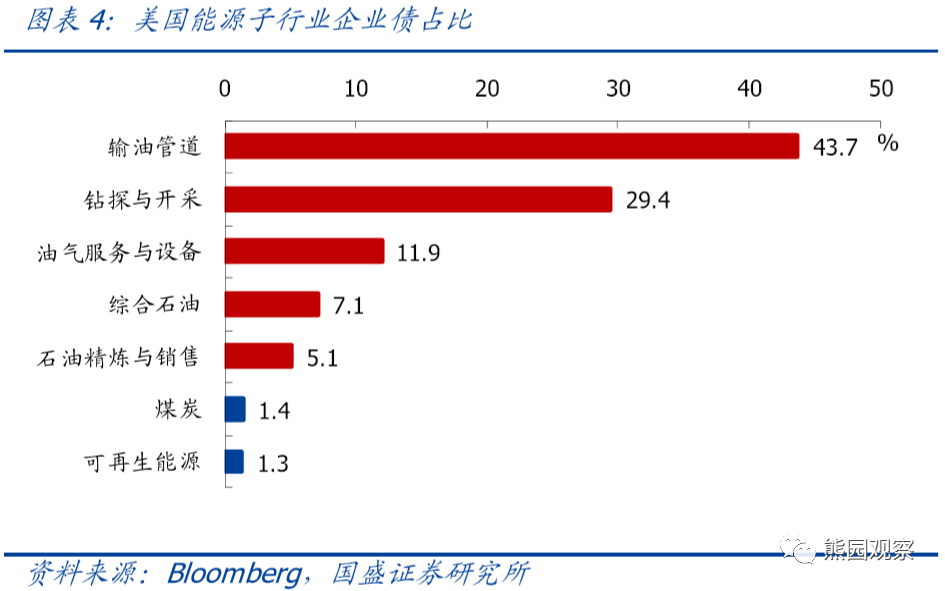

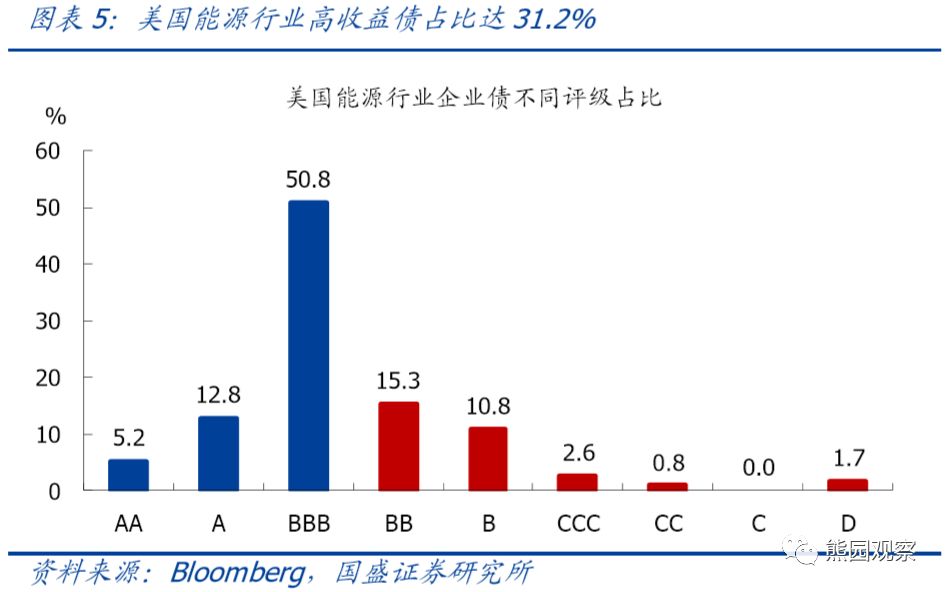

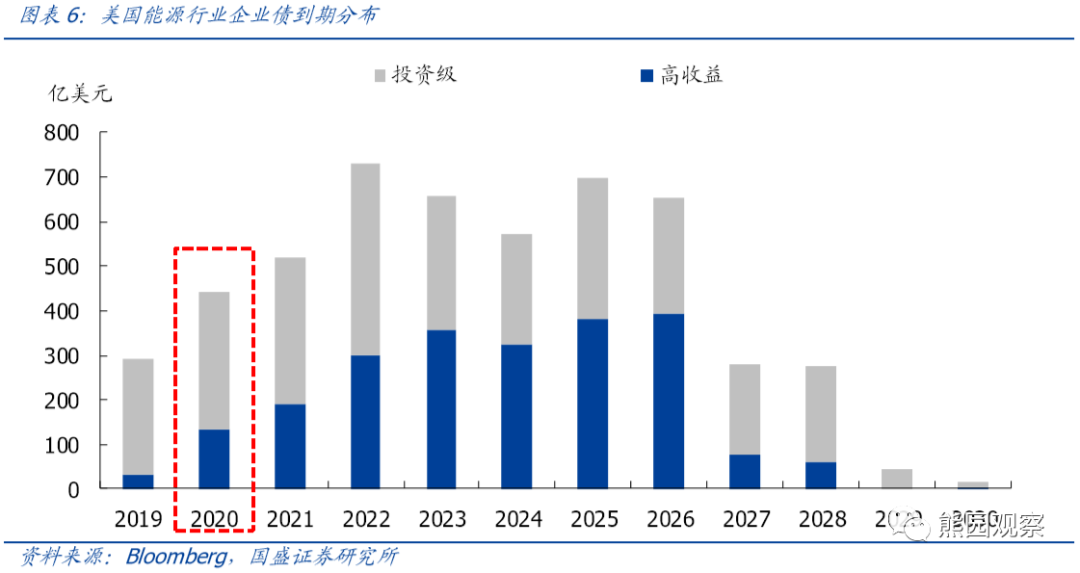

>美国能源行业的企业债结构:当前美国能源行业企业债存量规模达8043亿美元,其中97%以上是原油相关。美国能源企业债中,高收益债(BB及以下)占比达31.2%,高于整体企业债市场的21.5%,表明美国能源企业的信用资质普遍较差。与2019年相比,2020年美国能源企业债到期规模明显更大,特别是低评级到期规模大幅增加。

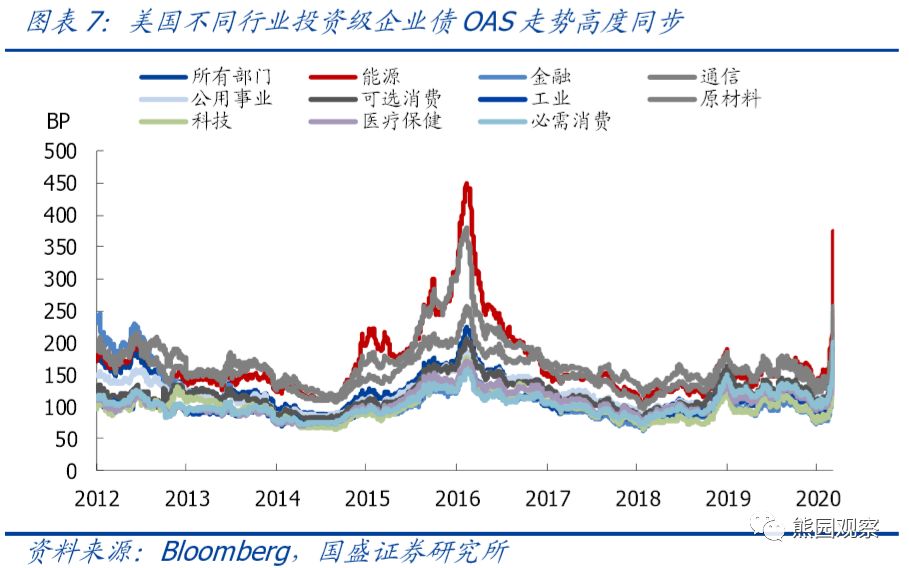

>不同行业信用利差高度同步:无论投资级还是高收益,美国不同行业的企业债信用利差呈现高度同步的走势,这意味着若某一行业的企业债爆发大规模违约,对其他行业也会产生连锁影响。

2、美国能源行业基本面:

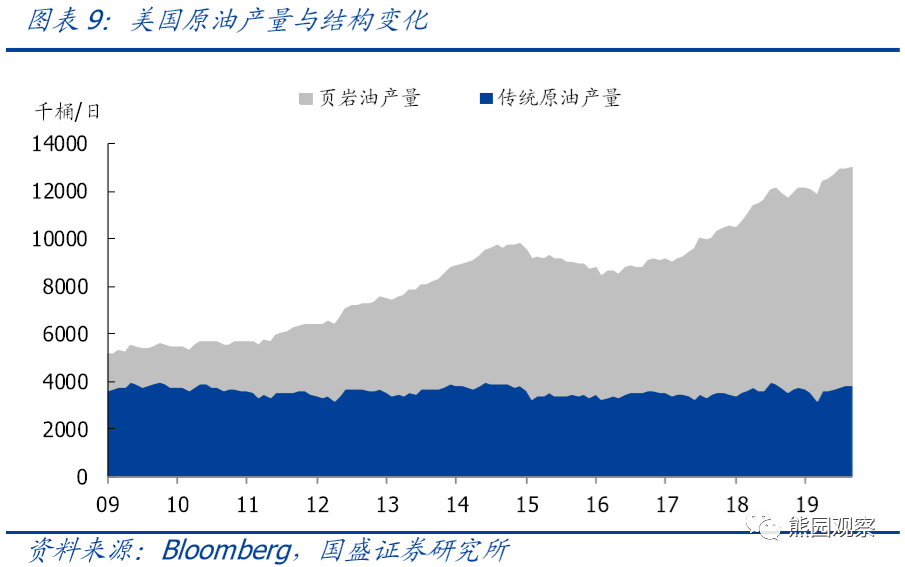

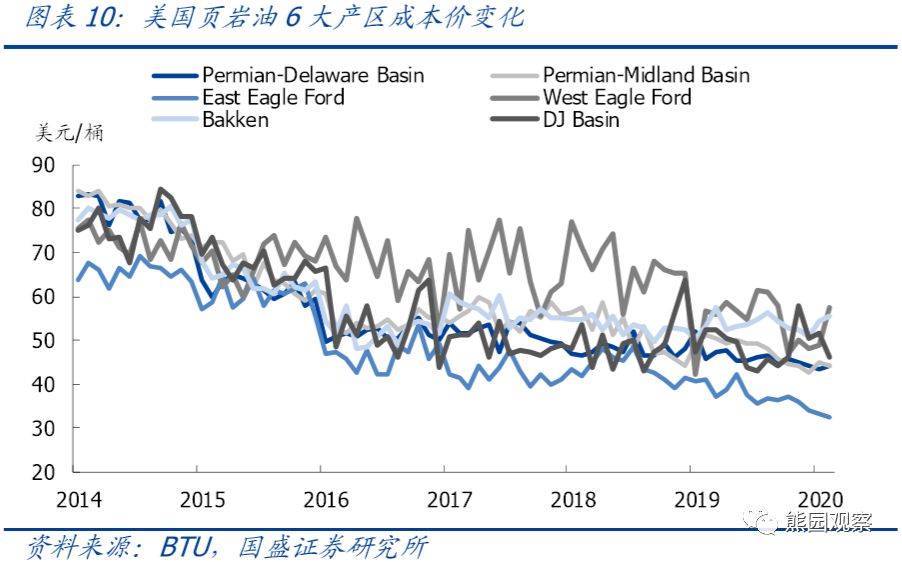

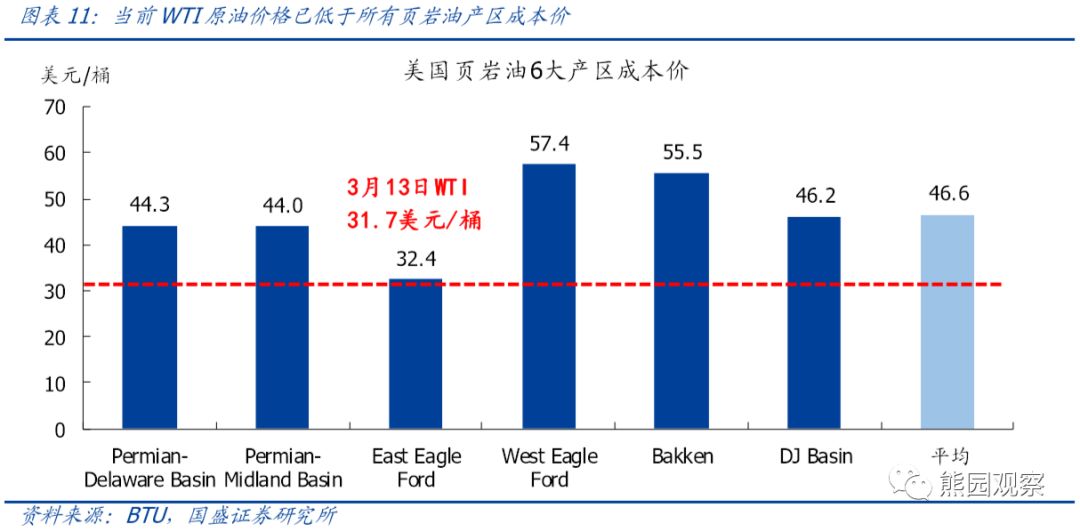

>美国原油产量结构及成本:截至2020年1月,美国原油总产量达1299万桶/日,其中页岩油产量达976万桶/日,占比高达75%。美国6大页岩油产区的平均成本价为46.6美元/桶,成本最低的产区East Eagle Ford的成本价为32.4美元/桶,截至3月13日WTI原油价格跌至31.7美元/桶,已低于全部页岩油产区的成本价,且大幅低于平均成本。

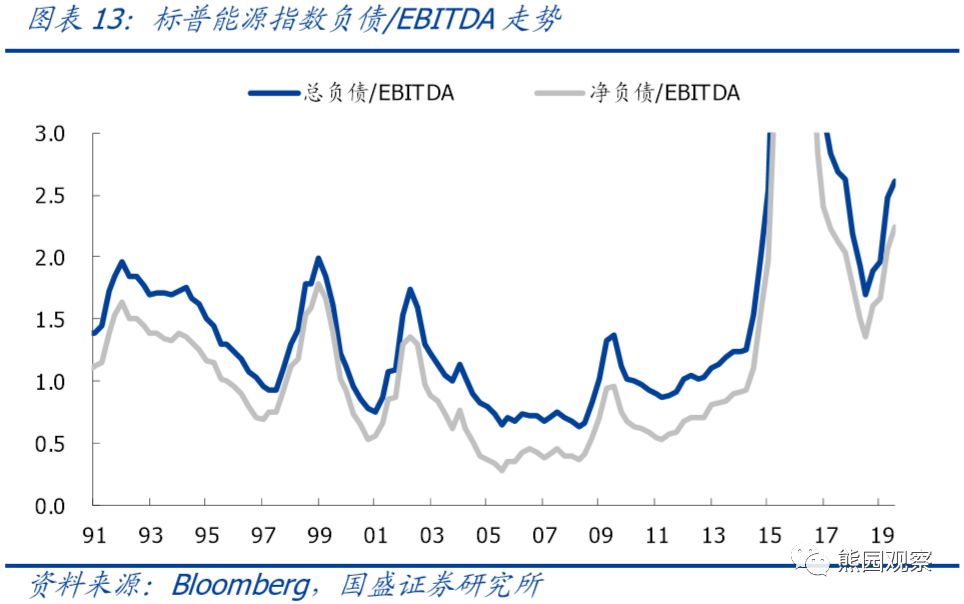

>当前美国油企财务状况:截至2019Q4,标普能源指数的资产负债率、债务/EBITDA均已升至仅次于2016年的历史第二高位,与此同时流动比率在2016Q2之后持续下降,当前已低于历史均值和中位数水平,表明当前美国能源行业的债务水平较高,且现金流状况较差。

3、低油价对美国企业债的影响:

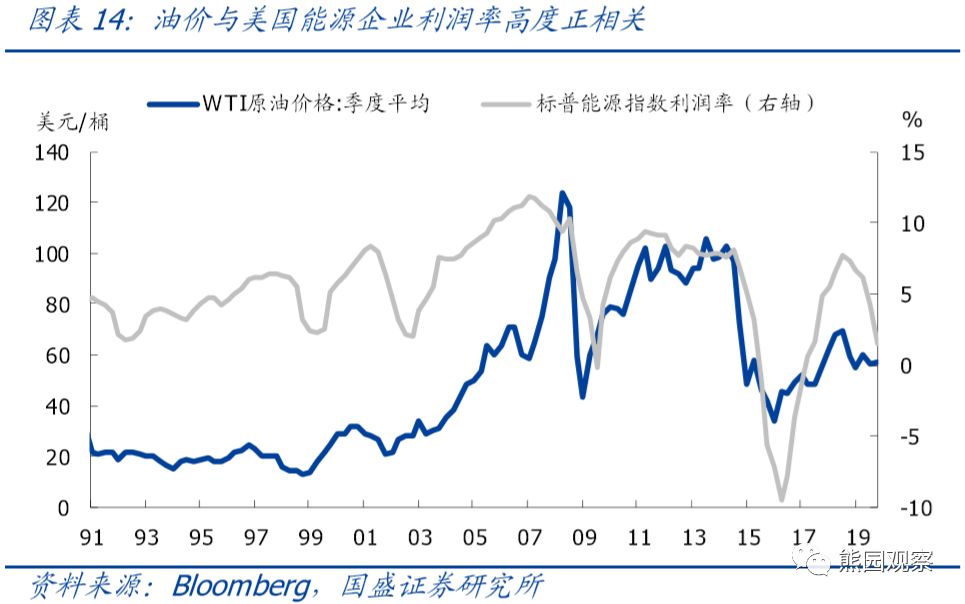

>低油价将导致美国油企出现大幅亏损:一方面,当前WTI原油价格已大幅低于页岩油平均成本价,若油价长期维持在当前或更低水平,美国页岩油企业将面临巨额亏损。另一方面,从历史上看,WTI原油价格与标普能源指数的利润率走势高度正相关,2019Q4的WTI原油均价为57美元/桶,但同期标普能源指数的利润率仅为1.5%。当前油价已显著低于2019Q4,意味着美国能源行业整体出现大幅亏损。

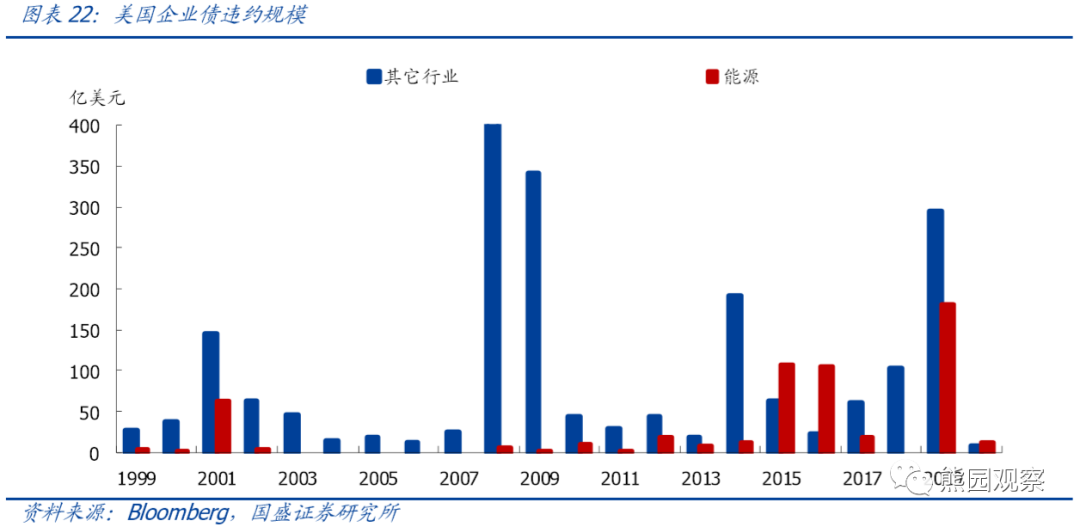

>历次油价暴跌后能源企业债均出现大规模违约:美国能源企业债信用利差与WTI原油价格走势高度负相关,1月7日至今,能源行业高收益债信用利差已累计回升超过1000bp,投资级债券信用利差也回升超过200bp。历史上每一次油价大幅下跌之后,美国能源企业债的违约规模均有明显增加,例如01-02年、08-09年、15-16年、18-19年。

其中在2015-2016年间,共有211.3亿美元的能源企业债券发生违约,占能源行业高收益债的比重接近10%。当前WTI原油价格下跌速度超过2015年,3月份的平均油价已低于2016年2月的最低点,再叠加当前能源企业现金流状况明显差于2016年,违约风险一触即发。

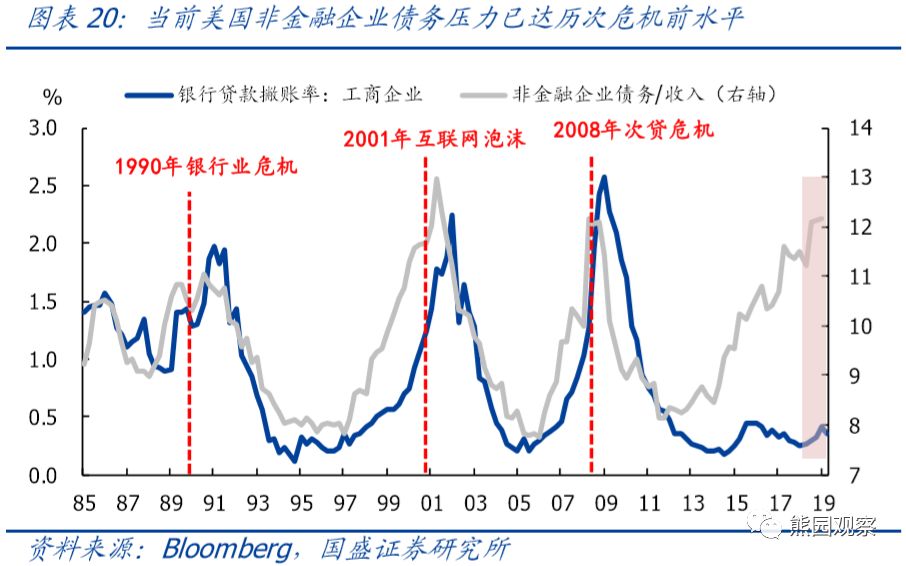

>能源行业违约可能引发美国企业债违约潮:当前美国非金融企业债务压力已达历史最高水平,同时受公共卫生事件冲击,债务压力仍将进一步加剧。近期由于美股持续暴跌,市场流动性显著恶化,美元LIBOR-OIS利差升至2010年以来次高点。若此时能源行业爆发大规模违约,可能成为新一轮美国企业债危机的导火索。

风险提示:全球公共卫生事件超预期缓和;OPEC+启动大幅减产。

正文如下:

一、美国企业债市场基本面

1.美国企业债的评级和行业分布

当前美国企业债存量规模已突破10万亿美元,其中投资级(BBB及以上)占比78.5%,高收益(BB及以下)占比21.5%;投资级企业债中,规模最大的是BBB级,占企业债总体规模的38.7%,而AAA和AA级合计占比不到10%。

美国投资级企业债行业分布方面,金融行业独占三分之一,其他行业的占比普遍较低;高收益债方面,能源行业占比较大为12.2%,排在所有行业第三位;排名前二的行业分别为可选消费18.0%、通信16.6%。

2.美国能源行业的企业债结构

当前美国能源行业企业债存量规模达8043亿美元,子行业中,与原油相关的包括输油管道、钻探与开采、油气服务与设备、综合石油、石油精炼与销售,合计占比达97.3%,因此美国能源行业的企业债几乎全部与原油产业相关。美国能源行业企业债中,高收益债(BB及以下)占比达31.2%,明显高于整体企业债市场的21.5%,表明美国能源企业的信用资质普遍较差。从到期分布来看,与2019年相比,2020年美国能源企业债到期规模明显更大,且高收益债到期规模也将大幅增加,能源企业将面临较大的还债压力。

3.不同行业信用利差高度同步

由于企业债市场受流动性影响较大,且市场风险偏好具有统一性,当一个行业爆发债务违约后,市场流动性会出现紧张,同时市场风险偏好也将受到打压,从而也会影响到其他行业的企业债。数据显示,无论是投资级还是高收益债,美国不同行业的企业债信用利差呈现高度同步的走势。

对于能源行业而言,其信用利差波动幅度更大,且绝对值经常大幅高于其他行业,主要原因在于能源企业受油价影响较大,同时也反映出能源行业信用状况更加脆弱。

二、美国能源行业基本面

1.美国原油产量结构及成本

自2012年页岩油革命爆发之后,美国页岩油产量快速增加,与此同时传统原油的产量始终停滞不前。截至2020年1月,美国原油总产量达1299万桶/日,已是全球第一大原油生产国,其中页岩油产量为976万桶/日,占比高达75%。由于页岩油开采需要用水平钻井和水力压裂技术从页岩层中获得,其成本显著高于传统原油。

经过多年的技术进步,美国6大页岩油产区的成本价均有明显下降,但截至2020年2月,6大产区的平均成本价仍高达46.6美元/桶,成本最低的产区East Eagle Ford成本价也有32.4美元/桶。截至3月13日,WTI原油价格已跌至31.7美元/桶,意味着当前油价已低于全部页岩油产区的成本价,且大幅低于6大页岩油产区平均成本。此外需注意的是,这里的成本是“井口成本”,不包括运输、仓储、管理等费用,因此页岩油企业的实际盈亏平衡油价要更高。

2. 当前美国油企财务状况

截至2019Q4,标普能源指数的资产负债率、债务/EBITDA均已升至仅次于2016年的历史第二高位,与此同时流动比率在2016Q2之后持续下降,当前已低于历史均值和中位数水平,反映出当前美国能源行业的债务水平较高,且现金流状况较差。

三、低油价对美国企业债的影响

1.低油价将导致美国油企出现大幅亏损

一方面,当前WTI原油价格已低于所有页岩油产区的成本价,且大幅低于6大产区的平均成本,若油价长期维持在当前或更低水平,页岩油企业将面临巨额亏损。另一方面,从历史上看,WTI原油价格与标普能源指数的利润率和EBITDA走势高度正相关,2019Q4的WTI原油均价为57美元/桶,但同期标普能源指数的利润率仅为1.5%。当前油价已显著低于2019Q4,这意味着即便油价反弹至页岩油平均成本(46.6美元/桶),美国能源行业整体利润率仍大概率为负。

2.历次油价暴跌后能源债均出现大规模违约

历史数据显示,无论投资级还是高收益能源企业债券,其期权调整信用利差(OAS)均与WTI原油价格走势高度负相关,意味着油价下跌将导致能源企业信用状况恶化。此外,历次油价持续大幅下跌之后,美国能源企业债券的违约规模均有明显增加,例如01-02年、08-09年、15-16年、18-19年(见图表18)。本轮WTI油价的阶段性高点为1月6日的63.3美元/桶,随后的48个交易日累计下跌50.2%,区间跌幅为1985年以来第三高。伴随油价大跌,能源行业高收益债信用利差已累计回升超过1000bp至16.87%,是2012年有数据以来的最高水平;投资级债券信用利差也回升超过200bp至3.64%,为2012年以来第二高位,仅小幅低于2016年。

在2015-2016年间,共有211.3亿美元的能源企业债券发生违约,占当时能源行业高收益债余额的比重接近10%。而当前WTI原油价格下跌速度超过2015年,3月份的平均油价已低于2016年2月的最低点,叠加当前能源企业流动比率明显低于2016年,债务违约风险一触即发。

3.能源行业违约可能引发美国企业债违约潮

在前期报告《2020年美国经济展望:日薄西山》和《美联储紧急降息的背后:美国公共卫生事件究竟多严重?》中,我们指出当前美国非金融企业债务压力已达历史最高水平,受公共卫生事件爆发冲击,偿债压力将进一步加剧。

历史上看,当能源行业出现大规模违约后,其他行业违约规模往往也会明显增加。近期由于美股连续暴跌,流动性已出现明显恶化,美元LIBOR-OIS利差升至2010年以来次高位。若此时能源行业爆发大规模违约,可能成为美国新一轮企业债危机的导火索。

风险提示:1.全球公共卫生事件超预期缓和。若全球公共卫生事件得到有效控制,或针对新冠病毒的治疗手段取得突破,则原油需求将有所好转,油价也将得到支撑。2.OPEC+启动大幅减产。若OPEC+重新谈判并达成大幅减产的协议,则油价有望回升,美国能源行业债务压力也将得到缓解。(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP