方正证券:特步国际(01368)2019业绩符合预期,主品牌稳健,维持“推荐”评级

本文来自“AF星宇”

特步国际(01368)主品牌稳健,业绩符合预期

事件

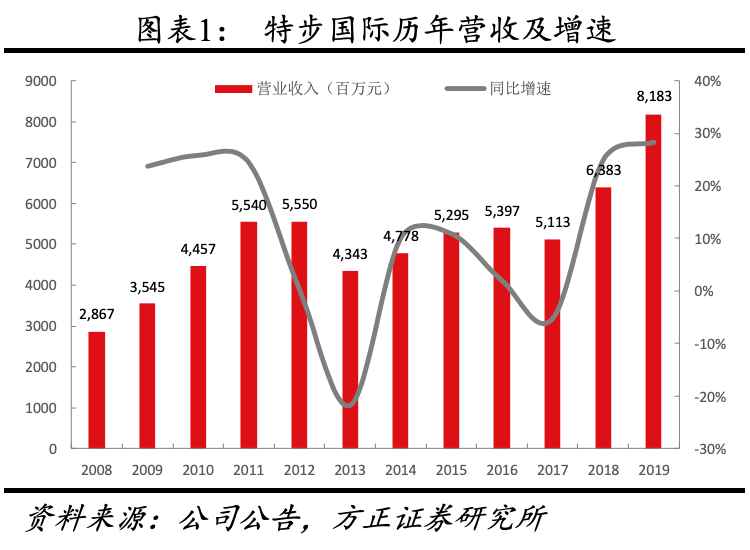

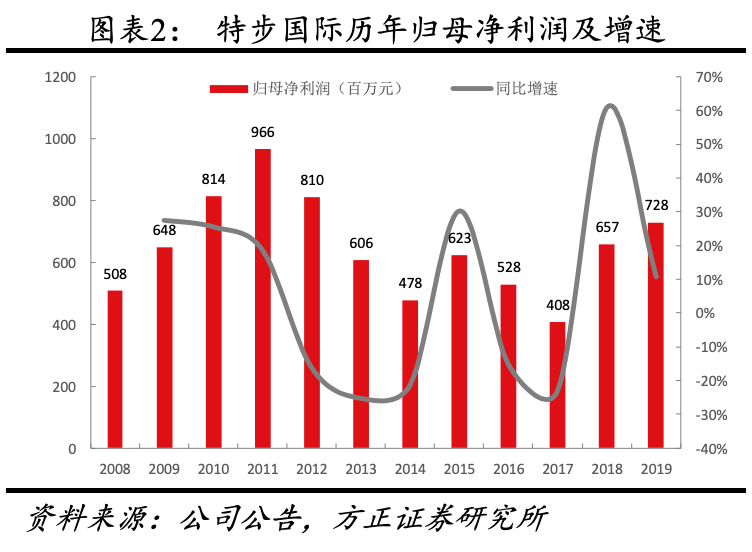

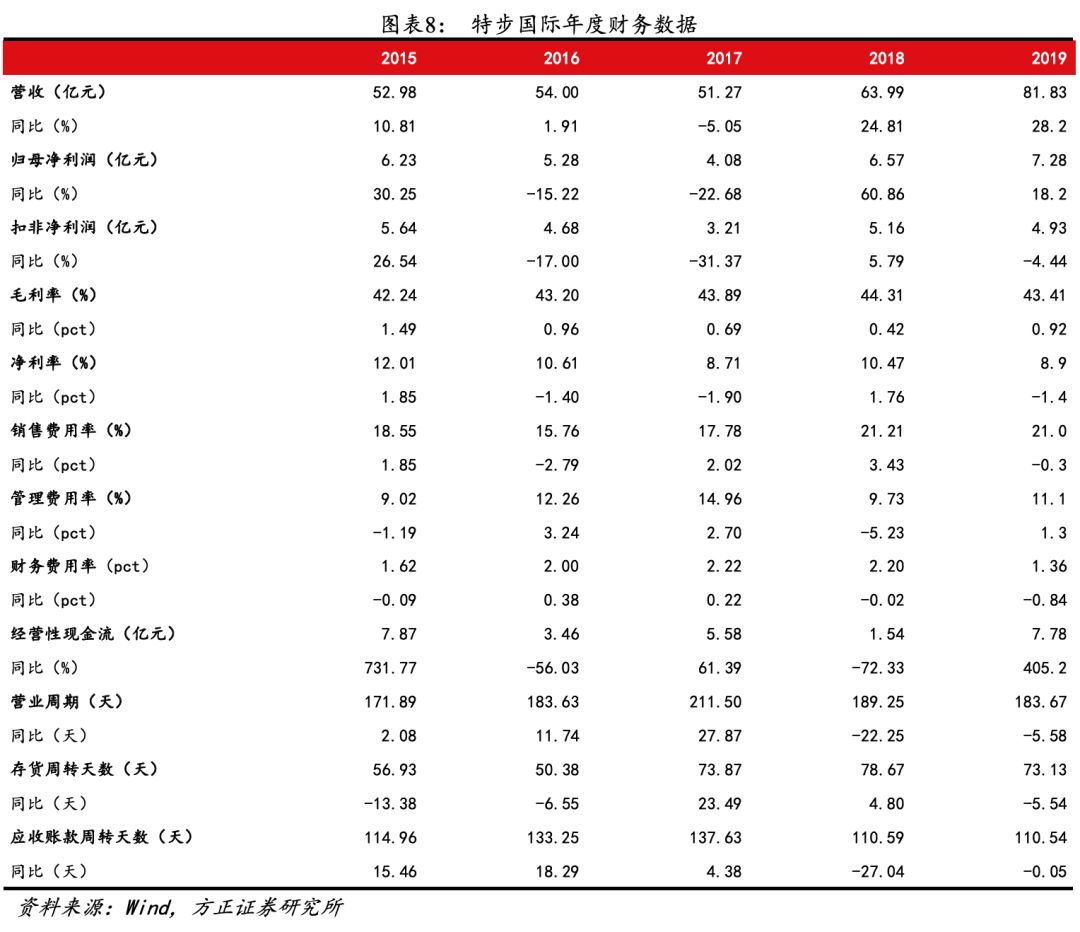

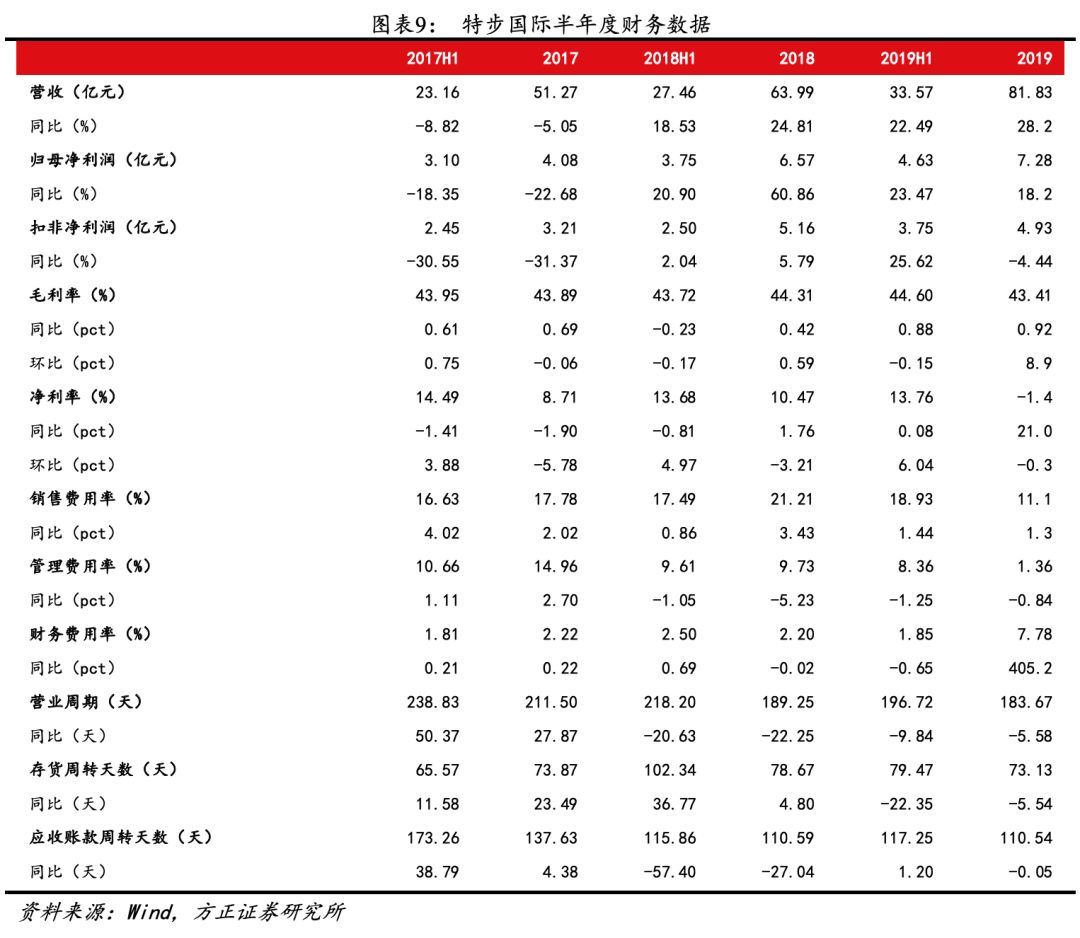

2020年3月18日,公司发布2019年业绩情况,2019年公司分别实现营收、归母净利润、扣非后归母净利润81.83、7.28、4.93亿元,同比增长28.2%、10.8%、-4.4%。

点评

1 业绩:主品牌稳健,营收增长符合预期

主品牌产品持续升级叠加公司多品牌战略下吸纳新品牌,2019年营收增长达81.83亿元(+28.2%),维持较高增速。利润方面因包含政府补贴、卖地收入等的其他收入提升,略超预期,达7.28亿元(+10.8%),利润增速因毛利率微降、收购费用、新品牌亏损等因素,增速小于收入增速。

(1)分品牌看,2019年特步主品牌、其他品牌收入分别为77.07、4.76亿元,占比分别为94.2%、5.8%。特步主品牌2019年收入增速20.7%,增长较快。其他品牌中收购品牌K-Swiss、Palladium和Supra 2019年收入达4.7亿元,合作品牌Saucony、Merrell收入1000万元左右,主要为Saucony电商收入,Merrell将于2020年3月份逐步贡献线上收入。特步儿童2019年发展迅速,增速达40%以上,营收占特步主品牌收入比重达高单位数。

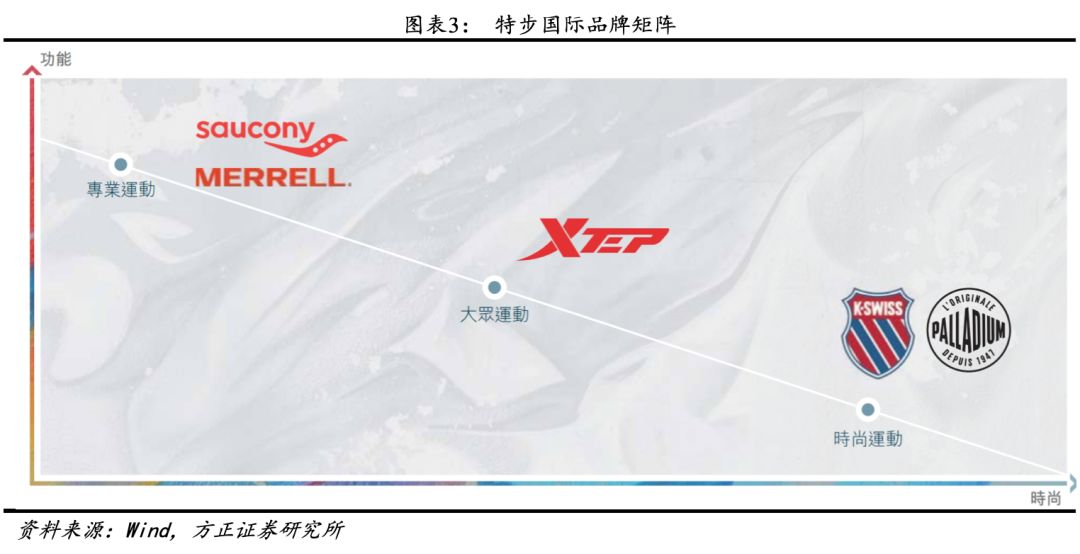

(2)分品类看,①公司2019年大众运动、时尚运动、专业运动三大品类收入分别为77.07、4.66、0.1亿元,三大品类分别对应特步主品牌、收购品牌K-Swiss、Palladium、合作品牌Saucony、Merrell,公司已形成覆盖大众休闲、运动时尚、专业运动多品类的多品牌格局。②特步品牌中,鞋类、服装、配饰2019年收入分别为41.99、33.23、1.85亿元,同比增长7.0%、42.8%、41.0%,占比分别为54.5%、43.1%、2.4%,除鞋品因2019年下半年线上调整转型,减少线上专供款(主要为鞋品)而增速较低外,服装、配饰均为40%以上增速,预计未来服装占比进一步增加,鞋服比例达到1:1。

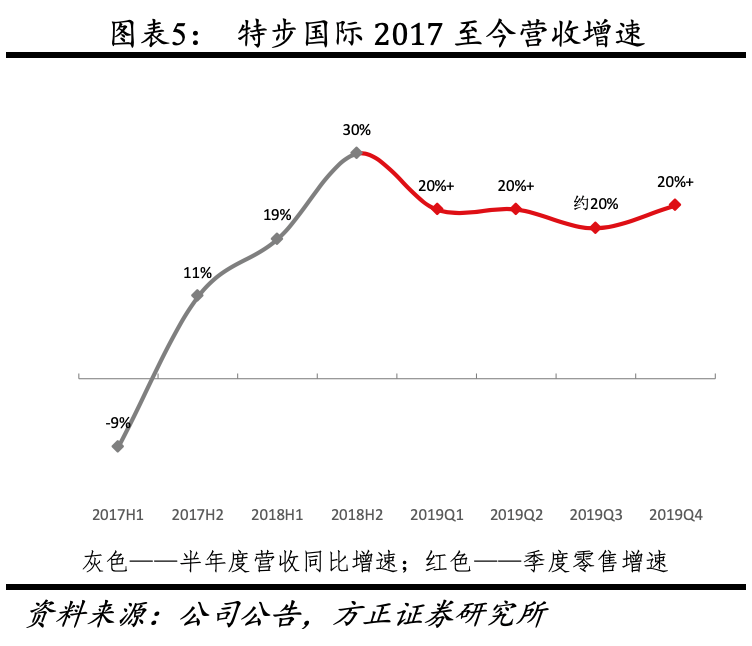

(3)分渠道看,①线上部分,2019年电商收入占比超20%,增速约25%,维持稳定增速。2020年线上专供款比例将减少,O2O将逐量提升至40%左右。②流水方面,2019年全年流水增速超20%,平均月流水约14万,分季度来看,2017H1、H2、2018H1、H2营收增速分别达-9%、11%、19%、30%(2018季度未公布单季度零售额增速),2017H2起公司营收改善明显,2019Q1-Q4零售增速分别为超20%、超20%、约20%、超20%,四季度零售增速回弹。

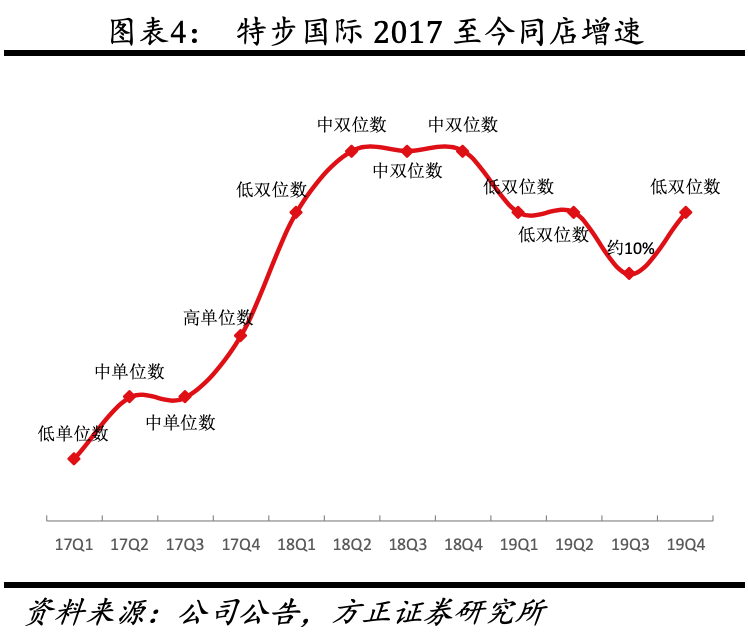

③同店方面,2018、2019公司季度同店增速分别达低双位数、中双位数、中双位数、中双位数、低双位数、低双位数、约10%、低双位数,2019Q4同店增速回升,2019年全年同店基本维持低双位数增速,较2018年略有下滑,但整体较2017单位数左右的同店增速有一定改善。④线下渠道数量方面,2019年特步主品牌门店净增长149家至6379家(+2.4%),总门店数中约20%位于购物中心,且90%门店进行了国际化风格改造升级,平均建筑面积超100平米。2020年特步主品牌开店关店预计持平,门店数净增预计趋零。特步童装2019年门店数净增375家达825家(+83.3%),其中20%为独立门店,预计2020年特步儿童门店扩展放缓。其他品牌中,K-Swiss 、Palladium2019年分别在中国香港/台湾有40、29家直营店,Saucony、Merrell 目前主要为线上渠道,2020年预计一共新开30-50家店。

(4)利润规模方面:2019年公司经营利润、归母净利润分别为12.34、7.28亿元,同比增速18.2%、10.8%,扣除1亿元收购费用影响后,经营利润、归母净利润增速分别达27.8%、26%,经营利润率、归母净利润率分别为16.4%(去年同期16.4%)、10.2%(去年同期10.3%),与去年基本持平。拆分来看,特步主品牌、收购品牌、合作品牌2019年经营利润分别达12.88亿元(+23.3%)、-0.46亿元、-0.08亿元,经营利润率分别为16.7%(+0.03pct)、-10.0%、-73.7%,主品牌保持良好经营利润增速,新品牌仍处发展初期。

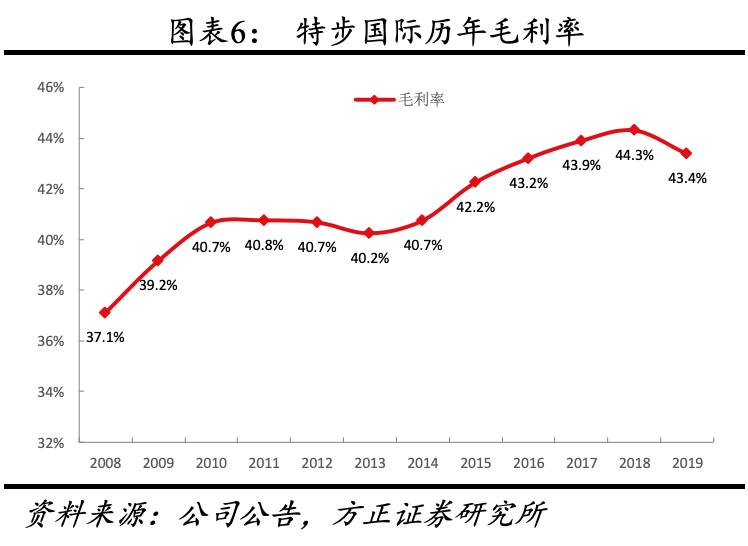

盈利能力:(1)毛利率:因新收购品牌、线上及童装产品毛利较低,2019年整体毛利率较去年同期44.31%下降0.92pct至43.39%。按品类分,①新收购品牌产品、儿童毛利较低,分别为37%、33%,均远低于线下大货45%毛利率。②鞋类、服装、配饰2019年毛利率分别为44.0%(-1.6pct)、43.9%(+1.3pct)、37.3%(+1.7pct),除鞋类因线上和儿童产品占比提升毛利率跌1.6个点外(成人鞋品类因增加篮球鞋等高端鞋,实际毛利率提升0.4毛利率),其余品类毛利率均有提升。预计公司未来整体毛利率维持43-44%水平。

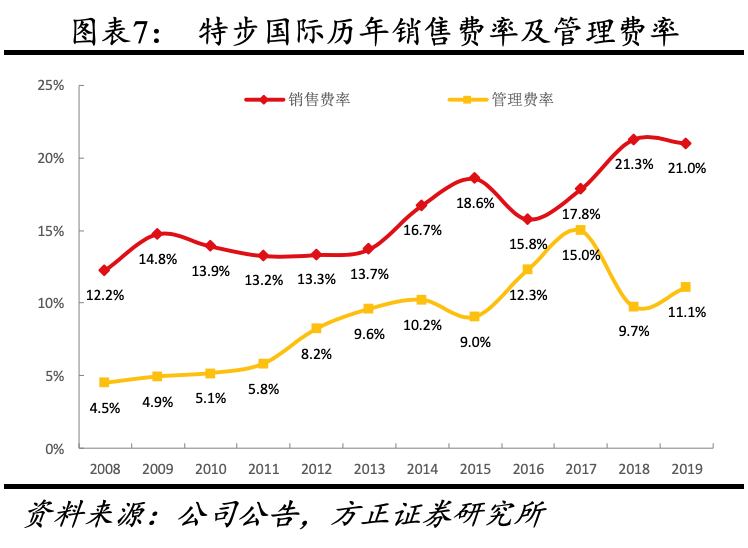

(2)期间费用率:公司2019年整体期间费用率略降0.2pct至30.8%。拆分来看, 2019年因公司渠道开发及市场渗透投资、聘请代言人、跑步活动推广等费用增加,广告及推广、渠道开发费用占总收入比重下降0.6pct至14.6%;因员工成本增加、研发及设计团队薪金及研发新品材料成本相关的研发费用增加,公司2019年一般及行政开支提升2.3pct至11.1%。其中员工成本、研发费用占总收入比重分别为2.5%(+0.3pct)、5.3%(+0.3pct)。

(3)其他收益:2019年公司其他收益提升58%至3.08亿,其中包括理财收益9700万(增加1400万),政府补贴1.26亿(增加3700万),卖地收入5300万及时尚运动品牌所得特许权使用收入1923万元等。

(4)净利率及ROE:①净利率:因毛利率下降0.9pct、本期1亿元收购费用,2019年经营利润率、归母净利润率略有下降,分别为15.1%(-1.3%)、8.9%(-1.4%)。其中特步主品牌2019年经营利润率达16.7%,较上年提升0.3pct。②ROE:2019年ROE下降0.54pct至11.91%,其中净利率、权益乘数、资产周转率分别为8.91%(-0.56pct)、0.76(+0.05)、1.76(+0.04),下降主因净利率下滑。

营运能力:周转加快。①终端存货周转健康,自2018至2019Q4公司零售存货周转一直维持4个月左右,稳定好于2017年约4-5个月的存货周转水平。且2019Q1-Q4终端折扣率稳定在75折至8折,高于内资龙头品牌平均水平。②周转天数:公司存货周转、应收账款周转、应付账款周转天数均有下滑,2019年分别为77天(-3天)、96天(-9天)、88天(-10天),整体周转水平提升。

现金流及偿债能力:现金流健康,偿债能力强。公司2019年经营现金流净额达7.78亿元,较2018年1.54亿元增长4倍左右,且公司扣除2.6亿美元收购额后,年底仍维持净现金流21.32亿元(-12.6%),整体现金流健康。公司2019年银行借款占总资产比重为19.1%,较2018年下降2.0pct,流动比率、速动比率分别为2.52(+0.06)、2.24(+0.04),均有所提升。

2. 展望:运动鞋服趋势强劲,公司转型成效显著,布局高端、运动休闲品牌打造新增长点

(1)行业:运动鞋服趋势强劲,2014年运动人群快速增长叠加政府政策支持,多数国内外运动品牌业绩遇拐点,2018年业绩增速达到高峰,2019年国际龙头品牌及内资龙头品牌均维持较快成长,2020年公共卫生事件影响下,体育行业具备较高弹性。

(2)公司:①转型成效显著,公司通过2015年以来三年时间改革,产品更专注“跑步类产品”,跑步产品优势领先;渠道运营更扁平化,2018年以来门店数触底反弹,门店运营效率提升,门店面积、店效、提升明显,总代直营店占比超60%,2019年已达到14万平均月流水,低于10万的门店占比不到20%;发力线上,打通O2O,持续进行线上转型,推动产品线上线下同款同价,2019年线上仍维持高成长,营收占比超过20%。

②设立多品牌战略,布局高端、运动休闲品牌打造新增长点,收购品牌预计2020年盈利。公司2019年开启多品牌战略后,目前已覆盖大众运动、时尚运动、专业运动三大领域,包括高端跑鞋、户外运动、中高端网球时尚、帆布鞋等多个细分领域。合作的两个品牌Saucony、Merrell预计2020年分别新开30-50家店,预计店效18-20万,对公司产生3000-4000万亏损影响,2022年实现扭亏。收购品牌K-Swiss、Palladium 2020年收入1.5-1.6亿美金,预计持平,五年后可达5亿美金。

③短期公共卫生事件对零售表现有一定影响,长期成长性无虞:受公共卫生事件影响,2月公共卫生事件预计影响较大,2020Q1预计流水影响25-30%,预计近期终端折扣约折扣约5.5-6.5折左右,库销比约5.5月左右。为了应对公共卫生事件,公司给与经销商增加1个月账期且可用20%比例的Q1货品换取Q3货品,预计公司业绩Q2恢复正常,终端库存将于下半年逐步恢复正常。

投资建议

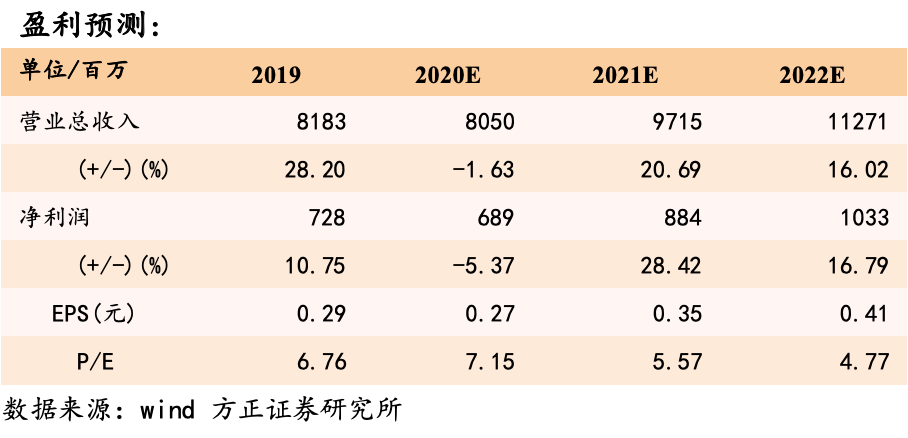

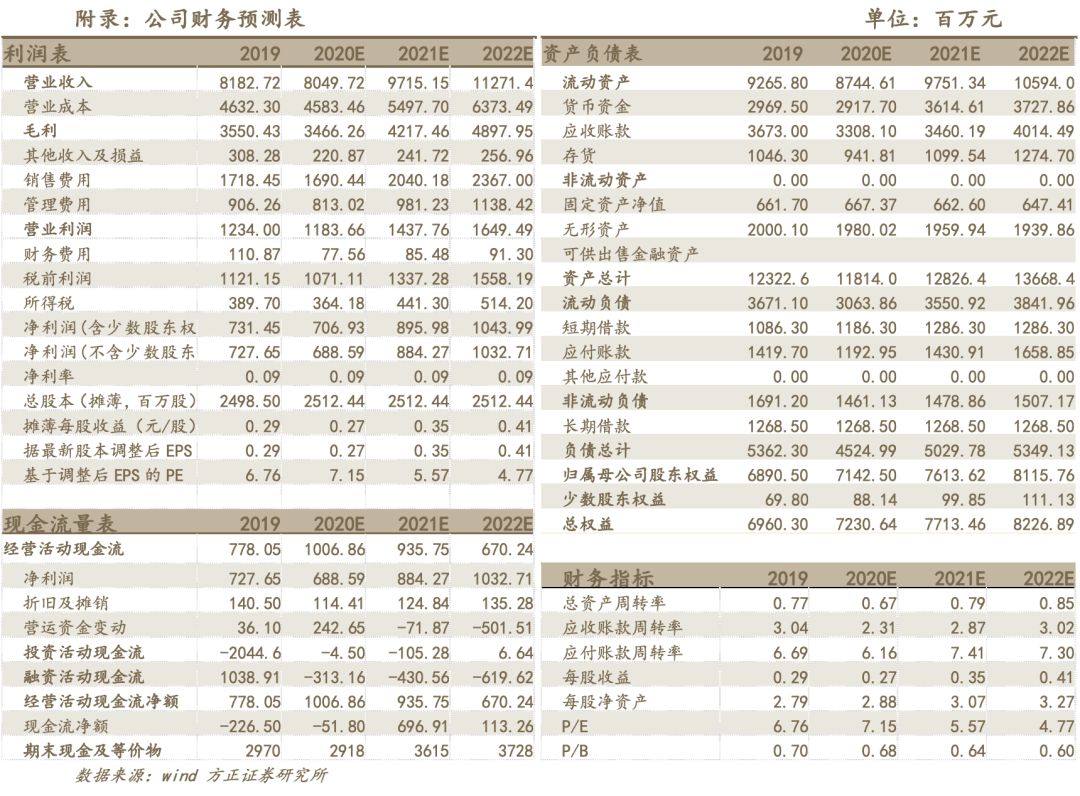

我们预计2020/2021/2022年公司归母净利润分别为6.89/8.84/10.33亿元,同比增速在-5.37%/28.42%/16.79%,对应EPS为0.27/0.35/0.41元/股,对应P/E为7/6/5,维持“推荐”评级。

风险提示

(1)经济下行超预期:消费仍处下行趋势中,目前根据我们《消费周期》系列报告的框架判断,今明两年人均收入增速望出现弱回升、叠加房价弱回升可能带动消费在下半年和明年出现一定的弱复苏,如果人均收入并未出现提升、房价未出现一定程度的复苏,可能对可选消费预期产生一定影响。

(2)全球公共卫生事件控制不及预期:公共卫生事件对一季度消费行业影响较大。且对服装行业一季度业绩较难预测。从目前情况来看,我们预计2020年2月份服装行业流水均同比减少80%左右,目前3月流水恢复至60-70%,一月份仍维持正常增长,故Q1流水合计预计影响25%-30%。

收入方面,因加盟业务在公共卫生事件之前已完成大部分发货,主要收入已经产生,影响小于流水影响,同时加盟商选择将部分置换Q3存货,Q1收入确认将出现减少的风险,对Q1收入预测带来一定不确定性;

利润方面,因Q1部分产品存在折扣率较低现象、同时因存在一些固定费用导致费率可能高于去年同季度,公共卫生事件对利润的影响可能大于营收;

其他方面,因公司允许经销商可以用20%比例以内的Q1存货置换Q3新品,可能对公公司本身存货产生一定影响,同时因公司给经销商公共卫生事件期间账期提升1个月的政策,可能导致公司短期现金流产生一定影响。

(3)电商业务发展不及预期:公司2019年电商收入占比近20%,主要集中于天猫、京东、唯品会等主流电商平台,2018以来主流电商平台受拼多多、社交平台分流影响显著,若未来主流电商平台客流出现波动将对特步业绩产生影响。私域流量合作成效低于预期:为应对公共卫生事件、迎合MCN风潮,公司采用私域流量平台微信朋友圈、小红书以及网红直播等吸引顾客进行线上销售,若私域流量平台引流效果低于预期,将对公司业绩产生影响。

(4)新品牌业务拓展不及预期。公司2019年新增的收购品牌及合作品牌贡献收入达到5.8%,给公司带来5400万亏损,其中亏损主要来自Supra品牌。因K-Swiss、Palladium营收来源于海外,若海外公共卫生事件对K-Swiss/Palladium产生影响、或Supra长期仍未卖掉均可能对公司业绩产生一定影响,目前来看这两个海外品牌主要销售渠道为经销渠道且一年订货两次,预计大部分2019销售的订单已完成订货,预计影响仍可控。此外,公司合作品牌目前仍处发展初期,仍有亏损,且预计初期开店以直营为主,若发展速度较慢、达到盈利平衡时间较长,也将对公司业绩产生一定影响。

(编辑:彭谢辉)

扫码下载智通APP

扫码下载智通APP