美股跌到这就结束了吗?还有哪些定时炸弹?

本文来自微信公众号“云锋金融”

云锋导读

继“黑色一星期”、连续四次美股熔断、流动性枯竭等尾部风险事件连环出现之后,全球似乎正在步入金融危机时期。

“近期卫生事件可控—市场迅速反弹”的期望不是不可能,但几率已经较小。未来会发生什么?是时候做个危机情形的推演。

“全球同此冷热”。我们以美国为代表展开讨论。在当下市场混乱、阴谋论盛行之际,云锋金融坚持基于事实和数据,有一说一。

一、流动性风险哪里最高

回顾过去的两次全球大危机,都出现恐慌挤兑(Bank Run)。1929年,人们排队到商业银行去挤兑,无尽的队伍背后是人们内心的焦灼。

大危机之后,美国建立了银行存款保险制度,商业银行挤兑风险大为减少。直到2008年,投资银行流动性枯竭、大型金融机构倒下、系统性风险爆发依然发生。

我们正在经历的这次,仍然要归因于金融市场严重缺乏流动性,这一点也与2008年9月末的情形有类似之处。

流动性风险可能会在金融市场杠杆下自我放大并加剧。因此,我们从如下几个来源梳理金融市场杠杆或流动性风险较高的部门。

1、对冲基金

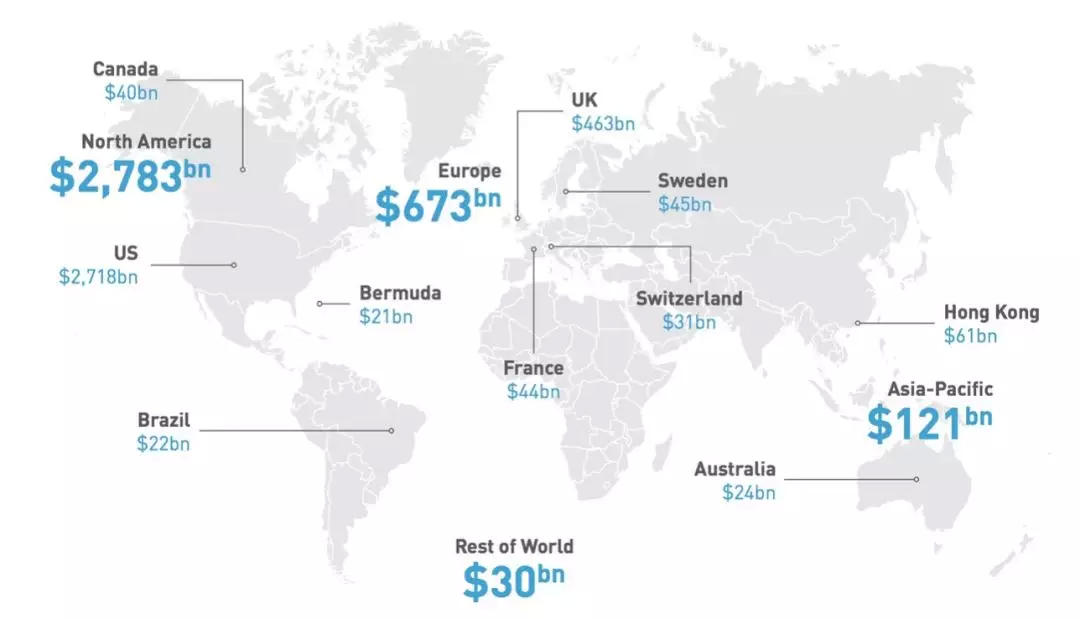

全球对冲基金规模为3.6万亿,美国的对冲基金规模高达2.7万亿,占全球对冲基金规模的四分之三。

全球对冲基金AUM

来源: Preqin Pro. Data as of November 2019

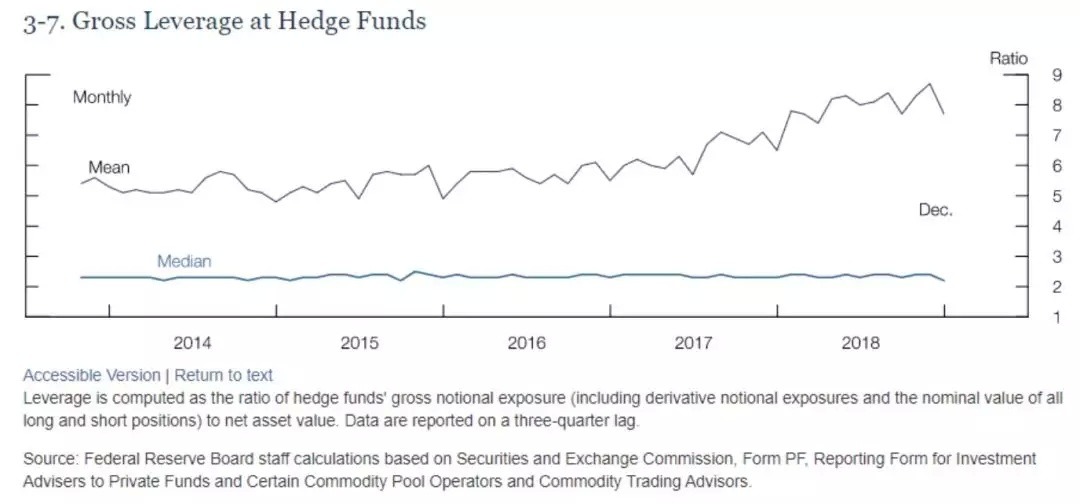

对冲基金规模巨大,而高杠杆率可能会威胁到金融市场的稳定性。根据美联储数据,自2014年来,对冲基金总杠杆率中位数保持稳定的2-3倍,但平均值从6倍持续攀升至8倍左右,可见大型对冲基金总杠杆率持续提高。

对冲基金杠杆率(倍数)

来源:美联储2019年金融稳定报告

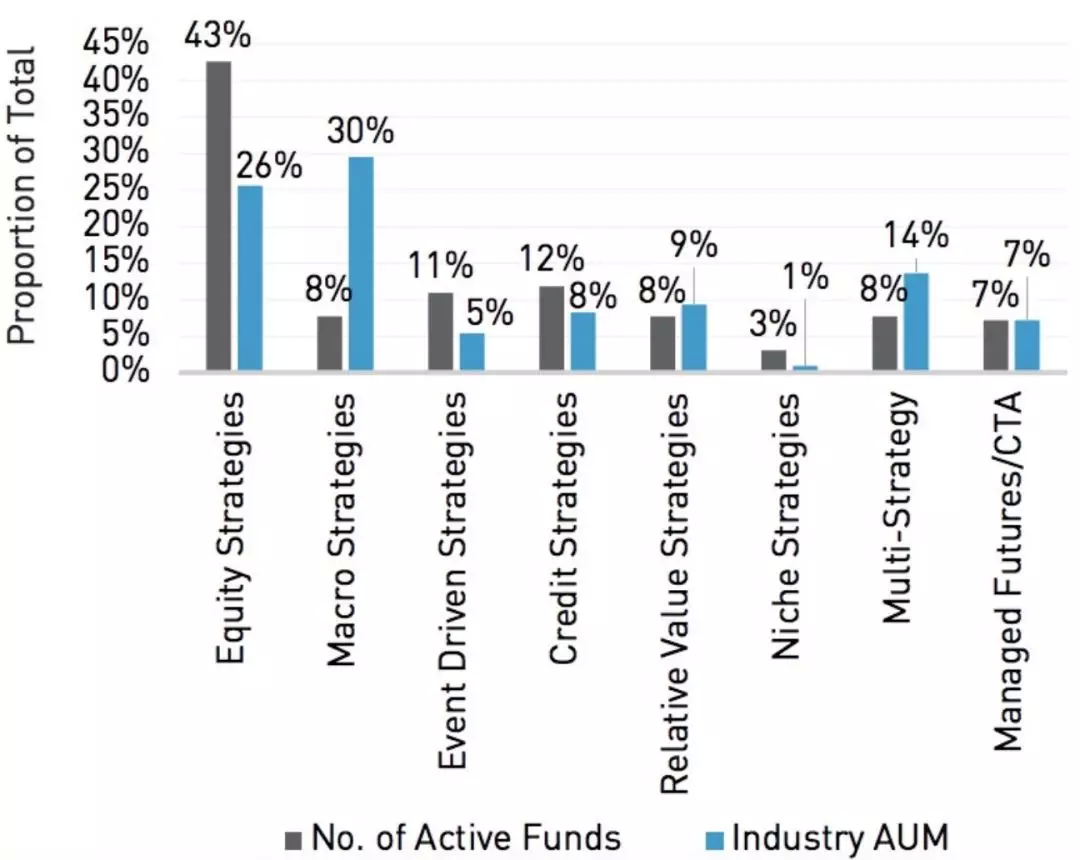

在对冲基金结构上,宏观基金管理资产规模最大,占30%,数量仅占8%。股票策略规模居第二,数量占43%。

全球冲基金数量(灰色)和规模(蓝色)占比

来源: Preqin Pro. Data as of November 2019

总结上文,从对冲基金总体杠杆率和平均杠杆率的差异看,大型对冲基金拉高了整体的杠杆;结合对冲基金类型的分布看,高杠杆的大型基金很有可能是宏观对冲基金。

宏观对冲基金依赖资产类别之间的相关性,但当市场处于当下真实利率上升、股票债券黄金齐跌的异常环境之时,宏观对冲基金也会遭遇策略失效,而高杠杆将会放大其损失。

2、ETF和杠杆ETF

美国ETF市场总规模4.82万亿美元,美股ETF规模2.72万亿美元,其中美股杠杆ETF规模576.75亿美元。杠杆ETF内部,既有正向杠杆,也有反向杠杆ETF。

可以看到,ETF是美国20.94万亿股市规模(按MSCI US 3月20日市值)的重要流动性来源,总体来看杠杆程度不算高。

不过,ETF仍可能因买卖一篮子股票而加剧流动性差的股票下跌。假如市场出现一个日间大幅波动,ETF 做市商必须在短时间内完成大量基础资产股票的买卖,其中流动性较差的股票将大幅下跌,将加剧市场的扰动。

所以这一次,美联储当地时间3月17-19日出台了一系列的政策,为市场提供流动性:

3月17日,美联储宣布启动商业票据融资机制(CPFF),持续一年,额度大约为1万亿美元。同时,美国财政部外汇稳定基金将为该机制提供100亿美元的信用保护。

美国商业票据是企业发行的短期票据。美联储直接购买商业票据,向企业提供资金支持,而财政部兜底,相当于从流动性和信用保护两方面救助短期信用市场。

同日,为了满足美国家庭和企业的信贷需求,美联储建立PDCF(初级市场交易商信贷安排 )。通过PDCF提供给初级市场交易商的信贷能以多种投资级债务证券(包括商业票据和市政债券)以及多种股票证券作为抵押。收取的利率将是纽约联邦储备银行的贴现窗口利率。本质上,这是通过银行渠道给金融市场输送流动性。抵押品的广泛说明该措施力度较大。

3月18日,美联储宣布推出货币市场共同基金流动性工具(MMLF),持续到今年9月。美联储将购买货币市场基金持有的资产(国库券、商业票据、银行定期存单、银行承兑汇票等),为货币市场基金提供流动性支持。

MMLF是美联储在本周早些时候动用商业票据融资工具(CPFF)和一级交易商信贷机制(PDCF)后,启用的第三个金融危机时期曾使用的紧急救市措施(除了紧急降息和QE外)。此次MMLF也是美联储自2008年金融危机以来首次动用。

巴伦周刊报道中称,MMLF涵盖8000亿美元的优质货币市场基金。随着新冠病毒引发的经济危机使信誉较差的公司更难借到钱,优质货币市场基金出现了问题。截至3月12日的一周,散户已经从这些优质货币市场基金撤出了19亿美元。

我们认为,MMLF有助于稳定流动性,防止出现2008年货币市场基金停止赎回,从而加剧恐慌导致短期商业票据市场冻结的风险。

除了流动性风险,接下来还有信用风险。

二、信用风险哪里最高?

流动性恐慌之后,往往引发信贷收缩“Credit Crunch”,加剧对实体经济的冲击。而这种冲击又将通过坏账、违约等再次反应到金融体系,带来又一轮冲击。

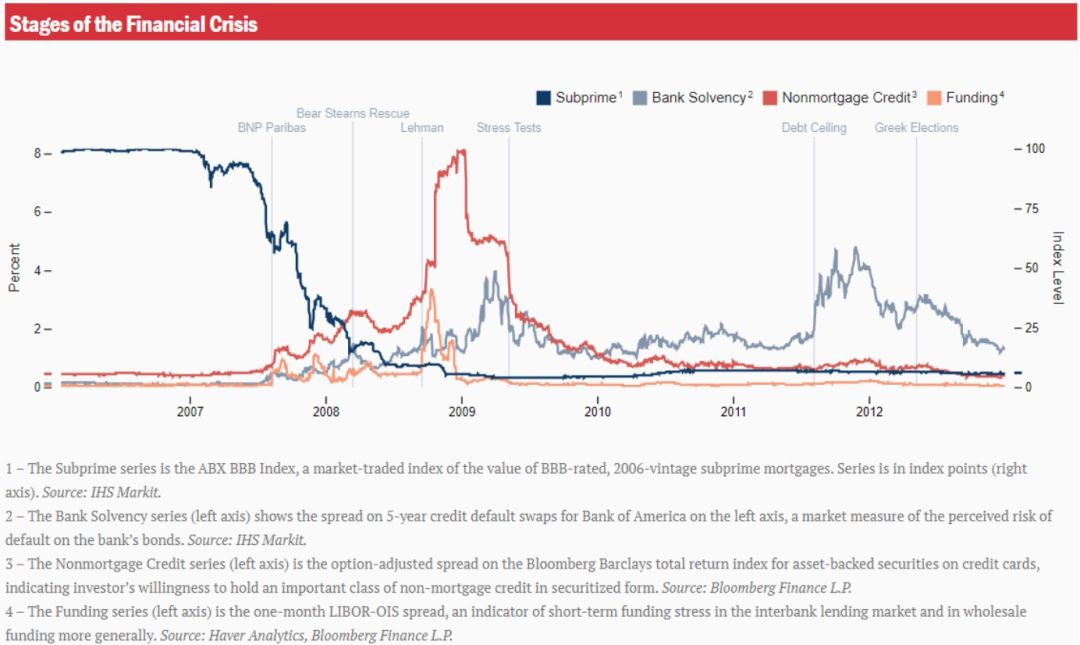

伯南克在博文“Financial panic and credit disruptions in the 2007-09 crisis”中论述了金融危机的几个阶段。最初是流动性危机(下图黄线),然后是持续的信贷紧缩(下图橙色),银行偿付危机亦伴随信贷紧缩在后期出现。

金融危机的阶段

来源:布鲁金斯学会,伯南克博客

注释:1 –次级抵押贷款系列是ABX BBB指数,它是BBB评级的2006年老式次级抵押贷款价值的市场交易指数。级数在索引点(右轴)中。资料来源:IHS Markit。

2 –银行偿付能力系列(左轴)在左轴上显示了美国银行5年信用违约掉期的利差,这是对银行债券违约风险感的市场度量。资料来源:IHS Markit。

3 –非抵押信贷系列(左轴)是彭博巴克莱针对信用卡上的资产支持证券的总收益指数的期权调整后的价差,表明投资者愿意持有证券化形式的重要一类非抵押信贷。资料来源:彭博金融有限责任公司

4 –资金系列(左轴)是一个月的LIBOR-OIS利差,它表明了银行间贷款市场和更广泛的批发资金中的短期资金压力。资料来源:Haver Analytics,彭博金融有限责任公司

信贷风险主要源自哪里?

从银行体系来看,系统重要银行危机后资本充足率提升,银行放款条件较严格。银行目前不是问题的来源,如果金融市场恐慌蔓延、实体经济陷入衰退,而银行的收入受制于低利率,之后的盈利和坏账问题才会逐渐显现。本文不做重点讨论。

目前更多的风险在金融市场。信用市场可以分为债券市场和贷款市场。

目前美国的债券市场概况如下。

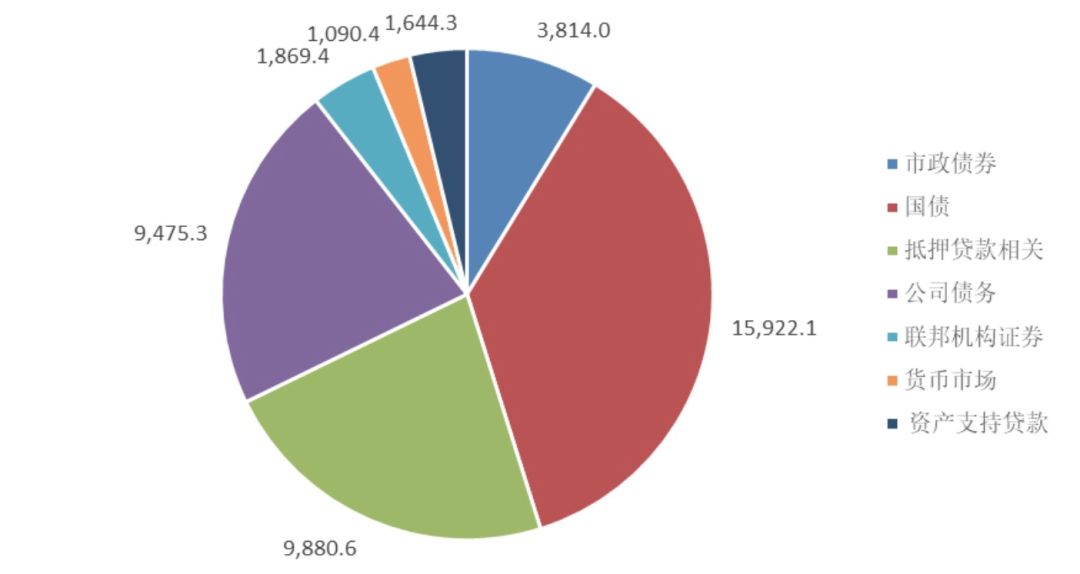

美国现存债务规模(单位:十亿美元)

资料来源:sifma,数据截止日期2019年二季度

我们来逐一看看信用风险在哪。

除了国债之外,最大的市场是抵押贷款支持证券(MBS)市场,规模约9.88万亿美元(截止2019年二季度)。在近期卫生事件冲击下,银行等中介机构忙于出售资产而不愿扩大购买,MBS市场也逐渐出现了流动性问题。

一个月以来,MBS收益率和10年美国国债收益率的利差达到了1.5%,为2009年以来的最高点。不过MBS市场有抵押,其中相当部分有担保,虽然底层资产的信贷标准有所放松(“美联储放水,钱去哪了”),但质量总体不错。MBS市场的信用风险相对有限。

公司债券的存量规模约9.4万亿美元。根据彭博数据统计,投资级债券规模8万亿美元 ,高收益级别规模1.49万亿。

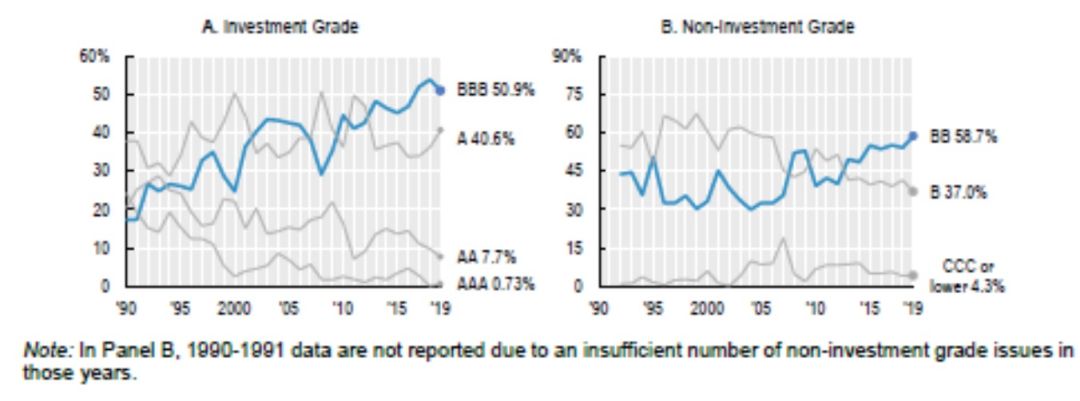

在低利率环境的支持下,公司能够在保持BBB评级的情况下提高其杠杆率,而BBB评级在投资级别中的占比逐年上涨,已成为投资级别类别的主导。这意味着在近期卫生事件冲击下,降级风险变得尤为严重。

投资级和高收益级债券内部评级占比分解

来源:OECD Capital Market Series dataset, Thomson Reuters Eikon

投资级别公司债的在上一次金融危机期间的违约率为0.33%,高收益级公司债的危机期间违约率为9.94%。这还没有考虑降级带来的样本变化。如果公司债市场重现危机,整体损失可能巨大。

此外,当银行在危机后提高资本充足率退出一些贷款市场,由其他金融中介为公司提供信贷的杠杆贷款(Leveraged Loan)市场发展迅速。这部分的规模约为1.14万亿美元(截止2019年末)。

在低利率驱动下,机构杠杆贷款需求强劲,信贷标准放松,资产质量恶化。2019年上半年,高杠杆率的大型公司的新发行贷款所占份额(Debt/EBITDA比率>6,即下图中的红色)约占40%,高于2007年和2014年的最高水平;而较低杠杆率的贷款(Debt/EBITDA比率<4,即下图中的蓝色)占比低于20%。

根据债务/EBITDA比率的机构杠杆贷款量分布

来源: S&P Global, Leveraged Commentary & Data

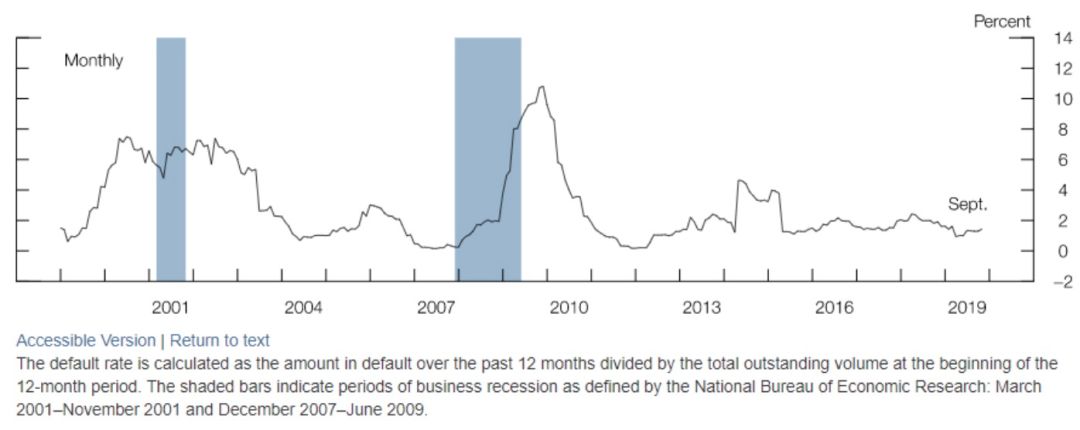

到目前为止,机构杠杆贷款的违约率较低,但根据上图恶化的信用质量,杠杆贷款的违约率有可能上升。对比2008-2009年,杠杆贷款最高违约率曾达到11%。

此外,根据路透社2018年报道,评级公司穆迪认为贷款回收率将下降。一级贷款(first lien)的回收率从历史平均的77%降至61%,二级贷款(second lien)回收率从历史平均的43%降至14%。

杠杆贷款历史违约率

资料来源: S&P Global, Leveraged Commentary & Data

总结以上各部门,MBS市场因流动性被错杀。公司债和杠杆贷款风险较高,可能发生显著损失。

目前公司债市场已经计入了较高的违约损失风险。根据荷宝公司报告,高收益债的CDS市场已在价格中反应了较高的违约风险。Markit iTraxx Crossover Index如今显示利差为500个基点,在这样的水平下,市场假设违约率为26%,回收率只有为20%。

如果信用市场持续恶化,我们认为美联储可以借用上次危机中的TALF工具,购买资产抵押证券提供流动性,并通过财政部的基金进行损失担保。

信用救助不是无成本的。

三、终极风险:美国国债泡沫

如上所述,应对流动性和偿付危机,需要政策非常规的操作。当所有信用渠道都传导不畅,政策能做的事情,一是直接发钱给公司和个人,如目前正在讨论的万亿财政刺激,二是以国家信用替代私人部门信用。

根据SIFMA统计,截止2020年2月,美国发行在外国债规模16.9万亿美元,较2007年上升了3.7倍。美国已经推出了两次针对近期卫生事件的福利性质的财政救助措施,第三波万亿财政救助和刺激方案正在两院讨论中。财政救助虽然是应对供给冲击的自然选项,但也将进一步推升赤字和债务规模。

我们上文的讨论围绕流动和信用市场,而没有讨论股票市场。有人认为本次最终需要美联储直接买股票才能克服银行体系无法为股市提供流动性的问题,但目前仍存在法律障碍。

无论是打通信用传导、财政救济、还是最终购买股票,背后都需要美国国债买单。

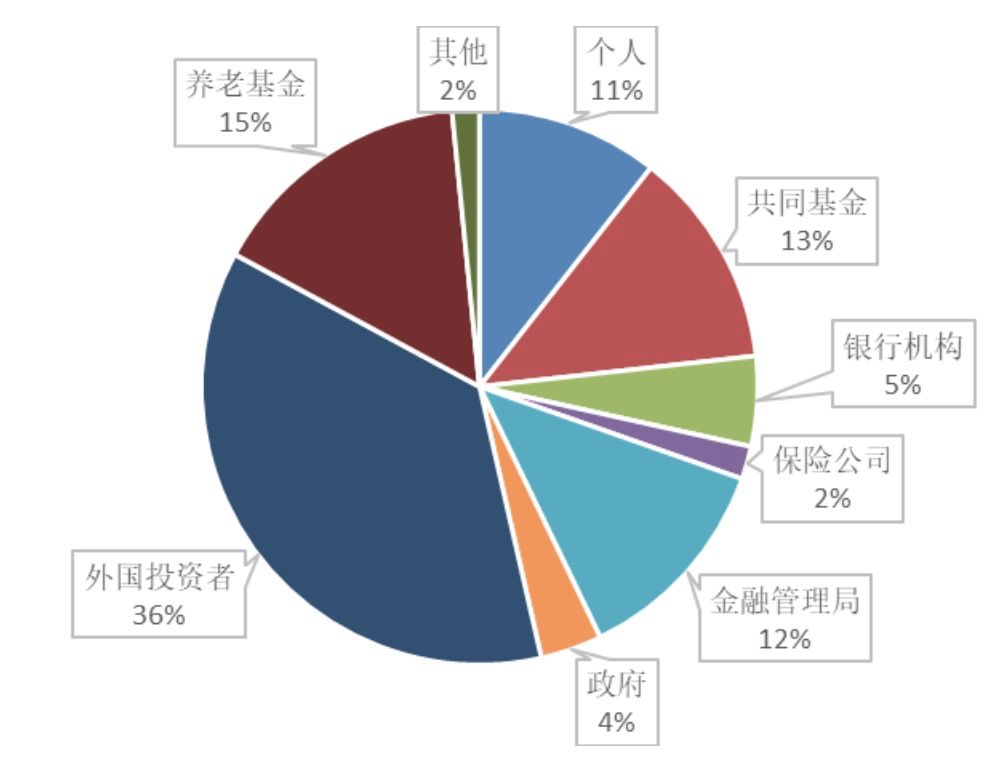

美国个别媒体出现“国债针对性对中国违约”的讨论。即便是阴谋论的角度,这也并不符合美国最佳利益。美国国债持有人中36%为外国投资者。如果针对性违约,不仅断绝了这一融资渠道,而且会威胁美国国家信用,拉升国债整体融资成本。

美国国债的持有人分布

来源:sifma,数据截止日期2019年三季度

目前的金融危机下,发行国债成为各项救助措施唯一融资来源,美国正在考虑发行25年期和50年期超长期国债。

目前的国际金融体系下,美债是投资者不多的无奈选择。每一次金融危机的竞相印钱,都引起储备货币滥发的担忧。

经济上的多极化,何时能真正带来国际金融秩序多极化?这一次危机,是不是会带来不同?

扫码下载智通APP

扫码下载智通APP