广发:看多港股,长线价值者的福音

本文来自微信公众号“广发港股策略”,作者:廖凌、朱国源。

写在恒指PB<1之际:一场昂贵的“危机测试”。

站在恒生指数PB仅有0.98X的现阶段,海外波动依然不止,最乐观的投资者对前景也开始变得怀疑。但在极低估值下,利空因素的边际变化更重要,利多的“积少成多”往往促成“估值弹簧”最终的反弹。

低估值不是买入理由,但极低估值或许是。从低PE/PB、高股息、高风险溢价、高隐含回报等各个维度看,港股都处于长线极具吸引力的水平。如果说港股当前的估值不一定是绝对的底部,但也至少处在一个相对的底部区域。

当前EPS预期隐含了怎样的经济增长情景?

当前EPS一致预期隐含中国内地GDP实际增长约4.4%,对应动态股息率为4.6%。若Q2开始“稳增长”政策加码,预计实际GDP增长不至于进入悲观情景,港股全年EPS下修幅度预计在3%-4%;而即使考虑实际GDP落到2%-3%的悲观区间,动态股息率也能达到4.3%-4.4%,估值安全边际仍然较高。

海外冲击仍在左侧,但积极因素正在积累。

“公共卫生事件、油价暴跌→股市流动性危机、高收益债市场压力测试、美元危机”的“负反馈”尚未结束;但积极因素也在积累,例如股市流动性边际好转、美元短缺困局阶段性缓和。我们认为,港股最惨痛阶段已经过去:一方面,极低的估值隐含了“危机模式”的悲观情景;另一方面,美元冲击可控、债务风险偏低,较欧美市场和“脆弱新兴国”,港股的独立性有望提升。

“危机模式”加快了南下与外资的定价权转移。

尽管充裕“北水”下的“南下逆势增配”仍无法抵消美元短缺下的“外资迅速抽离”,但“北冷、南热”折射出的是港股市场的定价权转移,海外“危机模式”反而加速了这种转变,未来港股的高股息资产、中资优质稀缺资产将体现出更多的“在岸性”,而逐渐和海外波动“脱钩”。

2季度看多港股:无法左右波动,坚信价值回归。

尽管海外冲击尚在“左侧”,但港股极低的估值已隐含了海外“危机模式”和基本面下行的悲观情景,经历暴跌之后伴随利多因素的“积少成多”,已无必要过度悲观,建议在2季度逐渐增加港股持仓,等待价值向上“均值回归”。

行业选择:配置高股息、低波动、稀缺性

(1) 对于考核绝对收益的长期资金而言,银行、地产等高股息资产吸引力较高;(2) 卫生事件“低敏感”的必需消费“抱团”效应有望继续,如医药生物、食品饮料;(3) 持有港股的优质“稀缺资产”是长期不变的主题,包括互联网软件、物业服务、纺织及运动服饰、医药服务等优质中资股“新经济”龙头。

核心假设风险

全球债务危机甚至金融危机;全球经济衰退;美元大幅走强;卫生事件持续恶化;贸易问题恶化。

报告正文

一、写在恒指PB<1之际:一场昂贵的“危机测试”

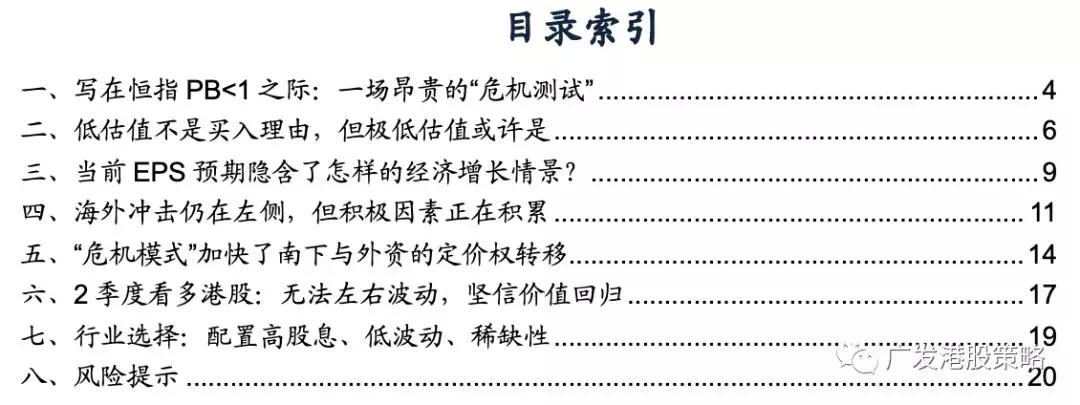

对于海外市场投资者而言,过去的2个月犹如梦魇。一边是不断“爬坡”的海外卫生事件和持续暴跌的油价,另一边是股市去杠杆、ETF负反馈、企业信用风险等造成的连续踩踏,全球股市的“衰退疑云”乃至“通缩魅影”重现。历史上的任何稳态系统的“交易崩溃”其代价都是昂贵且惨痛的,投资者很难在高波动中“独善其身”,毕竟08年金融海啸、欧债危机、15-16年A股“熔断”的诸多殷鉴不远。

1月下旬以来,卫生事件、海外波动、经济下滑轮番肆虐,让本已脆弱的港股市场迎来一场“危机测试”,背后的代价无疑是极度昂贵的。2020年3月19日盘中,恒生指数一度跌至21139点,创下近3年以来的新低,PB估值跌至0.93X,几乎为历史之最;恒指自1月20日的高点回落以来,最大跌幅高达27.54%,若考虑下跌速率之快,让人不免担心是否是再一次的危机重现。

屡创新低的估值是“危机测试”的副产品,本轮港股估值已经跌至和任何一次危机可以相提并论的极低水位(表1)。但低估值并不意味着必然“向上均值回归”,盈利预期、海外波动、汇率走势、资金流向决定了中短期估值的方向;只有当估值足够极端、且外部压制因素边际缓和时,我们方能看到情绪“冰山”的短暂消融。

站在恒生指数22800点附近、PB仅有0.98X的现阶段,海外波动依然不止,最乐观的投资者对前景也开始变得怀疑——“恐惧是极具传染性的”,我们既无法左右波动,也难以预测到底是今天还是明天会变得更安全。

又抑或市场“左侧”的波动本身就“如影随形”,投资者根本无法预测极端的精准点位到底在哪。而在极低估值的“类危机”环境下,利空因素的边际变化更为重要,利多因素的“积少成多”往往促成“估值弹簧”最终的反弹。从港股市场来看,我们认为2季度是“价值回归”的一个极佳窗口,暴跌之后我们并不悲观。

二、低估值不是买入理由,但极低估值或许是

低估值是港股永恒不变的“谈资”,然而机械的低估值策略容易落入“价值陷阱”的窠臼,很多时候低估值并不是买入港股的理由,尽管安全边际伴随估值下移会不断得到增厚。但即使如此,对于港股长线投资者而言,极端情景下的“杀估值”到达一定程度之后,可能会渐渐吸引到逆向投资者的逆势买入。

正如我们所言,港股估值就像一个永恒的“钟摆”,围绕价值中枢不断“均值回归”(参考报告《港股长周期:价值“钟摆”与均值回归——海外投资“长线”系列一》,2019-08-05)。当市场估值处于“钟摆”的下沿时,我们需要重新审视极低估值能够为我们提供怎样的安全边际。当前港股的“估值弹簧”被压制到不亚于历史上任何一次危机的极限水平——如果说低估值不是买入港股的理由,但极低估值或许至少是一个值得考虑的重要选项。

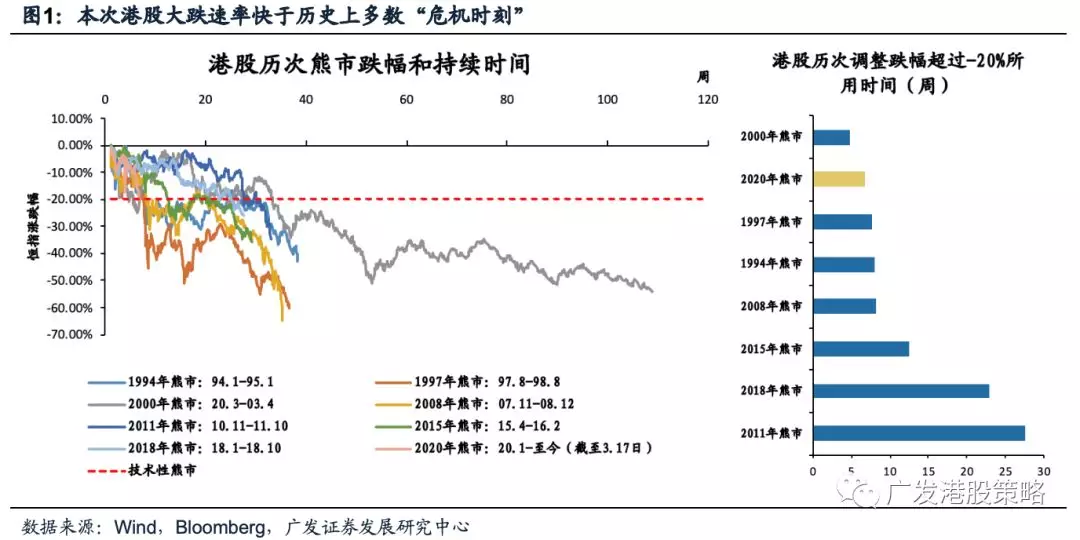

第一,恒指静态PE位于历次危机时的极低位。目前港股静态PE估值仅为9.3x,低于历史均值-1倍标准差。从近30年港股PE走势看,当前恒指PE估值水位与历次危机时相当,仅略高于98年亚洲金融危机、08年全球金融危机时的低点;

第二,恒指1990年以来第三次“破净”。本周恒生指数已跌破净资产,周五收盘PB估值仅为0.98。近30年以来,恒指破净仅出现过2次,第一次是在1997年亚洲金融危机的最低点,随后恒生指数在不到两年时间内翻倍;第二次出现在2016年初,随后港股开启一轮“慢牛”。而即使在2000年“科网泡沫”破裂,2008年全球金融危机期间,恒生指数估值也未曾“破净”;

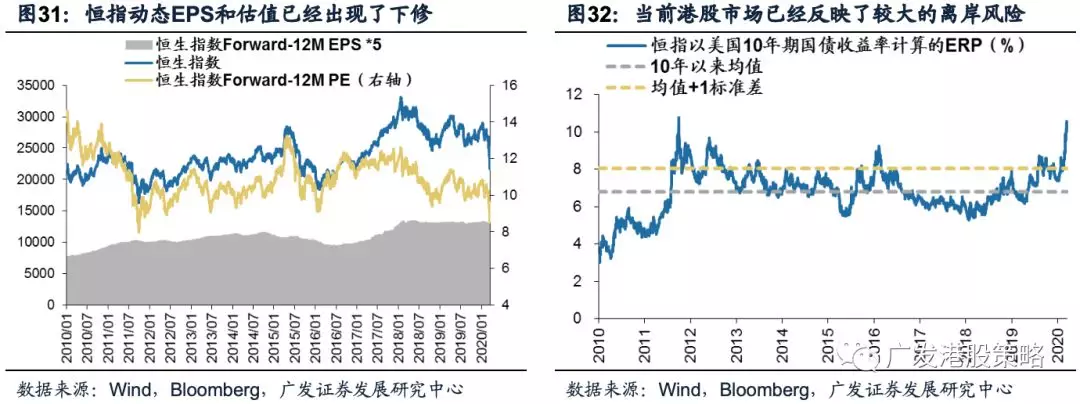

第三,动态股息率、Forward PE意味着继续大跌是“低概率”。港股Forward

PE为仅为9x,已接近历史均值-2倍标准差;同时动态股息率已飙升至4.62%,超过历史均值+2倍标准差,均属于极限低估值;

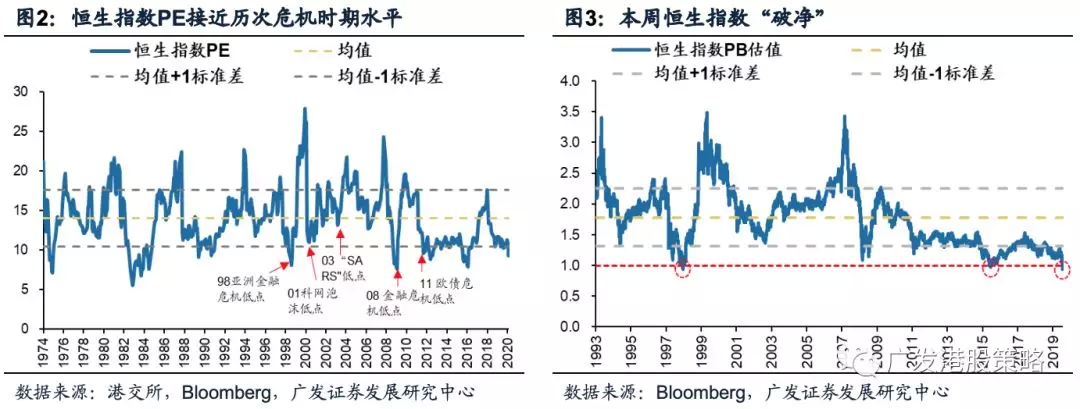

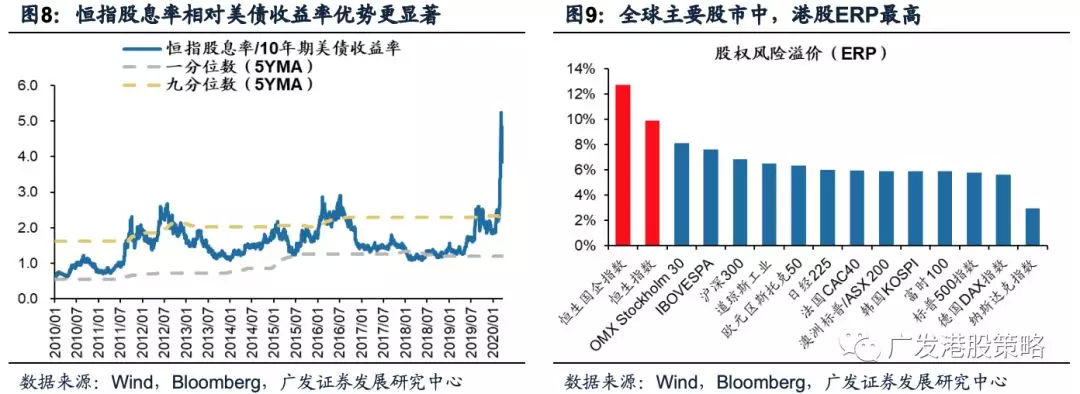

第四,“PE-股息率”和“股息率-债券收益率”二维图均处于“高赔率”区间。目前恒生指数“PE-股息率”二维散点图偏离合理区域,低估值、高股息特征显著;而综合考虑股息率和资金成本,港股优势极为显著。最新港股股息率-中国10年期债券收益率高达1.8%,利差已高于2016年初熊市最极端的水平,这与南下资金天量买入的趋势完美契合;而与美国10年期国债收益率对比,目前恒指股债相对性价比远高于历史9分位数,对于海外长线资金的估值吸引力也属于历史上极高水平。

第五,对比全球主要市场,港股隐含股权风险溢价最高。恒生指数隐含的股权风险溢价接近10%,恒生国企指数ERP高达12%;全球范围内,港股的风险补偿回报最高。

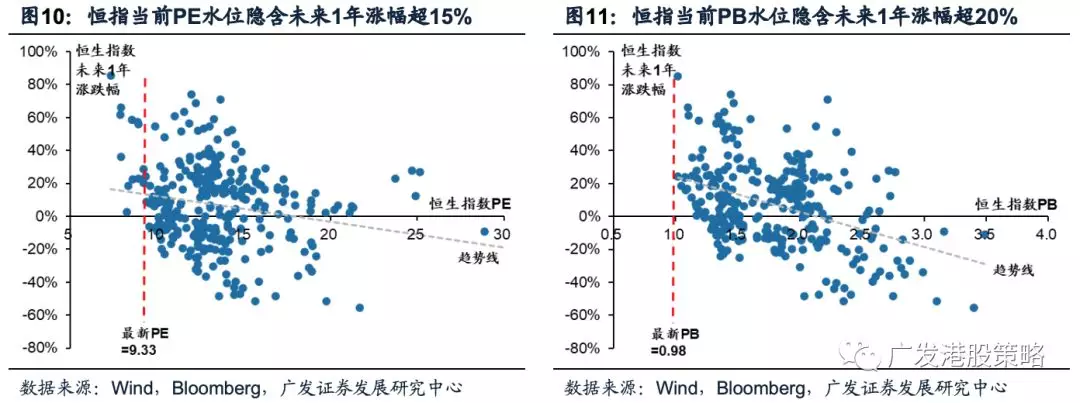

从历史规律来看,港股往往是“跌出来”的机会,极低估值买入港股或许是获得超额收益的一个重要手段。我们用1993年以来的“PE/PB-未来1年涨跌幅”二维图加以验证,中长期来看极低估值和高隐含回报存在“此消彼长”的关系,当前9.33X的PE估值历史上往往对应着15%-20%的潜在涨幅,0.98X的PB估值往往对应着超20%的指数涨幅(图10和图11)。虽说历史不会简单重复,但长期而言“均值回归”的规律通常有效。

综上,从低PE/PB、高股息、高风险溢价、高隐含回报等各个维度看,港股都处于长线极具吸引力的水平。如果说港股当前的估值不一定是绝对的底部,但也至少处在一个相对的底部区域。

三、当前EPS预期隐含了怎样的经济增长情景?

极低估值的背后,既有“历史级”的市场波动,又有内忧外患的羸弱基本面:卫生事件及海外波动是“外生冲击”,来自基本面的压力是“内在干扰”。从基本面下修的进程来看,尽管港股EPS一致预期的下修尽管已经持续了近2个月,但Q1较差的经济数据尚未完全Price in,加上季末买方/卖方密集进行盈利调整,对于基本面下修的隐忧尚处于中前期。

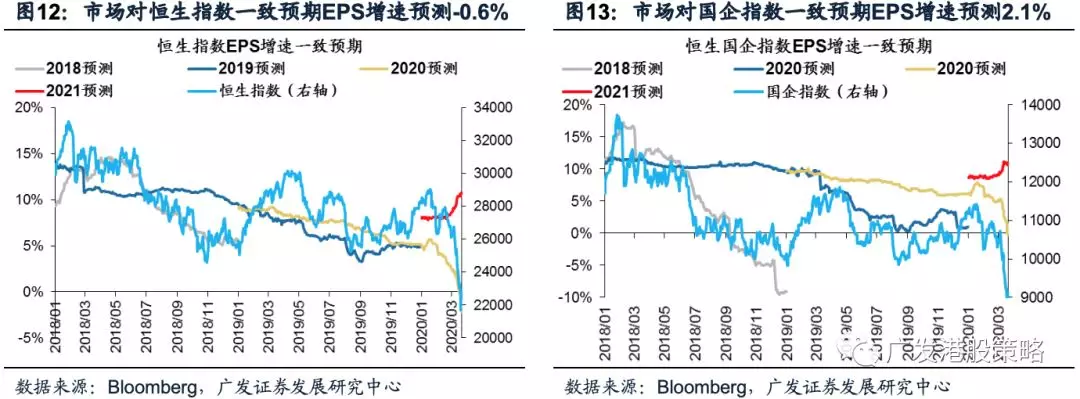

为何仍是中前期?全球蔓延前提下,港股一致预期的下修幅度略显不足。最新市场对于2020年恒生指数EPS增长预期约为-0.6%,较年初的高点下修了6.3%-6.5%;市场对于2020年恒生国企指数EPS增长预期约为2.1%,较年初的高点下修了约5.5%。考虑到年初至今人民币兑美元汇率贬值约1.9%,剔除掉汇率影响后恒生指数和国企指数EPS实际下调幅度约5.5%和3.5%。考虑到公共卫生事件对经济的冲击尚未完全体现,当前的市场一致预期对于港股EPS的下修压力尚未完全释放。

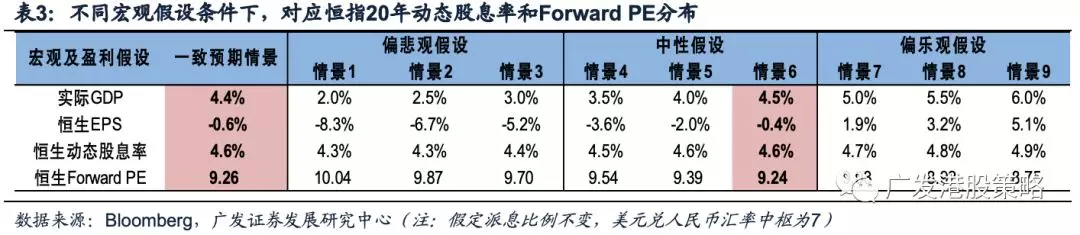

如果更进一步,既然EPS下修仍在半途,那么当前一致预期隐含了怎样的GDP经济增长情景?假定全年美元兑人民币汇率中枢为7,在不同宏观经济条件下,我们对恒指/国企指数2020年EPS增长进行敏感性分析,主要结论包括:

(1)当前市场对恒指/国企指数的EPS一致预期隐含的是实际/名义GDP增长分别为4.4%和6.4%,属于防控下的中性假设情景。

(2)而若实际GDP滑入2%-3%的偏悲观区间时,恒指2020年EPS一致预期增速仍将下调8%左右,国企指数2020年EPS增速将下调10%。

考虑到两会尚未召开、政府工作报告尚未公布,我们暂无从猜测全年的宏观经济增速目标如何。防控冲击下,2020年实际GDP面临不小的增长压力;但如果Q2开始“稳增长”和逆周期对冲政策加码,预计实际GDP增长不至于进入悲观情景,这意味着港股全年EPS一致预期下修幅度预计有望控制在3%-4%以内。因此,在中性的宏观假设条件下,港股基本面虽然仍将面临下修压力,但一个不至于失速的基本面对于“左侧”低位布局的投资者而言并不可怕。

另外,对于理性的长期投资者而言,不管宏观经济增长如何变化,安全边际始终是一个重要考量。我们以“PE-股息率”二维分布衡量港股的长线估值吸引力,在当前极为疲弱的市场走势下,即使宏观和盈利增长落入偏悲观假设情景,恒生指数2020年动态股息率也能达到4.3%-4.4%的较高水平,Forward

PE将在9.7X-10X之间,低利率下其隐含的超额预期回报也较为可观。

综上,我们认为尽管防控下的港股EPS下修压力并未释放完毕,但对于“左侧”布局的长线投资者不会构成最大的困扰:1)伴随公共卫生事件的发酵,港股EPS年初以来已持续下修;2)EPS一致预期隐含的是实际GDP增长约为4.4%,中性假设下已部分Price in卫生事件的影响;3)即使宏观和盈利滑入悲观情景,当前较高的动态股息率、较低的动态PE估值也具备安全边际。

四、海外冲击仍在左侧,但积极因素正在积累

正如我们所言,历史上海外市场“黑天鹅”发生之际,远离“事故高发地带”是最佳的策略(参考报告《港股30年“黑天鹅”启示录(一):远离“事故高发地带”》,2019-1-24)。海外“黑天鹅”的爆发往往抬升市场波动中枢,并对股市估值产生显著压制。本次公共卫生事件叠加油价暴跌带来的高波动无疑是“历史级”的,几乎可以与2008年金融危机相提并论。

“历史级”的高波动背后,通常是流动性踩踏、债务风险等诸多压力测试,指望波动中枢立即恢复常态几乎是难以实现的,本次由于卫生事件、油价暴跌、流动性危机导致的海外波动或许仍处于冲击的“左侧”,也许短期仍将对港股造成调整的压力:

其一,公共卫生事件在全球范围内进一步发酵。目前全球除中国外已有150多个国家超20万人确诊;从新增确诊人数看,海外国家每日新增确诊人数仍处在快速“爬坡期”。由于防控同时影响需求端和供给产业链,若防控持续时间越长,经济基本面衰退风险越高,同时防控后供需格局恢复常态的时间可能越久;

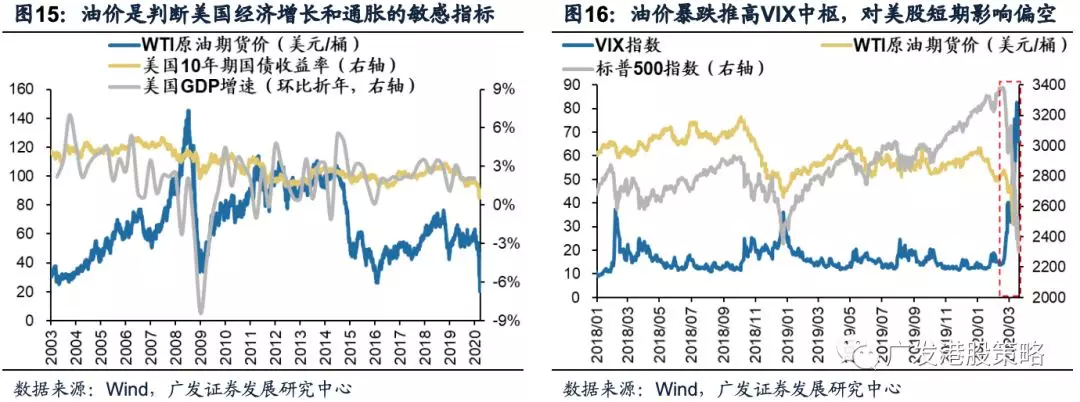

其二,油价较为弱势,对美股和港股的短期影响尚未结束。沙特与俄罗斯的原油“价格战”愈演愈烈,本周WTI原油价格下跌29%,创1991年海湾战争以来单周最大跌幅。油价疲弱加大经济通缩风险,压制市场风险偏好,并造成高收益债市场的“压力测试”。

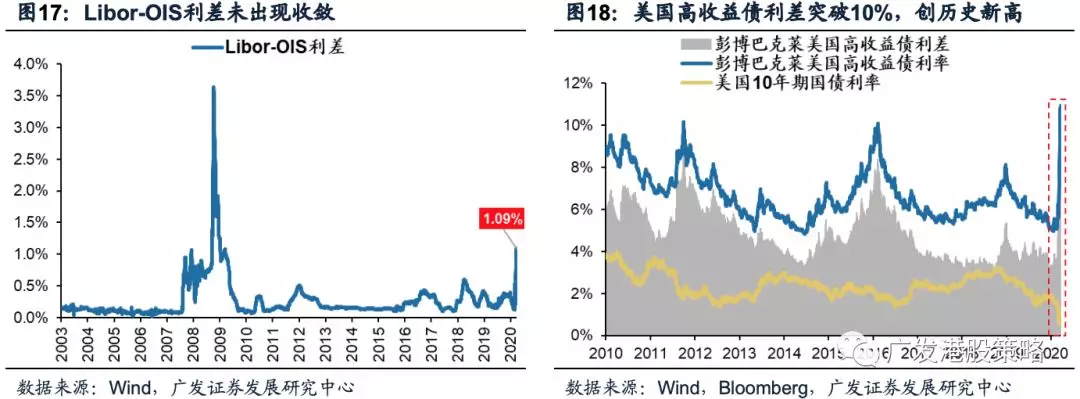

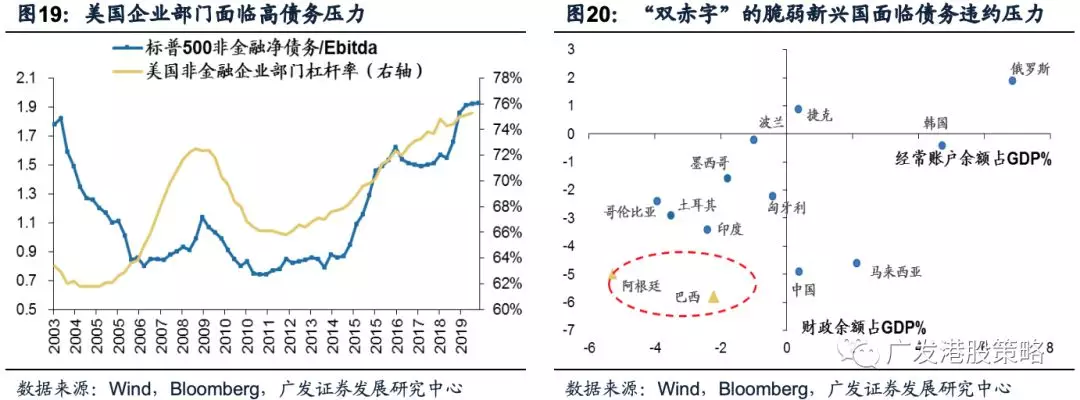

其三,流动性危机警报尚未解除,债务风险的概率正在抬头,联储“救市”目前只是治标。尽管美联储已推出多种“救市”政策,但近期市场流动性枯竭的局面并未显著改善。截止本周五(3月20日),Libor-OIS利差升至1.09%,创下2008年金融危机以来最高记录。更大的问题在于信用市场,高收益债利差上行并突破10%的历史高位,若无进一步的财政增信支持,高杠杆、低资质企业发行的股票、债券或面临更大抛压,企业违约甚至破产的风险将进一步上升。

但我们也注意到,市场在延续高波动的同时,有一些积极因素开始显现:海外国家开始对防控高度重视;多国央行开启宽松,为市场注入流动性;交易层面,多国市场开始限制做空。

第一,防控仍是关键变量,确诊病例数仍将快速“爬坡”,但市场对防控的恐慌可能边际趋弱。截至本周五(3月20日),全球已有超过40个国家宣布进入紧急状态,其中欧洲的意大利、西班牙、法国等国家管控措施进一步升级至封锁全境,美国也于当地时间13日宣布国家进入紧急状态;

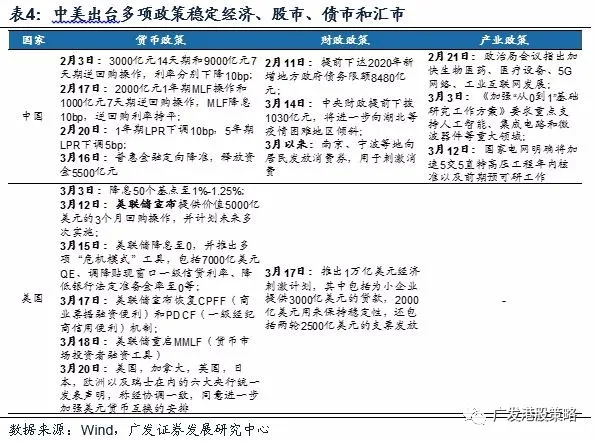

第二,全球央行新一轮“大宽松”开启,缓解流动性危机。其中美联储已将基准利率下调至0,同时推出一系列2008年时所实施的“危机”管理工具,包括7000亿QE、调降贴现窗口一级信贷利率、恢复CPFF(商业票据融资便利)、PDCF(一级经纪商信用便利)、MMLF(货币市场共同基金流动性工具)等机制;另外,3月20日,美国,加拿大,英国,日本,欧洲以及瑞士在内的六大央行统一发表声明,称经协调一致,同意进一步加强美元货币互换的安排,以缓解美元流动性危机。

第三,交易层面,为减小市场做空带来的高波动,意大利、法国、西班牙、韩国等多国先后出台限制做空政策。

整体来看,“防控、油价暴跌→股市流动性危机、高收益债市场压力测试、美元危机”的“负反馈”尚未结束,未来的全球政策重点可能聚焦到高债务压力环节上,高收益债市场、高杠杆的频临破产公司(如波音)将成为政策救助的重点;但积极因素也在积累,例如股市流动性危机有边际好转的迹象、美元短缺困局在六国货币互换的前提下可能阶段性缓和。

对于港股资产而言,债务危机的影响可能弱于欧美和其他新兴市场(如巴西、阿根廷等),而美股流动性冲击、美元短期危机可能迎来边际上的缓和,加上中美高利差(176Bp)下的人民币汇率韧性,海外波动对港股风险偏好和外资流出的影响趋于减弱。

因此,在市场对海外波动一片悲观之际,我们倾向于认为港股受其影响大跌的最惨痛阶段已经过去:一方面,极低的估值隐含了“危机模式”的悲观情景;另一方面,港股市场所面临的海外冲击虽然还在“左侧”,但边际影响正在弱化。

五、“危机模式”加快了南下与外资的定价权转移

港股既是一个“离岸市场”,受制于海外波动尤其是美股;又是一个“在岸市场”,与国内变量例如A股市场愈发相关。而在全球市场暴跌的过程中,港股投资者所面临的困惑远远多于A股投资者,持股的体验也更加痛苦不堪:一方面,海外剧震直接杀伤港股估值,加之汇率波动又加剧了下跌;另一方面,国内情况好转和政策“暖风”并不能对港股起到立竿见影的效果,积极的“在岸”因素对港股的支撑恰似“远水解不了近火”。

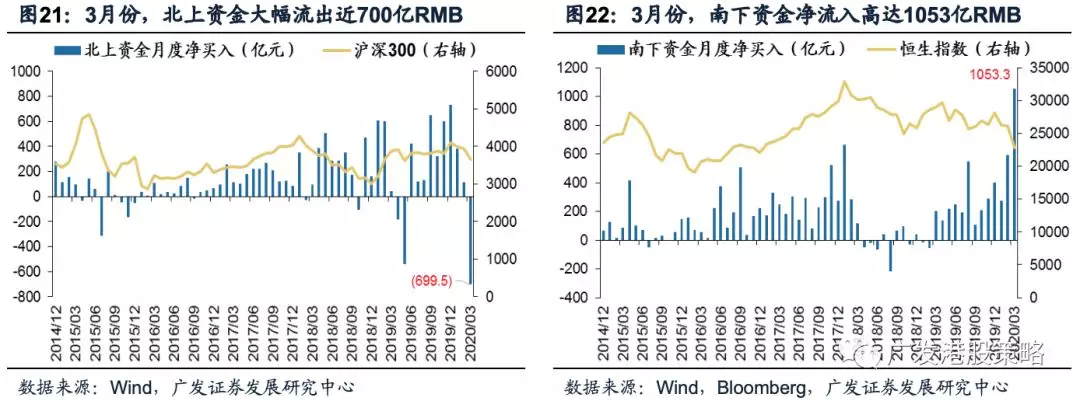

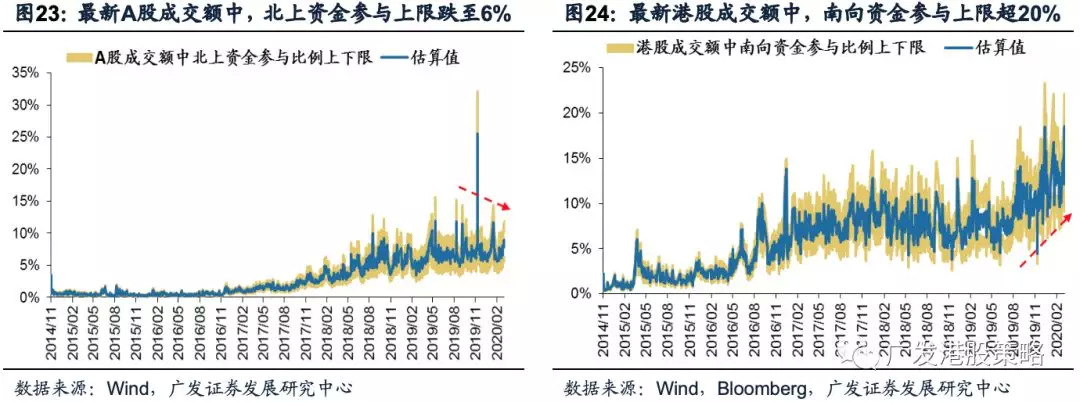

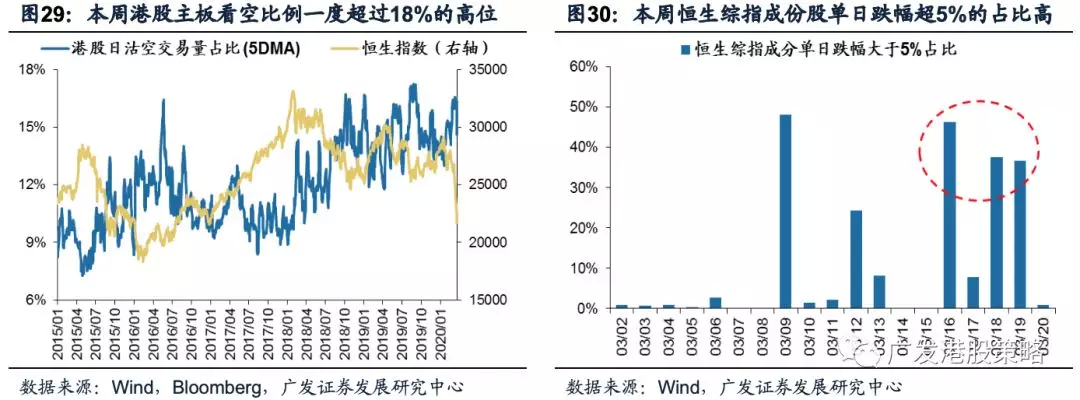

海外的“危机模式”伴随的是港股外资和A股“北上资金”的大量撤出。但与A股以散户及境内机构为主体的市场结构相比,港股仍然是一个外资主导的市场,即使南下资金成交额占比持续大幅上升(最新参与上限超过了22%)。充裕“北水”下的“南下逆势增配”仍无法抵消美元短缺下的“外资迅速抽离”,这构成了港股市场的中短期核心矛盾。

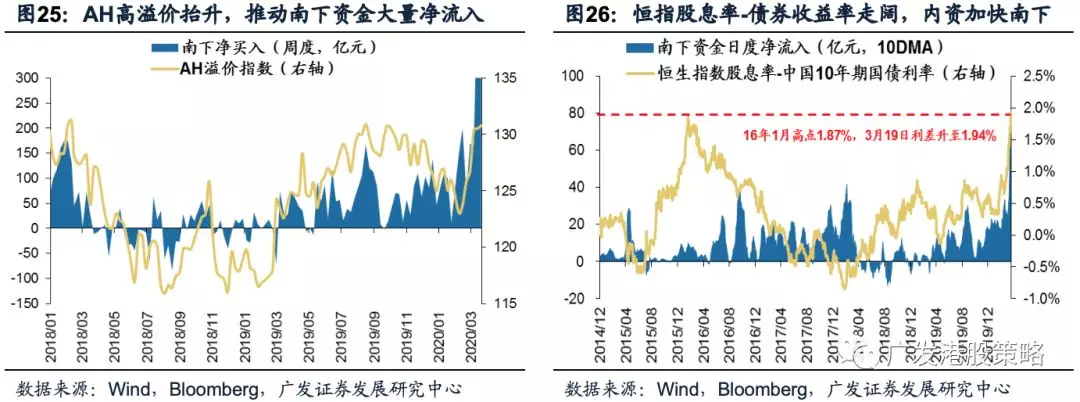

如何解读南下和外资的分歧?外资为何撤出容易理解,基于海外波动率飙升、美元被动升值和基本面预期下修等因素,流动性危机、“美元危机”、债务风险又加速了外资的“负反馈”;南下资金的大举买入则基于:(1)内地“资产荒”下,充裕“北水”对高股息、高隐含风险溢价、低估值优质中国资产的配置需求;(2)AH溢价中枢抬升、股息率-债券收益率利差走阔背后的跨市场配置资金转移。

从资金来源来看,居民财富转移、保险资金“出海”、理财子公司是 “北水南下”的三大主力军;以保险资金为代表,境外权益配置比例低,未来新会计准备提高配置高股息品种需求,AH高溢价、高股息的港股成为长线权益配置的重要补充。

长远来看,“北冷、南热”折射出的是港股市场的定价权转移,海外“危机模式”反而加速了这种转变。内地“资产荒”背景下,考核偏中长线的绝对收益资金愿意在港股市场“主动买跌”,南下资金的首要考虑可能是“以更低价位配置高股息或者稀缺性资产”;而外资对港股市场的持仓更多相当于“卫星配置”,当波动率、汇率变化之际,对港股的降仓是风控趋严后的必然结果。

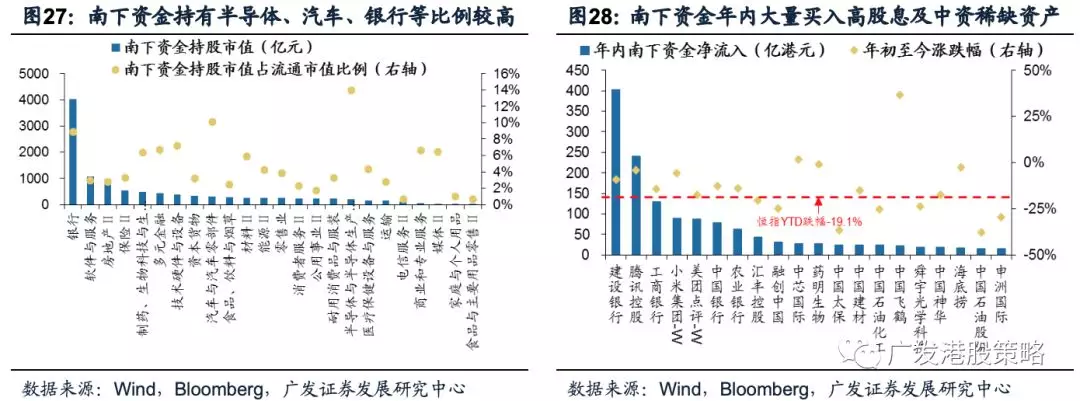

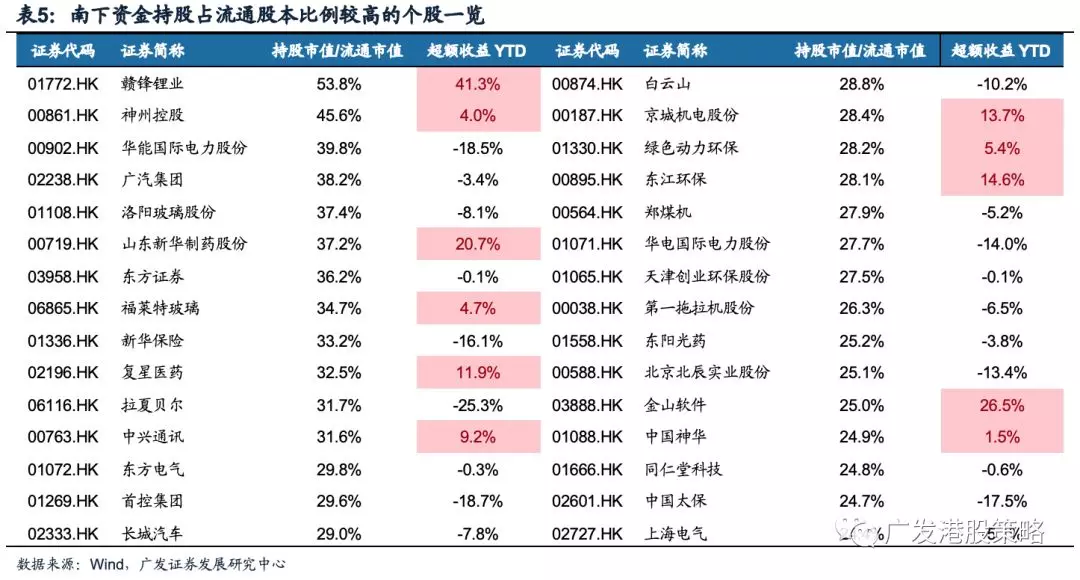

从南下资金持股来看,高股息和中资稀缺资产(互联网、物业服务、医药、技术硬件、运动服饰为代表)是两大方向,目前南下资金持股市值占比较高的行业包括半导体、汽车及零部件、银行、技术硬件等;从年初以来南下资金净买入个股来看,最受“北水”青睐的个股包括建设银行、腾讯控股、小米集团、美团点评等。

六、2季度看多港股:无法左右波动,坚信价值回归

让我们回归市场的中短期维度。本周港股市场的暴跌出现加速迹象,港股主板看空比例一度超过18%,3月18日恒生综指成份股中共有180只个股跌幅超过5%,占比高达38%。做空比例高企、外资高持仓的权重股突然暴跌,考虑到全球市场暴跌下的流动性“负反馈”,不排除外资“Margin Call”下存在被动减仓,引导市场恐慌情绪进入加速释放;而周五市场的大涨,也可以解释为欧美“救市”和美元短期风险缓和下的港股空头迅速回补(Short Cover)。

就港股走势而言,中短期的核心矛盾则仍是取决于公共卫生事件、油价、海外波动、基本面下修等因素。整体来看,海外“类危机”模式下,短期高波动通常是常态,离岸属性的港股市场自然也很难“独善其身”——不可否认,港股市场依然脆弱,维持现有仓位、抑或抄底依然是十分考验勇气的。

那么,为何目前的港股又是长线价值者的福音?我们无法精准踏准每一个短期波动的节奏,但在极低估值的环境下,利空因素的边际变化能够增加长期价值投资者的信心。我们认为,港股市场极低的估值已经隐含了海外“危机模式”和基本面下行的悲观情景,经历暴跌之后伴随利多因素的“积少成多”,已无必要过度悲观,建议在2季度逐渐增加港股持仓,等待价值向上“均值回归”:

第一,低估值不是买入理由,但极低估值或许是。从低PE/PB、高股息、高风险溢价、高隐含回报等各个维度看,港股都处于长线极具吸引力的水平。如果说港股当前的估值不一定是绝对的底部,但也至少处在一个相对的底部区域。

第二,当前EPS一致预期增速隐含了2020年GDP实际增长约4.4%,对应动态股息率为4.6%。若Q2开始“稳增长”和逆周期对冲政策加码,预计实际GDP增长不至于进入悲观情景,港股全年EPS下修幅度预计在3%-4%以内;而即使考虑宏观增长滑落到2%-3%的悲观情景,动态股息率也能达到4.3%-4.4%的较高水平,估值安全边际仍然较高。

第三,海外冲击仍在左侧,但积极因素正在积累。“卫生事件、油价暴跌→股市流动性危机、高收益债市场压力测试、美元危机”的“负反馈”尚未结束;但积极因素也在积累,例如股市流动性危机有边际好转的迹象、美元短缺困局可能阶段性缓和。我们认为,港股受海外波动影响大跌的最惨痛阶段已经过去:一方面,极低的估值隐含了“危机模式”的悲观情景;另一方面,美元冲击可控、债务风险偏低,较欧美市场和“脆弱新兴国”,港股的独立性有望提升。

第四,“危机模式”加快了南下与外资的定价权转移。尽管充裕“北水”下的“南下逆势增配”仍无法抵消美元短缺下的“外资迅速抽离”,但“北冷、南热”折射出的是港股市场的定价权转移,海外“危机模式”反而加速了这种转变,未来港股的高股息资产、中资优质稀缺资产(互联网、物业服务、医药、技术硬件、运动服饰等)将体现出更多的“在岸性”,而逐渐和海外波动“脱钩”。

七、行业选择:配置高股息、低波动、稀缺性

对于逆势布局的长线价值者而言,当前应该重视哪些方面的投资机会?结合跨市场对比(尤其是AH),我们认为,卫生事件和海外波动背景下,低估值、低波动、稀缺性是行业配置的关键词。

第一,对于考核绝对收益、较少关注短期波动的长期资金而言,港股高股息是一个极佳的配置方向。这是低利率和内地“资产荒”背景下资金配置的必然要求,尤其对境内保险公司而言,未来推行新会计准则将提高配置高股息品种需求,港股是一个性价比极高的选择。从行业来看,港股股息率较高的行业包括银行、地产、资本货物、电信等(剔除股息率受油价影响较大的能源板块),其中南下资金买入最多的是AH溢价较高的国有4大行;另外,在逆周期对冲政策加码的2季度,部分高股息、低估值的可选消费(如中资汽车、地产)可能获得市场青睐。

第二,考虑到卫生事件对基本面的拖累开始体现,卫生事件“低敏感”的必需消费“抱团”效应有望继续。我们可以沿循EPS一致预期调整的线索,找出基本面下修过程中相对“低波动”的板块——恒生综指成份中,在1月20日国内爆发以来,医药生物、食品饮料等必需消费行业公司盈利预期被下调比例偏低,因此体现出“安全资产”的属性。

第三,对于跨AH市场配置的国内港股通基金,以及全球布局的海外公募基金而言,持有港股的优质“稀缺资产”是长期不变的主题,尤其是与内地经济相关的优质稀缺中资股,集中在TMT、消费及服务、医药等“新经济”领域。

商业模式的稀缺性、财务状况的稳健性、公司业务的成长性等因素,都可能成为长期投资者超额收益的来源,投资者关注的港股稀缺行业包括但不限于:(1)互联网及软件服务;(2)物业服务;(3)纺织品、运动服饰;(4)医药、医疗服务;(5)半导体、光学设备;(6)餐饮服务;(7)教育服务;(8)博彩服务。

八、风险提示

全球发生债务危机甚至金融危机的风险

全球经济衰退的风险

美元指数大幅上行的风险

公共卫生事件继续恶化超预期的风险

贸易格局恶化的风险

扫码下载智通APP

扫码下载智通APP