光大证券:聚焦Q1业绩突出的细分赛道,重视港股医药配置价值

本文来自光大证券。

行情回顾:公共卫生事件全球蔓延,医药板块走强

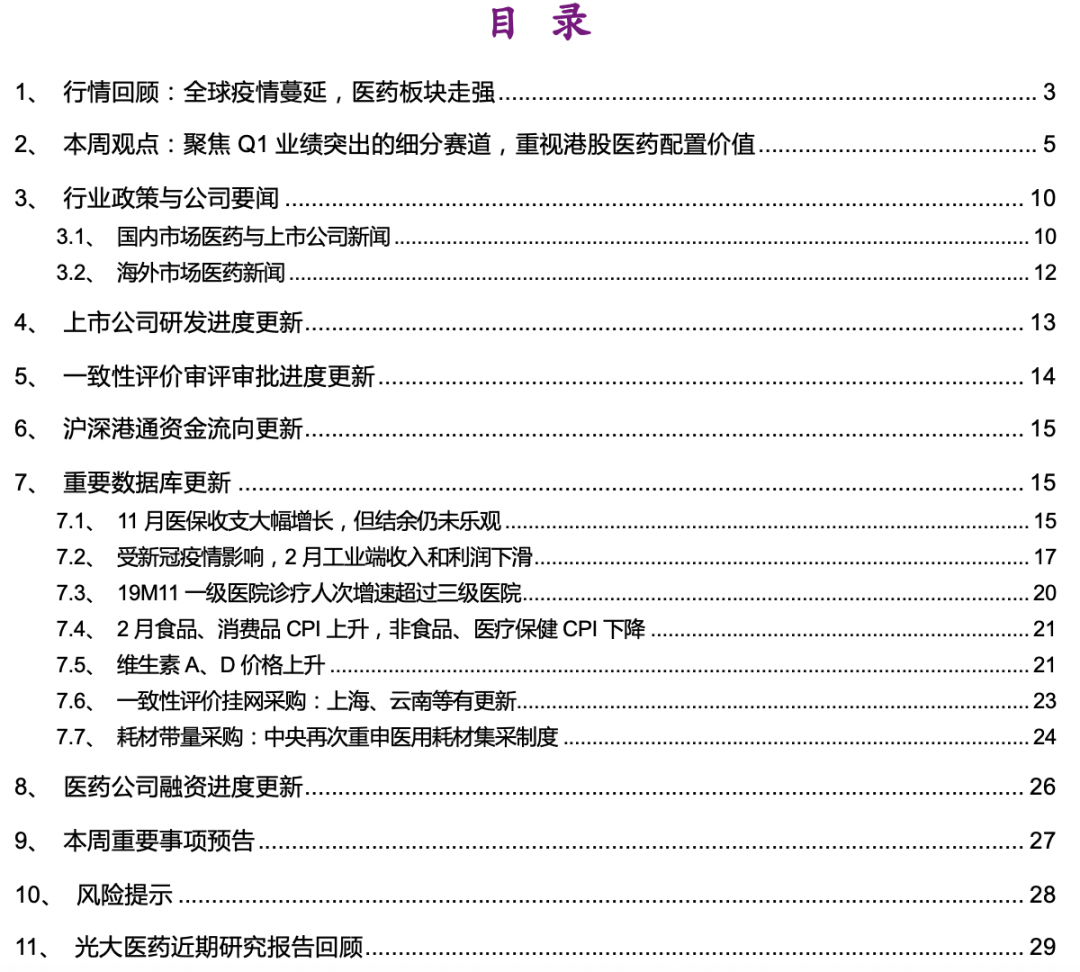

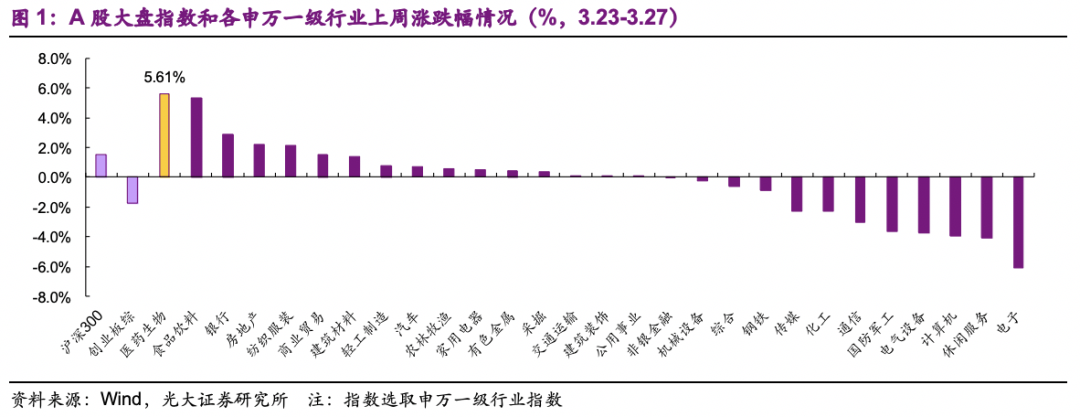

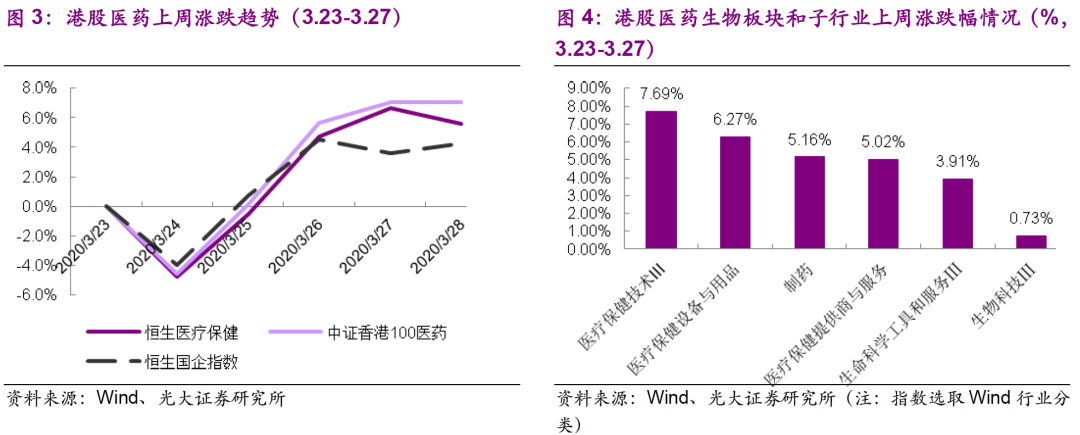

上周,医药生物指数上涨5.61%,跑赢沪深300指数4.06pp,排名第1/28位,表现出色。疫情在全球持续蔓延,经济不确定性增加,医药行业的抗疫刚需和稳健性优势凸显。港股恒生医疗健康指数收涨5.6%,跑赢恒生国企指数1.4pp,排名第6/11位。

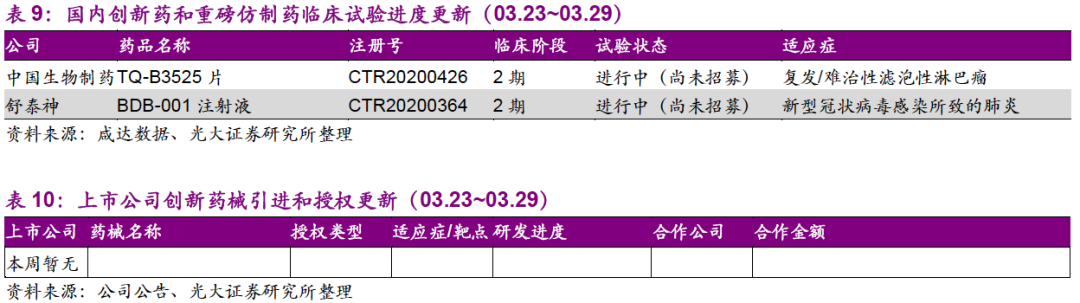

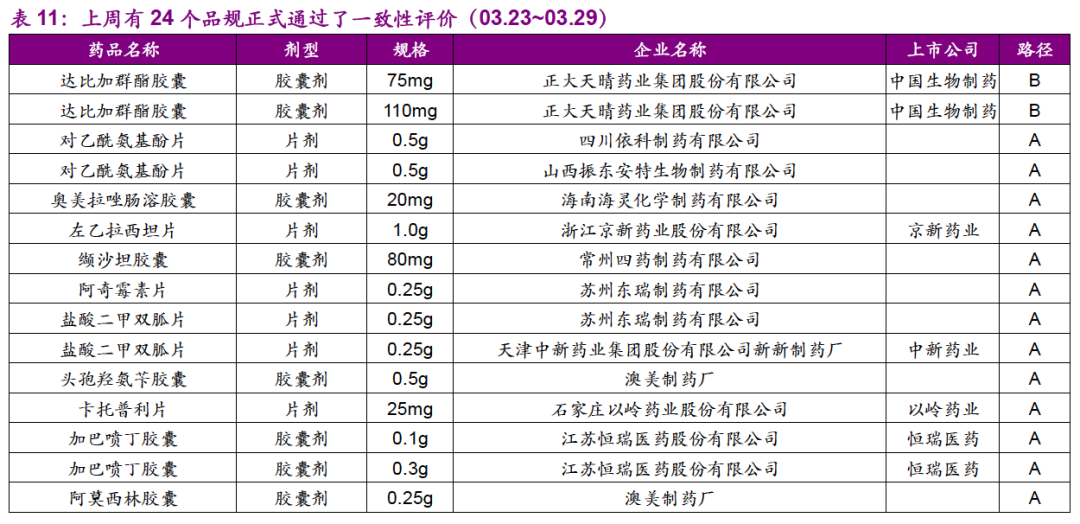

上市公司研发进度跟踪:上周,翰森制药的HS-10356片临床申请新进承办。中国生物制药的TQ-B3525片、舒泰神的BDB-001注射液正在进行2期临床;上周,共有24个品规正式通过一致性评价。

◆本周观点:聚焦Q1业绩突出的细分赛道,重视港股医药配置价值

疫情影响下,医药板块Q1业绩呈现一定分化,部分细分领域受益于疫情,Q1有望实现业绩高增长,且长期看具备成长逻辑。当前阶段重点推荐:连锁药店、医疗设备、血制品、部分特色原料药等。此外,基于当前港股与A股走势差与估值差扩大,建议重视当前低估值优势优质港股医药的配置价值。

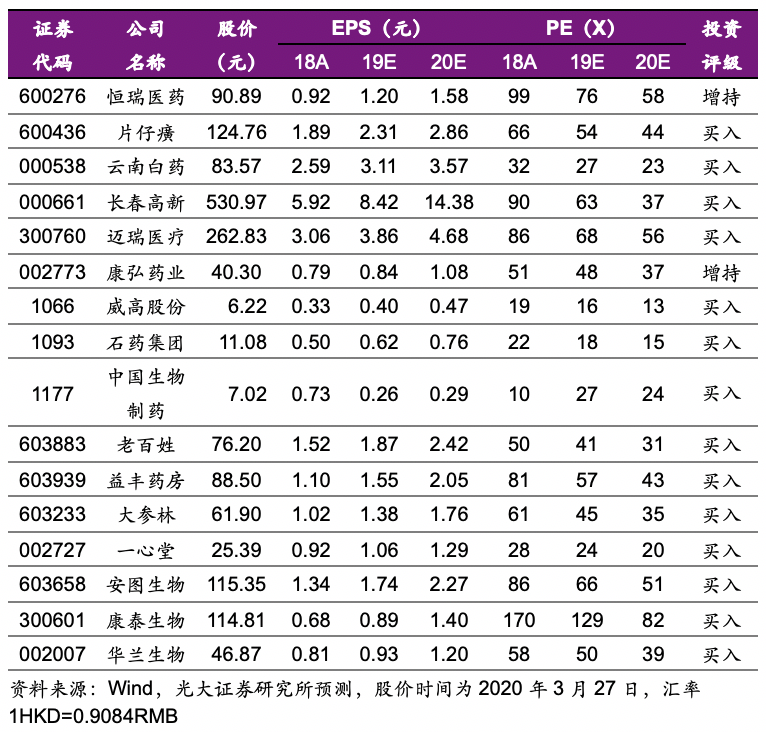

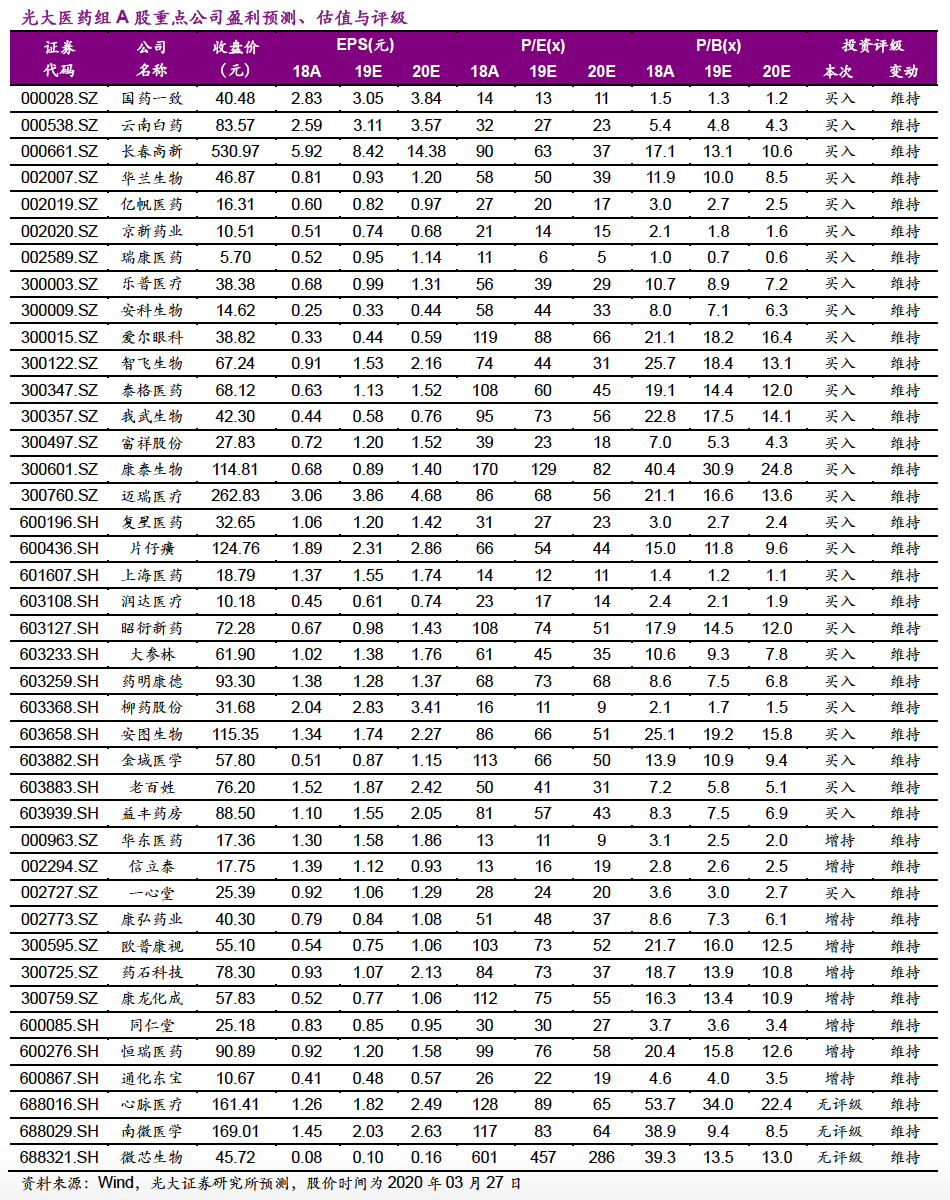

长期看,我们提出基于Tenbagger牛股“九宫格”框架体系的 “挖掘前期,出奇拐点,守正后期”的投资主线:1)挖掘前期蓝海:推荐康弘药业、长春高新、片仔癀、欧普康视;2)出奇拐点期潜在龙头:推荐云南白药、康泰生物、安图生物、通化东宝。3)守正后期平台型龙头:推荐恒瑞医药、中国生物制药、迈瑞医疗、威高股份、药明康德(02359)、爱尔眼科、益丰药房。

◆风险提示:药品、耗材降价幅度超预期;药店渠道价格压力超预期;行业“黑天鹅”事件;创新药研发失败风险。

1、行情回顾:全球疫情蔓延,医药板块走强

上周,整体市场情况:

A股:医药生物(申万,下同)指数上涨5.61%,跑赢沪深300指数4.06pp,跑赢创业板综指7.36pp,在28个子行业中排名第1,表现出色;预计主要是疫情在全球持续蔓延,经济不确定性增加,医药行业的抗疫刚需和稳健性优势凸显。

H股:上周,港股恒生医疗健康指数上周收涨5.6%,跑赢恒生国企指数1.4pp,在11个Wind香港行业板块中,排名第6位。分子板块来看:

A股:涨幅最大的是医疗器械,上涨8.68%,主要是全球疫情持续拉动呼吸机、监护系统、病毒检测等产品的需求;涨幅最小的是化学原料药,上涨0.25%,主要是部分原料药涨价或出口退税概念正常回调。

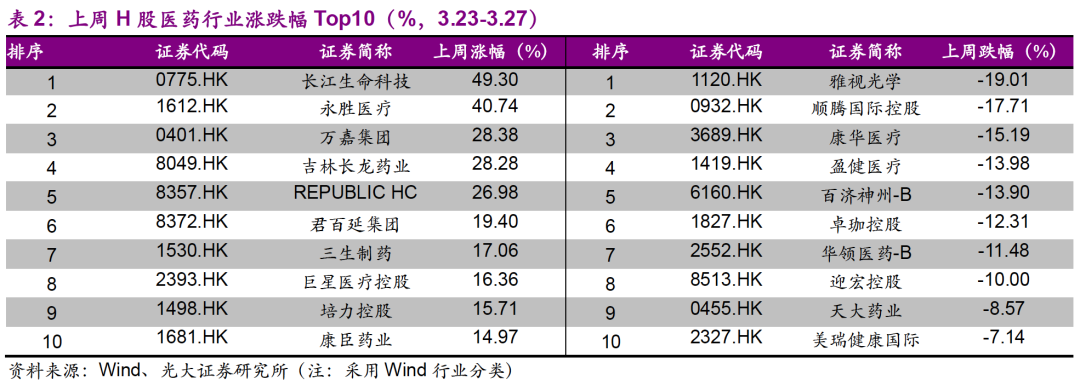

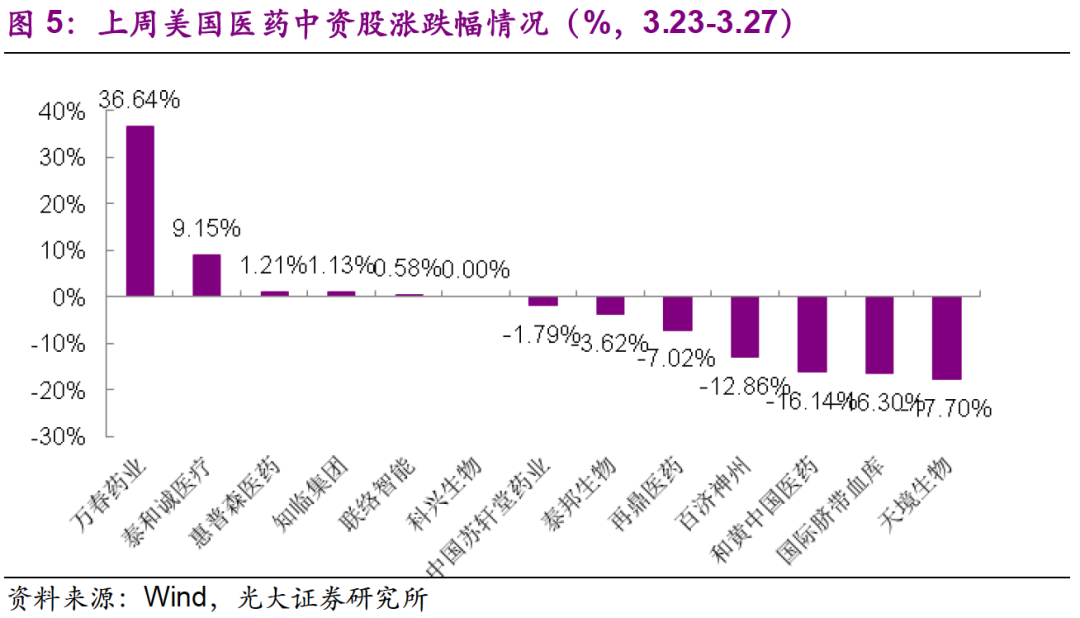

H股:医疗保健技术III涨幅最大,达到7.69%;生物技术III板块涨幅最小,为0.73%。个股层面:

A股:涨幅较大的多为新冠疫情相关概念,跌幅较大的多为个股性原因。

H股:长江生命科技(00775)涨幅最大,达49.3%;百济神州(06160)跌幅达13.9%,公司推广销售BMS的注射用紫杉醇白蛋白的中国供应中断。

2、本周观点:聚焦Q1业绩突出的细分赛道,重视港股医药配置价值

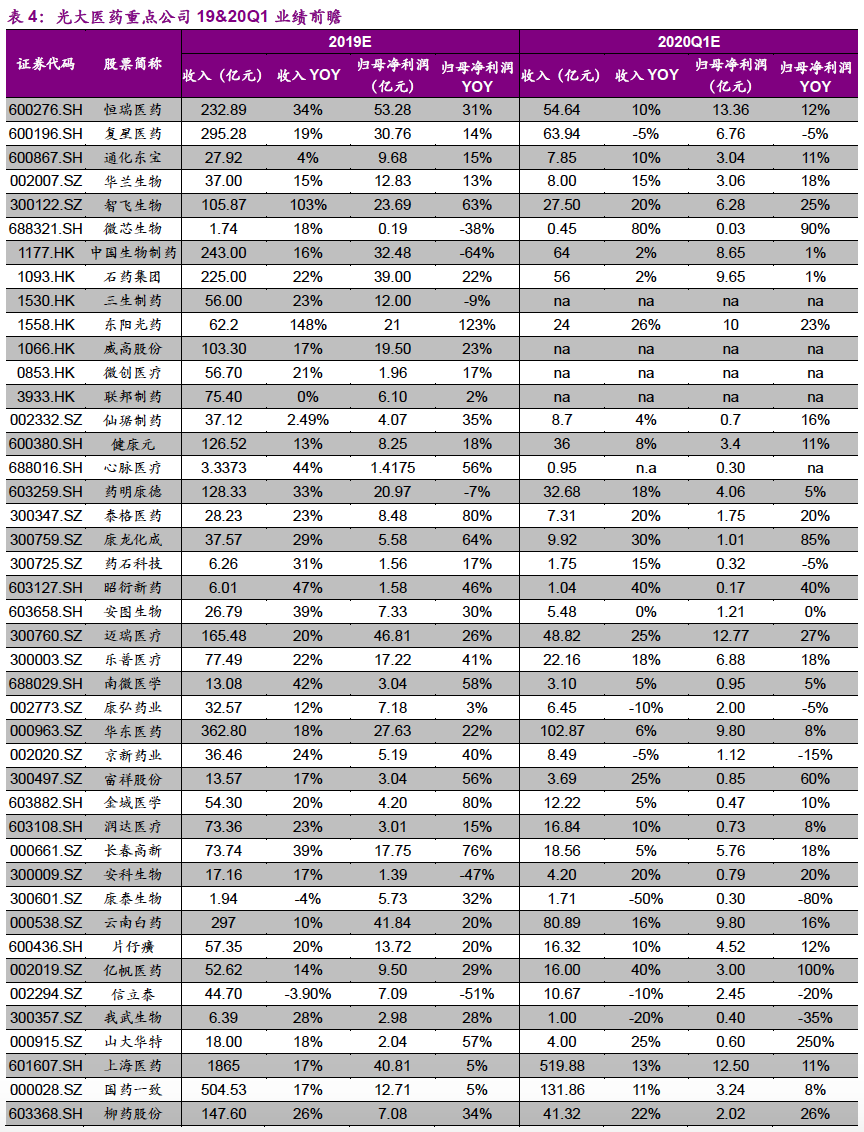

疫情影响下,医药板块Q1业绩预计呈现一定分化,部分细分领域受益于疫情,Q1有望实现业绩高增长,且长期看具备成长逻辑,当前阶段重点推荐:连锁药店、医疗设备、血制品、部分特色原料药等。此外,基于当前港股与A股走势差与估值差扩大,建议重视当前低估值优势优质港股医药的配置价值。

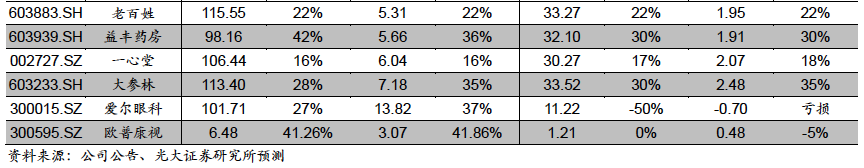

(一)连锁药店:

新冠疫情中药店承担了防护用品、慢病药物销售等社会职能,大型连锁的议价能力、药事服务能力得到了集中体现。尽管受到政府限价、集中隔离期客流短期下降等影响,各家龙头公司仍实现了接近10%的同店增长。防护消毒用品、慢病药物和中药等则在疫情中获得销售额较大幅度增长,O2O模式有望成为互联网购药的主流模式。我们预计零售药店Q1业绩情况要好于市场预期,部分龙头公司可能会有超预期表现。

建议关注:大参林、老百姓、益丰药房、一心堂等。

(二)医疗设备:

短期:本次疫情期间,国内各地的传染病医院建设计划陆续被提上日程。随着疫情的全球蔓延,我们预计将引发全球范围监护仪、呼吸机、便携影像设备的大量需求,相关公司业绩有望短期受益。

长期:本次疫情暴露了我国医疗硬件的不足,但与SARS之后持续多年的硬件大建设浪潮不同,我们目前卫生总费用的扩容空间较小,可能新冠疫情之后的硬件提升工程更在于查漏补缺,比如ICU、基层医疗设备等。3月2日,习总书记指出:“要加快补齐我国高端医疗装备短板,加快关键核心技术攻关,突破技术装备瓶颈,实现高端医疗装备自主可控。”我们预计,高端医疗器械产业将获得政策支持,有望借势实现核心技术突破。值得注意的是,医疗设备存在一定的更新周期,大建设浪潮之后往往伴随着需求疲软期,在这段时间,优质企业往往可以持续增长,脱颖而出。

建议关注:迈瑞医疗、安图生物、鱼跃医疗、乐普医疗、万孚生物、万东医疗、理邦仪器、宝莱特、威高股份(01066)等。

(三)血制品:

短期内,血液制品是重要抗疫手段,如静丙是重症患者抗感染、免疫调节常用药,恢复期血浆则是身经百战的传染病抗病毒方案,在抗击疫情过程中得到了广泛的应用;中期来看,供给端收缩存在涨价可能性,且海外采浆可能受影响导致进口供给收缩为国内企业释放市场空间;长期来看疫情促进临床普及与渗透率提升,利好长足发展。

推荐华兰生物,建议关注天坛生物、双林生物、卫光生物、博雅生物等。

(四)部分特色原料药:

新冠疫情带来了抗病毒、抗生素、清热解毒类原料药的全球需求。另外,3月3日,印度对外贸易总署发布通知,限制包括扑热息痛、替硝唑、红霉素、克林霉素在内的26种原料及其制剂的出口。同时,习总书记26日晚在出席G20应对新冠肺炎特别峰会时指出,中国将加大力度向国际市场供应原料药、生活必需品、防疫物资等产品。这些都利好我国特色原料药行业,部分产品呈现量价齐升的态势。但值得注意的是,因为2月份复工推迟、物流等影响,我们预计Q1特色原料药业绩将有所分化。

建议关注:新华制药(00719)、仙琚制药、富祥股份、美诺华、普洛药业、九洲药业、天宇股份、华海药业、司太立、奥翔药业、同和药业等。

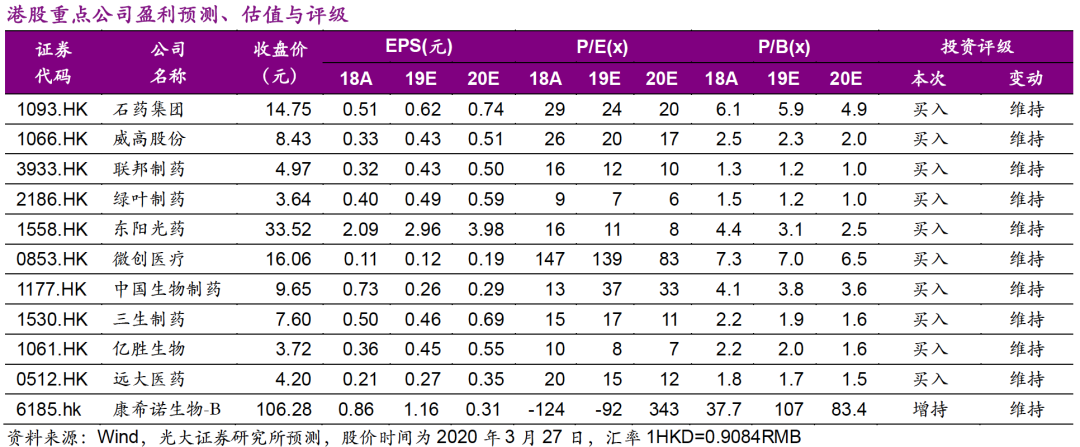

(五)港股优质医药公司

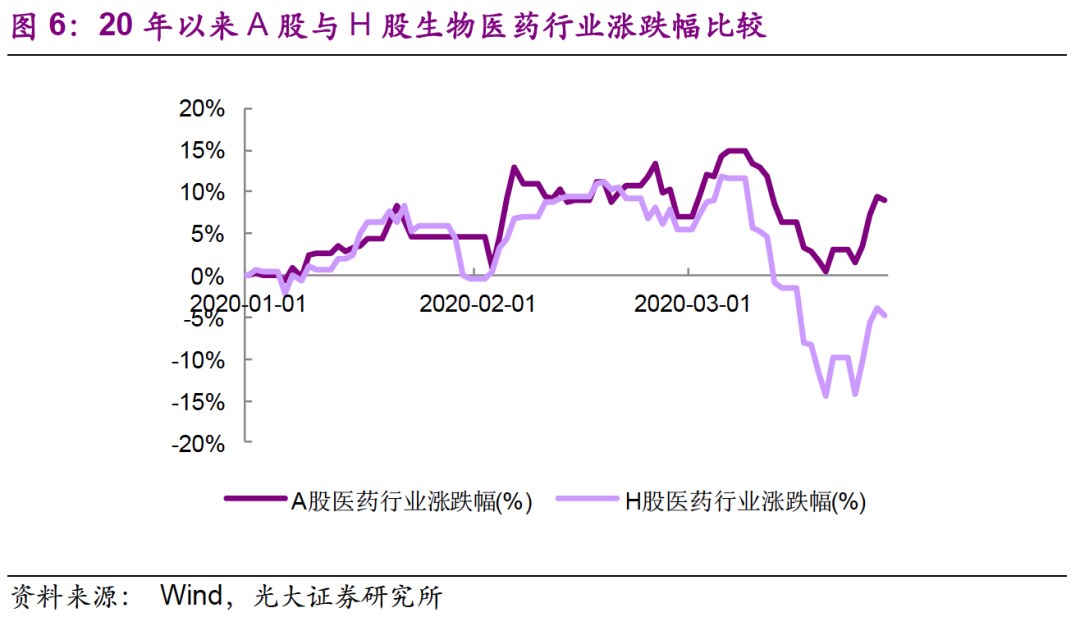

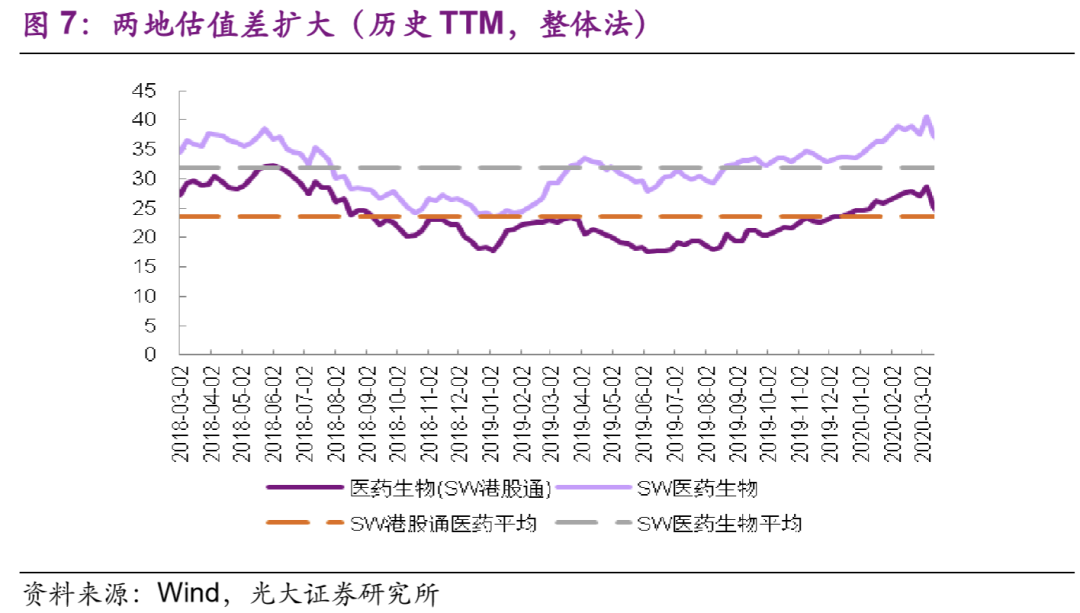

H股医药与A股医药走势差与估值差扩大,港股医药公司配置价值凸显。今年以来,受到公共卫生事件和美国市场波动影响,H股医药与A股医药走势差扩大。根据1月1日以来的统计,申万医药生物指数整体涨幅9.0%,恒生医疗保健指数整体下挫4.8%,两地走势差距呈现扩大的趋势。

行业整体来看,A股医药行业估值明显高于H股医药行业,且估值差扩大。我们以港股通的近40家医药公司和A股医药公司为全样本,近2年以来A股医药平均PE(历史TTM,整体法)为31.8x,而H股医药平均PE为23.5x,平均倍数为1.4倍。当前分别为38.4x和24.5x,A股估值约为H股的1.6倍,接近历史高位。

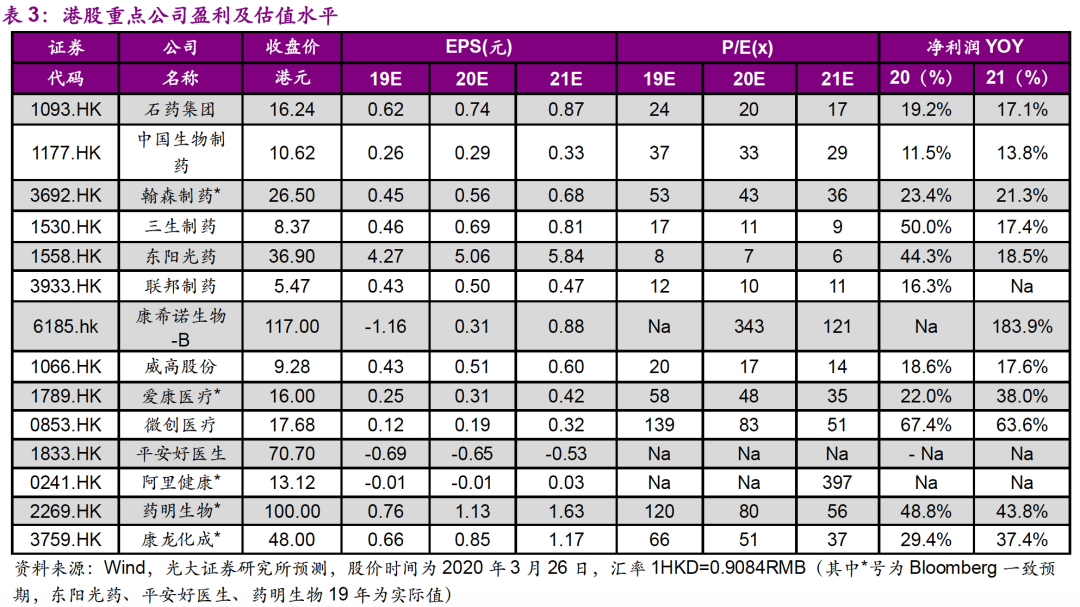

港股药品板块:建议关注低估值龙头企业及二线蓝筹标的。H股两家传统制药龙头企业转型创新,盈利结构持续优化。此外,我们认为估值较低、业绩确定性强的二线龙头公司存在估值修复的机会。我们建议关注转型创新、盈利能力持续提升的龙头公司。重点推荐:中国生物制药(01177)、石药集团(01093)、东阳光药(01558),建议关注联邦制药(03933)、翰森制药(03692)、三生制药(01530)等。

港股非药板块:业务多点开花,细分赛道景气度高。我们认为医疗器械板块与医疗服务细分行业景气度高,聚焦业绩确定性,重点推荐威高股份(01066)、平安好医生(01833),建议关注爱康医疗(01789)、微创医疗(00853)、阿里健康(00241)等。

长期看,基于我们独创的医药Tenbagger牛股进化的“九宫格”框架体系,我们提出2020年“挖掘前期,出奇拐点,守正后期”的投资主线:1)挖掘前期蓝海标的:推荐康弘药业、长春高新、片仔癀、欧普康视;2)出奇拐点期潜在龙头:推荐云南白药、康泰生物、安图生物、通化东宝。3)守正后期平台型龙头:推荐恒瑞医药、中国生物制药(H)、迈瑞医疗、威高股份(H)、药明康德、爱尔眼科、益丰药房。

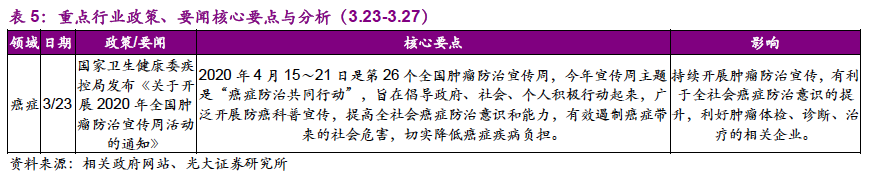

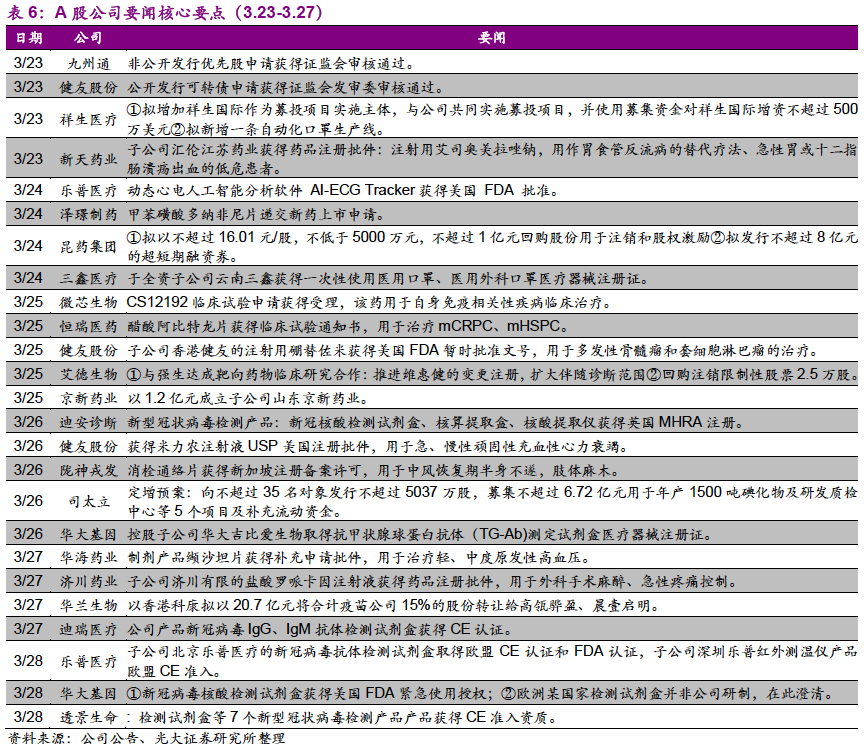

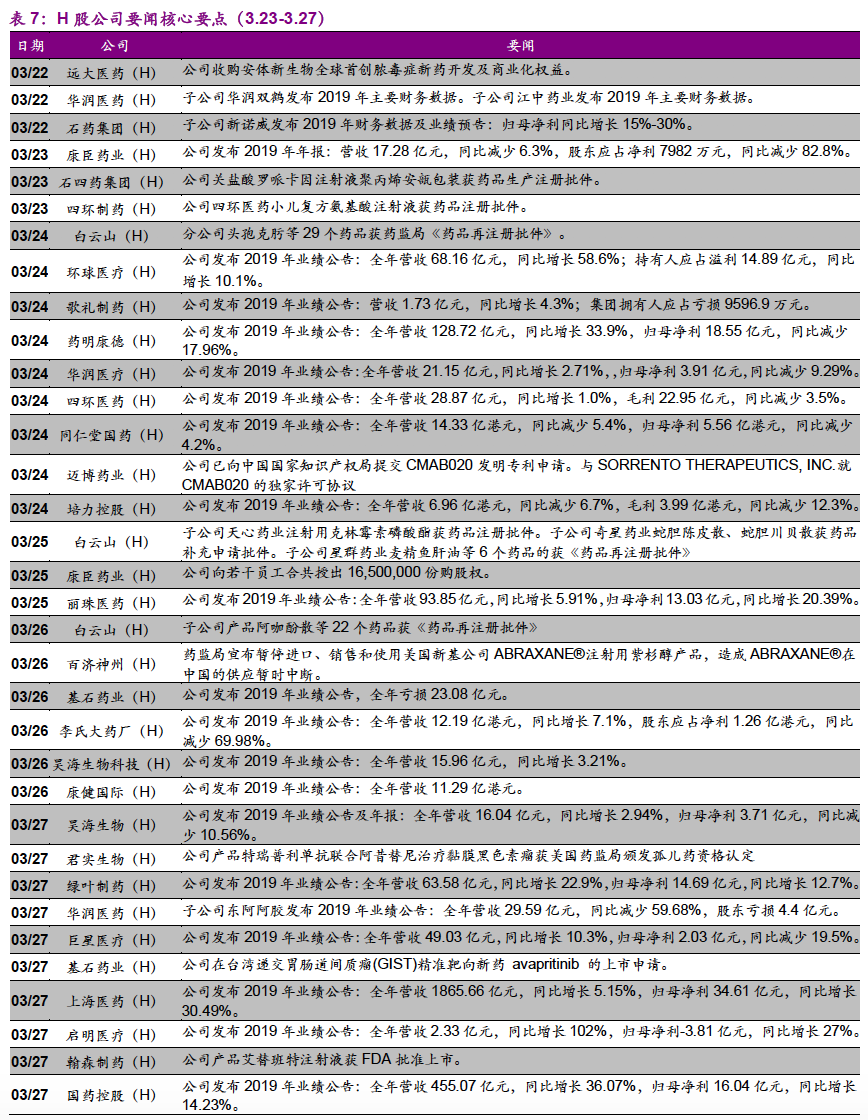

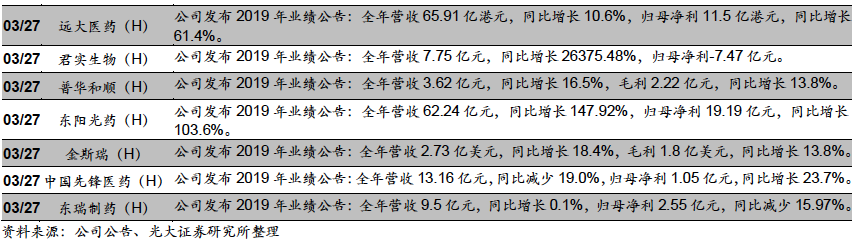

3、行业政策与公司要闻

3.1、国内市场医药与上市公司新闻

3.2、海外市场医药新闻

【艾伯维/基因泰克公司抑制剂组合疗法治疗急性白血病达到3期临床终点】

3月24日,艾伯维和基因泰克公司宣布,双方联合开发的Venclexta(venetoclax)与低甲基化剂azacitidine联合,在治疗急性髓系白血病患者的3期临床试验VIALE-A(M15-656)中,达到了双重主要临床终点。该组合疗法与azacitidine和安慰剂构成的组合疗法相比,显着改善了初治患者的总生存期,以及由完全缓解率和完全缓解兼不完全血细胞计数缓解率构成的另一复合终点。

【Novavax公司JAK季节性流感疫苗达到3期临床终点】

3月25日,Novavax公司宣布,其重组四价季节性流感疫苗NanoFlu,在预防65岁及以上老年人感染流感的关键性3期临床试验中,达到了所有主要终点。与已上市的四价流感疫苗Fluzone Quadrivalent相比,NanoFlu的免疫原性和安全性达到了非劣效性标准。

【吉利德科学要求FDA收回瑞德西韦治疗COVID-19孤儿药资格】

3月26日,吉利德科学公司发布声明,宣布已经向美国FDA提出申请,要求FDA收回授予瑞德西韦的孤儿药资格,并且放弃与孤儿药资格相关的所有优惠权益。之前,吉利德科学公司的在研抗病毒疗法瑞德西韦获得美国FDA授予的孤儿药资格,适应症为新冠病毒病(COVID-19)。这一消息引起了不少争议。

【默克公司MET抑制剂治疗肺癌获MHLW全球首批】

3月26日,德国默克宣布,日本厚生劳动省(MHLW)已批准其Tepmetko(tepotinib)治疗携带MET外显子14跳跃突变的晚期非小细胞肺癌患者。Tepmetko是德国默克开发的一种高选择性口服MET抑制剂,在MET过度表达或扩增的NSCLC患者中显示出抗肿瘤活性,Tepmetko是全球第一款获批用于治疗携带MET基因突变的晚期NSCLC患者的口服MET抑制剂。

【BMS公司Zeposia治疗多发性硬化获FDA批准】3月26日,BMS公司宣布,美国FDA批准Zeposia(ozanimod)上市,治疗成人复发型多发性硬化,包括临床孤立综合征、复发缓解型疾病和活动性继发进展型疾病。Zeposia是一款RMS患者无需进行基因检测,就可开始使用鞘氨醇1-磷酸受体调节剂。

【小野制药株式会社BTK抑制剂治疗中枢神经系统淋巴瘤获全球首批】3月27日,小野制药株式会社宣布,其BTK抑制剂Velexbru在日本已获得批准,用于治疗复发或难治性原发性中枢神经系统淋巴瘤患者。Velexbru是全球首款获批治疗复发或难治性PCNSL患者的BTK抑制剂。

4、上市公司研发进度更新

上周,翰森制药的HS-10356片临床申请新进承办。

中国生物制药的TQ-B3525片、舒泰神的BDB-001注射液正在进行2期临床。

5、一致性评价审评审批进度更新

目前共有621个品规正式通过了一致性评价。截至目前,共465个品规通过补充申请形式完成一致性评价,156个品规通过生产申请完成一致性评价:

1)补充申请路径进展:上周,有22个品规正式通过审批(收录进《中国上市药品目录集》)。

2)按新注册分类标准新申请路径进展:上周,有2个品规通过该路径正式通过审批。

上周,两大路径下有24个品规正式通过一致性评价,包括恒瑞医药的加巴喷丁胶囊、中国生物制药的达比加群酯胶囊、京新药业的左乙拉西坦片、以岭药业的卡托普利片、白云山的头孢克肟颗粒、中新药业的盐酸二甲双胍片、康恩贝的布洛芬颗粒、华邦健康的阿那曲唑片、仟源医药的盐酸氟西汀胶囊、尖峰集团的盐酸帕罗西汀片等。

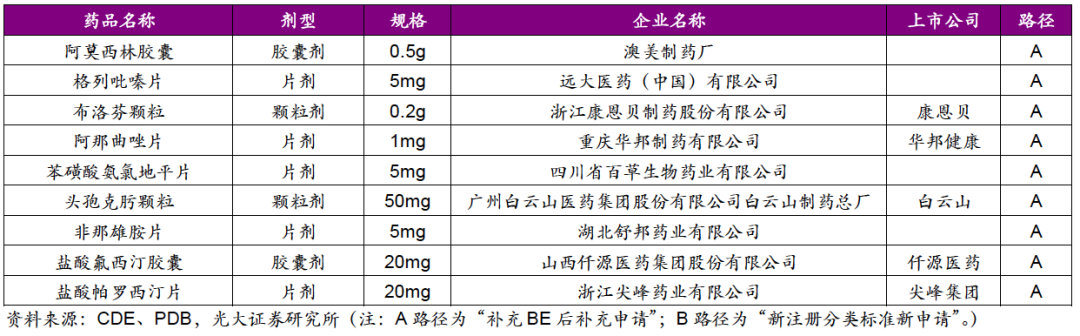

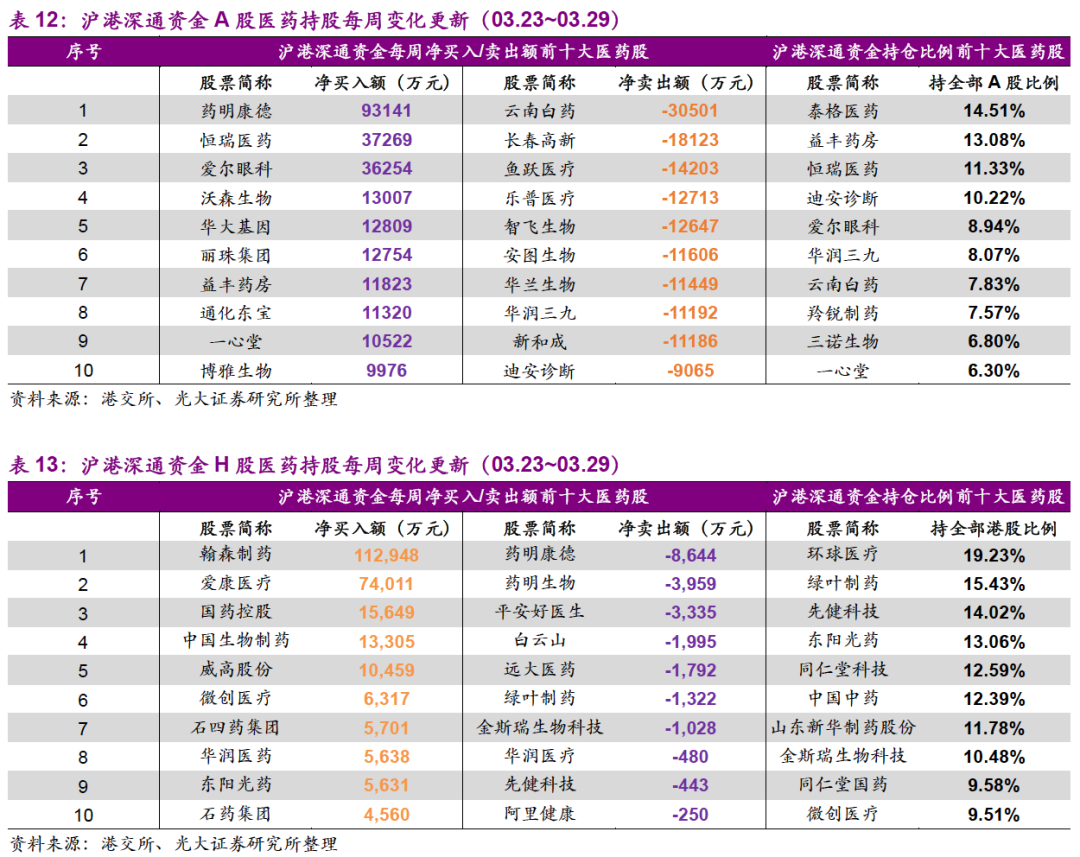

6、沪深港通资金流向更新

7、重要数据库更新

7.1、11月医保收支大幅增长,但结余仍未乐观

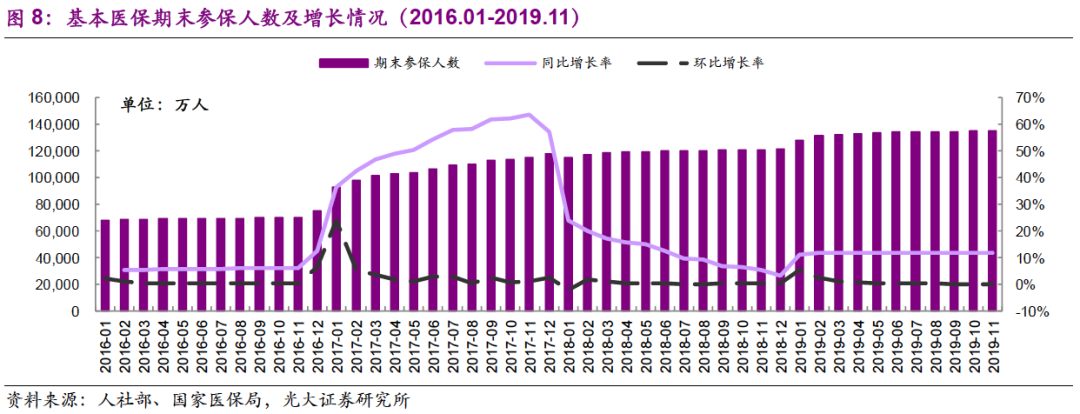

19M11期末参保人数同比增长11.7%,环比增长0.1%。据国家医保局披露,19M11基本医疗保险参保人数达13.52亿人,同比增长11.7%,主要是医保局成立并在全国各地落地后,两保合一速度有所提速,另外19M1期末参保人数同比增长11.1%,18M12仅同比增3.2%,可以看出自19年数据从由人社部发布改为由国家医保局发布后,可能存在一定的统计口径变动因素。19M11期末参保人数环比增长0.1%,增速相比上期19M10环比增长0.2%略有下降,但是两保合一保持稳健推进态势。

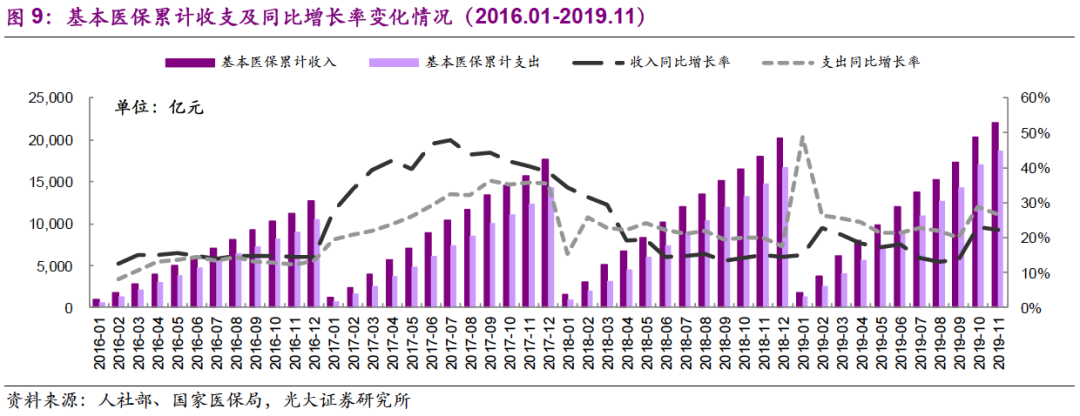

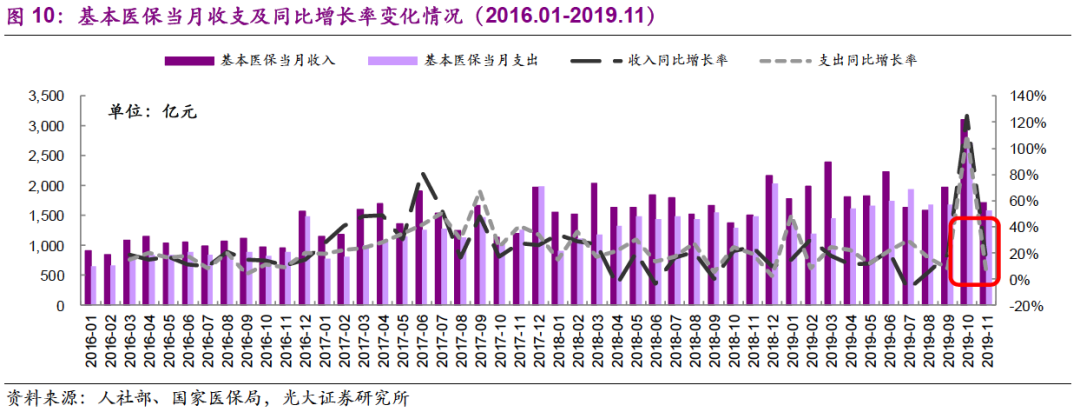

19M1-11基本医保累计收入和累计收入维持高速增长。19M1-11基本医保累计收入达22077亿元,同比增长22.2%,相比19M1-10同比增速小幅下降0.8pp,相比18M1-11同比增速大幅提升7.3pp。19M1-11基本医保累计支出达18673亿元,同比增长26.6%,相比19M1-10同比增速下降2.3pp,相比18M1-11同比增速提升6.7pp。从当月数据来看,19M11收支分别同比增长13.9%和6.4%,其中19M11收入同比增速相比19M10下降110.8pp,支出增速下降103.7pp。总体来看,19M11医保累计收入和累计支出维持高速增长,但是当月结余有所恶化。我们预计随着年底控费政策升级,预计后续支出增长可能会受到遏制。

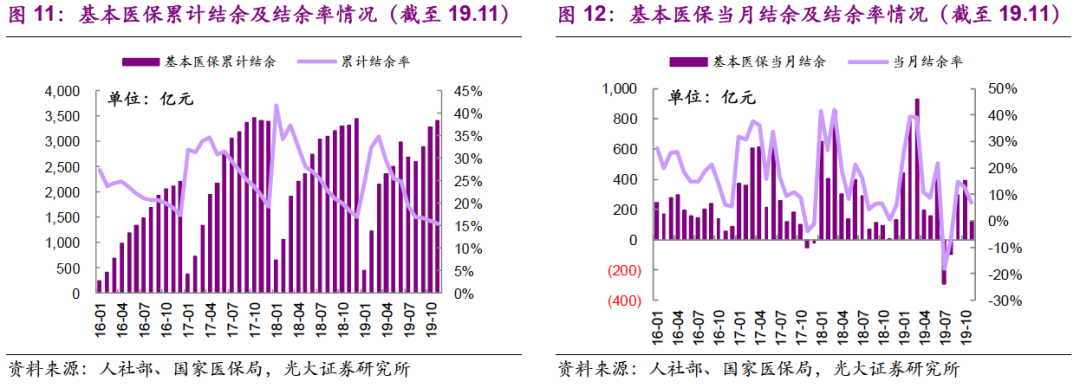

19M1-11累计结余率持续下降。19M1-11基本医保累计结余达3404亿元,累计结余率为15.4%,相比上年同期结余率下降2.9pp,后续控费压力较大。从当月结余率来看,19M11为7.0%,相比18M11同期提升6.6pp,主要是医保支出得到了较好的控制,且收入增速开始回暖。

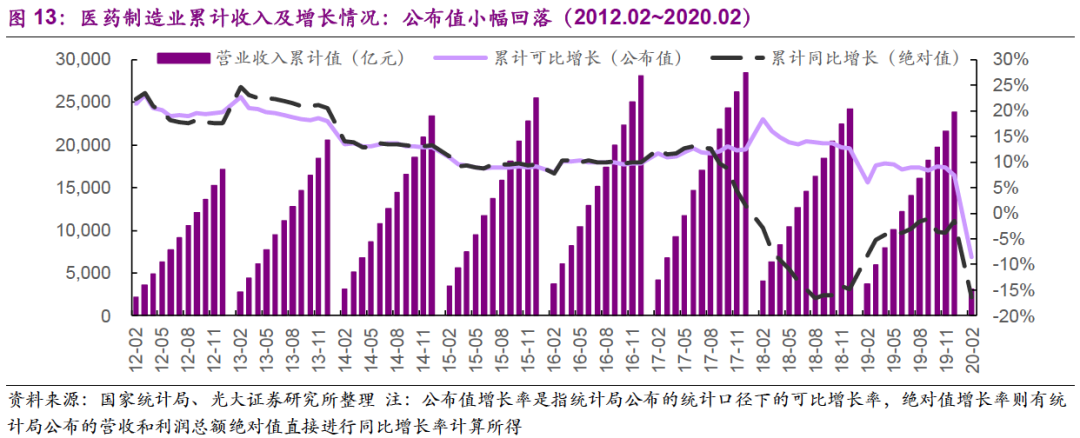

7.2、受新冠疫情影响,2月工业端收入和利润下滑

20M1-2工业端累计收入和利润下滑。20M1-2医药制造业累计收入、营业成本和利润总额分别下滑8.6%、7.9%和10.9%,与19M1-2同期相比增速下滑了14.7pp、13.1pp和15.1pp,收入和利润大幅下滑。以上为增速公布值,若计算公布绝对值相比上年同期的增速,则收入、营业成本和利润总额分别同比下滑16.3%、17.7%和14.0%。我们认为,20M1-2医药制造业收入和利润同比大幅下降的主要原因为新冠疫情导致的医院普通门诊和住院暂停、医疗服务人次下降、处方量下降,尤其是2月份全国医院普通门诊和慢病住院全面暂停。

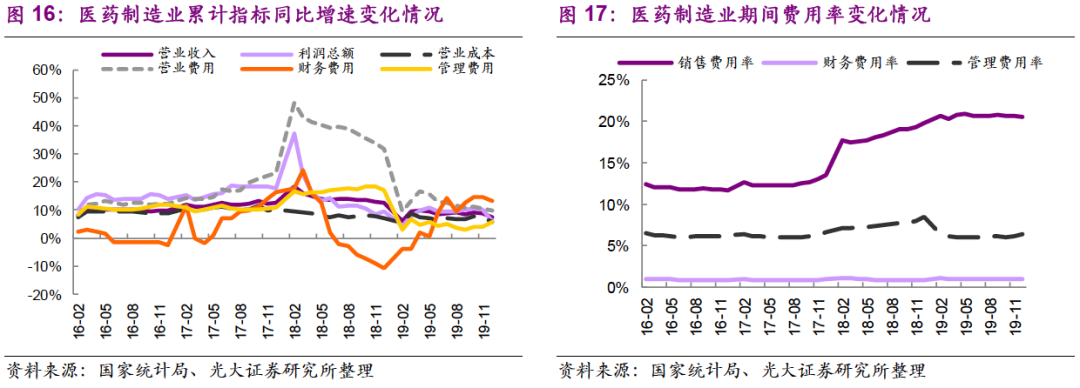

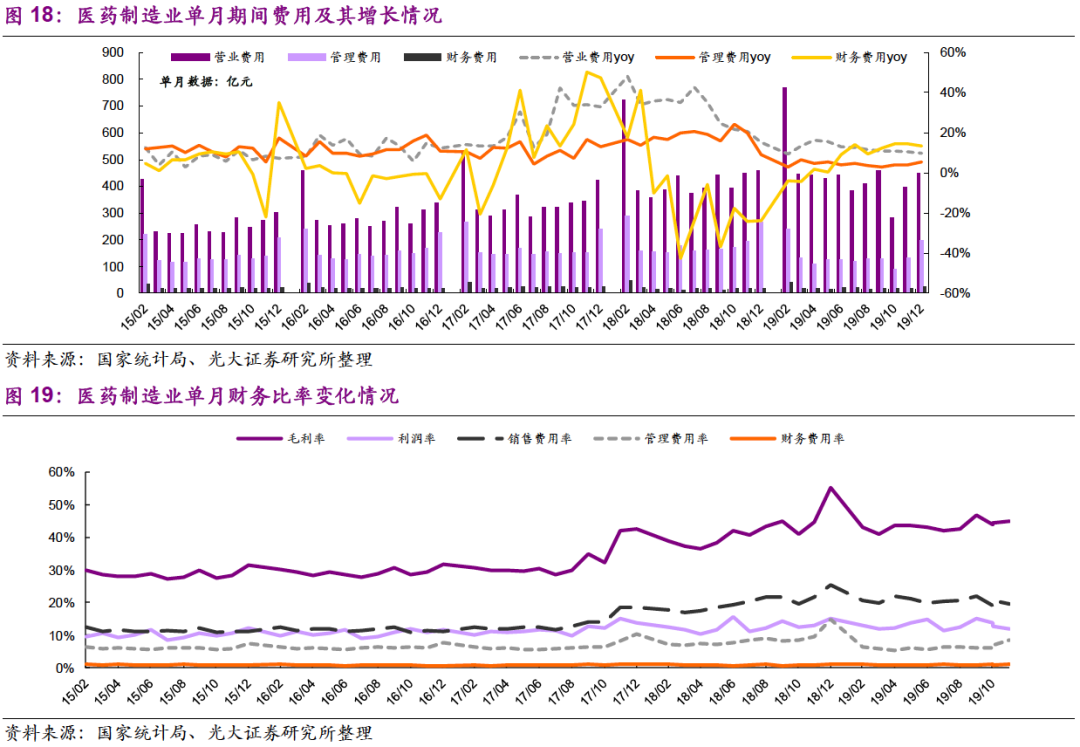

期间费用率分析:20M2三项费用还未更新。19M1-12销售费用率为20.6%,同比提升0.8pp,主要仍是低开转高开以及新建直营体系增加营销开支的影响;环比小幅下降0.1pp,继续保持稳定。19M1-12管理费用率为6.4%,同比下降2.0pp,环比提升0.2pp,继续保持稳定。19M1-12财务费用率仅为1.0%,基本保持不变,对制造业利润影响较小。

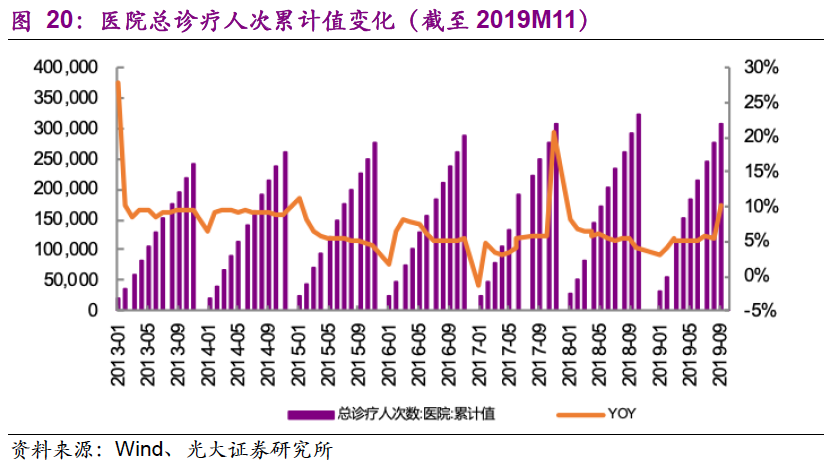

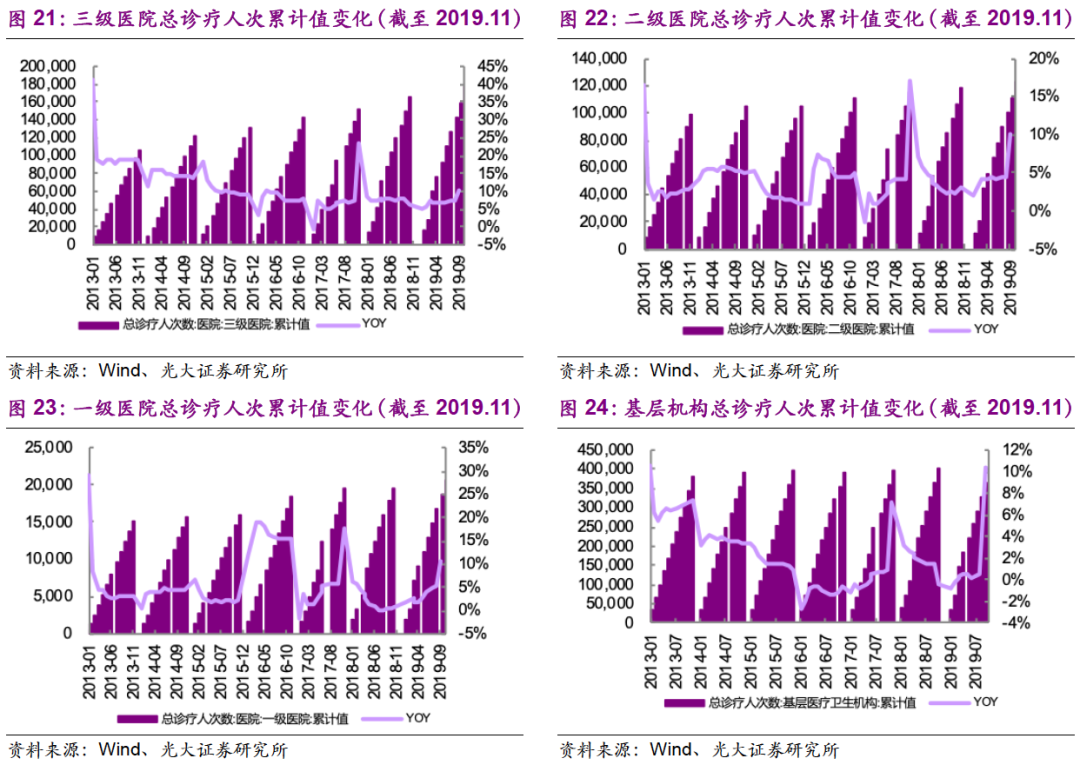

7.3、19M11一级医院诊疗人次增速超过三级医院

19M11医院总诊疗人次数34.05亿人,累计同比增长10.33%。其中一级医院诊疗人次增长最快。2019M11,三级医院总诊疗人次累计值为17.65亿人,同比上升10.55%;二级医院总诊疗人次12.27亿人,同比上升9.97%;一级医院总诊疗人次2.06亿人,同比上升10.58%;基层医疗卫生机构总诊疗人次40.4亿人,同比上升10.46%。各级医院诊疗人次数同比持续较快增长。

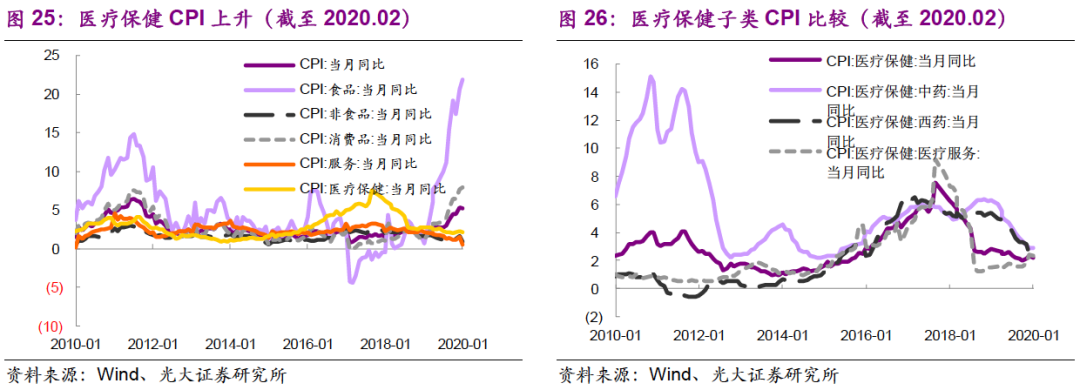

7.4、2月食品、消费品CPI上升,非食品、医疗保健CPI下降

2月整体CPI下降,食品、消费品CPI上升,非食品、服务、医疗保健总体CPI下降。2月份,整体CPI指数5.2,环比下降0.2个百分点,同比上涨3.7个百分点,其中食品CPI指数 21.9,环比上升1.3个百分点,同比上涨21.2个百分点。非食品环比下降0.7个百分点,消费品环比上升0.3个百分点,服务环比下降0.9个百分点。2月医疗保健CPI指数为2.2,环比下降0.1个百分点,同比下降0.6个百分点;其中中药CPI指数为2.9,环比持平;西药CPI为2.3,环比下降0.2个百分点;医疗服务CPI为2.3,环比下降0.1个百分点,我们认为2月非食品与医疗保健CPI下降主要与新冠疫情期间全国各大医院停诊,药品销售与诊疗服务短期受到影响有关。

7.5、维生素A、D价格上升

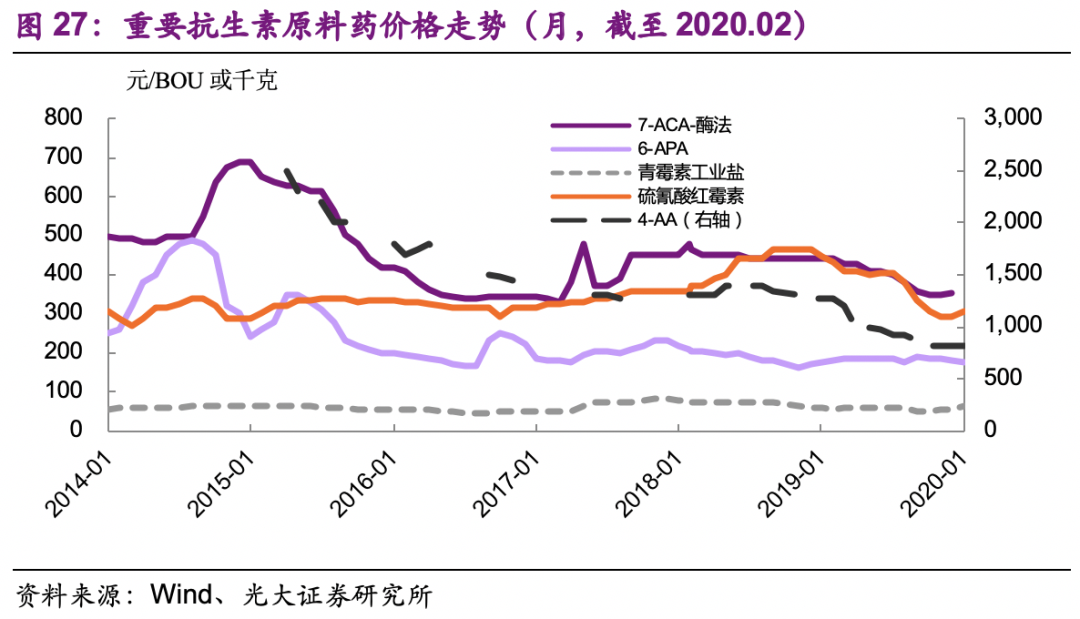

除4-AA外,硫氰酸红霉素、7-ACA、6-APA、青霉素价格环比上月均有上涨。截至2020年2月,4-AA价格报1800元/kg,环比上月持平;青霉素工业盐报65.00元/BOU,环比上月增长23.81%;硫氰酸红霉素价格305元/kg,环比上月增长3.39%;7-ACA价格报355元/kg,环比上月增长1.43%;截至2020年3月8日,6-APA价格报155元/kg,环比上月上升6.90%;

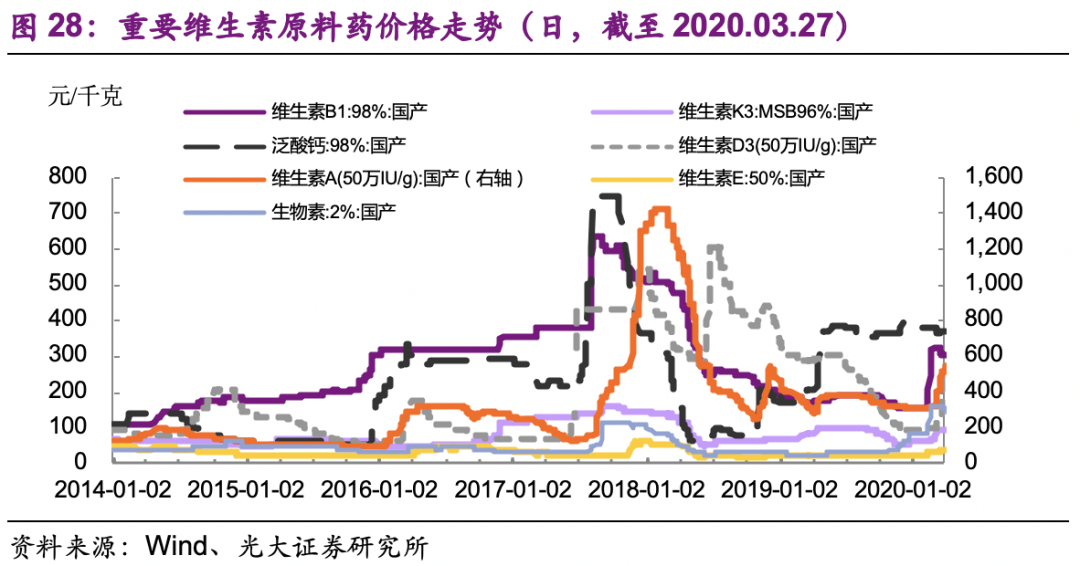

维生素K、泛酸钙价格环比上周持平,维生素D、A、E价格环比上周上升,维生素B、生物素价格环比上周下降。截至2020年3月27日,维生素K价格报92.5元/kg,环比上周持平;泛酸钙报价370元/kg,环比上周持平。维生素D3价格报270元/kg,环比上周大幅上升96.36%;维生素A价格报535元/kg,环比上周上升5.94%;维生素E价格报72.5元/kg,环比上周上升1.4%。维生素B1价格报300元/kg,环比上周下降3.23%;生物素价格报300元/kg,环比上周上升下降7.69%。受到国内疫情影响,维生素企业供给收缩,部分品种库存和出口受限,导致·国外价格率先上涨,国内价格跟随上涨。

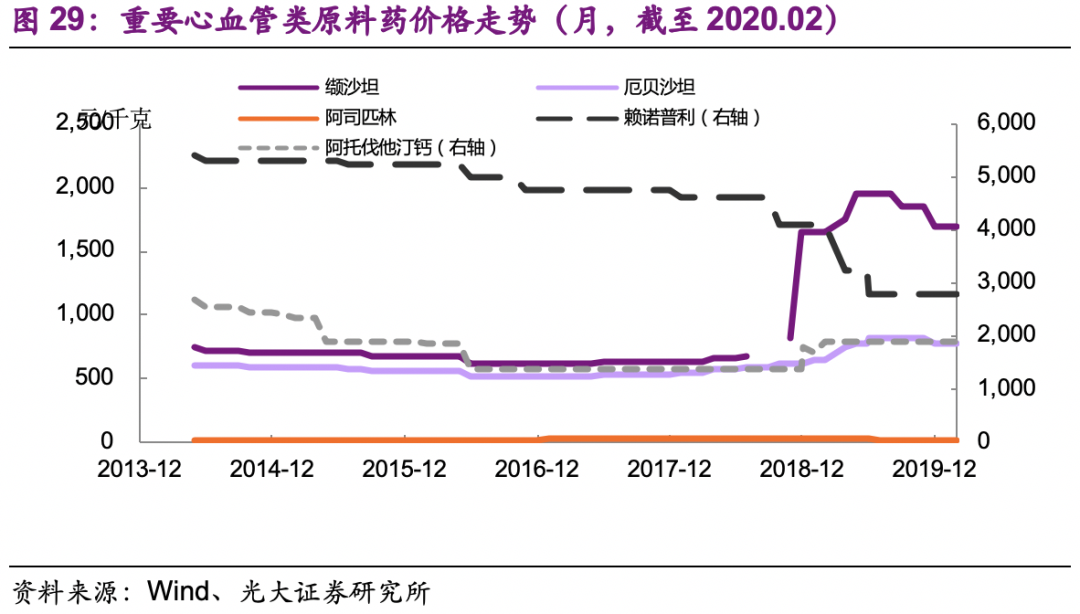

缬沙坦、厄贝沙坦、赖诺普利、阿托伐他汀钙价格环比上月持平,阿司匹林价格环比上月上升。截至2020年2月,缬沙坦报1700元/kg,环比上月持平;厄贝沙坦价格报775元/kg,环比上月持平;赖诺普利报2800元/kg,环比上月持平;阿托伐他汀钙价格报1900元/kg,环比上月持平。阿司匹林报23.75元/kg,环比上月增长2.59%。

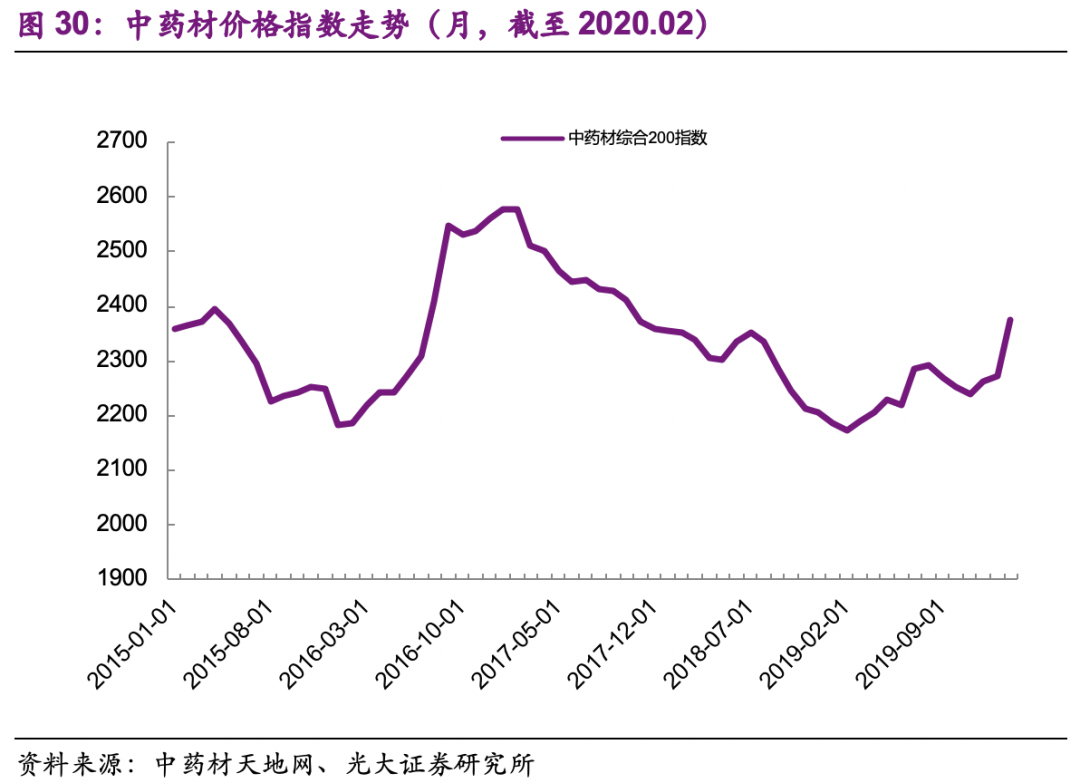

2月中药材价格指数上升。中药材综合200指数2020年2月收2374.19点,环比上月上升4.24%;同比上年上升7.99%。2019年以来中药材价格指数经历先持续回落,4月开始出现明显反弹迹象,6月开始回落,7月再次反弹,8月开始回落,12月反弹,2020年1月继续上升,受新冠疫情影响,2020年2月中药材价格指数继续大幅上涨。我们重点监控的三七价格,云南文山80头140-160元/公斤,近期走动加快,加上产地近期出现局部干旱,产地出现购货热潮,整体人气转旺盛。

7.6、一致性评价挂网采购:上海、云南等有更新

上海、云南、浙江有更新。

上海:3月23日,上海市公布了2020年第三批通过一致性评价品种挂网信息明细表,主要涉及海正药业的阿那曲唑片等35个品规。同时,通知还规定平台提供外省市、本市和同品种采购价格信息作为议价参考,对价格较高品种设置议价提醒。

云南:3月24日,云南省公示了2018版国家基本药物和通过一致性评价仿制药挂网采购企业申报信息。其中,一致性评价过评挂网采购品种主要包括海正药业的硫酸氨基葡萄糖胶囊等157个品规。

浙江:3月27日,浙江省公示了第四批通过一致性评价仿制药和1类新药挂网采购。其中,通过质量和疗效一致性评价的仿制药主要包括齐鲁制药的他达拉非片等38个品规;优先挂网采购的产品包括齐鲁制药的阿德福韦酯片等23个品规;1类新药挂网采购产品表包括再鼎医药的甲苯磺酸尼拉帕利胶囊、豪森药业的聚乙二醇洛塞那肽注射液和盛迪亚生物的注射用卡瑞利珠单抗。

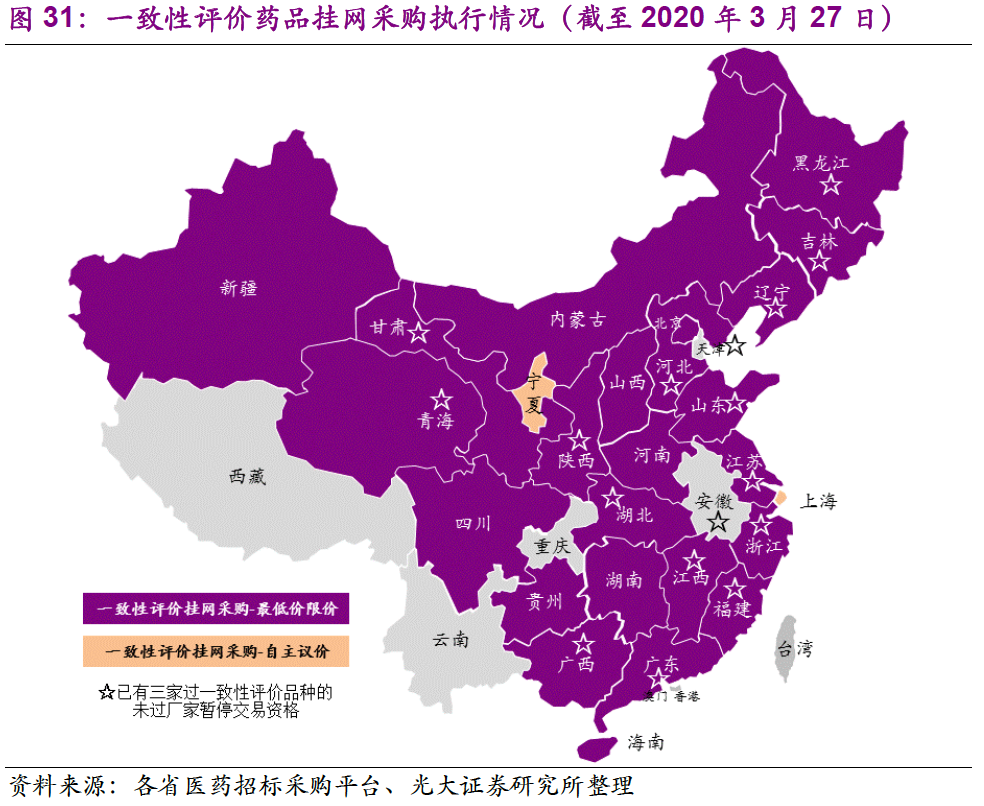

截至目前,已有海南、广东、湖南、吉林、河南、甘肃、安徽、湖北等19个省份发文确定了“4+7”扩围结果执行时间,多数在2019年11月到2020年1月之间启动。已有北京、上海、广东、江苏等20个省份开始执行“已有三家过一致性评价品种的未过厂家暂停交易资格”规定。仿制药一致性评价的先发企业利好进一步兑现,行业洗牌加剧。

7.7、耗材带量采购:中央再次重申医用耗材集采制度

3+6集采方案落地,眼科耗材先行。12月24日,为了推动京津冀医疗保障协同发展合作的实施,进一步扩大区域联盟采购效果,相关医保部门召开医用耗材联合带量采购座谈会,推动更大范围的联动,形成了以京津冀合作为基础的“3+6”联合采购模式,涉及的省份包括北京、天津、河北、黑龙江、吉林、辽宁、内蒙古、山西和山东,我们预计各品种的计划采购量将不低于年度总用量的60%。我们认为医保局此举在于形成全国器械价格联动机制,从而实现“一省挂网,全国可采”。1月6日,京津冀医用耗材采购平台发布《关于开展京津冀及黑吉辽蒙晋鲁医用耗材联合带量采购(人工晶体类)历史采购数据填报工作的通知》,正式拉开“3+6”带量采购的大幕。我们认为,后续心脏介入、外周血管介入、人工关节和其他脏器介入替代等医用耗材将分批开始集采。

耗材集采区域联盟形成,实行价格联动。2019年8月,陕西医保局印发《关于征求对组织集中带量采购拟定高值医用耗材品种意见的函》,就集中带量采购5类高值医用耗材(人工晶体、心脏起搏器、吻合器、透析管和超声刀)征求意见,正式拉开15省省际联盟的跨区域带量采购大幕。2019年11月,京津冀耗材集采联盟形成,以此为基础的北方区域集采“3+6”模式也被批准。我们预计随着医用耗材编码工作的加速实施,耗材一致性评价体系的建立和推广,高值耗材带量采购的推进速度将大大加快,全国性的联动机制将会形成。

高值医用耗材治理稳步推进,第一批重点治理清单发布。2019年7月,国务院发布《治疗高值医用耗材改革方案》,正式拉开高值医用耗材改革的序幕;2020年1月14日,国家卫健委发布《第一批国家高值医用耗材重点治理清单》,并要求省级卫生健康行政部门在清单基础上根据实际适当增加品种,从而形成省级清单。清单主要涵盖8个骨科、5个血管介入,2个齿科,2给我普外科和1个神经外科等18个典型高值耗材。我们认为未来清单内品种将是各省份耗材集采试点的重点品种。

国家级带量采购试点工作将开展。12月5日,国家医保局发布《国家医疗保障局对十三届全国人大二次会议第1209号建议的答复》(下称《1209号答复》)表示,将在国内开展高值耗材带量采购试点工作。需要注意的是,本次将是国家医保局行动,选取重点高值耗材品种进行带量谈判,并非各省独自选取品种谈判。我们预计未来独家耗材品种或成为谈判对象,全国范围内的价格联动也将推动。

中央再次重申了医用耗材集采制度。3月5日,中共中央、国务院印发《关于深化医疗保障制度改革的意见》,强调进一步深化药品、医用耗材集中带量采购制度改革。坚持招采合一、量价挂钩,全面实行药品、医用耗材集中带量采购。以医保支付为基础,建立招标、采购、交易、结算、监督一体化的省级招标采购平台,推进构建区域性、全国性联盟采购机制,形成竞争充分、价格合理、规范有序的供应保障体系。推进医保基金与医药企业直接结算,完善医保支付标准与集中采购价格协同机制。我们认为,全国性医用耗材集采的进程有望提速。

11省市已经落地高值耗材带量采购方案。截止目前,已经有安徽、江苏2省执行省级高值耗材带量采购;山东、辽宁、山西3省发布省级实施方案,并且在部分地市落地执行;而云南、湖南、重庆明确表明要开始执行高值耗材带量采购。而京津冀3省市也已经开始出台方案。我们预计年底前会有越来越多的省份出台高值耗材的集采方案,集采的推动速度也将大大加快。

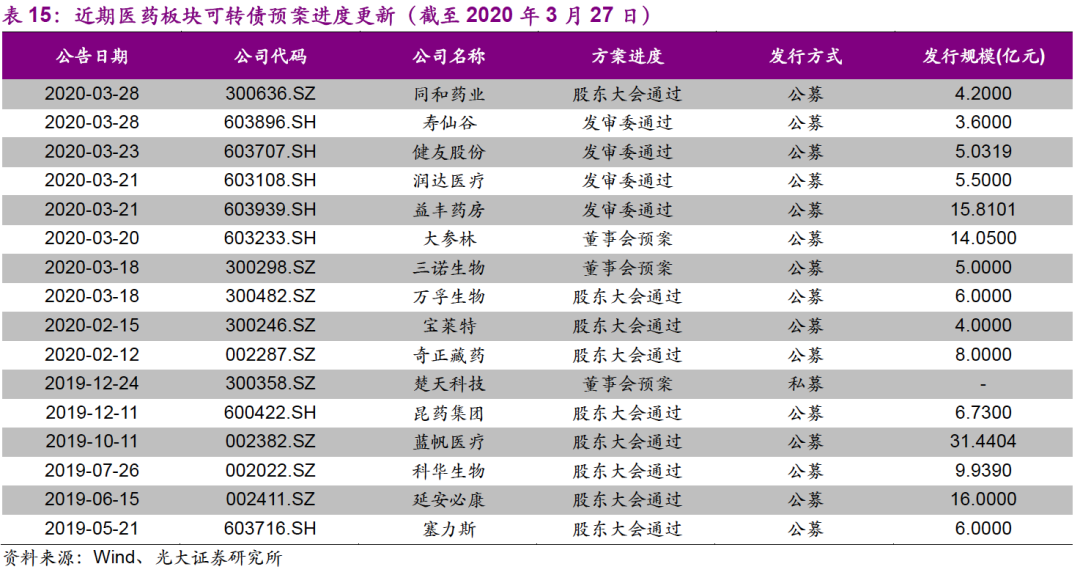

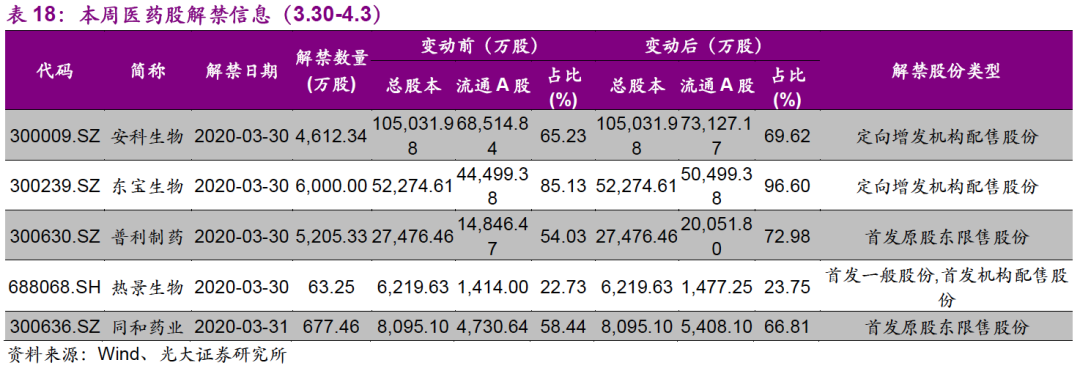

8、医药公司融资进度更新

9、本周重要事项预告

10、风险提示

药品、耗材降价幅度超预期;药店渠道价格压力超预期;行业“黑天鹅”事件;创新药研发失败风险。

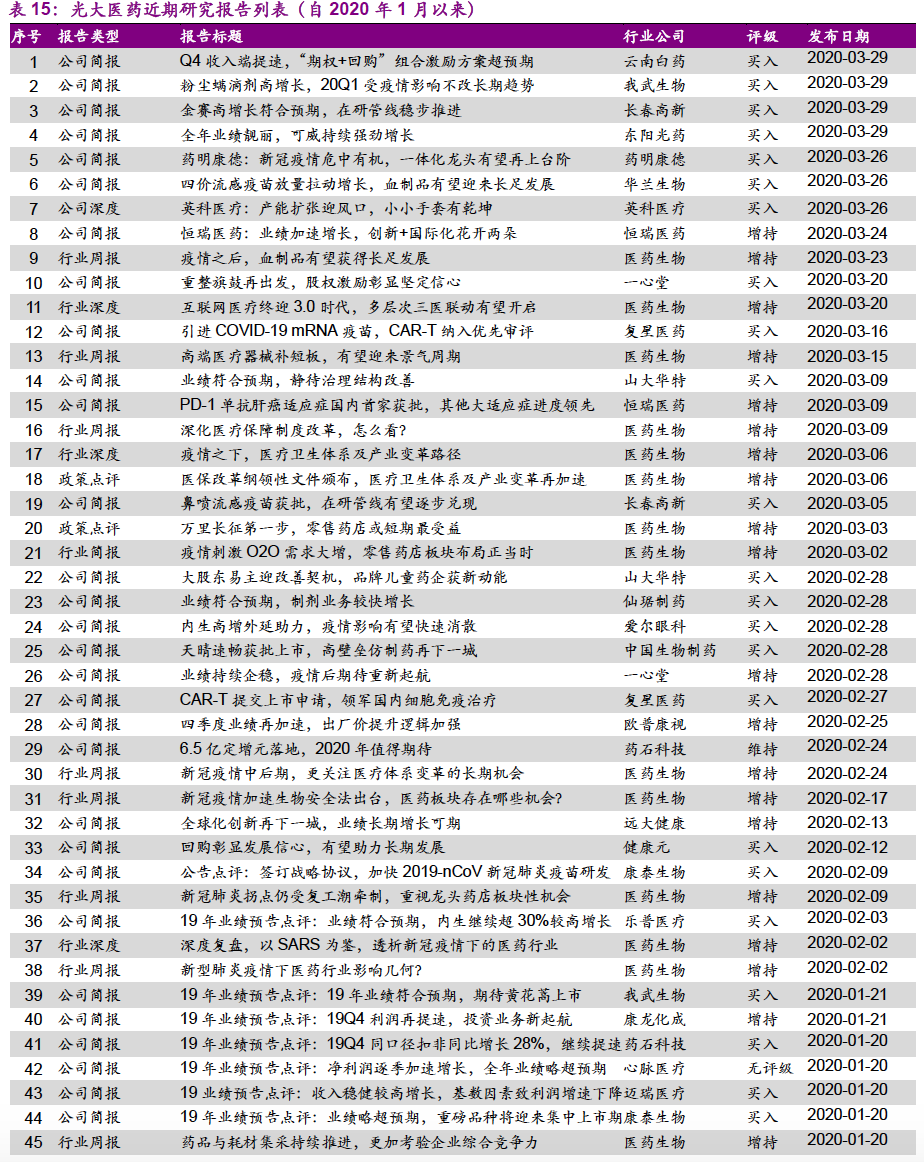

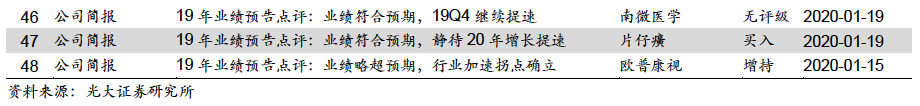

11、光大医药近期研究报告回顾

扫码下载智通APP

扫码下载智通APP