中金:中国民航信息网络(00696)19年业绩符合预期,成本结构新常态显现

本文源自微信公众号“杨鑫交运观点”。

2019年业绩符合我们预期

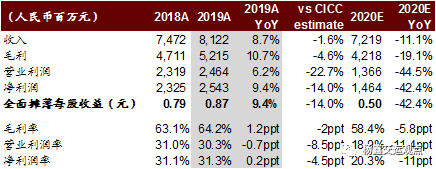

中国民航信息网络(00696)公布2019年业绩:收入同比增长8.7%至81.2亿人民币,归母净利润同比增长9.4%至25.4亿元,符合中金的预期。其中2019年下半年营业收入同比增长8.3%至42.8亿元,净利润同比增长14.5%至11.2亿元。公司拟派发期末股利每股0.289元。

受益于外航及地区航司订座量加快及人民币贬值,公司2H19 AIT单价有所提升。2H19公司AIT业务收入同比8.3%,快于公司整体订座量同比6.3%的增速(1H19订座量同比增长7.8%),其中国内航司订座量同比增长6.2%,慢于1H19的7.7%,外国及地区航司订座量同比增长10.3%,快于1H19的9.6%;此外,2019年下半年,人民币对美元贬值约1.5%,均利于公司AIT业务单价提升。

2H19营业利润率同比持平,表明成本结构进入新常态。2H18受到新园区运营成本、佣金及推广费用加大投入等因素影响形成成本高基数,2H19营业成本同比增长8.3%,较上半年11.8%的增速放缓,营业利润率同比持平(21.3%)。

发展趋势

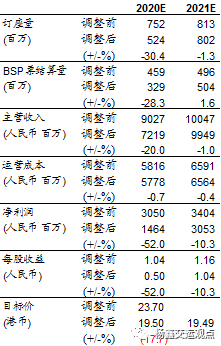

受公共卫生事件影响,我们预计公司2020年净利润同比下降42.4%至14.64亿元,主要假设1)国内航空公司订座量同比下降23%,外航订座量同比下降50%;2)系统集成业务几乎不受影响;3)营业成本同比上涨3%。我们认为公共卫生事件过后,2021年公司净利润将大幅回升至30.53亿元,较2019年上涨20%。

盈利预测与估值

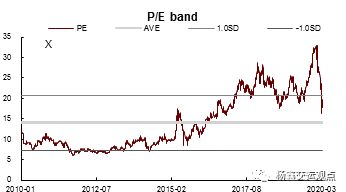

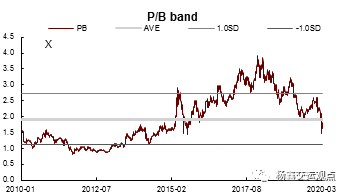

当前股价对应2019/2020/2021年14.5倍/24.0倍/11.5倍市盈率。考虑公共卫生事件影响,以及其他收入增速低于我们此前预期,下调2020/2021年净利润52%/10.3%至14.64/30.53亿元。维持跑赢行业评级,由于盈利下调,我们下调目标价17.7%至19.50港元对应33.6倍2020年市盈率,较当前股价有40.1%的上行空间。

风险

公共卫生事件反复或持续时间超预期,航空需求不及预期,人民币兑美元大幅升值,主要客户流失,公司降低AIT收费标准。

图表2: 业绩拆分

图表3: 盈利及目标价调整

图表4:历史P/E

图表5:历史P/B

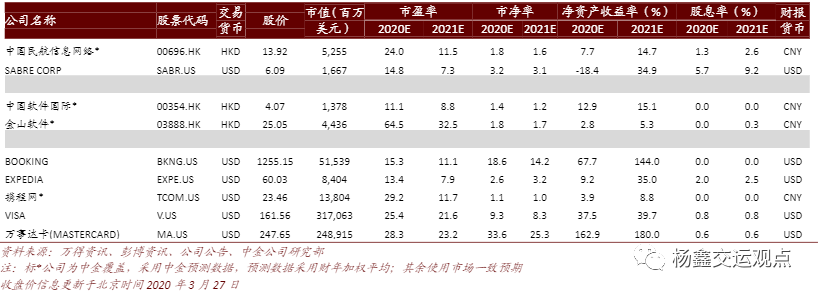

图表6:可比公司估值表

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP