国信证券:中国平安(02318)估值处于历史底部,寿险业务品质领先,构筑金融科技护城河

本文来自微信公众号“国信金融研究”,作者:王剑等。文中观点不代表智通财经观点。

摘要

主要结论与内容

区别于同行,中国平安(02318)核心竞争优势在于广泛的客户基础、强大的销售渠道、创新科技的应用。寿险业务质量国内领先,寿险改革推动价值增长。科技赋能金融,构筑新的护城河,长期增长可期。

核心优势:治理先进、战略明晰、集团协同

公司核心竞争力来源于其先进的公司治理模式,分散的股权为管理层提供发挥空间、采取联席CEO制度决策模式、构建股权激励机制等,为保险业务保驾护航,同时引领金融科技创新。互联网用户潜力巨大,精细化客户经营创造协同效应。分红与营运利润相关,分红确定性高。

寿险业务品质领先,改革坚定推进

(1)对代理人销售渠道一贯重视,强化重点从规模建设逐渐转移到效率建设,且运用科技、优才计划升级代理人队伍,整体新业务价值率和代理人产能呈现上升趋势;(2)近年来NBV快速增长,价值创造能力已经明显提速,ROEV高于同业,且在未来几年可持续;(3)具备超强利润储备,保证利润持续稳健增长。2019年平安寿险剩余边际余额为9184.16亿元,较期初增长16.8%,过去5年复合增速为29.1%;(4)传统分红万能均衡发展,利率风险敞口低于同业。

科技赋能金融,构筑金融科技护城河

通过科技全面赋能金融主业,降低经营成本,加强风险管控,提高客户转换率与客均利润。2019年五大生态圈贡献新增客户40.1%,生态圈的构建更好地推动了客户迁徙。整体板块已经进入盈利周期,虽然盈利占比低,但客户指标、业务指标快速提升,未来发展潜力巨大。

投资建议

公司受卫生事件影响及无风险利率下行影响最小,体现出竞争实力。估值处于历史底部,与逐渐改善的基本面形成背离,维持“买入”评级。

风险提示

卫生事件持续超预期;代理人渠道实力下降;长端利率大幅下滑。

报告正文

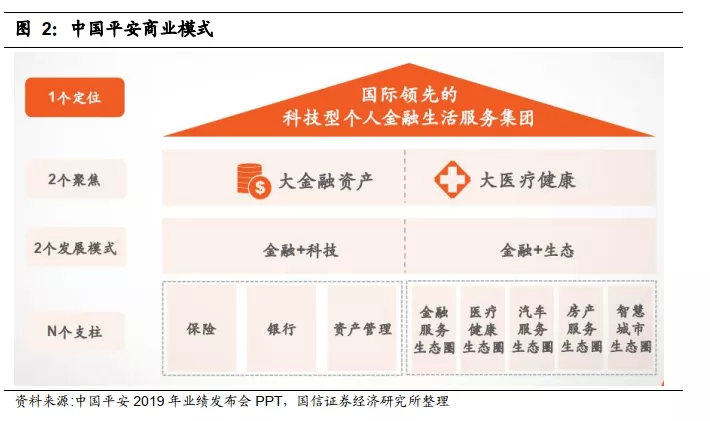

中国平安战略定位“国际领先的科技型个人金融生活服务集团”,全方位推动客户迁徙。区别于其他保险公司,我们认为,其核心竞争优势在于广泛的客户基础、强大的销售渠道、创新科技的应用。寿险业务负债端优势强,凭借代理人渠道优势,新业务价值及新业务价值率稳健增长;科技赋能金融,打造综合生态圈,提高客户转换率与客均利润。营运利润稳定增长,为持续的分红提供基础。

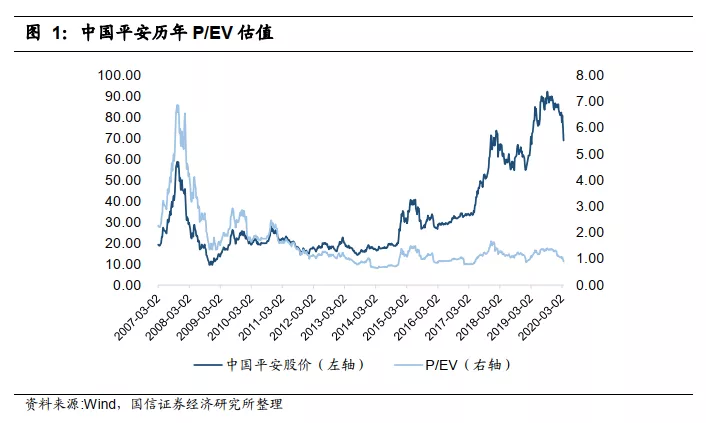

一、估值与投资建议

受卫生事件影响,我们保守假设2020年NBV零增长。对平安寿险、平安产险、平安银行、平安证券、平安信托以及科技板块进行分部估值,给予平安寿险1.2-1.4倍P/EV估值,结果显示合理股价90-99元。目前公司P/EV处于显著低估的区间,未来上升空间仍然很大,维持“买入”评级。

1.1 合理估值90-99元

采用分部估值法,对平安寿险、平安产险、平安银行、平安证券、平安信托以及科技板块进行估值。

平安寿险:受卫生事件影响,我们保守假设2020年NBV零增长,预计平安寿险2020年EV同比增长15%。考虑到平安寿险的龙头优势以及目前低利率环境下的担忧,给予1.2-1.4倍PEV估值;

平安产险:平安产险保费收入增速领先行业、综合成本率行业低位、ROE领先,预计2020年ROE均可维持在15%或以上,给予1.5倍PB;

平安银行:基于谨慎性,以目前市场估值计算(2020年3月27日);

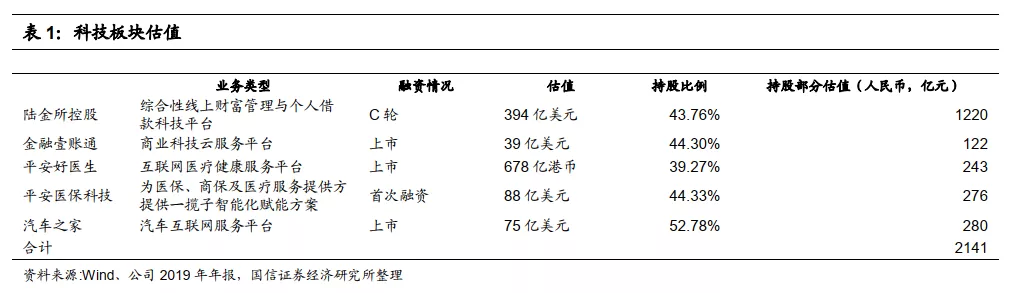

科技板块:参照陆金所控股、金融壹账通、平安好医生、平安医保科技、汽车之家的最新估值。

寿险、财险、证券、信托分别按照P/EV、P/B、P/B和P/E进行估值。估算结果显示,中国平安可参考市值在1.64万亿元左右。应用分部估值法得到目标价90元,对应到总体大约是1.2倍P/EV 。以上估值是基于给予平安寿险1.2倍P/EV估值,考虑到平安寿险的龙头优势,若给予1.4倍PEV估值,对应目标价为99元,对应到总体大约是1.3倍P/EV。

1.2 投资建议

参考到中国平安目前寿险及健康险业务表现持续优异,承保业务的盈利效率持续提升,对应利率风险敞口的敏感性进一步下降,个险代理人的质量稳定且上升空间大,再对标到友邦保险目前1.9倍的P/EV,我们认为中国平安该业务板块的P/EV仍然处于显著低估的区间,未来上升空间仍然很大。我们继续维持“买入”评级。

二、完成金融版图构建,发展战略明晰

中国平安战略定位清晰,以保险为核心的综合金融,打造了其不同于同业的优势。核心竞争力来源于其先进的公司治理模式,分散的股权为管理层提供发挥空间、采取联席CEO制度决策模式、构建股权激励机制等,为保险业务保驾护航,同时引领金融科技创新。

虽然中国平安寿险、产险、科技类业务居行业前列,总资产超过8万亿元,但成长性不亚于中小公司,过去5年平均ROE20.1%。引用营运利润后,剔除投资收益波动影响,增长更为稳定,分红与营运利润相关,分红确定性高。

2.1 “金融+科技”双轮驱动战略

中国平安致力于成为国际领先的科技型个人金融生活服务集团。公司坚持“金融+科技”双轮驱动战略,在确保金融主业稳健增长的基础上,紧密围绕主业转型升级需求,持续加大科技投入,不断增强“金融+生态”赋能的水平与成效,支撑“金融服务、医疗健康、汽车服务、房产服务、智慧城市”五大生态圈建设。通过“一个客户、多种产品、一站式服务”的综合金融经营模式,公司为2亿个人客户和5.16亿互联网用户提供金融生活产品及服务。

平安集团旗下子公司包括平安寿险、平安产险、平安养老险、平安健康险、平安银行、平安信托、平安证券、平安资产管理等,涵盖金融业各个领域,已发展成为中国少数能为客户同时提供保险、银行及投资等全方位金融产品和服务的金融企业之一。此外,中国平安还积极开拓包括陆金所、平安好医生、金融壹账通、平安好房、壹钱包等在内的金融科技业务,并在规模与用户数方面显著增长。

2.2 利润来源多元化,营运利润增长稳定

公司在2017年中报中首次引用营运利润。由于寿险及健康险业务的大部分业务为长期业务,营运利润以财务报表净利润为基础,剔除短期波动性较大的损益表项目(包括投资波动与折现率变动影响)和不属于日常营运收支的一次性重大项目,能更好地评估经营业绩表现。

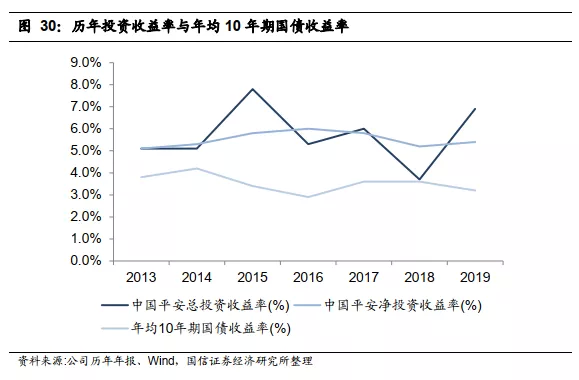

投资波动和折现率变动主要影响寿险及健康险业务。(1)对于投资波动的影响,由于长期投资收益率假设为5%,实际投资收益率波动将影响会计报表变动;此外,IFRS9下,更多金融资产将计入“以公允价值计量且变动计入当期损益的金融资产”科目,投资收益波动加大。剔除短期投资波动后,寿险及健康险业务投资回报率锁定为5%。(2)对于折现率变动的影响,由于责任准备金的提取是依据750日移动平均国债收益率曲线贴现,利率变动对当年利润影响较大。

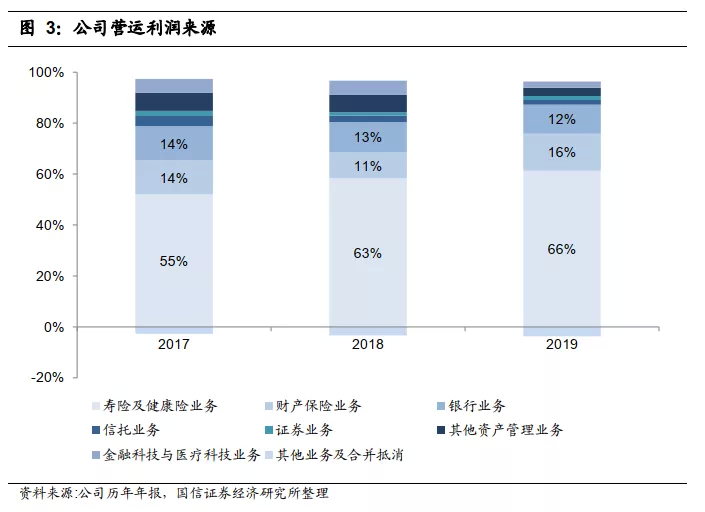

公司分红将与营运利润挂钩,多元化的利润来源为持续的分红提供基础。过去公司分红更多地与净利润相关,引用营运利润后,分红将与营运利润挂钩。由于IFRS9下投资收益波动将对净利润有较大影响,而分红与营运利润相关后,公司分红政策更为稳定。从营运利润来源来看,近两年,寿险营运利润来源占比为50%-60%,公司综合金融模式区别于其他单一的金融公司,利润增长相对更加平稳。此外,财产险、资产管理板块持续贡献利润,集团整体利润来源多元化。营运利润增长稳定,与稳定的分红需求有内在一致性。

2019年,公司归母净利润为1494.07亿元,同比增长39.1%;归母营运利润为1329.55亿元,同比增长18.1%。公司寿险及健康险、财产险、银行、信托、证券、其他资产管理、科技业务营运利润占比分别为66.2%、15.7%、12.3%、2.0%、1.7%、3.5%、2.6%。

2.3 交叉渗透程度稳步提升

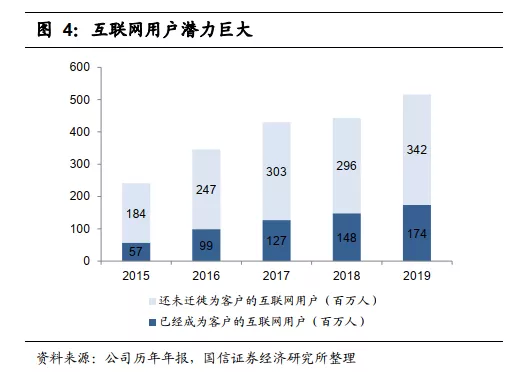

5.16亿互联网用户潜力巨大。平安聚集“一站式服务”,不断完善在线体验,打造更贴近用户的服务场景。截至2019年末,互联网用户量5.16亿,较年初增长16.2%,APP用户量4.70亿,较年初增长17.8%,平均每个互联网用户使用平安1.91项在线服务。平安持续推动个人客户与用户之间的迁徙转化,通过互联网平台提升客户的服务体验。

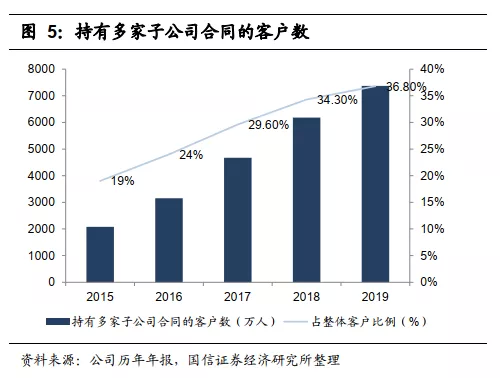

客户增加的同时,持有多家子公司合同的客户数占比持续增加。随着平安综合金融战略的深化,客户交叉渗透程度不断提高,客均合同数稳步增加,客户价值逐年提升。截至2019年末,个人客户中有7371万人同时持有多家子公司的合同,在整体客户中占比36.8%,占比较年初提升2.5个百分点。集团客均合同2.64个,较年初3.9%。2019年集团个人业务实现客均营运利润612.54元,同比增长13.0%。

三、寿险业务质量持续领先

平安寿险业务归母营运利润占比为66.2%,但归母净资产只占集团归母净资产6732亿元的36.6%。营运ROE为40.5%,远高于其他业务,可见寿险业务的投资价值。

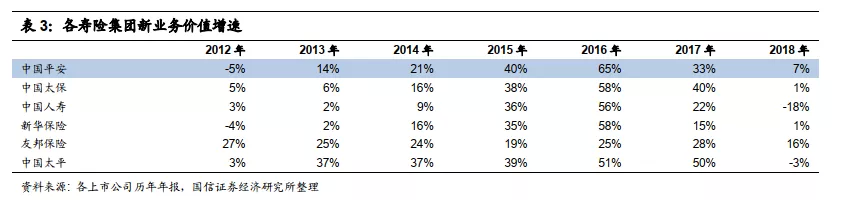

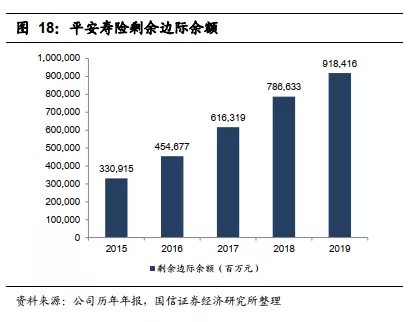

平安寿险优势突出,主要表现为:(1)对代理人销售渠道的一贯重视,强化重点从规模建设逐渐转移到效率建设,且运用科技、优才计划升级代理人队伍,整体新业务价值率和代理人产能呈现上升趋势;(2)近年来NBV快速增长,价值创造能力已经明显提速,ROEV高于同业, 且在未来几年都是可持续的;(3)具备超强利润储备,保证利润持续稳健增长。存量保单利润释放体现为“剩余边际”科目,2019年末平安寿险剩余边际余额为9184.16亿元,较期初增长16.8%,过去5年复合增速为29.1%;(4)传统分红万能均衡发展,利率风险敞口低于同业。

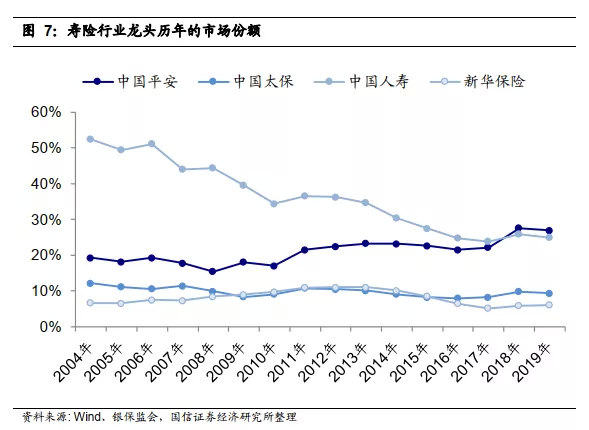

3.1 个险代理人销售渠道继续巩固

寿险具备明显的集中于龙头的行业格局,我们认为该特征使得龙头公司处于强者恒强的优势地位,可视为长期护城河。2019年,寿险行业的保费收入达到2.27万亿元,中国平安、中国人寿、中国太保、新华保险保费收入分别为6116、5684、2124、1381亿元,其市场份额分别是25%、27%、9%、6%,合计达到67%。

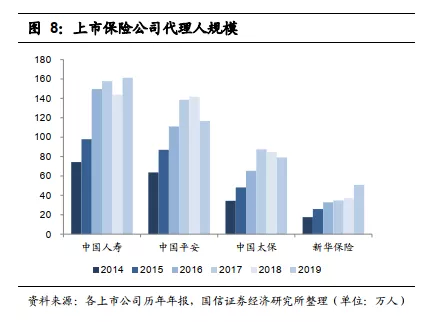

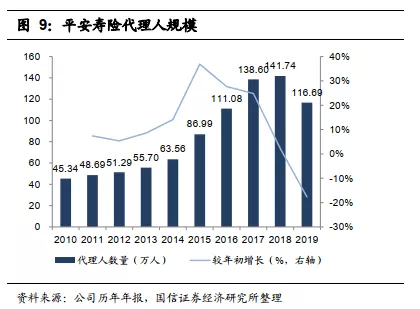

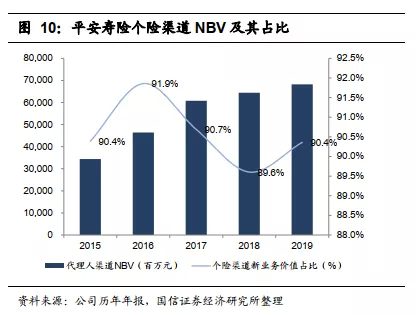

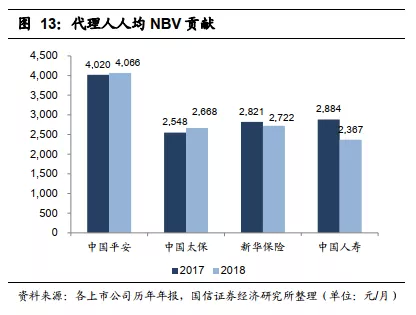

代理人粗放式增长时代已过,量质提升是重要抓手。考虑到寿险产品的“隐性需求”特征,代理人相比于产品而言,对险企经营具备更强的决定力,这也是为什么寿险公司转型都从转换渠道开始的根本原因。2014-2018年,代理人数量高速增长对个险新单、新业务价值起了重要的拉动作用。但目前,代理人高速增长红利期已逝,代理人改革是重要抓手。从公司NBV结构来看,代理人渠道NBV占比90%以上,2019年占比为90.4%。2019年末,公司代理人规模为117万,较年初下降17.7%。2019年公司坚定推进寿险改革,通过优才计划升级队伍。主动淘汰低端产能,聚焦高价值,人均产能有望进一步提升。

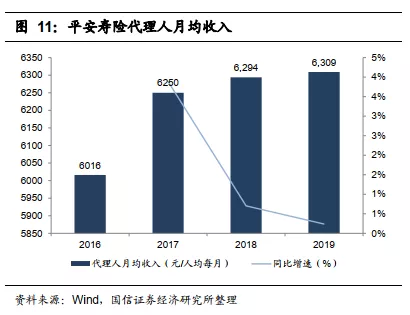

寿险改革积极推进,科技赋能,驱动后续保费稳健增长。公司坚持有质量的人力发展,进一步强化科技转型力度,重点提升代理人素质。公司借助人工智能技术等加强代理人甄选、严格执行考核清算退机制,夯实代理人渠道基础管理;将科技与增员、培训、客户开拓等环节深度结合,赋能代理人队伍发展;同时升级代理人基本管理办法,进一步吸引高素质人才加盟,多途径推动代理人渠道高质量发展,产能进一步提升。虽然代理人规模下滑,但代理人产能及收入均有所提升。人均保单件数为1.38件,同比提升13.1%;人均NBV同比提升16.4%;代理人收入为6309元/月,同比提升0.2%。

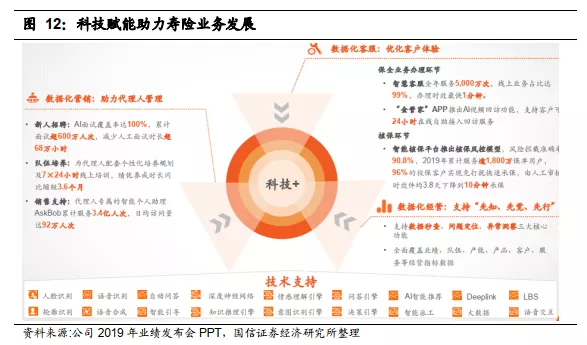

寿险业务与科技应用深度结合,数据化经营水平持续提升。通过AI面谈官辅助完成代理人筛选工作,截至2019年12月末,AI面试覆盖率达100%,累计面试超600万人次,减少人工面试时长68万小时。代理人专属职能个人助理AskBob上线以来累计服务3.4亿人次,为每位代理人配备多种销售赋能工具,助力代理人提高销售转化率,带来代理人产能提升。

3.2 稳定的NBV增长带来高ROEV

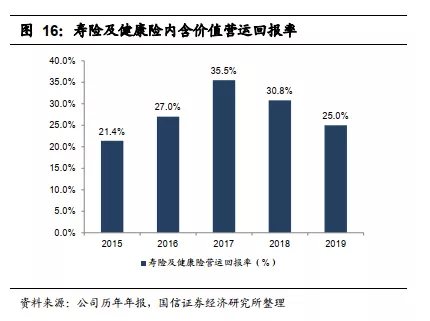

聚焦代理人发展能够有效提升产能,产能提升驱动后续保费、NBV稳定增长。寿险及健康险业务内含价值营运回报率(ROEV)指标剔除了短期波动影响,不考虑投资偏差、市场价值调整等因素,可反映相对稳定的内含价值增长。其公式为:

ROEV=寿险及健康险业务内含价值营运利润/年初内含价值

寿险及健康险业务内含价值营运利润=年初内含价值的预计回报+新业务价值创造+寿险及健康险业务营运贡献

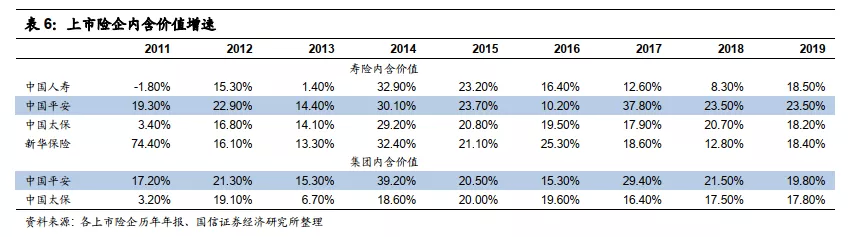

存量保单的价值会逐期作为利润转入股东权益,从而被逐渐摊薄。寿险企业通过持续的签出新单,以维持业务的充实度。2011-2019年平安NBV复合增速为22.9%,优于同业。其较高的NBV增速带来高ROEV。2019年,公司ROEV为25.0%,过去五年平均ROEV为27.9%。

3.3 剩余边际为利润提供安全边际

寿险及健康险营运利润主要源于剩余边际摊销。寿险及健康险税前营运利润=剩余边际摊销+净资产投资收益+息差收入+营运偏差及其他。其中,净资产投资收益为净资产基于内含价值长期投资回报假设(5%)计算的投资收益;息差收入为负债支持资产基于内含价值长期投资回报假设(5%)计算的投资收益高于准备金要求回报的部分。营运偏差则为营运经验优于假设部分。

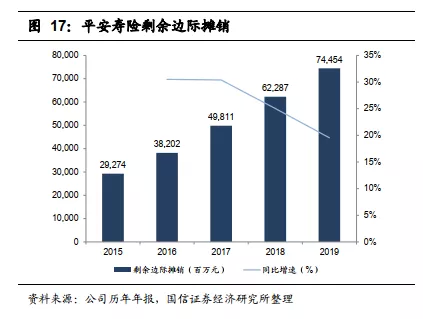

长期保障型业务的强劲增长促进剩余边际“池子”规模不断增长。截至2019年末,平安寿险剩余边际余额为9184.16亿元,较期初增长16.8%,主要源于长期保障型业务的强劲增长,利润“池子”规模较大且不断增长,为业绩提供安全边际。2019年剩余边际摊销为744.54亿元,同比增长19.5%。剩余边际是公司未来利润的现值,摊销模式在保单发单时刻锁定,摊销稳定不受资本市场波动影响。近年,剩余边际摊销规模同比增速较高,在资本市场波动可控的情况下,能保证利润的稳定快速增长。

3.4 利率风险敞口较小

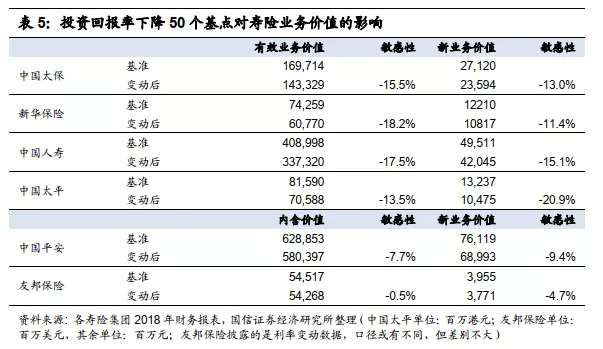

利率风险是寿险企业的首要风险。寿险企业风险可分为两类:一类是潜在的误差波动小,另一类是潜在的误差波动大。其中,前者包括死亡率、疾病率、意外发生率、费用率、退保率等;后者主要指的是投资回报率。而恰恰是后者中的投资回报率所对应的利率风险,是寿险企业所面临的首要风险。当投资回报率下降50个基点时,中国平安、中国太保、新华保险、中国人寿寿险业务新业务价值敏感性分别为-9.4%、-13.0%、-11.4%、-15.1%。

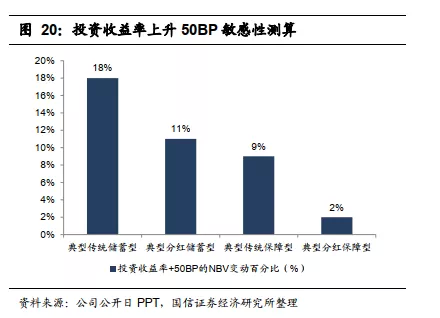

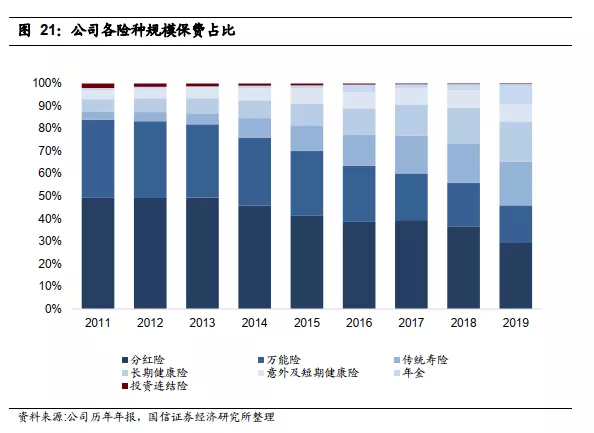

传统分红万能均衡发展,降低利率敏感性。中国平安利率风险敞口显著低于同业,我们认为,其产品策略是主要原因。由于分红、万能险等险种投资风险由保险公司和保户共同承担,保险公司承担的是保底利率部分的风险。当市场利率下跌时,保险公司下调分红水平和结算利率,分红、万能险等负债现金流具有部分浮息债的特性,投资收益率敏感性降低。据测算,当投资收益率上升50个基点时,传统保障型、分红保障型、传统储蓄型、分红储蓄型新业务价值敏感性分别为9%、2%、18%、11%。2019年,公司分红险、万能险、传统寿险、长期健康险、意外及短期健康险、年金、投连险规模保费占比分别为29.3%、16.7%、19.5%、17.5%、9.1%、0.2%。业务均衡发展,能有效降低利率敏感性。

四、构筑金融科技护城河

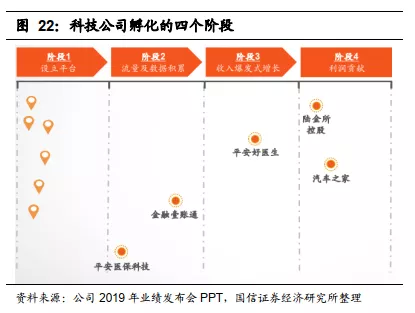

公司科技板块的布局已涵盖陆金所控股、平安好医生、金融壹账通、平安医保科技、汽车之家等。公司通过科技平台输出“金融服务、医疗健康、汽车服务、房产服务、智慧城市”五大生态圈。平安整体的科技板块已经进入盈利周期,2019年实现营运利润34.87亿元,在集团营运利润中占比2.6%,虽然比例低,但科技公司客户指标、业务指标都在快速提升,未来发展潜力巨大。2019年,公司新增客户3657万人,其中1490万人来自五大生态圈,占比达到40.7%,科技生态圈的构建,更好地推动客户迁徙。

4.1 科技全面赋能金融主业

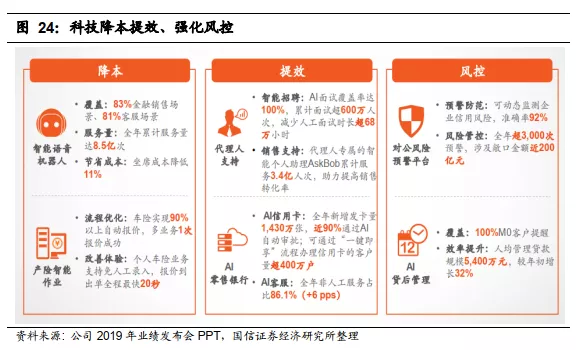

通过科技全面赋能金融主业,降低经营成本,加强风险管控,提高客均利润与客户转换率。主要体现在以下三大方面:

成本管控:平安运用领先科技对金融流程进行全面的优化改造,提升作业效率,优化客户体验。其中,平安产险运用智能机器人等技术实现询报价、录单、出单、批改等环节流程自动化与智能化,个人车险业务90%以上实现自动化报价,多业务1次报价成功。此外,平安打造的智能语音机器人全年累计服务量达8.5亿次,可实现每年坐席成本下降11%。

风险控制:AI贷后管理覆盖100%贷款未逾期客户提醒,人均管理贷款规模达5400万元,较年初增长32%。企业智能预警可动态监测企业信用风险,全年超过3000次预警,准确率92%,涉及风险敞口金额近200亿元。

业务提效:平安打造AI零售银行全面赋能银行销售、风控、运营、管理等全流程。其中,平安银行2019年信用卡新增发卡量1430万张,近90%通过AI自动审批;依托大数据驱动,通过“一键即享”流程办理信用卡的客户超400万户。客服方面,平安银行非人工服务占比高达86.1%,全年提升6个百分点。

4.2 科技板块开始贡献利润与价值

公司通过陆金所控股、金融壹账通、平安好医生、平安医保科技、汽车之家及其他公司经营科技业务。截至2019年末,科技公司中金融壹账通、平安好医生及汽车之家已完成上市,陆金所控股与平安医保科技完成对外融资。

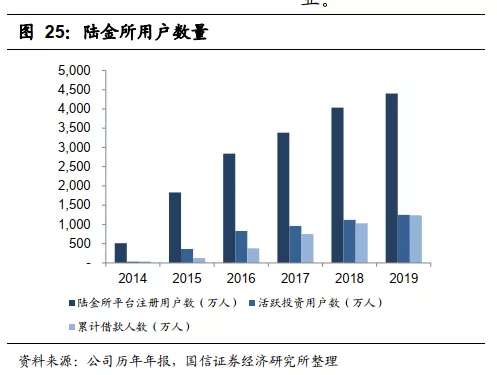

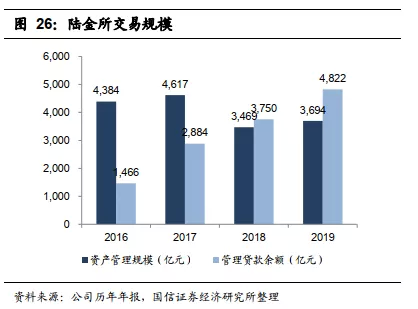

陆金所控股:全球领先的综合性线上财富管理与个人借款科技平台。2019年,国内互联网金融行业进入合规发展的强监管周期,陆金所控股在财富管理和个人借款业务领域积极应对挑战,业务实现稳健增长。(1)财富管理领域:陆金所控股专注于为中产阶层提供多样化和个性化的产品和服务,截至2019年末,平台注册用户数达4402万,较年初增长9.1%;客户资产管理规模为3468.56亿元,较年初下降6.1%,主要受资产管理结构调整、消费金融类产品受限影响;(2)个人借款领域:截至2019年末,管理贷款余额4622.43亿元,较年初增长23.3%;30天以上逾期率为1.9%,显著低于同业。

金融壹账通:于2019年12月成功登陆美国纽约交易所,是中国领先的商业科技云服务平台企业。金融壹账通将丰富的金融服务行业经验与领先的科技融合,为银行、保险、投资等各类金融机构提供全流程、全体系的解决方案。截至2019年末,金融壹账通累计服务621家银行、96家保险公司,包括国内100%的大型银行、99%的城商行和52%的保险公司,并通过这些机构触达数以亿记的终端客户。

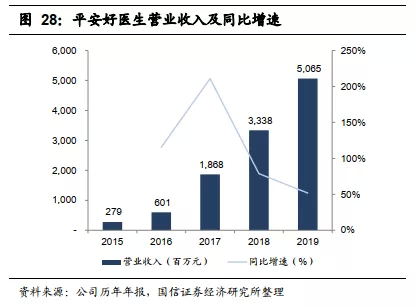

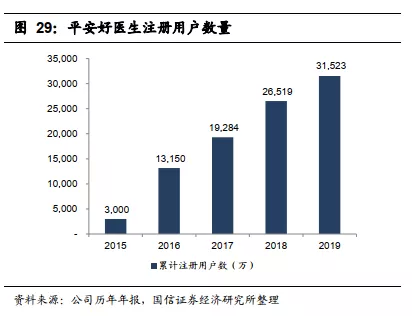

平安好医生:中国最大的互联网医疗健康服务平台。平安好医生依托自有医疗团队及自主研发的人工智能辅助诊疗系统,向用户提供及时、优质的在线诊疗服务,涵盖7×24小时在线咨询、健康管理、处方、转诊、挂号、第二诊疗意见及1小时送药等全流程服务。截至2019年末,平安好医生累计注册用户量超3.15亿,12月当月活跃用户数达6690万。

汽车之家:建立最大车生态,占领行业核心地位。平安汽车服务生态圈力争打造“买车、用车、养车、卖车”的全流程交易及金融服务平台,通过汽车之家、平安银行、平安产险,覆盖大量C端车相关金融客户及互联网用户;通过汽车经销商平台、新车二网平台、二手车交易平台以及汽车零部件平台广泛覆盖B端服务提供商。2019年,汽车之家实现营业收入84.21亿元,同比增长16.4%,净利润34.09亿元,同比增长10.7%。2019年12月汽车之家移动端日均独立用户访问量达到3683万,同比增长25.0%,进一步稳固了汽车之家在国内汽车类移动应用中的领先地位。

截至2019年末,科技公司中金融壹账通、平安好医生及汽车之家已完成上市,陆金所控股与平安医保科技完成对外融资,科技公司估值总额达691亿美元。

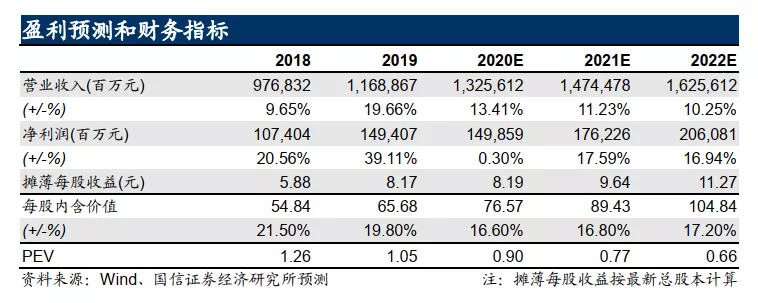

五、盈利预测

公司寿险业务质量高,近年来NBV快速增长,价值创造能力已经明显提速,ROEV高于同业,且在未来几年都是可持续的。体现为:EV增长稳定性高,寿险EV、集团EV增速领先同业。

公司分红确定性高。公司分红将与营运利润挂钩,有利于降低市场波动对分红带来的波动性。另一方面,剩余边际利润“池子”规模较大且不断增长,业绩持续释放,为持续的分红提供基础。过去5年分红年复合增长率达40.1%,2019年全年每股股息2.05元,基于归母营运利润计算的股息支付率(不含现金回购)为28.1%。

尽管代理人高速增长时代已经过去,但随着公司代理人改革,且运用科技升级代理人队伍,整体新业务价值率和代理人产能呈现上升趋势。从价值角度而言,值创造能力已经明显提速,ROEV高于同业,且在未来几年都是可持续的。尽管在个位数新业务价值增速下,预计公司未来3年EV维持15%-20%增速。

当前股价对应2020年PEV为0.90倍,当前股价充分反应了长端利率持续下行的悲观预期。根据2019年年报,如果投资收益率下降50bp,仍维持11%贴现率假设下,集团内含价值、寿险及健康险业务内含价值、有效业务价值分别下降4.77%、7.57%、10.31%。

在悲观假设下,我们预测投资收益率下降100bp,仍维持11%贴现率假设,集团内含价值下降8.44%。目前股价对调整后2020EV估值为1.0倍,仍处于历史低位。

六、风险提示

(1)全球卫生事件事件影响超预期;

(2)代理人渠道的运营实力下降;

(3)长端利率大幅下滑带来的再投资风险以及压制估值提升。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP