新股前瞻 | 靠Facebook、谷歌为生的虎视传媒 业绩可以有多少自主权?

说到广告投放,国内渠道如巨量引擎、腾讯社交广告、快手、百度信息流、阿里汇川、小红书等可谓是百家齐放。然而若将目光聚焦到海外,则似乎就变成了facebook、YouTube、Twitter囊括了社交、直播、APP三大风口的三巨头格局。

近日,一家做海外广告投放的中国经销商虎视传媒,踏上了港股上市之路。脱胎于这样一个较为集中的海外市场,面对集内地、海外投资者鱼龙混杂的香港资本圈,虎视传媒这一次,能否向港交所推销好自己呢?

业绩表现受CPC/CPM模式影响较大

智通财经APP了解到,在招股书中,将自己定义为一个直接或透过媒体发布商的指定经销商,并间接连接广告主与媒体发布商的线上广告平台,主要向中国广告主提供海外线上广告服务。

在该模式下,公司主要与各巨头在香港的经销商,如Facebook经销商香港飞书数字行销有限公司、谷歌经销商维度互动有限公司、以及推特经销商香港一网互通科技有限公司等进行合作。与此同时,公司也直接与若干媒体发布商联系。

据了解,公司于2015年通过收购方式正式成立后,于2016年便与Facebook、谷歌经销商建立合作关系。直到2018年,公司才与Snapchat进行合作,成为百度授权的Snapchat销售代表。

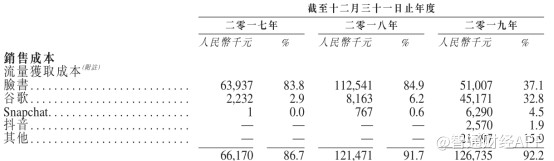

从招股书中可以看出,公司在2018年以前均已Facebook为最主要的广告投放平台,来自Facebook的全年销售成本高达84.9%。相比之下,公司投放平台的组成结构于2019年出现多元化趋势,Facebook、谷歌平分秋色,两者总体依旧是公司广告投放的主要平台。其中,抖音于2019年也成为了公司发展的平台之一,但目前占比较小。

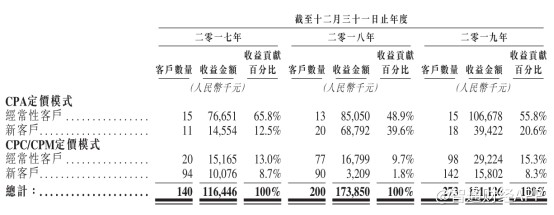

目前,公司对广告投放服务的定价模式主要有CPA和CPC/CPM两种。其中,在CPA模式下,公司作为主事人,根据广告主的实际广告开支情况收取总服务费确认收入,通常毛利率在5%-20%间浮动。CPC/CPM模式下,公司则作为广告主的代理人,根据向媒体发布商收取的返点净额确认收入,相比之下也具备更高的毛利率,约在90%以上。

智通财经APP了解到,截至2019年,公司CPA模式下获得的收入比重达76.4%,常年维持在较高占比水平。CPC/CPM模式下收入比重则为13.6%。而根据业务比重历史变化来看,两项业务收入的占比对公司毛利率有较大影响,于净利润变化也有一定关联性。CPC/CPM模式收入比重大时,对公司业绩有较明显的提升作用。

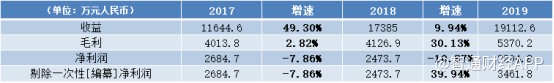

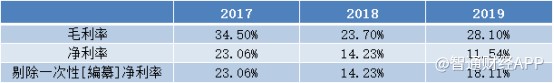

从虎视传媒近三年业绩表现来看,公司收入实现连续增长,但增速于2019年有所放缓。其中,公司于2018年CPC/CPM模式下收入占比缩小,导致毛利率由上年同期的34.5%下滑至23.7%,净利润也同比下滑了7.86%。

相比之下,公司毛利率随CPC/CPM模式下收入比重增大有所回升。然而,净利润同比仍下滑10.87%,则主要是受到一次性[编纂]的影响。若剔除该部分影响,公司净利润则也同比有所回升。由此来看,CPC/CPM模式占比的多寡,则是决定公司业绩表现的关键之一。

业绩或处于波动之中

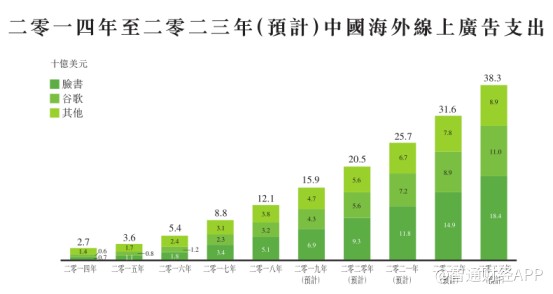

根据艾瑞咨询报告显示,中国海外线上广告支出规模由2014年的27亿美元增加至2018年的121亿美元,复合年增长率为47.3%,并估计将以25.8%的复合年增长率增长至2023年的383亿美元。未来5年,行业规模增速将较过去明显放缓,但仍具备25.8%的复合增速,具备一定成长空间。

然而,就在当前几家巨头集中的海外市场当中,公司的线上广告服务很大程度上依赖于有限数量的顶级媒体。其中,公司平均约有80%的用户流量均由脸书及谷歌的广告库存购得。为保住顶级媒体发布商的广告流量,公司需不断向媒体发布商提供高效的变现服务,并与提供广告库存的指定经销商保持关系。

与此同时,公司在CPC/CPM的定价模式下,也往往需要在从媒体发布商处收取的返点中抽取一部分返还给广告主。其中,公司2018年CPC/CPM模式下收入减少,也与公司当年向广告主的返点百分比增加,由2017年的31.9%增至2018年的59.5%。随着竞争形势的变化,公司对于返点百分比的议价能力将无法保证,业绩更具不确定性。

据智通财经APP了解,2017-2019年度,虎视传媒五大客户收入占比分别为80.2%、70.7%及51.9%;五大供应商销售成本占比分别为95.8%、91.5%及62.2%。虽集中情况有所改善,但集中度仍处于较高水平,是需要关注的风险之一。

总体而言,公司盈利水平整体向上增长,但受业务性质影响,业绩可能存在较大波动性。与此同时,随着Snapchat、抖音等平台的成长,海外广告投放市场格局或出现转变可能,公司能否在竞争与变革之下,保持甚至提高在行业中的市场份额,也是值得关注的问题之一。

扫码下载智通APP

扫码下载智通APP