受益芯片国产化替代,代工龙头中芯国际(00981)一季度业绩超预期

本文来自国信证券。

中芯国际(00981)发布公告,2020年一季度收入增长指引由原先的0%至2%上调为6%至8%,毛利率指引由原先的21%至23%上调为25%至27%。

国信观点

公司2020Q1的业绩指引,从之前的“淡季不淡”,到今日的上调指引,是“喜上加喜”,很超市场预期。

收入增长主要因素:Q1扩产能导致收入增加、成熟工艺平台的需求旺盛、14nm先进工艺制成销售激增。

毛利率提升主要因素:成熟工艺平台涨价带来毛利率提升、高毛利率的先进工艺收入占比增加(假设14nm尚未开始折旧)。

在公共卫生事件导致全球半导体销售预期放缓的大背景下,公司整体上是受益于代工订单向国内转移的国产化大趋势。

上调2020Q1指引,是喜上加喜

2月份,公司对2020Q1收入指引环比增加0~2%,按此计算同比增加26.8%。一季度是传统淡季,而公司的指引看是淡季不淡。

而到4月7日,公司又发公告,2020年一季度收入增长指引由原先的0%至2%上调为6%至8%,毛利率指引由原先的21%至23%上调为25%至27%。我们取中位数,2020Q1收入环比增加7%,毛利率26%。

在公共卫生事件导致全球半导体销售预期放缓的大背景下,公司2020Q1的业绩从之前的淡季不淡,到今日的上调指引,是喜上加喜,很超市场预期。

成熟工艺需求增加导致收入增速提升

中芯国际Q4产能利用率已经达到98.8%,那么Q1的收入增长有以下可能,其中成熟工艺平台需求增加带来效果最明显:1.Q1扩产能导致收入增加;2.成熟工艺平台的需求旺盛;3.14nm先进工艺制成销售激增。

成熟工艺平台涨价、14nm拉升毛利率

此次毛利率指引提升至26%(25~27%),高于2019Q4的23.8%,有以下可能:1. 成熟工艺平台涨价,带来毛利率提升;2. 高毛利率的先进工艺收入贡献占比增加,例如14nm贡献的收入激增(假设14nm尚未开始折旧)。受益于代工订单向国内转移的国产化大趋势

IDC下调2020全球半导体市场预测,2020年全球半导体行业收入大幅缩水的可能性接近80%,而不是此前预计的小幅增长2%。

在全球半导体市场缩水情况下,代工订单从国外转移至国内,促使公司收入增长。

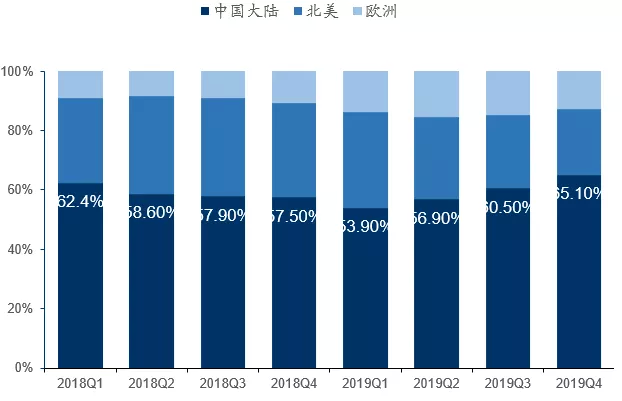

2019Q4中芯国际的来自中国大陆和香港的收入占比提升至65.1%,我们坚持之前的预判,国内芯片设计公司尽可能地、持续地将代工订单转移至国内,公司的产能和工艺技术能够承接上游芯片设计公司的代工订单转移。

受益于半导体国产化,维持“买入”评级

大陆半导体产业要崛起,从设计到代工、封测都要自主化,所以大陆的芯片设计公司寻求大陆代工是必然趋势。无论是国内芯片设计巨头,还是芯片设计中小型公司,都在有可能将代工转向国内,这种代工订单转移逐渐成为业内共识,且趋势正在加强。中芯国际作为国内代工龙头(产线种类多、产能大),将明显受益。

预计2020~2021年收入分别为36.04亿美元/40.59亿美元,增速分别为15.1%/12.6%,2020~2021年利润分别为1.84亿美元/2.26亿美元,增速-11%/23%。

公司作为半导体代工的技术跟随着,技术节点突破是关键,应该先看公司的技术,再看收入,最后才是利润。中长期看好国产化替代大背景下的大陆代工厂崛起。

考虑在贸易战和半导体国产化大背景下,市场对中芯国际核心资产的认识从低估回归合理,我们上调公司合理PB估值范围2.5~2.7倍,公司合理PB估值范围2.5~2.7倍,对应22~23.7港元,维持业绩预测和“买入”评级。

风险提示

第一,国内芯片设计公司代工需求减少;第二,14nm工艺进展不及预期;第三,全球产能松动,影响公司毛利率。

扫码下载智通APP

扫码下载智通APP