价值股投资策略在卫生事件危机时期能奏效吗?

本文来自微信公众号“市川新田三丁目”。

概要

本文探讨的是价值股投资策略在危机时期是否会发挥作用这一问题

文中分析了2007-2009年金融危机期间以及近期这两次股市崩盘的情况

研究结果显示,价值投资策略并不适合于当下

包括机构和个人在内的很多投资者在最近一段日子里猛抛股票,但有观点认为现在应反其道而行之,应更加明智地进行股票交易。因此很自然地会看到美国国家经济委员会的主席Larry Kudlow最近表示,长期投资者应“非常认真地”考虑低位抄底。其他大佬,比如美国亿万富翁Mark Cuban,也奉劝长期投资者不要在恐慌时期卖股票。摆在所有那些认为当前低迷的股市行情是个投资良机的人士面前的问题是:应该买啥?或至少应该这么问,投资者应如何摆布其投资组合?

投资者的脑海中可能会冒出这么一个念头:价值投资,即卖出甚至是做空价格明显高估的成长股,然后买进明显低估的价值股。该策略是基于这样一个前提假设:恐慌万状的投资者更有可能在价值股的估值处于底部而不是顶部时作出反应过度。众所周知价值投资的做法在过去12年里并没有产生多大效应。但价值投资也许是危机时期投资者的一条求生之路。毕竟,价值投资策略的理论基础是:投资者对于来自成长股方面的好消息以及来自价值股方面的坏消息均会作出过度反应。

因此,我们回顾了“做空成长股+做多价值股”这一价值股投资策略在2007-2009年期间以及近期股市崩盘期间的回报表现,以下是我们的研究发现。

价值投资策略在2007-2009年期间的成效

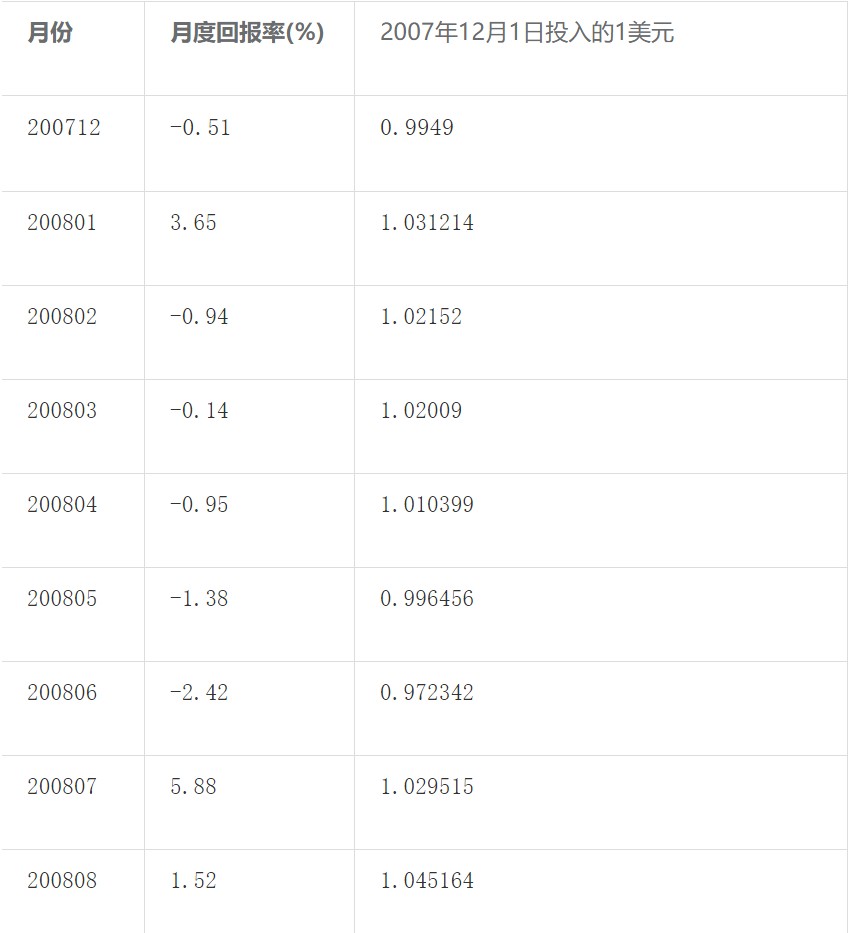

根据全美经济研究局的定义,上一次经济危机始于2007年12月,终结于2009年6月。下表显示的是在2007年12月1日至2009年6月30日期间在美国股票市场上投资1个美元后各月份的回报表现,回报率来自于Fama French美股估值三因子模型中的HML因子,所采取的是最基本的价值投资策略:以上市公司的市值与账面价值的比率即市净率为基准从上到下进行排队,买进市净率最低的30%的股票(将这些股票定义为价值股),同时做空市净率最高的30%的股票(定义为成长股)。

Fama French美股估值三因子模型包括的估值因素为:上市公司的体量,帐面价值与股票市值的比率以及超额回报,这三个因子也可以归纳为SMB (小公司的股价相对大公司股价的涨幅), HML (价值股与成长股估值的差异) 以及投资组合的回报超出无风险利率的部分。

各月的投资回报如下:

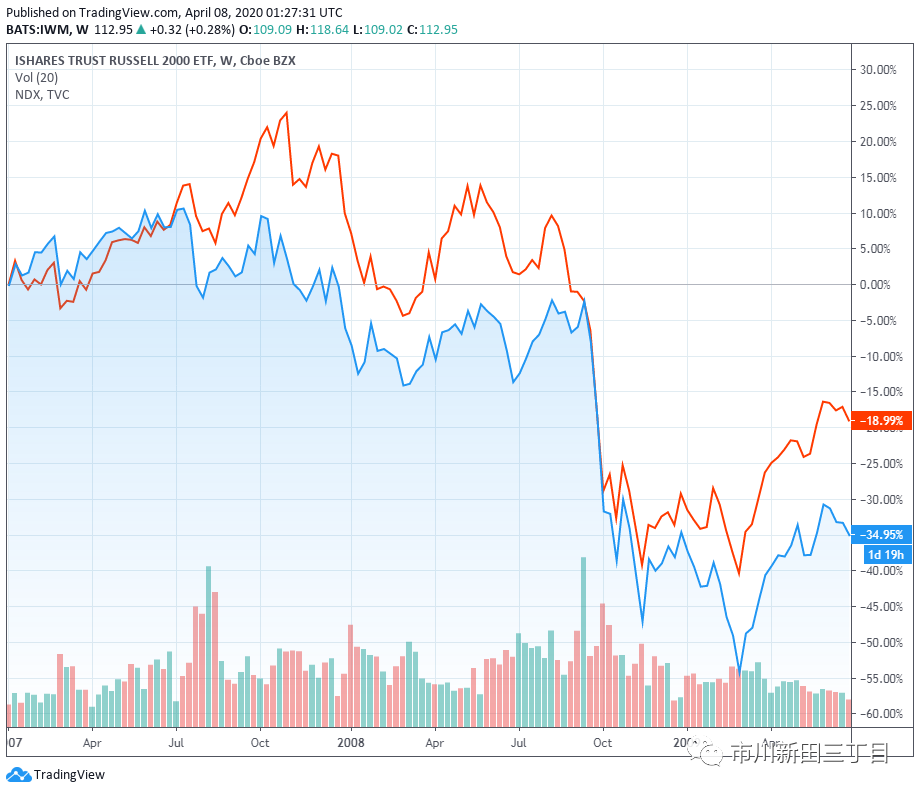

如上图所示,2007年12月1日买入的1美元股票到2009年6月30日变成了0.884美元,亏损相当于本金的11.6%。对投资者来讲,这个回报表现实在难以令人感到满意。再比较一下,同期纳斯达克指数的跌幅为17.3%,而罗素2000价值股指数的跌幅则高达33.9%。因此在2007至2009年期间,在做空纳斯达克指数的同时做多罗素2000价值股指数的做法将遭致16.6%的亏损。

价值投资策略在卫生事件期间的成效

自2020年2月12日创下历史最高位后纳斯达克指数开始一路下跌,至3月19日已下跌26.48%,而罗素2000价值股指数在此期间的跌幅为40%。因此,如果在此期间执行价值投资策略,即在做空纳斯达克指数的同时做多罗素2000价值股指数,那么本金将亏损14%。当然了,这只是问题的一个侧面。当前的局势还在演变过程之中,结果尚未可知。但看看公共卫生事件早期阶段即2020年2月至3月之间的美股走势就可以知道,价值投资的做法并不适合于当下,这与2007-2009年期间的情况如出一辙。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP