原油触底了吗?

本文源自微信公众号“中国金融信息网”。

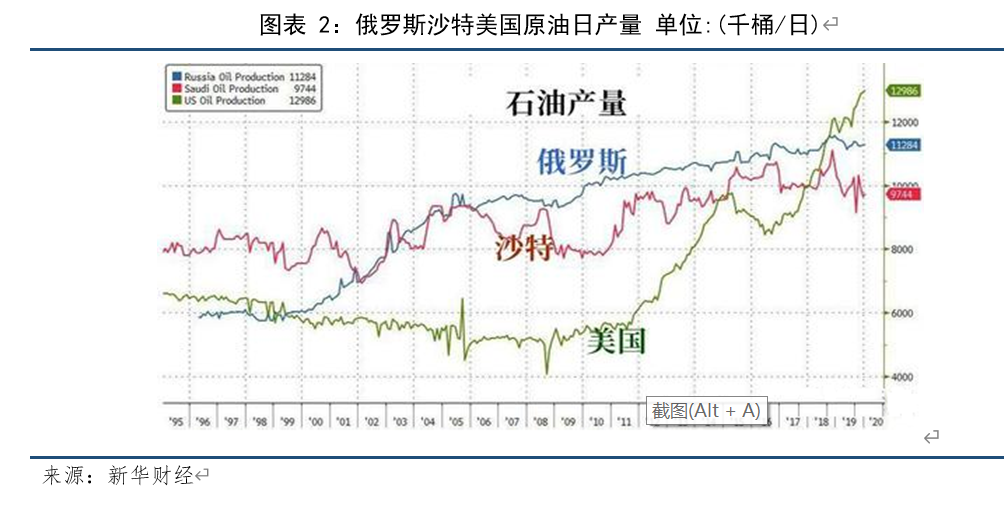

4月2日国际原油价格大幅反弹,美国NYMEX原油主力合约当日从开盘时的21.22美元/桶快速上升,到收盘时上升达到24.75美元/桶,单日涨幅20.85%,4月3日美国NYMEX原油再度快速回升,到收盘时上升到29美元/桶,2天累计涨幅达到36.79%。 国际原油缘何在3月30日跌破20美元/桶之后,非但没有继续下跌,反而快速大幅反弹?美国近日积极撮合OPEC和俄罗斯等产油国减产消息不断刺激市场起到了关键的作用。目前美国、俄罗斯、OPEC虽然都有减产的意愿,但为各自利益坐下来谈减产还存在诸多不确定因素。

综合分析近期国际原油持续下跌的因素,以及减产消息出现的新动向,考虑到公共卫生事件对全球原油需求的影响较大,以及目前原油市场快速大幅反弹的表现,预计国际原油底部已经形成,而国际油价反弹的高度取决于产油国减产的力度。

原油持续下跌的因素

3月6日,全球重要石油输出国参加的OPEC+会议未能达成进一步减产150万桶/日的协议。沙特紧急降低了售往欧洲、东亚等市场的原油价格,降幅创逾20年来最大,同时,沙特还将增加原油产量,以便最大化其产量出售更多原油以保护其市场份额,此举意味着持续多年的原油减产协议面临破产。

减产协议失败更深层次的原因是,在公共卫生事件对石油市场造成严重破坏之际,俄罗斯认为支撑油价的努力将令其竞争对手北美石油生产商获益最多,而沙特不愿在俄罗斯不参与的情况下进一步减产,一场以争夺市场份额为目标的价格战随之而来。

3月9日开始国际原油价格的崩盘,3月6日全球重要石油输出国参加的OPEC+会议未能达成进一步减产150万桶/日的协议只是起到了导火索的作用,面临的最大问题是产油国加大增产的同时公共卫生事件导致经济明显减速带来的需求持续萎缩。

沙特能源部发言人3月17表示,5月起将把原油出口提高到创纪录的1000万桶/日以上。去年12月到今年2月,沙特平均原油出口不到700万桶/日。

奥地利JBC能源在3月19日发布的报告说,除了减产协议谈判的破裂和沙特发起的价格战,油价下跌的压力现在日益来自于公共卫生事件在全球传播带来的冲击。花旗集团预计,二季度全球原油需求将萎缩1100万桶/日,2020年全球原油需求将减少400万桶/日,创历史纪录。

持续下跌对主要产油国的伤害

1、沙特难以坚持很久

在产油国中,虽然沙特原油开采成本最低,大约为10美元/桶,但国家财政严重依赖石油。沙特将其石油产量由2月的970万桶/天大幅提升至1200万桶/天,但因为油价跌幅过大,超过腰斩,沙特的石油收入实际上是减少的。虽然牺牲收入有助于沙特在短期抢回一定的国际市场份额,但俄罗斯的原油出口多数是长期协议,且依赖管道运输,沙特其实很难通过价格战直接抢夺俄罗斯市场份额,更不可能将俄罗斯的产能逐出市场。

从外汇储备来看,虽然2020年1月末,沙特的外汇储备高达5014亿美元,但根据2014年油价暴跌的经验,沙特的外储消耗会非常快:当时沙特外储在2014年8月达到历史峰值的7460亿美元后,一路以月均80亿美元的速度下降,短短两年半时间外储共减少超2000亿美元,跌幅近30%。当时IMF就预计:若按此趋势,沙特将在2020年宣告破产。如今油价比2016年时的最低点30美元/桶还要低,沙特在这个点位显然坚持不了多久。

2、俄罗斯抗击打能力较强 但会增加财政赤字

俄罗斯国家财富基金超过1500亿美元,可以在长期低油价的情况下动用,称能够承受石油价格在6-10年内维持在25-30美元/桶的水平,毕竟俄罗斯自2006年至今,每个季度都保持经常账户盈余,已经积累了十几年的“肥肉”,过几年冬天确实不是问题。

4月3日知情人士称,俄罗斯政府今年约2.3万亿卢布的举债计划将增加1-1.5万亿卢布的额度。讨论尚在进行中,财政部估计今年的预算亏空总额将达到3-4万亿卢布。

俄罗斯努力应对全球石油需求下降的同时,俄罗斯出口的乌拉尔原油的价格现远远低于每桶20美元。花旗集团认为,这个价格意味着今年预算赤字将达到GDP的2%。

3、美国最脆弱 压力最大

原油价格战一开打,最脆弱的是美国页岩油厂商。目前美国页岩油公司需要48美元以上的油价才能“打平”综合生产成本,油价长期在48美元以下,很多美国页岩油产商就只能被迫退出市场。

贝克休斯公司(Baker Hughes)数据显示,截至3月27日当周,美国石油钻井数较前一周减少40口,创2015年4月以来的最大单周降幅。尽管油价下跌的连锁冲击需要一点时间才能显现,但对于美国而言的紧迫性在于,页岩油公司的债务由于预期会首先出现问题。据穆迪数据显示美国页岩油生产商负债非常重,北美油气公司在未来四年面临2000亿美元的到期债务,其中仅2020年的到期额就高达400亿美元。

而这会对整个美国金融市场产生巨大的连锁冲击——能源公司是全美垃圾债市场最大的融资部门,能源垃圾债的违约预期,将提高整个垃圾债市场的融资成本,继而让很多其他靠低融资利率活着的美国僵尸公司暴毙。

能源公司债与整个美国公司债市场紧密关联,能源公司债的利率大幅上行将带动整个美国市场公司债利率。随着利率越来越高,原先能还得起债的公司就会变得还不起,特别是那些离垃圾级债券仅一步之遥的BBB级债券最为危险。这些公司债后面的现金流支撑很脆弱,一旦利率升高就会被降到垃圾级,同时利率暴涨,形成恶性循环,加速企业死亡。美国现在因为利差上升可能被降到垃圾的BBB级债券规模有3万亿美元,占整个公司债市场的50%!

所以在价格战中美国是最为脆弱的能源债一旦因此爆掉,将引爆大规模的BBB级债券收益率跟着上升,以及大规模的降级潮,继而会导致整个美国公司债危机全面爆发,其冲击力将不会亚于2008年金融危机。

这也部分解释了,为什么这一次美联储会这么迅速地宣布“开放式”的量化宽松政策。除了卫生事件影响外,低油价对金融市场造成的多米诺骨牌效应也是美联储考虑的重要因素之一。而这也就是近日特朗普积极撮合OPEC和俄罗斯等产油国减产的主要原因。

特朗普推动的原油减产消息不断进行

4月2日美国总统特朗普发推文称,其刚与沙特王储进行沟通,预计沙特阿拉伯与俄罗斯达成减产石油1000万桶意向,约合全球石油产量的十分之一,令市场震惊。该消息推动布伦特原油价格一度暴涨47%。

4月3日在特朗普呼吁采取协调一致的减产措施来遏制原油价格的历史性暴跌之后,OPEC+联盟正匆忙召集其成员国以及可能还有其他产油国举行会议。

这次会议将向所有、而不仅是OPEC+联盟里的产油国开放,但尚不清楚谁将参加。迄今为止,美国还没有作出准备加入的表示。与会名单至关重要,因为沙特阿拉伯已经明确表示,只有在包括美国在内的其他国家有所承担的情况下才会减产。这次是沙特阿拉伯要求召开会议的,并称应该以达成“公平协议”为目标。4月4日晚间,OPEC官方宣布将原定于4月6日召开的紧急会议推迟到4月9日。

4月3日俄罗斯总统普京在与政府高级官员和石油行业高管的视频会议上表示有必要共同努力,以平衡市场并减少产量。做好准备在OPEC+框架内与合作伙伴达成协议,并准备与美国在这个问题是进行合作。

4月4日普京表示,俄罗斯准备好与沙特阿拉伯和其他主要产油国一道大幅削减石油产量,以阻止油价下跌。这一表态呼应了美国总统唐纳德·特朗普之前的说法。普京说,俄罗斯认为全球石油产量每天减少约1000万桶是可能的,并准备“在伙伴关系”的基础上参与。普京的表态是俄罗斯首次证实特朗普4月2日通过推文发布的消息。

4月5日凌晨,市场传出美国和加拿大官员正讨论利用石油关税手段结束“价格战”的消息。据报道,若沙特和俄罗斯不能快速达成减产协议,美国将对沙特和俄罗斯的石油进口征收关税。而在4月6日,美国总统特朗普表示,他预计不会对进口原油采取关税措施来应对俄罗斯和沙特的价格战所造成的冲击,但为了保护美国石油工业会保留关税措施选项。

4月6日俄罗斯主权财富基金RDIF首席执行官德米特理耶夫(Kirill Dmitriev)表示,俄罗斯和沙特阿拉伯“非常、非常接近”达成一项石油生产的协议。

原油反弹高度的制约因素

据分析师预计,公共卫生事件令全球超过30亿人不得不处于隔离或居家生活之中,二季度全球石油需求预计将减少1500万桶/日至2000万桶/日,降幅将达到20%或更多。这意味着,除石油输出国组织(OPEC)之外,其他地区也需要进行大规模减产。

美国总统特朗普近日积极撮合OPEC和俄罗斯等产油国减产,但要达成实质性成果无疑需要美国作为第一大产油国做出让步,共同承担公共卫生事件带来的冲击。预计特朗普可以利用美国的外交影响力最终推动有关方面达成某种“协议”,为其添加一项外交上的政绩,但短时间达成协议的可能性并不大。

据英国媒体报道,有交易员认为,4月份过剩的石油供应可能接近每日2500万桶,这种生产水平可能会使全球石油存储能力在几周内就陷入瘫痪。澳大利亚国民银行大宗商品研究主管Lachlan Shaw也表示,现实情况是如果没有任何变化,全球库存将在几个月内装满,这将对定价产生各种破坏性影响。

加拿大皇家银行的分析师表示,沙特和俄罗斯政府都将期待美国产油商也参与减产,这可能会被证明是当前协议所面临的最大障碍。分析师表示,即便俄罗斯和沙特同意减产1000万桶/日,这也不足以在经济深度衰退之际让油市平衡。

高盛分析师在报告中称,全球石油需求已经每天减少2600万桶,隔离政策似乎正在向世界更多地区蔓延。特朗普提议的减产计划仍将导致第二季度每日供应过剩900万桶。由于已经发生的需求崩溃,对于内陆原油市场,特别是北美而言,做出的协同反应可能太少也太迟了。

对于合作限产的问题,上海外国语大学中东研究所副研究员邹志强对此表示,目前的形势十分复杂,一方面,沙特和俄罗斯还缺乏充分意愿大规模减产,其之前增产的目的尚未达到;另一方面,目前国际石油市场的合作机制暂时崩溃了,如果其他产油国不配合,沙特和俄罗斯不愿也不可能自己承担这么大规模的减产份额。

原油技术上底部形成

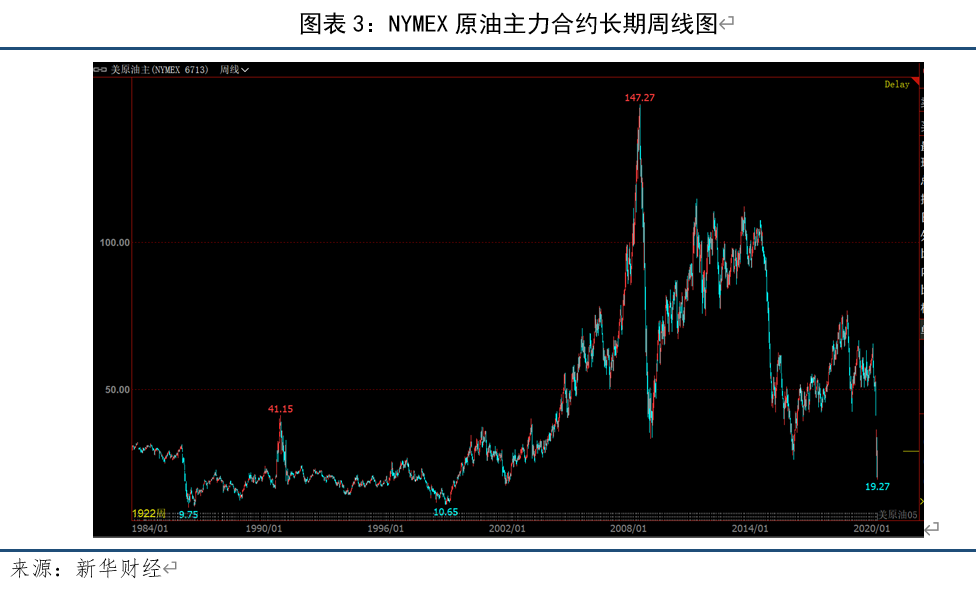

从美国NYMEX原油主力合约长期周线图来看,原油价格已处于明显的历史底部区域,3月30日的19.27美元/桶已跌至2001年以来的新低。

从美国NYMEX原油日线图(图表1) 中从上看,快速下跌之后的快速回升使得市场已进入一个多空相对均衡的状态之中,价格再度下跌必将引发更多抄底盘的涌入,尽管减产谈判还存在诸多的不确定性,公共卫生事件对全球原油需求打击很大,但美国NYMEX原油很难再跌破20美元/桶,反弹的高度还要视减产的力度如何来判断,但美国NYMEX原油上方的主要阻力位在36美元/桶一带。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP