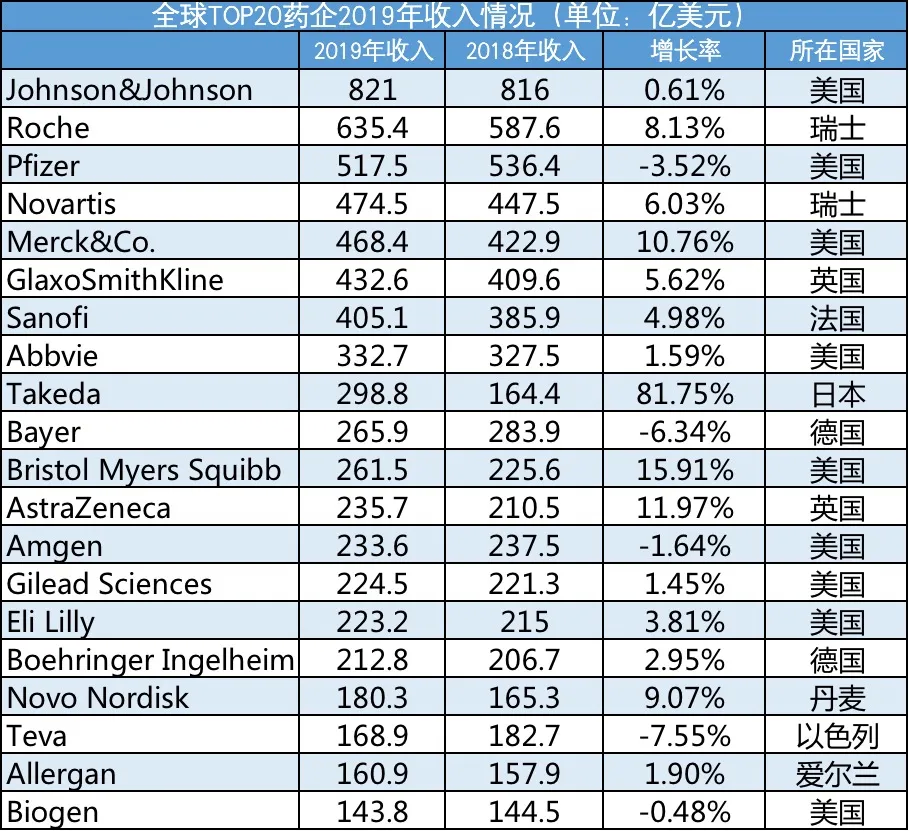

2019年全球TOP 20药企大洗牌,亚洲药企首次跻身前十,生物类似药威胁来袭!

本文来自微信公众号“E药经理人”。

顶尖药企知道如何去适应。在并购、出售、削减成本和治疗性调整之后,今年TOP20药企名单可能基本上还保持着往年常见的名字,但没有一家公司与去年一模一样。

无论是收购还是重组,或者两者兼而有之,今年排名靠前的药企大多在抗肿瘤药物领域有很强的实力,但同时免疫和罕见病药物也是它们的发力点。武田(TAK.US)之所以在这个名单上占有一席之地,是由于夏尔公司的收购使得武田公司丰富的产品线中又新增一种罕见病药物。疫苗也非常重要:拥有领先疫苗研发装备的药企都进入了前十。细胞和基因疗法继续在整个行业取得进展,包括诺华(NVS.US)和罗氏(RHHBY.US)。正如个别药企简介所展示的那样,新推出的产品一如既往地发挥了重要作用。对于专利损失特别严重的药企,如辉瑞(PFE.US)—,新型药物已经显示出它们比以往任何时候都更重要。与此同时,定价压力仍然是一个全行业的问题,但可能没有专家们对2020年所预测的那么严重。尽管今年是美国的选举年,卫生事件大流行也极大地改变了世界。但与往年相比,有关药品价格的讨论在华盛顿并没有那么受欢迎。

展望未来,全球经济正依赖制药业提供解决方案,榜单上的很多药企都参与到疫苗和药物的研发竞争中。今年我们将继续跟踪它们的表现,特别是在卫生事件中的可能的突破。

1.强生

2019年,强生(JNJ.US)的医药销售额为422亿美元,同比增长5.8%,超过了医疗保健领域3%的增速。

按总销售额计算,强生是全球最大的制药公司。强生公司是一家全球医疗保健巨头,业务涵盖制药、医疗保健和医疗设备。但多年来,在抗肿瘤药物和免疫类药物销售增长推动下,其制药集团业务的表现一直优于其它部门。

2019年,强生的医药销售额为422亿美元,同比增长5.8%,超过了消费者医疗保健领域3%的增速。医疗设备销售额为296.3亿美元,同比下降了1.7%。

当然,在强生的制药集团中,也有出类拔萃者和落后者。优特克单抗是现在强生销售额最高的药品,2019年销售额63亿美元,增长了25%,无论如何都是一个巨大的突破。免疫类药物Tremfya、血癌治疗药物Darzalex、糖尿病治疗药物Imbruvica都有强劲的增长。

然而,由于仿制药的竞争,前列腺癌药物Zytiga就没那么幸运了。Remicade在2018年首次出现了其生物仿制药,但如今却遭到了几家仿制药的冲击。这一趋势预计在2020年仍将延续。据强生高管预计,2020年公司销售额约为858-866亿美元,这意味着其增长率为个位数增长的中间水平。

与所有药企一样,强生正在应对卫生事件,这场危机将在多大程度上影响强生及其同行的运营和业绩仍有待观察。

2.罗氏

2020年,罗氏已开始感受到生物仿制药攻击的巨大威力,甚至其推动增长的新药也可能受到竞争对手的威胁。

罗氏挺过了多事的2019年。罗氏三种最畅销药物rituxan、Avastin和herceptin的生物仿制药第一波浪潮在美国拉开了帷幕。对Spark Therapeutics看似顺利的收购,出人意料地成为反垄断审查的典范。此外,FDA迅速批准了阿斯利康和第一三共制药的恩赫图(Enhertu),这是对罗氏的重磅炸弹抗乳腺癌药物带来重大威胁。

尽管如此,罗氏的癌症三巨头药物在2019年共创造了198.6亿美元的销售额。对于这些关键药物,美国是一个重大市场,美国本土的竞争显然才刚刚开始。因此,罗氏公司一直在努力通过推出新药来缓解仿制药的冲击——到目前为止,它正在发挥作用。

总体而言,罗氏制药部门在2019年实现了635.4亿美元的销售额,较2018年增长11%,不过赫赛汀和阿瓦斯汀去年第四季度在美国的销售额均下降了两位数。该公司诊断部门的销售额为129.5亿瑞士法郎。预计到2020年,罗氏销售额增长将放缓至个位数上下。

3. 辉瑞

在CEO阿尔伯特•波拉(Albert Bourla)的领导下,辉瑞正寻求“瘦身”,其中包括将旗下的Upjohn与Mylan合并,创建一家新的独立公司。

辉瑞新任CEO阿尔伯特•波拉上任的第一年并非一帆风顺,但分析师和投资者有理由谨慎乐观:辉瑞在2019年进行了一些重大调整,进行了“瘦身”,并大举投资核心产品,这是该公司最近大力宣传的“聚焦研究和新药”的部分举措。

2019年辉瑞总收入为517亿美元,同比下降了4%。虽然这对新CEO掌舵的第一年来说并不理想,但像Lyrica专利到期这样不可避免的打击肯定会造成损失。这些仿制药的竞争对手,加上来自生物仿制药和其他仿制药的竞争——这是该公司熟悉的困境——占了收入的很大一部分。尽管如此,按营收计算,辉瑞2019年仍保持在制药公司的第三位。

4.诺华

为了专注于创新药物,诺华在2019年剥离了爱尔康,收购了眼科药物Xiidra,并收购了这家制药公司,但其在美国的非专利药业务(oral generics business)不会很快结束。

2019年,诺华继续致力于成为一家顶级制药公司。该公司剥离了眼科保健医疗科技企业爱尔康(Alcon),但同时收购了夏尔(Shire)的Xiidra,以增强其眼科药物的特许经营权,并收购了生产降低胆固醇药物的企业med inclisiran。

该公司去年吹捧了5种具有巨大潜力的新药:镰状细胞疗法Adakveo、眼部注射Beovu、多发性硬化症疗法Mayzent、乳腺癌药物Piqray和基因疗法Zolgensma。与此同时,在心脏病药物领域,诺华的Entresto销售额增长了71%,达到17.3亿美元,这是一个巨大的增长。

5. 默沙东

默沙东(MRK.US)的增长部分得益于其超级抗癌药物派姆单抗的成功。

在免疫肿瘤领域“超级明星”帕博利珠单抗的推动下,默沙东公司在2019年实现了强劲的增长,全球销售额达468.4亿美元。帕博利珠单抗是该公司迄今为止最畅销的产品,其次是2型糖尿病药物Januvia,去年创收55.2亿美元。

默沙东公司也是疫苗市场的领头羊。其HPV疫苗“佳达修”去年继续攀升,2019年收入为37亿美元,增长19%。随着全球需求激增,疫苗将继续有增长的机会。

与其它制药巨头一样,默沙东剥离部分产品,为了更专注于创新药物研发。默沙东在公布第四季度业绩的同时,宣布将剥离旗下的女性健康、传统品牌和生物仿制药,成立一家新公司,预计到2020年将创造约65亿美元的收入。该公司预计该交易将于2021年上半年完成。

6. 葛兰素史克

葛兰素史克(GSK.US)的带状疱疹疫苗Shingrix于2019年上市,但供应限制制约了其增长。

葛兰素史克是2019年大型制药公司表现突出的公司之一,该公司的增长很大程度上要归功于带状疱疹疫苗Shingrix的上市。自2018年批准以来,该疫苗表现良好,以至于供不应求,这限制了其增长潜力。去年,这一产品仍然创造了约23亿美元的收入。

未来,葛兰素史克计划在2024年新生物反应器投入使用之前,为这种疫苗增加少量的生产能力。这将带来更大的供应,并推动在全球的推广。

7. 赛诺菲

保罗•哈德森于2019年加入赛诺菲(SNY.US),并公布了一项重新调整公司业务重心的战略。

2019年6月,赛诺菲公布了领导层改组方案,诺华前高管哈德森接任。在哈德逊的领导下,该公司正转向它认为可以引领的治疗领域,而不是心血管和糖尿病领域。在2019年12月的一次战略发布会上,赛诺菲表示,该公司将退出这些领域的研发,同时在其他领域加大投入。

赛诺菲未来另一个重要部分是Dupixent,Hudson说。他致力于将这种药物转化为每年100亿欧元的产品。在特应性皮炎的初步批准之后,赛诺菲正在全球范围内启动这一适应症,并在关键市场增加新的批准。

赛诺菲近几个月的另一项重大进展是,该公司批准了治疗多发性骨髓瘤的药物Sarclisa,这标志着赛诺菲十年来首次获得肿瘤药物的全资批准。一位高管表示,这一批准标志着这家制药商重返这一领域的重要“回归”。

8. 艾伯维

如果艾伯维(ABBV.US)与爱力根的630亿美元交易在2020年年中完成,那么该公司的未来将大不相同。艾伯维很可能成为全球第四大制药公司。

2019年,随着生物仿制药冲击欧洲市场,艾伯维重磅炸弹免疫类药物Humira遇到了困境,这是多年来的第一次。但对艾伯维来说,尽管其销售主力失去了动力,但未来看起来一片光明。该公司正在计划一项与爱力根的大型并购交易,并推出了两款令人兴奋的新产品。

2019年,艾伯维净营收达到332.7亿美元,主要得益于Humira基本稳定的销售,以及血液癌症药物Imbruvica和Venclexta的提振。

9. 武田

武田制药2019年的首要任务是通过出售存货实现去杠杆化,而它的罕见疾病的特许经营没有起到任何作用。

这是武田制药,乃至亚洲制药公司第一次进入TOP20 药企名单。这要归功于其价值590亿美元的Shire收购,该收购案于2019年1月8日正式完成。

为了完成此次收购,武田公司背负了巨额债务,主要是308.5亿美元的过桥贷款,这是亚洲最大的过桥贷款。庞大的融资规模及其对公司的潜在风险,是武田公司部分股东反对该交易的原因之一,也导致穆迪在2018年底下调了该公司的评级。

这意味着,武田2019年的首要任务是去杠杆化——而且它在这方面取得了重大进展。消化内科、罕见病、肿瘤学、神经科学和等离子衍生疗法等领域的创新药物已被确定为武田的重点领域。CEO韦伯很快设定了100亿美元的撤资目标,目标是这些领域以外的非核心资产。

10.拜耳

由于剥离,拜耳的非农作物收入从2018年的283.9亿美元下降到2019年的265.9亿美元。

2019年以来,拜耳CEO沃纳·鲍曼承受了很大的压力,以至于他的管理团队在年度股东大会上失去了信任投票,这是德国公司在现代的第一次。这位拜耳公司的老板曾因他牵头的一项交易而饱受批评:历史性地以630亿美元收购美国农作物竞争对手孟山都公司。拜耳的非农作物收入从2018年的283.9亿美元下降到2019年的265.9亿美元。剩下的制药和消费者保健业务去年在投资组合和汇率调整的基础上实现了增长。

在制药业务方面,抗凝剂Xarelto的营收增长12.6%至41.3亿欧元,来自美国合作伙伴强生的直接销售和许可营收双双上升。Regeneron在美国拥有版权的与老年性黄斑变性有关的湿性药物Eylea,销售额也同比增长了12.6%,给拜耳公司带来了24.9亿欧元的收入。

11. 百时美施贵宝

BMS(BMY.US)已经完成了Celgene的大规模合并,并在2020年成为最大的生物制药公司之一。

12. 阿斯利康

阿斯利康(AZN.US)2019收入增长了15%,在全球TOP 20药企中增幅领先。

13. 安进

由于仿制药对安进(AMGN.US)的业务造成影响,该公司2019年的销售额出现下滑。

14. 吉利德

2020年底,吉利德(GILD.US)将失去在美国的独家销售艾滋病毒药物Truvada的权利。

15.礼来

美国礼来公司(LLY.US)正面临着胰岛素定价压力,但正在推出几款新药以实现增长。

16. 勃林格殷格翰

德国勃林格殷格翰保持了稳定的收入增长,这在很大程度上要归功于Eli lilly合作的糖尿病重磅炸弹Jardiance。

17. 诺和诺德

诺和诺德为其新推出的口服semaglutide产品Rybelsus制定了宏伟的计划。

18. 梯瓦

作为重组的一部分,梯瓦(TEVA.US)近年来裁减了数千个工作岗位。

19. 爱力根

爱力根已同意将自己出售给艾伯维,这笔交易将缔造全球最大的制药公司之一。

20. 美国渤健

Biogen(BIIB.US)公司在很大程度上依赖于即将在FDA申请的阿尔茨海默病候选药物aducanumab。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP