全球最大原油ETF被空头逼到停牌,现在抄底真是一个好主意吗?

本文来自“华尔街见闻”,作者:周觅

从本质上来说,当前的原油市场失去了弹性,负价格的出现跟教科书上“奶农倒掉牛奶”的故事没什么区别。

昨天,WTI原油5月合约史无前例地创下了-43美元的价格。如果说5月多头合约是被交割期所逼迫,那么今天6月合约又继续大跌,到底是什么原因。

海量资金来抄底,ETF成交量涨了4倍!

从3月8日沙特和俄罗斯展开价格战以来,油价已经下跌了超过60%。在很多人看来,油价已经跌得非常多了,进场抄底似乎是一个不错的选择。

数据显示,截至4月17日,原油类ETF的成交量增长了接近4倍。受此影响,WTI的多头头寸也大幅上升。当然绝大部分参与者都是抱着“捡点便宜”心态的投机者。

在这部分增量资金的促进下,WTI

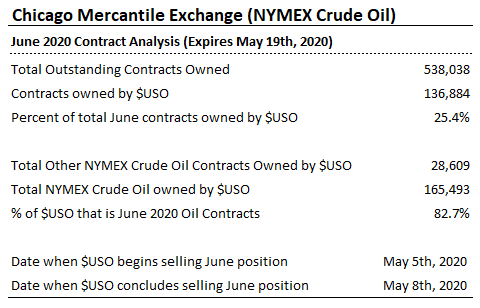

5月合约的到目前的未平仓量达到了10.8万份,远远高于正常水平——过去五年的平均值才6万份。6月合约持仓量目前高达53.8万份。

很显然,这部分投机者都不会选择持有合约到期,而是选择平仓展期。因为持有合约到期的话,就意味着选择接收原油现货——必须到美国俄克拉荷马州的库欣地区去收货。

从交割机制来看,WTI交割必须通过库欣的管道或储油设备的FOB价格进行,也可以理解为买方交割的前提是得在库欣租借到足够的库容,这在目前来说是不现实的。

即使买方租借到足够的库容,还得自备油桶。亚马逊上新油桶都要卖145美元,算算成本,普通交易者还是洗洗睡了……

USO,被挤兑到暂停交易

在所有的原油ETF中,美国原油基金(USO)是最大的一家。

由于近期油价持续大跌,大量的散户资金涌入USO抄底。昨天,WTI 5月合约创下负价格的这一天,又有5.65亿美元资金净流入,全天成交金额超过30亿美元。

根据监管公告,该基金在过去六个交易日中已新增近22亿美元资金,规模几乎翻倍。

由于WTI不是仓单交割,而是管道阀门点交货,因此需要买方负责找库。其实库欣的库容还有一些,只是这些多头没有能力去获取,所以被严重挤兑。

其实这些多单如果是大公司持有,他们会很愿意在很低的价格收取现货,也不会出现负油价的。但现在多头大部分是一些ETF或个人投资者,要转月时需要卖出,而空头很了解这种情况,所以加大挤兑,市场被严重扭曲了。所以说本质上昨天的负油价就是一次金融事件。

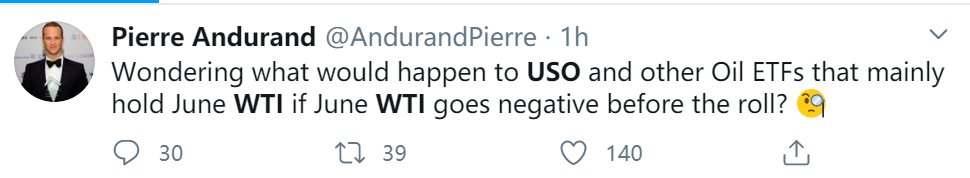

而已经将大部分头寸移到6月合约的USO,持有的仓位非常大,占到了6月合约的25.4%。而USO自身有82.7%的仓位都在6月合约上。

意识到问题的严重性以后,USO今天紧急提交文件获得授权,将流通股增至40亿股,以应对流动性问题。

不过在空头看来,USO是无论如何也不会持有合约到期,因此可以毫不犹豫地进行挤兑。六月合约今天的暴跌其实可以看做是空头的一次试探。市场上也有许多人担心USO没有能力应付当前的局面,如果六月合约再出现负价格,投资者必定是血本无归。

USO也在今日晚间宣布暂停交易,等待发布消息。

唯一的好消息,可能是USO的移仓时间比较早,5月5号就开始移仓到7月合约,不至于在最后几天被挤兑。

弹性丧失,油价负价格跟奶农倒牛奶是一样的故事

这次油价出现负价格,背后根本原因是商品的价格弹性消失——关闭后再重启一口油井的成本很昂贵,因此一些生产商愿意暂时保持抽油,即使是亏本。

以前,仓储通常是维持市场弹性的缓冲剂。如果供应超过需求,多余的油将进入储罐。但现在的问题是生产过剩已经持续了很长时间,以至于几乎没有地方可以储存原油。

在缺乏弹性的市场中,价格可能会完全变为负数:卖方向买方付款以接受价格。

比如发电厂有时会付钱给客户让他们使用电力,因为这比关闭发电厂再重新启动要更便宜。同样还有我们在教科书上看过的奶农倒掉牛奶的故事:不能杀掉牛,因为成本太高了。

石油价格曾一度认为不可能为零或负数,因为它比牛奶、电力更容易储存。但其实早在三月中旬,怀俄明州的一种沥青酸的出价已经跌到了–19美分。

扫码下载智通APP

扫码下载智通APP