2.48亿拿下乐生活,奥园健康(03662)跨出外延增长一大步

1981年,深圳成立第一家物业管理公司,自此,中国物业管理行业迅速发展。近年来,物管行业政策逐步由规范型向鼓励型转变,行业规模迅速向万亿级迈进。

在此背景下,物业管理公司发展壮大,许多头部房企分拆旗下物业管理公司独立上市,港股物业管理板块成为资本市场一道亮丽风景线。

中国奥园(03883)旗下物业管理公司——奥园健康(03662)亦迎来发展黄金时期。2015年至2019年,奥园健康营收由1.79亿元人民币(单位下同)增长至9.01亿元,年均复合增速高达49.8%;同期净利润由0.27亿元增长至1.63亿元,年均复合增长速度高达56.9%。

行业景气度日益提升,站在行业风口上,奥园健康实现了高速发展。但市场长期对其也有诟病:公司在收并购、拓展第三方上不够积极。2019年,奥园健康业绩中,并没有来自收并购的贡献。

然而,关于并购不积极的质疑,可能是市场对奥园健康的一种误解。公司在2019年财报中明确表示,将持续通过自身拓展、投资并购、合资合作以扩大物业管理规模,同时多业态并举完成物业管理业态全产业链布局。

“言必行,行必果”。继与母公司奥园集团合作运营上海奉贤医美产业综合体后,2020年4月,奥园健康再次向市场释放一枚重磅利好,而且利好正来自市场此前误解的收并购领域。

收购“物超所值” 物管规模倍增

4月22日,奥园健康发布公告表示,集团全资附属公司奥园健康生活(广州)集团有限公司,以2.479亿元收购乐生活智慧社区服务集团80%的权益。

乍一看,这笔投资金额并不大,但详细了解乐生活这家公司之后,你可能会发现,这笔收购“价值连城”。

经了解,乐生活是一家新三板公司(股份代码:837249),系中国领先的物业管理服务供应商之一,于2019年中国物业服务百强企业榜排名第38位,在中高端物业管理服务领域拥有丰富经验。

根据乐生活2019年半年报,京汉控股集团有限公司为乐生活第二大股东,持股比例32.92%,京汉集团创始人田汉为乐生活第一大股东,持股比例37.9%。

但这还不是重点,重点是乐生活在北京、河北、河南、天津、重庆及四川等地管理208个项目,物业总建筑面积约2263万平方米。2018年,乐生活实现营收约4.17亿元,税前利润为3070万元,归母净利润1934万元。2019年上半年,乐生活营收增速达到8.71%,归母净利润增速达到40.23%。初步估计,此次收购的PE估值水平在12xPE。截至2019年6月30日,乐生活未经审核资产净值约为人民币2.94亿元,收购对价与相应净资产基本相符。

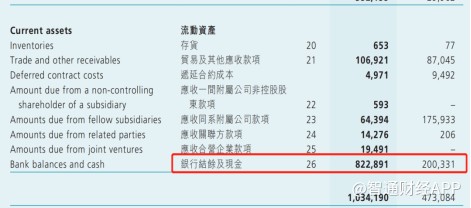

值得注意的是,2019年,奥园健康通过上市募资及保持稳定的经营现金流入,银行结余及现金大幅增长至8.23亿元。此次收购在提高公司资金利用效率的同时,并没有给公司带来资金压力。

收购都有哪些看点?

除了价格上的优势,奥园健康收购乐生活还有哪些看点?

据奥园健康财报,截至2019年末,奥园健康物管业务遍及中国13个省份、38个城市的94处物业,在管总建筑面积约1510万平方米。仅就物管业务在管建筑面积而言,收购乐生活相当于再造了1.5个奥园健康。

奥园健康的业务布局主要聚焦于大湾区、长江三角洲及周边一二线城市。乐生活2018年财报显示,公司业务布局以华北地区为主,华北收入占比达到75.6%,华东、华中、东北及西南地区占比约24.4%。

业务布局上,奥园健康和乐生活可谓优势互补。入主乐生活之后,奥园健康可围绕大湾区、长三角、京津冀三大核心经济区域重点布局,同时兼顾中西部及东北地区发展。从业态上看,乐生活在写字楼、共建、医院、学校等非传统住宅领域的布局,也极大丰富了奥园健康的整体管理组合。

值得一提的是,除了传统的物业服务模式,乐生活还发展了智慧社区服务模式。乐生活的智慧社区依据“基础物业板块”、“科技平台板块”和“商业运营板块”三驾马车,通过基础的物业服务水平提升,挖掘增值服务空间,提升收入规模。

乐生活智慧社区服务模式,不仅符合在现代服务业的引领下,物管行业逐步由劳动密集向集约化、自动化、智能化、互联化转变;从基础物业服务的提供商向社区生活服务平台转型的发展趋势,也正好契合奥园健康的战略发展方向。

此外,奥园健康对乐生活未来盈利能力提振也值得期待。

截至2019年上半年,乐生活业务综合毛利率为15.53%,净利润率为3.69%。反观奥园健康,物业管理服务规模效益、平均物业管理费单价提升,使得物业管理服务业务毛利率达到34.6%。

与此同时,毛利率高达44.5%的商业运营服务业务营收占比还在提升,共同推升奥园健康整体毛利率同比提升3.7个百分点至37.4%。又由于经营效率提升、费用受控,公司2019年净利率也由2018年的12.6%大幅增至18.1%。

这种盈利效率与能力,恰恰是乐生活所需要的。由此可见,奥园健康收购乐生活,有着巨大的整合、互补、共赢的想象空间。

“京奥联动”的想象空间

奥园健康与乐生活的互补共赢,确定性极高。但在业内人士看来,再上一个台阶观察,站在母公司的角度,奥园集团与京汉集团合作的想象空间,可能远不止于此。

中国奥园于4月7日发布公告,集团拟以11.6亿元收购京汉股份29.99%股本。收购完成后,奥园成为京汉股份第一大股东。

前有中国奥园收购京汉股份股权,后有奥园健康并购乐生活,这说明中国奥园和京汉之间的合作,正在深挖多方面的潜力。

据智通财经APP了解,京汉实业投资集团是一家集健康产业运营、化纤产业、地产开发等于一体的大型多元化企业集团,构建了医疗健康产业、功能型地产、化纤产业、产业投资协同发展、产融结合等产业体系。

京汉股份旗下业务分为战略业务、种子业务、基础支持业务。其中,战略业务包括健康养老(养老村)、生物基纤维;种子业务包括文旅小镇(含田园综合体);基础支撑业务包括住宅和建筑。

中国奥园通过此次收购,可深耕已有区域,丰富土储资源,强化一二线城市竞争力;京汉股份的文旅业务,亦可给中国奥园文旅产业提供一臂之力,带来可观的互动空间。与此同时,中国奥园还斩获了一个A股平台,进一步拓宽融资渠道,助力房地产主业的发展。

不仅如此,京汉的上述业务板块与奥园健康的业务也颇为匹配,未来不排除奥园健康非地产业务与京汉股份业务进一步整合的可能。

无论从何种角度,奥园集团和京汉集团的战略合作可为双方创造协同效益,增强续航能力,开拓新机遇。我们不妨期待,站在这个起点上的奥园,继续发挥优势,完善业务布局,提升品牌价值及盈利能力,巩固行业地位,为投资者创造更多价值回报。

扫码下载智通APP

扫码下载智通APP