广发香港:沪港深基金Q1加仓“稀缺性”资产 港股中长线价值依然较高

本文来源于微信公众号“ 广发香港”,作者广发海外策略廖凌、朱国源。

摘要

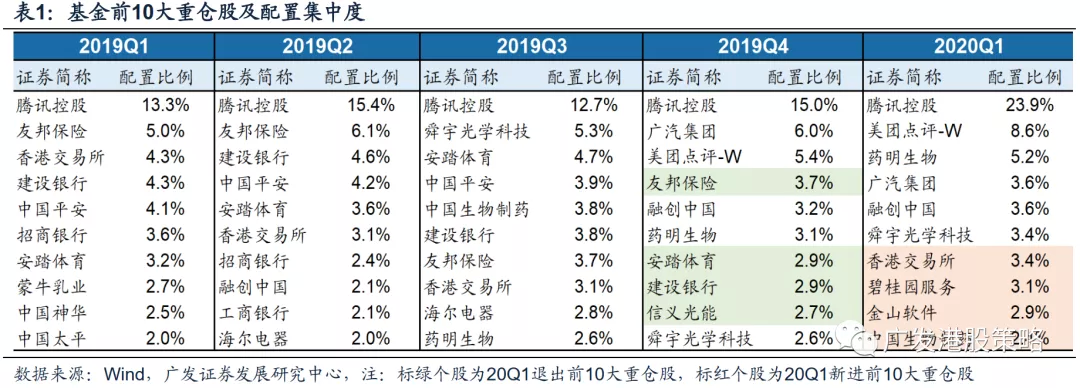

Q1公募基金南下配置港股有何特征?本期策论我们结合基金一季报进行剖析。主动偏股型沪港深基金高仓位运行,港股配置比例小幅下降。沪港深基金20Q1股票配置比例小幅上升。AH市场选择上,AH市场相对走势影响沪港深基金配置偏好,港股Q1跑输A股,沪港深基金港股配置比例小幅下降。软件服务仍是沪港深基金港股第一重仓行业。

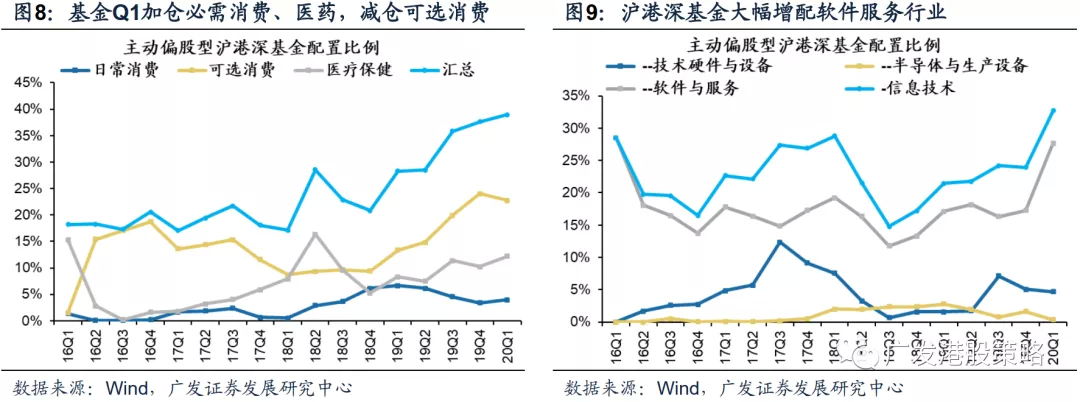

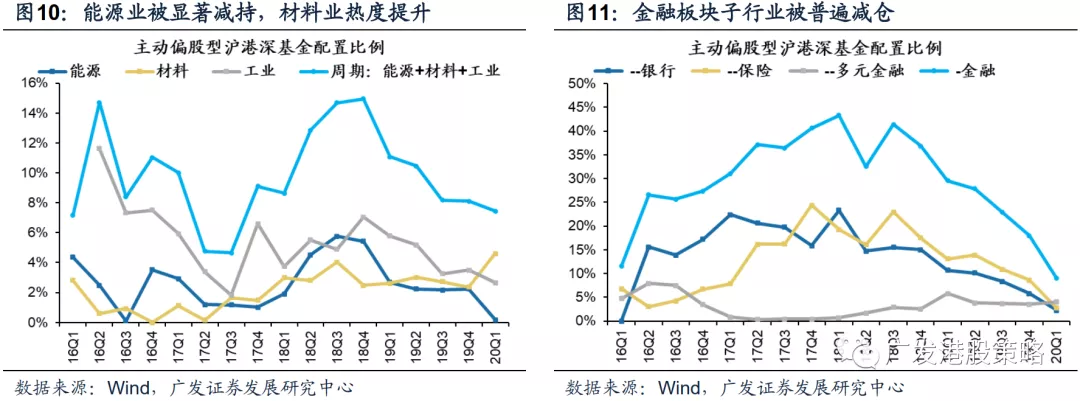

Q1单季行业持仓偏好变化具有四大特征:(1)消费行业内部分化,必需消费、医疗保健对公共卫生事件“低敏感”,获小幅加仓,但可选消费热度下降;(2)科技行业整体持仓占比创历史新高,但贡献均来自软件服务子行业;(3)油价暴跌导致沪港深基金对能源行业的配置降至16Q3以来最低位,但材料行业中的有色金属、水泥等子行业受关注较高;(4)银行、保险行业均受到大幅减仓,沪港深基金金融行业持仓占比大幅下降。

个股层面,沪港深基金重点加仓“稀缺性”资产。基金持股市值前两大、Q1持股占比提升幅度前二的港股公司均为腾讯控股(00700)、美团点评-W(03690)。沪港深基金Q1其他重点加仓个股也多具有“稀缺性”,主要集中TMT、消费及服务、医药等“新经济”领域。

投资策略:沪港深基金积极买入,港股中长线价值依然较高。短期海外市场因业绩下修带来的波动或传导至港股。但从中长线看,港股中资股盈利低预期、极低估值的优势,加上对债务风险的“免疫性”,使得未来港股独立性更强。行业配置关注低估值(银行、地产)、低波动(必需消费)、稀缺性(物业服务、软件互联网、医药)三条主线。

市场概览与情绪跟踪

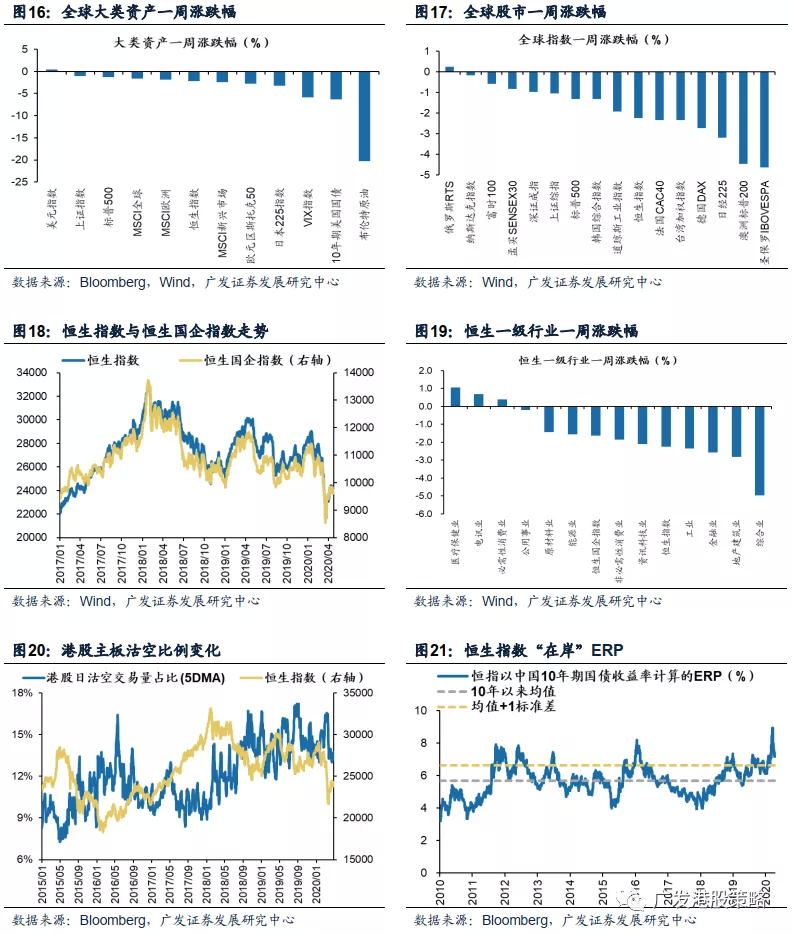

本周(4.20-4.24)恒生指数下跌2.25%,板块方面,恒生一级行业多数下跌,医疗保健业小幅上涨,综合业跌幅最大。HVIX指数、主板沽空比例上涨,港股看跌看涨期权比例小幅下降。

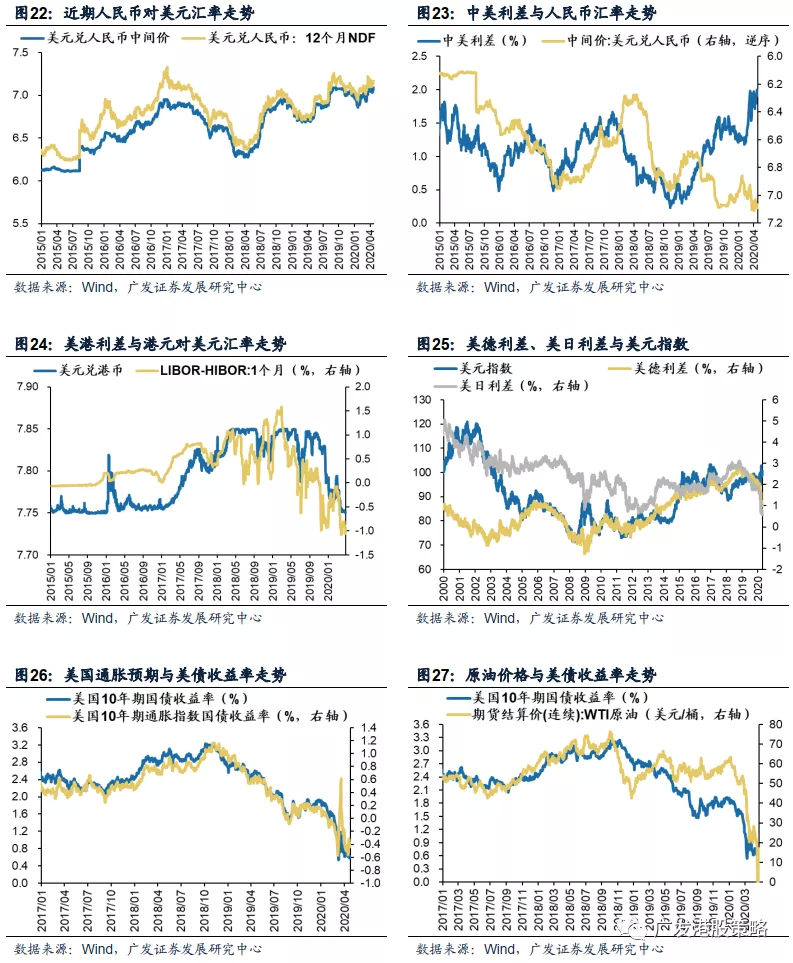

宏观流动性与估值跟踪

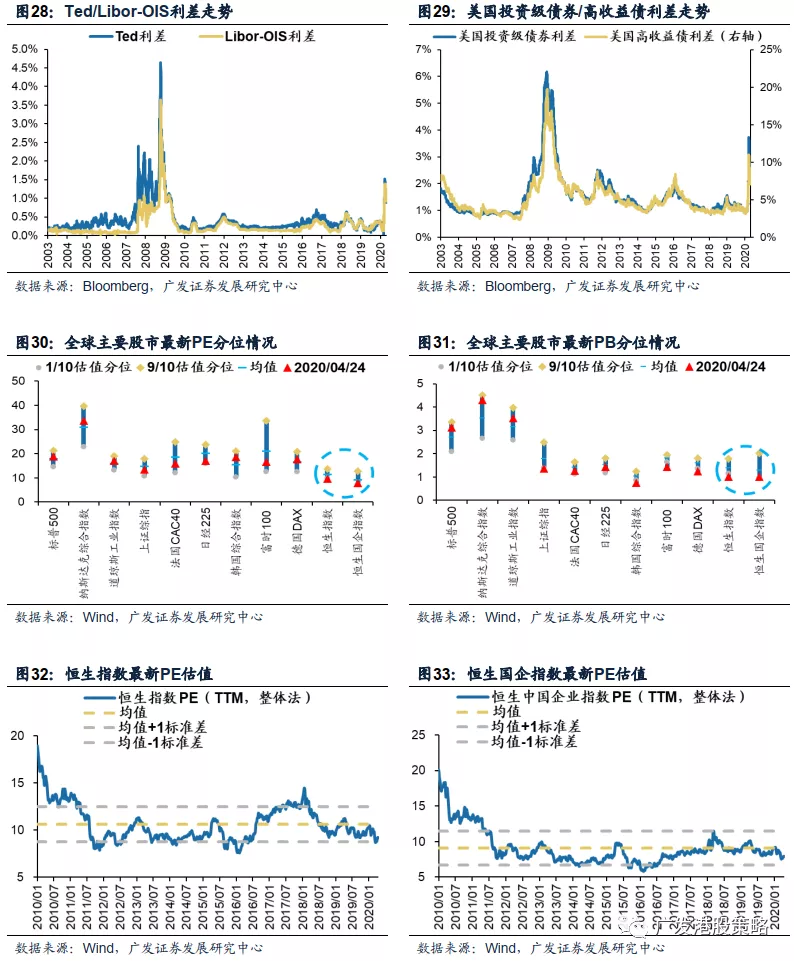

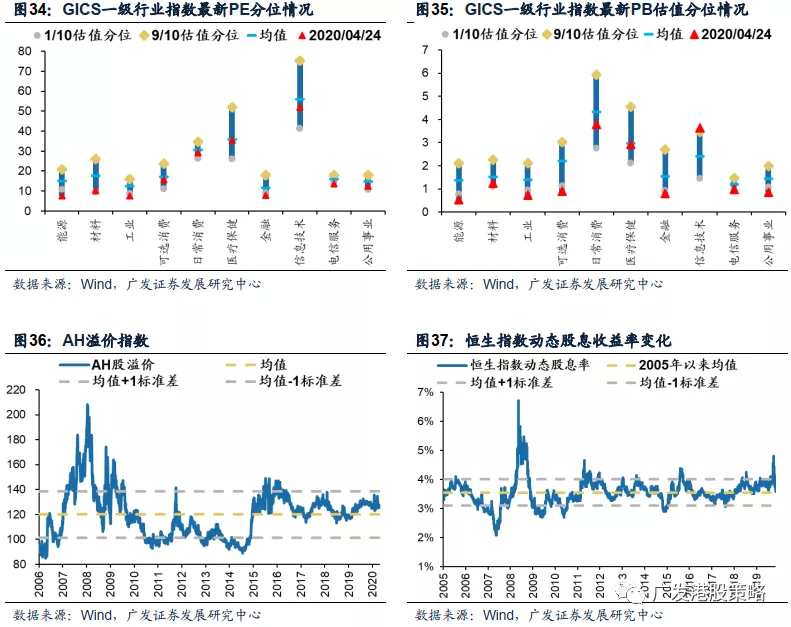

本周(4.20-4.24)人民币兑美元汇率变化较小,10年期美债利率回落至0.60%,中美利差191BP。WTI原油价格下跌至16.9美元/桶。恒生指数PE 9.19倍,低于历史均值水平。

一致预期EPS跟踪

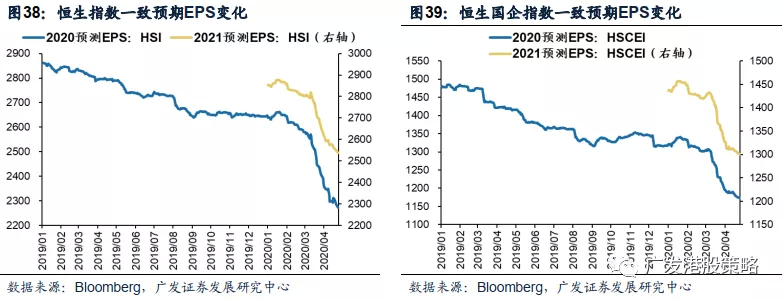

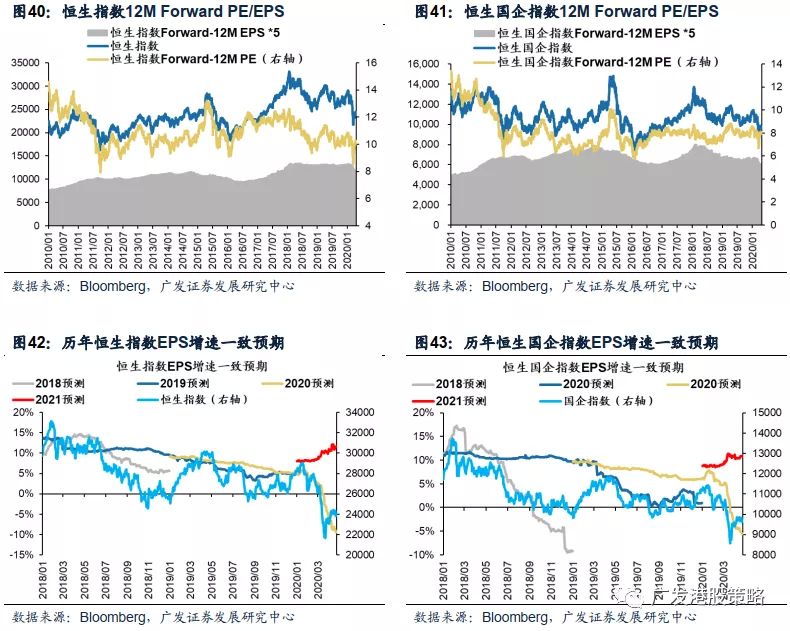

本周(4.20-4.24)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速下调。

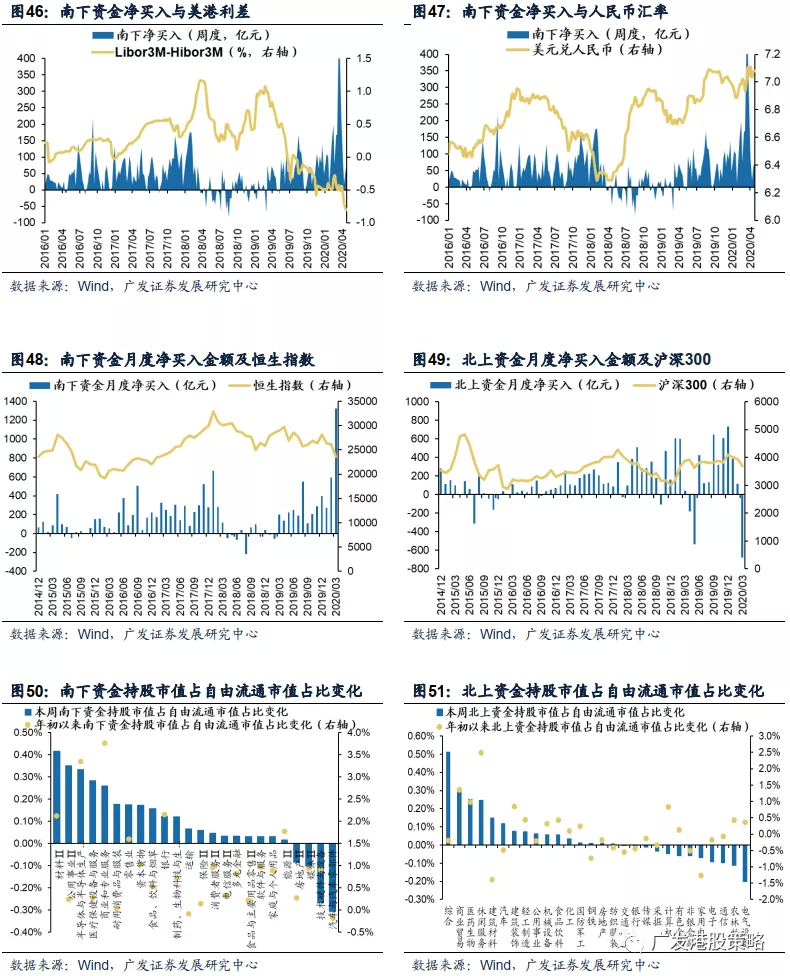

南下北上资金跟踪

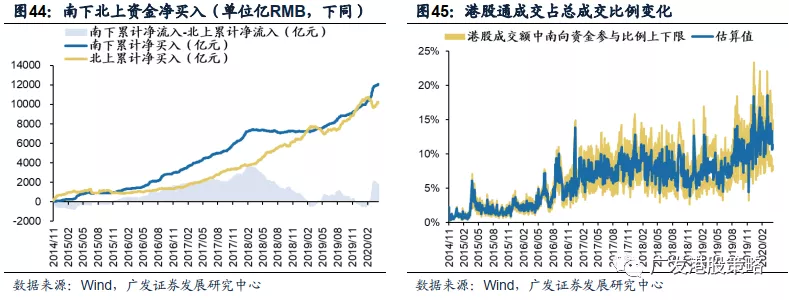

本周(4.20-4.24)北上资金净流入24.2亿元,南下资金净流入75.8亿元,港股成交额中南下资金参与占比小幅下降。

核心假设 风险美元、美债利率上行;国内信用收紧;盈利不达预期。

报告正文

一、港股周论:沪港深基金Q1:加仓“稀缺性”资产

本周全球股市普跌,港股恒生指数、恒生国企指数分别下跌2.25%、1.62%。板块方面,恒生一级行业多数下跌,医疗保健业小幅上涨,综合业跌幅最大。

受公共卫生事件先后在国内和海外爆发影响,Q1港股出现“危机式”下跌,外资大幅流出,但与此同时南下资金“主动买跌”,一季度大幅流入港股,其中3月净流入超1300亿元,创历史最高单月净流入记录。

我们在《看多港股,长线价值者的福音——写在恒指PB“破净”之际,2020-03-22》中指出,公共卫生事件加快了港股“定价权”的转移。而正值本周国内公募基金公布了公共卫生事件爆发以来的第一份季度报告,让我们可以从资产配置、行业和个股等多维度分析公募沪港深基金在Q1对港股布局的变化。

1.1 沪港深基金保持高仓位运行,港股配置比例小幅下降

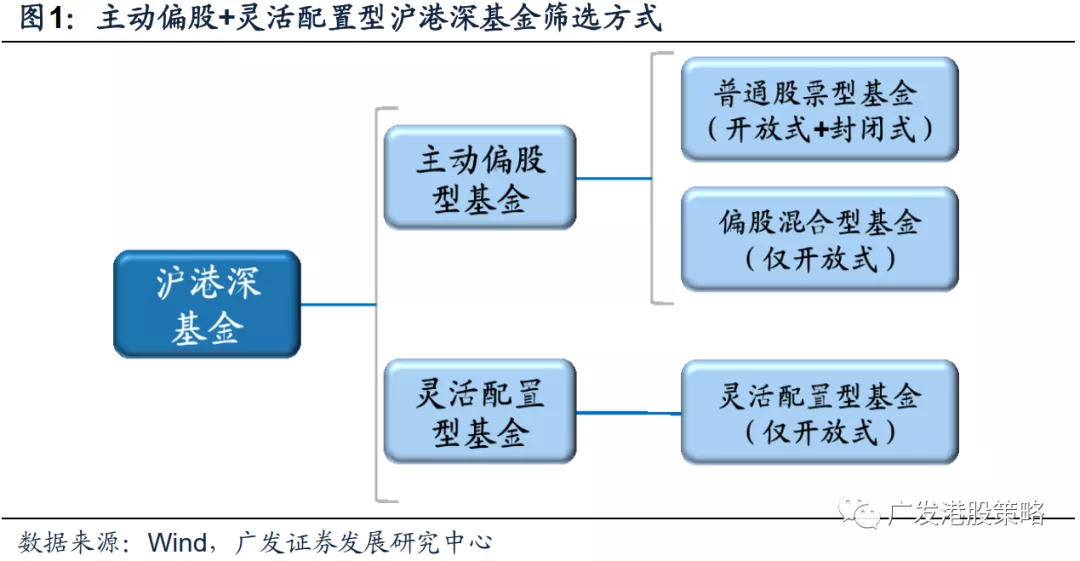

全部沪港深公募基金中,我们以“主动偏股型+灵活配置型”为考察对象,以主动投资(偏股配置)+灵活配置为口径筛选,对沪港深基金配置与持仓情况进行分析。(下文沪港深基金均采用以上口径)

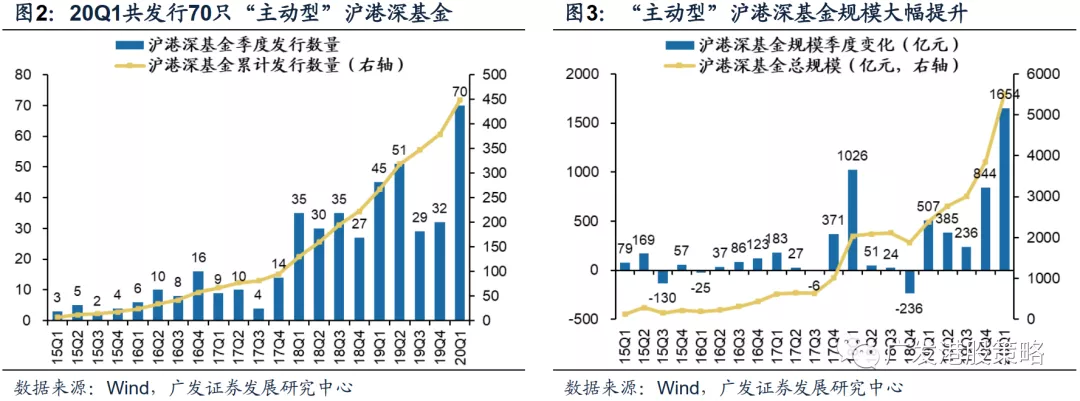

截至20Q1,已发行主动偏股型沪港深基金累计449只,Q1单季发行数量达70只,创互联互通以来最高纪录。规模方面,沪港深基金总规模超过5500亿港元,在Q1港股明显回撤的背景下,沪港深基金总规模逆势提升超1600亿元。

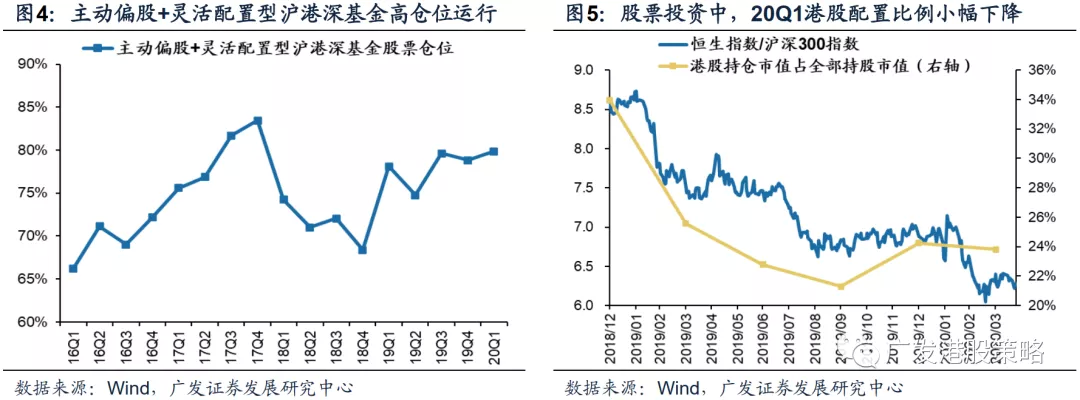

沪港深基金高仓位运行。与全体主动偏股型公募基金20Q1小幅降仓不同,主动偏股型沪港深基金20Q1小幅加仓,股票配置比例由19Q4的78.8%小幅上升至79.9%。从更长的时间维度看,16年以来沪港深基金股票仓位均值为74.9%,20Q1仓位仅低于17Q3、17Q4。

港股配置比例小幅下降。沪港深基金AH市场配置比例与AH股市相对走势相关性较高。20Q1公共卫生事件先后在国内与海外爆发,兼具“在岸”与“离岸”属性的港股先后受到冲击,Q1明显跑输A股。反映到沪港深基金对AH市场的选择上,基金港股持仓市值占全部持股市值比例较Q4小幅下降。

1.2 行业配置:增配软件服务,金融行业减仓幅度最大

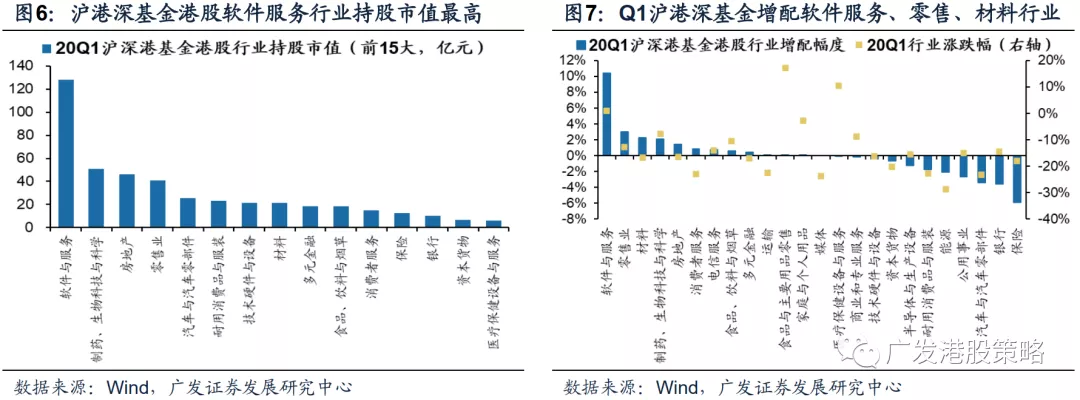

软件服务仍是沪港深基金港股第一重仓行业,且20Q1进一步加仓。截至20Q1,沪港深基金港股持股市值最高的行业是软件服务,持股市值达128.2亿元,其次为医药、房地产。

从Q1单季度行业持仓占比变化看,20Q1沪港深基金大幅加仓软件服务行业,小幅加仓零售、材料、医药等行业,同时大幅减持保险、银行等金融板块个股。

消费:整体持仓占比小幅上升,但内部出现分化。可选消费行业在19Q1-Q4持续获得加仓,但年初以来受公共卫生事件影响,行业热度开始降低;但另一方面,必需消费、医疗保健行业具有高确定性,对公共卫生事件“低敏感”等特征,Q1获沪港深基金加仓。大消费板块二级行业中,沪港深基金持仓占比提升较大的子行业包括零售业、消费者服务,持仓占比减少幅度较大的子行业包括汽车与零部件等;

科技:子行业分化,资金追捧软件服务。沪港深基金Q1信息技术行业持仓占比大幅提升至32.7%,创16年以来最高纪录。但细分二级行业后可以发现,主要贡献来自软件服务子行业,Q1沪港深基金大幅增配软件服务行业的同时,对技术硬件、半导体行业的买入并不积极;

周期:整体降仓,但材料业受关注度较高。受油价暴跌影响,沪港深基金对港股能源行业的配置已降至16Q3以来最低位。但与此同时,材料行业持股占比在20Q1大幅提升至4.6%,创历史新高,进一步细分行业分析,受青睐的材料子行业主要包括有色金属、水泥等;

金融:沪港深持仓占比大幅下降,子行业被普遍减仓。沪港深基金20Q1金融行业持仓占比9.0%,前值18.0%,自18Q3以来已连续6个季度减持。二级行业中,除多元金融获得小幅加仓外,银行、保险行业均受到大幅减仓,仓位变化幅度在全部24个二级行业中排名最后两位。

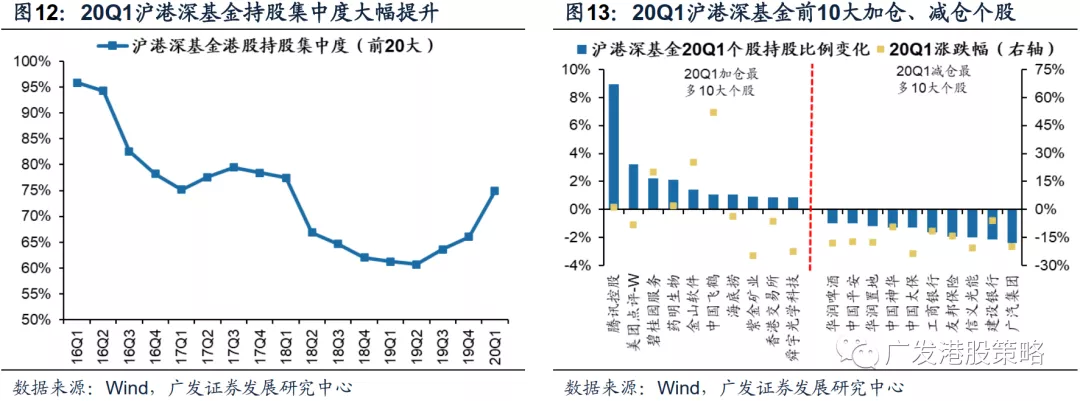

1.3 个股持仓变化:沪港深基金加仓港股“稀缺性”资产

20Q1沪港深基金港股持股集中度继续上升,前20大港股重仓股持股市值占比74.9%,较19Q4大幅提升。个股层面,截至20Q1,沪港深基金港股前五大持仓个股分别为腾讯控股(00700)、美团点评-W(03690)、药明生物(02269)、广汽集团(02238)、融创中国(01918)。

从个股持股占比变化看,沪港深基金20Q1前三大加仓个股分别为腾讯控股(00700)、美团点评-W(03690)、碧桂园服务(06098),减仓幅度较大的个股包括广汽集团(02238)、建设银行(00939)、信义光能(00968)等。

综合而言,主动偏股型沪港深基金一季度重点加仓中资“稀缺性”资产,主要集中TMT、消费及服务、医药等“新经济”领域。

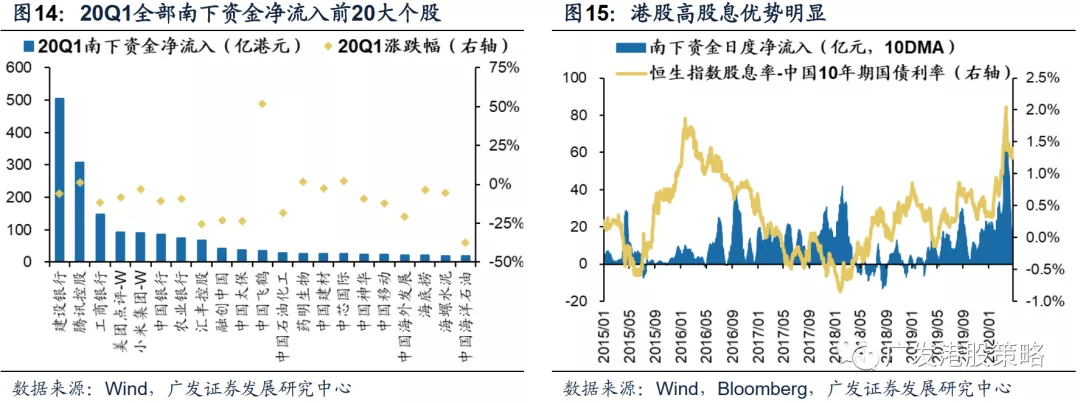

但如果把统计口径扩展到全部南下资金,与主动偏股型基金Q1减仓港股银行股不同,南下资金20Q1前10大净流入个股中,有5只银行股(图14),其中南下资金对建设银行(00939)的净买入金额超500亿港元。

20Q1主动偏股型沪港深基金减仓港股银行股,但全部南下资金却大量净买入银行股,这一差异如何解释?

我们认为,出现这一现象的关键在于不同类型的资金投资目标存在差异,买入港股银行股的资金可能更多来自偏长线的配置型资金,如保险资金等。这类资金风险偏好相对较低,更加关注具有低波动、高股息等特征的个股。而Q1港股大幅回撤之际,银行股的高股息优势进一步凸显。

1.4 投资策略:业绩下修加大美股波动,港股中长线价值依然较高

依据基金一季报,我们从资产配置、行业和个股等多维度,对沪港深基金配置特征进行剖析。

20Q1新发行“主动偏股型+灵活配置型”沪港深基金70只,创互联互通以来最高纪录。规模方面,尽管Q1港股出现回撤,但沪港深基金规模逆势提升超1600亿元。

沪港深基金高仓位运行,港股配置比例小幅下降。沪港深基金20Q1股票配置比例由19Q4的78.8%小幅上升至79.9%。AH市场选择上,AH市场相对走势影响沪港深基金配置偏好,受公共卫生事件先后在国内与海外爆发影响,兼具“在岸”与“离岸”属性的港股Q1明显跑输A股,沪港深基金港股配置比例小幅下降。

行业层面,软件服务仍是沪港深基金港股第一重仓行业。从Q1单季度行业持仓占比变化看:(1)消费行业内部分化,必需消费、医疗保健对公共卫生事件“低敏感”,获沪港深基金小幅加仓,但可选消费行业热度下降;(2)科技行业整体持仓占比创最高纪录,但贡献均来自软件服务子行业;(3)油价暴跌导致基金对能源行业的配置降至16Q3以来最低位,但材料行业中的有色金属、水泥等子行业受关注较高;(4)银行、保险行业均受到大幅减仓,沪港深基金金融行业持仓占比大幅下降;

个股层面,沪港深基金持股市值前两大、Q1单季持股占比提升幅度前两大的港股公司均为腾讯控股(00700)、美团点评-W(03690)。Q1其他重点加仓个股也多具有“稀缺性”,主要集中TMT、消费及服务、医药等“新经济”领域。

投资策略:沪港深基金积极买入,港股中长线价值依然较高。短期美股或因业绩下修产生波动,并对港股市场产生情绪面和资金面上的负面影响。但从中长线来看,港股中资股盈利低预期、极低估值的优势,加上对债务风险的“免疫性”,使得未来市场波动下港股的独立性增强。

行业配置继续关注“低估值、低波动、稀缺性”三条主线:(1)对于长期资金而言,港股高股息是一个极佳的配置方向(银行、地产);(2)考虑到公共卫生事件对基本面的拖累开始体现,公共卫生事件“低敏感”的必需消费“抱团”效应有望继续;(3)持有港股的优质“稀缺资产”是长期不变的主题,尤其是与内地经济相关的优质稀缺中资股,集中在物业服务、软件互联网、医药等“新经济”领域。

市场概览与情绪跟踪:本周(4.20-4.24)恒生指数下跌2.25%,板块方面,恒生一级行业多数下跌,医疗保健业小幅上涨,综合业跌幅最大。HVIX指数、主板沽空比例上涨,港股看跌看涨期权比例小幅下降。

宏观流动性与估值跟踪:本周(4.20-4.24)人民币兑美元汇率变化较小,10年期美债利率回落至0.60%,中美利差191BP。WTI原油价格下跌至16.9美元/桶。恒生指数PE 9.19倍,低于历史均值水平。

一致预期EPS跟踪:本周(4.20-4.24)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速下调。南下北上资金跟踪:本周(4.20-4.24)北上资金净流入24.2亿元,南下资金净流入75.8亿元,港股成交额中南下资金参与占比小幅下降。

二、一周港股流动性、盈利预期与估值

2.1 市场概览与情绪跟踪

2.2 宏观流动性与估值跟踪

2.3 一致预期EPS跟踪

2.4 南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险;

国内信用政策持续收紧的风险;

经济和上市公司盈利不达预期的风险。

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP