中金:福耀玻璃(03606)一季度收入下滑好于行业,现金流及派息率依旧强劲

本文来源于微信公众号金车研究,作者任丹霖 王雷。

1Q业绩符合我们预期

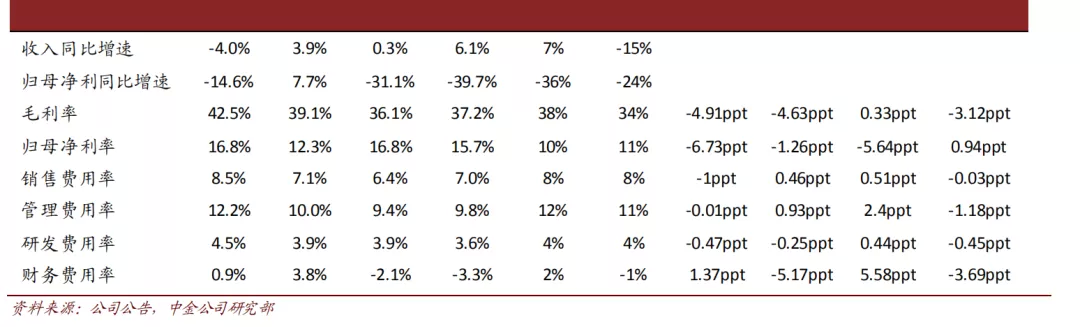

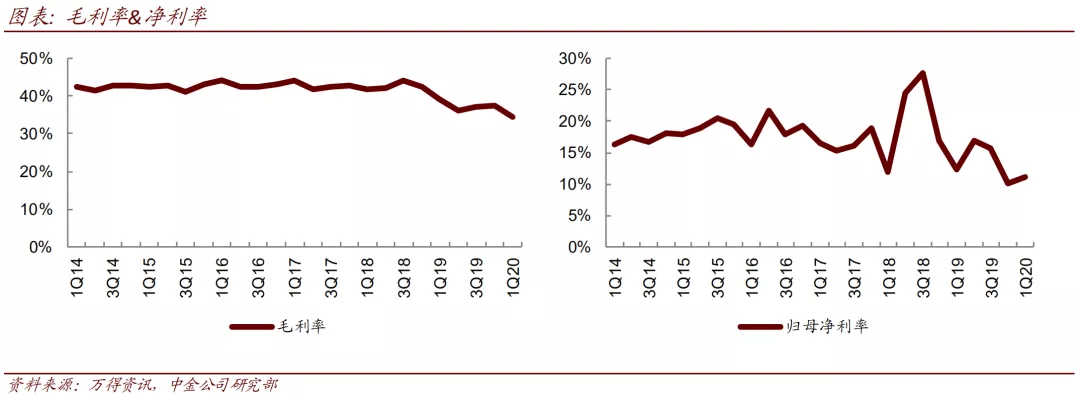

福耀玻璃(03606)公布1Q20业绩:实现收入41.70亿元,同比-15.47%,环比-23.8%,归母净利润4.60亿元,同比-24.11%,环比-16.6%,扣非归母净利润3.80亿元,同比-26.35%,环比-43.9%,基本符合我们预期。

发展趋势

1Q20收入下滑好于行业,汇兑收益抵消SAM亏损影响。公司1Q20收入同比下滑15.5%,幅度远好于行业销量下滑的43%,我们认为主要由于公司海外业务主要涉及国家美、德、日、英当地1Q20销量分别同比下滑12%、20%、10%、31% YoY,均好于国内水平;同时公司后装市场(19年收入占比17.8%)受到新车市场波动影响较小。公司一季度德国SAM利润总额亏损1,221.8万欧元,比去年同期下降1603.8万欧元(约1.25亿元),而汇兑收益7,168.5万元,比去年同期增加2.02亿元,抵消了SAM对利润总额的影响。

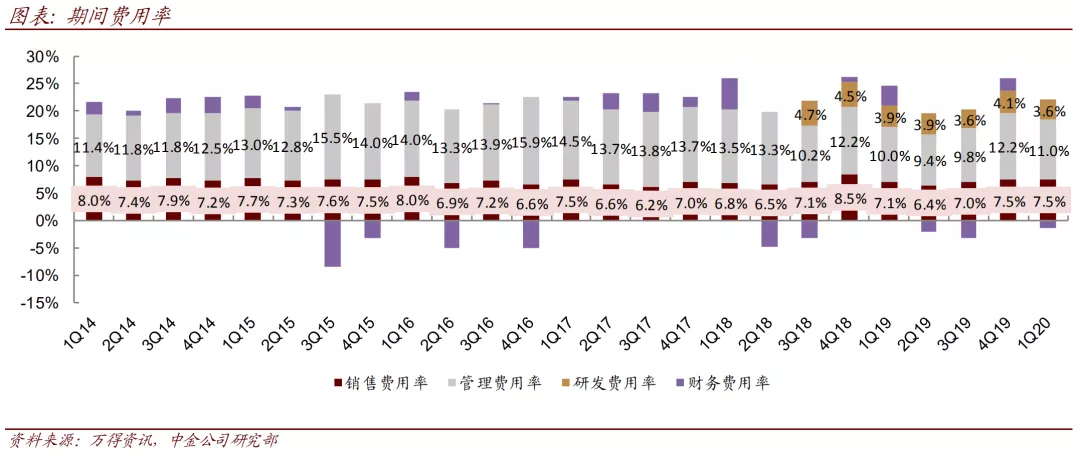

经营现金流依旧强劲,派息维持高位,费用管控有所成效。公司经营现金流同比提高17.2%至8.7亿元,周转管理及产业链议价能力较强。持续强劲的现金流和充足的在手现金支撑公司19年派息率达到64.93%的较高水平,体现管理层对公司增长信心。此外,公司1Q20销管及研发费用同比下降10.9%,管控有所成效。

国内盈利低位已过,海外公共卫生事件影响或在2Q体现。从公共卫生事件情况来看,2Q行业销量企稳回升,我们预计公司国内业务低点已经过去,但目前车企,包括公司主要配套的通用与福特等美国工厂已于3月中下旬宣布停产,至今未有复工的通知,我们预计公司海外工厂受到全球公共卫生事件的影响或将在2Q20体现,公司海外营收19年占比已达到48.8%,海外车企工厂停工或为公司2Q带来盈利拖累。

盈利预测与估值

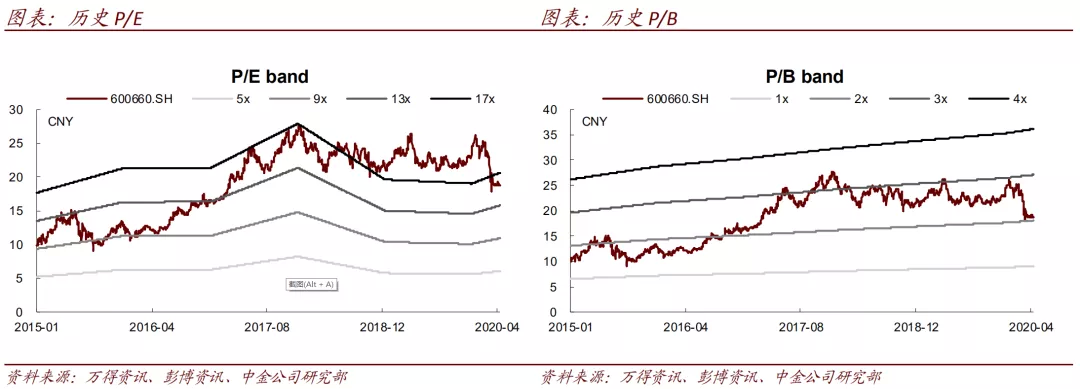

考虑到海外公共卫生事件影响,我们下调2020/2021年净利润7.3%/10.1%至26.02亿元/31.85亿元。当前A股股价对应2020/2021年18.2倍/14.8倍市盈率。当前H股股价对应2020/2021年14.0倍/11.4倍市盈率。我们维持AH股跑赢行业评级,但由于盈利预测下调,下调A股目标价8.4%至22.90元对应22.1倍2020年市盈率和18.0倍2021年市盈率,较当前股价有21.6%的上行空间;下调港股目标价14.8%至23.00港元对应19.1倍2020年市盈率和15.6倍2021年市盈率,较当前股价有36.7%上行空间。

风险

海外业务受公共卫生事件影响超出预期。

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP