招商证券:最黑暗的时刻已度过,保险股后续边际改善逻辑明确

本文来源微信公众号“莲花山士丹利金融研究”,作者招商证券郑积沙、刘雨辰、曾广荣。原标题《风雨过后,期待彩虹》,文内估值对应保险股A股。

A股各险企均已披露2020年一季报,一季度行业整体负债端受卫生事件影响显著,资产端受当期权益市场大幅波动亦有所冲击,展望后续预计资负两端均将边际好转。

报告摘要

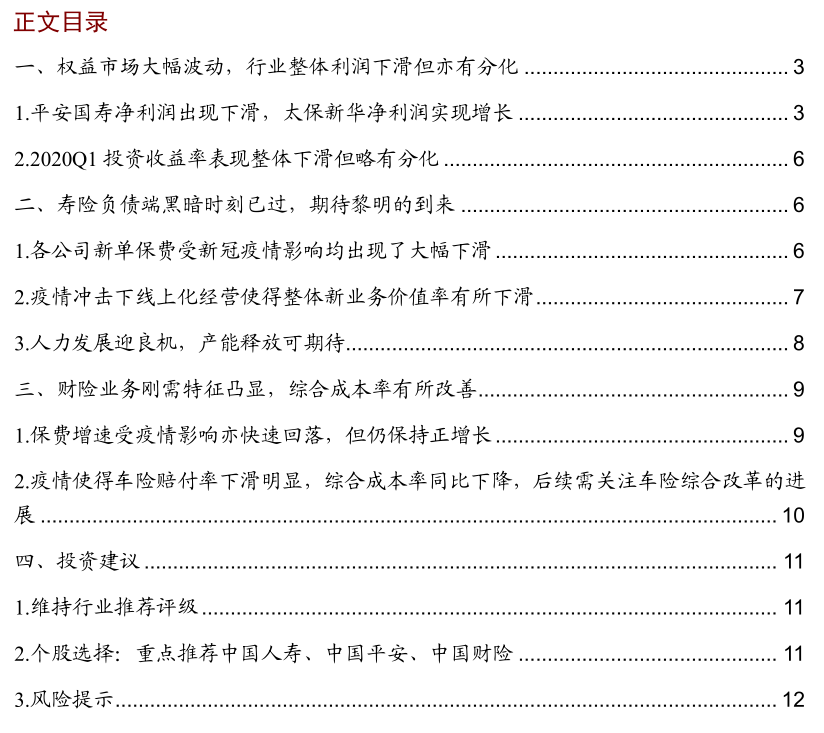

权益市场下行导致利润同比下滑,全年利润依旧承压。2020年第一季度各家保险公司利润增速分化明显,其中中国平安(02318)、中国人寿(02628)、中国太保(02601)、新华保险(01336)2020Q1的归母净利润分别为270.63亿、170.9亿、83.88亿、46.35亿,同比增速分别为-43%、-34%、53%、38%,其中平安国寿出现较大幅度负增长,而太保新华则实现较好的增长,其中主要的原因在于19Q1基数的差异。展望后续时间由于750均线的下移以及19Q2一次性损益的影响,全年利润增长依旧承压。

寿险负债端受卫生事件冲击明显,黑夜过后迎来曙光。2020年一季度由于卫生事件影响导致的隔离措施和社交行为的改变,传统的代理人线下拜访出单的方式遭到了重创,具体从各家公司的新单保费表现来看,增速分化明显,太保平安出现负增长符合常理,国寿和新华则由于特殊原因逆势实现了正增长,Q1仅国寿实现了NBV的正增长,其他几家公司NBV均出现负增长。随着时间步入二季度,受益于寿险较好的人力基础以及公司和行业政策的刺激,寿险新单保费均将出现转机,负债端将迎来显著复苏,后续新单和NBV增速将得到显著改善。

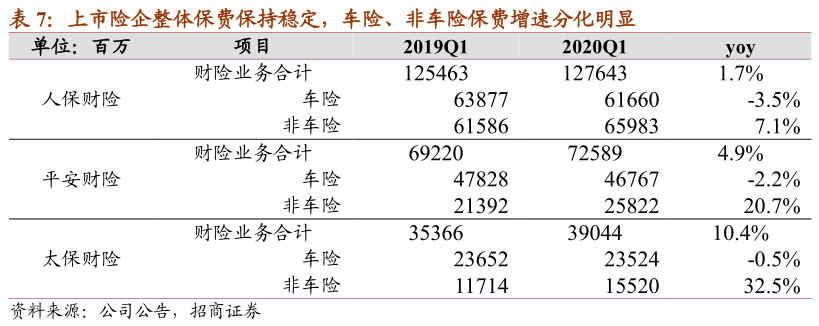

财险业务受卫生事件冲击较小,景气度维持高位。2020年第一季度人保财险、平安财险和太保财险的保费收入分别为1276亿、726亿和390亿,增速分别为1.7%、4.9%和10.4%,增速相比去年同期回落明显但在卫生事件的重创下依旧实现了正增长实属不易,在整个社会经济处在卫生事件冲击下仍属于景气度相对较高的行业。后续随着汽车消费政策的刺激将带来汽车销量的改善,车险保费的持续回暖值得期待,行业全年车险保费有望保持正增长;与此同时随着政府和居民复工复产工作的持续推进,非车险保费有望恢复较快增长。

投资建议:维持行业“推荐”评级。站在当前时点,我们认为保险股具备估值修复的基础,不论从资产还是负债端均已度过了最黑暗的时刻,后续边际改善逻辑明确。负债端我们看到已经快速的走出阴霾,甚至卫生事件因素导致保险需求得以更有效的开发,保费销售呈现否极泰来的良好趋势。资产端来看,权益市场经历了Q1的剧烈波动后有望企稳,十年期国债收益率则已快速下滑至2.5%以下并持续维持低位,预计后续进一步下行的空间不大,资产端的负面因素已基本出清,不会再对保险股价构成较大的阻力。个股建议:中国人寿、中国平安、中国财险。

风险提示:居民收入下滑抑制保险消费;代理人产能和数量提升不达预期;长端利率超预期下行;股市大幅波动。

一、权益市场大幅波动,行业整体利润下滑但亦有分化

1.平安国寿净利润出现下滑,太保新华净利润实现增长

2020年第一季度各家保险公司利润增速分化明显,其中中国平安、中国人寿、中国太保、新华保险2020Q1的归母净利润分别为270.63亿、170.9亿、83.88亿、46.35亿,同比增速分别为-43%、-34%、53%、38%,其中平安国寿出现较大幅度负增长,而太保新华则实现较好的增长,其中主要的原因在于19Q1基数的差异。从中国平安披露的归母营运利润来看,2020Q1中国平安归母营运利润为359.14亿,同比增长5.3%,增速有所下滑,主要也是受制于投资端拖累所致,平安寿险归母营运利润(剔除了投资波动的影响)依旧实现了24%的高增长,主要源自于剩余边际摊销的稳健增长,也展现了寿险企业利润持续稳健增长的强劲驱动力。

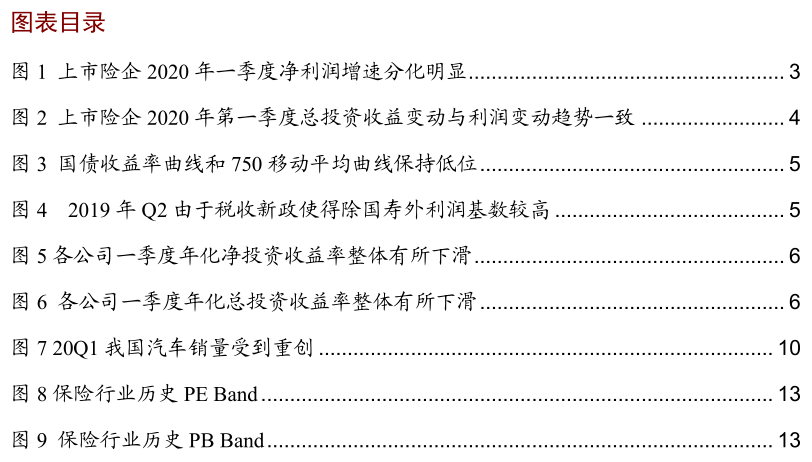

归因来看,各公司利润增速分化的核心原因在于投资端同比表现的差异,中国平安由于已采用IFRS9准则,使得被记入FVTPL的权益资产在一季度A股和H股剧烈波动的背景下,相比2019年一季度的股市上行,影响损益表的投资收益出现了大幅的下降,波动程度也属上市同业中最大。中国人寿则是由于自身业绩与权益市场的高beta属性使得公允价值变动损益同比出现大幅下滑,使得总投资收益同比下降。中国太保和新华保险一方面由于19Q1影响利润表的投资收益相对低基数(19Q1利润增速低于国寿和平安),另一方面也由于公司在20Q1的实际投资表现相对较好所致。

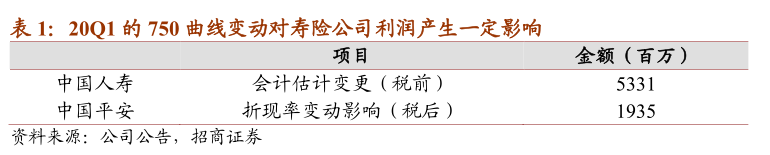

其次,由于750曲线下移带来的准备金增提也对利润有负面影响。由于2018年开始的利率下行使得从2020年的750移动平均曲线开始掉头向下,2020年1月底则由于卫生事件的冲击使得国债利率出现了快速的下滑,也进一步扩大了20Q1期间750均线的下

移幅度,20Q1十年期国债收益率下移4bp,使得寿险公司在20Q1增提了相应的准备金,从而降低了当期利润。

对于全年后续时间而言,750曲线下移对利润的影响预计将进一步扩大,仍将构成利润表现的压制因素。假设从目前至年末十年期国债收益率均值为2.5%,则Q2/Q3/Q4 末十债利率 750 均线将逐季下移8bp/10bp/12bp,下降幅度逐季度扩大,预计全年因此带来的利润压力将逐步加大。

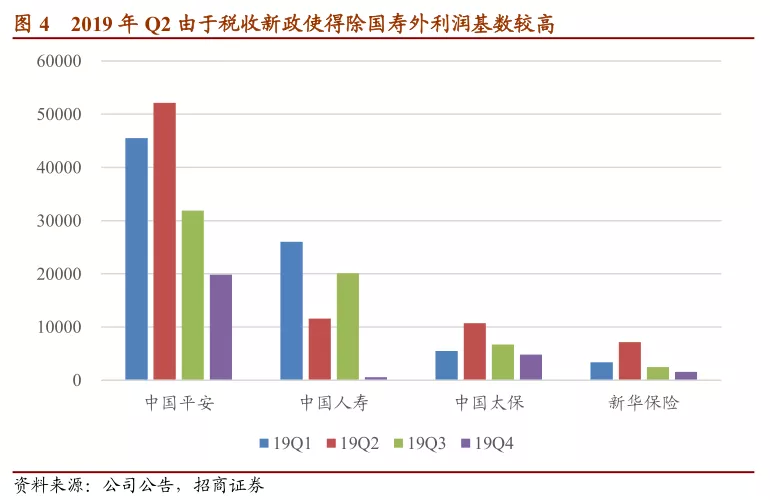

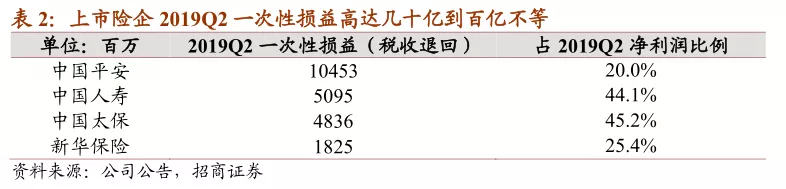

展望2020年全年利润表现,19Q2由于税收新政的推出使得19Q2各公司均有高额不等的一次性损益,使得19Q2利润基数较高,该因素将对20Q2利润增长进一步带来压力,预计半年报各公司利润增速将持续承压,步入下半年利润增速将有所改善。当前时点来看,2020年后续时间的资本市场不确定性仍高,由于卫生事件的影响全年新业务增长亦有压力,叠加750曲线的影响,预计各公司全年利润表现将可能延续一季度趋势。

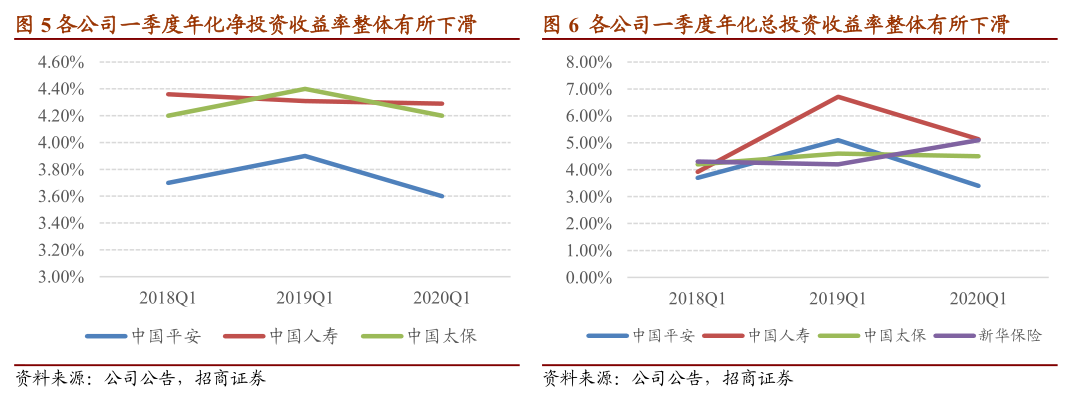

2.2020Q1投资收益率表现整体下滑但略有分化

投资收益作为20Q1利润变化的主因,各家保险公司20Q1投资收益率同比有所下滑,各家公司年化净投资收益率分别为中国人寿(4.29%)>中国太保(4.20%)>中国平安(3.60%)(新华保险未披露),其中中国人寿同比保持了基本稳定,太保和平安均同比出现了下滑,主要原因为2019年以来市场利率的下移带来息类资产的收益率下移。年化总投资收益率分别为中国人寿(5.13%)>新华保险(5.10%)>中国太保(4.50%)>中国平安(3.40%),其中新华保险同比实现了提升,其余三家公司均同比出现了下滑。20Q1权益市场的剧烈波动导致投资收益承压,而各家公司投资收益率的分化趋势则体现了各家公司对2020年利润目标的不同要求。

展望2020年后续时间,利率维持低位几成定局,我国权益市场当前受益于总量层面的财政政策和货币政策刺激以及资本市场深化改革的各项政策护航,近一个月来已保持相对平稳,后续最大的不确定性因素在于卫生事件后续的演变以及卫生事件之下我国经济的韧性,整体来看,我们认为权益市场进一步大幅下行的可能性不大,2020Q2-Q4权益市场与2019年同期相比有望实现更好的表现。债券市场在货币政策大体保持宽松背景下长端利率水平短期可能进一步下探,回升时间点视经济恢复情况而定,预计垮塌式下行概率较低,四季度或明年或有阶段性回升。

二、寿险负债端黑暗时刻已过,期待黎明的到来

1.各公司新单保费受卫生事件影响均出现了大幅下滑

整体来看,2020年一季度由于卫生事件的影响导致的隔离措施和社交行为的改变,传统的代理人线下拜访出单的方式遭到了重创,各公司为了应对该挑战,均积极开发线上展业和增员等方面的支持措施,一定程度上缓解了线下拜访几近清零的冲击,但2-3月各公司新单保费依旧大约出现了-30%的负增长。具体从各家公司的新单保费表现来看,增速分化明显,太保平安出现负增长符合常理,国寿和新华则由于特殊原因逆势实现了正增长。

太保寿险20Q1实现新单保费120亿,同比-31%,增速属于上市同业中最低,主要是由于公司开门红启动时间相对较晚以及同业竞争加剧导致公司开门红初期的新单销售不及预期,在 2-3 月由于卫生事件的影响新单则持续承压。

平安寿险20Q1实现新单保费492亿,同比-16.3%,亦出现负增长,主要是由于公司在开门红初期主动确认部分新单至19M12,使得1月份新单出现较大缺口,同时2-3月由于卫生事件影响使得代理人展业大幅受限,Q1整体新单出现了两位数的负增长。

中国人寿20Q1实现首年期交保费760.56亿元,同比增长13.9%,主要是由于公司 2019 年业绩目标提前完成,在2019年三季度末公司便开始着手2020年开门红的启动工作,使其在2020年1月新单保费在高基数背景下仍录得超过 30%的正增长,对 2-3 月卫生事件期间带来的新单下滑进行了较好的缓冲,促进季度整体新单实现了两位数的正增长。

新华保险20Q1实现长期险首年保费196.45亿元,同比增速高达174.3%,同比增长125亿,其中银保渠道趸交新单增长111亿,是新单保费增长的主因,公司在“规模价值全面发展”的战略下,开门红期间追求规模先行,重启银保渠道并在个险渠道从去年同期主打健康险转为年金险,使得新单规模实现超高速增长。

展望后续,随着时间步入二季度,受益于寿险较好的人力基础以及公司和行业政策的刺激,寿险新单保费均将出现转机,负债端将迎来显著复苏,主要依据在于:1)代理人数量V型反转提升战斗力:经济趋弱促进代理人增员和留存,各公司积极把握增员时间窗口(若抗疫变为“持久战”,则将延长该时间窗口),人力规模均出现了环比的提升,短期内预计将迎来产能释放;2)公司积极的费用投放将有效激发代理人潜力:一季度展业遇阻使得各公司在费用投放上并未达到预算计划,随着二季度展业条件的修复,在“四五联动”期间公司将在费用(加佣、提升业务津贴、旅游方案等)上进行积极投放,可有效激发代理人出单;3)线上线下结合作业井然有序,居民保险意识提升对冲消费降级:经历2-3月的线上化经营运作后,公司在线上客户经营、触客展业等方面愈发成熟,将有效应对抗疫“持久战”,同时卫生事件之后居民保险意识得到显著提升,潜在客群的增长将很好的对冲部分个体消费能力下滑的影响;4)重疾定义修改有望作为“天降神兵”助力销售:重疾定义修改渐行渐近,预计二季度末有望正式推出,各公司将辅助以积极的销售方案来刺激销售,拉动新单和价值的爆发式改善。四方面因素综合促进后续寿险新单同比转正,有效填补Q1缺口。

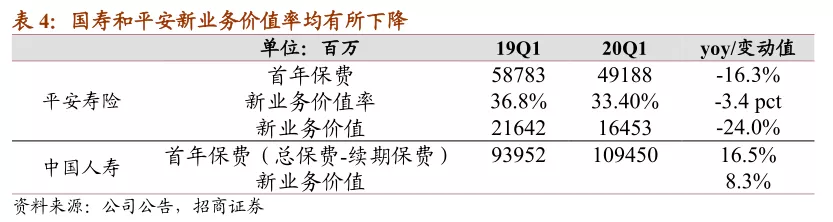

2.卫生事件冲击下线上化经营使得整体新业务价值率有所下滑

根据中国人寿和中国平安披露的2020年第一季度新业务价值的数据来看,两家公司的NBV表现均差于新单保费,其中中国人寿2020年第一季度的NBV同比增长8.3%,远超同业(新华保险尽管新业务保费出现大幅增长但由于新业务价值率大幅下滑使得新业务价值预计仍出现较大幅度下滑),其中新业务价值的增长低于整体首年保费的增速,预计主要是由于1月份快速完成了高额的年金产品规模目标,但2-3月保障类险种的目标未达成,使得Q1整体新单中保障类险种占比同比下降,从而使得新业务价值率有所下降。中国平安2020年第一季度新业务价值同比下滑24%,差于新单增速-16.3%,新业务价值率变化从趋势和原因上与中国人寿基本一致,新业务价值率从2019年同期的36.8%降至33.4%,相较去年同期大幅下降3.4pct。可见上市公司2020Q1的新单表现里子(价值)略差于面子(保费),主要的原因便是卫生事件发生在保险业开门红的中期阶段,使得各公司均在前期完成了部分规模目标后打算转向销售保障类业务时受到了卫生事件的冲击而遇阻,使得2-3月份各公司均无法顺利推进保障类险种的销售,同时卫生事件期间各公司积极加强线上经营,电网销渠道新单的占比有所提升,而此类渠道价值率较低,对价值率有所拉低,使得整体价值率同比下滑。

展望后续时间,随着卫生事件的逐步缓解和线下隔离措施的逐步推广,线下开单率将有望逐步回升,同时由于在卫生事件冲击之下,居民收入有所受损,在居民保障意识提升的背景下,预计高件均的年金类险种或被低件均的保障类险种替代,后续新业务价值率同比有望企稳回升,量与质的同步改善,将显著修复各公司半年报的NBV增速,预计2020年半年报中国人寿/中国平安/中国太保/新华保险的NBV增速分别为12%/-15%/-15%/-5%,较20Q1均有所改善。

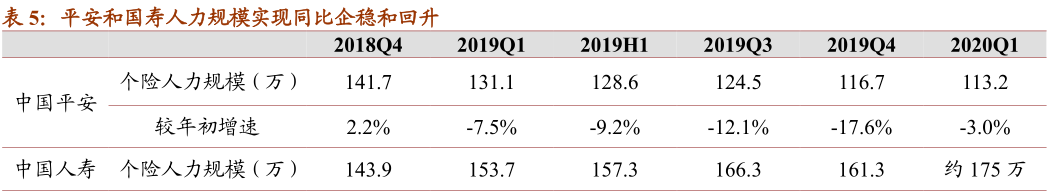

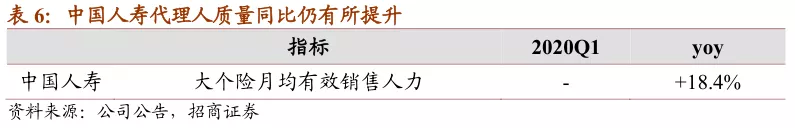

3.人力发展迎良机,产能释放可期待

根据中国人寿和中国平安披露的2020年一季度末的人力数量来看。1)中国人寿2020年一季度末总人力规模突破200万,不断刷新历史新高,其中银保和团险队伍预计与去年末保持稳定,大概估算出2020年一季度末个险人力约为175万,较年初环比提升8.5%,季度末人力连续三个季度逆势实现了强劲增长,为后续时间的新单销售奠定基础。更应该关注的是自从2019第三季度开始,国寿在代理人数量逆势提升的背景下代理人质量也实现了持续的改善,20Q1公司大个险渠道月均有效销售人力同比增长 18.4%,快于人力数量的增速,表明公司有效人力占比在持续提升,代理人质量在持续改善。2)中国平安2020年一季度末的个险人力规模为113.2万,较去年末环比下滑3.0%,人力数量出现了连续四个季度的持续下滑,但预计已经触底,后续有望迎来V型反转,短期内人力数量中枢预计可保持在120万左右,在量稳质升的背景下推动新单保费的持续回暖。

当前,我国经济受到卫生事件的冲击影响显著,多个行业的发展和就业情况均受到影响,保险行业代理人由于相对低门槛和“代理制”模式,使得保险公司在2-3月卫生事件期间的增员情况良好,这部分新人预计在Q2会迎来产能释放,同时,在4月22日举办的银保监会国新办新闻发布会上,黄洪副主席提到了下一步银保监会将引领和推动保险业进一步发挥作用,助力“六保”,也提到了加大保险代理人队伍的发展,吸纳劳动力,为居民提供更多就业岗位。在此政策牵引下,预计后续保险行业的增员形势将保持向好,同时由于其他行业的景气度较低,使得老人的留存也变得更加容易,在新老代理人数量共振向好的背景下,为后续新单保费增长奠定了基础。同时龙头上市险企在2018年开始均率先对代理人管理进行了一定的把控,从入口到培训到管理等均已通过各种措施来提升代理人的产能,尽管效果当前还不明显,但后续随着各项措施的逐步深入,上市险企代理人产能的提升仍值得期待,量质齐升带来公司NBV的持续好转,我们预计2020年Q2-Q4代理人渠道的发展红利有望再次绽放。

三、财险业务刚需特征凸显,综合成本率有所改善

1.保费增速受卫生事件影响亦快速回落,但仍保持正增长

2020年第一季度人保财险、平安财险和太保财险的保费收入分别为1276亿、726亿和390亿,增速分别为1.7%、4.9%和10.4%,增速相比去年同期回落明显但在卫生事件的重创下依旧实现了正增长实属不易,也彰显了财险业务的刚需特征,在整个社会经济在卫生事件冲击下仍属于景气度相对较高的行业。分月度来看,3月人保、平安、太保财险单月保费收入依次为526亿、250亿、145亿,单月同比增速依次为12.0%(前值为-6.8%)、9.2%(前值为-7.9%)、16.4%(前值为-10.8%),3月单月增速环比2月快速实现扭负为正,边际大幅改善,且后续改善趋势明确。

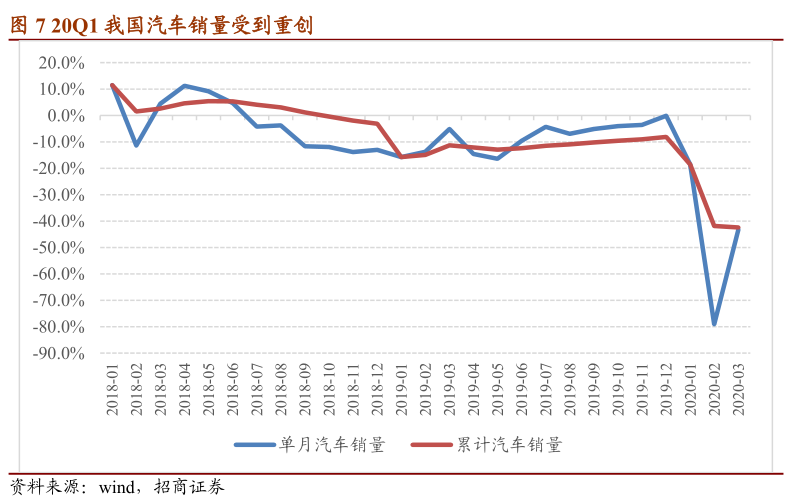

车险保费方面,受卫生事件影响我国Q1汽车销售出现大幅下滑,使得各公司车险保费均出现负增长。人保、平安、太保车险业务保费收入分别出现-3.5%、-2.2%、-0.5%的负增长,但降幅相较汽车销量降幅(同期汽车销量同比-42%)仍显刚性,后续随着汽车消费政策的刺激将带来汽车销量的改善,车险保费的持续回暖值得期待,行业全年车险保费有望保持正增长。其中车险保费增速自2018年开始持续处于低增长态势主要是受到我国汽车销量同比下降导致,展望后续随着汽车销量有望触底回暖,车险承保保单件数有望回升,但车险综合改革推进的不确定性仍为车险保费的增长带来了不确定性,仍需关注后续政策推进的进度。

非车险保费方面,受卫生事件期间政府工作重心转向抗疫工作和各项经济活动暂停的影响,非车险保费增速亦受到一定程度的影响,但影响幅度较小。人保、平安、太保非车险业务保费收入分别出现7.1%、20.7%、32.5%的正增长,增速相比去年同期亦有所下滑。从中国财险披露的非车险业务细分险种来看,意健险(+23.1%)、农险(+10.2%)等政策性业务保持较高增长,企财险(-3.8%)、货运险(-11.5%)等商业性非车险业务下滑幅度较明显,后续随着政府和居民复工复产工作的持续推进,非车险保费有望恢复较快增长。

2.卫生事件使得车险赔付率下滑明显,综合成本率同比下降,后续需关注车险综合改革的进展

2020年一季度人保财险和平安财险的综合成本率分别为97.1%和96.5%,同比去年同期分别下滑1.2ppt和0.5ppt,主要是由于Q1由于卫生事件原因使得汽车出行比例大幅收窄,从而大幅降低车险的综合赔付率,预计各公司还在准备金计提上采取了保守处理,真实的综合成本率水平或许更低。后续需要关注车险综合成本率的变化和信用保证保险的赔付风险问题。

对于车险综合成本率,车险综合改革将是最大的变量。银保监会已于近期下发了《示范型商业车险精算规定(征求意见稿)》和《关于征求车险改革意见建议的函》,开始向各财险公司征求意见,为后续车险综合改革拉开了序幕。从相关内容来看,对于自主定价系数并未完全放开(目前为0.7-1.3,此前自主核保系数和自主渠道系数最低下限均为0.65,综合来看该系数的理论下限其实是提高了),也显示出监管在积极把握改革的节奏和力度,维护行业车险有序发展,车险综合改革对车均保费的影响幅度预计不大,后续季度整体车险综合成本率预计将稳中有小幅的上升。

四、投资建议

1.维持行业推荐评级

保险行业2020年一季报整体在利润和新单表现上略低于市场预期,寿险新单表现承压但依旧有所分化,财险业务受卫生事件冲击相对较小。1)2020年一季度权益市场(A股和H股)整体震荡向下带来保险公司投资收益的同比下滑,导致整体(上市险企合计)净利润出现了负增长,个股之间利润表现有所分化体现了各公司之间不同的利润目标;2)寿险业务新单保费明显承压,各公司因业务发展节奏和战略不同而有所分化,仅国寿在NBV上实现了正增长,其他几家公司均出现了较大幅度的负增长;3)财险业务刚需属性凸显,整体业绩平稳,在Q1大部分行业(寿险在内)均出现了巨大压力之下,仍保持了相对较高的景气度,后续车险综合改革预计对行业车均保费和车险综合成本率影响相对可控。

站在当前时点,我们认为保险股具备估值修复的基础,不论从资产还是负债端均已度过了最黑暗的时刻,后续边际改善逻辑明确,维持推荐评级。我们看到负债端已经快速的走出阴霾,甚至卫生事件因素导致保险需求得以更有效的开发,保费销售呈现否极泰来的良好趋势。2/3/4月各家公司的销售情况无论从同比还是环比来看都呈现逐月改善的良好趋势。同时叠加渠道扩张政策方面和展业效率方面的边际改善,以及后续政策端天降神兵式的刺激(重疾险定义修改),相信负债端的长期改善可以持续。资产端来看,权益市场经历了Q1的剧烈波动后有望企稳,十年期国债收益率则已快速下滑至2.5%以下并持续维持低位,预计后续进一步下行的空间不大,资产端的负面因素已基本出清,不会再对保险股价构成较大的阻力。

2.个股选择:重点推荐中国人寿、中国平安、中国财险

1)中国人寿:2019年和2020Q1公司负债端量与质上的表现全面超越行业,重振国寿威力被持续验证,我们坚定认可重振国寿的战略思路以及期待“鼎新工程”改革红利的持续释放,公司后续人力和新单仍有望保持稳定增长态势,打消市场对公司负债端改善持续性的质疑,带动估值提升。当前估值为0.74X,目标估值0.95X,目标价36.5元,空间28%。

2)中国平安:20Q1卫生事件加速了公司改革进程,站在当前时点来看,最糟糕的时期已经过去(Q1公募持仓已降至多年来最低点),后续公司在负债端新单增速和资产端投资收益率均将迎来改善,带动公司估值修复,中长期视角下我们坚定看好公司改革成功后步入新一轮可持续的增长周期。公司当前股价对应0.96X,目标P/EV估值1.3X,对应目标价100元,空间34%。

3)中国财险:公司20Q1整体业绩超市场预期,主要的亮点在于承保端盈利能力的改善,非车险随着公司对效益的追求将同比改善其承保盈利,实现整体综合成本率的改善,同时考虑到Q1对准备金的保守计提考虑,对后续利润释放储备了一定的基础,叠加投资端的相对稳定,将促进公司ROE保持在较高水平,估值修复可期。

3.风险提示

1)居民收入下滑抑制保险消费;

2)代理人产能和数量提升不达预期;

3)长端利率超预期下行;

4)股市大幅波动。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP