国信证券:美国四大行受卫生事件冲击大,国内银行股配置正当时

本文来自微信公众号“国信金融研究”,作者:王剑、田维韦。

摘要

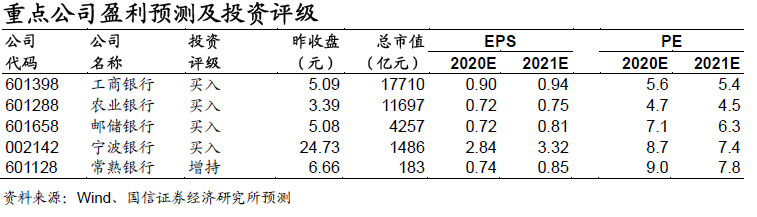

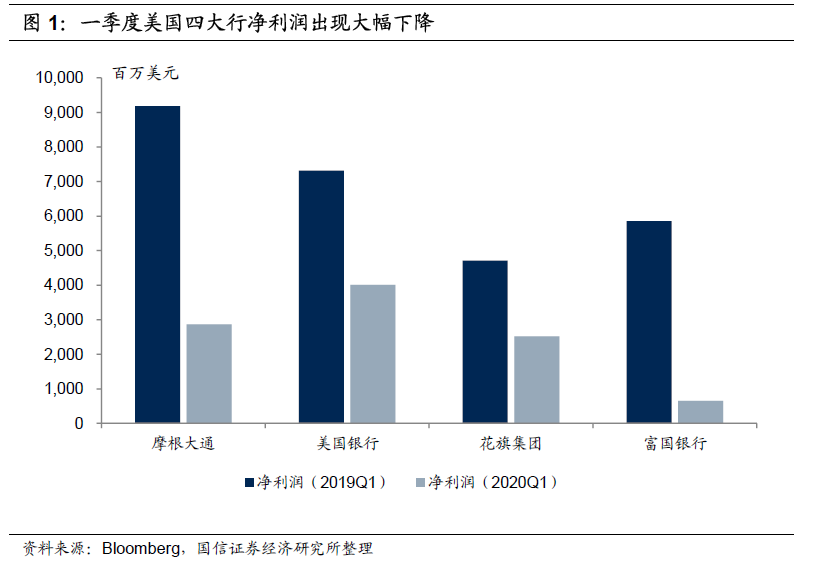

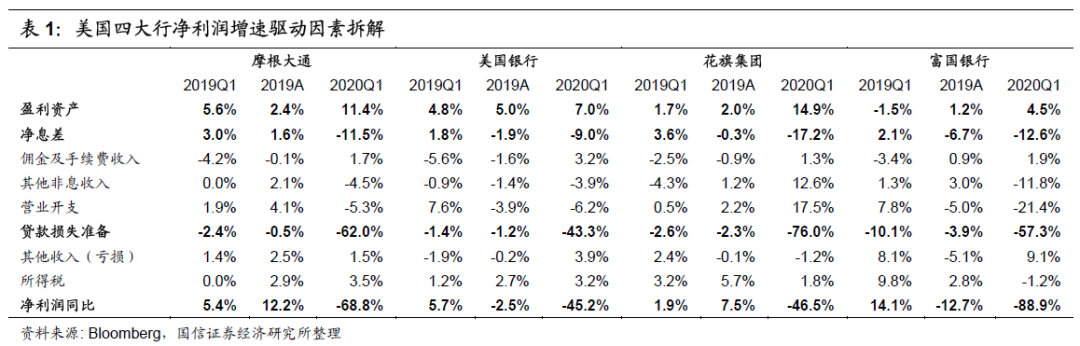

一季度净利润大幅下滑

摩根大通(JPM.US)、美国银行(BAC.US)、花旗集团(C.US)和富国银行(WFC.US)一季度净利润同比分别下降68.8%、45.2%、46.5%和88.9%。净利润增速驱动因素拆解:(1)贷款损失准备大幅增加是主要拖累因素;(2)净息差收窄拖累业绩,但幅度远低于拨备;(3)规模扩张形成正贡献,以量补价。

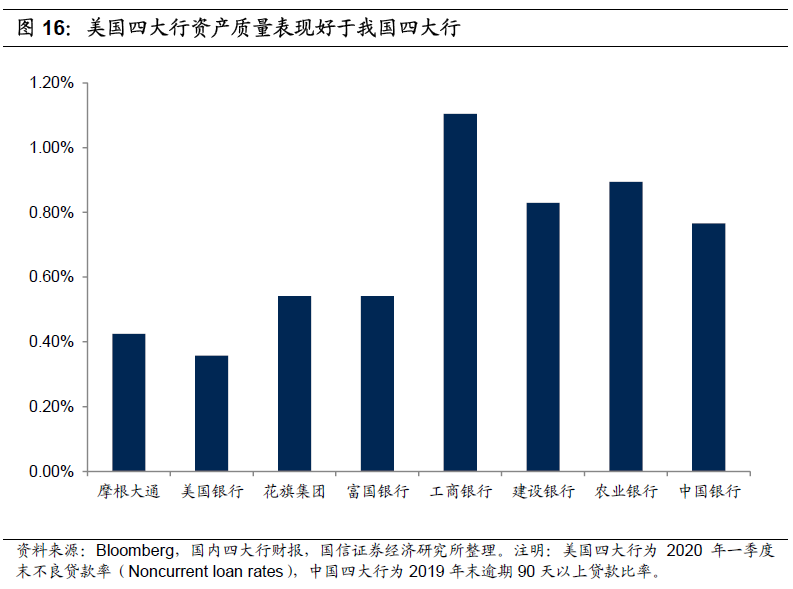

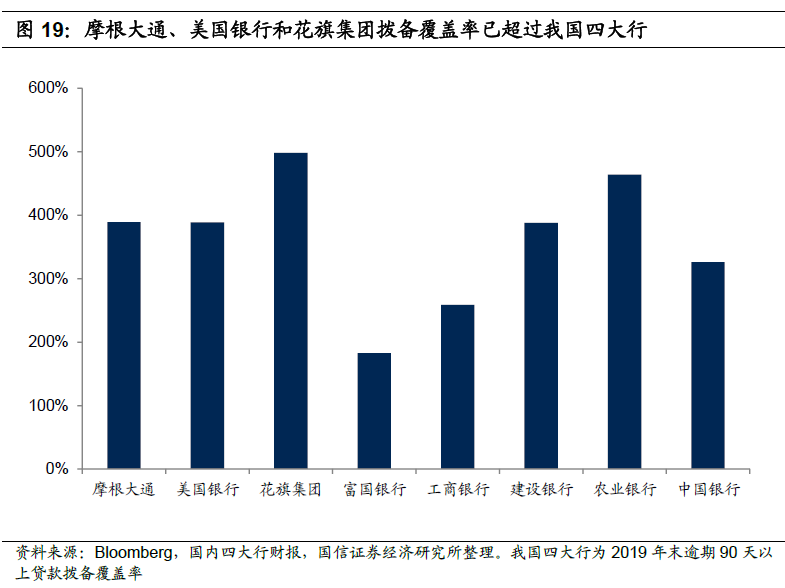

一季度资产质量平稳,因“预期悲观+CELC准则”大幅计提拨备

从净坏账核销率和不良贷款率指标来看,一季度美国四大行资产质量有所下行,但风险整体可控,明显优于2008年金融危机时的水平。但一季度四大行计提的贷款损失准备接近金融危机期间的计提水平,主要原因,(1)公共卫生事件和原油价格大跌对经济冲击还未充分体现,对经济前景预期悲观,预计未来信贷违约率会大幅提升;(2)2020年正式采用当前预期信用损失(CELC)会计准则。美国四大行当前资产质量表现好于我国四大行,一季度末美国四大行拨备覆盖率已超过我国四大行。

降息周期中净息差收窄,但低存款成本优势下仍处于较高水平

美国目前实施零利率政策,美国银行业净息差仍面临较大的下行压力。美国的高净息差主要来自低存款成本核心优势,美国存款利率市场化程度高,存款账户种类多,其中不计息存款和低成本的货币市场账户存款占比很高,2019年摩根大通和富国银行(WFC.US)计息存款成本仅0.80%和0.92%,考虑不计息存款后富国银行的存款综合成本仅0.68%。

资产大幅增长,存款增长强劲

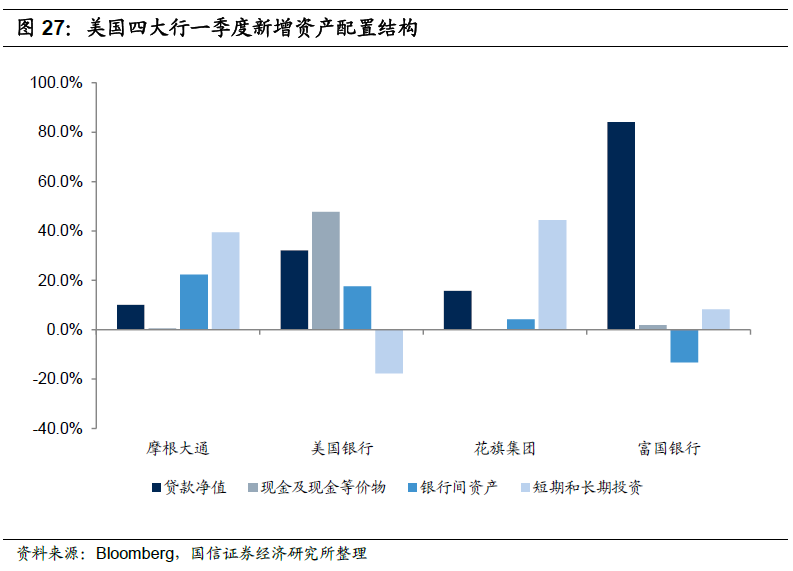

美联储大规模量化宽松,美国的银行资产和存款都实现高增,其中富国银行资产扩张较慢主要是受假账户事件冲击。结构来看,一季度四家大行新增资产配置方向差别较大,摩根大通和花旗银行投向信贷比例较低。

投资建议

相较于美国,我国财政政策和货币政策空间都更大,经济韧性较强,也不会快速进入长期低利率环境,因此我国银行业经营压力要小于美国银行业。我国银行估值也处于低位,我们维持行业“超配”评级不变,持续推荐工商银行(01398)、农业银行(01288)、邮储银行(01658)+宁波银行、常熟银行的“哑铃组合”。

风险提示

若宏观经济大幅下行,可能从多方面影响银行业。

目录

一、序言

二、美国四大行一季度净利润大幅下滑

三、经济前景预期悲观,拨备计提大幅增加

3.1 拨备计提幅度接近2008年金融危机期间水平

3.2 一季度资产质量表现平稳,但对未来担忧加剧

3.3 拨备覆盖率提升至金融危机以来的最高水平

四、降息周期中净息差收窄,但仍位于较高水平

4.1 美国四大行净息差持续收窄

4.2 低存款成本是核心优势

五、以量补价,存款增长强劲

5.1 资产大幅扩张,但各银行资产配置方向差别

5.2 存款大幅增加

六、美国四大行股价表现

七、投资建议

八、风险提示

报告正文

01 序言

公共卫生事件和原油价格大跌给全球经济带来较大冲击,各国纷纷采取积极的政策托底经济,美国实施“零利率+量化宽松”政策,低利率环境和经济前景悲观预期给美国的银行经营带来了较大的压力。本报告主要聚焦美国四大行(摩根大通、美国银行、花旗集团、富国银行)在公共卫生事件冲击之下的经营情况和股价表现。

02 美国四大行一季度净利润大幅

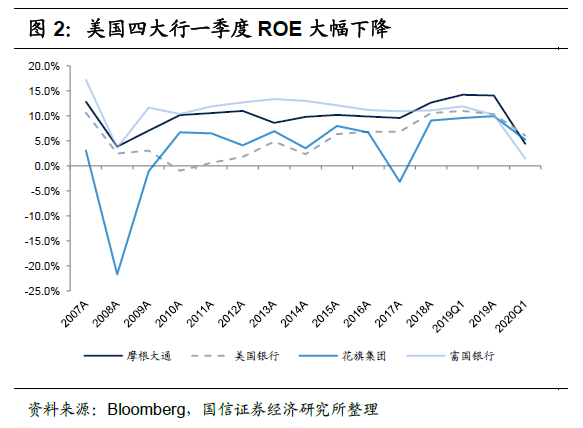

摩根大通、美国银行、花旗集团和富国银行一季度净利润同比分别下降68.8%、45.2%、46.5%和88.9%。根据对净利润增速驱动因素拆解,贷款损失准备大幅增加是拖累一季度净利润下降的主要因素;同时,净息差收窄对净利润也带来负向冲击,但幅度远不及贷款损失准备。一季度资产规模对净利润增速则形成明显的正向贡献,美国四大行一季度资产大幅扩张以量补价,富国银行之外的三大行净利息收入仅小幅负增长。

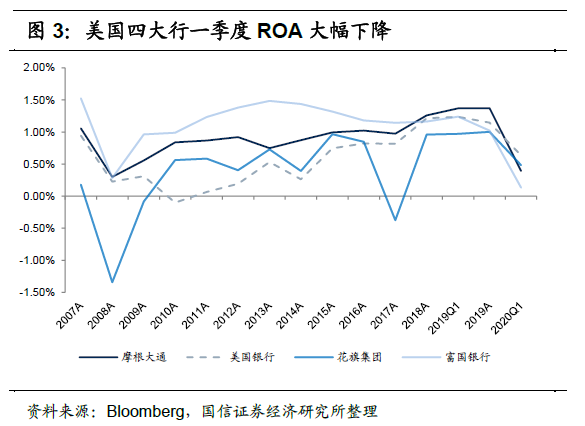

一季度四大行ROA/ROE大幅下降,与2008年金融危机水平接近。其中富国银行一季度年化ROA为0.13%,年化ROE为1.4%,已降到金融危机水平之下,主要是受假账户事件冲击,2018年美联储发出禁止令对富国银行业务增长进行限制,要求富国银行资产规模控制在2017年末水平,不得扩充资产规模,直到其真正提高了公司治理有效性和合规与操作风险控制,因此富国银行资产扩张速度明显低于其他三大行。另外,富国银行一季度投资账户出现亏损,富国银行一季度净收入下降了18%,摩根大通和美国银行仅下降了3.0%和2.7%,花旗银行因为投资账户收益大幅提升,净收入增长了11.6%。

03 经济前景预期悲观,拨备计提大幅增加

3.1 拨备计提幅度接近2008年金融危机期间水平

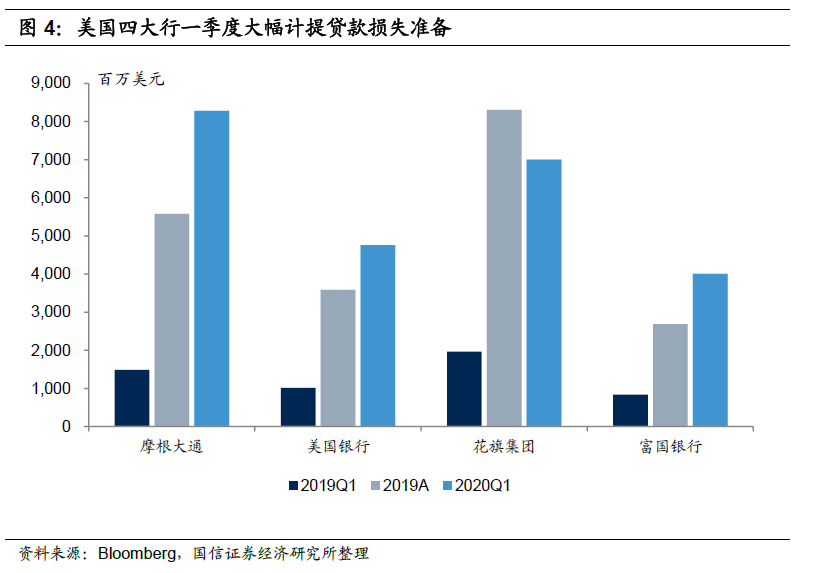

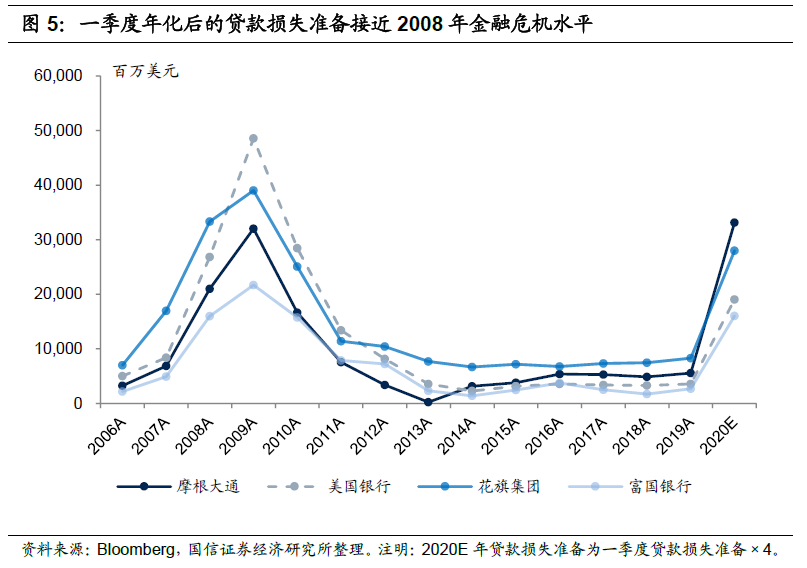

受公共卫生事件和原油价格大跌的冲击,经济前景预期恶化,加上2020年美国8家全球系统性重要银行以及在美国证券交易委员会报备的大型银行正式采用当前预期信用损失(CELC)会计准则,美国四大行一季度大幅计提拨备。摩根大通/美国银行/花旗集团/富国银行2020年一季度分别计提贷款损失准备83/48/70/40亿美元,同比分别增长454%/370%/256%/374%。四大行2020年一季度计提的贷款损失准备超过了2013年以来每年全年计提的水平,如果简单的年化(2020年一季度拨备计提×4),2020年全年拨备计提水平接近2008年金融危机期间水平,反映了四大行对美国经济前景预期较为悲观。

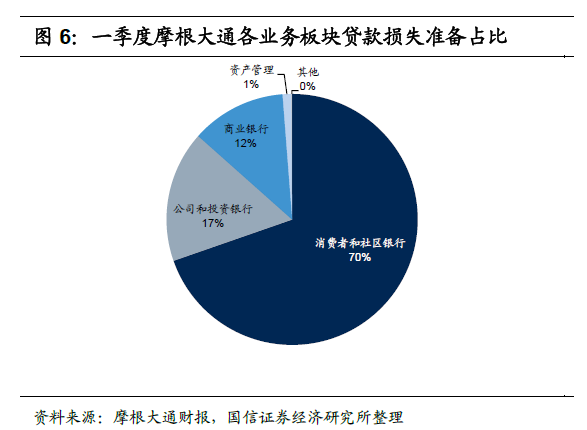

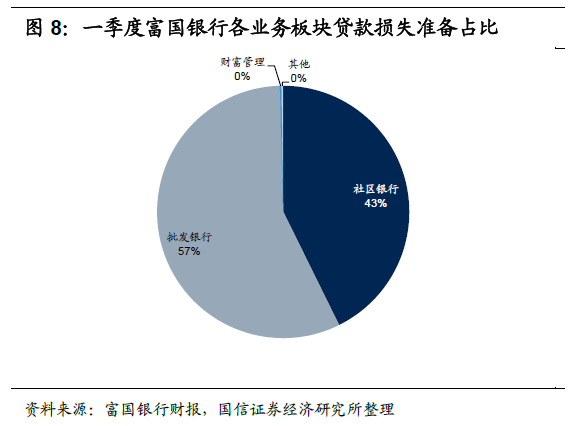

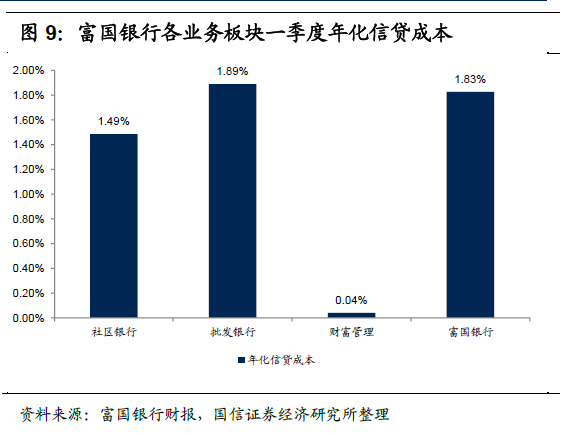

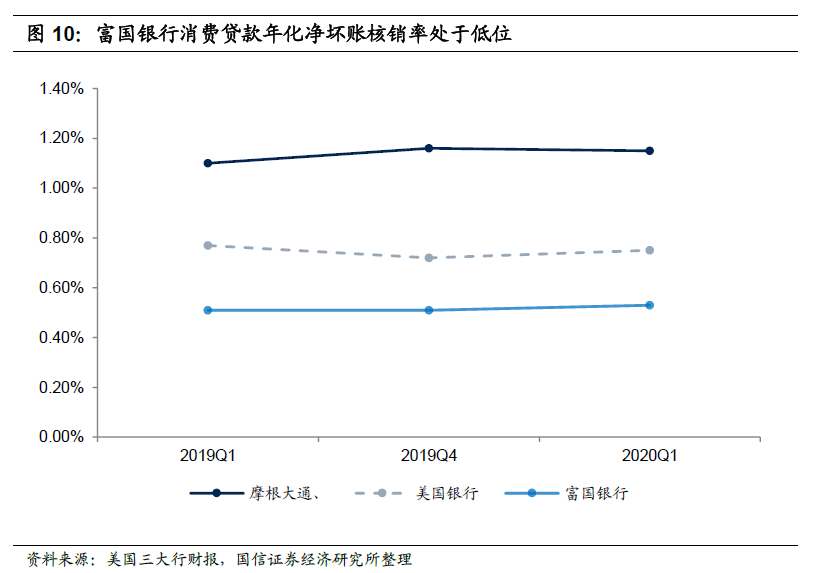

从摩根大通和富国银行各业务板块来看拨备计提的情况,摩根大通的消费者和社区银行(大零售板块)计提的贷款损失准备占比达70%,年化信贷成本为5.14%,明显高于3.44%的整体水平。富国银行的社区银行和批发银行计提的贷款损失准备占比分别为43%和57%,一季度年化信贷成本分别为1.49%和1.89%。富国银行的批发银行贷款损失准备计提力度更大,主要是富国银行的社区银行扎根社区,且个贷中高风险的信用卡占比不到10%,因此社区银行信贷资产质量得以控制在较高的水平,富国银行消费贷款年化坏账净核销率低于美国银行和摩根大通。

3.2 一季度资产质量表现平稳,但对未来担忧加剧

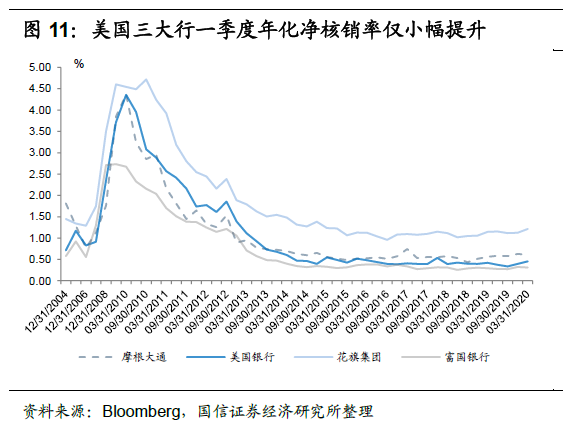

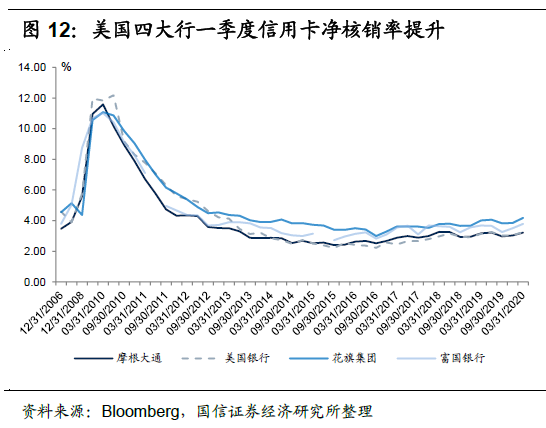

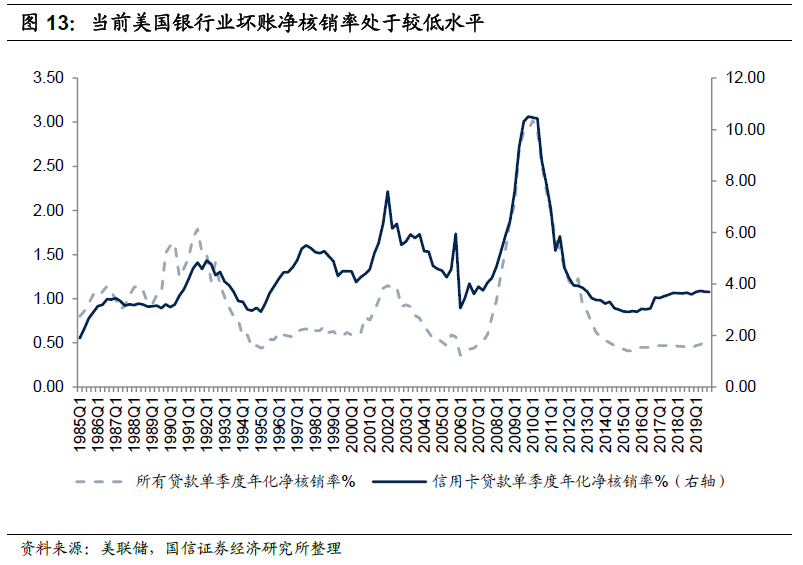

从坏账净核销率来看,美国银行、花旗集团和富国银行2020年一季度年化坏账净核销率(Net charge-offs rate)分别是0.45%、1.21%和0.38%,环比去年4季度分别提升了6bps、9bps和6bps,摩根大通期末坏账净核销率为0.61%,环比下降2bps,均处于较低水平且表现平稳。从风险较高的信用卡贷款来看,摩根大通、美国银行、花旗集团和富国银行信用卡贷款年化坏账净核销率分别为3.23%、3.26%、4.18%和3.79%,较年初分别提升了19bps、21bps、34bps和28bps,信用卡风险暴露有所增加但整体可控。与行业趋势一致,美国四大行贷款总额的坏账净核销率和信用卡贷款坏账净核销率均相对处在一个较低的水平,明显优于2008年金融危机时的水平。

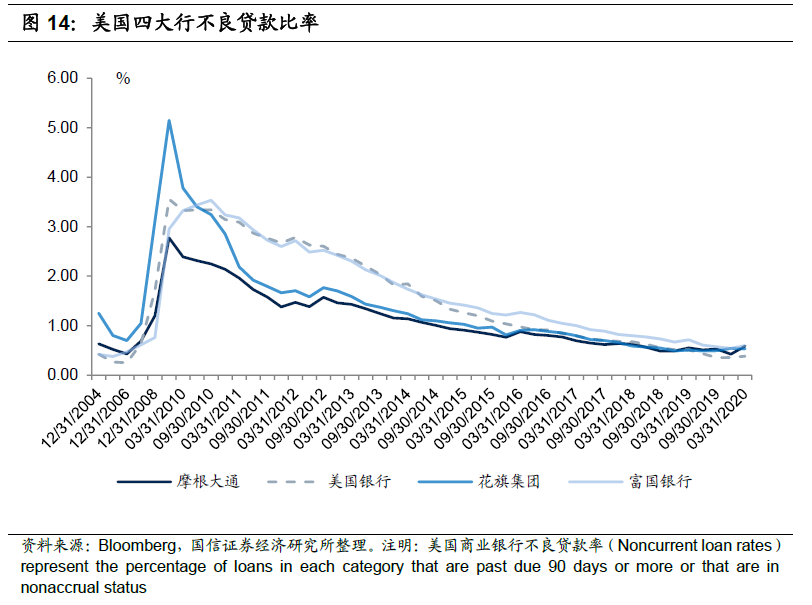

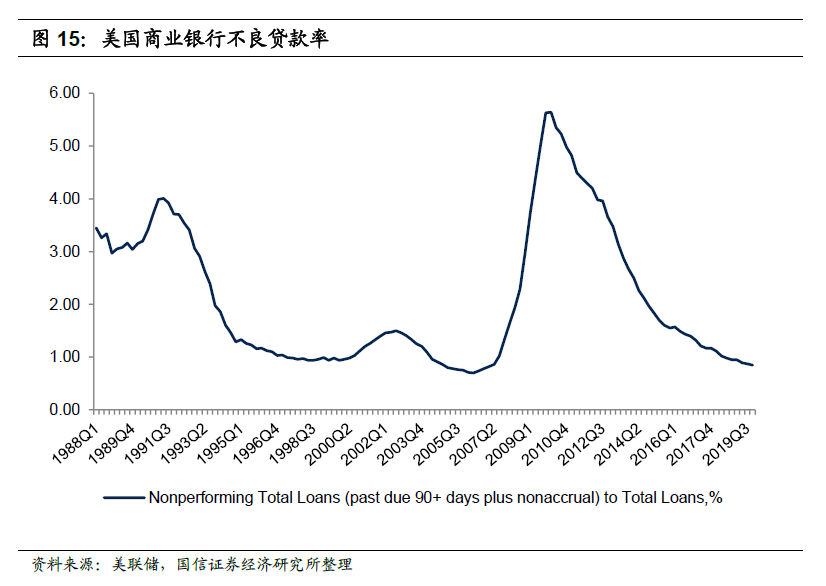

从不良贷款(Noncurrent loans,指逾期90天及以上仍计息贷款加上非应计贷款)率来看,一季度末摩根大通、美国银行、和富国银行不良贷款率分别为0.59%、0.38%和0.60%,较年初分别提升了16bps、3bps和5bps,花旗集团不良贷款率为0.53%,较年初下降了1bp,四大行不良贷款率均处于历史较低水平。

与国内四大行相比,由于美国银行业不良贷款主要指逾期90天或以上的贷款,因此将其与我国四大行逾期90+贷款比率相比较,2019年末美国四大行不良贷款率低于我国,表明美国四大行当前信贷资产质量表现较好。

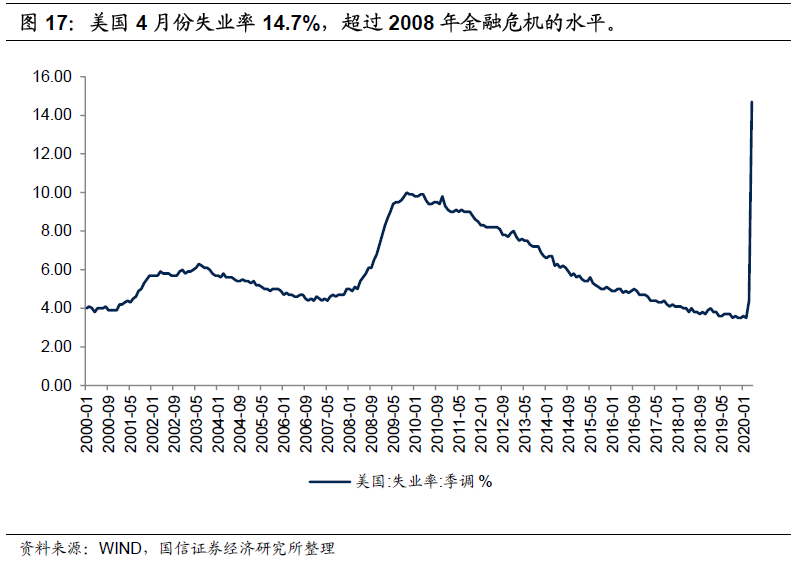

一季度美国四大行坏账净核销率和不良贷款率仅小幅提升,整体表现较为平稳,明显好于2008年金融危机前的水平。但美国公共卫生事件3月份开始蔓延,公共卫生事件对经济的冲击在一季度还未充分体现,另外,一季度油价的大跌对经济的冲击也需逐步显现,银行坏账也有一定的滞后期,因此美国四大行一季度资产质量的表现并未充分体现油价和公共卫生事件的冲击。从失业率来看,美国3月份失业率4.4%,较2月份提升0.9个百分点,4月份失业率则大幅提升至14.7%,因此对银行未来资产质量表现仍需密切关注。

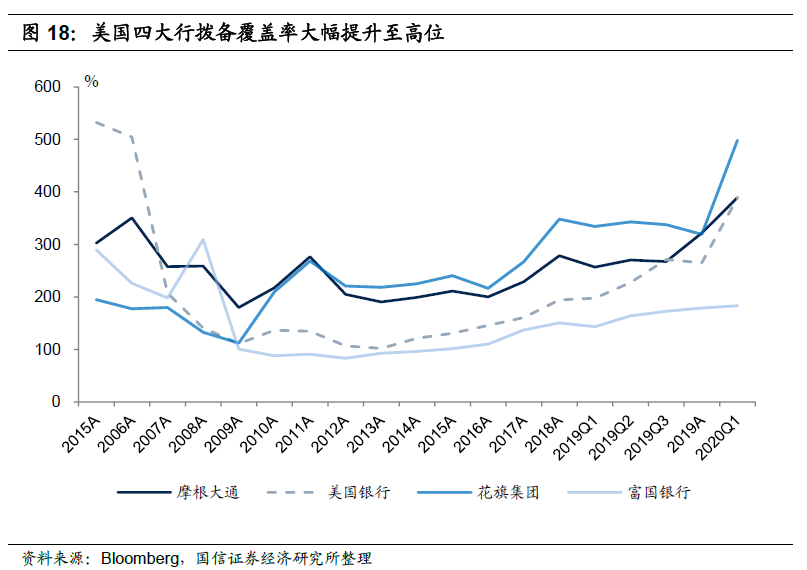

3.3 拨备覆盖率提升至金融危机以来的最高水平

2020年一季度末摩根大通、美国银行、花旗集团和富国银行拨备覆盖率分别为389.2%、388.7%、498.2%和183.0%,较年初分别提升了68个、124个、179个和4个百分点。与国内四大行逾期90天以上贷款拨备覆盖率比较,一季度末摩根大通、美国银行和花旗集团拨备覆盖率已超过我国四大行2019年末逾期90天以上贷款拨备覆盖率水平。

2008年金融危机后,富国银行拨备覆盖率一直处于同业低位,我们认为可能的原因主要有:(1)金融危机期间富国银行表现优于同业,拨备计提力度相对较小;(2)富国银行的社区银行扎根社区,资产质量控制在较好水平;(3)富国银行的资本压力较大,富国银行信贷占总资产的比重高于其他三大行,资本消耗比较快。

04 降息周期中净息差收窄,但仍位于较高水平

4.1 美国四大行净息差持续收窄

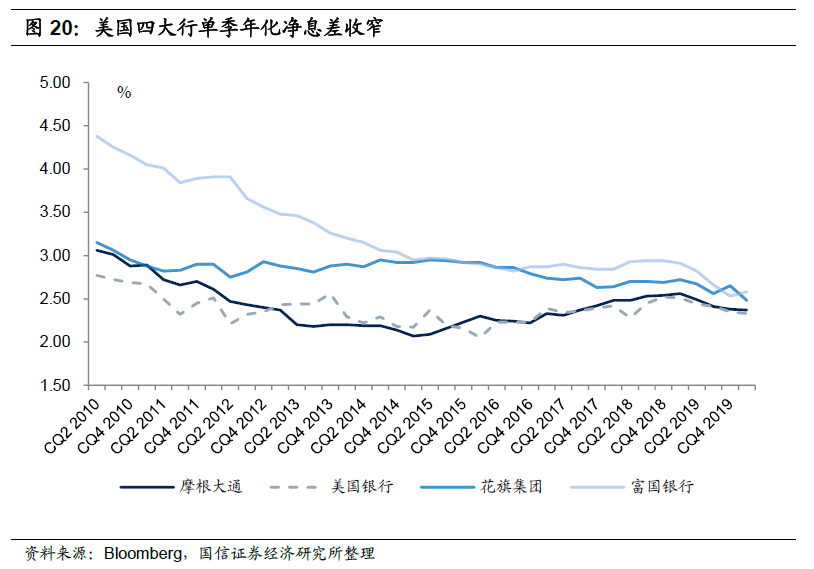

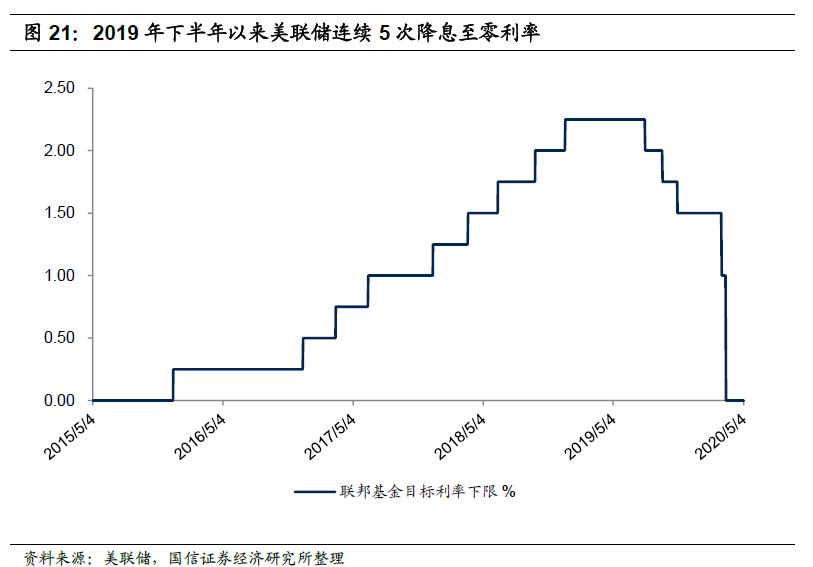

2019年7月以来美联储正式进入降息周期,2019年三次降息,共下调利率75bps;2020年受公共卫生事件和原油价格大幅下跌冲击,美联储连续两次降息,共下调利率150bps至零利率。在降息周期中,美国四大行净息差持续收窄,2020年一季度摩根大通、美国银行、花旗集团和富国银行净息差分别为2.37%、2.33%、2.48%和2.58%,同比分别收窄19bps、18bps、24bps和33bps。

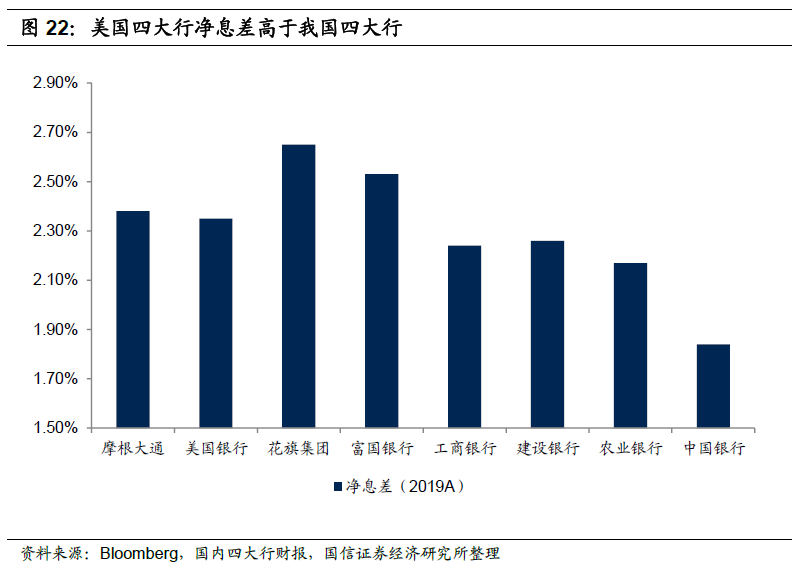

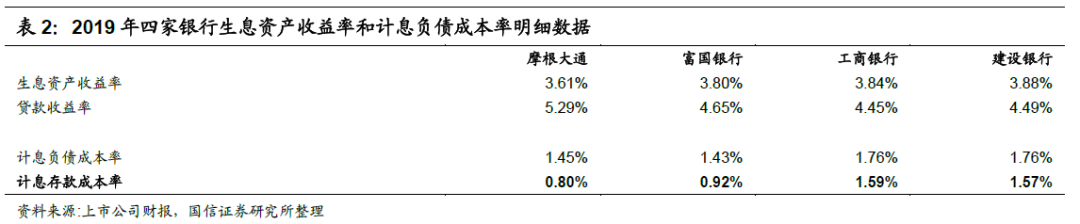

4.2 低存款成本是核心优势

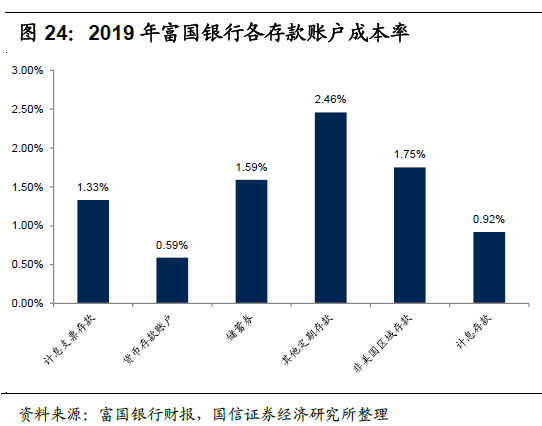

美国四大行净息差高于我国大行,核心优势是极低的存款成本。我们对比了摩根大通、富国银行、工商银行和建设银行平均收益率(成本率)明细,摩根大通和富国银行贷款收益率虽然高于工商银行和建设银行,但生息资产收益率整体并无优势。负债端来看,摩根大通和富国银行的计息存款成本率大幅低于国内大行,2019年摩根大通和富国银行计息存款成本率仅有0.80%和0.92%;另外,美国部分支票账户不支付利息,带来更低的存款综合成本率。

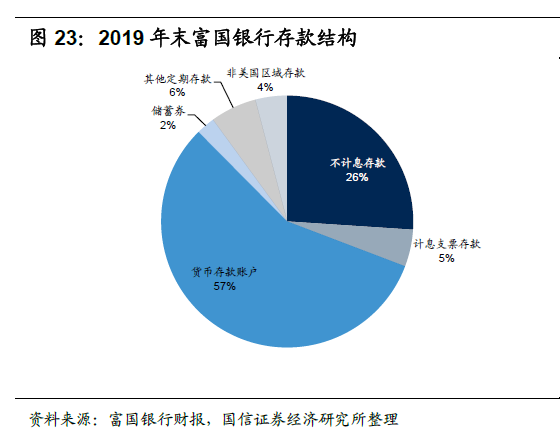

美国存款利率市场化程度高,存款账户种类较多,包括支票存款账户、储蓄存款账户、定期存款账户、货币市场存款账户等,其中不计息的存款和低息的货币市场存款占比较高,这是美国银行业存款成本偏低的主要原因。以富国银行为例,2019年末不计息存款占存款总额比重为26%,货币市场存款比重为56.8%,货币存款账户利率仅0.59%。2019年富国银行计息存款成本为0.92%,考虑不计息存款后的存款综合成本仅为0.68%。

05 以量补价,存款增长强劲

5.1 资产大幅扩张,但各银行资产配置方向差别较大

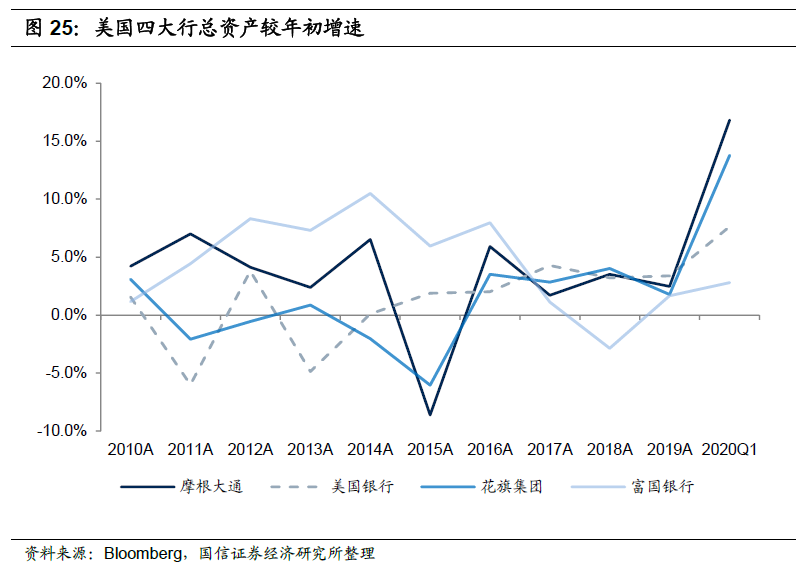

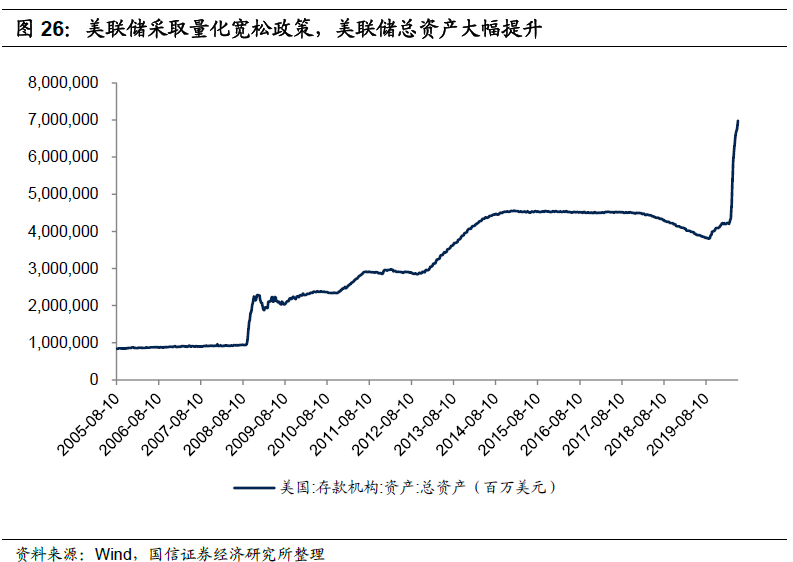

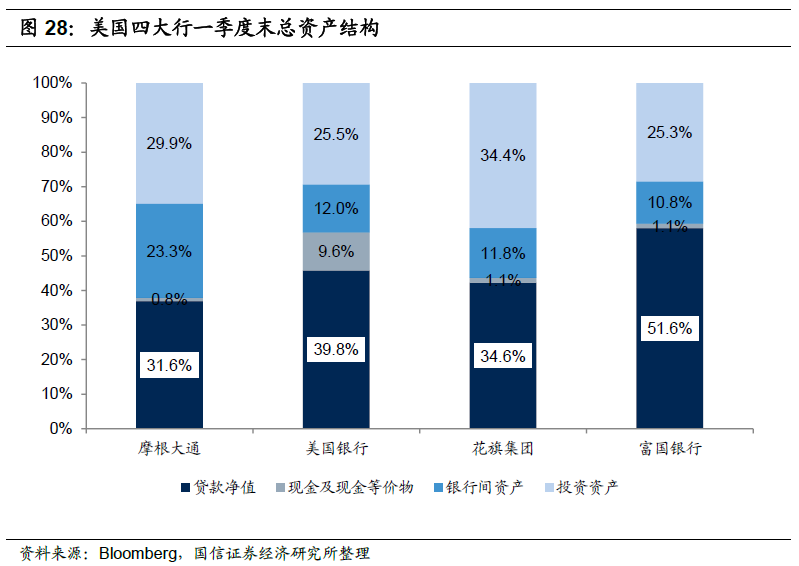

公共卫生事件和原油价格大幅下跌的冲击,美联储采取了“零利率+量化宽松”政策,截止2020年5月13日,美联储总资产规模达6.98万亿美元,较年初增长了2.77万亿美元。在此背景下,美国银行业一季度资产大幅扩张,摩根大通、美国银行、花旗集团和富国银行一季度总资产分别扩张了16.8%、7.6%、12.8%和2.8%。摩根大通、美国银行、花旗集团一季度资产扩张幅度超过了2010年以来每年全年的扩张速度。富国银行资产扩张幅度较低,主要是假账户事件后受监管整顿,前文已述。

从新增资产配置结构来看,美国四大行新增资产配置方向差别较大,其中摩根大通和花旗集团新增资产主要是配置投资类资产,投向信贷的比重并不高,富国银行新增资产则基本都投向了信贷,花旗集团新增资产则主要以现金及现金等价物形式存在,投向信贷资产的比例也比较高,但是压缩了投资类资产,期末花旗集团投资类资产占比仍高于同业。。

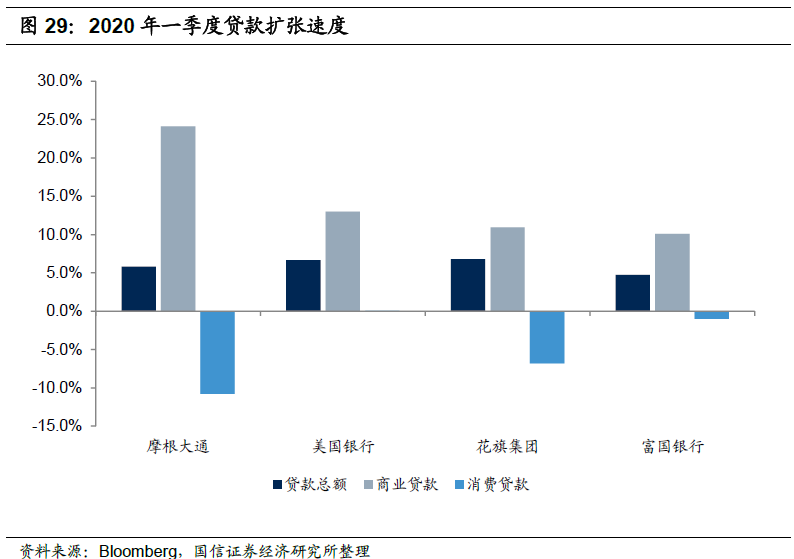

信贷投向方面,摩根大通、美国银行、花旗集团和富国银行一季度贷款分别扩张了5.8%、6.7%、6.8%和4.8%,主要来自商业贷款的增长。消费贷款方面,除了美国银行维持稳定外,其他三大行消费贷款都出现了不同程度的压缩。

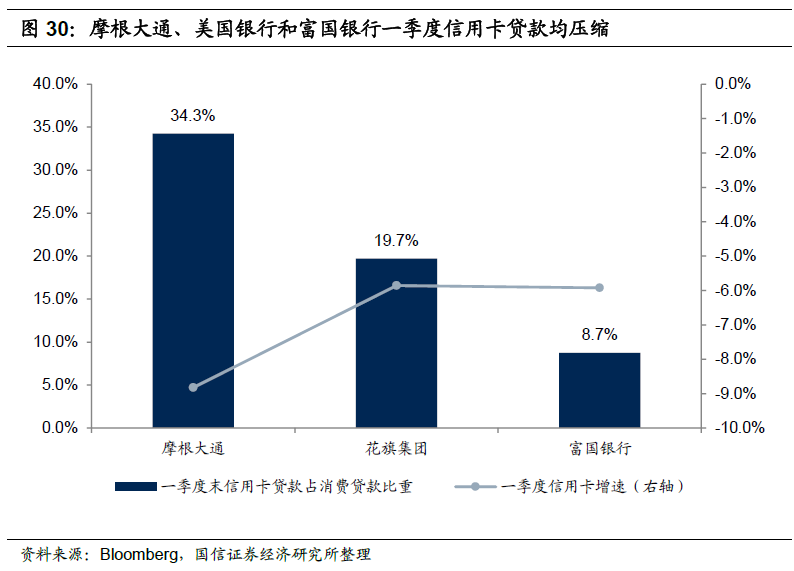

从披露消费贷明细的摩根大通、美国银行和富国银行来看,三家大行消费贷款中房屋抵押贷款占比最高,且以1-4户住宅贷款为主,2020年一季度末三大行房屋抵押贷款(1-4户住宅贷款+房屋净值型贷款)占消费贷比重分别为44%、61%和73%。一季度三大行信用卡贷款分别压缩了9%、6%和6%,期末信用卡贷款占消费贷比重分别为34.3%、19.7%和8.7%。

5.2 存款大幅增加

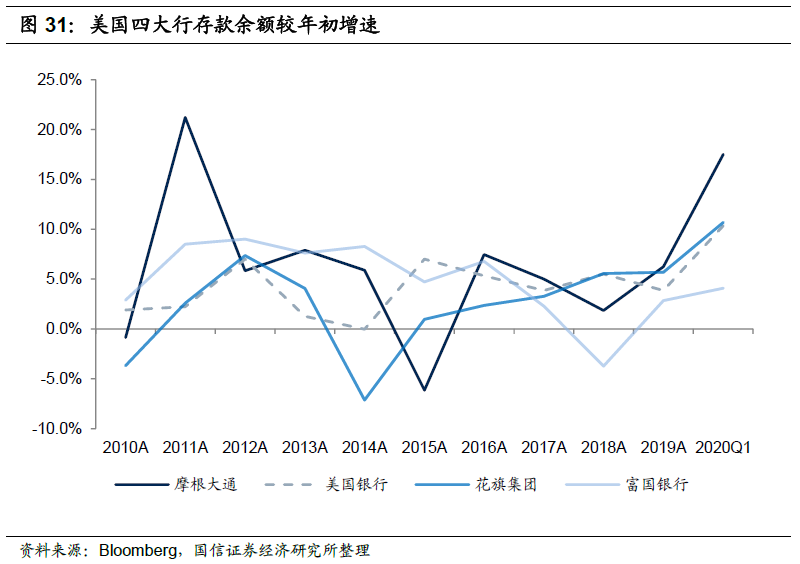

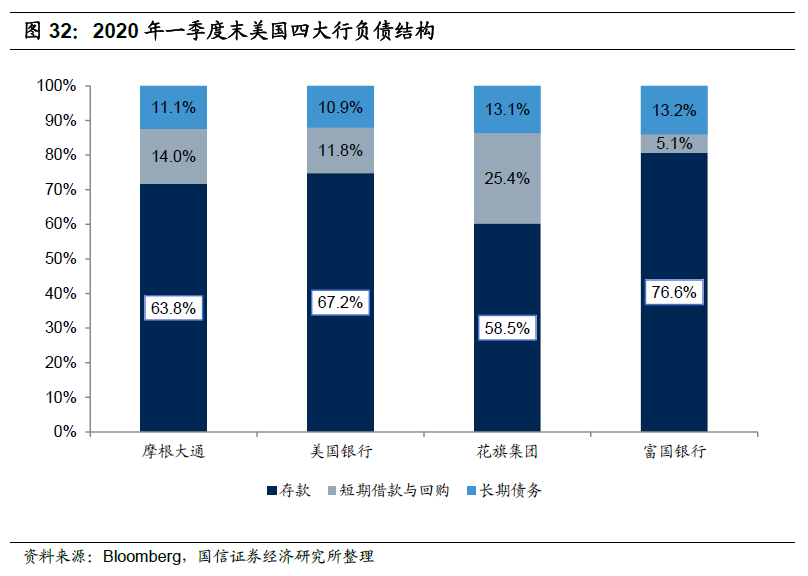

摩根大通、美国集团、花旗银行和富国银行一季度存款分别扩张了17.5%、10.4%。10.7%和4.1%,实现了金融危机以来存款的最快扩张,这也反映了居民和企业对美国经济前景预期较悲观,企业投资意愿不强,居民开始增加储蓄。

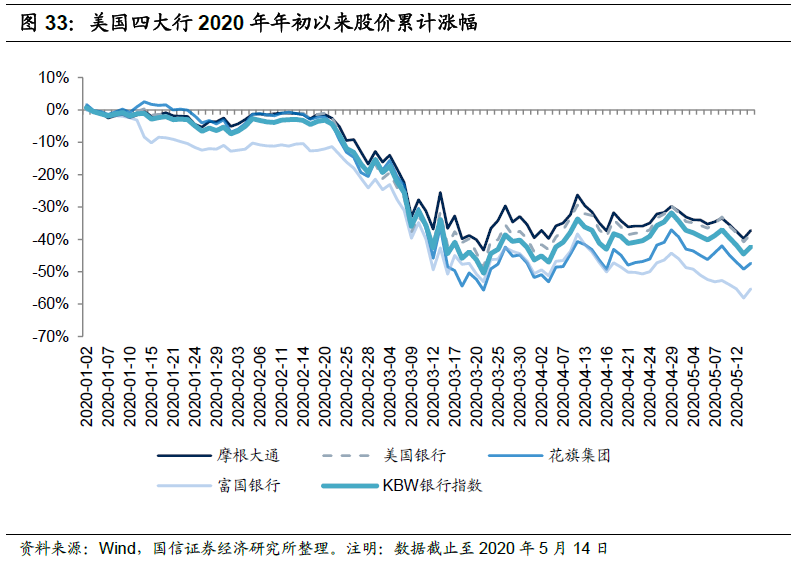

06 美国四大行股价表现

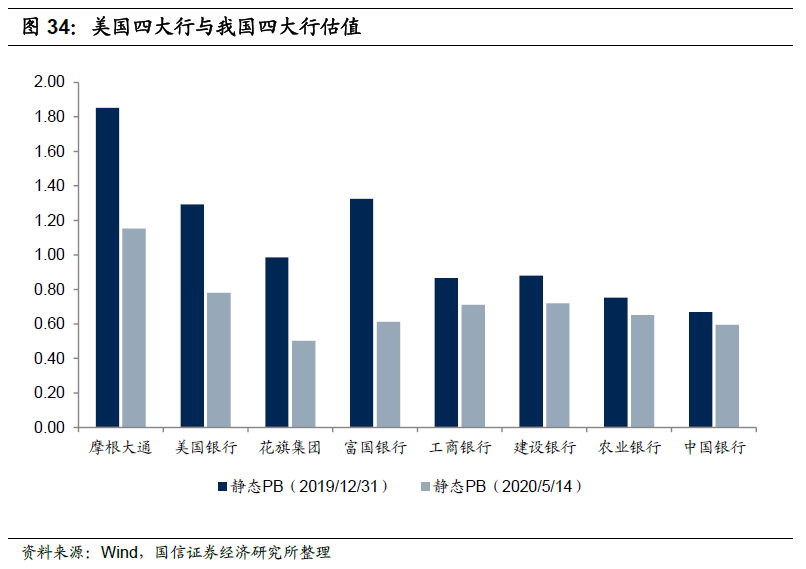

2月下旬-3月下旬美国四大行股价出现暴跌,3月下旬之后股价企稳,但未见明显反弹趋势。年初至今(2019/5/14),摩根大通、美国银行、花旗集团和富国银行股价累计跌幅分别为37%、38%、47%和55%,KBW BANK指数在此期间下跌了42%。截止2019年5月14日,摩根大通、美国银行、花旗集团和富国银行静态PB分别为1.15x、0.78x、0.50x和0.61x,工商银行、建设银行、农业银行和中国银行静态PB分别为0.71x、0.72x、0.65x、0.59x,摩根大通和美国银行估值仍高于我国大行。

07 投资建议

受公共卫生事件公共卫生事件和油价大幅下跌冲击,全球银行股股价都出现了较大幅度的下跌,与美国相比,我国公共卫生事件已被控制,国内经济活动基本上已经恢复到正常水平。更重要的是,我国经济财政政策和货币政策空间都比较大,经济韧性较强,我国也不会快速进入长期低利率环境,因此我国银行业的经营环境理论上是优于美国银行业的。当前我国银行的估值水平也没有高于美国银行业,我们认为国内银行股具备投资价值。我们维持行业“超配”评级不变,并重点推荐估值极低、盈利稳定的大型国有行,包括工商银行、农业银行、邮储银行等。同时也推荐其他基本面优异的中小银行,包括宁波银行、常熟银行等。

08 风险提示

若宏观经济大幅下行,可能从多方面影响银行业,比如经济下行时期货币政策宽松对净息差可能产生负面影响、宏观经济下行时期借款人偿债能力下降可能会对银行资产质量产生不利影响等。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP