美股新股前瞻|趣活科技(QH.US):灵活用工 艰难赚钱

当传统用工企业经历“Hard模式”时,“地摊经济”和“灵活用工”却在近期逆势成为市场讨论时的高频词汇。

作为国内知名的灵活用工企业之一,趣活科技(QH.US)赶着市场热点,敲响了纳斯达克的大门。智通财经APP了解到,近日,趣活科技向美国SEC提交了F-1文件申请在纳斯达克上市。

不过,国内灵活用工市场虽然发展潜力巨大,但作为第三方服务公司的趣活科技仍需面对用工成本等现实问题。因此投资者对公司投资价值的研判时,或许需要在行业市场和公司升值潜力之间做出取舍。

腾飞在即的国内灵工市场

卫生事件加速灵活用工在国内的落地,这一观点近期已经成为了市场的共识。

智通财经APP了解到,灵活用工的本质是对社会零散、碎片化劳动力的充分利用。其概念源于上世纪80年代的欧美,延续至今。

20世纪20年代,深感高额专业性人才成本攀升的Samuel Workman公司,为了更好地帮助企业高效获取专业资源,首先创立了人才租赁模式,并在随后的多年中,成为美国人力资源服务行业快速成长的一大原因。

在亚洲,灵活用工同样受到追捧。

以零工经济发达的日本为例,据日本厚生劳动省官方数据显示,日本临时工数量超过全体劳动者的三分之一。

在日本有全球领先的人力资源服务巨头Recruit,该公司成立于1960年,业务覆盖人力资源、IT、教育、旅行和本地生活信息等十大领域,2018年Recruit营收达到了2.3万亿日元,人才派遣(主要指灵活用工)为主要业务,营收贡献达到了56%。

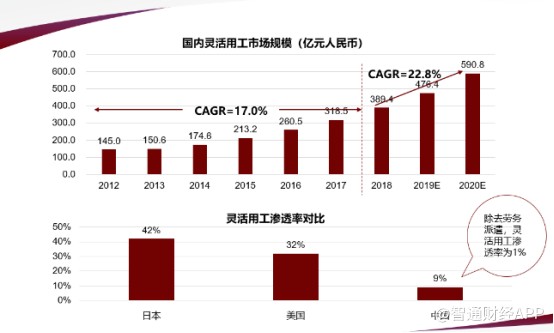

从渗透率来看,目前日本和美国的灵工渗透率分别达到了42%和32%,民众对灵活用工的认可度普遍较高。相比之下,中国灵活用工的渗透率仅有9%,除去劳务派遣等形式后,甚至仅有1%。

但这同样意味着,国内灵活用工市场潜力巨大。

中国灵活用工的热潮兴起于2015年左右,2015-2020年间热度急骤上升。据天眼查数据,注册“灵活用工”商标的企业一共有120家。2000年以前成立的有2家,2011-2015年成立的有8家,2016-2020年成立却激增到了69家。

从整体市场规模来看,2012-2017年,国内灵工市场规模从145亿元增至318.5亿元,复合增长率仅有17%;2018年后,该市场增长加速,2018-2020年预计从389.4亿元增至590.8亿元,复合增长率达到22.8%。

此次卫生事件过后,国内灵工市场有望加速扩张。从这一角度来看,趣活科技的升值潜力的确将有所扩大。然而市场天花板扩张,并不意味着企业利润也会同步增长。因此作为第三方服务平台的的趣活科技面临的挑战依然巨大。

灵工市场的“利润边缘者”

灵工市场发展的最大驱动力是第三方服务公司,但最“受累”的同样也是第三方服务公司。

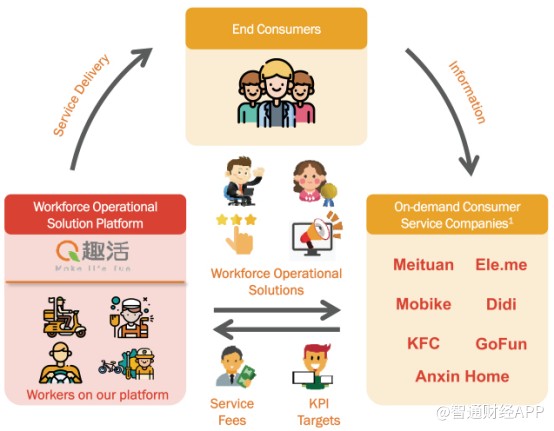

灵活就业是一种就业方式,但灵活就业不是指的是个人直接跟企业去匹配,而是指的是个人通过人力资源公司对企业进行匹配。

其产业链商业化流程,即企业把一部分钱给第三方人力资源公司,第三方人力资源公司给劳动者,那么这部分钱就成了劳动者灵工所得。

从人工成本和最终获利的角度分析,灵活用工最大的受益方即是劳动者和用工企业,劳动者获得了工作和薪水,用工企业降低了用工成本。而第三方公司在其中起到的则是“包工头”的作用。

统计数据显示,按2019年平均每月在职工人人数计算,趣活是中国最大的劳动力运营解决方案平台。并且就交付订单数量和收入而言,食品交付解决方案市场的市场份额超过了排名前四的市场参与者。

目前公司主要涉及的领域有4个:外卖即时配送、网约车司机管理、保洁家政以及共享单车运维。

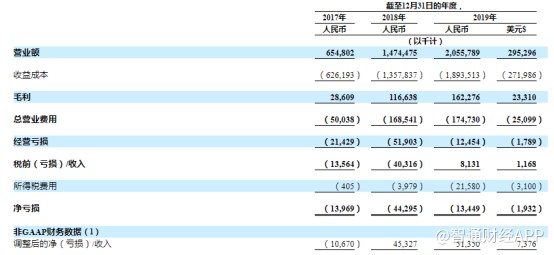

以上4个领域支撑起了公司的日常运营,是公司的主要收入来源。受益于国内生活服务行业和灵活用工行业的迅速增长,2017-2019年,公司营业总收入从6.55亿元增至20.56亿元,复合增长率达到77.19%;2020年Q1,公司收入达到3.93亿元,较上年同期增长12.6%。

值得注意的是,虽然公司收入持续增长,但公司毛利率始终保持较低水平。公司在2018年和2019年的毛利率始终仅有约7.9%。这在很大程度上拖累了公司的利润增长,并导致公司最终出现了净亏损。

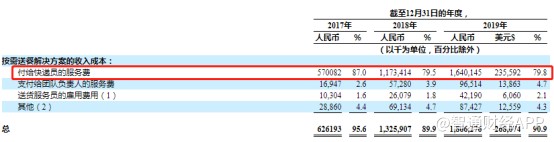

究其根本,在于公司的商业模式,即为客户企业提供员工服务。这意味着趣活需要承担直接的用工成本,包括外卖员的雇佣费用以及相关的其他费用。

并且,随着公司业务规模的扩大,用工规模会同步扩大,用工成本也会同步扩大。数据显示,到2019年年末,公司每月在职员工已经达到4.1万人。

这同时也说明,除非直接削减下游用工成本,否则根据现有机制,公司利润率会长期保持在较低水平。

即便是低利润率,公司同样有发展通路。正如前文所述,趣活主要涉及了外卖即时配送、网约车司机管理、保洁家政以及共享单车运维等4大领域。

不过趣活的发展难言平衡性。

智通财经APP了解到,外卖即送是趣活的核心业务。其收入从2018年的14.44亿元增长至2019年的20.27亿元,同比增长40.3%,占公司当期总营收的98.59%。

相比之下,公司的共享单车运维业务和网约车司机管理业务收入分别仅有2120万元和690万元,而保洁家政业务则没有产生任何收入。

这一公司收入结构,决定了趣活目前仅仅是一家单一业务的公司。此外,2019年公司在国内外卖即送行业的市占率仅有3.8%,说明市场仍处在分散状态。在这种情况下,公司议价能力下滑值得关注。

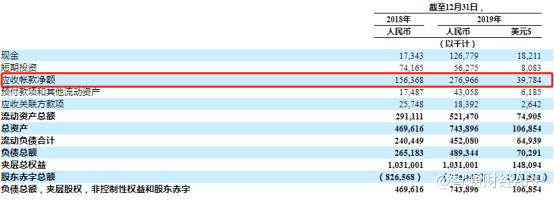

2019年,公司应收账款已达到2.77亿元,同比增长77.12%。这一增速远超过当期公司外卖即送业务的营收增速,可以判断公司在业务扩张的情况下,还是出现了收账能力下滑的现象。

不过从现金流角度来看,2019年,公司收到9450万元股东出资以及6330万元短期贷款,在扣除相关负债偿还后,公司期末净现金达到1.27亿元,现金流较为充足。

不过对于一家公司而言,经营稳健的最终目的还是为了盈利。盈利模式的限制,趣活在短时间或很难改变低毛利率和低净利率的现状。这无疑会影响投资者对公司内在价值的判断。

扫码下载智通APP

扫码下载智通APP