华创证券:券商板块的上涨空间来自于交易量与估值的正反馈 推荐华泰证券(06886)等

本文来自微信公众号“华创非银”,文中观点不代表智通财经观点。

主要观点

当前关于券商板块的核心问题在于能不能继续上涨。上周证券市场行情火爆,交易额连续破万亿创短期新高,券商板块以17.85%涨幅全面领跑市场,券商静态PB估值中枢上修到2.14倍,使得入场与未入场的投资者都面临困难的抉择。本文试图从市场最关心的估值、政策方向、增量资金方面解答短期是否可以追高?获利是否可以了结的核心问题。

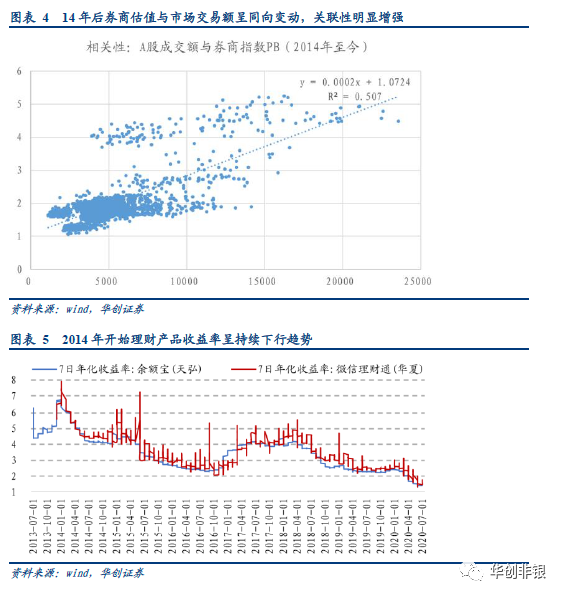

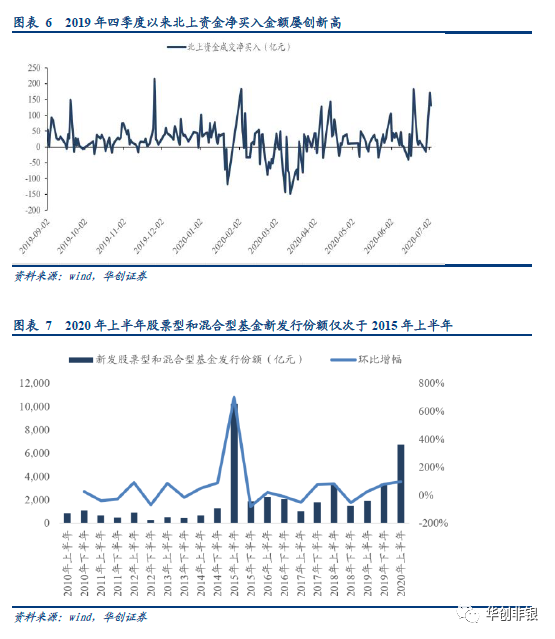

目前估值高不高?单看PB估值相对公允,但PB-交易量指标可形成有效正反馈,为券商上涨打开空间。一直以来,券商投资以PB估值法为核心,当前PB估值仍然有效,但缺陷是PB反应的是市场的存量信息,无法有效反馈政策面及流动性的增量预期。我们对行情及券商历史表现进行复盘,提出PB-交易量指标,这一重要指标在市场交投活跃度快速上升,市场情绪面开始占据主导时更有效。交易量是衡量市场情绪的最佳指标,但判断交易量、把握市场情绪也是券商投资的难点。根据我们的测算结果显示,当A股成交额破万亿时,券商板块估值低于2倍以下只占14.6%,且历史底线是1.7倍。而2至3倍之间占比25%,3倍至4倍为12.5%,4倍以上高达48%,上限值为5.25倍,当前破万亿的成交量说明券商远未被高估,且正反馈一旦形成有望打开上涨空间。

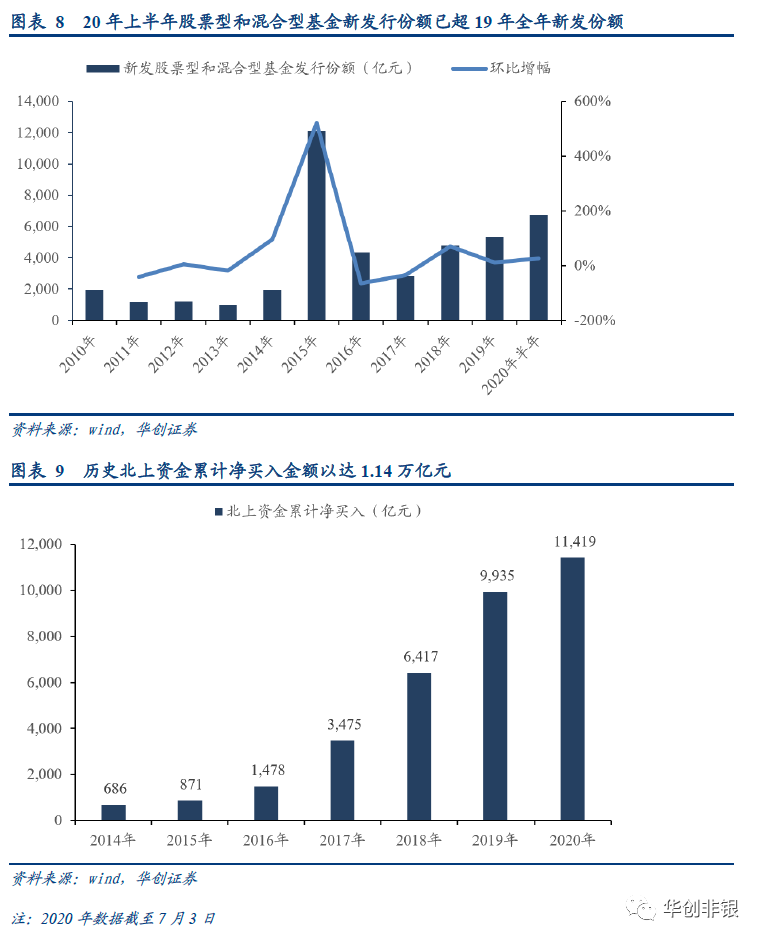

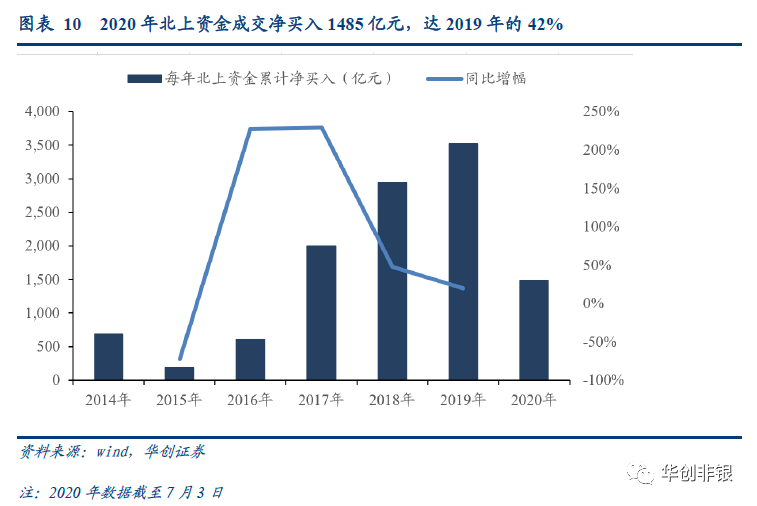

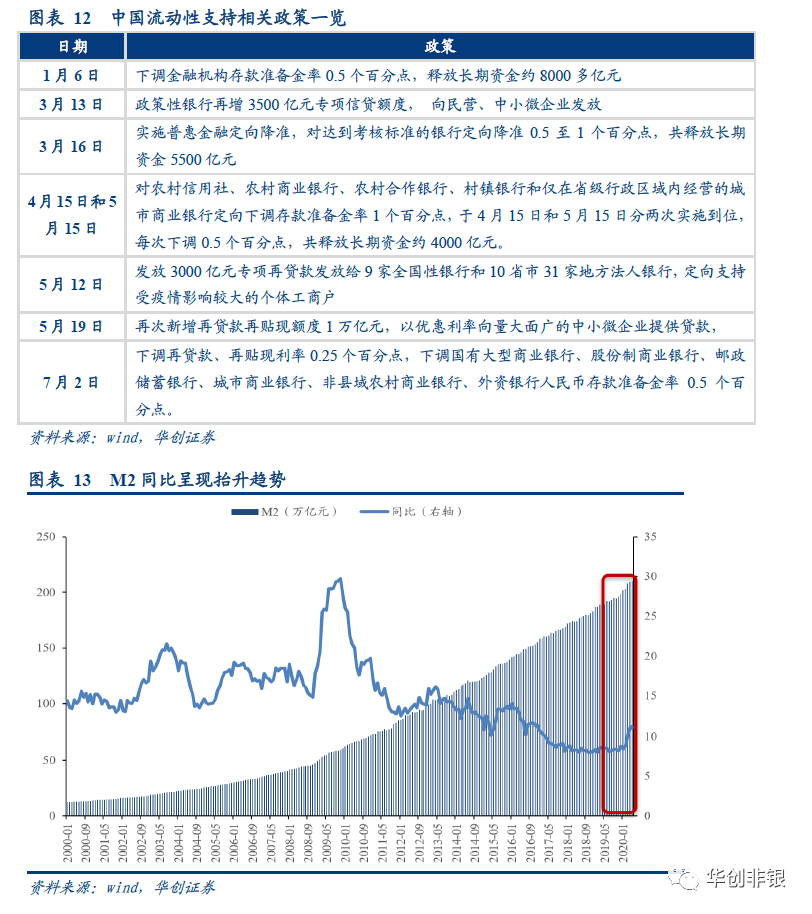

基于PB-交易量指标,核心问题转化为市场的高成交量是否能持续,我们基于流动性、居民配置偏好、机构、外资四大方面的积极指征判断市场交投活跃度持续是大概率事件。一、年初以来,全球卫生事件相继爆发,为了缓解对实体经济造成的巨大冲击,各国央行相继降息降准投放大量流动性,我国央行及核心决策部门相对谨慎、客观、克制,但仍然通过多样化的货币财政工具向实体经济精准投放流动性,为经济注入活水,这在M2的同比变化上得以验证。二、年初以来,居民存款受消费意愿及空间场景的限制,规模连续攀升;而同期金融机构存款利率及理财收益率明显下行,以余额宝及微信理财通两大巨量理财的7日年化收益率为例,全年明显下行,余额宝6月触及历史低点1.311%,而同期创业板领衔的二级市场先抑后扬,提振国民经济士气,公募基金普遍正收益,权益市场体现出比较价值。三、今年新发基金规模呈现井喷式上涨,上半年募集规模已经超越去年全年,“日光基”频现。赚钱效应下,居民通过机构参与市场的意愿更强。四、外资已经成为中国资本市场重要参与者,外围卫生事件反复不定,国内卫生事件防控成效显著,低利率背景下,全球资金加速在中国寻找安全边际。北上资金为例,截至7月3日,历史累计新增净流入额1.14万亿元,创下历史新高。今年单年新增1485亿元,卫生事件影响下也已占去年42%。

市场担忧的证券业供给侧改革,短期内不会对行业造成巨大冲击,长期利于资本市场深化改革及行业竞争格局重塑。7月5日晚,中信证券及中信建投相继发布上海交易所问询函回复公告,对相关问题进行澄清。如证监会此前就相关问题回复记者问所言,“发展高质量投资银行是贯彻落实国务院关于资本市场发展决策部署的需要,也是推进和扩大直接融资的重要手段。”我们认为“合并”或者“发牌照”均是发展高质量投行的可能尝试,存量公司或将面临竞争加剧,但不是当前主要矛盾,巨变下可预见的是打破藩篱后的巨大成长空间,这是此轮券商行情的核心逻辑之一。

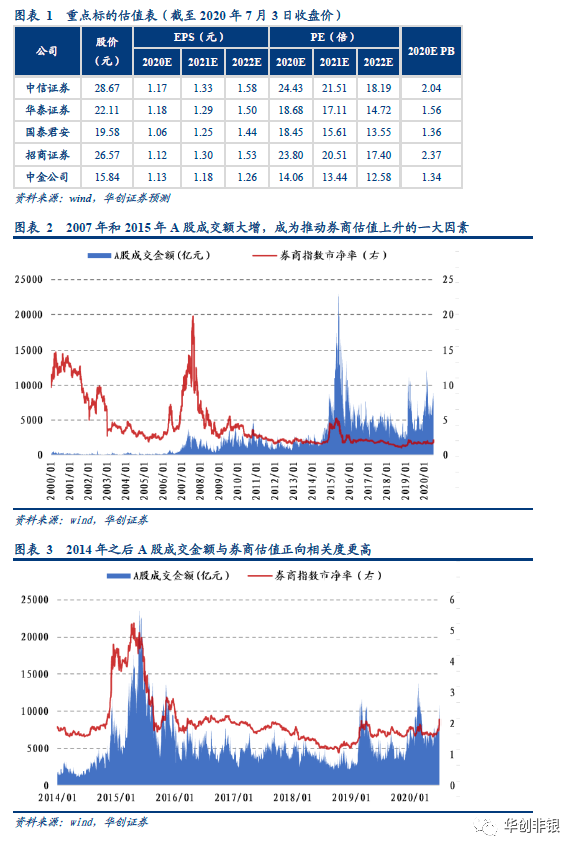

是否会有短期调整以及如何选股?我们认为,近9个交易日以来券商板块涨幅大,节奏快,短期内基于交易因素的调整是有发生的可能性。但调整不破坏本轮券商板块上涨的核心逻辑。行情β属性强,因此选股上需考虑投资者自身的风险偏好与不同弹性券商的匹配。若交易量持续破万亿,板块PB估值中枢有望继续向上突破,历史均值在3.56倍。6000、8000亿元成交以上的历史平均估值分别为2.68倍、3.12倍。在我们基于基本面、估值及长期逻辑推荐华泰证券(06886)、中信证券*(06030)、中金公司(03908);重点关注中信建投(06066)、以及估值较低且预期受益于区域市场改革的国泰君安(02611)、海通证券(06837)、招商证券(06099)和高弹性中小券商。

风险提示

央行收紧流动性;国内及全球卫生事件反复加重;实体经济复苏不及预期;二级市场被快速炒作、券商行情过度演绎、资金过度过快注入资本市场对服务实体经济带来干扰,可能面临监管风险。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP