第二季财报大幕即将开启,大量公司拒绝提供指引

本文来自万得资讯。

香港万得通讯社报道,美国公司新一季财报季大幕将于下周开启,糟糕的业绩结果早已在华尔街的预料之内,而对于那些关注公司收益展望的人士来说,恐怕很难获取到有用的信息。当前美国股市好似在浓雾中飞行,还要不时经历颠簸。

大量公司拒绝提供指引,市场惴惴不安

美国股市在3月下旬触底并走出V型反转,随后4月至6月上演了一场史诗级反弹,第二季度创下22年来最佳季度表现,不少个股都回到了先前的高点甚至创出新高。然而,许多投资者依旧保持谨慎,因为公共卫生事件带来的不确定性以及缺乏关于未来业绩的指引,很难让他们赋予下半年盈利预测高度的信心。

摩根大通预计,2020年第二季财报季将在7月14日拉开帷幕。在公共卫生事件大流行开始后,大堆公司放弃发布业绩指引。无论是针对更广泛的经济,还是具体公司,都无法描绘出未来的清晰轮廓。

摩根士丹利股票策略师Chris Nicol指出:“在公共卫生事件后,越来越多的公司撤回指引,加上经济重开阶段随着公共卫生事件的演变而起伏不定,市场持续波动,很多情况下的预估平均值都已过时。”

Mercer Advisors首席投资官Donald Calcagni称,约有一半的公司已撤回盈利预估,少数没撤回的公司只是这么做会带来不利影响。

根据数据公司FactSet 7月2日的报告,标普500指数成分股公司中,共有49家发布第二季每股收益(EPS)指引,数量远不及五年来的同期均值106家。其中,有27家发布了对第二季的负EPS指引,发布正EPS指引的仅有22家。

美国银行策略师在上周一份报告中写道,数据“太稀少,以至于无法分析”。美银的数据显示,过去三个月标普500成分股公司中有400家未能提供指引,数量为至少2001年以来之最,这凸显出企业情绪的不明朗。

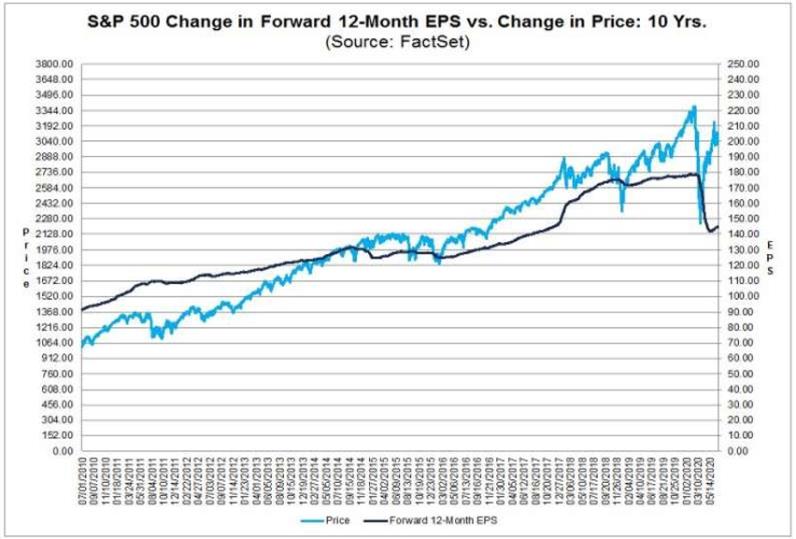

据FactSet,2020年第二季,标普500指数收益预计下降43.8%,若果真如此的话,这将是2008年第四季度(-69.1%)以来最大的同比降幅。由于EPS预估遭下调,标普500指数11个板块的收益估值较3月底均被下修。

过去三个月,分析师还大砍了对标普500指数明年EPS的预估,从150美元调降至124.50美元,这与该指数自3月低点以来的迅猛反弹形成鲜明的反差。

6月和7月美股波动率居高不下,尤其是与过去几年夏季的交易情况相比,亦反映出市场不安的情绪尚未得到平复。

根据tastytrade的研究,标普500指数7月到期周期的隐含波动率(36.5)比历史同期平均水平高出约一倍,并且是2017年和2019年同期的近三倍。“到期周期”是指通常在该月第三个星期五到期的标准交易所买卖期权的每月到期时间。2020年7月到期周期为6月20日至7月17日。

纵观历史,目前2020年是市场波动最剧烈的年份之一。今年上半年,标普500指数有26个交易日波幅大于3%,上一次超过这一数字还要回溯到2008年(42个交易日)。按照当前速度,市场有望在第四季度刷新这一纪录。

分析认为,第二季财报预测惨淡,收益在第一季后再次锐减几是板上钉钉,加上股市估值仍然很高,第三、第四季度甚至之后市场动荡可能进一步加剧,分析师对于标普500指数公司2021年盈利和收入迅速重回正增长的预测,即所谓的“V型复苏”,也可能会蒙上阴影。FactSet的数据显示,标普500指数12个月远期市盈率为21.8倍,高于5年(16.9)和10年(15.2)平均水平。

买科技股保险?

在黑暗中前行的投资者正在思考如何减少损失、提高收益。分析师表示,虽然缺乏业绩指引,但投资者似乎准备好支持科技股和电信公司,这些股票在财报季期间走高不会令人意外,但也不太可能让人失望。

Collins St Value Fund的负责人Michael Goldberg说:“投资者无需拥有整个市场。精挑细选一番,即便是在低迷时期,也会有一些极好的机会。我以前的老板曾经说过:人们讨厌不确定性,并乐于为确定性付出额外的代价。”

投资者向来乐意为科技股支付溢价,从全球范围来看,该行业估值目前处在近二十年来的高位。

凭借强健的资产负债表,以及自动化、全天候和符合居家防疫的优势,科技公司在公共卫生事件中屹立不倒。

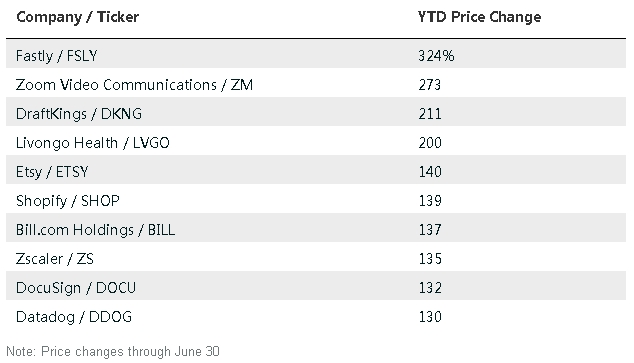

2020年上半年,以科技股为主导的纳斯达克100指数上涨了近17%,跑赢标普500指数。根据巴伦周刊,市值超过50亿美元的科技股上半年的平均回报率接近26%。在大萧条以来最严重的经济衰退中,有100只科技股上半年的涨幅达到10%甚至更多。

(上半年表现最好的美国科技股,图片来自巴伦周刊)

Perpetual投资策略主管Matt Sherwood称,投资者正在购买科技股、医疗保健股和一些通讯服务类股票,“他们还在询问哪些板块对公共卫生事件影响的敏感性低,这些通常是防御类股。其它股票都被甩在了后头,它们是传统的周期性板块”。Sherwood同时提醒说,科技公司面临的挑战是估值,目前处在科技股泡沫以来的最高水平。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP