全面牛市预期和板块轮动能否为乘风破浪的保险保驾护航?

本文来自微信公众号“莲花山士丹利金融研究”,作者:招商郑积沙团队。

核心观点:我们认为对于当前板块的投资应该聚焦于纯寿险标的的资产端弹性。保险公司资产端既能享受因权益配置带来的高贝塔属性,又能享受因固收配置导致的利率上行的估值修复。复盘14年牛市,纯寿险股快速翻倍、跑平券商的表现,结合当前年初至今保险指数将将保平,国寿、新华显著跑输大市、券商的表现,我们强烈看多两者后续股价的补涨动能,维持强烈推荐评级。

保险股beta表现复盘:不论是在任何阶段的牛市中,保险板块均表现出了较高的超额收益。A股保险股在2007才年陆续上市,剔除06-07年的大牛市(保险股尚处于新股阶段),A股经历了三次相对比较快的行情:(i)200811-200907:沪深300指数上涨125%,申万保险II指数上涨165%,超额收益+40%;(ii)201410-201412:沪深300指数上涨44%,申万保险II指数上涨83%,超额收益+39%;(iii)201901-201904:沪深300指数上涨30%,申万保险II指数上涨49%,超额收益+19%。

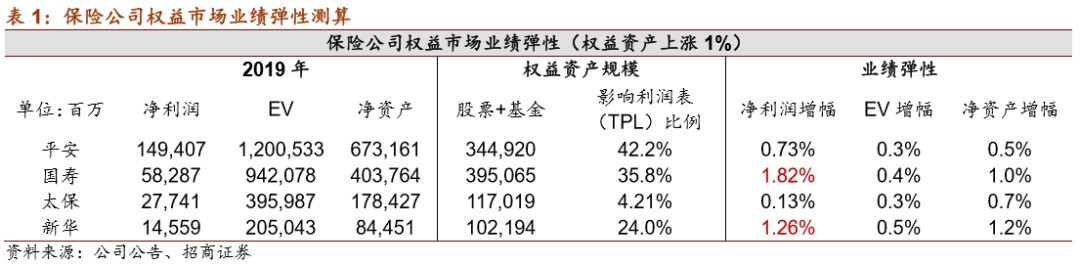

保险股业绩的权益弹性定量测算:保险公司的正向beta源自于其自身业绩的“盯市”功能,保险公司高杠杆经营(国寿/新华2019年底权益乘数分别为9.3/10.4)、资产中极高的可投资资产比例(国寿/新华2019年底可投资资产比例均为96%)、较高的权益资产配置比例(国寿/新华2019年底股票和基金规模占总投资资产比例分别为11%/12%),使得保险公司能很好的享受当期股市上涨带来的业绩弹性。经测算,国寿/新华2020年利润增速对于权益市场涨幅的弹性分别为1.8X/1.3X,由于中国平安(02318)和中国太保(02601)为金融集团,业绩弹性会相对较低,大致测算平安/太保2020年利润增速对于权益市场涨幅的弹性分别为0.7X/0.1X(由于信息披露不完整以及旧准则下保险公司投资收益具备调节空间,测算结果与真实业绩体现会有出入)。

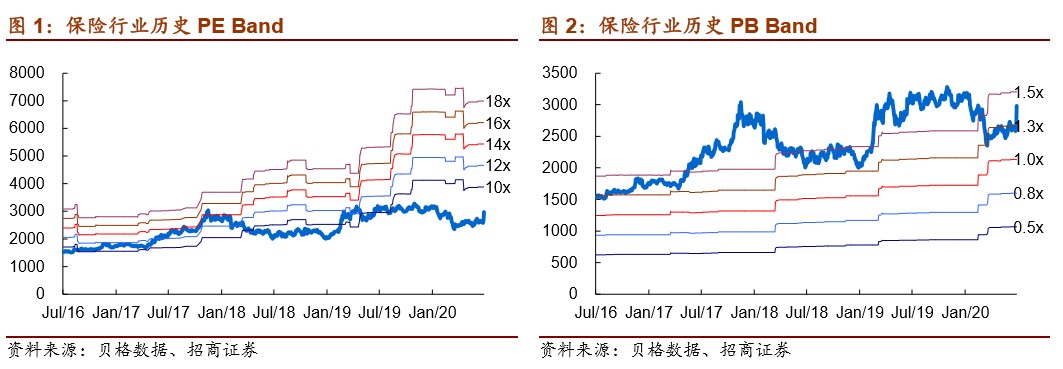

补涨动能足:全面牛市预期和板块轮动背景下,保险板块显著低估,后续资产端利率走势将支撑股价修复。年初以来保险板块表现大幅落后,此轮上涨前位居跌幅榜前列,板块估值水平和行业配置情况亦均处于历史低位。6月份保险股价走势则更是与利率持续震荡向上、权益市场稳步向上以及保费边际改善的向好趋势大幅背离,通过复盘发现利率上行驱动保险股资产端向好从而推动股价大概率上行,而6月份保险股价却出现下跌(6月十债收益率从2.62%攀升至2.92%,保险指数下跌1.5%),后续随着国债收益率水平的持续走高,抛开beta特征之外利率带来的板块补涨动能亦十分强劲。

投资建议:维持保险板块推荐评级。保险板块享受市场极高的贝塔属性,同时随着近期国债收益率水平节节攀升(7月6日十年期国债收益率已达3.0%),且后续有望进一步上行,将显著利好前期保险股估值压制的解除,带来板块的估值修复,同时“老大哥”中国人寿和“二次腾飞”的新华保险均满足市占率提升的阿尔法逻辑和板块自带的贝塔逻辑。个股推荐:中国人寿(02628)、新华保险(01336)。

风险提示:保险需求受到抑制、人力质量提升不达预期、利率趋势性下降。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP