高瓴资本为什么投资海螺水泥?

本文编选自雪球网的@小舞兔子,作者为“海榕君”。文中观点不代表智通财经观点。

高瓴资本进入一家龙头公司,一出手就是15亿人民币,这次建仓风格和他平常投资的风格不太一样,既不是高瓴最擅长的医疗行业的公司,也不是消费品公司,但是这家和他投资风格比较接近一点的是行业集中度都比较低,这家公司还有一个最大特点是 AH股两地上市,H股比A股反而更贵,这在这两地市场是非常罕见的,其中一家是宇宙金融公司--中国平安,一家就是中国水泥行业的龙头公司---海螺水泥(SH:600585)。

根据我的观察,这次高瓴资本是首次在基建领域的水泥行业建仓,这次高瓴资本购买了 海螺水泥3732万股,建仓价格预估在40人民币左右,首次建仓市值在15亿人民币左右,名列机构股东第7名。

高瓴资本投资海螺水泥的逻辑是什么?为什么会在这时候进入一个新的领域?

投资逻辑分析:

竞争格局的变化,供给侧改革已经逐渐减弱了水泥行业的周期性,只要两大巨头中国建材和海螺水泥形成默契,不打价格战,就能共同维护目前良好的行业环境。

海螺水泥上市以来分红了316亿人民币给股东,这在A股市场,除了金融业的公司以外非常罕见,妥妥的是良心公司,按去年的股息率,可以达到百分之4. 海螺水泥如果稍微增加一些股息支付率(过往百分之30),海螺水泥就可以成为一个ROIC 百分之20 +股息率百分之5的生意。

海螺水泥H股市场价格比A股价格相比溢价,外资市场定价准确,A股还有打新红利和高估值红利,在未来成熟的A股市场, A股市场的海螺水泥的估值定价大概率和成熟市场接轨。

国内投资者把海螺水泥就按周期股进行定价的,高瓴资本很可能认为海螺水泥是一个公共事业股。

关于周期性

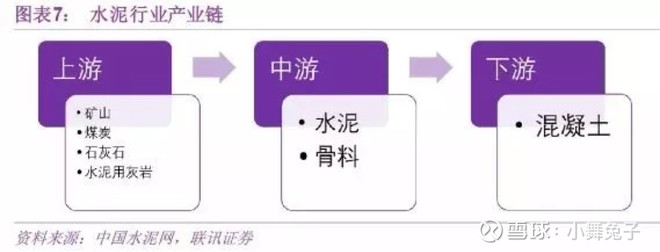

水泥这个行业有两个不同于其他周期股的特点。水泥这个行业有两个不同于其他周期股的特点。

第一,一般钢铁煤炭有色等典型周期股,其周期性都来源于上下游的库存,涨时囤货助涨,跌时出货助跌,可水泥产品因为保存期很短,企业基本上是零库存,现做现卖,再加上水泥是建筑原材料中价格比较低的,需求方对价格也不敏感。

所以水泥的周期性完全是被下游房地产基建行业传导的,而非库存引起。

第二,水泥也不适合远距离运输,因为货物价值太低,还抵不上运费。

这两个特点导致了水泥行业的集中度以前是非常之低的,每个地方都有自己的水泥厂。但是海螺水泥的出现彻底改变了水泥行业上面的两个特点。海螺水泥把传统水泥企业从采掘到成品的生产工艺,重新分解为两部分。一部分是半熟料的生产,集中于石灰料丰富的地区,以降低生产成本;另一半是水泥成品的生产,集中在经济发达的长三角和沿海地区,靠规模化来降低生产成本;中间靠长江水道的低运费来衔接。这个对行业的改造,使得水泥这个行业原本很分散的结构,出现了集中度提升的趋势,海螺水泥依靠企业兼并,迅速扩张,成本也随规模不断下降。

更重要的是,在增长逻辑,海螺水泥的周期性越来越不明显,出现了一些公用事业化的特点。

所以你看,集中度提升,加上远远低于周期性行业的低资产负债率,海外投资者一看,这哪里是什么周期股,这分明是一个需求稳定高增长的类公用事业啊,美股公用事业的市盈率就是15倍起步。

海螺水泥 和全球水泥行业同行对比一下 :

国际水泥龙头拉法基公司在伦敦上市股票,也在美股市场OTC PINK交易。

成熟市场给拉法基 12.93 PE的估值

再看拉法基的利润波动非常大,然而海螺水泥的利润增长非常稳定,分红也稳定,估值却更便宜。

高瓴资本在生物医疗,消费品,高端制造的投资都非常优秀,在新的领域,高瓴资本能否复制传奇,投资者拭目以待。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP