被传出售或再次上市,又转向物联网,Arm还是以前的Arm?

本文来自微信号“DeepTech深科技”,作者:张瑞。

前些日子一向低调的芯片设计巨头 Arm 又被带入了公众视野,原因在于其母公司软银又传出将出售 Arm 或将其再次上市的消息。

在资本市场频频豪赌,以投资阿里、雅虎获得巨大收益而闻名的软银,近年来,又因投资 WeWork 和 Uber(UBER.US)入不敷出而陷入僵局。这次软银再次成为关注的焦点,也将 Arm 一同拉入舆论中心。

但无论是出售或是再次上市,对软银而言更重要的是资本运作。而对 Arm,最关键的依然是其核心业务 IP 授权,以及如何应对最新拓展的物联网市场。

不过,Arm 几天前宣布将剥离物联网业务,留给母公司软银,也给出了 Arm 自己的判断。 Arm 何以成为全球 IP 巨头,进军物联网市场的前景与挑战,本文就来重点来梳理下。

IP 授权领域,无可争议的霸主之一

相对于英特尔(INTC.US)在 PC 电脑领域的地位、英伟达(NVDA.US)在游戏领域和 AI 场景应用领域的广为人知,以及高通(QCOM.US)、苹果(AAPL.US)及华为在手机领域的瞩目,Arm 作为芯片 IP

设计厂商,在芯片市场,尤其是 AI 芯片被不断炒高的市场环境下并不算高调。

IP(Intellectual Property)设计作为芯片产业链中的上游,仅负责提供经过验证的、可重复使用的设计模块,以降低芯片冗余设计成本和错误风险。作为芯片设计的根本,IP 核对芯片的成功起着关键的作用。

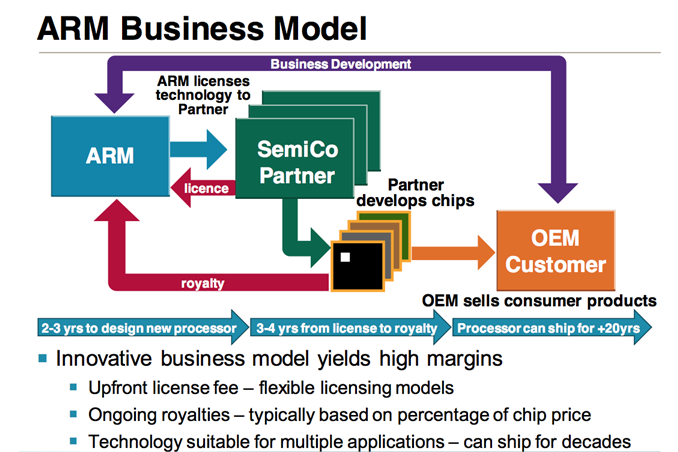

图 | Arm 的商业模式,及在产业链条中的位置(来源:Arm 官网)

当前全球核心 IP 主要由 Arm、Synopsys、Cadence 提供,合计占比近 65%,以 Arm Cortex、Synopsys ARC、Cadence Tensilica 为首的 IP 核生态覆盖全球芯片设计行业。

值得说明的是,Arm 公司采用的是不同于英特尔 X86 的 Arm 架构精简指令集,所以才能在平板电脑和移动手机等领域上,超越英特尔,拿下移动市场。Arm(Advanced RISC Machine)架构,采用精简指令集计算机,主打低成本、低功耗和高效。目前世界超过 90% 的智能手机和平板电脑都采用 Arm 架构,其在智能音箱等领域也不可或缺。

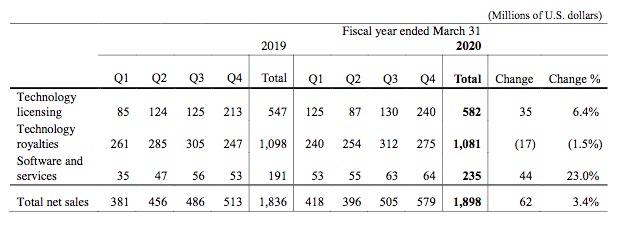

Arm 的主要业务从营收上可窥见一斑。根据软银的财报,Arm 的营收来源主要包括两部分:一是针对 IP 授权的前期授权费 (license),包括 Arm 架构和 IP;二是根据每颗芯片售价按比例抽取版税(royalty);另外还有新增的软件服务。

Arm 在 2018 年 - 2019 年的营收分别为 18.36 亿美元和 18.98 亿美元,2019 年同比增长 3.4%。值得注意的是,由于全球智能手机增速放缓,Arm 的 IP 授权费用下降。不过,许可收入以及软件和服务收入有所增加。

图 | Arm 2018-2019 主要营收(来源:软银财报)

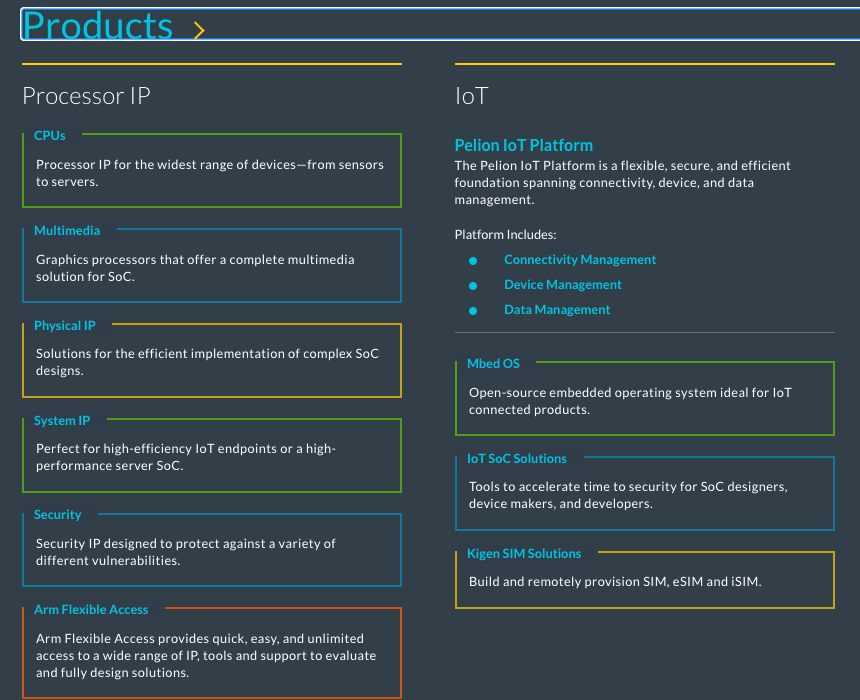

Arm 主要授权处理器 IP 包括 CPU、多媒体、物理 IP、系统 IP 等,包含 Cortex-A、R、X 系列。

图 | Arm 的主要产品类型,包括 IP 授权和 LOT 产品线(来源:Arm 官网)

不过,Arm 近几年并非只是平稳地吃到芯片行业增长的红利。除全球智能手机销量增长率放缓带来 IP 授权收入增长率下降外,另外,近年来,Arm 由于在新兴的汽车及物联网市场上研发投入过高,还导致了其利润率下降。

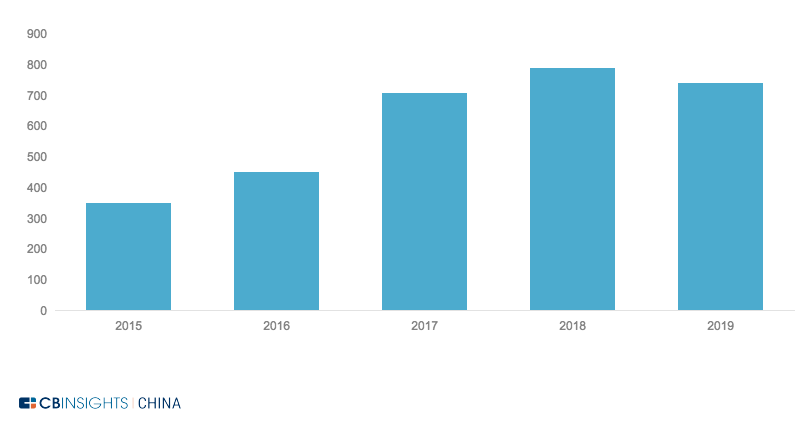

图 | 2015~2019 年 Arm 研发支出金额变化(单位:百万美元;来源:Arm 官网)

在被软银收购几年中,Arm 在研发上的投入成本逐年加大。其 2017 至 2019 年研发投入均在 7 亿美元以上,占总营收高达 40% 左右。2015 年 Arm 利润为 8.43 亿美元,2019 年净利润仅为 2.76 亿美元。

物联网业务:Arm 新拓展的 “软件” 市场

说到 Arm 在物联网业务上的拓展,就不得不提软银在这件事上的野心。 2016 年,软银巨资收购 Arm,其芯片设计主打的低功耗、高效等能力,被视作打开物联网市场的利器。软银创始人孙正义,此前曾预测“在未来 20 年内,全球将有一万亿设备连接到互联网上”。而设备想要实现物联网能力,就绝对离不开芯片。

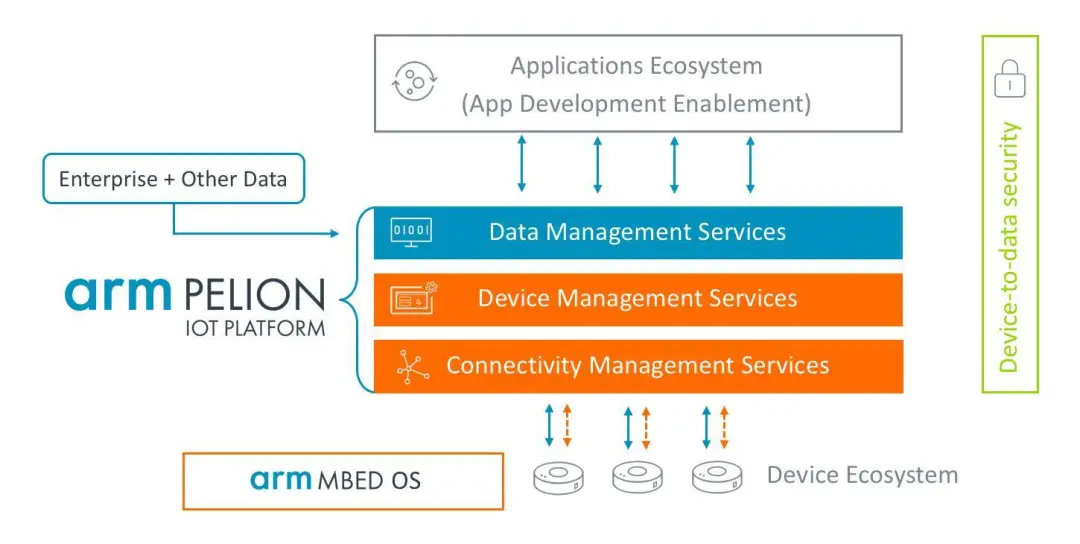

软银还不只看上了 Arm 的芯片设计能力,更想让其在物联网市场提供软件平台产品。2017 年,Arm 发布 Mbed OS 这一首次触 “软” 的产品。2018 年,推出了完整的 Pelion 软件平台,包括开源嵌入式操作系统 Mbed OS、物联网 SoC(片上系统)解决方案、可实现蜂窝物联网连接的 Kigen SIM 解决方案,旨在帮助制造商管理其联网设备以及这些设备产生的数据,改变现有 IoT 割裂格局,成就一个统一的开发环境。

图 | Arm Pelion 物联网平台产品(来源:Arm 官网)

但 Arm 可能存在的问题是,以往是以硬件设计能力著称,而对于物联网产品线的软件,可能并没有意识到管理不同的物联网设备、连接协议和数据类型的复杂性和挑战。相对手机统一的大市场,物联网市场过于碎片化,场景细分,涉及如智能家居、工业、楼宇、商场等各种场景,都需要进行各自的适配。

图 | 软银财报中对于 Arm 未来市场份额的规划(来源:软银财报)

并且,AI、及物联网所致力于打造的 “万物互联” 的世界,其实还远远处于建设中。物联网市场场景还在逐步探索,需求尚未全部打开。而且硬件厂商以及产业链环节的其他企业还处于试探中,Arm 想为所有软件开发者提供平台的愿景恐怕还不能很快实现。

从具体从产业链的角度而言,物联网的产业链又可分为芯片提供商、传感器供应商、无线模组(含天线)厂商、网络运营商(含 SIM 卡商)、平台服务商、系统及软件开发商、智能硬件厂商、系统集成及应用服务提供商等环节。

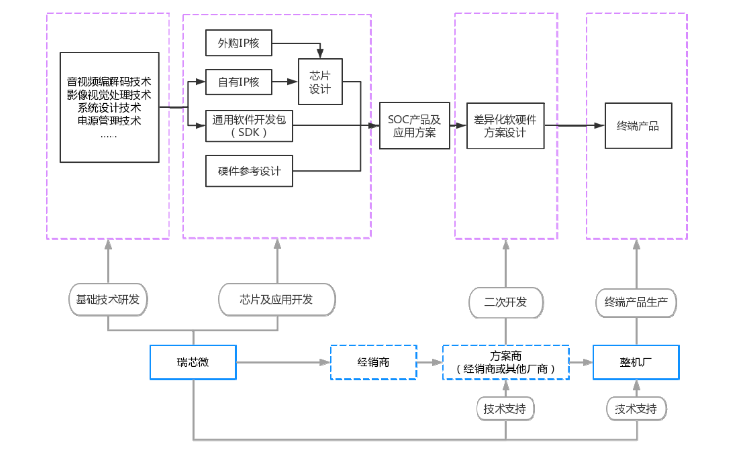

以往 Arm 涉及并占据优势的芯片环节,是为芯片提供商们提供 IP 授权,芯片设计者们可以在其上进行二次开发,进行满足自己场景需求的适配。而目前,针对物联网场景,开发者们可能更倾向于在 Arm 提供的 Cortex-M 等处理 IP 上进行二次开发,而不是直接使用其 OS 或物联网平台。

图 | 瑞芯微

智能终端硬件产业链及其在该产业链中的位置,其中智能应用处理器芯片为系统级 SoC 芯片,包含完整的系统、软件及算法。

以中国市场而言,物联网主要芯片厂商包括华为海思、联发科、晶晨半导体、全志科技、瑞芯微等,这些厂商以往都购买 Arm 的 IP,针对细分场景进行自主设计。此外,物联网市场还养活了一批专注做软件的新兴厂商,如中科创达、人人智能等,他们一样瞄准了这个未来会万物互联的世界的各种细分市场。

Arm 一直稳稳占据产业链上游,占据制高点的 IP 授权仿佛是个铁饭碗。但在物联网产业的软件市场,就没有这么理想,无论是想要抓紧风口的新兴厂商,还是意欲拓展疆土的大厂,都不会想动摇自己的领地。

此外,Arm 此举最直接对标的是另一对手林立的阵营——物联网系统及软件厂商。

为使物联网设备有效运行,物联网的系统及软件一般包括操作系统、应用软件等。操作系统(OperatingSystem,OS)是管理和控制物联网硬件和软件资源的程序,类似智能手机的 IOS、Android,是直接运行在 “裸机” 上的最基本的系统软件。

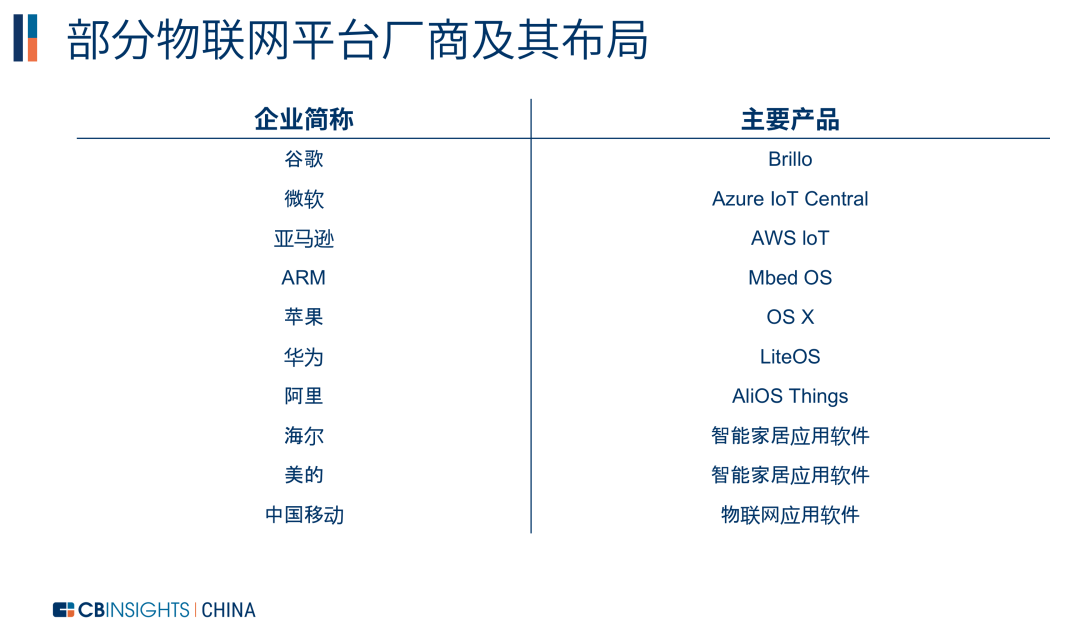

图 | 部分物联网平台厂商及其布局(来源:CB Insights China)

目前,发布物联网操作系统的主要是一些 IT 巨头,如谷歌、微软、苹果、阿里等。Pelion 的竞争对手包括谷歌的云物联网平台、亚马逊的 AWS loT 和微软的 Azure IoT Central 等。由于物联网目前仍处起步阶段,很多应用软件开发也集中车联网、智能家居、终端安全等通用性较强的领域。

因而,Arm 的直接竞争对手是谷歌、微软、以及中国境内的华为等,或细分市场深耕已久的厂商。从综合实力来讲,Arm 的软件系统显然并不占据优势,即使想赢得市场份额,恐怕也是一场持久战。

结语

Arm 在 IP 设计领域的地位无可动摇,也是全球少数几个能分到蛋糕吃的厂家。但从 IP 领域的优势想要向下游延伸,从硬到软,Arm 有好的切入点,但并没有实际的经验和足够强势的实力。即使是 Arm,进入物联网等领域,也不得不从基础做起,IP 硬件设计的优势无法完全复制。

长期的研发及市场投入是一场消耗战,最直观的体现就是各种营收数据。当然,对于 Arm 来说,其主营业务依旧稳定,这并不能动摇其根本。只是在关于未来的长远发展上,Arm 恐怕不能一直跟软银 “豪赌” 了。

日前,Arm 宣布,计划分拆两项物联网服务业务将把其 IoT 平台和 Treasure Data 业务转让给母公司软银运营,以使自己专注半导体 IP 业务。软银则再次传出将 Arm 卖掉或二次上市的消息。无论如何,在软银的游戏里,行业最关心的依然是 Arm 的主营业务,以及它的独立性。

Arm 只要在 IP 领域的稳定发展,合理利用优势向 AI、物联网等领域拓展,而不是急于向软件推进,Arm 就依然还是那个 Arm。(编辑:mz)

扫码下载智通APP

扫码下载智通APP