中金:美联储7月议息平静度过,但更多宽松或在路上

本文来自微信公众号“中金宏观”,作者:张梦云、彭文生。

北京时间7月30日凌晨2点,美联储公布了7月FOMC议息会议决议。本次会议较为平静,并未调整前瞻指引或者资产购买速度,但继续强调经济及通胀面临下行风险;因而我们预计,采用“平均通胀目标制”、明确前瞻指引等更多宽松措施将在未来几次会议公布。我们点评如下:

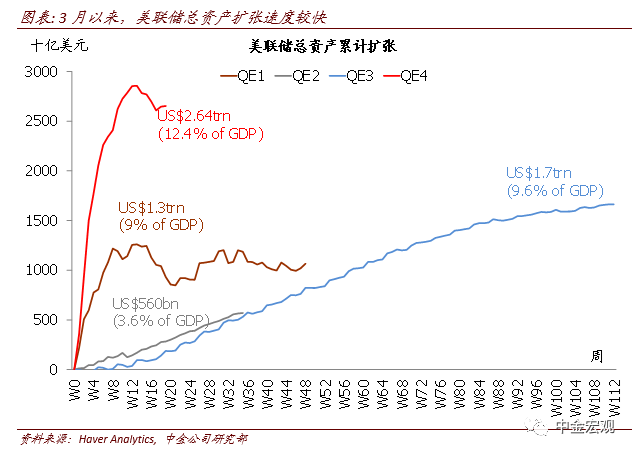

1. 7月会议并未公布新的政策措施,但市场已有充分预期。美联储将联邦基金利率目标继续维持在0~0.25%。美联储也表示,QE购买保持“当前速度”,即每月购买800亿美元国债及400亿美元MBS。因而,美联储总资产虽然在近期受美元互换和回购下降影响而短暂回落,但每月共1200亿美元的QE将再度推动美联储总资产上升,继续向全球注入流动性。

2. 但美联储继续强调经济和通胀下行风险,为未来宽松定下基调。首先,政策声明中美联储表示,近期经济活动虽“略有回升”但依然显著低于公共卫生事件前水平。其次,本次7月政策声明特意增加一句“经济路径将显著取决于公共卫生事件发展”;且Powell在新闻发布会上更明确表示,公共卫生事件发展成为影响经济修复“最核心变量”,同时强调最近公共卫生事件反弹延缓了经济修复速度,未来仍存在很大不确定性。第三,Powell表示,美国劳动力市场要重回紧张状态,需花费8年、甚至10年时间。第四,Powell表示,公共卫生事件是一次“去通胀”(disinflationry)冲击,未来相当时期内美联储将与通胀下行压力斗争。我们认为,这些对经济和通胀下行风险的担忧,将支持美联储政策继续宽松。

3. 美联储下一步宽松怎么做?“平均通胀目标制”及明确前瞻指引。第一,完成被公共卫生事件拖后的货币政策框架审视,并做出政策框架调整。这其中,最重要的变化就是美联储货币政策策略可能转为“平均通胀目标制”,也即所谓的“补偿策略”。这意味着,即使经济充分就业、通胀达到2%水平,美联储也将允许通胀“超调”,维持在2%以上一段时间,以“补偿”在此之前低于2%的“损失”。相应地,这意味着美联储未来政策收紧将来得更晚、来得更慢。第二,明确前瞻指引。虽然6月公布的点阵图显示美联储预计2022年前不加息,但市场可能需要更加明确的说法,无论是给出具体时间点,还是状态依赖与通胀和就业挂钩,均将有利于抑制中长期利率。

4. 时间点考虑:大选可能令美联储更加谨慎,前瞻指引修改可能要等到11月大选后。美联储官员近期演讲及此次Powell新闻发布会表态看,其货币政策框架审视不久将完成,公布时间点可能就在9月FOMC议息会议。那么相应地,在9月公布货币政策框架审视这一重要决定的同时,如果同时宣布修改前瞻指引,日程就显得有点仓促和拥挤。另外,在大选前夕同时公布两项偏宽松的政策,也可能令美联储有“助选”嫌疑。因而,谨慎起见,我们预计美联储会在9月宣布采用“平均通胀目标制”,而修改前瞻指引的时点被推至11月大选后可能性较大。

5. 美联储立场宽松支持美元继续处于弱势,及资金回流新兴市场。美联储政策宽松,敞口向全球注入美元流动性,是近期美元偏弱的重要原因之一。向前看,美联储立场进一步宽松,将支持美元继续弱势,也支持资金回流新兴市场。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP