景顺控股:不要去赌市场会下跌

本文来自巴伦周刊。

在不确定中寻找确定性,是投资者永恒的课题。

2020年已经过去一半,投资者关心的话题没有一个落定,不论是公共卫生事件、中美关系或者是美国大选。这种状况让人迷茫,但也是给了那些判断准确的投资者难以见到的机会,比如上涨了30%的黄金、上涨超过3倍的特斯拉等等。

但是想要赚钱的前提是,对是经济、市场、板块、公司准确的认知和判断。

近日,景顺控股(Invesco)亚太区(日本除外)全球市场策略师赵耀庭分享了他对经济和市场的判断。

景顺控股是全球五大资产管理公司之一。截至二季度末,景顺控股的资产管理规模(AUM)为1.145万亿美元,较一季度末增长了8.7%。

赵耀庭在高盛开启投资生涯,在金融行业有超过15年的经验,加入景顺之前,他在大华银行香港分行担任外国直接投资咨询部主管。当前赵耀庭还担任香港的美国商会贸易及投资委员会副主席。

以下为经编辑后的观点:

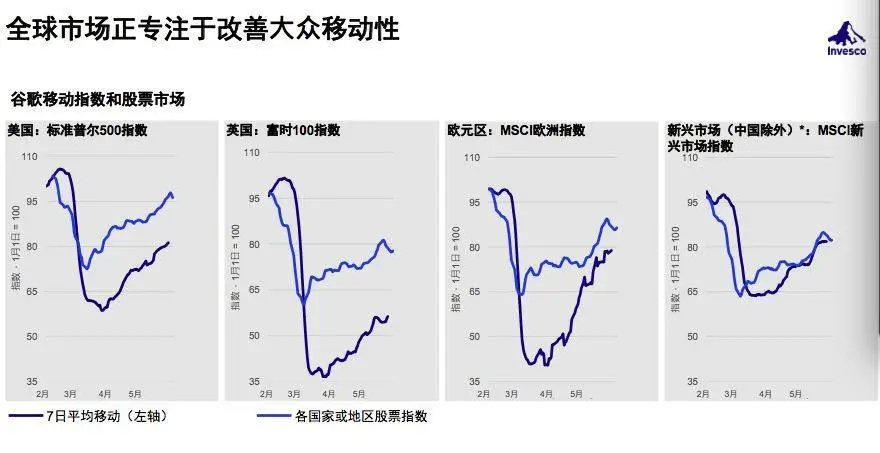

市场与移动性走势高度同步

全球市场现在非常关注大众的移动性。它对投资者来说,可以很好的体现经济活动的情况,比方说投资者可以通过谷歌和苹果的移动性数据来实时了解人们是否能够重新参与到经济活动当中。另外,从地理上移动的趋势看,比如说去购物、去杂货店、是不是去到一些开放的娱乐场所等等,这些都可以显示出市场恢复的情况。

从下图中可以看到,当移动性达到最低点的时候,正好也是市场见底的时候,之后一旦出现病毒的进一步扩散,就会看到移动性又会下降,进而导致了市场会重新出现波动性。

资料来源:谷歌、MSCI、Macrobond和景顺整理 数据截至2020年6月21日

以MSCI世界指数为例,可以看到它受到三大因素的影响。第一个因素是活动或者叫移动趋势,这和人们的经济商业活动相关,通过代表7天移动平均水平的谷歌移动指数体现。第二个因素是封锁政策,主要是看封锁政策进展到哪个阶段,通过牛津大学布拉瓦尼克政府学院编制的牛津大学公共卫生事件政府响应严厉指数(Oxford Covid-19 Government Response Stringency Index)来体现。第三个因素是政策支持,比如美联储在今年3月第一次降息。

从移动指数来看,目前已经基本平缓,保持在80的水平。从严厉指数看,目前在60左右的水平。另外,还有很多国家政府表示,即便是再次出现公共卫生事件的爆发也不会重新实施封锁的政策,包括美国。相较而言,移动指数对经济活动的反映比较准确。

资料来源:谷歌、牛津大学布拉瓦尼克政府学院、MSCI、Macrobond和景顺整理,数据截至:2020年7月21日

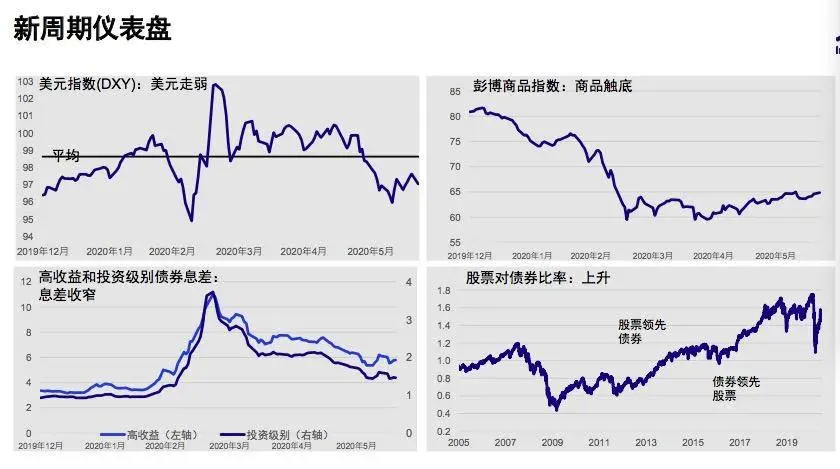

新商业周期出现,别跟政策对抗

我们认为,尽管现在美国病例的数字还在上升,人们的移动性还继续保持在受抑制的状态,我们也建议投资者在这种情况下不要去赌这个市场会下跌,因为你去赌市场下跌就是在赌人们解决问题的方法没有创造性,你是在与科学对抗、在与医学对抗、在与政策的支持作对抗。

资料来源:彭博和CBOE,景顺整理;数据截至:2020年6月10日;

我们认为未来会出现一个新的周期,而这个周期是长期低增长的、低通胀的,同时政策支持会长期保持的一种新的市场周期。在早期的阶段我们会看到美元是呈走弱的趋势,大宗商品基本上是稳定,企业债(公司债)的领域相对于国债会有下跌,股票相对债券的比例是上升的。

看一下美联储的政策回应。在最新一期的公开市场委员会的会议上,美联储特别强调的两个观点特别有意思。第一,美联储说会长期将利率保持在“0”或者是接近“0”的水平。第二,美联储说会采取任何和所有的措施确保经济的稳定,并为市场注入流动性。鲍威尔主席还说,“未来经济的展望还是有一些乌云在上面的。”也就是说,市场反弹未来有可能会达到一个平台期,鉴于美国新感染的数量每天还是增加很多,这是令他们长期保持对市场支持政策的一个重要原因。

资料来源:彭博社 景顺整理

我们比较了不同国家推出的财政刺激政策,包括发达市场国家,德国、意大利和日本,它们对财政支持的力度差不多占到了GDP的20%-60%。新兴经济体和部分亚洲国家也采取了财政刺激的措施,但即便是在中国,推出的经济刺激也只占到GDP的5%,和发达国家相比这个数字要少了很多,原因可能是因为这次公共卫生事件对国内的经济影响更像是一个一次性的冲击,而不是像对发达国家那样是一个系统的冲击。

中国股市一骑绝尘,公共卫生事件风险可控

我们对比了新兴市场和发达市场的股市表现。可以看到中国一骑绝尘地领先于其他的新兴市场国家,同时也领先于发达市场国家。因为中国是最早有效地抑制住公共卫生事件的蔓延,也是首先实现经济复苏的一个国家。

很多投资者担心中国经济会呈“W”形,也就是会出现二次下跌。我认为,二次下跌的情况被大大夸大了。我们看到中国地方政府在不断地采取措施抑制病毒的发生,即便是出现了一些新的病例也能够很快有效地控制,主要是因为中国的措施比较到位。这是中国经济未来将表现很好的一个重要因素。最重要的一个观点是,虽然未来公共卫生事件可能还会出现第三波甚至第四波,但是这个风险是可控的。

虽然有公共卫生事件的反弹,但是中国经济大部分的部门都已经重新开放了,中国制造业采购经理人指数出现了非常明显的“V”形反弹,而且现在也是处在荣枯线之上的扩张状态。从3月初以来,从制造业的供应侧这端来看,中国的复苏非常明显。

中国每日经济指标也已经恢复到了正常的水平,包括房地产的销量、煤炭的用量和交通拥堵情况以及各行业的一系列其他关键数据等,都表明中国正以2019年底的水平全速或接近全速运转。这些趋势都表明,2020年中国企业应可实现正面盈利,经济也在稳步迈向强劲的反弹。中国恢复正常以后让我们感到非常安心,说明其实这个病毒还是可以成功地控制住,只要控制住之后经济就能够反弹。

对于中国经济,我认为今年下半年经济的增长会好于上半年,而且在很多领域我们也看到了积极的进展,但是从消费的复苏来看要慢一些,虽然环比来讲有增长,但是恢复的速度不像大多数人想象得那么快,这是我会持续关注的。

我经常被问到的一个问题,“未来复苏的趋势形状大概是什么样子?”我自己仔细考察了一下基线的分析或者说这个情景,认为现在全球处于经济复苏的初期阶段,未来可能会是比较缓慢的复苏,同时是不平均的,所以它的形状可能更像一个“勾形”的回升,随着封锁措施的逐渐解封,经济活动也在逐渐地恢复。

A股对标普500有40%的折让

对于中国的股市,现在投资者的兴趣是非常强烈的。尤其是在过去一个半月,中国的经济出现了这样的快速回升,很多的投资者也清醒地看到现在中国是唯一一个增长为正的主要经济体,所以他们会持续地关注中国的股市,而且由于中国很好地控制病毒,所以他们会继续看好中国股市。

我们将中国股市的任何重大下跌都看作是买入的良机——中国将迎来十分强劲的经济复苏,而且一旦地缘政治事件尘埃落定,市场情绪将继续为中国股市带来支持。

另外,中国的债市也有大量的新的外资流入,主要还是因为中国经济恢复得不错,而且对公共卫生事件的控制还是非常有效的,所以从中国的中证300指数来看,现在相比标普500指数,市盈率还是有40%的折让,这是从2014年以来的最大规模的折让,所以中国的股市是很有投资价值的。

美股估值有些过高

美国股市现在的上涨还是受到财政政策和货币政策,像“火箭炮”强大火力支持的影响。现在借贷的成本非常低,而且因为进一步压缩了债券的收益率,所以很多投资者在债券方面都没什么可投的了,所以只能转向高风险一些的股票。目前标普500指数的涨幅还是很大的,这看起来确实有点奇怪,因为美国的公共卫生事件一点都没有缓解。

我确实认为现在股市的估值有点过高了,但是并不排除近期随着政策不断推出,股市的估值升高的可能性,但是政府会继续用财政支持受到公共卫生事件影响的家庭。

未来美国经济和世界经济也会面临一些风险,第一个风险是现在失业率非常高,在美国已经达到了历史的高位;第二个我也非常担心第二波、第三波公共卫生事件的出现,这样的话可能会影响经济开放的步伐,很有可能很多地方要重新实行封锁。考虑到这样一些情况,有可能现在的股价是有点过于乐观,股价没有把这些因素反映出来。

仍然看好科技股

最近科技股确实是大涨,无论是美国还是中国,还有其他国家,而且未来它的前景依然是积极和看好的,主要是因为公共卫生事件其实推动了科技,原来向科技转型的趋势会加速。我们日常生活需要越来越多的应用这些在线平台,无论是提供产品也好,还是提供服务也好,所以各个公司要进一步创新,并与消费者加强接触。

新旧经济股票差距正在拉开

从3月份以来其实价值股一直是落后于科技股的表现,代表新经济的股票和代表旧经济的股票之间的估值差距也在加大。现在看起来,制造业的PMI和工业的指数都在呈现好转的趋势,所以也有可能会出现不同板块轮换的情况,有可能会有一部分的科技股投资者转向价值股。我们对于今年下半年代表旧经济的这些股票还是要特别小心,因为它面临的前景是非常不确定的,随着未来经济逐渐开放,从封锁当中解封,还需要转型。

对于黄金来讲,它以前一直是一种比较好的能够抵抗衰退的防御性资产,其实我们看到黄金和股市的表现原来是呈负相关的,现在翻转了。受到整个股市回调,和大家对经济的乐观情绪的影响,金价同样在上升。从近期来看还是会继续受益于市场的乐观情绪,如果市场情绪一旦转为悲观的话,金价也会同样的下跌。

我认为,现在支撑金价在2000以上的情景表现还是不错的,但是未来可能会对它有负面影响,要么是由于公共卫生事件的再次反弹,经济复苏并不像我们预期的那样在今年下半年出现;或者如果大量的央行采取量化宽松的政策以后投资者比较担心通胀的话,金价才有可能会下跌,否则黄金在当前的点都是有支撑的。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP