通胀重现会利好美国通胀保值国债和金价的走势吗?

本文源自微信公众号“市川新田三丁目”。

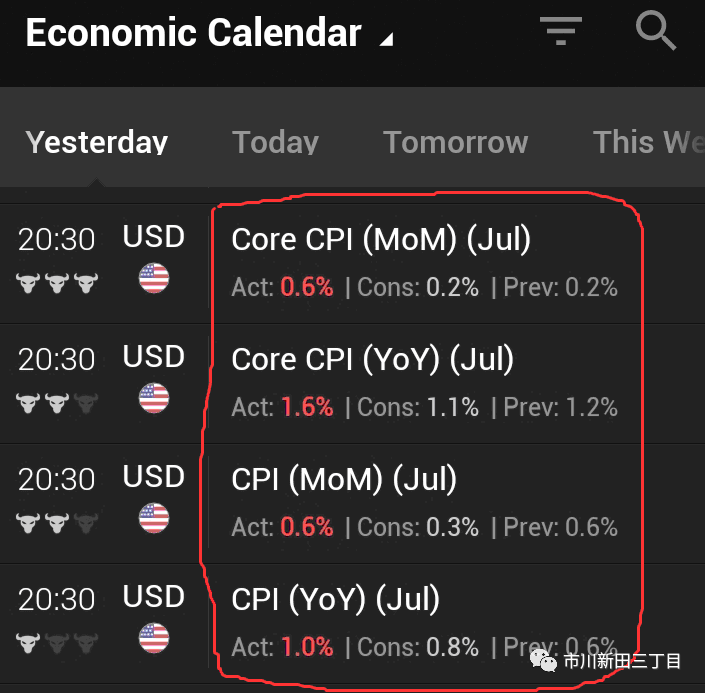

8月12日美国公布了7月份的消费物价指数,具体如下:

7月份美国CPI 实际公布值预测值前值

核心值的月度环比增速0.6%0.2%0.2%

核心值的年度环比增速1.6%1.1%1.2%

名义值的月度环比增速0.6%0.3%0.6%

名义值的月度环比增速1.0%0.8%0.6%

继稍早前公布的7月份制造业价格指数PPI超出市场预期后,7月份的CPI再次令市场感到意外,数据公布后,美国国债收益率的水平出现大涨,金价则遭遇近期罕见的大跌。人们不禁要问,美国的通胀来了吗?如果通胀来临,哪一类资产会受益?

经典的经济学理论告诉我们,在通货膨胀的情况下金价会受益。其实在美国一谈到通胀回归,专业人士就会想到投资通胀保值国债,因为通胀保值国债的设计原理就是为了在通胀的情况下使投资本金得到补偿。通胀保值国债的临界通胀率以及实际收益率都是能体现通胀率变动状况的指标,通胀保值国债的临界通胀率=附息国债的到期收益率-期限相同的通胀保值国债的实际收益率,根据这个公式可以推理出这样一个结论:金价应该与临界通胀率的走势正相关,即临界通胀率越高,金价也随之水涨船高;而与通胀保值国债的实际收益率负相关,即实际收益率下行,金价上涨。下面就来借鉴一下历史经验,看看这一推理是否能得到实际走势的验证。

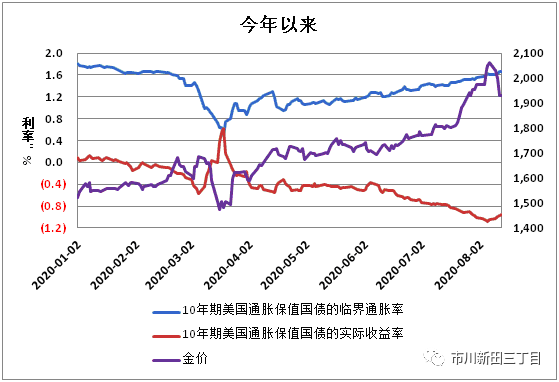

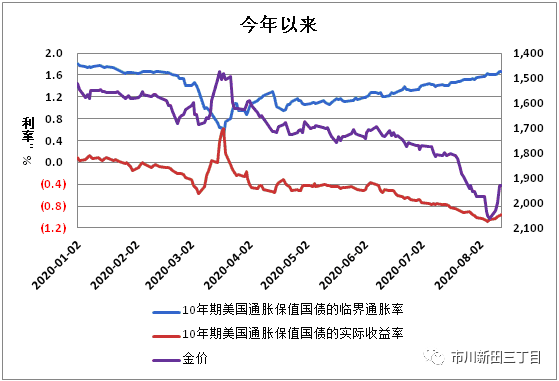

首先是过去一年期间金价与10年期美国通胀保值国债的临界通胀率以及实际收益率的走势对比,文中图表的数据来源为雅虎财经finance.yahoo.com。

注意:下图中金价是倒置的。

通过对比可以发现,金价与10年期美国通胀保值国债的实际收益率的变动趋势颇为贴合,而与10年期美国通胀保值国债的临界通胀率的走势之间有一定的相关性,但紧密程度不够高。

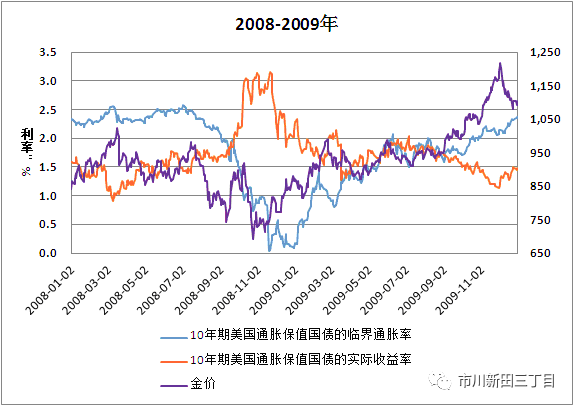

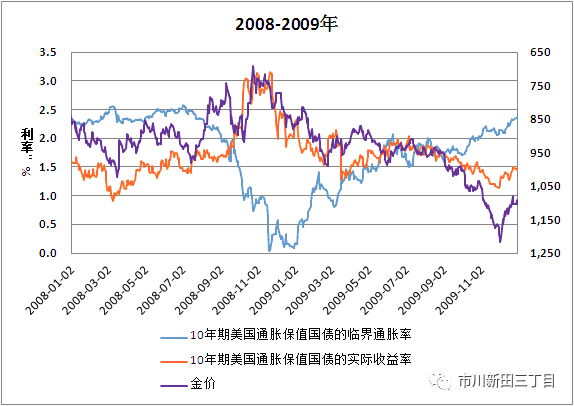

再看看上一次经济危机即2008年-2009年期间的情况。

注意:下图中金价是倒置的。

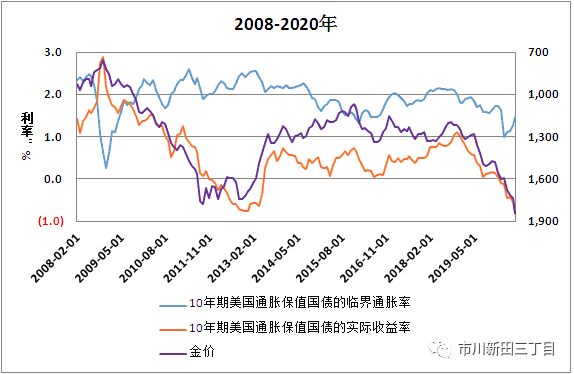

2008年至2009年期间金价与两个通胀参考指标的走势大体相符,但相比较而言,金价与10年期美国通胀保值国债的实际收益率的走势的契合度要比与10年期美国通胀保值国债的临界通胀率的走势之间的契合度要高一些,这一点在更长期限的走势对比中也得到了验证,如下图所示,下图显示的是2008年至2020年期间金价与两个通胀参考指标的走势对比,用的是月线数据。

注意:下图中金价是倒置的。

这是否意味着美国通胀保值国债的实际收益率是预测金价走势的风向标?

对2020年年初以来、2008-2009年期间以及2008-2020年期间金价与10年期美国通胀保值国债的实际收益率以及与临界通胀率的相关程度进行统计就会发现,金价与10年期美国通胀保值国债的实际收益率之间呈现负相关,与10年期美国通胀保值国债的临界通胀率之间呈现正相关,虽然取值区间的不同以及期限的长短会对相关系数的计算产生不同影响,但总体上看,从绝对值的角度来讲,金价与10年期美国通胀保值国债的实际收益率之间的负相关程度明显高于与10年期美国通胀保值国债的临界通胀率之间的正相关程度,如下表所示:

可见,通胀确实对金价的走势有较大的影响,但各具体指标的影响程度存在不小的差异,至少对于比较有代表性的10年期美国通胀保值国债的实际收益率与10年期美国通胀保值国债的临界通胀率这两个指标来讲,在预测金价走势方面,通胀保值国债的实际收益率更加有效。但要注意,黄金的属性是贵金属类大宗商品,而通胀保值国债毕竟固定收益工具,通胀率的提升均会令黄金和通胀保值国债受惠,但这并不意味着金价与通胀保值国债的波动幅度会比较接近。

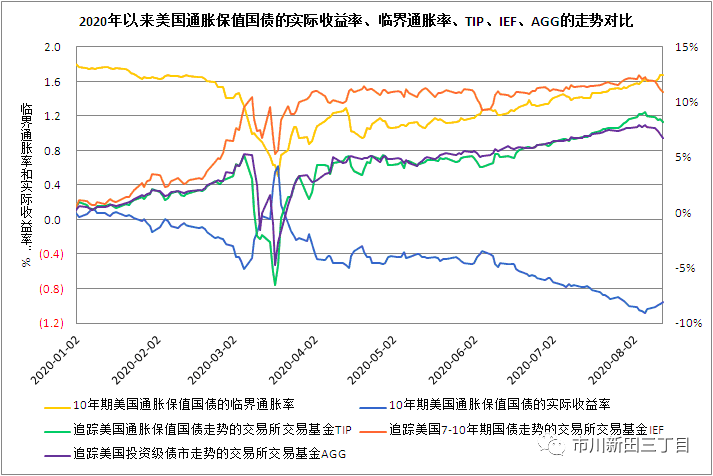

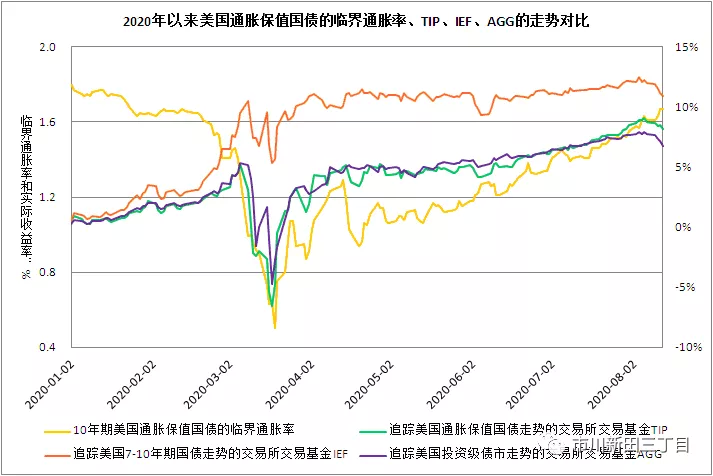

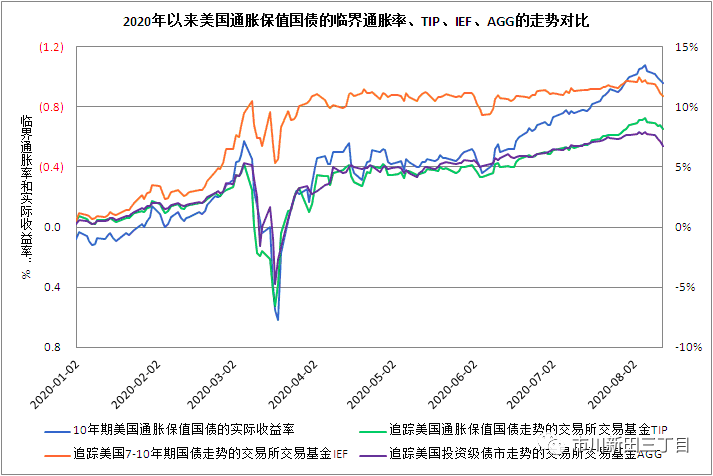

下面再来看看通胀保值国债的回报表现受通胀的影响程度。下图为10年期美国通胀保值国债的实际收益率和临界通胀率的走势(数值体现在左轴上)与追踪美国通胀保值国债走势的交易所交易基金TIP、追踪美国7-10年期国债走势的交易所交易基金IEF、追踪美国投资级债市走势的交易所交易基金AGG的回报率(回报率数值体现在右轴上)的对比。

注意:下图中10年期美国通胀保值国债的实际收益率倒置在左轴上。

以上两张图传达出三点信息:

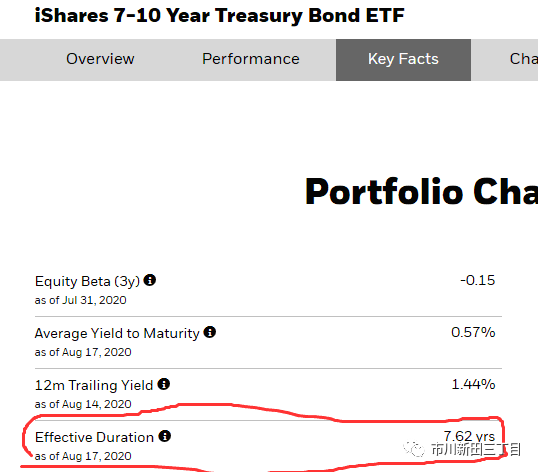

一、今年以来三只债券交易所交易基金的变动趋势大体相符。虽然通胀保值国债也属于美国国债,TIP的久期与IEF的久期也很相近,但在大多数时间里TIP与IEF在回报率方面一直存在差距,而与AGG的回报率非常接近。TIP和AGG的回报率在3月份之前与IEF差距不大,但3月份以来出现明显的分化,通胀保值国债在3月份之后的回报表现更像信用债,而不是国债;

二、10年期美国通胀保值国债的实际收益率的走势与TIP和AGG的回报率高度相符,但并不贴近IEF的回报率走势;

三、进入3月份后,10年期美国通胀保值国债的临界通胀率遭遇大幅下跌以及之后的迅猛反弹走势与TIP和AGG的回报率的走势越来越相似。说明在市场对通胀预期不高的情况下,美国通胀保值国债与美国国债的回报率非常接近,更多体现的是国债投资的特点,但危机时期市场对通胀的预期会明显向下,此时美国通胀保值国债的投资逻辑就会变得与公司债一致。与此同时,美国国债却因避险作用而受到投资者的追捧,因此投资回报表现继续保持稳定,体现为价格下跌幅度明显低于信用债。

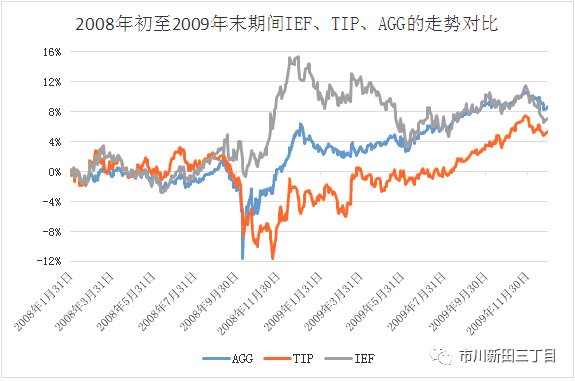

在上一次金融危机期间,TIP的回报率与IEF的回报率之间也存在较明显的差距,见下图,而与AGG的回报率比较接近,给人留下的印象是,在经济危机期间美国通胀保值国债的走势更像信用债,而不是国债。

为什么通胀保值国债在危机期间的避险作用明显逊色于普通的美国国债?

原因在于,通胀保值国债对于通胀率的变化极为敏感,而在不管是2008年-2009年还是今年的经济危机期间,伴随着市场对未来的通胀预期大幅下跌而来的是企业倒闭数量增加,而信用债市场也因此成为受害者,经济危机会带来低通胀预期和企业信用质量的恶化也就成了导致通胀保值国债和公司债在危机期间的涨跌步调极为相似的背后逻辑。因此通胀保值国债虽然名字中带有“国债”这两个字,却无法像一般的国债一样发挥避险资产的作用,故在经济危机期间,通胀保值国债的表现更像公司债而不是国债。

关于通胀回归会给通胀保值国债和金价带来何种影响的问题,今天先写这么多,后续将继续就此话题展开探讨。

要点:

通胀对金价和通胀保值国债的走势确实有很大的影响,但通胀指标有很多,影响程度各不相同,相比较而言,通胀保值国债的实际收益率是个比较有效的预测金价以及通胀保值国债走势的指标;

TIP、IEF和AGG都是债券类交易所交易基金,跟踪的分别是美国通胀保值国债、7-10年期美国国债和美国投资级公司债的走势,历史经验证明:正常情况下,美国通胀保值国债的走势与普通的国债差距不大;但在危机期间,美国通胀保值国债的走势更接近于投资级信用债,而不是久期相近的美国国债,说明美国通胀保值国债的避险作用明显赶不上普通的美国国债;

通胀保值国债在危机期间无法发挥普通美国国债的避险作用原因在于经济危机既会带来低通胀预期,也会令企业的信用质量持续恶化,因而导致通胀保值国债和公司债在危机期间的投资逻辑趋同,涨跌步调近乎一致;

2020年3月份以后美联储大举放水,在流动性泛滥的驱使下美国通胀预期开始上升,同时流动性的放松也使公司债市场的流动性和安全性得到保障,因此通胀保值国债和公司债的上涨走势步调再次保持同步。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP