国信证券:申洲国际(02313)上半年收入利润超预期,稳健渡过全球危机

本文来自微信公众号“纺服研究小伙伴”,作者:丁诗洁。

投资摘要

收入利润超预期,稳健渡过全球危机

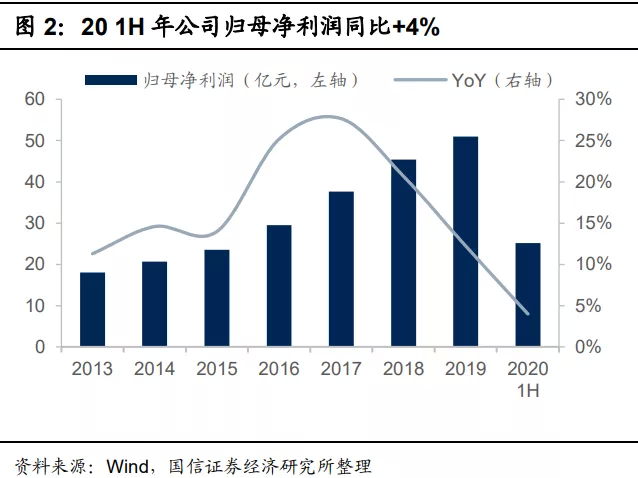

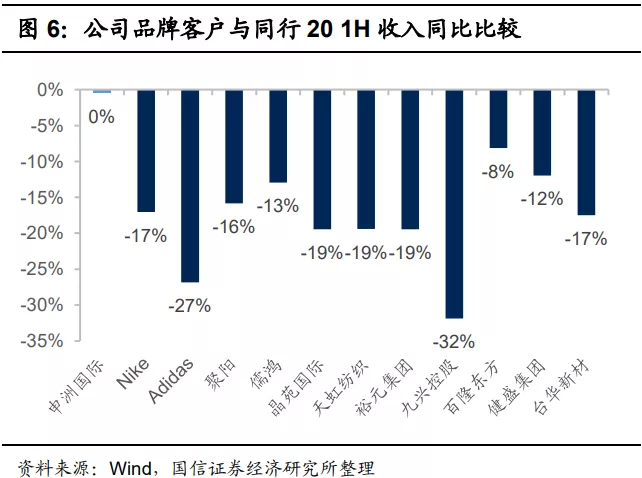

申洲国际(02313)2020 1H实现收入102.3亿元,同比-0.4%,剔除零售业务影响,收入+2.3%;毛利率30.9%,同比持平,除零售则同比-0.6pp;归母净利润25.12亿元,同比+4%,除零售则同比+1.5%;维持约50%派息率;资产负债表延续高质量健康水平。直面全球卫生事件冲击,主要品牌客户和同行大多出现超50%的利润下滑,而公司业绩超预期平稳。

适度分散抹平波动,海外扩张有序进行

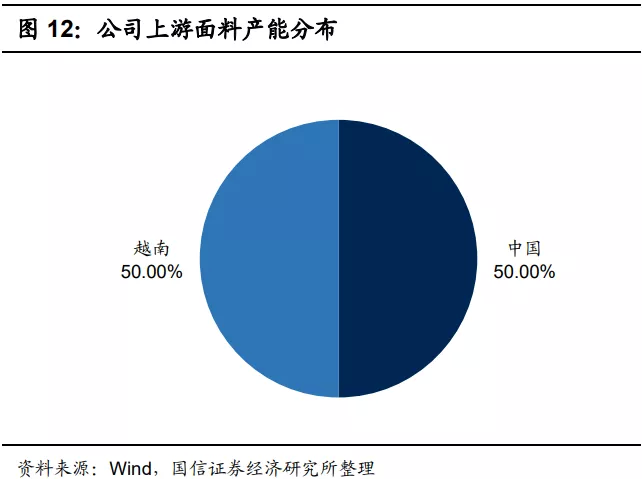

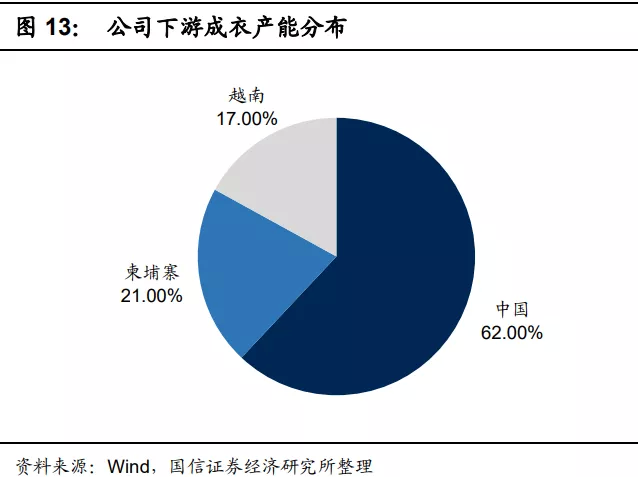

公司的四大品牌、四大市场、三大品类适度分散,相互抵消了波动,为品牌客户研制的口罩也贡献约1亿收入,海内外一体化产能灵活调配应对了地区卫生事件变化。运动/休闲/内衣分别同比+2%/-19%/+36%;中国/欧盟/日本/美国分别同比-11%/+10%/+26%/-5%;中国/越南/柬埔寨成衣产能比例达到62%/21%/17%。

核心供给优势对冲需求不确定性,下半年展望好于预期

业绩亮点的底层逻辑来自公司海内外一体化产能与品牌客户的深度绑定。上半年公司保持对供应商及时付款,对员工增加津贴、全国包车接送等措施加固了经营根基。目前主要品牌基本恢复全球90%以上门店经营,市场预期在明年Q2开始收入大幅反弹。公司越/柬新工厂已在招工,预期下半年产能利用率理想,口罩贡献加大,好于此前预期。

风险提示

1.全球宏观经济大幅下行;2.品牌库存清理缓慢;3.市场的系统性风险。

投资建议:业绩增强信心,看好产能大年与需求回暖共振

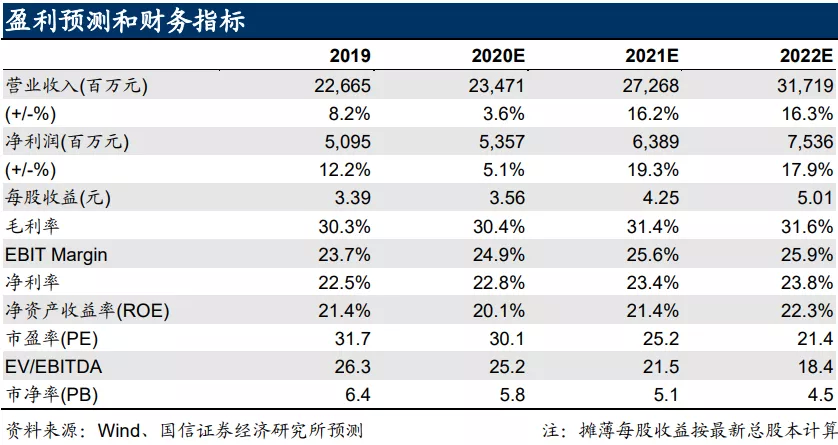

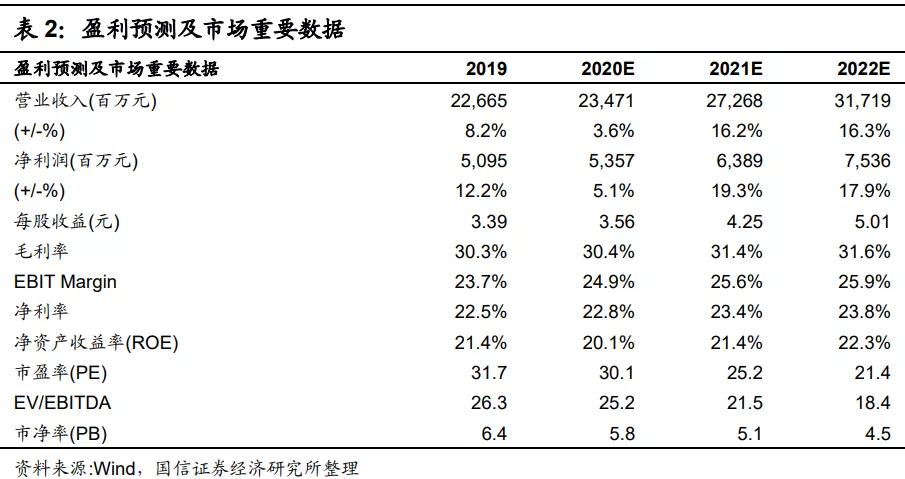

全球卫生事件危机印证了公司业绩确定性,按产能计划,我们预计未来3年公司将迎来海外产能释放大年,叠加全球经济回暖,我们看好公司业绩加速增长。我们上调盈利预测,预计公司20-22年EPS分别为3.56/4.25/5.01(原为2.88/3.69/4.38元),对应PE分别为30.1x/25.2x/21.4x。上调合理估值为142-146港元(原为110-115港元),对应21年PE 30x-31x,维持“买入”评级。

1 收入利润超预期,稳健渡过全球危机

2020年上半年,公司实现收入102.3亿元,同比-0.4%,剔除零售业务影响,收入+2.3%,好于我们预期(此前预期收入同比-5%);归母净利润25.12亿元,同比+4%,除零售则同比+1.5%,好于我们预期(此前预期净利润同比-11%)。

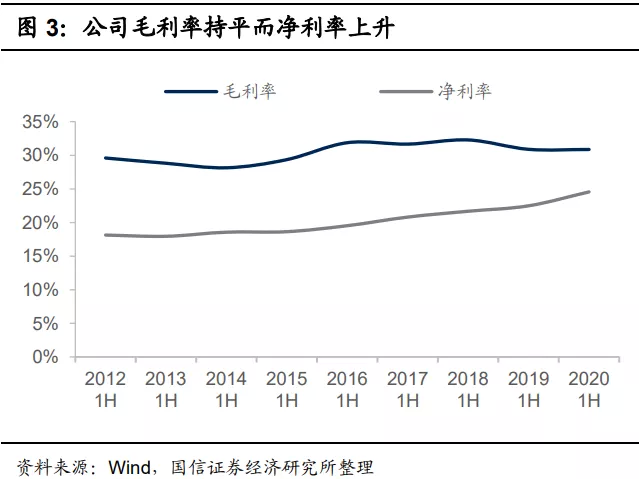

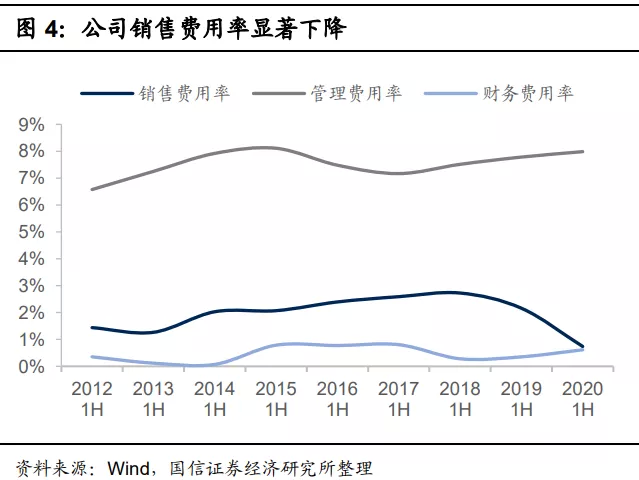

2020年上半年,公司实现毛利率为30.9%,同比持平,除零售则同比-0.6pp,好于我们预期(此前预期毛利率同比-1pp),主要由于产能利用率下降等负面因素受到效率提升带来的人工成本占比下降,以及原材料价格下跌等正面因素抵消;净利率24.6%,同比+1.1pp;销售费用率同比下降2pp,大部分来自于停止零售业务后的费用节省;管理费用率上升0.2pp,部分与卫生事件防控有关,公司上半年与卫生事件相关的开支约1.5亿元;财务费用率增加0.26%,与公司增加贷款有关,但由于存在套利空间,加上利息收入后为财务净收入。

公司维持约50%派息率。资产负债表延续高质量健康水平,截至2020年上半年,公司现金及等价物合计约81亿元,净现金约73亿元,同比增加约1.6亿元。上半年有效税率约10.4%,同比下降0.2pp。公司库存周转天数与去年同期相比减少4天,应收账款天数增加5天,应付账款天数减少2天,体现了公司较好的订单交付情况,以及对供应商的付款情况。

直面全球卫生事件冲击,公司主要品牌客户和同行在今年上半年大多出现超50%的利润下滑,而公司业绩超预期平稳。

2 适度分散抹平波动,海外扩张有序进行

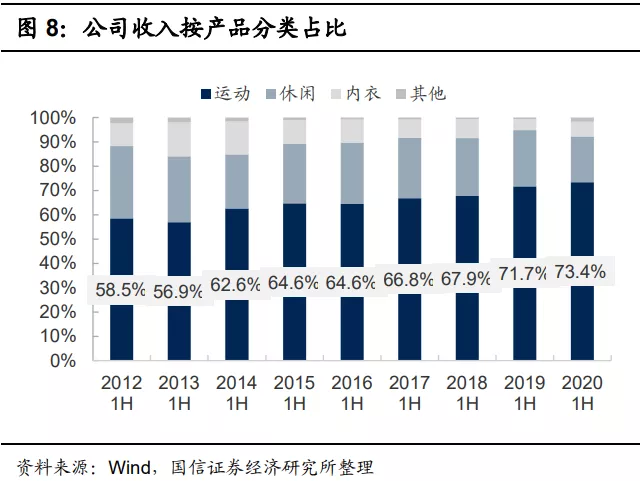

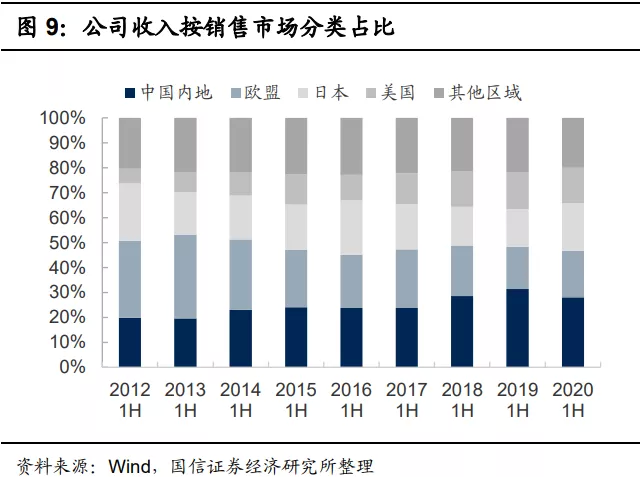

公司的四大品牌、四大市场、三大品类适度分散,相互抵消了波动。2020年上半年,公司运动/休闲/内衣占比分别为73.4%/18.7%/6.1%,分别同比+2%/-19%/+36%,内衣快速增长来自于去年同期较低的基数,以及口罩面料开发带动的内衣销售,其他品类含口罩约1.14亿元;中国/欧盟/日本/美国占比分别为28.0%/18.7%/19.1%/14.2%,分别同比-11%/+10%/+26%/-5%,其中中国销售下降包含了关停零售业务的影响。

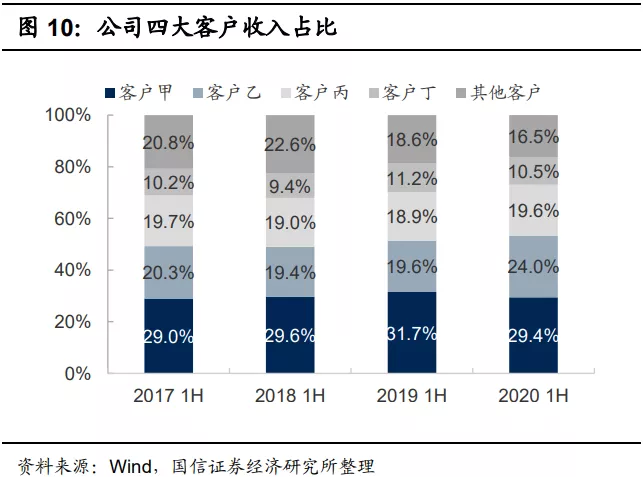

上半年,公司四大客户占比继续提升到83.5%,预计Nike/Adidas/优衣库/PUMA占比分别为29.4%/24.0%/19.6%/10.5%,同比-7.6%/21.6%/3.4%/-6.5%。四大品牌客户受不同销售市场侧重和品类的区别,面对全球卫生事件的冲击,在持续时间和程度上有一定差异,但总体反映在公司的收入中保持稳定。

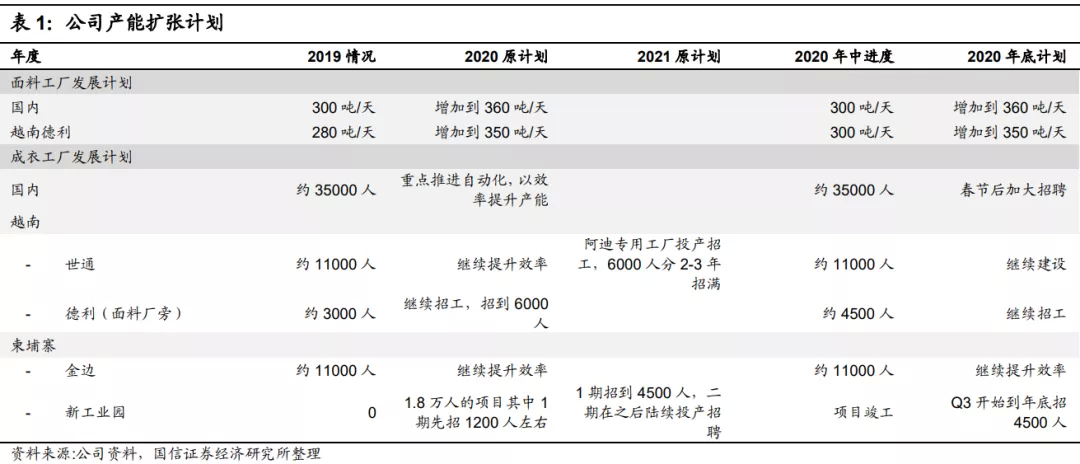

分产能看,目前公司海内外双一体化模式进一步完善。今年上半年,公司越南、宁波面料产能均达到300吨/天,预计年底将合计达到700吨/天,为明年面料做保障。下游产能中国/越南/柬埔寨的比例达到62%/21%/17%,体现了公司海外生产基地持续扩张以及经营更加稳定的结果。今年上半年,越南德利成衣工厂达到4500人,相比去年底3000人有所增加;柬埔寨新工厂竣工,一期在Q3开启招聘,今年预计招聘3500-4000人,招聘过程中对今年贡献有限但对明年贡献有帮助;宁波招聘预计在春节后增加较多。按照公司未来产能扩张计划,预计3年后海外成衣产能占比也将达到50%。

3 核心供给优势对冲需求不确定性,下半年展望好于预期

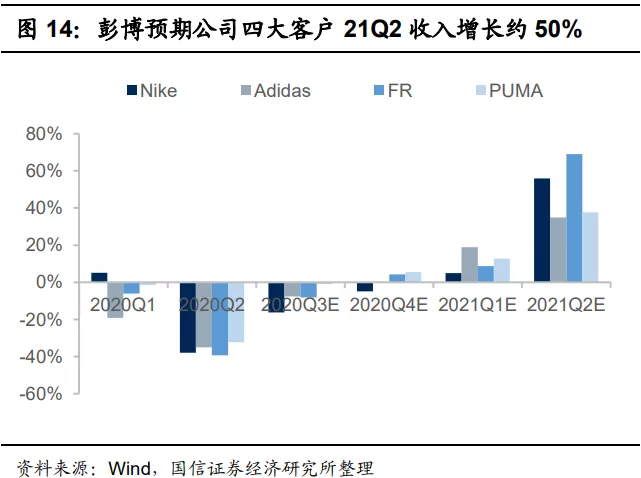

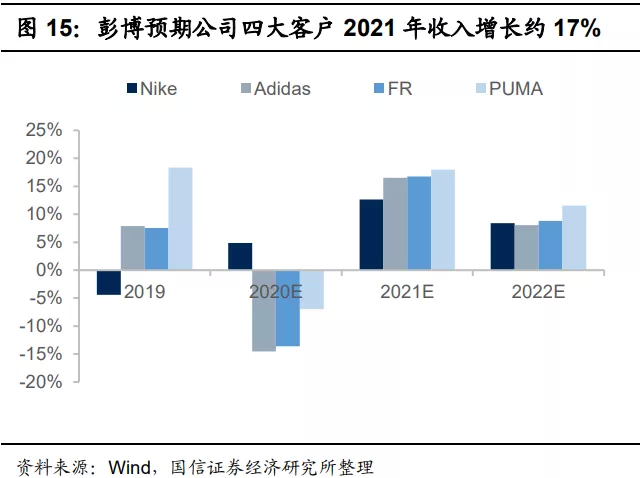

业绩亮点的底层逻辑来自公司海内外一体化产能与品牌客户的深度绑定。上半年公司保持对供应商及时付款,对员工增加津贴、全国包车接送等措施加固了经营根基。目前公司主要品牌客户基本恢复全球90%以上门店经营,市场预期在明年Q2开始收入大幅反弹,彭博一致预期普遍预计品牌明年收入增幅在17%左右,其中2021 Q2收入增幅在50%左右。

目前,公司越南和柬埔寨成衣新工厂已在招工,预期下半年产能利用率理想,口罩下半年预计贡献收入1-2亿美元,整体下半年展望好于此前预期。今年年底海外下游工厂员工扩张和面料工厂产能提升,都将为明年增长打下基础。

4 投资建议:业绩增强信心,看好产能大年与需求回暖共振

今年全球卫生事件危机印证了公司业绩确定性,展望下半年,品牌客户经营情况已经出现拐点,公司员工招聘已经开展,新增口罩业务也有望一定程度对冲未来卫生事件反复的不确定性。我们按公司产能计划,预计未来3年迎来海外产能释放大年,公司总产能将增长50%,叠加全球经济回暖,我们看好公司业绩加速增长。

考虑到中期业绩与展望好于此前预期,我们上调盈利预测,预计公司20-22年净利润分别同比增长5.1%/19.3%/17.9%,EPS分别为3.56/4.25/5.01(原为2.88/3.69/4.38元),对应PE分别为30.1x/25.2x/21.4x。上调合理估值为142-146港元(原为110-115港元),对应21年PE 30x-31x,维持“买入”评级。

5 风险提示

1.全球宏观经济大幅下行;

2.品牌库存清理缓慢;

3.市场的系统性风险。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP