天风证券:紫金矿业(02899)业绩逆势增长,资源、运营、融资优势有望持续

本文来自 微信公众号“笑看有色”,作者:杨诚笑。

紫金矿业(02899)发布2020年半年报,业绩逆势增长,小幅超预期

2020H1公司实现营业收入 831.4亿元,同比增长23.73%;实现归母净利润为24.2亿元,同比增长30.64%;扣非归母24.2亿元,同比增长46%。实现经营活动现金流净额64.75亿元,同比增加47%,其中Q2实现归母净利润13.8亿元,同比增长41.1%,环比增长32.7%,小幅超预期。

黄金业务量价齐升,内生挖掘补充矿权扰动。2020H1金价同比大幅上涨28%,公司成本优化,毛利率长至51.33%,实现产量20.24吨,同比上涨5.9%。量价齐升带来黄金业务收入占比达61%,毛利占比近39%。分项目来看,公司巴新矿权扰动下,积极推进对现有黄金项目的生产建设,除紫金山铜矿外公司矿金项目产量均取得增长。铜价小幅回落,矿铜放量保价护航。2020H1铜现货平均价为4.45万元/吨,YOY为- 7.9%,通过技改及规模化放量等有效降低成本,在铜价承压的情况下,毛利率同比基本维持相似水平。合计矿铜产量23.1万吨,同比上涨34.85%。分项目来看,科卢韦齐增长2.3万吨,多宝山实现增量1.9万吨,贡献主要增量,锌价承压,铅锌业务小幅拖累业绩。2020H1锌均价为1.7万元/吨,同比回落22.6%,同时公司成本抬升9.9%,带来毛利率大幅回落至12.8%。矿锌产量15.9万吨,同比下滑14.8%。分项目来看,庙沟-三贵口铅锌矿、俄罗斯克兹尔-塔什特克锌多金属矿分别减量0.65万吨和2.07万吨,为矿锌产量下滑的主要来源。

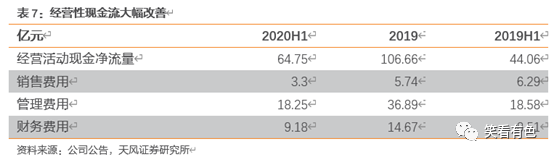

经营性现金流持续改善,财务费用/资产减值可控。2020年H1实现经营活动现金净流量约64.75亿元,同比大幅增长47%,主要由于公司矿金、矿铜持续放量,同时黄金业务成本下行带来盈利能力提升。目前资产负债率在60%左右水平,利息支出小幅提升,但伴随海内外多个资源项目逐渐投产,经营性净现金流有望持续攀升。同时资产减值损失/信用减值损失2.1亿元基本持平

资源、运营、融资优势有望持续,矿业巨头雏形初现。2020年是公司“项目建设年”,哥伦比亚武里蒂卡金矿、黑龙江紫金铜业、等基本建成投产,卡库拉铜矿、塞尔维亚紫金铜业、Timok铜金矿、黑龙江铜山矿采矿、陇南紫金改扩建项目超预期推进。并购成长逐渐进入收获期,在多样化融资支持和项目运营管理优势不断凸显下,资源优势有望不断转为经济效益,向全球领先的矿业巨头迈进。

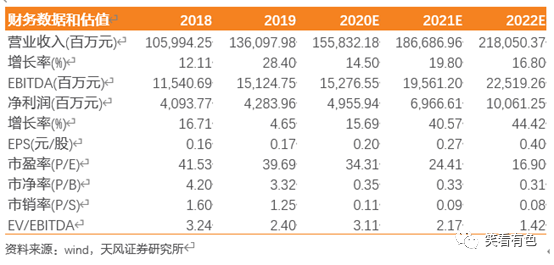

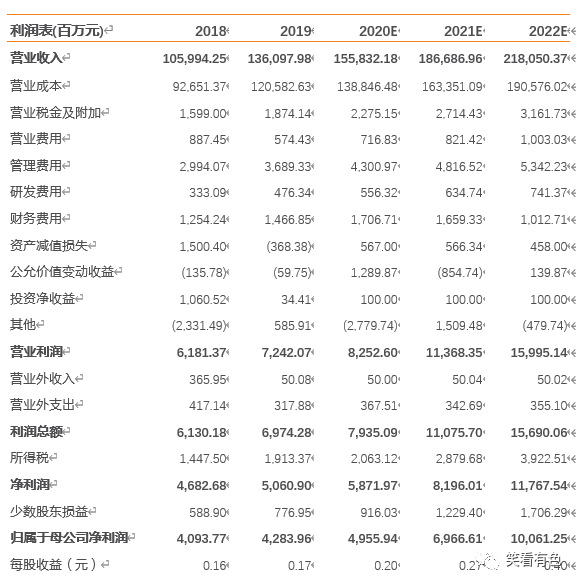

盈利预测与评级。紫金矿业是矿铜矿金产量持续爬坡,降本效应带来盈利能力超预期,我们再度小幅上调公司盈利预测,2020-2022年实现EPS为0.2元/股、0.27元/股、0.4元/股(前值为0.18、0.27、0.4),对应当前PE为34、24、17倍。维持买入评级。

风险提示:波格拉矿权无法延期的风险,海外项目投产不及预期,卫生事件全球蔓延带来铜、锌、黄金价格大幅下跌

1. 黄金量价齐升助力业绩,矿铜放量保驾护航

2020年公司实现毛利91.26亿元,同比增长20.78%,主要来自矿铜业务增长和矿金板块量价齐升,综合毛利率为10.98%,同比下降0.26个百分点,环比小幅回升,主要是冶炼加工及贸易收入占比增加所致。其中:矿山企业综合毛利率为45.13%,同比上升1.13个百分点;冶炼企业综合毛利率为1.49%,同比上升0.08个百分点。

黄金业务量价齐生,内生挖掘补充矿权扰动。公司黄金业务比重持续提升,实现营业收入占比达到61.3%(内部抵消后约约509.5亿元,其中矿金销售额66.9亿元),毛利35.2亿元,占比近39%。

2020H1国际金价均价为1,645.42美元/盎司,较上年同期上涨26%;沪金平均价格为370元/克,同比上升28%。受益于金价上行,公司矿金售价同比大幅提升75.7元/克至350.6元/克,同时成本持续优化,单吨同比下滑4元/克至170.6元/克,毛利率大幅增长至51.33%,盈利能力大幅提升。

公司上半年合计黄金产量20.24吨,同比上涨5.9%。分项目来看,公司巴新矿权扰动下,积极推进对现有黄金项目的生产建设,除紫金山铜矿外公司矿金项目产量均取得增长,其中诺顿金田大幅增长0.8吨,中亚地区泽拉夫尚、奥同克分别增长0.26、0.15吨。

巴新政府于4月24日发布新闻,决定不批准波格拉金矿(公司权益47.5%,2019年矿产金8.8吨)特别采矿权延期申请,并表示将组成国家谈判团队协商。按照4月24日停产对应上半年影响产量约1.26吨,全年来看可能影响2020年公司权益产量约5吨,考虑中长期谈判如果达成有望缓解。

公司内生黄金项目潜力挖掘有望持续,陇南紫金李坝金矿已经获取采矿证,预计6000吨/天采选系统于6月恢复生产,并加快万吨项目建设,达产后年均产精矿含金约5.5吨。诺顿金田低品位金矿帕丁顿选厂新增150万吨/年规模维持5-6吨规模,Binduli低品位1,500 万吨/年堆浸项目首期预计 2022Q1建成投产,达产最高年份可生产黄金约7吨。内生黄金项目增长有持续弥补海外矿权带来的产量扰动。此外,贵州水银洞金矿、洛阳坤宇矿业,山西紫金等均有望带来远期增量。

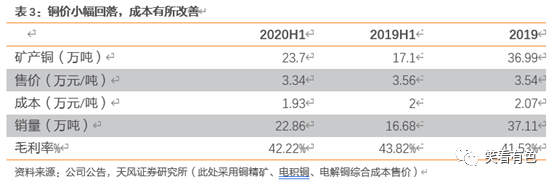

铜价小幅回落,矿铜放量保价护航。公司铜业务比重仅次于黄金,实现营业收入占比达到18%(内部抵消后约约149.24亿元,其中矿铜销售额76.4亿元),毛利34.1亿元,占比约37%。

2020H1伦铜均价为5,500美元/吨,国内市场铜现货平均价为4.45万元/吨,同比小幅下滑7.9%,公司售价因此小幅承压。成本端来看,来自电积铜成本同比下滑28.6%、,电解铜成本同比下滑21.65%,铜精矿成本由于部分矿山入选品位下滑小幅提升6.78%,单位矿铜成本同比下滑至1.93万元/吨。综合来看公司通过技改及规模化放量等有效降低成本,在铜价承压的情况下,毛利率同比基本维持相似水平,较2019年全年来看小幅提升。

公司上半年合计矿铜产量23.1万吨,同比上涨34.85%。分项目来看,科卢韦齐增长2.3万吨,多宝山实现增量1.9万吨,贡献主要增量,此外紫金山持续挖潜、紫金波尔技改、Bisha并表等带来矿铜产量合计增长近6万吨。公司铜资源以量补价,伴随卡库拉铜矿采选项目、塞尔维亚紫金铜业、Timok铜金矿项目、黑龙江铜山矿采矿项目等持续放量,为公司铜资源效益保驾护航。

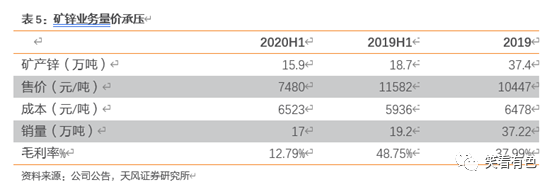

锌价承压,铅锌业务小幅拖累业绩。公司铅锌业务回落,实现营业收入占比仅有3.14%(内部抵消后约26.11亿元,其中矿锌销售额12.7亿元),毛利3.1亿元,占比约3.1%。国内市场锌均价为1.7万元/吨,同比回落22.6%,同时公司成本抬升9.9%,带来毛利率大幅回落至12.8%。

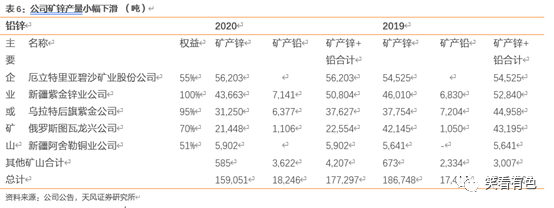

公司矿产锌产量小幅下滑,公司上半年合计矿锌产量15.9万吨,同比下滑14.8%。分项目来看,庙沟-三贵口铅锌矿、俄罗斯克兹尔-塔什特克锌多金属矿分别减量0.65万吨和2.07万吨,为矿锌产量下滑的主要来源。

2. 经营性现金流稳步抬升,资产减值/财务费用可控

2020年H1实现经营活动现金净流量约64.75亿元,同比大幅增长47%,主要由于公司矿金、矿铜持续放量,同时黄金业务成本下行带来盈利能力提升。

公司三费情况此消彼长,由于运输费计入营业成本导致销售费用同比下滑3亿元,但尽管并表子公司增加,勘探费用减少带来管理费用小幅下滑1.77%至18.3亿元,由于利息支出增长,带来公司财务费用小幅提升6700万元,公司年报中计划预计2020年合计项目建设(含技改)资本开支约66亿元,考虑公司项目建设年及新增部分并购项目可能带来小幅提升,目前资产负债率在60%左右水平,但伴随海内外多个资源项目逐渐投产,三年有望经营性净现金流有望持续攀升,带来资产负债率的有效改善。

公司拟发行可转债募集不超过60亿元,主要用于卡莫阿Kamoa-Kakula铜矿项目、Timok铜金矿上矿带、黑龙江铜山矿项目建设。可转债的发行有望一定程度降低融资成本,优化财务结构,并有进一步降低资产负债率的可能,同时公司仍有较大体量的银行授信,满足公司和投资者的灵活需求。

此外,前期市场担心曾影响公司业绩的资产减值损失/信用减值损失2.1亿元基本持平。

3. 资源、运营、效益优势有望持续,矿业巨头雏形初现

2020H1以来,公司在坚持原有项目建设年基础上,金铜业务持续发力。

公司拟以现金出资17亿元收购圭亚那金田。

优质金矿再入麾下,有望充分发挥资源识别和运营实力,实现稳步迈进。圭亚那金田核心资产是Aurora金矿100%权益,采矿权颁发于2011/11/18, 期限20年,目前报告金矿服务年限14年(据圭亚那矿业法采矿权到期后可以申请延长不超过7年),当地政治形势总体稳定,法律体系较为完备,为矿权持续稳定开发提供基础。Aurora金矿拥有探明+控制的金资源量118.69吨,平均品位3.15g/t,推断的金资源量59.13吨,平均品位2.28g/t;2021年中期预计从露采转为地采。选厂处理量为7,500吨/日,原矿品位2.7g/t,金回收率92.4%,年均产金约4.57吨,其中2022-2026年地采平均年产金约5.27吨。该金矿开采条件较优,2019年由于减值导致大幅亏损,预计公司运营实力有望较快时间带来黄金资源/产量/效益的提升,向黄金龙头公司稳步迈进。

收购超大型铜矿资源,铜矿版图持续扩张

公司以现金方式出资38.8亿元完成巨龙铜业50.1%的股权(按巨龙铜业100%股权作价为77.5亿元为基础)收购。巨龙铜业资源储量巨大,开发条件好,有形成世界级超大型铜矿的条件,但目前面临目连续三年亏损,且部分建设受制于投资限制未能继续。公司接管有望继续发扬资源并购运营管理实力,知不拉铜矿有望率先贡献现金流,同时加快实现一期年产铜 16 万吨,二期工程年产铜 26 万吨的生产计划,目前驱龙采选工程后续仍需投资72亿元,预计2021年一期项目建成,将资源优势不断转换为现金流和利润增长。

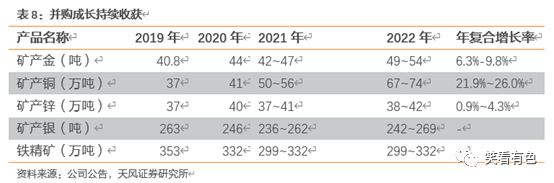

资源、运营、效益优势有望延续

2020年是公司项目建设年,其中黄金业务公司正在推进塞尔维亚Timok铜金矿建设,澳大利亚帕丁顿金矿、甘肃陇南李坝金矿、山西义兴寨金矿等一批增量项目扩产,铜业务板块2021年西藏巨龙铜业、刚果(金)卡莫阿铜矿、塞尔维亚Timok 铜金矿均可望实现首期建成投产。同时,公司延续并购发力,考虑并购项目巨龙(16万吨),奎亚那金田(4-5吨)及武里蒂卡项目(5-8吨),公司2022年矿产铜、金分别有望达到85-90万吨、60-65吨。

并购成长逐渐进入收获期,在多样化融资支持和项目运营管理优势不断凸显下,资源优势有望不断转为经济效益,向全球领先的矿业巨头迈进。

4. 盈利预测与评级

紫金矿业矿铜矿金产量持续爬坡,降本效应带来盈利能力超预期,我们再度小幅上调公司盈利预测,2020-2022年实现EPS为0.2元/股、0.27元/股、0.4元/股(前值为0.18、0.27、0.4),对应当前PE为31、22、15倍。维持买入评级。

5. 风险提示

海外项目投产不及预期,全球卫生事件扩散导致铜、锌、黄金价格大幅下跌。

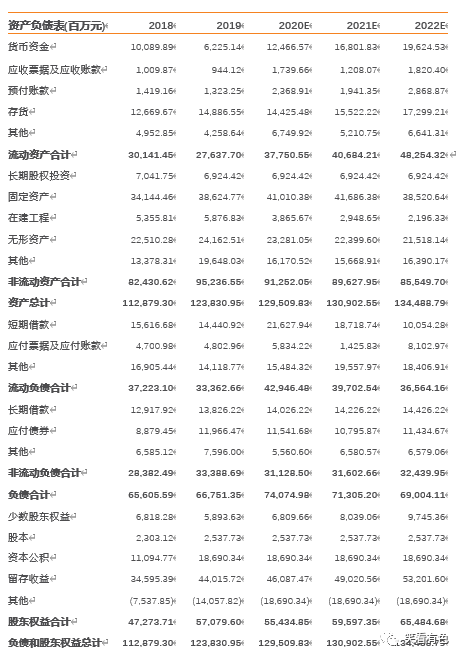

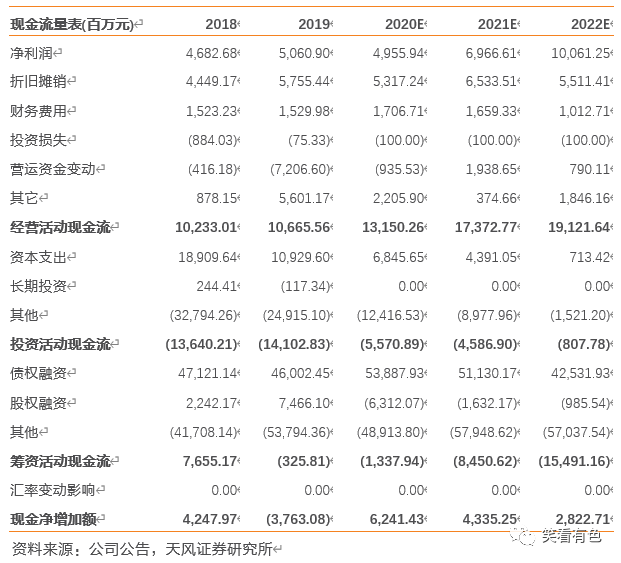

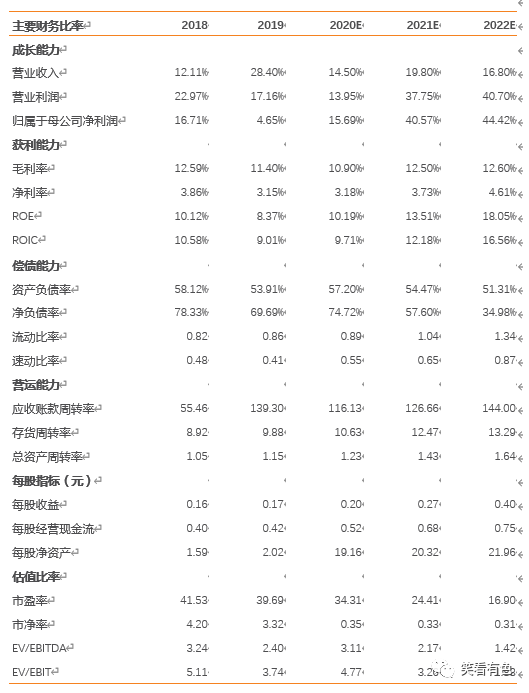

财务预测摘要

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP