美国经济究竟有没有衰退?

本文源自“Wind”。

多项经济数据创下近百年来最差表现,但是美国经济究竟有没有陷入衰退?美债和美股两个指标来看,进入两个极端。

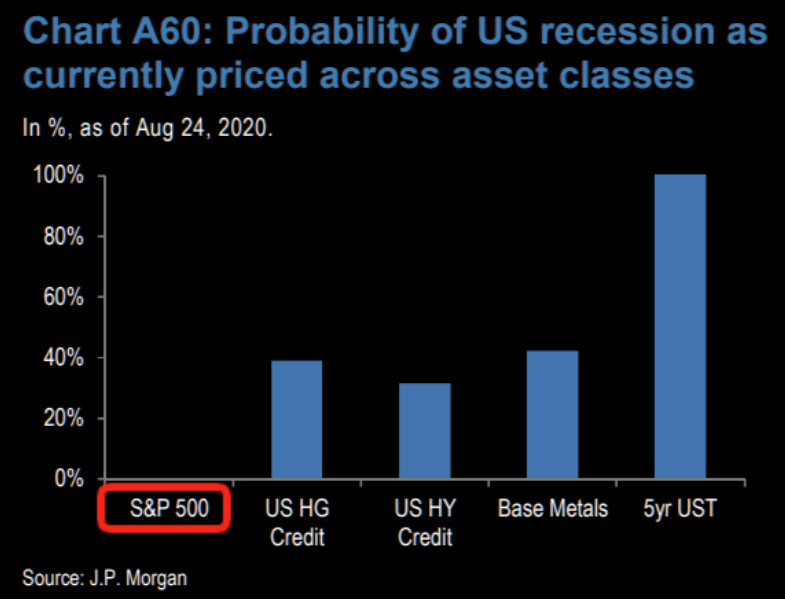

周一,摩根大通发布研报表示,从不同指标看美国经济陷入衰退的可能性,其中标普500指数显示衰退概率为0,5年期美债显示概率为100%,这也是有统计以来最极端的数据。

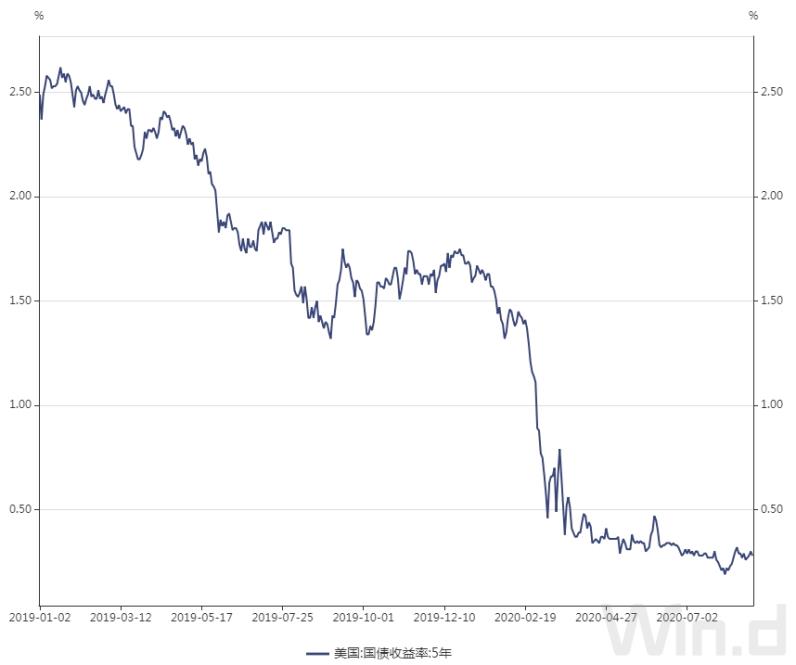

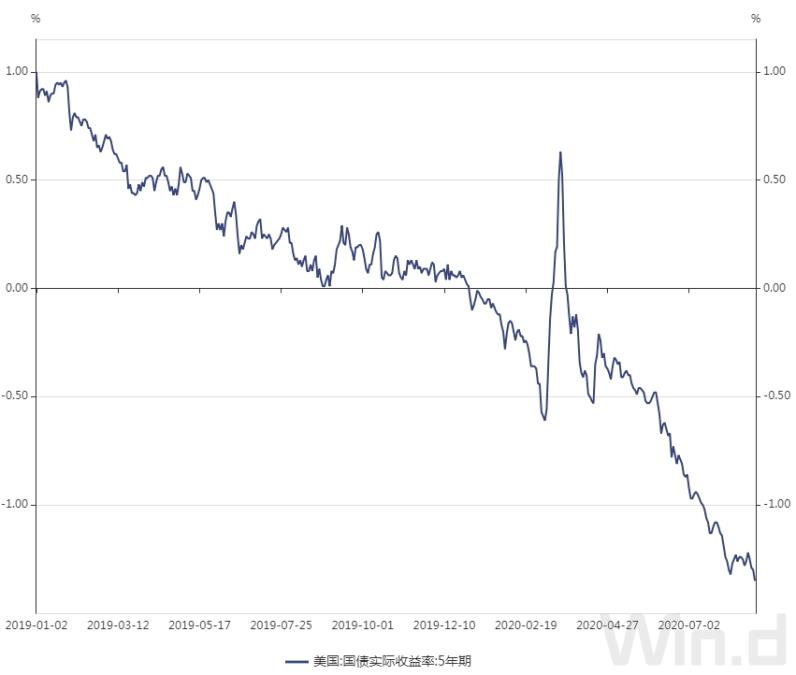

一直以来,美债收益率是交易者重要的参考指标。近日来,美国国债实际收益率的持续下跌引发了市场的强烈关注。10年期国债收益率反应长期经济前景,3个月收益率反应超短期经济预期,而5年期能更好反应中期经济前景。目前5年期国债收益率已经跌破0.3%,而实际收益率早已为负值。

近期美国经济复苏势头减弱,是引爆债市的主因。公共卫生事件反扑下美国失业率反弹,财政刺激政策迟迟难以落地以及对于美联储进一步宽松的预期,都加剧了人们对美国经济前景的悲观看法。随着市场避险情绪的持续高涨,越来越多的投资者开始转向国债、黄金等避险资产,推动收益率持续下滑。

InCapital首席市场策略师Patrick Leary表示,“公共卫生事件持续蔓延,新一轮财政刺激计划又迟迟难以敲定,美国经济复苏前景面临越来越强的不确定性。这将助推避险情绪持续增强,打压美债收益率。” Vanguard外汇策略师Anne athias也表示,目前美国市场上存在一个“好消息空白”,令投资者对美国经济的乐观情绪暂时有所减弱。她预计,在美联储9月份政策会议前,美国国债收益率下跌的趋势将进一步持续下去。

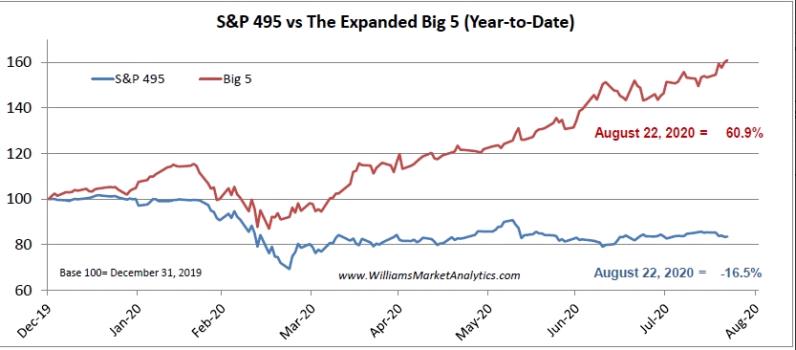

反观股市表现,完全是一片欣欣向荣,三大股指全部突破历史新高。有分析师表示,Main street表现越差,Wall street表现越好。华尔街资深预言家Peter schiff表示,股市新高误导了很多人,“因为V型复苏只存在股市里, 实体经济没有任何复苏”。

房贷违约数量有史以来最多,房租拖欠率近三十年来最高,企业破产率达到十年来最高水平,这些迹象表明实体经 济还深陷泥潭,华尔街和主街的裂痕正在加大。

有人表示,股市上涨缓解了财政刺激的需求,但是为什么我们要用股市涨跌来衡量是否需要刺激呢?正如Peter schiff所说的,经济刺激的唯一受益者只有华尔街。“所谓的财政刺激,只有印钞和降息,这对挽救实体经济无济于事,巨大的流动性涌入股市,推高股价,让人们产生错觉我们的经济没有很糟糕,这就是为什么股市一旦暴跌,联储立刻就站出来”。

政客喜欢提振股市,因为这是政绩的一种表现。掌握话语权的富人也喜欢提振股市,因为它造成资产泡沫,大大加快了自身的财富增值速度。

实际上,美国还有很多中小型企业没有公开交易,他们不在Dow 30 指数中,甚至Wilshire5000指数中也没有他们,但他们却代表了美国经济最大的基本盘。

再看看所谓的股市不断创新高,也只是头部的几家科技公司不断裹挟着指数向上。苹果、微软、亚马逊、谷歌和脸书,这五大巨头在标普500指数中的权重超过25%,在纳斯达克100指数中的权重超过50%。这五巨头再加上英伟达、AMD和特斯拉,这八家公司今年以来截上周五涨幅60.9%,而剩下的492家公司今年下跌16.5%。

正是虚弱的实体经济推升股市不断向上,因为经济越差,美联储就会不断推出刺激政策,而这些凭空印出来的钱又会流入华尔街推升股票上涨。

扫码下载智通APP

扫码下载智通APP